Навигация

Оптимизация налоговой системы Российской Федерации

2.2 Оптимизация налоговой системы Российской Федерации

На протяжении последнего десятилетия Россия находится в состоянии перманентного реформирования налоговой системы. Процесс совершенствования налоговой системы бесконечен, так как каждый новый этап в развитии общества имеет свои приоритеты экономического развития, что, в свою очередь, требует адекватного решения проблем взаимодействия хозяйствующих субъектов с государством.

Анализ исполнения федерального бюджета показывает, что основные причины бюджетного кризиса имеют воспроизводственный характер и кроются в накопившихся глубинных негативных явлениях в экономике, сужающих базу налогообложения и снижающих уровень поступления налоговых доходов. Избыточные обязательства государства породили высокие и слишком сложные налоги. Многочисленные льготы и неравное отношение налоговых органов к налогоплательщикам делают налоговую систему несправедливой. По всей стране процветают “налоговые оазисы”, создающие легальную основу для массового уклонения от налогов. Налоговое администрирование пока не достигло уровня, при котором платить налоги выгоднее, чем уходить от них.

Налоговая система еще содержит большое количество плохо собираемых налогов, осложняющих хозяйственную деятельность предприятий, способствующих уходу бизнеса в тень. Медленно идет процесс инвентаризации государственного имущества, хотя под вывесками бюджетных организаций часто прячутся от налогов обычные коммерческие предприятия. [17]

По-прежнему имеют место недостатки в налоговом законодательстве, в практическом инструментарии исчисления и уплаты налогов и других обязательных платежей в бюджет, которые дают возможность недобросовестным налогоплательщикам не выполнять своих обязательств перед государством и приводят к существенным потерям для бюджета. Особенно отрицательно на налоговом процессе сказывается несовершенство устанавливающих порядок исполнения обязанностей по уплате налогов и сборов, взаимоотношения участников налоговых отношений, ответственность за совершение налоговых правонарушений.

Каковы же главные цели совершенствования налоговой политики Российской федерации? В среднесрочной перспективе – это снижение налоговой нагрузки на экономику, упорядочивание государственных обязательств, концентрация финансовых ресурсов на решение приоритетных задач, снижение зависимости бюджетных доходов от конъюнктуры мировых цен, создание эффективной системы межбюджетных отношений и управления государственными финансами.

Налоговая реформа призвана снизить налоговое бремя на налогоплательщиков, упростить налоговую систему, выровнять условия налогообложения и повысить качество налогового администрирования. Налогоплательщики должны быть защищены от произвола налоговых и таможенных инспекторов, в том числе с помощью эффективных судебных механизмов. В то же время должна быть ужесточена ответственность налогоплательщиков за неуплату налога, за налоговые правонарушения представляется целесообразным существенно повысить сумму штрафа.

В целом основными направлениями совершенствования налоговой системы являются:

- обеспечение стабильности налоговой системы;

- максимальное упрощение налоговой системы, изъятие из законов и инструкций норм, имеющих неоднозначное толкование;

- ослабление налогового прессинга путем снижения налоговых ставок, обеспечение разумного уровня налоговых изъятий;

- оптимальное сочетание прямых и косвенных налогов. При этом следует иметь в виду, что в странах с развитой рыночной экономикой в последние годы предпочтение отдается прямым налогам, в то время как ориентация на косвенные налоги свидетельствуют о неспособности налоговых администраций организовать эффективный налоговый контроль за сбором прямых налогов;

- усиление роли имущественных налогов, имеющих устойчивую налогооблагаемую базу;

- приведение в соответствие с налоговым законодательством иных законов, так или иначе затрагивающих порядок исчисления и уплаты налогов;

- максимальный учет при налогообложении реальных издержек хозяйствующих субъектов, связанных с их производственной деятельностью;

- совершенствование подоходного налогообложения физических лиц, разработки гибкой шкалы налогообложения с учетом инфляционного процесса;

- развитие принципа добровольности при уплате налогов, неотъемлемой частью которого является своевременное информирование налогоплательщиков об изменениях налогового законодательства, оказание консультационных услуг при исчислении и уплате налогов.[18]

Налоговый кодекс РФ имеет множество пробелов. К примеру, в нем не содержится запрета на установление индивидуальных налоговых льгот. Напротив, статья 56 Кодекса допускает возможность установления индивидуальных налоговых льгот, что противоречит принципам рыночных отношений и принятой налоговой политике. Налоговые льготы, первоначально носящие индивидуальных характер, являются прецедентом для их распространения в последующем и размывают налоговую систему, обязательный характер налоговых платежей. Только последовательное проведение линии на сокращение налоговых льгот будет способствовать выполнению налогоплательщиками своих обязательств перед бюджетом, улучшит собираемость налогов и повысит объем доходов бюджета.

Также следует отметить, что значительные суммы выводятся из-под налогообложения и контроля налоговых органов путем открытия налогоплательщиками многочисленных счетов в различных банках. Многие счета, в том числе и те, на которые обращается взыскание налогов в бюджет, являются бездействующими, остатки средств, как правило, на них минимальны. Однако закрытие таких счетов растягивается на длительный период, так как в соответствии со ст. 859 ГК РФ вопрос о закрытии банковского счета решается по требованию банка в судебном порядке при отсутствии операций по расчетному счету в течение года. Следовало бы существенно упростить порядок закрытия банковских счетов при отсутствии операций по ним в течение трех месяцев либо при проведении одноразовых, минимальных по объему операций в течение года.

Было бы целесообразным также дополнить налоговое законодательство нормами, вводящими временные правовые ограничения в деятельности предприятий, уклоняющихся от уплаты налогов и имеющих в течение длительного времени устойчивую, не снижающуюся задолженность по платежам в бюджет.

Надежды на решение острых для России проблем принято связывать с Налоговым кодексом.[19] Вступление его в силу немало способствовало укреплению самосознания налогоплательщиков, повышения их статуса в системе взаимоотношений с налоговыми органами. В связи с этим существенное значение имеет введение в налоговых отношениях презумпции невиновности налогоплательщиков, расширение их прав, толкование всех неустранимых противоречий в налоговом законодательстве в пользу налогоплательщиков. Несмотря на отдельные недостатки части первой Налогового кодекса РФ, его принятие стало важной вехой на пути создания системы цивилизованных налоговых отношений. Завершить начатое – задача второй (специальной) части Налогового кодекса Российской Федерации.

Налоговый кодекс предусматривает сокращение общего числа налогов при сохранении наиболее значимых налогов как с фискальных позиций, так и с позиций регулирования экономических процессов. В связи с этим упраздняется значительная часть действующих местных налогов, имеющих слабое фискальное и регулирующее значение. В то же время состав местных налогов пополняется переводом под юрисдикцию местных органов власти налога на наследование и дарение.

Следует также сказать несколько слов и о Законе РФ “Об основах налоговой системы Российской Федерации”. С 1 января 2001 года общее количество налогов и сборов, действующих в РФ, уменьшено в результате внесения изменений в Закон РФ “Об основах налоговой системы Российской Федерации”. Это позволяет решить одну из задач Налогового кодекса РФ – снижение существующего в России налогового бремени. К примеру, вместо 49 установленных федеральным законодательством налогов и сборов, теперь взимается не более 25. При этом важно подчеркнуть, что с принятием Налогового кодекса РФ перечень федеральных, региональных и местных налогов остается исчерпывающим, то есть ни один орган законодательной власти субъекта Федерации и представительный орган местного самоуправления по-прежнему не вправе установить налог, не предусмотренный Налоговым кодексом РФ.

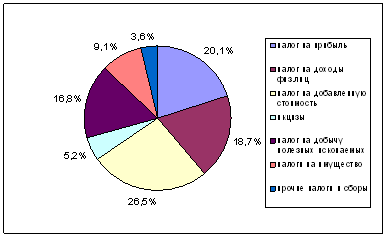

Упорядочение налогообложения, в первую очередь, направлено на отмену действовавших ранее нерациональных налогов и иных платежей. Принципиально сохранены только основные налоги, формирующие основу российской налоговой системы – налог на добавленную стоимость, акцизы, налог на прибыль организаций, налог с доходов физических лиц, ресурсные и некоторые другие платежи. Они были апробированы во многих государствах с различными налоговыми системами и доказали свою достаточно высокую эффективность, за многие годы существования к ним адаптировались и российские плательщики.[20]

Во второй части Налогового Кодекса сделана попытка устранить недостатки и упорядочить взимание НДС, налога на прибыль и ряда других налогов. В частности, совершенствование порядка исчисления и уплаты НДС предусматривает следующие направления:

- расширение круга налогоплательщиков за счет индивидуальных предпринимателей;

- упорядочение системы исчисления и уплаты налога;

- введение единого порядка возмещения входного НДС для всех сфер деятельности, включая розничную торговлю и общественное питание;

- закрепление в законодательном порядке методики исчисления налога на добавленную стоимость на основе счетов-фактур;

- сокращение налоговых льгот.

Снижение налоговых ставок должно положительно отразиться на стимулах к труду и предпринимательской активности, что должно привести к росту производительности труда и увеличению выпуска продукции, потребительского спроса вследствие роста необлагаемого дохода. Все это способствует увеличению государственных доходов, сдерживанию роста цен и инфляции, выходу “на свет” теневой экономики.

Кроме этого, необходимо завершить процесс ликвидации льгот, предоставленных закрытым административно-территориальным образованиям, продолжить упрощение системы таможенных тарифов. Простые и разумные налоги должны стать новым фундаментом ответственности бюджетной политики.

В новых условиях развития рыночных отношений изменяется характер государственных расходов, их доля снижается в направлении финансирования народного хозяйства. Предприятия, приобретая все большую экономическую свободу, способны самостоятельно решать большинство задач своего хозяйственного развития. Все это способствует формированию такого состава и структуры государственных расходов, которые позволят решить в свою очередь три основные задачи:

- финансирование потребностей социально незащищенных слоев населения;

- обеспечение потребностей фундаментальных научных исследований (космические программы, проблемы экологии и другие исследования);

- финансирование систем управления и обороты страны в пределах достаточности.[21]

Однако переход к рынку требует специфических затрат, обеспечивающих структурную переориентацию предприятий и отраслей, поддержание территориальных пропорций хозяйствования, предотвращение последствий неминуемо наступающей безработицы, поддержание резко снижающегося уровня незащищенности слоев населения. Следствия ломки старых политических и экономических устоев в нашей стране являются исходной основой, предопределяющим условием для отработки оптимального уровня налогообложения:

- сокращение государственных расходов до оптимального, общественно необходимого уровня за счет отмены различного рода финансовых вливаний в неэффективные предприятия и отрасли и выделения федеральных бюджетных кредитов тем регионам, которые обеспечивают поступательное продвижение к рынку и рост благосостояния граждан;

- создание налоговой системы, стимулирующей развитие экономического базиса, а это – снижение налогового бремени для предприятий-производителей конкурентно способных товаров и услуг;

- государственное стимулирование инвестиций различными методами.

Таким образом, совершенствование налогообложения неразрывно связано с созданием прочного экономического базиса и стабильных политических условий общественного развития. От того, как скоро это будет создано, зависит формирование устойчивых предпосылок для постепенного превращения системы налогообложения в фактор экономического роста.

России нужна такая налоговая система, которая бы не тормозила развитие хозяйства, а являлась мощным импульсом к подъему экономики страны.

Заключение

Подводя черту под всем выше сказанным, еще раз остановимся на основных моментах работы, выделим ее ключевые аспекты.

Налоговая система - это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке и используемых государством для централизации части национального дохода в бюджетах всех уровней с последующим перераспределением в интересах государства. Она является важнейшим механизмом системы государственного регулирования экономики и выполняет следующие функции: обеспечение финансирования государственных расходов (фискальная функция); поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция); государственное регулирование экономики (регулирующая функция).

Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой стороны, не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налоговой нагрузки на налогоплательщика является достаточно серьёзным измерителем качества налоговой системы страны. Доказано, что при повышении налоговой нагрузки доходы бюджета сначала начинают расти, и достигают максимума, а затем резко снижаются, так как либо предпринимателю не выгодно развивать производство и он снижает обороты, сворачивает производство, либо налогоплательщик находит законные и незаконные способы уйти от уплаты налогов.

Однако именно распределение налогового бремени является, по моему мнению, главной проблемой для России. Учитывая, что у основной массы налогоплательщиков резко уменьшились доходы, а значит уменьшилась база для налогообложения, возникает вопрос о необходимости компенсировать эти потери. Для этого необходимо снова ввести прогрессивную ставку подоходного налога. Основные поступления в бюджет должны приходить от людей с очень высоким уровнем доходов, которых в нашей стране немало. Для этого, к примеру, можно сделать ставку подоходного налога 30% для граждан, чей доход превышает 5 млн. рублей в год, 50% для граждан, годовой доход которых превышает 50 млн. рублей как это делают в настоящее время все развитые страны. Еще одной проблемой, актуальной для России, является теневая экономика. Ведь не платят же налоги “теневики”, а показатель ВВП досчитывается на предполагаемый объем произведенного ими продукта. Изымаемая доля ВВП рассчитывается из фактически полученных бюджетом денежных средств, а при нынешней ситуации начисленные и уплаченные платежи это не одно и тоже. Поэтому теневой бизнес очень сильно ударяет по налоговой системе и сбору налогов.

Существование в РФ системы налоговых льгот также является причиной недополучения средств в бюджет страны. Наличие большого числа таких льгот, конечно, оправданно с точки зрения экономической политики поддержки отдельных отраслей производства, но средний показатель налогового бремени должен корректироваться с учетом этих условий.

Немаловажное значение имеет и та экономическая среда, в которой приходится осуществлять финансово-хозяйственную деятельность и платить налоги российским налогоплательщикам. Неразвитость рыночных отношений, экономическая и социальная нестабильность, несовершенство и постоянные изменения налоговой системы страны, разрушение экономических связей между предприятиями, непрекращающийся спад производства и ряд других немаловажных факторов, не влияя на абсолютный размер показателя налоговой нагрузки, относительно увеличивают налоговое бремя российского налогоплательщика.

Проведенное исследование налоговой системы Российской Федерации, теоретических основ построения налоговых систем и анализ соответствия структуры налоговой системы России основным принципам и экономическим законом формирования налоговой системы позволяет сформировать следующие выводы:

· российская налоговая система в целом соответствует теоретическим принципам и экономическим законам построения налоговой системы, однако существуют отдельные противоречия, которые впрочем неизбежны, но должны быть сведены к минимуму;

· налоговая система устанавливаемая Налоговым кодексом России стала “качественнее”, более упорядоченная, это проявилось, в первую очередь, в отмене действовавших ранее нерациональных налогов и иных платежей, имеющих налоговый характер. Принципиально сохранены только основные налоги, формирующие основу российской налоговой системы, - налог на добавленную стоимость, акцизы, налог на прибыль организаций, налог с доходов физических лиц, ресурсные и некоторые другие платежи.

· проблема снижения налогового бремени в российской налоговой системе в значительной степени связана с расширением налогооблагаемой базы в результате вовлечения в сферу уплаты налогов теневого бизнеса, “расчистки” неплатежей в экономике, укрепления налоговой и финансовой дисциплины.

Список литературы

1. Конституция Российской Федерации // Информационная система “Гарант”.

2. Налоговый кодекс Российской Федерации (часть первая)// Информационная система “Гарант”.

3. Налоговый кодекс Российской федерации (часть вторая)// Информационная система "Гарант".

4. Гражданский кодекс Российской Федерации // Информационная система "Гарант".

5. Федеральный закон “Об основах налоговой системы в Российской Федерации” от 27.12.91 г. № 2118-1// Информационная система "Гарант".

6. Федеральный закон “О введении в действие части первой Налогового кодекса Российской Федерации” от 31.07.1998 г. № 147-ФЗ// Информационная система "Гарант".

7. Федеральный закон “О внесении изменений и дополнений в федеральный закон “О введении в действие части первой Налогового кодекса Российской Федерации” от 09.07.99 г. № 155-ФЗ.// Информационная система "Гарант".

8. Бюджетное послание Президента РФ Федеральному собранию РФ “О бюджетной политике на 2005 год и на среднесрочную перспективу”. “Российская газета” от 03.07.2004 г.

9. Астапов К. Приоритеты налоговой реформы в Российской Федерации // Экономист. - 2006. - № 2. - С. 56.

10. Буткевич В. Между прошлым и будущим // Экономика и жизнь. - 2007. - № 5. - С. 19.

11. Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2005.

12. Горский И.В. Налоги в экономической стратегии государства // Финансы. - 2007. - №8. - С.37.

13. Евсеева А.А. Счастливый билет российского налогоплательщика // Налоговые известия. - 2006. – № 16.

14. Евсеева А.А. НДС: 35 статей лучше 8, но без разъяснений все равно не обойтись/Налоговые известия. – 2004. - № 18.

15. Ильин А.В. Налоговый механизм государственного регулирования доходов // Финансы. - 2005. - №3.

16. Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009.

17. Максимова О. Фискальная политика: проблемы и перспективы // ПТиПУ. - 2006. - №7. – С. 19-31.

18. Мельникова Н.П. Развитие налоговой системы Российской Федерации: опыт, проблемы, перспективы // Финансы и кредит. -2008. - №6.

19. Миляков Н.В. Налоги и налогообложение: Курс лекций. – М.: ИНФРА-М, 2006.

20. Пансков В. Близка ли к завершению налоговая реформа // РЭЖ. – 2007. - №3.

21. Сидорова Н. Экономические последствия налоговой политики // Экономист. – 2008. - №1. – С. 70-79.

22. Финансы: Учебник для вузов/ под ред. проф. М.В. Романовского, проф. О.В. Врублевской, проф. Б.М. Сабанти. – М.: Юрайт-М, 2004. – 504 с.

23. Черник Д.Г. Перекосы налоговой реформы // Эксперт. – 2007. - №37.

24. Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62.

25. Юткина Т.Ф. Методологические основы налогообложения. – Сыктывкар, 2003.

26. «Консультант-плюс»: законодательство РФ – http://www.consultant.ru

27. Федеральная налоговая служба РФ – http://www.nalog.ru

[1] Маркс К., Энгельс Ф. Соч., 2-е изд., т.21, с.171

[2] Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2005

[3] Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009.

[4] Юткина Т.Ф. Методологические основы налогообложения. – Сыктывкар, 2003.

[5] Миляков Н.В. Налоги и налогообложение: Курс лекций. – М.: ИНФРА-М, 2006. С 53

[6] Миляков Н.В. Налоги и налогообложение: Курс лекций. – М.: ИНФРА-М, 2006. С.348.

[7] Максимова О. Фискальная политика: проблемы и перспективы // ПТиПУ. - 2006. - №7. – С. 24-25.

[8] Юткина Т.Ф. Методологические основы налогообложения. – Сыктывкар, 2003. С. 349.

[9] http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=law;n=52456

[10] НДС: 35 статей лучше 8, но без разъяснений все равно не обойтись / Под ред. г. “Налоговые известия” № 18, 2004.

[11] Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2005.

[12] http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=law;n=15342

[13] Пансков В. Близка ли к завершению налоговая реформа // РЭЖ. – 2007. - №3.

[14] http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=law;n=49412/

[15] www.r51.nalog.ru

[16] Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2005. С. 199.

[17] Бюджетное послание Президента РФ Федеральному Собранию РФ “О бюджетной политике на 2005 год и на среднесрочную перспективу”. “Российская газета” от 03.07.2004 г.

[18] Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 56-59.

[19] Сидорова Н. Экономические последствия налоговой политики // Экономист. – 2008. - №1. – С. 73-77.

[20] Евсеева А.А Счастливый билет российского налогоплательщика / Под ред. г. “Налоговые известия” № 16, 2006.

[21] Астапов К. Приоритеты налоговой реформы в Российской Федерации // Экономист. - 2006. - № 2. - С. 56.

Похожие работы

... гласный характер. Этими основными принципами необходимо руководствоваться и нам при создании новой налоговой системы. При этом, разумеется, речь идет не о механическом копировании, а о творческом осмыслении, опирающемся на глубокое изучение истории развития и современного состояния российской экономики. Таким образом существует огромный, причем теоретически обобщенный и осмысленный, ...

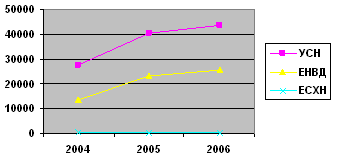

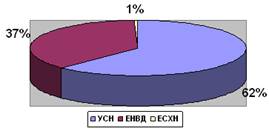

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

... 192 с. 6. Симонов В.В., Сулакшин С.С., Попорина И.В., Погорелко М.Ю. Бюджет и налоги в экономической политике России. Монография – М.: Научный эксперт, 2008. – 240 с. 7. Бюджетная система Российской Федерации: Учеб./ М.В. Романовский и др.; Под ред. М.В. Романовского, О.В. Врублевской.– М.: Юрайт,1999.– 621с. 8. Налогообложение юридических и физических лиц / В.Н. Незамайкин, И.Л. Юрзинова. – ...

... проведения реструктуризации должна стать уплата текущих платежей. Правительство Российской Федерации на своем заседании рассмотрело и одобрило предложение Госналогслужбы России по реформированию налоговой системы Российской Федерации. Ставку налога на добавленную стоимость предложено сократить до 15%, включая направление суммы 1% ставки на финансирование поддержки агропромышленного комплекса и ...

0 комментариев