Навигация

Рассчитаем текущую стоимость бессрочных облигаций

2. Рассчитаем текущую стоимость бессрочных облигаций

PV обл=13,5/12 = 1,125 тыс. руб.

Задача 3

Рассчитайте текущую стоимость акции, используя данные таблицы для своего варианта.

| Показатель | Вариант №9 |

| Величина последнего выплаченного дивиденда, руб. | 725 |

| Темп прироста дивидендов, % | 8 |

| Рыночная норма доходности, % | 12 |

Решение:

1. Рассчитаем текущую стоимость акций по формуле:

P = D/i

где D – гарантированная величина дивиденда по акции,

i – рыночная норма доходности.

2. Рассчитаем величину дивиденда по формуле

D = D1![]()

где D1 – величина последнего выплаченного девиденда

E – темп прироста девидендов

D = ![]() = 58 руб.

= 58 руб.

P = 58/12 =4,8 руб.

Задача 5

Рассчитайте текущую цену купонной облигации, с выплатой доходов в течение периода обращения, используя данные таблицы для своего варианта.

| Показатель | Вариант №9 |

| Номинал облигации, тыс. руб. | 70 |

| Купонная ставка, % | 5 |

| Срок обращения, год | 10 |

| Рыночная норма доходности, % | 14 |

Текущая стоимость купонной облигации равна сумме текущей стоимости номинала, выплачиваемого в момент погашения, и текущей стоимости потока купонных выплат, производимых в конце каждого купонного периода.

Текущая стоимость номинала = N![]() K

K

Текущая стоимость номинала = 70![]() 0,05

0,05

Текущая стоимость номинала =73,5 тыс. руб.

Текущая стоимость потока купонных выплат вычисляем по формуле

Определим современную (текущую) стоимость такого потока:

![]()

где F - сумма погашения (как правило - номинал, т.е. F = N); k - годовая ставка купона; r - рыночная ставка (норма дисконта); n - срок облигации; N - номинал; m - число купонных выплат в году.

PV =![]() = 73,5+1,44 = 74,94 тыс. руб.

= 73,5+1,44 = 74,94 тыс. руб.

Ответ: 74,94 тыс. руб.

Задача 6.

Определите доход коммерческого банка (КБ) и центрального банка (ЦБ) при учете векселей, используя данные таблицы для своего варианта.

| Показатель | Вариант №9 |

| Номинал векселя, тыс. руб. | 500 |

| Срок обращения, дни | 180 |

| Условия учета в КБ число дней до погашения учетная ставка | 140 15 |

| Условия учета в ЦБ число дней до погашения учетная ставка | 40 10 |

Доход по банковским векселям может выплачиваться или в виде процентов, или в виде дисконта.

Сумма процентов исчисляется на основании годовой процентной ставки и периода обращения векселя:

iB * t * PН , где

IB = 360 (365)

IB - доход, исчисленный по формуле обыкновенных (при временной базе 360 дней) или точных (при временной базе 365 дней) процентов;

iB - годовая процентная ставка;

t - число дней обращения векселя;

PH - номинал векселя;

360 (365) – число дней, принимаемых за временную базу при исчислении соответственно обыкновенных или точных процентов

Д = ![]() тыс. руб.

тыс. руб.

Д =![]() тыс. руб.

тыс. руб.

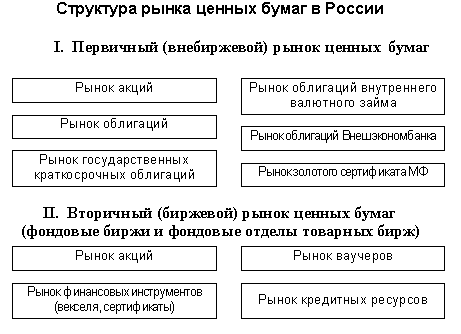

4. Назначение вторичного рынка ценных бумаг:

а) получение эмитентом необходимых инвестиционных ресурсов;

· б) поддерживать доверие инвесторов к рынку как инструменту вложения временно свободных денежных средств.

Вторичный рынок ценных бумаг имеет чрезвычайно важное значение для развития экономики любой страны. Именно он обеспечивает свободный перетек финансовых средств между хозяйствующими единицами. Эти бумаги фактически представляют резервный капитал фирмы и при недостатке финансовых средств она может продать часть ценных бумаг, которые имеются в ее активе, на вторичном рынке.

Перепродажа ценных бумаг на вторичном рынке не изменяет общий капитал хозяйственных субъектов, так как бумаги просто переходят от одного держателя к другому. Капитал - заемный или собственный - возрастает, когда фирмы осуществляют новые выпуски ценных бумаг. Таким образом, первичный рынок способствует росту капитала и рациональному распределению источников нового финансирования, а вторичный - обеспечивает гибкость и быстрому перемещению финансовых средств, существенно облегчая структурную реорганизацию экономики.

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев