Навигация

Расчеты с использованием кредитных карточек

2. Расчеты с использованием кредитных карточек

Кредитная карта – банковская карта, расчеты по которой осуществляются за счет денежных средств (Кредитов), предоставленных Банком Клиенту в порядке, предусмотренном Общими условиями кредитования. Эмитируется Банком в соответствии с действующим законодательством, Правилами Платежной системы и Правилами Банка. На основании соответствующего заявления Клиента на имя Доверенного лица Клиента или на имя самого Клиента, могут выпускаться дополнительные Карты. Карты являются собственностью Банка (5)

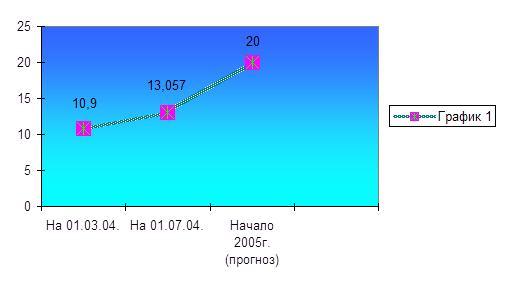

Кредитная карта предназначена для совершения её держателем операций, расчёты по которым осуществляются за счёт денежных средств, предоставленных кредитной организацией-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора. Банк устанавливает лимит исходя из платёжеспособности клиента. На остаток средств на счёте также начисляются проценты, Кредитные карты — один из самых перспективных кредитных продуктов для физических лиц, постепенно заменяющий потребительские кредиты и кредиты на неотложные нужды. В процессе описания этого продукта мы не раз ещё проведем сравнения с классическим кредитованием. В связи с частым комбинированием двух банковских продуктов (карта и кредит), трудно правильно оценить к какому направлению деятельности больше относится кредитная карта — кредитование или операции с платежными картами. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не отчитываясь перед банком о его целевом использовании, и возможность постоянного возобновления кредитной линии после погашения. Обычно кредитные карты, предполагают длинные кредитные линии, которые гасятся равными частями, а по мере её погашения кредитная линия возобновляется. Отличие данных карт от карт с разрешенным овердрафтом является отсутствие положительного остатка на карте. Кредитная карта может предполагать наличие выданного клиенту кредита или его отсутствие. Даже если клиент внес сумму больше, чем сумма задолженности, то она учитывается на отдельном счете и используется только на погашение кредита после его возникновения. Причем кредит гасится в определенное число, оговоренное договором, а не сразу после возникновения. Эта особенность в некоторых случая является не совсем выгодной клиенту, но она часто компенсируется наличием льготного (грейс) периода. Мы подробно рассмотрим наиболее распространенный и удобный вид карточных кредитов — револьверный кредитные карты.(8) Исторически первые платежные карты Diners Club были кредитными и предполагали возможность расплачиваться в кредит в ресторанах, который клиент оплачивал после окончания расчетного периода. В России эволюция карт пошла обратным путем. Основным видом карт, эмитируемых российскими банками до недавнего времени, были дебетовые, и предполагали возможность расплачиваться только в пределах денежных средств, внесенных клиентами на счет. Основной объём эмиссии приходился и приходится в настоящее время на карты, эмитируемые в рамках зарплатных проектов, когда карта выступает в качестве инструмента для выплаты заработной платы сотрудникам организаций корпоративных клиентов банка. Розничные карты в карточных портфелях основной массы банков составляют значительно меньшую часть, хотя они не менее интересны банкам за счет их большей ориентированности на использование в торгово-сервисных предприятиях. Развитие конкуренции на карточном рынке и рынке потребительского кредитования привело к появлению кредитных карт, использование которых предполагает использование заемных банковских средств, а не сбережений.(4) Эмиссия кредитных карт позволяет банкам выйти на новый уровень развития, при небольших уровнях операционных затрат привлекая новые клиентские группы:

· выдав один раз карту, банку нет необходимости иметь разветвленную сеть классических учреждений, так как получение кредита клиентом предполагает использование её в торгово-сервисном предприятие или получение наличности в банкомате;

· пополнение карты и соответственно погашение кредита также может происходить через банкоматы или другие терминалы самообслуживания, оборудованные модулем приема наличных денежных средств, а также безналичным перечислением на банковский счет;

· обработка карточных операций более автоматизированы, чем классические кредиты, что также облегчает для банка проведение этих операции, удешевляя себестоимость операций. (6)

«Карточному» банку нет необходимости строить сеть отделений и филиалов, что значительно удешевляет обслуживание клиентов, и позволяет привлечь те клиентские группы, которые раньше невозможно было обслуживать из-за их удаленности. Интересным примером карточного моно-продуктового банка в России является банк «Тинькофф. Кредитные системы». Этот банк только относительно недавно вышел на рынок и строит свой бизнес только на кредитных картах, без предоставления других банковских услуг клиентам. Будет интересно узнать успешность этого проекта в России, зарубежный опыт показывает, что такой подход имеет право на жизнь. Но на этом пути также существует опасность неверно отобрать клиентский сегмент, к которому банк формулирует предложение. Один из банков Великобритании по рекомендации маркетологов решил расширить географию своего присутствия внутри страны. С этой целью была произведена почтовая рассылка предложений банка револьверных кредитных карт в те регионы, где банк не был представлен своими отделениями. Результаты этого хода оказались следующими: банку удалось привлечь очень малый процент новых клиентов (значительно меньший, чем при обычных рассылках), и к тому же после выдачи этим клиентам револьверных кредитов процент просроченных долгов для них значительно превысил нормальный порог рисков. Для разбирательства в этой ситуации был приглашен сторонний консультант, который разобрался в просчетах банка. Оказалось, что бренд банка был совершенно незнаком потенциальным клиентам в том регионе, куда были отправлены предложения по почте, и стандартные заемщики побоялись пользоваться услугами незнакомой финансовой организации. Воспользоваться её услугами решились только наиболее рисковый клиентский сегмент, которым местные банки уже предоставляют кредиты на жестких условиях или не предоставляют вовсе. Возможно, перед осуществлением рассылки банку необходимо было провести имиджевую рекламную компанию в регионе, тогда результаты работы были бы другие. Таким образом, экономия на сети учреждений не значит экономию на рекламном бюджете, розничный карточный банк никогда не привлечет достаточно клиентов, если о нём не знают потенциальные заемщики Необходимо отметить, что карточные кредиты более доходный продукт по сравнению с классическими кредитами, за счет всевозможных дополнительных операционных комиссий, возникающих в процессе обслуживания карты (плата за годовое обслуживание, выдачу наличных, предоставление выписок и копий чеков и т. п.). Эти комиссии незаметны и не раздражают клиентов, тем более есть выбор (например, не снимать наличные, а оплатить покупку картой, но при достаточном объёме эмиссии представляют довольно значительную статью доходов банка).(5) Большинство стран имеет специальное законодательство, регулирующее операции с пластиковыми карточками. Например, в Великобритании в 1974 году принят Закон о потребительском кредите, с 1968 по 1978 год в США был принят ряд законов, регулирующих этот вид деятельности. Этими законами создается необходимая правовая основа для заключения карточных соглашений и исключения злоупотреблений и ущемлении прав участвующих сторон. Магнитная полоса, расположенная на пластиковой карте позволяет записывать и считывать с нее необходимую информацию при операциях с пластиковыми картами. При этом используются специальные устройства, а способ записи и чтения аналогичен бытовому магнитофону. На магнитные карты существует много национальных и международных стандартов, но наибольшее распространение получил стандарт с трехдорожечной магнитной полосой на задней стороне карты. Первая и вторая дорожки допускают только чтение записанной при эмиссии карты. Емкость их составляет 79 и 40 символов соответственно. Третья дорожка емкостью 107 символов допускает чтение и запись в процессе обслуживания карты. В платежных системах для повышения безопасности работы с пластиковыми картами информация, наносимая на магнитной полосе, имеет идентификационный характер, а стоимостные показатели отсутствуют. Как правило, идентифицируется держатель карты, эмитент, номер счета, дата эмиссии карты. Пластиковые карты с микросхемами имеют более высокую степень защиты от мошенничества и подделок. Они позволяют в памяти микросхемы надежно хранить конфиденциальную информацию, в том числе и стоимостные показатели. Для защиты областей данных от несанкционированного доступа предусматриваются контрольные поля, контролирующие доступ к этим данным. Существуют три типа ключей:

1. I-Key – ключ банка (Issuer Key);

2. P-Key - ключ владельца карточки - PIN-код (PIN Key);

3. A-Keys - ключи торговых организаций, или иных приложений (Application Key). (9)

3. Достоинства и недостатки кредитных карт

Кредитные карты - это кусочки пластика прямоугольной формы, которые имеют встроенные чипы – носители информации, и являются одним из современных способов хранения денег, осуществления банковских операций, в том числе и операций получении кредита. Кредитные карты, или как их называют в народе, кредитки – универсальный электронный кошелек. Его оформление эквивалентно открытию счёта в банке, причём проценты по кредитам - выгоднее именно при оформлении кредитки. Кредитные карты имеют хождение как в России, так и зарубежом. Оформить кредитную карту может лицо, достигшее 14 летнего возраста, представив минимальный набор документов.(9) Кредитные карты имеют и несколько других положительных отличий от прочих способов хранения денег и получения займов:

1. Составить документы надо всего один раз при получении гаджета (портативного технического приспособления, кредитки), после чего все операции можно осуществлять через банковские терминалы, расположенные как в отделениях банков, так и в торговых учреждениях, местах предоставления различных услуг.

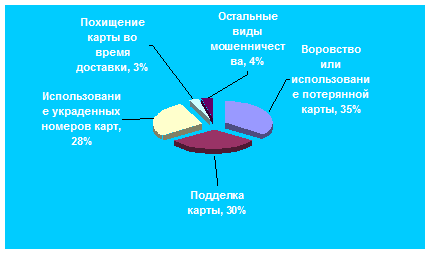

2. С появлением системы кредитных карт появились и мошенники – кардеры, которые специализируются на воровстве денег со счетов, им противостоит система защиты пластиковой карты. Кредитные карточки защищены pin-кодом, в случае кражи (или утере) карточки, деньги снять невозможно, не зная pin-кода, а восстановление займет от 72 часов с момента обращения в банк. Скорость в разных банках варьируется, но однако возможно форсирование процесса, за определенную плату конечно (в среднем цена около 20 долларов). При потере карточки следует немедленно её заблокировать, в целях безопасности не стоит записывать pin-код, а лучше знать его наизусть, тем более не стоит хранить его запись в кошельке, портмоне, сумочке, вместе с самой картой, а также говорить его посторонним людям. За сохранность секретных данных отвечает держатель карты, а большинство случаев мошенничества связанны как раз с небрежностью клиентов в отношении утечки этой важной информации.

3. Наличие у банков услуги SMS-уведомления об операциях и остатке на счете – в зависимости от банка она может быть как платной, так и бесплатной. Это позволит всегда знать, сколько нужно заплатить по кредиту и когда, а в случае мошеннических операций с картой – оперативно отреагировать обратившись в банк.

4. Возможность взять необходимую сумму в кредит моментально, так некоторые карточки позволяют снимать до 50000 рублей одномоментно.

5. Большинство карт имеют чрезвычайно полезный параметр - grace period, или льготный период, в течение которого, никаких процентов за кредит не взимается вообще. Длится он от 30 до 60 дней.

6. Универсальность. Заимев в своем кошельке кредитную карточку формата VISA Electron или Cirrus/Maestro, можно быть уверенным, что везде, где есть банковская система, можно будет получить деньги. Универсальность даёт возможность получения зарплаты, стипендии, пенсий и любых других выплат в любое удобное время и в любом месте, где есть банкомат. Поэтому кредитные карты имеют такую популярность.

7. Во многих карточках предусмотрена функция Cash Back – возвращение 1% стоимости любой совершенной покупки, оплаченной карточкой. Если клиент тратит 500 долларов в месяц, то к концу года эта функция сама оплатить годовую стоимость обслуживания карточки.

8. Можно оформить несколько кредитных карт на один счёт и пользоваться ими совместно, например, мужу и жене. Можно также оформить кредитку на ребёнка, обговорив в договоре размер расходов по этому счёту, и таким образом контролируя его траты. (10)

Кредитные карты, безусловно, очень удобны, но у них есть и недостатки. Выбор карточки под конкретного человека всегда сугубо индивидуальное дело, ибо видов карточек преогромное количество. Однако перед тем, как начать выбирать, рекомендуется обратить внимание на следующие вещи:

· Крупные банки не только стабильнее, но и имеют более разветвленную сеть офисов и банкоматов, а ведь за кредит приходится еще и платить. Так что во избежание беготни в поисках единственного на весь город банкомата, лучше обратиться за карточкой в солидный крупный банк.

· Наличие у банка сервисов типа sms-оповещения, Cash Back и т.д. и стоимости этих услуг.

· Процентные ставки и другие условия договора. В них может быть, например, указанно, что 15% могут превраться в 30% за день просрочки оплаты.

· Стоимость годового обслуживания. Стоит проконсультироваться в отношении реальных годовых затрат на обслуживание карты с сотрудником банка.

Стоит помнить, что различные виды карт используются для работ в разных секторах электронной коммерции, и чем «дешевле» карта, тем уже ее область применения. Разумеется, у кредитных карт она шире, чем у дебетовых счетов в любом случае. При выборе кредитной карты стоит обратить внимание на то, что самые доступные для россиян, среди имеющих хождение по миру - карты VISA Electron и Cirrus/Maestro. В некоторых банках их можно оформить практически бесплатно. Правда, сфера применения этих карт имеет специфику.(9) Cirrus - чисто «банкоматная», ей нельзя оплатить товары и услуги. Maestro и VISA Electron/Plus предназначена для получения наличных через банкоматы и оплаты товаров и услуг через электронные терминалы в крупных учреждениях. Кредитные карты – это удобный и быстрый способ получения кредита и осуществления других финансовых операций только при разумном и правильном их использовании....(10)

Несмотря на большое количество положительных сторон кредитных карт, они имеют так и некоторые недостатки. Главный из них заключается в том, что за использования такой карточки приходится платить деньги. В основном это касается людей, работающих в сфере малого и среднего бизнеса, которые желают производить расчеты со своими клиентами посредством кредитных карт. Также немалым отрицательным свойством кредитных карт является то же, что и преимуществом. При использовании кредитки, не нужно носить с собой кошелек с деньгами, а это является, как плюсом, так и минусом, ведь кошелек может занимать достаточно много место, и если его вдруг украдут, то человек это немедленно заметит. А в случае с кредитной картой заметить пропажу можно будет только через несколько дней после того, как с вашего счета исчезнут деньги. Хотя, при потере кредитной карты, или если у вас её украли, нужно немедленно сообщить об этом банку, чтобы он заблокировал ваш счет. После этого снимать с карточки деньги никто не сможет. (9)

Заключение

Расчеты с использованием наличных денег чрезвычайно дорого обходятся государственным и коммерческим финансовым структурам. Выпуск в обращение новых купюр, обмен старых, содержание большого персонала, неудобства и большие потери времени рядовых клиентов - все это тяжелым бременем ложится на экономику страны. В России, например, около 20 % стоимости каждого рубля уходит на поддержание его же собственного обращения. Один из возможных и самых перспективных способов разрешения проблемы наличного оборота - создание эффективной автоматизированной системы безналичных расчетов. По экспертным оценкам, такая система может обеспечить сокращение наличного денежного обращения почти на треть.

Внедрение банковских карточек в качестве одного из основных средств безналичных расчетов является важнейшей задачей "технологической революции" банковской деятельности. Это средство расчетов предоставляет массу преимуществ, как владельцам карт, так и кредитным организациям, занимающимся их выпуском и обслуживанием.

Для владельцев карт это - удобство, надежность, практичность экономия времени, отсутствие необходимости иметь при себе крупные суммы наличных денег. (6)

Список используемой литературы

1. В.И Третьяк «Финансы и кредит» изд. ИНФРА-М Москва, 2008

2. М.Р. Лорган «Кредитные системы» изд. Москва, 2006

3. С.А. Марков «Финансы и кредит» изд. Москва «Эксмо», 2007

4. Г.М. Кирисюк «Деньги и кредит» - М.: ЮНИТИ, 2007

5. А.С. Меркаль «Безналичные расчеты» изд. Москва «Проспект», 2005

6. А.А. Суворов «Электронная коммерция» изд. Москва ИНФРА –М, 2007

7. З.Л. Зорин «Основы электронной коммерции» изд. Москва, 2008

8. под ред. Д.П. Сергеев «Пластиковые карты» изд. Москва «Проспект», 2008

9. Г.Д. Григорьев «Кредит и кредитование» М.: Финансы и статистика 2006.

10. М.К. Константинов «Преимущества пластиковых карт» изд. Москва ИНФРА –М, 2007

Похожие работы

... держателем счета. Дополнительные карты могут оформляться при использовании любого вида карт, предлагаемых Банком для физических лиц. Для организаций особенно интересна возможность использования пластиковых карт в качестве "зарплатных". При заключении договора с Банком сотрудники организации получают пластиковые карты, на которые начисляется зарплата (перевод зарплаты на карты сотрудников ...

... пластиковых карт позволяют предположить, что безналичная форма расчетов может в обозримом будущем преобрести в некоторых регионах доминирующий характер; · отечественные системы расчетов с использованием пластиковых карт находятся конечно не на начальном этапе развития, но разница в масштабах, по сравнению с зарубежными - на несколько порядков; · отечественные системы развиваются с высокими ...

... , с устойчивостью банковской системы в целом. В то же время, как московских, так и региональных банкиров беспокоит слабая законодательная база, регулирующая отношения в сфере пластиковых карт как отечественных, так и международных. Это является одной и причин, согласно которой российские граждане предпочитают международные карты, эмитируемые зарубежными банками (доля таких карт по различным ...

... списка»; 6 – передача реестра операций; 7 – расчеты между банками; 8 – расчеты банка – эмитента с предприятием торговли; 9 – расчеты банка – эмитента с клиентом. 3. Особенности развития банковских платежных карт 3.1. Преимущество банковских платежных карт Развитие цивилизации неумолимо идет вперед – кроме привычной для всех нас наличности, в обиход стремительно вошли новые «электронные ...

0 комментариев