Навигация

Влияние электронных денег на денежную массу за рубежом

3.2 Влияние электронных денег на денежную массу за рубежом

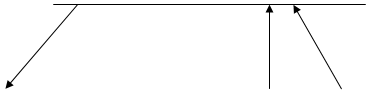

Утверждения отдельных специалистов о возможном существенном замещении традиционных наличных денежных знаков электронными не вполне обоснованы. Такая ситуация может возникнуть только в далеком будущем при соответствующей политике государственных органов власти. Рассмотрим возможность влияние электронных денег на денежную массу отдельных стран (табл. 1).

Таблица 1 - Соотношение расчетного объема электронных денег и денежной массы отдельных стран.

| Страна | Население (млн. чел.) | Денежная масса (нац. валюта/ доллары США) | Показатель обеспеченности населения электронными деньгами (дол./чел) | Расчетный объем электронных денег (млрд. дол.) | Соотношение объема электронных денег к денежной массе (%) |

| США | 267,9 | 1280 млрд. дол. | 200-400 | 53,6-107,2 | 4,2-8,4 |

| Франция | 58,61 | 1927 млрд. франков / 326,1 млрд. дол. | 200-400 | 11,7-23,4 | 3,6-7,2 |

| Германия | 82,07 | 898 млрд. марок / 507,34 млрд. дол. | 200-400 | 16,4-32,8 | 3,2-6,5 |

| Япония | 125,64 | 204 трдн. йен / 1569,23 млрд. дол. | 200-400 | 25,1-50,3 | 1.5-3,2 |

| Швейцария | 7,09 | 140 млрд. франков / 97,7 млрд. дол. | 200-400 | 1,4-2,8 | 1,4-2,9 |

| Россия | 147,1 | 270,6 млрд. рублей / 45.4 млрд. дол. | 25-50 | 3,7-7,4 | 8,1-16,3 |

Как видно из представленных расчетных данных, даже при поголовном распространении электронных денег для расчетов на небольшие суммы, их доля составит в среднем от трех до семи процентов от всей денежной массы. Причем, можно заметить, что данное соотношение для России, довольно высоко, притом, что средний объем обеспеченности населения электронными деньгами был установлен нами на низком уровне. Данная ситуация объясняется неразвитостью денежной системы и показывает, что ко внедрению электронных денег в развивающихся странах и странах с переходной экономикой надо подходить осторожно. Слабая система государственного денежно-кредитного регулирования при широком внедрении электронных денег может привести к утрате контроля за денежной массой.

Необходимо также учитывать, что при расширении замещения электронными деньгами прочих наличных денег, эмитированных центральными эмиссионными банками, может в определенной доле уменьшиться баланс последних, что приведет к уменьшению эмиссионного дохода. Банк международных расчетов отмечает, что «даже не очень большое снижение доходов за счет пошлины от эмиссии может оказаться опасным для некоторых правительств, особенно в странах с большим дефицитом бюджета»[15].

ЗАКЛЮЧЕНИЕ

В западных источниках преобладает подход, согласно которому, деньги - это то, что используется как деньги, или, деньги - это общепризнанные знаки оплаты за товары и услуги. Основной акцент делается на ликвидности и декретивном характере денег.

В современной экономике деньги являются, по существу, декретивными деньгами, они - деньги потому, что государство объявило их законным платежным средством. Государство, выпуская денежные банкноты, не гарантирует их обмен на какой либо другой товар (золото), как это было до недавнего времени.

В настоящее время деньгами являются бумаги и монеты (денежные знаки), выпускаемые Центральным банком любого государства. Никакой самостоятельной ценности в хозяйстве денежные знаки в отличии от денежных товаров и драгоценных металлов не имеют. Ценность им придает только авторитет выпускающего их государства. Согласно закону, который действует в каждой стране, денежные знаки обязательны для приема на ее территории в качестве платы за товары и услуги.

Деньги (вернее, не сами деньги, а возможность некоторое время распоряжаться чужими деньгами) тоже могут покупаться и продаваться на рынке, как и всякий другой товар.

Во многих высокоразвитых странах денежные знаки доживают свои последние годы. Если в стране хорошо развита банковская система, правительство пользуется доверием у населения, нет никакой необходимости носить с собой кучи бумажных денег и монет. Можно перейти на безналичный расчет. Это во много раз удобнее и практичнее. Люди могут приходить в магазин с пластиковой пластинкой в кармане, и покупать сколько угодно товаров, если конечно позволяет счет, могут позвонить и заказать товары по телефону или через Internet. Почти все крупные сделки проводятся по безналичному расчету.

Но такой вид расчета может быть перспективным только при стабильной экономике, развитой банковской системе и абсолютному доверию населения государству. Если хоть один из этих компонентов не выполняется, полный переход на безналичную систему просто невозможен. Следовательно, пока не будет доверия к правительству, не будет развита банковская система и не стабилизируется экономика этот вид расчета крайне не перспективен.

ЛИТЕРАТУРА

1. Автономов В. Введение в экономику. "ВИТА-ПРЕСС", 1998г. -240 С.

2. Бродская Т. Карпухин Н., Луссе А. "Макроэкономика".1999г. -325 С.

3. Достовалов Ю. Денежные системы древней Руси.1993г.-263 С.

4. Журнал: Бизнес и банки. 1991г., №32. -1

5. «Современный экономический словарь» под ред. Райзберга Б.А. – М: Инфра-М, 1997г. -329 C.

6. Гайдар Е.Т. «Экономические реформы и иерархические структуры» - М: Наука, 1997г. -302 С.

7. Рист Ш. «История экономических учений» - Москва, экономика, 1995 г.-243 C.

8. Пашкус Ю.В. "Деньги: прошлое и современность" Л., 1990г.-329 С.

9. Фишер С., Дорнбуш Р., Шмалензи Р. "Экономика" ,"Дело" 1993г.- 365 С.

10. Поляков В.П., Л.А.Московкина "Основы денежного обращения и кредита". М., "Инфра-М" 1996г.- 205 С.

11. Жуков Е.Ф. "Общая теория денег и кредита" М., "Банки и биржи", 1995г.- 193 C.

12. Березина М.П. ”Деньги в современной интерпретации”, 2002г., №22.

13. Райзберг Б.А., Лозовский Л. Ш., Стародубцева Е. Б.” Современный экономический словарь”,1999г.- 356 C..

14. Крупнов Ю.С. ” О природе электронных денег ”, 2003г. – 185 C.

15. Интернет-источник http://www.maxxpain.narod.ru

ПРИЛОЖЕНИЕ А

А 1. САМЫЕ РАСПРОСТРАНЕННЫЕ ПЛАТЕЖНЫЕ ЭЛЕКТРОННЫЕ СИСТЕМЫ А 1.1WebMoneyЭлектронные платежные системы это системы электронных денег. Самой широко распространенной электронной платежной системой в русскоязычной части Интернета является WebMoney (Вебмани). WebMoney появилась в 1998 году и с тех пор интенсивно развивается. С каждым годом объем электронных платежей WebMoney неуклонно растет. Через WebMoney можно заказать любые товары, провести оплату различных услуг и т.п., платежи проходят в течении нескольких секунд. По прогнозам аналитиков в ближайшем будущем большая часть финансовых операций будет идти через сеть. Принцип работы аналогичен безналичным банковским платежам, только для покупки товара, перевода денег, оплаты услуг, проверки поступления на счет и т.п. не надо никуда идти, с кем-то разговаривать, заполнять бумажки, все выполняется через компьютер, очень быстро, просто и удобно. Система русскоязычная (хотя есть возможность пользоваться системой на английском языке), главный офис WebMoney находится в Москве. Адрес официального сайта:[ http://www.webmoney.ru/.]Регистрация в системе бесплатна (на счет класть сумму при регистрации тоже не требуется). Комиссия WebMoney за все виды электронных денежных операций 0,8%. Для того чтобы стать участником системы WebMoney Transfer достаточно установить на своем компьютере клиентскую программу WM Keeper и зарегистрироваться в системе. Программу лучше всего скачать с официального сайта WebMoney, адрес которого приведен выше.

А 1.2 E-Gold

E-Gold является самой распространённой электронной валютой в мире (хотя за последние пол года ее популярность заметно снизилась), создана в 1996 г компанией Gold & Silver Reserve Inc. Адрес официального сайта: [http://www.e-gold.com.] Система англоязычная, кириллицу (текст на русском языке) их программное обеспечение не воспринимает, поэтому при регистрации все данные вводите в латинице. Платёжная система E-Gold, обеспечивает весь баланс счетов золотом и другими драгоценными металлами (е-металлы), хранящимися в банке Nova Scotia (г. Торонто). Платежи между счетами E-Gold также осуществляются посредством е-металлов, т.е. путём приёма передачи прав на владение определённой долей е-металла. Основополагающей единицей в расчётах является тройская унция (oz.troy), которая составляет чуть более 31.1 грамма. Золото в результате платежей никуда не перемещается, передаётся только право собственности на него. Расчёты в тройских унциях не удобны для платежей, поэтому для удобства пользователей в системе E-Gold при расчётах, просмотре баланса и истории платежей предусмотрен автоматический перевод массы передаваемого драгоценного металла в его стоимость в долларах, евро или в одной из наиболее распространённых мировых валют (как правело доллар). Данный перевод осуществляется по курсу биржи металлов в Лондоне действующему на момент осуществления операции. Например: если вы оплачиваете товар стоимостью 100 долларов США, используя E-Gold, система электронных платежей пересчитает какой массе золота эта сумма соответствует, и осуществит перечисление данной массы (передачу прав собственности). Система E-Gold, взимает комиссию за хранение на счетах пользователей драгоценных металлов, составляющую 1% в год от всей хранящийся на счёте суммы (взимается ежемесячно по 0.08%). Также берётся комиссия за каждый осуществлённый платёж в сумме 1%.

А 1.3 Яндекс-ДеньгиЯндекс-Деньги простая в использовании система электронных платежей, но пока не получившая широкого распространения. Чтобы стать её участником, достаточно зарегистрировать бесплатный почтовый ящик (email) на сайте [http://www.yandex.ru] После создания почтового ящика (если у вас уже есть почтовый ящик на Яндексе новый создавать не требуется) войдите в него под своим логином и паролем и на своей странице в верхней части увидите меню, одним из пунктов которого называется "Деньги". Кликаете этот пункт, после чего на открывшейся странице "Деньги" увидите ссылку "Активировать кошелек". Нажав на эту ссылку, заполняете анкету и активируете свой кошелёк на Яндексе. Система русскоязычная, в случае затруднений обращайтесь к справке по Яндекс Деньгам.

А 1.4 PayPalПлатежная система PayPal была основана в 1998 году Питером Тиелом (Peter Thiel) и Максом Левчином (Max Levchin). Это частная компания, размещенная в Palo Alto в Калифорнии. PayPal предоставляет своим пользователям возможность принимать и отправлять платежи при помощи электронной почты или мобильного телефона с доступом к Интернет.

Американская платежная ситема PayPal, которая является крупнейшей в мире (количество ее пользователей уже уверенно перевалило за 100 миллионов) с 2007 года стала доступна для пользователей из России, Украины, Казахстана, Армении, Азербайджана. Ранее, из бывших стран СССР, PayPal работал только с пользователями из стран Прибалтики. Для того, чтобы стать пользователем системы необходимо: заполнить специальную регистрационную форму и открыть персональный счет в системе. Существует несколько видов счетов: Личный счет, Личный Премьер-счет и Бизнес-счет. Каждый имеет свои определенные особенности. Пополнить свой счет можно при помощи кредитной карты или переводом с банковского счета.

А 1.5 MoneybookersЭлектронная платежная система MoneyBookers была открыта в 2003 году. Несмотря на свою относительную молодость она успешно конкурирует во многих областях с таким гигантом как PayPal. К началу 2006 года платежной системой Moneybookers выполнено финансовых операций на сумму превышающую 1 миллиард евро. Количество пользователей, зарегистрированных в системе, приближается к 1,5 миллионам.

Главным достоинством данной платежной системы можно считать ее универсальность. Moneybookers удобна в использовании, как для частных лиц, так и для владельцев интернет-магазинов и банков. В отличии от PayPal платежная система Moneybookers обслуживает пользователей более чем в 170 странах, в том числе Россию, Украину и Беларусь.

А 1.6. e-Bullion– весьма популярная в Западном мире электронная платежная система, которая начала активную работу в 2000 году. Компания зарегистрирована в Республике Панама в Центральной Америке. Это оффшор, а значит, обороты компании не являются общедоступными для обширного круга пользователей.

Многие люди считают e-Bullion аналогом популярной системы e-gold, исходя из того, что у обеих названных систем электронные денежные средства базируются на золотом эквиваленте. Но это одно единственное сходство данных систем. e-Bullion – это самостоятельная система электронных платежей.

В e-Bullion существуют два главных вида аккаунтов: аккаунт для пользователей (Personal) или счет для компаний (Business), которые намереваются осуществлять расчетные операции посредством данной платежной системы. К регистрации принимаются представители из любой страны. Регистрация бесплатна.

Электронные деньги можно хранить в трех основных вариантах:

- унции золота – в этом случае величина баланса зависит от стоимости веса

золота на мировом рынке;

- унции серебра – в этом случае величина баланса зависит от стоимости веса серебра на мировом рынке;

- доллары США – в этом случае величина баланса зависит от колебаний курса данной валюты.

А 1.7 Liberty ReserveПлатежная система Liberty Reserve официально зарегистрирована в Коста-Рике и подчиняется законам этой страны, что имеет немаловажное значение. Т.к. многие платежные системы США и Европы, в последнее время стали все чаще и чаще подвергаться юридическим нападкам.

Точное время запуска системы не известно, но если судить по цифрам в копирайте сайта (2002) ей должно быть около 5 лет.

А 1.8. RuPayПлатежная система RuPayRuPay была создана группой российских и украинских экономистов и программистов. Функционирует система с 7 октября 2002 года. Система RUpay представляет собой интегратор платежных систем, где программно объеденены платежные системы и обменные пункты в одну систему.

Платежная система Rupay постоянно развивается, вследствие чего постоянно добавляются новые возможности и новые сервисы. Минимальная сумма для совершения транзакции в начале 2006 года была снижена до 1$.

При регистрации в Rupay не запрашивается личная информация о пользователе и не требуется никаких документов. Для успешной регистрации достаточно ввести фио, свой e-mail, указать город, страну и ввести желаемый пароль.

Номером счета в системе Rupay, отличающим один счет от другого, является Ваш e-mail, для оплаты на другой счет Вам достаточно знать e-mail получателя.

А 1.9 Pecunix

Pecunix является еще одной платежной системой, которая, как и e-gold, основывается на золотом эквиваленте. Система работает с 2001 года, зарегистрирована на территории республики Панама, т.е. в оффшоре. Естественно, про показатели финансовой деятельности компании изведать не удастся.

Расчеты в системе производятся с помощью денежных единиц Pecunix. А именно 1 Pecunix приравнивается 1 грамму золота. Таким образом, количество денег на счете зависит от цены золота на мировом рынке. Физически золото системы хранится в Швейцарии, а это говорит исключительно о надежности хранения сбережений. Между прочим, в отличие от e-bullion, за хранение средств на электронном счете комиссия с пользователей не взимается.

Счет в Pecunix еще можно открыть бесплатно. Система работает с 22 валютами, с российскими рублями в том числе. За совершение операций в системе удерживается комиссия. При сумме операции менее 100 Pecunix комиссия будет 0,5%, а более 100 Pecunix – 0,15%. В целом, комиссия не может превышать 3 Pecunix.

Как снимается комиссия за какую-либо операцию? Возможны разнообразные варианты. Можно оплатить всю сумму комиссии самому, а можно возложить оплату комиссии на получателя. Ну и имеется также компромиссный вариант, при котором комиссия делится на равные доли между двумя сторонами транзакции.

А 1.10 V-MoneyПлатёжная система V-Money появилась сравнительно недавно. Компания основана в 2005 году и в данное время зарегистрирована в Панаме, некой корпорацией Globyte S.A. получившая лицензию под номером 2007-4886 18 июня 2007, разрешающую производить онлайн расчеты.

Единственная доступная валюта в системе - доллары США. Зарегистрироваться в системе могут жители всех стран без ограничений. За перевод денег между счетами система снимает комиссию 1%, не меньше $0.01 и не больше $0.50, причём деньги снимаются с получателя платежа, что напоминает e-gold, но баланс счета не зависит от цены на золото. Таким образом, комиссии за перевод значительных сумм получаются совсем незначительными. Больше никаких комиссий в системе не предусмотрено (или я просто не заметил).

При регистрации в системе вам необходимо придумать 4-х символьный пин-код, который является основным звеном в системе безопасности. При каждом платеже или изменении данных вам придётся вводить этот код.

В системе предусмотрена реферальная программа, в соответствии с которой пользователям выплачивается 25% от комиссии, снимающейся с их рефералов (опять же, практически как в e-gold). Учитывая небольшие размеры комиссии, миллионов таким образом не заработать, но т.к. пользователей в системе пока сравнительно немного - заработать небольшой бонус вполне реально.

Таким образом, к особенностям этой пока еще малопопулярной системы можно отнести:

• Отсутствие ежемесячной платы;

• Низкая сумма комиссии при значительных платежах;

• Баланс, привязанный к USD[C.25 курс. Раб. ].

ПРИЛОЖЕНИЕ Б ПОСТАНОВЛЕНИЕ Правления Национального банка Республики Беларусь

ГЛАВА 3

СОВРЕМЕННОЕ СОСТОЯНИЕ СИСТЕМЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ ПО РОЗНИЧНЫМ ПЛАТЕЖАМ НА ОСНОВЕ ИСПОЛЬЗОВАНИЯ ЭЛЕКТРОННЫХ ПЛАТЕЖНЫХ ИНСТРУМЕНТОВ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Существующая в Республике Беларусь система безналичных расчетов по розничным платежам на основе применения электронных платежных инструментов представлена в основном системами расчетов с использованием банковских пластиковых карточек и электронных денег. Отдельными банками прорабатываются либо реализуются проекты оплаты услуг и передачи финансовой информации с использованием мобильных телефонов и сети Интернет.

Правовую основу функционирования системы составляют Банковский кодекс Республики Беларусь, нормативные правовые акты Национального банка, а также разработанные в соответствии с ними локальные нормативные правовые акты и договоры банков и иных участников систем расчетов с использованием электронных платежных инструментов.

Участниками системы в рамках полномочий, предоставленных вышеназванными документами, являются банки и небанковские кредитно-финансовые организации Республики Беларусь, банки-нерезиденты, иные юридические лица и организации, обеспечивающие эмиссию, погашение, процессинг, эквайринг и использование электронных платежных инструментов.

Составляющими компонентами системы расчетов с использованием банковских пластиковых карточек в настоящее время являются международные и внутренние системы расчетов, в том числе внутренние частные системы. В Республике Беларусь эмитируются карточки таких международных систем, как VISA, MasterCard, карточки внутренней системы «БелКарт», а также карточки внутренних частных систем, созданных отдельными банками Республики Беларусь. По состоянию на 01.01.2007 эмитировано более 2 млн. 197 тыс. карточек, из них международных систем расчетов - более 1 млн. 910 тыс. (86 %), внутренней системы «БелКарт» - более 242 тыс. (11 %), внутренних частных систем расчетов – более 45 тыс. карточек (2 %).

Рынок операций с электронными деньгами в настоящее время не имеет значительных объемов и находится на этапе становления. Отдельными банками прорабатываются вопросы эмиссии электронных денег. В конце 2005 года ОАО «Белгазпромбанк» начата эмиссия электронных денег системы «EasyPay», используемых для проведения внутренних расчетов. Более 20 предприятий торговли и сервиса в качестве средства платежа для расчетов за товары и услуги в среде Интернет принимают электронные деньги «EasyPay».

Расчетным банком по операциям в белорусских рублях с использованием банковских пластиковых карточек является Национальный банк. Межбанковские расчеты в белорусских рублях по результатам клиринга по операциям с использованием банковских пластиковых карточек, проводимого на чистой основе процессинговыми центрами международных и внутренних систем расчетов с использованием банковских пластиковых карточек, осуществляются в системе BISS.

Техническая, организационная и информационная поддержка развития функционирующих в Республике Беларусь систем расчетов с использованием банковских пластиковых карточек осуществляется ОАО «Национальный процессинговый центр», ЗАО «Платежная система «БелКарт».

В качестве расчетных банков по операциям в иностранной валюте с использованием банковских пластиковых карточек выступают банки, уполномоченные международными системами расчетов.

Межбанковские расчеты в иностранной валюте по результатам клиринга по операциям с использованием банковских пластиковых карточек, проводимого на чистой основе процессинговыми центрами международных систем расчетов, осуществляются через корреспондентские счета банков Республики Беларусь, открытые в банках-корреспондентах.

На протяжении пяти последних лет развитие в Республике Беларусь системы расчетов на основе банковских пластиковых карточек осуществлялось преимущественно в рамках реализации банками проектов выплаты заработной платы населению республики через карт-счета. Выбор зарплатной технологии как приоритетного в Республике Беларусь направления развития системы расчетов с использованием карточек был обусловлен тем, что оборот денежных средств, связанный с выплатой заработной платы, является одним из самых крупных в экономическом обороте государства, а удаленный доступ к карт-счету, который обеспечивает банковская пластиковая карточка, позволил предоставить населению возможность выбора способа расходования заработной платы: наличными либо посредством совершения безналичных платежей. В итоге все участники расчетов получили определенные положительные результаты.

Для банков реализация карточных проектов обеспечивает увеличение ресурсной базы (за счет оседаемости средств граждан на карт-счетах до 30 % от зачислений на эти счета при условии развития технической инфраструктуры), получение постоянного дохода от услуг, предоставляемых держателям карточек (выдача наличных денег через сеть банкоматов и пунктов выдачи наличных, предоставление овердрафта, осуществление коммунальных и иных платежей в сети банкоматов и информационных киосков и др.), а также от эквайринга по обслуживанию безналичных расчетных операций с использованием карточек в предприятиях торговли и сервиса (комиссионные).

Для предприятий торговли и сервиса эффект применения карточек проявляется в уменьшении рисков, которые присутствуют при использовании в расчетах наличных денег, в росте товарооборота и прибыли за счет реализации системы поощрительных мер для держателей карточек (программы лояльности, в основу которых положена система бонусов, скидок и т.п.), снижении затрат на инкассацию наличности.

Для предприятий и организаций других отраслей экономики, внедряющих зарплатные проекты на базе карточек, обеспечивается диверсификация выдачи заработной платы по срокам, имеется серьезный социальный эффект за счет ухода от так называемого «дня получки», минимизируется потребность в наличных деньгах в кассе предприятия.

Для граждан – держателей банковских пластиковых карточек эффект проявляется в минимизации риска утери или хищения наличных денег, повышении платежной культуры (удаленный доступ к своему счету в банке, возможность осуществления коммунальных и иных видов платежей в безналичном порядке), росте доходов за счет получения процентов на остаток средств по карт-счету, возможности оперативного получения кредита (овердрафта).

В масштабах государства в целом решаются задачи по сокращению налично-денежного оборота и затрат на его обслуживание, расширению возможностей кредитования реального сектора экономики за счет пополнения ресурсной базы банков, что, в конечном счете, способствует экономическому росту. За счет привлечения денежных средств населения в банки и роста доли операций, проводимых с использованием банковских пластиковых карточек в безналичном порядке, обеспечиваются прозрачность и подконтрольность совершаемых населением операций с денежными средствами.

Динамика показателей в разрезе наличных и безналичных операций с использованием банковских пластиковых карточек свидетельствует о сокращении доли безналичных операций в иностранной валюте и ее росте в белорусских рублях, что является следствием расширения предлагаемого белорусскими банками спектра услуг по проведению безналичных расчетов в национальной валюте с использованием карточек. Количество безналичных операций в национальной валюте за 2005 год составило 12,1 % от общего количества операций, совершаемых с использованием карточек, удельный вес этих операций в суммарном выражении составил 3,1 %. За 2004 год аналогичные показатели составляли 8,4 % и 2,2 % соответственно.

Вместе с тем результаты развития системы расчетов с использованием банковских пластиковых карточек свидетельствуют о значительном отставании темпов развития технической инфраструктуры их обслуживания, особенно в части инфраструктуры, позволяющей совершать безналичные платежи, от темпов эмиссии карточек. За 2005 год количество карточек в обращении увеличилось на 92 %, количество банкоматов – на 77 %, количество предприятий торговли и сервиса, оснащенных платежными терминалами, – на 46 %.

В соответствии со средними международными показателями на 1 банкомат приходится 2600 карточек, на 1 платежный терминал – 160 карточек. По состоянию на 01.01.2006 в Республике Беларусь в расчете на 1 банкомат эмитировано 2477 карточек, на 1 терминал, установленный в предприятиях торговли и сервиса и пунктах выдачи наличных, - 358 карточек, что более чем в 2 раза превышает международный показатель. Кроме того, банкоматная сеть пока сосредоточена в наиболее крупных городах и не является должным образом разветвленной.

Недостаточным на сегодняшний день является уровень развития инфраструктуры так называемого «двойного применения», позволяющей обслуживать карточки различных систем расчетов. Из 887 банкоматов, функционирующих по состоянию на 01.01.2006, только в 293 можно осуществлять операции с использованием карточек различных систем, из общего количества терминалов, установленных в предприятиях торговли и сервиса, только 15 % позволяют осуществлять платежи по карточкам различных систем.

Следует отметить, что по сравнению с экономически развитыми странами рынок банковских пластиковых карточек в Республике Беларусь находится на этапе становления. Эмиссия карточек не достигла и половины потенциального объема рынка. Количества терминального оборудования, предназначенного для работы с пластиковыми карточками, недостаточно даже для находящихся в обращении карточек. При этом не унифицированы правила работы с карточками в пунктах торговли и сервиса, отчетные документы, тарифы и интерфейсы работы терминального оборудования с пользователями, что затрудняет применение карточек населением. Явно недостаточен перечень услуг, оказываемых с использованием банковских пластиковых карточек. Различные технологии, используемые международными системами расчетов и платежной системой «БелКарт» (карточки с магнитной полосой и микропроцессорные карточки), отсутствие согласованной политики банков республики по развитию карточных проектов приводят к невозможности повсеместного использования карточек и получения стандартного минимального набора услуг. Техническая инфраструктура обслуживания карточек требует совершенствования, в том числе в части условий ее территориального распределения. Необходим комплекс действенных мер со стороны государственных органов, предприятий торговли и сервиса, банков, других заинтересованных организаций для создания в Республике Беларусь эффективно работающей терминальной и банкоматной сети, сети платежно-справочных терминалов самообслуживания, на должном уровне обеспечивающей потребности держателей банковских пластиковых карточек.

В настоящее время основные затраты по развитию технической инфраструктуры несет банковское сообщество. Закупка и установка дорогостоящего оборудования, которое в Республике Беларусь не производится, требует существенных капитальных вложений. Банки, находясь в условиях жесткой конкуренции, вынуждены развивать программы с использованием банковских пластиковых карточек, самостоятельно работая с каждым поставщиком услуг, что неизбежно замедляет темпы развития данной сферы услуг и требует дополнительных затрат, которых можно было бы избежать при наличии централизованного решения [С.34 курс. раб.]

Похожие работы

... очень показательно. Повышение ставок не привело к ограничению роста. И не привело именно потому, что эффективность капитала уже начала стремительный взлет. Раздел III. РЕАЛИЗАЦИЯ КОНЦЕПЦИЙ КЕЙНСИАНСТВА И МОНЕТАРИЗМА В РОССИИ В экономическом отношении 2000 год в России является наиболее успешным за последний десяток лет. В то же время широко распространено мнение, что факторы, обеспечившие ...

... экономического оборота, а затем и из международных расчетов. Можно сказать, что ХХ век стал веком эпохи утверждения кредитных денег, соответствующих потребностям современной развитой экономики. 2. Функции денег Деньги проявляют себя через свои функции. Обычно выделяют следующие четыре основные функции денег: мера стоимости, средство накопления (тезаврации), средство обращения, ...

... неоклассического направления в буржуазной политэкономии центральные банки с середины 70-х годов большое внимание уделяют регулированию величины и темпов роста денежной массы. Согласно теории монетаризма главной пружиной циклических колебаний конъюнктуры и инфляционного процесса являются беспорядочное изменение денежной массы. Границы денежно-кредитного регулирования. Центральные банки могут ...

... сдерживание роста денежной массы, преодоление либо сдерживание инфляции. деньги эволюция финансовый беларусь ГЛАВА 2. ДЕНЕЖНАЯ СИСТЕМА Исторические и экономические предпосылки становления и развития денежных систем. Элементы денежных систем. Типы денежных систем и их эволюция. Современные деньги Как уже было сказано в предыдущей главе, появление денег стало результатом развития ...

0 комментариев