Навигация

Страхование от безработицы

2. Страхование от безработицы.

3. Страхование от производственного травматизма и профзаболеваний.

Средства на эти виды страхования образуются за счет уплачиваемых работодателями обязательных страховых взносов. По первому виду страхования взносы платят также и работающие граждане.

Объектом для начисления обязательных страховых взносов являются:

• для работодателей и работающих граждан - заработная плата и другие выплаты работникам, кроме утвержденного Советом Министров республики перечня выплат, на которые взносы не начисляются; эти перечни утверждены по каждому виду страхования отдельно и несколько различаются между собой;

• для физических лиц, самостоятельно уплачивающих обязательные страховые взносы, а также членов крестьянских (фермерских) хозяйств - определяемый ими доход.

Размер страхового взноса по первому из названных видов (пенсионное и социальное страхование) составляет 36%. Из них 30% направляется на цели пенсионного страхования (29% - доля работодателя и 1% - работающих граждан), 6% - на социальное страхование. Согласно законодательству некоторые категории плательщиков имеют льготные страховые тарифы: работодатели, занятые производством сельскохозяйственной продукции, члены крестьянских фермерских хозяйств, коллегии адвокатов. Все эти взносы поступают в бюджет фонда социальной защиты населения.

По страхованию от несчастных случаев и профессиональных заболеваний утверждены дифференцированные тарифы от 0,1 до 3,2% в зависимости от класса профессионального риска отрасли. Некоторым страхователям утверждены льготы по страховым взносам: 50% установленного размера. Страховщиком по этому виду является Белорусское республиканское унитарное страховое предприятие «Белгосстрах» (БРУСП «Белгосстрах»).

Таким образом, по трем видам социального страхования суммарный тариф страховых взносов, уплачиваемых работодателями, составляет 35,6 - 39,2%.

Часто руководители жалуются, что эти платежи очень высоки, удорожают стоимость рабочей силы и в конечном итоге отрицательно влияют на конкурентоспособность продукции. С этим трудно не согласиться. В нашей стране — один из самых высоких страховых тарифов в системах социального страхования, действующих в настоящее время. Чтобы выяснить причины этого, надо проанализировать, от чего зависит размер тарифов, куда и как эти средства расходуются, какова мировая практика в этой области, что можно сделать и что реально делается для реформирования системы социального страхования и снижения страховых тарифов.

2. ОСОБЕННОСТИ ОРГАНИЗАЦИИ СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Социальная защита населения Республики Беларусь на разных этапах ее развития имела свою специфику. Так, до 1921 г. в республике существовала система социального обеспечения, финансируемая из бюджета. В начале 1922 г. постановлением Совета Народных Комиссаров «О социальном страховании лиц, занятых наемным трудом на кооперативных, концессионных, арендных и частных предприятиях, учреждениях и хозяйствах» в составе Наркомата соцобеспечения БССР было создано Управление социального страхования, переведенное с 7 июня 1922 г. на самоокупаемость. В 1933 г. социальное страхование было переведено в ведение профсоюзов, и тарифы страховых взносов утверждались дифференцированно по отраслевым профсоюза [12, с. 99].

В 1964 г. было введено социальное обеспечение и некоторые формы социального страхования членов колхозов, которые с 1930-х гг. были одной из самых незащищенных категорий трудящихся. В 1971 г. организуются независимые от бюджета государственного социального страхования и фонда социального обеспечения централизованные фонды социального страхования и социального обеспечения колхозников.

До 1990 г. в Беларуси социального страхования в полном его понимании не существовало. За все годы советской власти не было принято полномасштабного закона о социальном страховании, принимались лишь декреты и постановления по отдельным его видам. Средства государственного бюджета на социальные нужды выделялись по остаточному принципу. Правда, сохранялась система уплаты страховых взносов, но это лишь создавало видимость социального страхования.

В течение многих лет гражданам навязывался постулат о том, что социальное страхование осуществляется за счет государства. Намеренно создавалась иллюзия, что пенсионеров содержит государство. Такое мнение сохранилось у многих до сих пор. Видимо, потребуется еще немало времени, чтобы воспитать понимание того, что пенсию не дают, а ее зарабатывают, причем заботиться об этом надо каждому, начиная с ранней молодости.

Провозглашенная в конце 80-х гг. перестройка вызвала коренные изменения в организации и финансировании социального страхования. В Беларуси Советом Министров и Федерацией профсоюзов на основании соответствующих постановлений Совета Министров СССР и ВЦСПС принимаются постановления от 20 декабря 1990 г. № 327 «Об образовании Фонда социального страхования Белорусской ССР» и от 20 декабря 1991 г. № 481 «Об организации пенсионного Фонда Республики Беларусь». Этими документами фактически было положено начало внедрению страховых принципов в систему социального обеспечения страны [12, с. 99-100].

Фонд социальной защиты населения образован в соответствии с постановлением Верховного Совета Республики Беларусь № 2367-ХП от 10.06.1993 г. на базе пенсионного фонда и фонда социального страхования. ФСЗН до 2004 г. был самостоятельной финансово-кредитной организацией при Министерстве труда и социальной зашиты, а в 2004 г. в соответствии с Законом «О бюджете Республики Беларусь на 2004 г.» стал целевым бюджетным фондом. Его денежные средства не подлежат изъятию по другому назначению. В своей деятельности ФСЗН опирается на Закон Республики Беларусь «Об основах государственного социального страхования», введенный в действие с 1 апреля 1995 г. Главными задачами фонда являются [15]:

- финансирование расходов на пенсии, пособия и другие социальные выплаты;

- сбор страховых взносов;

- расширенное воспроизводство средств фонда па принципах самофинансирования;

- международное сотрудничество в области социального страхования.

Функциями ФСЗН являются:

- методическая и организационная работа но установлению порядка платежей и размеров страховых взносов;

- контроль за поступлением и расходованием средств и деятельностью структурных подразделений;

- координация работы структурных подразделений и методическая помощь им;

- обеспечение капитализации его средств и привлечение добровольных и благотворительных взносов;

- совершенствование государственного социального страхования;

- организация информации всей категории плательщиков;

- ведение бухгалтерской и статистической отчетности и ответственность за ее достоверность;

- определение совместно со всеми структурами, чья деятельность связана с социальной защитой населения, направлений расходования дополнительных средств, поступающих в фонд.

Средства ФСЗН складываются из обязательных взносов нанимателей и граждан, от коммерческой деятельности (в основном от капитализации денежных средств), добровольных пожертвований, поступлений по регрессным искам. Размер обязательных страховых взносов нанимателей и гражданам устанавливается от фонда заработной платы в соответствии с законом Республики Беларусь «О размерах обязательных страховых взносов в фонд социальной защиты населения Министерства социальной защиты Республики Беларусь» и может уточняться Советом Министров.

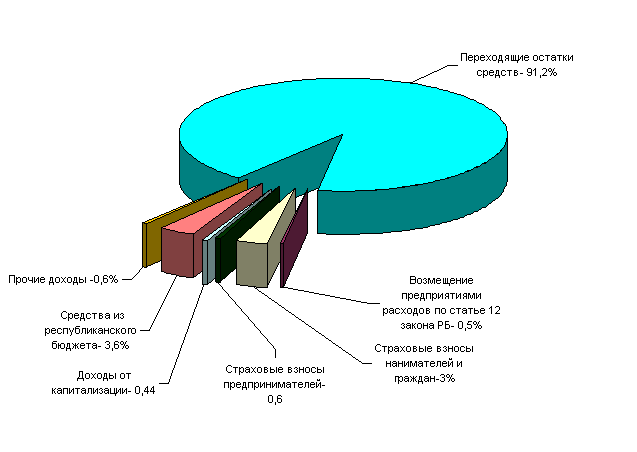

Структура доходов Фонда в 2005 году показана на рис. 1. Хорошо видно, что основная часть доходов складывается из страховых взносов (более 90%). Существенная часть доходов (4,4%) получена от капитализации временно свободных остатков средств путем вложения их в депозиты банков и покупки государственных казначейских обязательств. Остальные составляющие доходной части не имеют заметного значения.

Рис. 1. Доходы фонда в 2005 году

Рис. 1. Доходы фонда в 2005 году

Источник: [8].

Средства из ФСЗП расходуются на следующие цели:

- выплата пенсий по возрасту, инвалидности, за выслугу лет, по случаю потери кормильца, социальных пенсий;

- выплата пособий и компенсаций в связи с несчастными случаями на производстве и профессиональными заболеваниями, по беременности, по случаю рождения ребенка и уходу за ребенком до достижения им возраста трех лет, по болезни и временной нетрудоспособности, на по до 16 лет, на детей в возрасте до 16 лет, инфицированных или больных СПИДом.

Помимо этого из ФСЗН выплачиваются пенсии гражданам, выезжающим за пределы республики в соответствии с ее международными договорами, финансируются расходы на оздоровление трудящихся, повышение социальных пенсий в связи с изменением индекса стоимости жизни и ростом заработной платы, оказание материальной помощи престарелым и нетрудоспособным гражданам, обеспечение текущей деятельности фонда и возмещение расходов по оформлению регрессных исков.

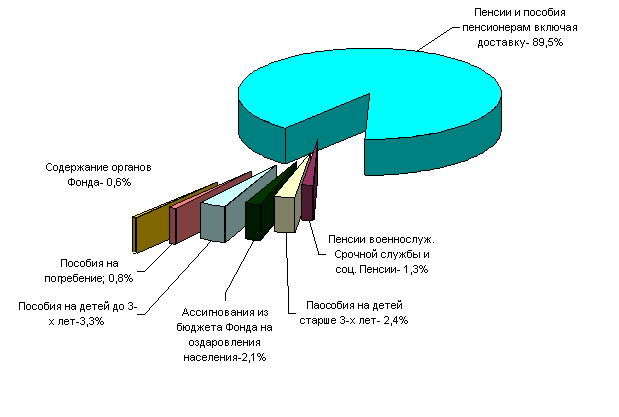

Расходная часть Фонда показана на рис. 2. Наибольшая часть расходов - это расходы на выплату пенсий, доля которых в общей сумме расходов составила около 89%.

Рис. 2. Расходы фонда в 2005 году

Источник: [19].

Пенсионное обеспечение в Республике Беларусь осуществляется по солидарному принципу, когда работающие содержат неработающих. В этом случае рабочий стаж и заработок в течение трудоспособного периода слабо влияет на размер получаемой пенсии.

В целях усиления взаимосвязи пенсий и пособий с результатами труда, усиления достоверности сведений о стаже и заработках, создания предпосылок для контроля за уплатой страховых взносов гражданами, повышения заинтересованности в уплате страховых взносов, упрощения и ускорения процедуры назначения пенсий и пособий в нашей республике начался этап реформирования пенсионного дела с ориентацией на персональный характер социального страхования. Он регламентирован законом Республики Беларусь от 6.01.1999 г. «Об индивидуальном (персонифицированном) учете в системе государственного социального страхования». Суть реформы заключается в переходе от одноуровневой системы социальной защиты граждан к многоуровневой, включающей несколько видов пенсий: социальных пенсий, выплачиваемых за счет обязательных страховых взносов и дополнительных пенсий, формируемых по накопительному принципу.

Для выплаты пенсий за счет обязательных страховых взносов вводится индивидуальный (персонифицированный) учет заработков каждого работающего. С этой целью работодатели регистрируют в ФСЗН работника, на которого открывается индивидуальный лицевой счет (ИЛС) под номером, соответствующим номеру паспорта нового типа. Этот номер закрепляется за гражданином в течение всей его жизни. Он может работать в нескольких местах, сообщая свой номер всем работодателям. При этом информация о всех доходах, уплате из них взносов в ФСЗН, страховом стаже, местах работы будет аккумулироваться в одном ИЛС. Это избавит граждан от поиска сведений за весь трудоспособный период, облегчит начисление пенсий, обеспечит рост поступлений в ФСЗН [4, с. 12].

Однако качественную оценку возможностей пенсионной системы нельзя делать без учета демографической ситуации.

Так как наша пенсионная система является распределительной, в ней пенсии выплачиваются за счет страховых взносов работающих и их работодателей. Основное уравнение системы, рассчитанное по формуле 1 имеет вид:

![]() (1)

(1)

где m - тариф взносов на пенсионное страхование,

![]() -средняя заработная плата по стране, на которую начисляются

страховые взносы,

-средняя заработная плата по стране, на которую начисляются

страховые взносы,

Р - количество работающих и уплачивающих страховые взносы;

к - коэффициент замещения,

П - количество пенсионеров.

Значит, к — ![]() , т.е. коэффициент замещения (что больше всего интересует пенсионера) равен тарифу страховых взносов, умноженному на соотношение между количеством плательщиков взносов и числом пенсионеров. Следовательно, на размер пенсии решающее влияние оказывают два фактора: тариф страховых взносов и соотношение численности плательщиков страховых взносов и пенсионеров. Демографическая ситуация в республике складывается так, что это соотношение достигло недопустимо низкой величины и продолжает уменьшаться. По данному критерию Беларусь занимает одно из последних мест в мире.

, т.е. коэффициент замещения (что больше всего интересует пенсионера) равен тарифу страховых взносов, умноженному на соотношение между количеством плательщиков взносов и числом пенсионеров. Следовательно, на размер пенсии решающее влияние оказывают два фактора: тариф страховых взносов и соотношение численности плательщиков страховых взносов и пенсионеров. Демографическая ситуация в республике складывается так, что это соотношение достигло недопустимо низкой величины и продолжает уменьшаться. По данному критерию Беларусь занимает одно из последних мест в мире.

В РБ сохраняется низкий возраст выхода на пенсию (60 лет для мужчин и 55 для женщин), таких стран осталось очень мало (среди бывших республик Советского Союза - только Россия, Узбекистан, Украина). В настоящее время пенсии получает 26% населения республики. Согласно прогнозам, в 2025 г. удельный вес пенсионеров превысит 32%, соотношение лиц пожилого и работоспособного возрастов будет ухудшаться и дальше [8, с. 18].

Возникает проблема – как в данных условиях сохранить достигнутое значение коэффициента замещения? Очевидно, что сделать это при неизменном страховом тарифе невозможно. Выход один - улучшать соотношение количества плательщиков страховых взносов и получателей пенсий.

Наряду с этим в пенсионной системе Беларуси немало внутренних проблем, одной из которых является порядок предоставления досрочных пенсий.

Расточительность нашей пенсионной системы связана также с тем, что законодательством предусмотрен зачет в трудовой стаж многих периодов работы без уплаты страховых взносов (с начислением пенсии за эти годы). К ним относятся: служба в армии; учеба в высших и средних специальных учебных заведениях, училищах, школах и на курсах по подготовке кадров, повышению квалификации, в аспирантуре, клинической ординатуре, докторантуре; период получения пособия по безработице; время по уходу за детьми, инвалидами, престарелыми и т.д.

В совершенных пенсионных системах за указанные периоды страховые взносы уплачиваются (из государственного бюджета, за счет соответствующих страховых фондов и др.

Одним из основных принципов пенсионной системы является солидарность. Однако у нас этот принцип давно перерос в гипертрофированный перераспределителъный эффект.

К числу проблем пенсионной системы относится также наличие льготных страховых тарифов. Такой подход нарушает главный принцип социального страхования - зависимость размера пенсии от уплаты страховых взносов. Это увеличивает распределительный эффект пенсионной системы и делает ее несправедливой. В мировой практике подход иной - тариф на пенсионное страхование одинаков для всех застрахованных.

У нас отсутствует философия зарабатывания средств на старость. Как правило, об этом начинают думать лишь в возрасте, близком к пенсионному. Кроме того, у застрахованных нет заинтересованности в уплате страховых взносов из-за отсутствия жесткой увязки размеров пенсий с величиной уплаченных взносов. Широко распространено уклонение от уплаты страховых взносов (зарплата в "конвертах").

Настоящим бедствием пенсионной системы (как, впрочем, и всей системы социального страхования) является то, что значительные объемы страховых денег идут на затыкание прорех республиканского бюджета. Начиная с 2004 года, средства Фонда включены в состав республиканского бюджета и проходят через счета Казначейства Министерства финансов. Система стала непрозрачной и, следовательно, возможности для нецелевого использования средств социального страхования еще более расширились [3, с. 63].

Аналогичная ситуация наблюдается и в системе страхования от безработицы. Она усугубилась в сентябре 1999 г., когда Государственный фонд содействия занятости решением правительства был преобразован из страхового внебюджетного фонда в бюджетный.

Эффективность работы систем социального страхования во многом определяется тем, как ими управляют. Этот вопрос заслуживает отдельного рассмотрения, тем более что организационное построение и управление социальным страхованием в Беларуси далеко несовершенны.

В связи с этим возникает необходимость научного обоснования и разработки практических мер по совершенствованию основных структурообразующих элементов социальной защиты населения, в частности пенсионного и социального страхования, создания их целостного механизма, отвечающего современным условиям.

Похожие работы

... и инвалидов на областном уровне решающую роль играют Комитеты по труду и социальной защиты облисполкомов и Минского горисполкома, региональные структуры Фонда социальной защиты. В системе орг. структур социальной защиты населения Республики Беларусь важное место принадлежит структурам городского и районного уровней. Здесь функционируют городские, районные управления по труду и социальной защите ...

... не реализуется в полной мере такой принцип социального страхования, как автономность и относительная самоуправляемость системы. Между тем огромное значение приобретает развитие социального страхования именно в этом ключе в условиях формирования социального правового государства. Автономная система социального страхования - признак развитого гражданского общества, в котором личность автономна от ...

... . На основе базовой программы органы исполнительной власти субъектов Федерации разрабатывают территориальные программы ОМС. 8. САМОСТОЯТЕЛЬНАЯ РАБОТА СТУДЕНТОВ ПО ИЗУЧЕНИЮ ДИСЦИПЛИНЫ «ОСНОВЫ СОЦИАЛЬНОГО СТРАХОВАНИЯ» Содержанием самостоятельной работы студентов являются следующие ее виды: - изучение понятийного аппарата дисциплины; - изучение тем самостоятельной подготовки по учебно- ...

... средств ФСС являются председатель и главный бухгалтер ФСС, а в региональных и центральных отраслевых отделениях – управляющий и главный бухгалтер отделения. Руководство отделениями фонда социального страхования осуществляют управляющие. Отделение ФСС и их филиалы осуществляют регистрацию страхователей и организуют банки данных по ним; проводят финансовую деятельность по обеспечению социального ...

0 комментариев