В настоящее время развиваются и углубляются процессы реформирования российских компаний, ведется поиск путей повышения эффективности их работы. Наряду с проведением институциональных преобразований на первый план выходят вопросы реконструкции и модернизации производства, для проведения которых требуется привлечение финансовых ресурсов. И если компания нуждается в привлечении дополнительного капитала со стороны инвестиционных компаний или венчурных фирм, с которыми она ранее не сотрудничала, то инвестиционный проект играет для нее роль визитной карточки. В мировой практике практически все инвестиционные проекты описываются с помощью бизнес-планов. В венчурные фирмы поступают тысячи бизнес-планов в год. Их также запрашивают коммерческие банки, промышленные компании, индивидуальные инвесторы. Бизнес-план – это общепринятое средство деловой информации.

Оценка эффективности инвестиций является наиболее ответственным этапом принятия инвестиционного решения, от результатов которого в значительной мере зависит степень реализации цели инвестирования. В свою очередь, объективность и достоверность полученных результатов во многом обусловлены используемыми методами анализа.

Основная задача, решаемая при оценке эффективности инвестиционных проектов, – выяснить и убедительно обосновать, что реализация того или иного проекта (а стало быть, и определенной комбинации строительных, технологических, финансовых и т.п. проектных решений) «полезна», «выгодна» или, наоборот, «невыгодна», «нерациональна» по тем или иным причинам.

Всё это и обуславливает актуальность темы курсовой работы.

Целью данной работы является рассмотрение инвестиционного проекта, определение его эффективности и оценки на конкретном объекте.

Для достижения означенной цели необходимо решение следующих задач:

· изучение основных понятий, классификаций и методов расчета эффективности инвестиционных проектов;

· расчет и оценка эффективности инвестиционного проекта (на примере ОАО «Каучук»).

Объектом настоящего исследования является открытое акционерное общество «Каучук».

Предметом исследования является инвестиционный проект для приобретения нового оборудования для ОАО «Каучук» и его оценка.

Теоретическую и методологическую основу исследования составили концепции и взгляды отечественных и зарубежных экономистов.

Практическая значимость исследования состоит в том, что оценка проводимой инвестиционной деятельности предприятия позволяет организовать более эффективную и рентабельную работу предприятия, повысив его конкурентоспособность на местном и национальном рынке.

1. Теоретические основы анализа эффективности инвестиционных проектов

1.1 Понятие и виды инвестиционных проектовВсе формы реального инвестирования проходят три основные стадии (фазы), составляющие в совокупности цикл этого инвестирования:

Прединвестиционная стадия, в процессе которой разрабатываются варианты альтернативных инвестиционных решений, проводится их оценка и принимается к реализации конкретный их вариант;

Инвестиционная стадия, в процессе которой осуществляется непосредственная реализация принятого инвестиционного решения;

Постинвестиционная стадия, в процессе которой обеспечивается контроль за достижением предусмотренных параметров инвестиционных решений в процессе эксплуатации объекта инвестирования. [1]

Основу прединвестиционной стадии цикла реального инвестирования составляет подготовка инвестиционного проекта (аналогом этого термина выступают «бизнес-план», «технико-экономическое обоснование» и др.).

Инвестиционный проект представляет собой основной документ, определяющий необходимость осуществления реального инвестирования, в котором в общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией. [1]

Для таких форм реального инвестирования как обновление отдельных видов оборудования, приобретение отдельных видов нематериального активов, увеличение запасов материальных оборотных активов, которые, как правило, не требуют высоких инвестиционных затрат, обоснование инвестиционных проектов носит форму внутреннего служебного документа (докладной записки, заявки и т.п.), в котором излагаются мотивация, объектная направленность, необходимый объем инвестирования, а также ожидаемая его эффективность.

При осуществлении таких форм реального инвестирования, как приобретение целостных имущественных комплексов, новое строительство, перепрофилирование, реконструкция и широкомасштабная модернизация предприятия, требования к подготовке инвестиционного проекта существенно возрастают. Это связано с тем, что в современных экономических условиях предприятия не могут обеспечить свое стратегическое развитие только за счет внутренних финансовых ресурсов и привлекают на инвестиционные цели значительный объем средств за счет внешних источников финансирования. В то же время любой крупный сторонний инвестор или кредитор должен иметь четкое представление о стратегической концепции проекта; его масштабах; важнейший показатель маркетинговой, экономической и финансовой его результативности; объеме необходимых инвестиционных затрат и сроках их возврата и других его характеристиках. Разработанный реальный инвестиционный проект позволяет сначала собственникам и менеджерам предприятия, а затем и сторонним инвесторам всесторонне оценить целесообразность его реализации и ожидаемую эффективность.

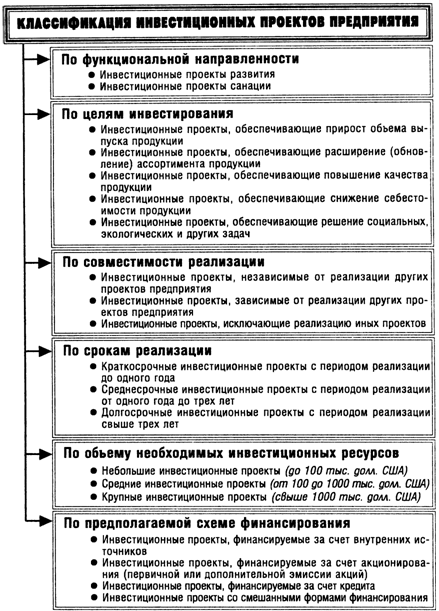

Разрабатываемые в разрезе отдельных форм реального инвестирования предприятия проекты классифицируются по ряду признаков (рис. 1.1).

Рис. 1.1 Классификация инвестиционных проектов предприятия по основным признакам.

В зависимости от видов инвестиционных проектов, изложенных в рассматриваемой их классификации, дифференцируются требования в их разработке.

Для небольших инвестиционных проектов, финансируемых предприятием за счет внутренних источников, обоснование осуществляется по сокращенному кругу разделов и показателей. Такое обоснование может содержать лишь цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых средств, показателей эффективности осуществляемых инвестиций, а также схему (календарный план) реализации инвестиционного проекта.

Для средних и крупных инвестиционных проектов, финансирование реализации которых намечается за счет внешних источников, необходимо полномасштабное обоснование по соответствующим национальным и международным стандартам. Такое обоснование инвестиционных проектов подчинено определенной логической структуре, которая носит унифицированный характер в большинстве стран с развитой рыночной экономикой (отклонения от этой общепринятой структуры вызываются лишь отраслевыми особенностями и формами осуществления реальных инвестиций).

В соответствии с рекомендациями ЮНИДО (Организации Объединенных Наций по Промышленному Развитию) инвестиционный проект должен содержать следующие основные разделы:

1) Краткая характеристика проекта (или его резюме). В этом разделе содержатся выводы по основным аспектам разработанного проекта после рассмотрения всех альтернативных вариантов, когда концепция проекта, ее обоснование и формы реализации уже определены. Ознакомившись с этим разделом, инвестор должен сделать вывод о том, отвечает ли проект направленности его инвестиционной деятельности и инвестиционной стратегии, соответствует ли он потенциалу его инвестиционных ресурсов, устраивает ли его проект по периоду реализации и срокам возврата вложенного капитала и т.п.

2) Предпосылки и основная идея проекта. В этом разделе перечисляются наиболее важные параметры проекта, которые служат определяющими показателями для его реализации, рассматриваются регион расположения проекта в увязке с рыночной и ресурсной средой, приводится график реализации проекта и характеризуется его инициатор.

3) Анализ рынка и концепция маркетинга. В нем излагаются результаты маркетинговых исследований, обосновывается концепция маркетинга и разрабатывается проект его бюджета.

4) Сырье и поставки. Этот раздел содержит классификацию используемых видов сырья и материалов, объем потребности в них, наличие основного сырья в регионе и обеспеченности им, программу поставок сырья и материалов и связанные с ними затраты.

5) Местоположение, строительный участок и окружающая среда. В этом разделе подробно описываются месторасположение проекта, характер естественной окружающей среды, степень воздействия на нее при реализации проекта, социально-экономические условия в регионе и инвестиционный климат, состояние производственной и коммерческой инфраструктуры, выбор строительного участка с учетом рассмотренных альтернатив, оценка затрат по освоению строительного участка.

6) Проектирование и технология. Этот раздел должен содержать производственную программу и характеристику производственной мощности предприятия; выбор технологии и предложения по ее приобретению или передаче; подробную планировку предприятия и основные проектно-конструкторские работы; перечень необходимых машин и оборудования и требования к их техническому обслуживанию; оценку связанных с этим инвестиционных затрат.

7) Организация управления. В этом разделе приводится организационная схема и система управления предприятием; обосновывается конкретная организационная структура управления по сферам деятельности и центрам ответственности; рассматривается подробная смета накладных расходов, связанных с организацией управления.

8) Трудовые ресурсы. Этот раздел содержит требования к категориям и функциям персонала, оценку возможностей его формирования в рамках региона, организацию набора, план обучения работников и оценку связанных с этим затрат.

9) Планирование реализации проекта. В этом разделе обосновываются отдельные стадии осуществления проекта, приводится график его реализации, разрабатывается бюджет реализации проекта.

10) Финансовый план и оценка эффективности инвестиций. Этот раздел содержит финансовый прогноз и основные виды финансовых планов, совокупный объем инвестиционных затрат, методы и результаты оценки эффективности инвестиций, оценку инвестиционных рисков. [1]

Разработка инвестиционных проектов предприятия может быть осуществлена с помощью специальных компьютерных программ – COMFAR, PROJECT EXPERT и других.

1.2 Задачи и принципы оценки эффективности инвестиционного проектаКак и любой вид анализа, анализ эффективности инвестиционного проекта имеет определенные цели и задачи. Говоря о целях анализа эффективности состоятельности, следует заметить, что основной целью анализа является принятие решения о реализации инвестиционного проекта. Кроме того, может быть выделена такая стратегическая цель анализа эффективности, как улучшение экономического состояния государства, которое выбирает для реализации наиболее эффективные проекты

Что касается задач, которые должны быть решены в ходе анализа эффективности проекта, то их можно классифицировать в зависимости от субъекта анализа. Субъектами анализа эффективности проекта могут быть кредитные организации и другие инвесторы, финансовые службы предприятия, реализующего проект, а также другие субъекты, которые могут быть вовлечены в процесс реализации проекта.

Итак, в ходе анализа эффективности инвестиционного проекта финансовой службой предприятия должны быть решены следующие задачи:

1) Проведение агрегированного анализа проектных решений и создание необходимых условий для поиска инвесторов;

2) Разработка схемы финансирования проекта;

3) Обеспечение максимизации прибыли от реализации инвестиционного проекта. [5]

Если для реализации проекта требуются заемные средства, то анализ эффективности инвестиционного проекта может быть проведен кредитными организациями и другими инвесторами. В этом случае задачами анализа инвестиционного проекта будут являться:

1) Анализ соответствия объема средств, запрашиваемых предприятием, тому объему заемных средств, который реально необходим для обеспечения эффективности проекта;

2) Минимизация риска, связанного с инвестированием средств в проект;

3) Выбор проекта, наиболее отвечающего интересам кредитора. [5]

Важным элементом анализа эффективности инвестиционного проекта являются те принципы, на которых основывается анализ. Данные принципы могут быть применены к любым проектам, независимо от их особенностей:

1) Принцип рассмотрения проекта на всех стадиях его экономического цикла. Данный принцип предполагает, что оценка эффективности инвестиционного проекта начинается с момента проведения прединвестиционных исследований и заканчивается прекращением проекта;

2) Принцип моделирования денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

3) Принцип сопоставимости условий сравнения проектов предполагает, что анализируемые инвестиционные проекты являются сопоставимыми в следующих аспектах: временном, денежном (имеется ввиду валюта проекта), аспекте масштаба и т.д.;

4) Принцип учета фактора времени подразумевает, что при оценке эффективности инвестиционного проекта будет учитываться фактор времени, то есть динамичность параметров проекта, разрывы во времени между производством и реализацией продукции, неравноценность разновременных затрат и результатов и т.д.;

5) Принцип учета только предстоящих затрат и поступлений предполагает, что при оценке эффективности инвестиционного проекта должны учитываться только предстоящие в ходе осуществления проектов затраты и поступления;

6) Принцип учета наличия разных участников проекта. Этот принцип особенно важен при анализе эффективности, так как для разных участников инвестиционного проекта различны ожидаемые результаты, различна оценка стоимости капитала, а, следовательно, и норма дисконта;

7) Принцип учета влияния инфляции и риска, а также другие принципы. [3]

Все перечисленные принципы одинаково важны при оценке эффективности состоятельности проекта, однако наиболее важным, на наш взгляд, является принцип учета наличия разных участников проекта. Это связано с тем, что наиболее эффективным будет тот проект, который в большей степени будет отвечать интересам всех его участников.

1.3 Основные показатели анализа эффективности инвестиционного проектаВ организационном и технологическом аспектах реальные инвестиции существенно отличаются от финансовых. Здесь возникает особая форма ответственности, смысл которой в следующем. Финансовая инвестиция – это, по сути, вложение в ценные бумаги, т.е. операция, осуществляемая на бирже и в техническом плане не требующая значимых затрат времени и физического труда. В принципе, обратной продажей ценных бумаг можно хотя и с потерями, но достаточно быстро отказаться от данной инвестиции. Иное дело реальные инвестиции. Здесь возникают дополнительные и весьма серьезные сложности, в числе которых необходимость определенного понимания технологии выстраиваемого бизнеса, материально-вещественная разнородность отдельных элементов и частей объекта инвестирования, длительность собственно процесса инвестирования, наличие множества разнородных факторов, которые впоследствии могут оказывать негативное влияние на ход инвестиционного процесса и эксплуатацию проекта и др. Вероятно, одной из самых существенных особенностей является определенная необратимость процесса – если инвестор по каким-либо причинам вознамерился отказаться от инвестиционного проекта и вернуть вложенные в ходе инвестирования денежные средства, то сделать это одновременно невозможно, кроме того, существенные потери здесь практически неизбежны. Отсюда следует очевидный вывод: принятие решения о том, что данный инвестиционный проект целесообразен к разработке и внедрению, возможно лишь в результате тщательной проработки всех обстоятельств, сопутствующих проекту, оно не может базироваться лишь на интуитивных ожиданиях – нужны количественные подтверждения этой целесообразности. Одновременно нельзя впадать в другую крайность и безоглядно полагаться на некий формализованный алгоритм оценки – следует отдавать себе отчет в том, что никакой количественный критерий не может быть единственным и бесспорным аргументом; иными словами, по возможности необходимо комплексное обоснование, базирующееся на некой комбинации формализованных количественных критериев и неформальных суждений и оценок. В данной главе будут рассмотрены количественные критерии.

Под критериями оценки инвестиционных проектов будут пониматься показатели, используемые для отбора и ранжирования проектов; оптимизации эксплуатации проекта; формирования оптимальной инвестиционной программы. Критерии, обосновывающие целесообразность реальных инвестиций, можно разделить на две группы: основанные на дисконтированных оценках (принимается во внимание фактор времени) и основанные на учетных оценках (фактор времени во внимание не принимается). В первую группу входят чистая текущая стоимость, индекс рентабельности инвестиции, внутренняя норма прибыли. Во вторую группу входит срок окупаемости инвестиции.

1) Чистая текущая стоимость.

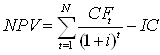

Под чистой текущей стоимостью (Net Present Value, NPV) понимается разность суммы элементов возрастного потока и исходной инвестиции, дисконтированных к началу действия оцениваемого проекта. [2]

Критерий принимает во внимание временную ценность денежных средств. В основу данного метода оценки заложено следование основной целевой установке, определяемой собственниками компании, – повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Соответственно целесообразность принятия проекта зависит от того, будет ли иметь месть приращение ценности фирмы в результате реализации проекта. Поскольку принятие решений по инвестиционным проектам чаще всего инициируется и всегда осуществляется не собственниками компании, а ее управленческим персоналом, молчаливо предполагается, что цели собственников и высшего управленческого персонала конгруэнтны, т.е. негативные последствия возможного агентского конфликта не учитываются. Метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных элементов возвратного потока {![]() }, i=1,2,…, N, генерируемых ею в течение прогнозируемого срока действия проекта, состоящего из N равных базисных периодов:

}, i=1,2,…, N, генерируемых ею в течение прогнозируемого срока действия проекта, состоящего из N равных базисных периодов:

(1.1)

(1.1)

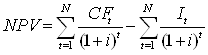

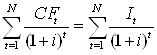

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то возможны два варианта расчета. Согласно первому варианту инвестиция рассматривается как элемент совокупного денежного потока, т.е. чистый денежный поток i-го года ![]() находится как сумма притока и инвестиции, соответствующих этому году (это может иметь место в случае, когда проект вводится очередями); если притоков нет, то поток i-го года будет равен инвестиции этого года со знаком минус. Согласно второму варианту инвестиции обсчитываются отдельно с использованием в качестве ставки дисконтирования прогнозируемого годового темпа инфляции. Базовой формулой первого варианта является модель (1.1); для второго варианта эта модель модифицируется следующим образом:

находится как сумма притока и инвестиции, соответствующих этому году (это может иметь место в случае, когда проект вводится очередями); если притоков нет, то поток i-го года будет равен инвестиции этого года со знаком минус. Согласно второму варианту инвестиции обсчитываются отдельно с использованием в качестве ставки дисконтирования прогнозируемого годового темпа инфляции. Базовой формулой первого варианта является модель (1.1); для второго варианта эта модель модифицируется следующим образом:

(1.2)

(1.2)

Варьирование ставкой дисконтирования не является принципиально важным – гораздо большее значение имеет варьирование элементами денежного потока.

Имея в виду упомянутую выше основную целевую установку, на достижение которой направлена деятельность любой компании, можно дать экономическую интерпретацию трактовки критерия NPV с позиции ее собственников, которая определяет и логику критерия NPV:

· Если NPV<0, то в случае принятия проекта ценность компании уменьшится, т.е. собственники компании понесут убыток, а потому проект следует отвергнуть;

· Если NPV=0, то в случае принятия проекта ценность компании не изменится, т.е. благосостояние ее собственников останется на прежнем уровне, проект в случае его реализации не приносит ни прибыли, ни убытка, а потому решение о целесообразности его реализации должно приниматься на основании дополнительных аргументов;

· Если NPV>0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее собственников увеличатся, поэтому проект следует принять.

Показатель NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта, причем оценка делается на момент окончания проекта, но с позиции текущего момента времени, т.е. начала проекта.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах (например, ожидается изменение учетных ставок) могут использоваться индивидуализированные по годам значения ставки. Если в ходе имитационных расчетов приходится применять различные ставки дисконтирования, то, во-первых, приведенные выше формулы не применимы (нужно пользоваться так называемым прямым счетом) и, во-вторых, проект, приемлемый при постоянной ставке, может стать неприемлемым.

2) Внутренняя норма доходности инвестиции.

Внутренняя норма доходности (Internal Rate of Return, IRR) является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов. Она характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат. Внутреннюю норму доходности можно охарактеризовать и как дисконтную ставку, по которой чистая текущая стоимость в процессе дисконтирования будет приведена к нулю. [2]

Расчет этого показателя осуществляется исходя из следующей формулы:

(1.3)

(1.3)

Показатель IRR измеряется в процентах и означает максимально допустимый уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта, но и не дает убытка. Таким образом, смысл расчета внутренней нормы доходности при анализе эффективности планируемых инвестиций, как правило, заключается в следующем: IRR показывает ожидаемую доходность проекта; следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. [2]

Проект принимается, если его IRR больше некоторой пороговой величины; поэтому при прочих равных условиях, как правило, большее значение IRR считается предпочтительным. В определенном смысле показатель IRR дает характеристику резерва безопасности в отношении анализируемого инвестиционного проекта. Смысл понятия «безопасность» заключается в том, что при достаточно высоком значении IRR можно быть относительно спокойным в отношении точности прогнозных оценок дохода.

Показатель внутренней нормы доходности приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, в сравнении с коэффициентом рентабельности операционных активов, коэффициентом рентабельности собственного капитала, уровнем доходности по альтернативным видам инвестирования – депозитным вкладам, приобретению государственных облигаций и т.п.). На каждом предприятии может быть установлен в качестве целевого норматива показатель «минимальная внутренняя норма доходности» и инвестиционные проекты с более низким его значением будут автоматически отклоняться как несоответствующие требованиям эффективности реального инвестирования.

3) Срок окупаемости инвестиции.

Под сроком окупаемости инвестиции (Payback Period, PP) понимается число базисных периодов, за которое произойдет возмещение сделанных инвестиционных расходов без учета фактора времени. [4]

, где (1.4)

, где (1.4)

![]() – поступления по годам;

– поступления по годам;

m≤n, n – срок продолжительности проекта.

Этот метод, являющийся одним из самых простых и широко распространенных в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Возможен расчет с различной точностью.

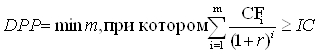

Одним из недостатков критерия PP является игнорирование им фактора времени. Для предопределения этого недостатка разработали модификацию показателя PP, известную как дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP) и предусматривающий расчет числа базисных периодов, за которое произойдет возмещение сделанных инвестиционных расходов с учетом фактора времени. Соответствующая расчетная формула, построенная на базе DCF-модели, имеет вид:

, где (1.5)

, где (1.5)

r – ставка дисконтирования.

В качестве ставки дисконтирования r чаще всего используется средневзвешенная стоимость капитала WACC, отражающая средний уровень расходов по обслуживанию долгосрочных источников финансирования. В оценке инвестиционных проектов критерии РР и DPP могут использоваться двояко: проект принимается, если окупаемость имеет место; проект принимается только в случае, если срок окупаемости не превышает установленного в компании лимита.

Показатель срока окупаемости инвестиции очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе. Во-первых, он не учитывает влияние доходов последних периодов. Во-вторых, поскольку этот метод основан не на дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но разным распределением ее по годам. В-третьих, данный метод не обладает свойством аддитивности.

4) Индекс рентабельности инвестиции.

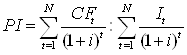

Индекс рентабельности инвестиции (Profitability Index, PI) – это отношение суммы дисконтированных элементов возвратного потока к исходной инвестиции. [2]

Критерий принимает во внимание временную ценность денежных средств. Этот метод является, по сути, следствием метода расчета NPV. Индекс рентабельности также предусматривает сопоставление дисконтированных элементов возвратного потока с исходной инвестицией, но в виде не разности, а отношения. Расчет, следовательно, ведется по формуле:

(1.6)

(1.6)

Очевидна логика применения критерия

· Если PI>1, то проект следует принять;

· Если PI<1, то проект следует отвергнуть;

· Если PI=1, то проект не сказывается на величине ценности фирмы.

в отличие от чистой текущей стоимости (NPV), индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений. Чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV. Этот критерий предпочтителен при комплектовании портфеля независимых инвестиционных проектов в случае ограничения по объему источников финансирования; в этом случае все проекты упорядочиваются по убыванию PI, рассчитанной по формуле (1.6), затем, начиная с проекта с максимальным значением PI, последовательно включают проекты в портфель до тех пор, пока не исчерпают возможности финансирования. Такой подход обеспечивает максимизацию совокупного NPV.

Все рассмотренные показатели оценки эффективности реальных инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяют оценить эту эффективность с различных сторон. Поэтому при оценке эффективности реальных инвестиционных проектов предприятия их следует рассматривать в комплексе.

2. Анализ эффективности инвестиционного проекта ОАО «Каучук» 2.1 Суть предлагаемого инвестиционного проекта

Суть инвестиционного проекта заключается в производстве димеров изобутилена. Производители димеров в России отсутствуют. Вместе с тем активно развиваются европейская и американская промышленность – именно в этом направлении. Импортом димеров занимается несколько российских химических и торговых компаний, в частности, ООО «ВНЕШЭКОНОМТОРГ» (г. Москва). При этом российский рынок характеризуется превышением спроса над предложением и низко выраженными сезонными колебаниями. Сегодня спрос на димеры изобутилена удовлетворён приблизительно на 87% с помощью импорта, при этом высоким спросом пользуются продукция более низкого качества по более низкой цене, ориентированная на производства лишь немногим более качественного топлива, чем ныне присутствующее на рынке.

Проблема окружающей среды и загрязненности земель и водоёмов практически не распадающимися отходами сегодня стоит на первом месте в природоохранных организациях. Головная компания – ОАО «СИБУР Холдинг» уделяет большое внимание разработке экологически безопасных проектов, в связи с чем сложившаяся ситуация позволяет начать зарабатывать на отходах и тем самым осуществлять действия для решения проблемы загрязнения окружающей среды. Для привлечения основных потребителей димеров изобутилена необходимо провести ряд маркетинговых мероприятий: активно продвигать продукт в интернете на досках объявлений и на сайте компании, а также разослать предложение потенциальным потребителям и постоянным клиентам по электронной почте. Первые потребители уже найдены в структуре материнского холдинга.

Отгрузка готовой продукции димеров изобутилена будет осуществляться минимальной партией в 10 тн., по 100% предоплате, на условиях FCA в г. Волжский Волгоградской обл.

Для организации рециклинга и обеспечения экологической безопасности димеров изобутилена необходимо:

1) оборудование и транспорт:

· закупить комплект необходимого технологического оборудования ЛВП-500 по сортировке и переработке вторсырья, которое может служит сырьем для производства димеров у компании ООО «ВторРесурс» (г. Нижний Новгород). Эта компания зарекомендовала себя на рынке производителей специального оборудования для вторичной переработки. Соотношение цены и производительности оправдывает выбор именно этого оборудования. Указанное оборудование планируется приобрести на условиях 100% предоплаты. Стоимость оборудования, работ по монтажу, пуску, наладке и обучению персонала определена в размере 8,19 млн. руб. в ценах на 01.07.2009;

· закупить линию T-5M для производства димеров изобутилена у шведской компании «Herbold». Это мировой лидер в производстве оборудования подобного рода. Указанное оборудование планируется приобрести на условиях 100% предоплаты. Общая стоимость оборудования, работ по монтажу, пуску, наладке и обучению персонала определена в размере 2,34 млн. руб. в ценах на 01.07.2009;

· задействовать 2 грузовых автомобиля, неиспользуемых при производстве и реализации изделий из димеров, но принадлежащих ОАО «Каучук», для перевозки сырья для производства, а также для вывоза готовой продукции.

2) здания, сооружения, подъездные пути:

· задействовать для производства пустующий цех площадью 740 м2 с имеющимися подводами электроснабжения, водоснабжения, канализации, оснащенный компрессорным оборудованием. Необходимая площадь для линий переработки вторсырья и производства димеров изобутилена в сборке составляет 200 м2 и 150 м2 соответственно. Площадь для сортировки составляет 100 м2. Остальная площадь задействуется, как вспомогательное помещение;

· задействовать свободное место на складе (общая площадь 650 м2). Склад занят лишь на 60%;

· задействовать практически не загруженные (8–10% от возможной загрузки) подъездные пути для грузовых автомобилей и ж/д.

3) материалы, энергия, сырьё, человеческие ресурсы:

· потребность в электроэнергии для линии ЛВП-500 – 185 квт./ч. и T-5M – 110 квт./ч., а также расходы на компрессорное оборудование – 75 квт./ч;

· потребность в водоснабжения и канализации для линии ЛВП-500 – 5,89 м3/ч., для Т-5М – 1,1 м3/ч;

· потребность в сжатом воздухе – (8 бар) Lt/ч.;

· потребность в сырье для линии ЛВП-500 – 1,25 тн./тн. тов. прод., для линии T-5M – 1,25 тн./тн. тов. прод;

· потребность в присадке – 5 кг./тн. и химреактивах – 200 г./тн;

· потребность в топливе для грузовых автомобилей – 18 л./100 км;

· потребность в персонале всего – 18 чел., включая управляющего, рабочих и обслуживающий персонал.

Что касается плана производства, то с самого запуска производства планируется 100% загрузка обеих линий. Спрос на димеры изобутилена всегда очень высок, плюс ко всему первичные заказы от предприятий холдинга уже поступили. Следовательно, димеры изобутилена из первичного и вторичного сырья круглогодично должны быть обеспеченны высоким спросом…

2.2 Анализ эффективности инвестиционного проекта

Для анализа данного инвестиционного проекта воспользуемся наиболее популярным набором методов, а именно:

· NPV – чистая текущая стоимость (1.2)

· IRR – внутренняя норма доходности (1.3)

· PP – срок окупаемости (1.4)

· PI – индекс рентабельности инвестиций (1.6)

В приложении 1 приведены результаты расчетов чистой текущей стоимости проекта (NPV), внутренней нормы рентабельности (IRR), срока окупаемости проекта. Все цены, тарифы и налоговые ставки взяты по состоянию на 01.05.2009 г., причём многие тарифы слегка завышены. Это сделано для учёта повышения тарифов. Ставка дисконтирования равна 16%. Этот показатель кажется небольшим, однако стоит учитывать, что средства для реализации проекта планируется не брать в банке, а получить от головной компании. Таким образом, предприятию не надо включать в расчёт ставки дисконтирования процент выплат банку, и можно обойтись учётом инфляции (около 14%) и небольшого страхового запаса (2%)

Таблица 2.1. – Исходные данные проекта

| Наименование показателя | Значение | Единица измерения |

| Объем инвестиций всего | 10 530 000 | руб. |

| Нормы амортизации – 45% в первый год и по 18% равномерно начиная со второго года | ||

| Единый социальный налог | 26 | % |

| Налог на прибыль | 20 | % |

| Налог на имущество | 2,2 | % |

| Прочие налоги | 5 | % от вал. дох. |

| НДС | 18 | % |

| Подоходный налог | 13 | % |

| Ставка дисконтирования | 16 | % |

| Горизонт планирования | 5 | % |

| Производственные показатели: | ||

| Производительность оборудования по производству из вторсырья | 0,5 | тонн/час |

| Производительность оборудования по производству димеров изобутилена | 3 000 | кг\час |

| Производство димеров из первичного сырья | 70 | % |

| Производство димеров из вторичного сырья | 30 | % |

Подробный финансовый план изучаемого инвестиционного проекта приведён в приложении 1.

Изучая эффективность данного проекта, рассмотрим все основные методы оценки эффективности инвестиционной деятельности предприятия:

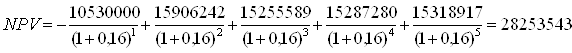

1)

Чистая приведённая стоимость проекта равна 28 253 543 руб., что является чрезвычайно высоким показателем. Отметим что, несмотря на действительно высокие цифры, они реальны ввиду востребованности димеров.

2)

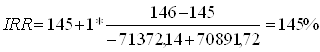

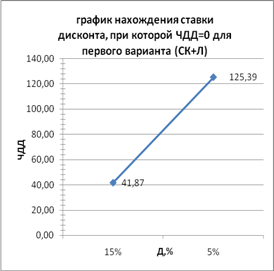

Внутренняя норма рентабельности, также рассчитанная в финансовом плане, составляет 145%. Он говорит о высоком запасе финансовой прочности изучаемого инвестиционного проекта. В частности, даже при повышении ставок на электроэнергию, другие коммунальные услуги и удорожании сырья проект сможет безболезненно пережить достаточно большие колебания рынка.

3) ![]()

Вложенные инвестиции окупаются достаточно быстро, примерно в течение 20 мес., что является отличным показателем для проектов обновления производственных фондов и освоения новых производств.

4) ![]()

Индекс рентабельности инвестиций составил 411%. Следовательно, в проект вложено примерно в 4,1 раза меньше средств, нежели потом он генерирует за вычетом инвестиционных расходов.

Плюсом проекта является тот факт, что он не только поможет решить проблемы предприятия ОАО «Каучук», но и внесёт свой вклад в борьбу с загрязнениями окружающей среды. Такие проекты всегда востребованы не только в региональном, но и в общемировом масштабе, тем более в наше время.

Кроме того, из табл. 2.2. можно увидеть, что проект увеличивает и налоговые отчисления предприятия, следовательно, он выгоден и местной власти – не считая даже улучшения экологической ситуации в регионе.

Таблица 2.2. – Поступления от проекта в бюджет государства

| Поступления в бюджет от проекта | 1 год | 2 год | 3 год | 4 год | 5 год |

| Всего поступлений | 0 | 61 274 750 | 61 925 403 | 61 893 712 | 61 862 021 |

| НДС | 0 | 56 033 221 | 56 033 221 | 56 033 221 | 56 033 221 |

| ЕСН | 0 | 362 960 | 362 960 | 362 960 | 362 960 |

| Подоходный налог | 0 | 181 480 | 181 480 | 181 480 | 181 480 |

| Налог на прибыль | 0 | 3 526 655 | 4 219 007 | 4 229 015 | 4 239 023 |

| Налог на имущество | 0 | 127 413 | 85 714 | 44 015 | 2 317 |

| Прочие налоги | 0 | 1 043 021 | 1 043 021 | 1 043 021 | 1 043 021 |

Из проведённого исследования можно сделать вывод, что проект способен выполнить задачу оздоровления предприятия, уже по итогам первого года сократив убытки предприятия на 2 743 343 руб.

В результате применения методов анализа инвестиционного проекта можно сделать следующие выводы:

· NPV проекта составил 28253543 руб. что является довольно хорошим показателем для проекта;

· IRR составил 145%, что свидетельствует о большом запасе финансовой прочности данного проекта;

· PP – инвестиции, сделанные головным предприятием окупаются довольно быстро (приблизительно 20 месяцев), а в прогноз заложена высокая вероятность риска, что делает его более надёжным.

· Индекс рентабельности инвестиций составил 411%.

Организация и реализация данного проекта была одобрена на предприятии ОАО «Каучук» и принята к реализации. В настоящий момент проходит первый этап инвестиционного проекта – закупка необходимых ОПФ и ожидание поставки.

Заключение

В условиях усиливающейся конкуренции на отечественном рынке основной задачей финансового менеджмента является рационализация использования доступных средств, оптимизация финансовых потоков. Инвестиционная деятельность в известных своей сложностью российских условиях чрезвычайно эффективна в большинстве случаев, когда необходимо совершить обновление производственной базы, что особенно трудно в сложившихся условиях мирового финансового кризиса.

Важнейшей задачей инвестиционного проектирования является правильная оценка эффективности, целесообразности инвестирования в конкретные инвестиционные проекты. Поэтому одним из необходимых направлений в работе ОАО «Каучук» должно стать грамотное управление инвестиционной деятельностью, а также развитие применения методики анализа инвестиционной деятельности, выстраиваемой на основе анализа инвестиционного процесса на предприятии. Развитие аналитической методики будет способствовать упрочению финансового положения ОАО «Каучук», лучшему использованию инвестиционного потенциала предприятия.

Стратегия реализации инновационного проекта направлена на эффективное использование свободных площадей ОАО «Каучук» и незагруженной инфраструктуры с целью производства димеров изобутилена мощностью 18 тысяч тонн в год. Это поможет значительно снизить убытки предприятия и даст толчок его развитию.

В результате применения методов анализа инвестиционного проекта производства димеров изобутилена можно сделать следующие выводы:

· NPV изучаемого проекта составляет 28 253 543 руб. что является отличным показателем для проекта в реальном секторе экономики;

· IRR составил 145%, что свидетельствует о большом запасе финансовой прочности данного проекта;

· индекс рентабельности составляет 411%;

· инвестиции, сделанные головным предприятием окупаются за 20 мес., а в прогноз заложена высокая вероятность риска, что делает его более надёжным; сам проект одобрен на предприятии и принят к внедрению.

Подводя итог, хочется отметить, что управление инвестиционной деятельностью на предприятии является одним из самых перспективных направлений исследования и практического применения финансового менеджмента в реальном производственном секторе.

Список литературы

1) Бланк И.А. Инвестиционный менеджмент. Учебный курс – К: Эльга-Н, Ника-Центр, 2001. – 448 стр.;

2) Бузова И.А., Маховикова Г.А., Терехова В.В. Коммерческая оценка инвестиций /под ред. Есилова В. – СПб.: Питер, 2004. – 432 стр.;

3) Игонина Л.Л. Инвестиции: учеб. Пособие. – М.: Экономистъ, 2005. – 478 стр.;

4) Ковалев В.В. Методы оценки инвестиционных проектов. – М.: Финансы и статистика, 2009. – 144 стр.;

5) Ткаченко И.Ю. Инвестиции. – М.:Академия, 2009. – 240 стр.;

6) Шарп У., Александер Г., Бэйли Дж. Инвестиции. – М.: ИНФРА-М, 2001. – 1028 стр.

Похожие работы

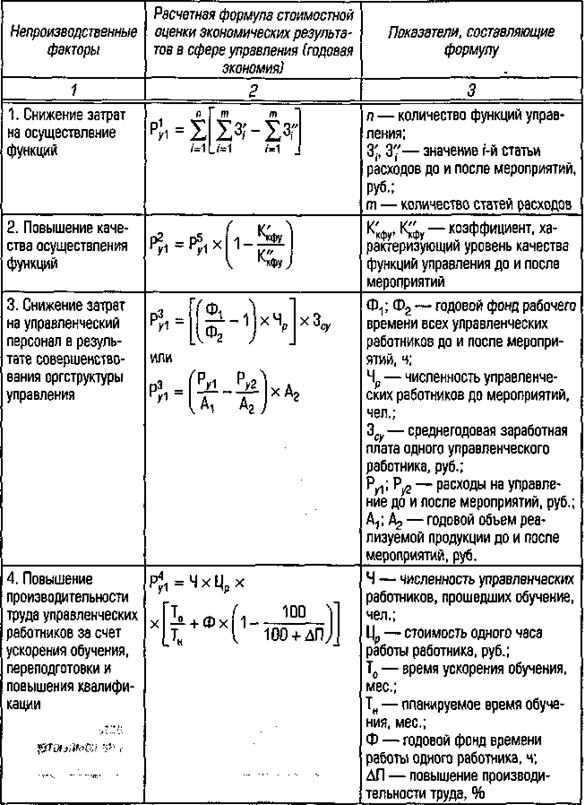

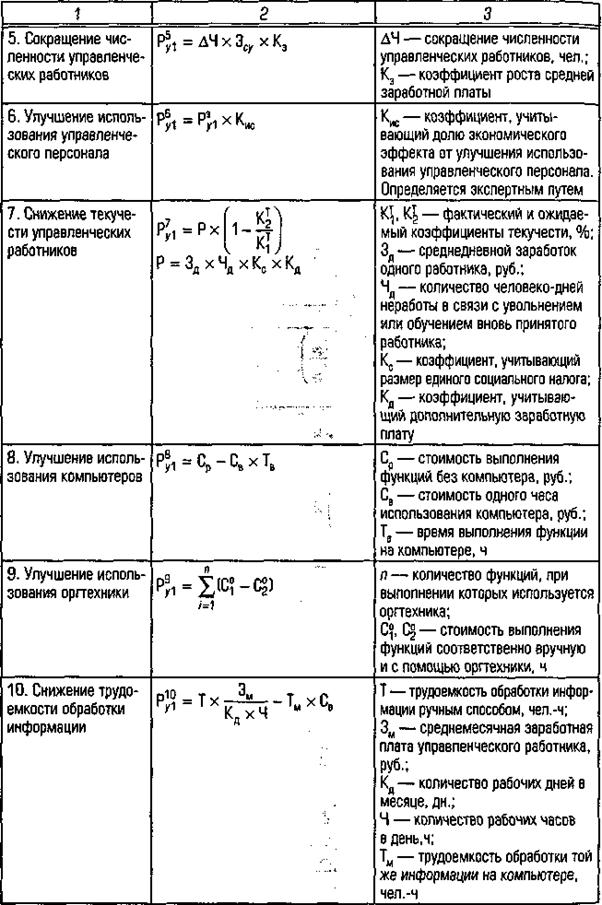

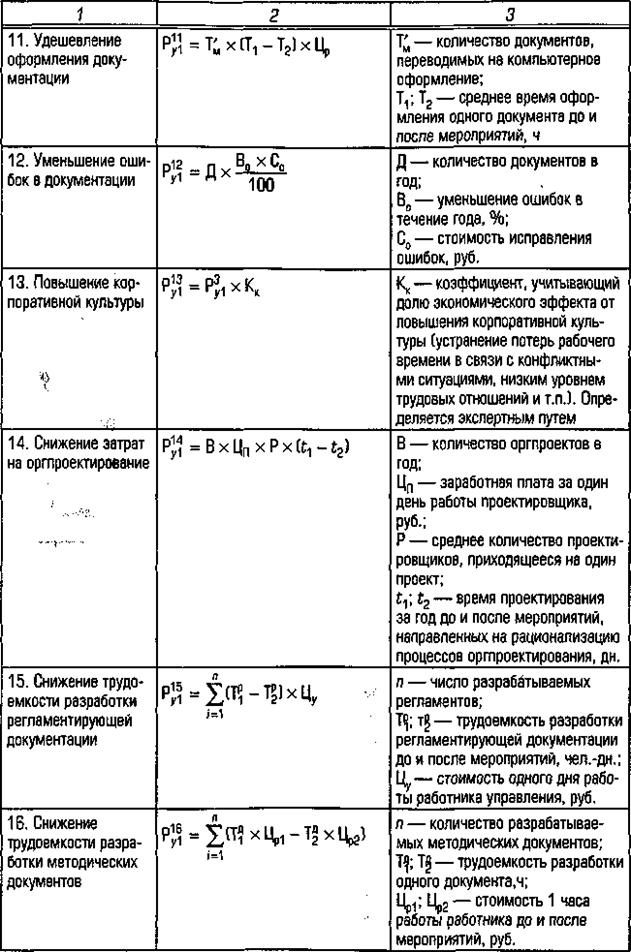

... например, безопасность труда сотрудников). Для оценки экономической эффективности рекомендуется использовать таблицу (табл. 3), в которой выделяются направления получения экономического эффекта, факторы, определяющие эффективность, и показатели деятельности, на которые воздействуют установленные факторы. Таблица 3.Направления, факторы и показатели экономической эффективности Направления получения ...

... на единовременные и текущие. Зачастую эти затраты значительны, поэтому их необходимо учитывать при оценке экономической эффективности совершенствования системы и технологии управления персоналом организации. Единовременные затраты на совершенствование управления персоналом (Kу) включают составляющие: Ку1 — предпроизводственные затраты; Ку2 — капитальные вложения в управление, связанные с ...

... и организация поставки материалов и комплектующих 8 Подбор заказчиков и начало строительства жилых домов 9 Ввод предприятия в эксплуатацию и выход на проектную мощность Таблица 16 – График освоения инвестиций для первого варианта ...

... текущей деятельности. Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности предприятия. 3. Экономический анализ финансирования деятельности организации на примере ООО «Престиж-Маркет» 3.1 Организационно-экономическая характеристика предприятия Торговая сеть ООО «Престиж-маркет» ...

0 комментариев