Навигация

Объект налогообложения. Порядок определения доходов и расходов

2. Объект налогообложения. Порядок определения доходов и расходов

Федеральным законом N 222-ФЗ было предусмотрено, что объектом налогообложения при применении упрощенной системы налогообложения, учета и отчетности индивидуальными предпринимателями является доход от предпринимательской деятельности. Ст. 3 Федерального закона N 222-ФЗ определяла в качестве объекта обложения единым налогом организаций, применяющих упрощенную систему налогообложения, учета и отчетности, совокупный доход, полученный за отчетный период (квартал), или валовую выручку, полученную за отчетный период.

Совокупный доход исчислялся как разница между валовой выручкой и стоимостью использованных в процессе производства товаров (работ, услуг), сырья, материалов, комплектующих изделий, приобретенных товаров, топлива, эксплуатационных расходов, текущего ремонта, затрат на аренду помещений, используемых для производственной и коммерческой деятельности, затрат на аренду транспортных средств, расходов на уплату процентов за пользование кредитными ресурсами банков (в пределах действующей ставки рефинансирования Центрального банка Российской Федерации плюс 3%), оказанных услуг, а также сумм налога на добавленную стоимость, уплаченных поставщикам, налога на приобретение автотранспортных средств, отчислений в государственные социальные внебюджетные фонды, уплаченных таможенных платежей, государственных пошлин и лицензионных сборов.

Валовая выручка исчислялась как сумма выручки, полученная от реализации товаров (работ, услуг), продажной цены имущества, реализованного за отчетный период, и внереализационных доходов.

При этом выбор объекта налогообложения осуществлялся органом государственной власти субъекта Российской Федерации.

Например, в соответствии с действовавшим Законом Московской области "Об упрощенной системе налогообложения субъектов малого предпринимательства в Московской области" от 13.02.98 N 6/98-ОЗ (Законом Московской области от 15.11.02 N 128/2002-ОЗ названный Закон признан утратившим силу с 01.01.03) выбор объекта обложения единым налогом организаций зависел от того, к какой категории по виду деятельности относится данная организация.

Так, в качестве объекта налогообложения единым налогом организаций устанавливался совокупный доход, если организация осуществляла свою деятельность в следующих отраслях:

- производство и переработка сельскохозяйственной продукции;

- производство продовольственных товаров;

- производство товаров народного потребления;

- производство лекарственных и других медицинских препаратов, медицинских изделий и техники;

- оказание бытовых услуг населению;

- природоохранная деятельность;

- оказание туристских и экскурсионных услуг на территории Московской области;

- строительство, реконструкция, капитальный ремонт и эксплуатация объектов жилищного фонда и культурно-бытового назначения; благоустройство, обращение с отходами (кроме образования отходов);

- транспортная деятельность по перевозке пассажиров и грузов на территории Московской области;

- наука и научное обслуживание;

- здравоохранение, физическая культура, социальное обеспечение;

- информационно-вычислительное обслуживание;

- образование, культура, искусство;

- оказание услуг связи; ремонт и техническое обслуживание сельскохозяйственных машин.

В свою очередь, организации, осуществлявшие свою деятельность в таких отраслях, как торговля и общественное питание, общая коммерческая деятельность по обеспечению функционирования рынка, и других отраслях, в качестве объекта налогообложения единым налогом применяли валовую выручку. Вид деятельности организации определялся по тому виду деятельности, доля выручки от которого составляет не менее 70% в сумме валовой выручки.

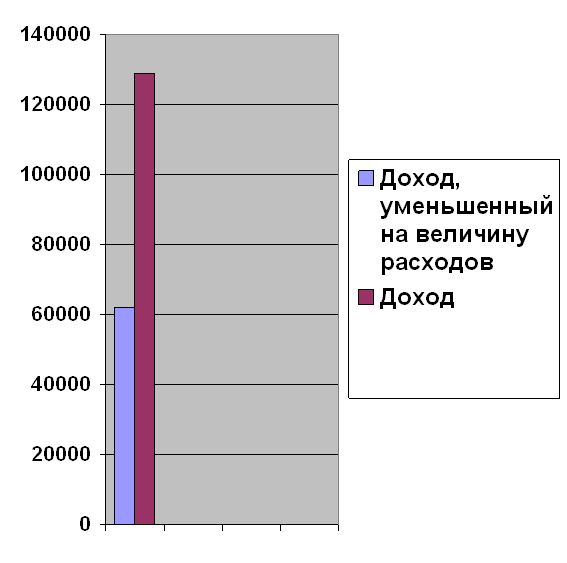

В настоящее время в соответствии со ст. 346.14 НК РФ объектом налогообложения признаются:

- доходы;

- доходы, уменьшенные на величину расходов.

Начиная с 1 января 2003 г. для всех налогоплательщиков, применяющих упрощенную систему налогообложения, предусмотренную гл. 26.2 Налогового кодекса Российской Федерации, объектом налогообложения признается доход, уменьшенный на величину расходов (ст. 6 Федерального закона N 104-ФЗ).

Выбор объекта налогообложения осуществляется самим налогоплательщиком. Причем объект налогообложения не может меняться налогоплательщиком в течение всего срока применения упрощенной системы налогообложения.

Ст. 346.20 НК РФ установлено, что в случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%. А в случае если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15%.

Организации при определении объекта налогообложения учитывают следующие доходы:

- доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст. 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

При определении объекта налогообложения организациями не учитываются доходы, предусмотренные ст. 251 НК РФ.

Индивидуальные предприниматели при определении объекта налогообложения учитывают доходы, полученные от предпринимательской деятельности. При этом следует иметь в виду, что в составе доходов от предпринимательской деятельности налогоплательщики - индивидуальные предприниматели учитывают все поступления как в денежной, так и в натуральной форме от реализации товаров (работ, услуг), реализации имущества, используемого в процессе осуществления предпринимательской деятельности, стоимость такого имущества, полученного на безвозмездной основе, а также иные доходы от предпринимательской деятельности, аналогичные доходам, установленным ст. 250 НК РФ.

Налоговым кодексом Российской Федерации установлен перечень расходов, на сумму которых налогоплательщик может уменьшить полученные доходы при определении объекта налогообложения:

1) расходы на приобретение основных средств. Однако такие расходы принимаются в следующем порядке:

- в отношении основных средств, приобретенных в период применения упрощенной системы налогообложения, - в момент ввода этих основных средств в эксплуатацию;

- в отношении основных средств, приобретенных налогоплательщиком до перехода на упрощенную систему налогообложения, стоимость основных средств включается в расходы на приобретение основных средств в следующем порядке:

a) в отношении основных средств со сроком полезного использования до трех лет включительно - в течение одного года применения упрощенной системы налогообложения;

b) в отношении основных средств со сроком полезного использования от трех до 15 лет включительно: в течение первого года применения упрощенной системы налогообложения - 50% стоимости, второго года - 30% стоимости и третьего года - 20% стоимости;

c) в отношении основных средств со сроком полезного использования свыше 15 лет - в течение 10 лет применения упрощенной системы налогообложения равными долями от стоимости основных средств.

При этом в течение налогового периода расходы принимаются по отчетным периодам равными долями. Стоимость основных средств принимается равной остаточной стоимости этого имущества на момент перехода на упрощенную систему налогообложения.

При определении сроков полезного использования основных средств следует руководствоваться Классификацией основных средств, включаемых в амортизационные группы, утвержденной Правительством Российской Федерации в соответствии со ст. 258 НК РФ. Для тех видов основных средств, которые не указаны в этой Классификации, сроки их полезного использования устанавливаются налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

В случае реализации (передачи) основных средств, приобретенных после перехода на упрощенную систему налогообложения, до истечения трех лет с момента их приобретения (в отношении основных средств со сроком полезного использования свыше 15 лет - до истечения 10 лет с момента их приобретения) налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами с момента их приобретения до даты реализации (передачи) с учетом положений гл. 25 НК РФ и уплатить дополнительную сумму налога и пени;

2) расходы на приобретение нематериальных активов;

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

5) материальные расходы;

6) расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

7) расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

8) суммы налога на добавленную стоимость по приобретаемым товарам (работам и услугам);

9) проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

10) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

11) суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации;

12) расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации;

13) расходы на командировки, в частности на проезд работника к месту командировки и обратно к месту постоянной работы:

- наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации;

- оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы;

14) плата государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

15) расходы на аудиторские услуги;

16) расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

17) расходы на канцелярские товары;

18) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

19) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

20) расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

21) расходы на подготовку и освоение новых производств, цехов и агрегатов;

22) суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

23) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на сумму налога на добавленную стоимость по приобретаемым товарам (работам и услугам)).

Вышеназванные расходы принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ.

Расходы, перечисленные в п. п. 5, 6, 7, 9 - 21, принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций ст. 254, 255, 263, 264, 268 и 269 НК РФ.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Расходами налогоплательщиков признаются затраты после их фактической оплаты. Расходы на приобретение основных средств отражаются в последний день отчетного (налогового) периода.

Похожие работы

... соглашений о разделе продукции. Переход на упрощенную систему невозможен и в том случае, если налогоплательщик переведен на другие специальные налоговые режимы (ЕНВД, единый сельхозналог). Не имеют права воспользоваться упрощенной системой налогообложения и нотариусы, занимающиеся частной практикой. В сравнении с Законом № 222-ФЗ рассматриваемое условие принципиальных нововведений не содержит. ...

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... , что не только грамотное налоговое планирование, но и профессионализм работников, правильное оформление документации позволяют достичь поставленных целей. 3.2 Применение упрощенной системы налогообложения как способ налоговой оптимизации Упрощенная система налогообложения является законным способом налоговой оптимизации. Ведь единый налог заменяет четыре основных платежа в бюджет (ст. 346 ...

0 комментариев