Навигация

УСН: порядок определения доходов и расходов

2. УСН: порядок определения доходов и расходов.

Упрощенная система налогообложения может применяться организацией, если по итогам девяти месяцев того года, в котором она подает заявление о переходе на УСН, доходы, определяемые в соответствии со ст. 248 НК РФ, не превысили (с учетом коэффициента-дефлятора) 15 млн. руб. (п. 2 ст. 346.12 Кодекса).

Упрощенная система налогообложения предусматривает освобождение от уплаты тех же налогов, что и при уплате ЕСХН (п. п. 2, 3 ст. 346.11 НК РФ). Организации и индивидуальные предприниматели, перешедшие на УСН, не являются плательщиками НДС. В то же время в случае выставления плательщиками УСН счетов-фактур с выделением в них НДС и получением указанного налога от покупателя они обязаны перечислить полученную сумму НДС в бюджет (п. 5 ст. 173 НК РФ). В противном случае плательщик УСН может быть привлечен к ответственности, предусмотренной ст. 119 (в связи с непредставлением в установленный срок налоговой декларации по НДС), а также ст. 122 НК РФ (за неуплату НДС в бюджет).

«Упрощенцы» считают свои доходы и расходы по кассовому методу. Об этом говорится в статье 346.17 Налогового кодекса РФ. Датой получения дохода считается день получения денег, а также погашение покупателем своей задолженности любым иным способом: имуществом, путем взаимозачета и т. д. Расходы при кассовом методе учитываются в день их фактической оплаты (п. 2 ст. 346.17 Налогового кодекса РФ).

Как учитывать авансы.

По мнению налоговиков, все полученные авансы фирма также должна включить в свои доходы сразу после их получения (письмо МНС России от 11 июня 2003 года № СА622/657). А если аванс пришлось вернуть? Тогда на его сумму нужно уменьшить доход текущего периода. Такой вывод содержится в письме Минфина России от 28 апреля 2003 года № 040205/3/39. Но верна ли позиция чиновников? На наш взгляд, с ней вполне можно поспорить. Свои доходы «упрощенцы» определяют в соответствии со статьями 249 и 250 Налогового кодекса РФ. Согласно пункту 1 статьи 249 Налогового кодекса РФ, доходами от реализации признается выручка от реализации. А по статье 39 Налогового кодекса РФ реализация предполагает переход права собственности на товары, результаты выполненных работ или фактическое оказание услуг. Иными словами, выручка образуется не в момент получения предоплаты, а только после того, как товары будут отгружены, работы выполнены, а услуги оказаны.

А как быть с выданными авансами? Можно ли их включить в расходы сразу после оплаты? В этом случае наша позиция совпадает с точкой зрения чиновников: включить авансы в расходы нельзя.

Оплатой признается прекращение встречного обязательства налогоплательщика-покупателя перед продавцом. Следовательно, оплачивая товары (работы, услуги) авансом, фирма не погашает своих обязательств, поскольку до тех пор, пока эта продукция не получена, у нее этих обязательств попросту нет. Таким образом, выданные авансы включить в расходы нельзя.

Возникает интересная ситуация: по мнению чиновников, полученную предоплату нужно включать в доходы, а выданные авансы учесть в составе расходов нельзя. Налицо явное противоречие, которое вполне может стать поводом для судебного разбирательства.

С каких доходов «упрощенца» не надо платить единый налог Все суммы, которые не относятся к налогооблагаемым доходам «упрощенца», перечислены в закрытом перечне статьи 251 Налогового кодекса РФ. Получается, те поступления на расчетный счет или в кассу, которые в статье 251 не упомянуты, автоматически облагаются единым налогом. Вместе с тем в ряде случаев такой порядок несправедлив, ведь поступления, не названные в статье 251, далеко не всегда связаны с получением дохода. Минфин России решил снять эту проблему. Так, в письме от 4 июля 2005 года № 031104/2/11 финансовое ведомство напомнило налогоплательщикам и инспекторам, что доходом признается лишь экономическая выгода. Подкрепляя свое мнение, чиновники сослались на статью 41 Налогового кодекса РФ.

Как этот подход «упрощенец» может использовать на практике? Из письма минфиновцев следует, что если по сути к фирме вернулись ее же деньги, то никакой экономической выгоды нет. В такой ситуации с сумм, поступивших в распоряжение «упрощенца», единый налог можно не платить. Разберем наиболее распространенные случаи.

Произошла ошибка.

Нередко фирма что-то ошибочно перечислила, а затем ей возвращают эти деньги. Или же от покупателя поступила большая сумма, чем должна. Во всех таких случаях облагаемого дохода у фирмы не возникает. Отметим, что несколько таких ситуаций перечислены в письме Минфина России № 031104/2/11. Так, по мнению чиновников, доходами не признаются:

- деньги, которые на расчетный счет «упрощенца» вернул банк (когда бухгалтер неверно указал реквизиты поставщика в платежном поручении);

- средства, ошибочно поступившие от покупателя (например, если по ошибке контрагент дважды оплатил одну и ту же партию).

Оформить суммы, возвращенные в таких или аналогичных случаях, нужно так. Предположим, «упрощенец» платит налог с доходов. Ему не нужно делать записей в книге учета доходов и расходов. Ведь в ней отражаются только те суммы, которые облагаются единым налогом.

Теперь допустим, что в качестве объекта налогообложения выбраны доходы за минусом расходов. Тогда «упрощенец» мог уже отразить в книге расход. Например, если он оплатил услуги, но деньги вернулись. Значит, в нее придется внести исправления. В организации они должны быть заверены подписью руководителя и печатью. Предприниматели, у которых нет печати, могут поставить под исправлением только подпись. Поступать так предписывает пункт 1.6 Порядка заполнения книги учета доходов и расходов, утвержденного приказом Минфина России от 30 декабря 2005 года № 167н.

Расторгается договор с контрагентом.

Срыв сделки может повлечь возврат «упрощенцу» аванса, который он перечислил ранее. А иногда фирма вынуждена вернуть продавцу товар, и тогда уже полученные за продукцию деньги поставщик перечисляет обратно. По вопросу о том, нужно ли платить единый налог с сумм возвращенной предоплаты, чиновники Минфина России высказались в письмах от 21 марта 2005 года № 03030204/1/76 и от 24 мая 2005 года № 03030204/1/128. В этих документах рассмотрены два варианта.

Первый вариант. Если перечисленные партнеру авансы были учтены в составе расходов, то возвращенные суммы нужно учесть в составе налогооблагаемых доходов. Судя по всему, этот вариант развития событий минфиновцы рассмотрели потому, что вопрос включения авансов в расходы является спорным. Поэтому чиновники предложили способ действия и для тех, кто сумму предоплаты включает в расходы. Однако отметим, что налоговики категорически против этого и большинство фирм предпочитают с ними не спорить.

Второй вариант. Когда предоплата в составе расходов не учитывается, возвращенные суммы в облагаемые доходы включать не надо. То же можно сказать и про фирмы, которые платят налог с доходов. Ведь такие «упрощенцы» расходы вообще не отражают.

Отметим, что письмо № 03030204/1/76 направлено в ФНС России, так что в ходе налоговых проверок проблем у фирм наверняка не будет. Теперь рассмотрим, как следует вести себя в ситуации, когда покупатель «упрощенец» вернул контрагенту его товар.

Сразу скажем, что суммы, поступившие за возвращенную некачественную продукцию, в доход «упрощенца» не включаются. Ведь в силу статей 475, 480 и 482 Гражданского кодекса РФ договор с поставщиком считается расторгнутым, а переход права собственности на товар — несостоявшимся. Такого же мнения придерживаются в УМНС России по Московской области (письма от 26 марта 2004 года № 0622/2264 и от 29 октября 2003 года № 0621/18752/Щ931).

Отражение возвращенных сумм в книге учета доходов и расходов зависит от того, какой способ расчета единого налога выбрал покупатель. Если фирма платит единый налог с доходов, то никакие записи об оплате товара в книгу учета, естественно, не вносятся. Не нужно фиксировать и возвращенные суммы.

Когда же объект — «доходы минус расходы», ситуация немного усложняется. Тут все будет зависеть от того, успел покупатель списать стоимость купленного товара в расходы или нет. Учитывая, что с 1 января 2006 года товары включаются в расходы после их реализации, первая ситуация маловероятна. Но на всякий случай мы ее рассмотрим. Итак, если стоимость товара была уже учтена, то, вернув его, придется скорректировать в книге сумму расхода. Если же товар не был списан, то и полученные при возврате деньги не надо включать в облагаемые доходы.

«Упрощенец» заключил посреднический договор.

Деньги, которые посредник «упрощенец» получил от покупателей, отражаются у него в учете. Если были получены наличные, то нужно сделать запись в кассовой книге. Суммы, полученные на расчетный счет, могут быть учтены в специальной ведомости по этому счету. Однако это деньги не посредника. Вся выручка за исключением вознаграждения принадлежит комитенту (принципалу, доверителю). Это четко сказано в подпункте 9 пункта 1 статьи 251 Налогового кодекса РФ. Поэтому такие поступления нельзя назвать доходом, а значит, в книге учета доходов и расходов ничего показывать не нужно.

Договором комиссии может быть предусмотрено два варианта расчетов:

- комитент получает всю выручку, а затем оплачивает услуги комиссионера, перечисляя ему вознаграждение;

- выручка сначала поступает комиссионеру, и он удерживает из нее свое вознаграждение, а потом передает деньги покупателей комитенту.

Поэтому доход у посредника появится, только когда в его распоряжение поступит сумма вознаграждения. Именно с нее нужно заплатить «упрощенный» единый налог (п. 1 ст. 346.15 Налогового кодекса РФ). Разумеется, такой порядок налогообложения выгоден для «упрощенцев».

Причем применять его можно не только при традиционных поручениях комитента, скажем реализации товара или поиске клиентов. С помощью договора комиссии арендодатель-«упрощенец» избежит единого налога со стоимости коммунальных услуг, которые оплатил ему арендатор. Поясним. Существует довольно распространенная ситуация: «упрощенец» сдает помещения и при этом оплачивает коммунальные услуги за арендатора. А с того потом берет компенсацию, но не в составе арендных платежей, а по отдельному счету. В этом случае арендодателю просто возмещают суммы, истраченные на коммунальные услуги. То есть о какой-либо экономической выгоде речи быть не может. Учитывая статью 41 Налогового кодекса РФ, делаем вывод: дохода от «коммуналки» арендодатель не получает.

Однако такую позицию ему, возможно, придется отстаивать в суде. Дело в том, что чиновники разных ведомств в один голос говорят: возмещенные суммы облагаются единым налогом. Налоговики это утверждают в письме УМНС России по г. Москве от 3 июня 2004 года № 2109/37344. А позиция Минфина России выражена в письмах от 2 февраля 2005 года № 03030204/2/2 и № 03030204/1/28.

Но разногласий с проверяющими можно избежать, если вдобавок к арендному соглашению заключить договор комиссии. В нем нужно прописать, что арендодатель берет на себя обязанности комиссионера и будет от своего имени приобретать для арендатора электроэнергию, тепло и воду за небольшое вознаграждение. Размер этого вознаграждения можно установить в виде фиксированной суммы, уменьшив на нее арендную плату. В итоге «упрощенец» вправе не включать коммунальные платежи в свои доходы. Ведь посредник не обязан перечислять налог с сумм, которые он получил от комитента, чтобы рассчитаться за купленные для него услуги.

Материальные затраты.

С 1 января 2006 года в отношении материальных затрат установлен четкий порядок определения расходов. А именно: затраты по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство. Естественно, что при этом они должны быть оплачены. Таким образом, налогоплательщик должен выполнить два требования: 1) принять и оплатить материальные ценности; 2) использовать их в производстве.

Таким образом, записи в книге учета доходов и расходов (по крайней мере, в графе 7) следует делать после выполнения обоих условий. Налоговики всегда придерживались этой позиции, хотя Минфин в 2004 году и опроверг их точку зрения (письмо Минфина России от 14 июля 2004 года № 03.03.05/1/76). Теперь оснований для споров уже нет.

Расходы на обязательное автострахование.

В перечне учитываемых при «упрощенке» расходов говорится только о затратах на обязательное страхование работников и имущества фирмы (пп. 7 п. 1 ст. 346.16 Налогового кодекса РФ). В то же время затраты на страхование гражданской ответственности в этой статье не упомянуты. Однако применять эту норму следует с учетом статьи 263 Налогового кодекса РФ. А в ней сказано, что фирма может учесть при расчете налога расходы на любые виды обязательного страхования. Следовательно, расходы на обязательное автострахование можно учесть при расчете единого налога. В то же время такие расходы учитываются в размере не более утвержденных страховых тарифов (п. 2 ст. 263 Налогового кодекса РФ).

Затраты на товары.

Закупить и реализовать товар в течение одного отчетного периода удается далеко не всегда, не говоря уже о том, что торговая фирма и не ставит перед собой такой цели. Здесь-то и кроется проблема с расходами «упрощенца»: в какой момент списать стоимость товаров — после их оплаты поставщику или после реализации?

Согласно новой редакции статьи 346.17 НК РФ, включить стоимость товаров в расходы можно только после того, как они будут реализованы и от покупателя получены деньги за эти товары.

Причем налогоплательщик может для целей налогообложения использовать один из следующих методов оценки покупных товаров:

по стоимости первых по времени приобретения (ФИФО);

- по стоимости последних по времени приобретения (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

Затраты на доставку покупных товаров.

Согласно подпункту 23 пункта 1 статьи 346.16 Налогового кодекса РФ, затраты на оплату товаров «упрощенцы» могут включить в расходы. А вот можно ли учесть затраты на их доставку? Если организация доставляла товар своими силами, то проблем тут не возникнет: расходы будут списываться по соответствующим пунктам статьи 346.16. А именно: бензин — как материальные расходы, труд водителей — как расходы на оплату труда и т. д.

А вот если доставку осуществляла сторонняя организация, то возникали трудности. Дело в том, что Минфин России считал: в этом случае стоимость доставки в расходы включить нельзя (письмо Минфина России от 9 июня 2004 года № 030205/2/31).

К счастью, с 1 января 2006 года эта проблема перестала существовать. Законодатель внес в подпункт 23 пункта 1 статьи 346.16 Налогового кодекса РФ существенное дополнение. Оно дает налогоплательщику право уменьшить доходы от реализации товаров «на сумму расходов, непосредственно связанных с такой реализацией, в том числе на сумму расходов по хранению, обслуживанию и транспортировке реализуемых товаров».

Задача 1

Рассчитать НДС и налог на прибыль, указать сроки уплаты в бюджет.

| Показатели | Величина, тыс. руб. |

| 1. Выручка от реализации продукции, без НДС | 900 |

| 2. Затраты на производство | |

| 2.1 материальные затраты, в т.ч. НДС | 405 |

| 2.2 расходы на оплату труда | 180 |

| 2.3 амортизация основных средств | 63 |

| 2.4 прочие затраты, без НДС | 85 |

| 3. Внереализационные доходы, без НДС | 40 |

| 4. Налоговый период: для НДС для налога на прибыль | август год |

Расчёт НДС

1. Объект налогообложения: выручка без НДС—900

Начислено НДС от выручки:

НДС 18% —162 (900*18/100)

Начислено НДС от внереализационных доходов:

НДС 18% —7,2 (40*18/100)

Начислено НДС всего: 169,2 тыс. руб.

2. НДС к вычету по материальным затратам

405-(405:118*100)=62

НДС к вычету по прочим затратам:

85-(85:118*100)=13

Итого НДС к вычету: 75

3. НДС к уплате:

162,9—75=94,2 тыс. руб.

Срок уплаты: 20-го сентября.

Расчёт налога на прибыль

Выручка от реализации без НДС—900000

Материальные затраты —343220 (40500—НДС 18%)

Расходы на оплату труда — 180000

амортизация основных средств — 63000

прочие затраты —85000

Внереализационные доходы (без НДС) — 40000.

Итого налогооблагаемая прибыль = (900000-343220-180000-63000-85000+40000) = 268780 руб.

Налог на прибыль всего: 24% —64507.

Срок уплаты—28 марта.

Задача 2

Рассчитать налог на имущество и ЕНВД по отдельным видам деятельности.

| Показатели | Значение показателя |

| Налог на имущество организаций Остаточная стоимость основных средств | |

| на 1.01.2005 | 800 |

| на 1.02.2005 | 750 |

| на 1.03.2005 | 700 |

| на 1.04.2005 | 650 |

| ЕНВД | |

| Вид деятельности | быт. услуги |

| Численность работников в январе | 18 |

| в феврале | 22 |

| в марте | 15 |

| Базовая доходность в месяц | 7500 |

| К1 | 1,132 |

| К2 | 0,18 |

| Налоговый период | 1 кв-л |

Расчёт налога на имущество

Согласно ст. 816 п. 4 НК, среднегодовая стоимость имущества, признаваемого объектом налогообложения за налоговый период определяется как частное от деления суммы, полученной в результате сложения величины остаточной стоимости имущества на 1-е число каждого месяца налогового периода и 1-е число каждого месяца налогового периода, следующего за этим месяцем, на количество месяцев в налоговом (отчётном) периоде, увеличенное на единицу.

Согласно ст. 380 п. 1 НК РФ ставка налога на имущество устанавливается законами субъектов РФ и не может превышать 2,2 %.

Средняя стоимость имущества=800+750+700+650 / 4 = 725

Налог на имущество=725*2,2=15,95.

Уплата—до 30-го числа след. месяца

Расчёт ЕНВД

Налоговая база для исчисления налога

- за январь 7500*18*1,132*0,18=27508

- за февраль 7500*22*1,132*0,18=33620

- за март 7500*15*1,132*0,18=22923

Налоговая база для исчисления налога всего: 84051

Ставка налога—15%

Сумма исчисленного налога 84051*15/100=12608

Сумма налога, подлежащего уплате в бюджет, составит 12608 руб. и подлежит уплате в бюджет до 25 числа следующего месяца.

Список использованных источников:

1. Налоговый Кодекс ч.2 от 05.08.2000 №117-ФЗ.

2. Федеральный закон Российской Федерации от 22 июля 2008 года N 121-ФЗ. «О внесении изменений в ст. 218 части второй НК РФ».

3. Берданский К.Д. Возмещаем расходы на: обучение, лечение, покупку жилья. Всё о налоговых вычетах/ Берданский К.Д., Кнышев А.Г. — СПб.: БХВ — Петербург.-2006.-160 с.: ил.

4. Велькер Л.В. НДФЛ: налоговые вычеты и льготы (социальный аспект). - 2006. - 175 с.

5. Елин А.С. Налог на доходы физических лиц/ Елин А.С. - М.: ГроссМедиа. - 2006. - 200с. - (Налоговый практикум).

6. УСН: проблемы при определении доходов и расходов // www.allmedia.ru

Похожие работы

... , их ежеквартальная выручка от реализации товаров (работ, услуг) не превышала размера 5000 минимальных заработных плат, установленных законодательством Беларуси. Упрощенная система налогообложения не распространяется на субъекты хозяйствования, производящие подакцизные товары; предприятия и предпринимателей, производящих и (или) реализующих ювелирные изделия из драгоценных металлов или ...

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

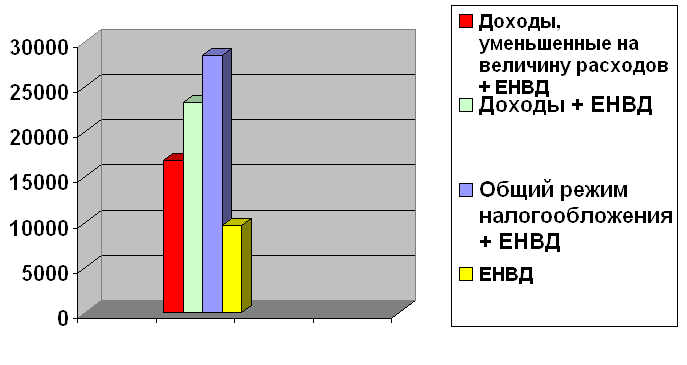

... 4 ЗИЛ-130 150 7 1050 38 39 900 5 ИЖ -2125 52 8 416 20 8 320 ИТОГО - - - 76 020 Практическая работа №9 Выбор объекта при упрощенной системе налогообложения Цель работы: овладеть способами и навыками предварительной оценки разновидности объектов налогообложения при переходе на упрощенную систему. Теоретические основы. Упрощенная система ...

делим наценку на товар: 50 000 000руб.*5/100=2 500 000руб. Определим цену на товар с учетом наценки: 50 000 000руб.+2 500 000руб.=57 500 000руб. Определим НДС: 57 500 000руб.*10/100=5 250 000руб. Налоговая ставка 10% т. к. на молочную продукцию предоставляется льгота Определим цену товара с учетом наценки и НДС: 57 500 000руб.+5 250 000руб.=57 750 000руб. Пломбир: 2руб ...

0 комментариев