Навигация

Анализ ликвидности и платежеспособности ООО "Рассвет" Горшеченского района Курской области

3. Анализ ликвидности и платежеспособности ООО "Рассвет" Горшеченского района Курской области

3.1 Оценка финансового состояния и ликвидности баланса предприятия

Цель любого предприятия — извлечение максимально возможной величины прибыли в процессе осуществления им производственной деятельности. Таким образом, всякая деятельность хозяйства направлена на финансовый результат. Проанализируем основные показатели формирования финансовых результатов ООО "Рассвет" (таблица 13).

Таблица 13

Показатели формирования финансовых результатов в ООО "Рассвет" В тысячах рублей

| Наименование показателя | 2007г. | 2008г. | 2009г. | Отклонение 2009г. к 2007г. | |

| (+,-) | % | ||||

| Выручка от продаж | 50355 | 65022 | 56083 | 5728,0 | 111,4 |

| Себестоимость реализации с учетом коммерческих и административных расходов | 31170 | 54538 | 45227 | 14057 | 145,1 |

| Прибыль от производственной деятельности (результат от реализации) | 19185 | 10484 | 10856 | -8329 | 56,6 |

| Прочие доходы | 2541 | 7302 | 5512 | 2971 | 216,9 |

| Прочие расходы | 3864 | 7019 | 6457 | 2593 | 167,1 |

| Прибыль (убыток) отчетного периода до налогообложения | 17862 | 8815 | 9911 | -7951 | 55,5 |

| Чистая прибыль (убыток) | 17862 | 8815 | 9911 | -7951 | 55,5 |

Из данных таблицы 13 видно, что за анализируемый период значительно увеличилась выручка от реализации продукции, что обусловлено увеличением реализованной продукции растениеводства почти в 1,5 раза. Также увеличилась себестоимость реализованной продукции на 14057 тысяч рублей, что вызвано ростом производственных затрат. По остальным показателям формирования финансовых результатов наблюдается сокращение. В частности чистая прибыль отчетного года уменьшилась на 7951 тысяч рублей. Несмотря на сокращение некоторых показателей следует отметить, что предприятие эффективно использует свои ресурсы, что в современных условиях кризиса и жесткой конкуренции удается сделать далеко не каждому хозяйству.

Оборотные средства на предприятии представлены производственными запасами, в т. ч. НДС, кредиторской задолженностью, денежными средствами и прочими оборотными активами. Их эффективное использование влияет на конечное финансовое состояние хозяйства (таблица 14).

Таблица 14

Размер и структура имущества организации На конец года в тысячах рублей

| Наименование показателя | 2007г. | 2008г. | 2009г. | Отклонение 2009г. от 2007г. | 2009 г. в % к 2007 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Имущество, всего тыс. руб., в том числе: | 93001 | 106842 | 122039 | 29038 | 131,2 |

| Внеоборотные активы | 51703 | 65345 | 64573 | 12870 | 124,9 |

| в % к итогу имущества | 55,6 | 61,2 | 52,9 | -2,7 | х |

| из них: | |||||

| незавершенное строительство | - | - | 4164 | 4164 | - |

| в % к итогу внеоборотных активов | - | - | 6,4 | 6,4 | х |

| основные средства | 51699 | 65341 | 60405 | 8706 | 116,8 |

| в % к итогу внеоборотных активов | 100,0 | 100,0 | 93,5 | -6,4 | х |

| Оборотные активы | 41298 | 41497 | 57466 | 16168 | 139,1 |

| в % к итогу имущества | 44,4 | 38,8 | 47,1 | 2,7 | х |

| из них: | |||||

| запасы | 40202 | 38830 | 55324 | 15122 | 137,6 |

| в % к итогу оборотных активов | 97,3 | 93,6 | 96,3 | -1,1 | х |

| дебиторская задолженность | 806 | 995 | 1125 | 319 | 139,6 |

| в % к итогу оборотных активов | 2,0 | 2,4 | 2,0 | 0,0 | х |

| денежные средства | 290 | 1672 | 1017 | 727 | в 3,5 раза |

| в % к итогу оборотных активов | 0,7 | 4,0 | 1,8 | 1,1 | х |

Исходя из таблицы 14 видно, что стоимость имущества по балансу в 2009 г. составила 122039 тыс. руб., что на 31,2% больше, чем в 2007 г. Этот рост произошел за счёт увеличения внеоборотных и оборотных активов. Доля оборотных активов в 2009 г. в составе имущества составляет 47,1%. Размер оборотных активов за исследуемый период вырос на 16168 тысяч рублей. Изменение их стоимости произошло за счёт увеличения стоимости запасов на 37,6%, дебиторской задолженности – на 39,6% и денежных средств - в 3,5 раза соответственно.

В 2009 году удельный вес внеоборотных активов в имуществе общества составляет 52,9%. Основные средства занимают наибольший удельный вес во внеоборотных активах – 93,5%. К тому же на конец анализируемого периода в составе имущества предприятия по статье "Незавершенное строительство" наблюдается остаток в 4164 тыс.руб.

В целом по данным таблицы 14 можно сказать, что ООО "Рассвет" достаточно крупное сельхозпредприятие. В анализируемом периоде наблюдается рост всех его источников имущества, и в итоге оно располагает достаточными ресурсами для осуществления эффективной деятельности.

Далее проанализируем размер и структуру источников формирования имущества в таблице 15.

Таблица 15

Размер и структура источников формирования имущества организации В тысячах рублей

| Вид капитала | 2007г. | 2008г. | 2009г. | 2009г. в % к 2007г. | Отклонение (+;-) 2009г. от 2007г. |

| Капитал, всего, тыс. руб. в том числе | 93001 | 106842 | 122039 | 131,2 | 29038,0 |

| Собственный капитал | 76763 | 85579 | 95489 | 124,4 | 18726,0 |

| в % к итогу капитала | 82,5 | 80,1 | 78,2 | х | -4,3 |

| в том числе | |||||

| нераспределенная прибыль | 43881 | 52697 | 62607 | 142,7 | 18726,0 |

| в % к собственному капиталу | 57,2 | 61,6 | 65,6 | 8,4 | |

| Заемный и привлеченный капитал | 16238 | 21263 | 26550 | 163,5 | 10312,0 |

| в % к итогу капитала | 17,5 | 19,9 | 21,8 | х | 4,3 |

| в том числе | |||||

| долгосрочные обязательства | 13134 | 17482 | 13086 | 99,6 | -48,0 |

| в % к заемному и привлеченному капиталу | 80,9 | 82,2 | 49,3 | х | -31,6 |

| Краткосрочные кредиты и займы | - | 1000 | 5242 | - | 5242,0 |

| в % к заемному и привлеченному капиталу | - | 4,7 | 19,7 | х | 19,7 |

| Кредиторская задолженность (включая задолженность учредителям) | 3104 | 2781 | 8222 | в 2,6 раза | 5118,0 |

| в % к заемному и привлеченному капиталу | 19,1 | 13,1 | 31,0 | 162,0 | 11,9 |

Сумма источников формирования имущества в 2009 г. увеличилась по сравнению с 2007 г., что произошло за счёт увеличения собственного капитала на 24,4% и заемного на 63,5%. Рост собственного капитала обусловлен ростом нераспределенной прибыли почти в 1,5 раза. При этом доля собственного капитала в анализируемом периоде несколько сократилась с 82,5 до 78,2%.

Доля заемного и привлеченного капитала хозяйства с каждым годом растет. В частности за счет краткосрочных кредитов и займов, которые в 2009 году составили 5242 тыс.руб. В следствие этого заемный капитал увеличился на 63,5%. Долгосрочные обязательства при этом практически не изменились, а кредиторская задолженность выросла в 2,6 раза по сравнению с 2007 годом.

Кроме того следует отметить, что доля собственного капитала в структуре всех источников все еще велика, однако она с каждым годом снижается, что свидетельствует заинтересованности предприятие и в заёмных средствах.

Существенным дополнением к характеристике хозяйства будет анализ его деловой активности (таблица 16).

Таблица 16

Показатели деловой активности ООО "Рассвет" Горшеченского района Курской области

| Наименование показателя | Годы | Отклонение (+,-) 2009г. от 2007г. | ||

| 2007 | 2008 | 2009 | ||

| 1 | 2 | 3 | 4 | 5 |

| Выручка от продажи, тыс.руб. | 50355 | 65022 | 56083 | 5728 |

| Фондоотдача основных средств, тыс.руб. | 1,07 | 1,11 | 0,89 | -0,18 |

| Оборачиваемость дебиторской задолженности, в оборотах | 32,52 | 72,21 | 52,91 | 20,39 |

| Оборачиваемость дебиторской задолженности, в днях | 11,07 | 4,99 | 6,80 | -4,27 |

| Оборачиваемость производственных запасов, в оборотах | 0,98 | 1,38 | 0,96 | -0,02 |

| Оборачиваемость производственных запасов, в днях | 368,75 | 260,84 | 374,73 | 5,97 |

| Оборачиваемость кредиторской задолженности, в оборотах | 13,76 | 18,53 | 8,22 | -5,54 |

| Оборачиваемость кредиторской задолженности, в днях | 26,17 | 19,42 | 43,79 | 17,63 |

| Коэффициент погашения дебиторской задолженности | 0,03 | 0,01 | 0,02 | -0,01 |

| Оборачиваемость основного капитала | 0,62 | 0,65 | 0,49 | -0,13 |

| Оборачиваемость собственного капитала | 0,74 | 0,80 | 0,62 | -0,12 |

| Коэффициент устойчивости экономического роста | 0,23 | 0,10 | 0,10 | -0,13 |

| Продолжительность операционного цикла, дней | 379,83 | 265,83 | 381,53 | 1,70 |

| Продолжительность финансового цикла, дней | 353,66 | 246,40 | 337,74 | -15,92 |

Анализ таблицы 16 показывает ухудшение практически по всем показателям деловой активности предприятия. Увеличение оборачиваемости запасов на 6 дней обусловило увеличение продолжительности операционного цикла на 1,7 дня.

Оборачиваемость дебиторской задолженности составляет всего 7 дней, а кредиторской задолженности при этом – 44 дня, что значительно повышает состояние расчетной дисциплины. В связи с этим сократилась продолжительность финансового цикла на 16 дней. При этом коэффициент погашения дебиторской задолженности практически не изменился и на конец 2009 года составляет 0,02.

За исследуемый период коэффициент устойчивости экономического роста сократился почти в двое, что связано со значительным сокращением размера чистой прибыли предприятия, Это негативно сказывается на экономической деятельности предприятия.

Для оценки кредитоспособности организации необходимо проанализировать ликвидность баланса. Показатели оценки ликвидности баланса представлены в таблице 17.

Таблица 17

Показатели оценки ликвидности баланса ООО "Рассвет"

| Группы активов по степени ликвидности | 2007г. | 2008г. | 2009г. | Группы пассивов по срокам погашения | 2007г. | 2008г. | 2009г. | Платежный излишек (+), недостаток (-) | ||

| 2007г. | 2008г. | 2009г. | ||||||||

| Наиболее ликвидные активы - А1 | 290 | 1672 | 1017 | Наиболее срочные обязательства - П1 | 3104 | 2781 | 8222 | -2814 | -1109 | -7205 |

| Быстро реализуемые активы - А2 | 806 | 995 | 1125 | Краткосрочные обязательства - П2 | - | 1000 | 5242 | 806 | -5 | -4117 |

| Медленно реализуемые активы - А3 | 40206 | 38834 | 55328 | Долгосроч ные обязательства - П3 | 11500 | 15848 | 11772 | 28706 | 22986 | 43556 |

| Трудно реализуемые активы - А4 | 51695 | 65337 | 60401 | Постоянные пассивы - П4 | 76763 | 85579 | 95489 | -25068 | -20242 | -35088 |

| Баланс | 93001 | 106842 | 122039 | Баланс | 93001 | 106842 | 122039 | - | - | - |

Сопоставив итоги приведенных групп по активу и пассиву, можно сказать, что баланс ООО "Рассвет" не считается абсолютно ликвидным. Так, в период с 2007 по 2009 год в организации сопоставление групп по активу и пассиву имеет следующий вид: А1<П1; А2<П2; А3>П3; А4<П4, то есть наблюдается платежный недостаток по трем соотношениям из четырех.

В 2009 году недостаток наиболее ликвидных активов составил 7205 тысяч рублей. Как видим, предприятие не в состоянии будет рассчитаться по своим наиболее срочным обязательствам в ближайшей перспективе и в случае такой необходимости придется задействовать другие виды активов или заемные средства.

Сопоставление А2 - П2 позволяет выявить текущую ликвидность предприятия. На протяжении 2008-2009гг. платежный недостаток свидетельствует неплатежеспособности предприятия в ближайшее время.

Сравнение A3 -ПЗ отражает перспективную ликвидность, на основе которой прогнозируется долгосрочная ориентировочная платежеспособность. Таким образом ООО "Рассвет" в состоянии выполнить свои долгосрочные обязательства, о чем свидетельствует наличие платежного излишка, который в 2009 году составил 43556 тыс.руб.

Четвертое соотношение активов и пассивов в течение анализируемого периода остается не в пользу предприятия и на конец 2009 года составляет 35088 тыс.руб. Это говорит о том, что даже при продаже всех труднореализуемых активов ООО "Рассвет" будет не в состоянии погасить все свои обязательства.

В целом на протяжении трех последних лет в ООО "Рассвет" наблюдается рост всех активов, что является положительным моментом. В то же время темп роста практически всех пассивов опережает темпы роста активов, что в конечном итоге свидетельствует об ухудшении ликвидности предприятия.

Похожие работы

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... качество продукции, -мобилизовав источники, которые ослабляют финансовую напряженность, разработав различные формы санации (санирования) предприятия и др. 3. Анализ ликвидности и платежеспособности предприятия Практически применяемые сегодня в России методы анализа и прогнозирования финансово-экономического состояния предприятия отстают от развития рыночной экономики. Несмотря на ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

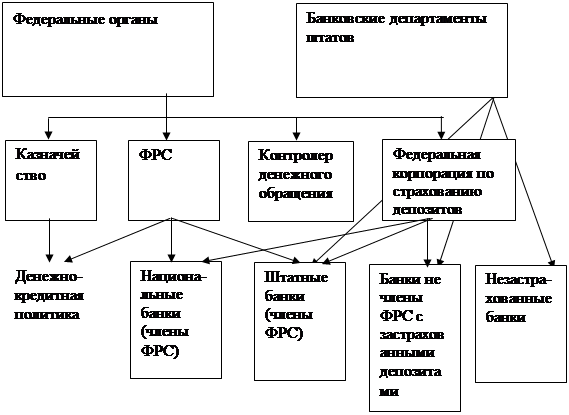

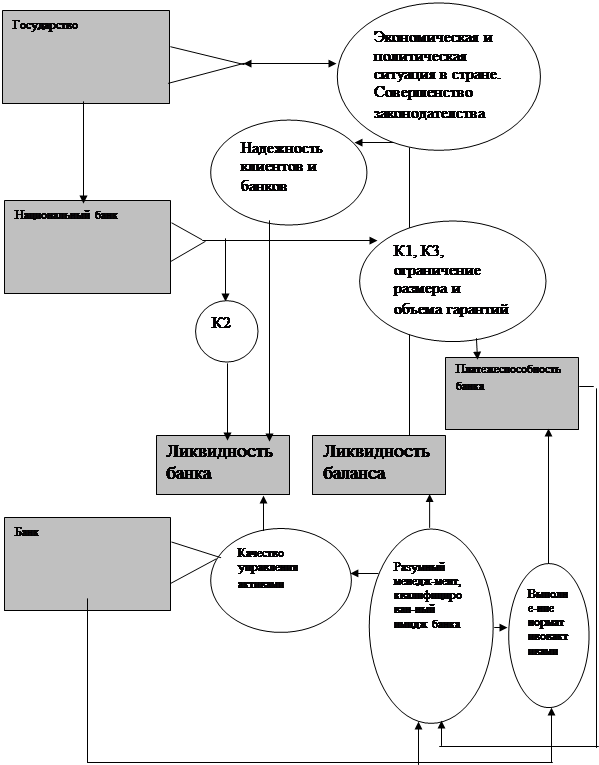

... банков, устанавливает им определенные ограничения, нормативы, как обязательные для исполнения, так и рекомендательные, которые регулируют- деятельность банков с целью обеспечения их надежности, ликвидности, платежеспособности. Национальный банк Республики Беларусь Правилами регулирования деятельности банков в области платежеспособности, ликвидности и крупных рисков определяет ликвидность как ...

0 комментариев