Навигация

Планування у фінансовому менеджменті

2. Планування у фінансовому менеджменті

Планування є важливим елементом фінансового менеджменту і пронизує усі етапи розвитку будь-якого підприємства. Сам процес створення фірми починається з ідеї, яка втілюється у життя за допомогою розробки планового проекту, і завершується побудовою сильного фінансового плану діяльності і розвитку підприємства. Тому саме для того, щоб забезпечити фінансову стабільність фірми методологія фінансового менеджменту повинна бути вміло і вдало застосована на практиці, забезпечуючи ефективне управління фінансовими ресурсами.

В умовах ринкової економіки конкурентоспроможність будь-якого підприємства може забезпечити тільки ефективне управління рухом його фінансових ресурсів. Для того щоб ефективно управляти фінансовими потоками, необхідно не тільки володіти методологією фінансового менеджменту, а й вміти використовувати її на практиці. В процесі управління діяльністю підприємства планування є одним з найважливіших таких методів реалізації напрямів розвитку підприємства і підвищення ефективності його діяльності. Саме тому розробка ефективного фінансового плану відповідно до реальних фінансових можливостей підприємства є надзвичайно важливим елементом фінансового менеджменту, що може забезпечити підприємству сталі доходи. Проблеми фінансового планування досліджують вітчизняні і зарубіжні вчені.

Оскільки планування є важливим елементом фінансового менеджменту, подамо його визначення.

У науковій літературі цей термін має різне трактування, наприклад, фінансовий менеджмент – це система принципів, засобів та форм організації грошових відносин підприємства, спрямована на управління його фінансово-господарською діяльністю, в яку входять :

- розроблення і реалізація фінансової політики підприємства;

- інформаційне забезпечення (складання і аналіз фінансової звітності підприємства);

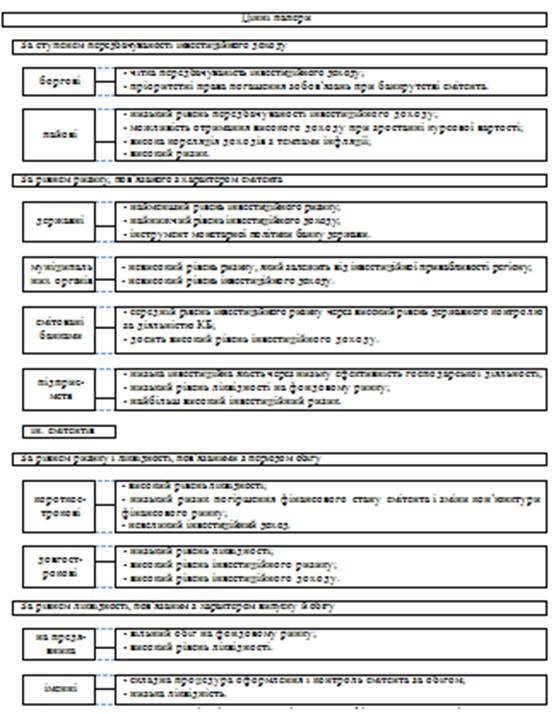

- оцінка інвестиційних проектів і формування “портфеля” інвестицій;

- поточне фінансове планування та контроль.

Або фінансовий менеджмент – це система управління формуванням, розподілом і використанням фінансових ресурсів господарюючого суб’єкта й ефективним кругообігом його коштів .

На нашу думку, фінансовий менеджмент – це процес формування, планування, розподілу і контролю за ефективним використанням фінансових ресурсів в процесі реалізації фінансово - господарської діяльності на підприємстві, а також технології управління фінансовою діяльністю країни на загальнодержавному рівні, в процесі реалізації поставлених цілей.

Однією з найважливіших проблем фінансового менеджменту для вітчизняних підприємств залишається недостатня ефективність організації, забезпечення та управління їх фінансовими ресурсами, іншими словами їх фінансового планування. Це можна пояснити, з одного боку, сучасним кризовим станом економіки і необхідністю вирішення нагальних завдань, а з іншого, – відсутністю відповідних фахівців у даній сфері. Без реального фінансового планування економіка розвиватися не може. Плани складають на різних рівнях. Прикладом фінансового плану держави є державний бюджет, підприємства – бізнес-план.

Як показує практика, саме в умовах фінансової нестабільності як підприємств так і економіки в цілому, доцільність в сильному плануванні зростає.

Фінансове планування – діяльність, пов’язана з управлінням фінансами та спрямована на забезпечення стійкого фінансового стану і підвищення рентабельності підприємства. Об’єктом фінансового планування виступають фінансові ресурси, що утворюються в процесі розподілу і перерозподілу валового внутрішнього продукту. Фінансовий план – це план формування, розподілу і використання фінансових ресурсів.

Фінансове планування покликане виконувати такі завдання :

- визначити обсяг та джерела фінансових ресурсів по всіх централізованих і децентралізованих фондах коштів, їхній розподіл між виробничою сферою та сферою послуг. Домагатися усунення дефіцитності шляхом максимальної мобілізації внутрішніх фінансових ресурсів і зменшення видатків, що не є першочерговими;

- стимулювати зростання виробництва і підвищення його ефективності, поліпшення якості продукції і підвищення на цій підставі добробуту населення;

- зосереджувати фінансові ресурси на найважливіших напрямках економічного і соціального розвитку;

- активно впливати на формування раціональної структури матеріального виробництва і визначення науково обґрунтованих пропорцій у національній економіці шляхом індикативного планування;

- пов’язувати головні параметри фінансових планів з іншими показниками плану економічного і соціального розвитку, забезпечувати збалансованість матеріальних, трудових і фінансових ресурсів, стійкий фінансовий стан підприємств, господарських організацій;

- визначити фінансові взаємовідносини об’єднань і підприємств між собою та з фінансово - кредитною системою;

- виконувати попередній, поточний і наступний фінансовий контроль за доцільним та ефективним використанням державних матеріальних, трудових і фінансових ресурсів на всіх рівнях господарювання.

Головним завданням фінансового планування є забезпечення стійкості орієнтації в отриманні оптимальних прибутків та самофінансування виробничо-технологічної діяльності, контроль кредитних, бюджетно-кошторисних, інвестиційних показників і витрат, стандартизації обліку в системі виробничого (операційного) та фінансового управління для досягнення внутрішньої збалансованості та динамічної рівноваги, спрямованої на забезпечення рентабельності виробничої діяльності.

Фінансове планування є необхідним для фінансового забезпечення розширення кругообігу виробничих фондів, досягнення високої результативності виробничо-господарської діяльності, створення умов, які забезпечили б платоспроможність та фінансову стійкість підприємства. Ринок ставить високі вимоги до якості фінансового планування, оскільки нині за негативні наслідки своєї діяльності відповідальність нестиме само підприємство. За нездатності врахувати несприятливу ринкову кон’юнктуру підприємство стає банкрутом і підлягає ліквідації з відповідними негативними наслідками для засновників.

Без фінансового планування не може бути досягнутий той рівень управління виробничо-господарською діяльністю підприємства, який забезпечує йому успіх на ринку, постійне вдосконалення матеріально-технічної бази, соціальний розвиток колективу та фінансову стабільність і економічний розвиток підприємства загалом. Жоден з інших видів планування не може мати для підприємства такого узагальнюючого, глобального значення, бо саме фінанси охоплюють усі без винятку сторони й ділянки його функціонування.

Основними принципами фінансового планування є :

- наукова обґрунтованість, яка передбачає проведення розрахунків фінансових показників на основі певних методик, з врахуванням кращого досвіду;

використання засобів обчислювальної техніки, економіко-математичних методів, які передбачають багатоваріантність розрахунків і вибір найоптимальнішого з них;

- єдність фінансових планів полягає в єдності фінансової політики, єдиному підході до розподілу валового національного доходу, єдиній методології розрахунку фінансових показників та ін.;

- безперервність, яка означає взаємозв’язок перспективних, поточних і оперативних фінансових планів;

- стабільність, тобто незмінність показників фінансових планів.

В процесі здійснення фінансового планування повинні бути присутніми наступні етапи:

аналіз поточного фінансового стану підприємства та економічної ситуації загалом;

прогнозування майбутніх значень планових показників, спираючись на отриманий аналіз попереднього етапу та з допомогою економічних показників;

розробка та складання фінансових планів, внесення доцільних коректив у процесі реалізації та контроль за їх виконанням.

Усі етапи є важливими, слід дотримуватись їх послідовності, тому що без них не може бути реалізованим ефективне фінансове планування. Вважаємо, що поряд з усіма етапами фінансового планування, особливе значення слід приділити контролю виконання планових показників, зокрема статей, які відображають використання фінансових ресурсів. Адже хоча б одна чи декілька незапланованих незначних статей витрат можуть внести значні корективи у процес реалізації фінансового плану. І як результат – зменшення чистого прибутку, а відтак – відхилення від виконання планових показників.

Щодо методики фінансового планування, то тут широко застосовуються методи економічного аналізу, коефіцієнтів, нормативний, балансовий метод, а також економіко-математичні методи.

Метод коефіцієнтів, або екстраполяції передбачає розповсюдження встановлених у минулому тенденцій на майбутній період або розповсюдження вибіркових даних на іншу частину сукупності досліджуваних об’єктів, які самі не були досліджені. Цей метод використовується при індексації вартості основних фондів, дооцінці товарно-матеріальних цінностей в зв’язку з інфляцією, при плануванні прибутку, величини власних оборотних коштів та ін.. Перевага методу коефіцієнтів полягає у його простоті, водночас цьому методу притаманний суттєвий недолік. Справа в тому, що разом з коефіцієнтами, які використовуються при плануванні фінансових показників, механічно на наступний період переносяться всі недоліки, що мали місце в попередній період; внутрішні резерви, як звичайно, не вишукуються. Нормативний метод у фінансовому плануванні позбавлений вказаного недоліку; він передбачає розрахунок фінансових показників на основі встановлених норм і нормативів. Це – нормативи утворення фондів грошових коштів, норми амортизаційних відрахувань, нормативи розподілу прибутку, норми витрачання коштів в бюджетних установах та ін..

Суть нормативного способу фінансового планування полягає в тім, що на основі встановлених фінансових норм та техніко-економічних нормативів розраховується потреба суб’єкта підприємницької діяльності у фінансових ресурсах та визначаються джерела цих ресурсів. Згаданими нормативами є ставки податків, ставки зборів та внесків, норми амортизаційних відрахувань, норми оборотних коштів. Норми та нормативи бувають галузевими, регіональними та індивідуальними.

За використання розрахунково-аналітичного методу планові показники розраховуються на підставі аналізу фактичних фінансових показників, які беруться за базу, та їх зміни в плановому періоді.

Зміст балансового методу полягає в тім, що не тільки балансуються підсумкові показники доходів і витрат, а для кожної статті витрат зазначаються конкретні джерела покриття, в результаті чого досягається збалансованість плану. В сучасних умовах цей метод набуває особливого значення, тому що всі видатки підприємств залежать від зароблених коштів; підприємства стали повністю самостійними і повинні розраховувати тільки на власні надходження, а не на допомогу держави чи міністерства.

Прикладом застосування балансового методу у фінансовому плануванні є баланс доходів і витрат підприємства – поточний фінансовий план, який розраховується на рік з розбивкою по кварталах. Оскільки підприємствам надана самостійність у плануванні, складається він у довільній формі, яку вони вважають необхідною для себе.

У фінансовому плануванні (крім уже згадуваних способів розрахунків) необхідно широко використовувати економіко-математичне моделювання. Цей спосіб уможливлює знаходження кількісного вираження взаємозв’язків між фінансовими показниками та чинниками, які їх визначають. Економіко-математична модель – це точний математичний опис чинників, які характеризують структуру та закономірності зміни даного економічного явища і здійснюються при допомозі математичних прийомів. Моделювання може здійснюватися за функціональним та кореляційним зв’язком. Економіко-математичне моделювання дає змогу перейти в плануванні від середніх величин до оптимальних варіантів. Підвищення рівня наукової обґрунтованості планування потребує розробки кількох варіантів планів, виходячи з різних умов та шляхів розвитку підприємства з наступним вибором оптимального варіанта фінансового плану.

Напрямками удосконалення фінансового планування можуть бути:

- забезпечення стабільних умов господарювання, а отже стабільних податків, зборів, подолання інфляції;

- підвищення ролі перспективного фінансового планування, яке в останній час майже не використовується через наявність негативних тенденцій в розвитку економіки і неможливості точних розрахунків фінансових показників. Разом з тим, як окремі господарюючі суб’єкти, так і території країни в цілому зацікавлені у фінансовому плануванні на перспективу, тому що багато економічних процесів (зокрема по розширеному відтворенню) виходять за межі одного року і потребують свого обґрунтування;

- широке застосування економічних нормативів, електронно-обчислювальних машин, економіко-математичних методів, автоматизованих систем управління у фінансовому плануванні;

- дальше розширення прав суб’єктів господарювання, органів місцевого самоврядування у фінансовому плануванні;

- уніфікація фінансових планів в окремих сферах діяльності.

Отже, фінансове планування, як і планування в цілому, сьогодні проводиться на державних (там воно є обов’язковим) і деяких великих підприємствах, а на середніх і малих воно майже не проводиться зовсім. Однак фінансове планування, як і планування зокрема безумовно потрібні для вітчизняних підприємств. Планування повинно здійснюватися на всіх підприємствах незалежно від розмірів і форм власності. Проте підхід фінансових менеджерів до планування на своєму підприємстві повинен бути чисто індивідуальним, враховуючи особливості діяльності, стан розвитку фірми, а також відповідно вибрану стратегію.

Без фінансового планування не може бути досягнутий той рівень управління виробничо-господарською діяльністю підприємства, який забезпечує йому конкурентоспроможність та успіх на ринку, постійне вдосконалення матеріально-технічної бази, соціальний розвиток колективу та фінансову стабільність і економічний розвиток підприємства загалом.

Список використаної літератури

1. Кислов Д. Заповеди и мудрости финансового планирования // Менеджмент и менеджер.– 2007. – № 1 – С. 42–47.

2. Марцин В.С. Планування як основна складова процесу фінансової діяльності // Фінанси України. – 2008. – № 4. – С. 23–31.

3. Поддєрьогін А.М. Фінанси підприємств: Підручник. – К.:КНЕУ, 2000. – 387 с.

4. Фінансовий менеджмент. Кузьменко Л.В., Кузьмін В.В., Шаповалова В.М.: Навчальний посібник. – К.: Кондор, 2009 – 256 с.

Похожие работы

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

... функції проявляється суспільне призначення економічної категорії, то роль виражається в результатах її практичного застосування. В науковій літературі немає єдиної точки зору щодо функцій фінансового менеджменту. Визначення функцій здебільшого залежить від концепцій і теорій, наукових напрямів у визначенні суті фінансового менеджменту, а також від підходів у визначенні функцій фінансів підприє ...

... моделі ймовірності банкрутства; економічна та ліквідаційна вартість; реорганізація підприємства. Література [1; 6, гл.19,20,21; 17, гл.11; 18; 21 ] II. ТЕОРЕТИЧНА ЧАСТИНА ЗАВДАННЯ Варіант 1 1. Ціль, функції та механізми фінансового менеджменту. 2. Інвестиційна політика підприємства. 3. Оптимізація структури капіталу. Варіант 2 1. Основні концепції фінансового менеджменту. 2. Методи ...

... управління на підприємстві. Необхідність розробки методологічних і прикладних проблем управління акціонерним товариством визначила наукову й практичну актуальність даної теми. ТЕМА: Фінансовий менеджмент міжнародних корпорацій 1. Теоретико-методологічні основи формування фінансового менеджменту в корпораціях. 2. Чинники формування фінансових процедур в менеджменті корпорац ...

0 комментариев