Навигация

Аналитическая глава (Оценка финансово-хозяйственной деятельности компании «М – Видео»)

2. Аналитическая глава (Оценка финансово-хозяйственной деятельности компании «М – Видео»)

2.1 Краткая характеристика М-ВидеоКомпания М.ВИДЕО создана в 1993 году и является лидером рынка розничной торговли бытовой электроникой. Компания М.ВИДЕО представляет собой классически построенный сетевой бизнес с централизованным управлением и единой маркетинговой политикой. Соответственно, магазины в Москве предоставляют стандартный набор услуг, доступный каждому покупателю в любом магазине М.ВИДЕО, вне зависимости от города.

В настоящее время в М.ВИДЕО работают более 5 тысяч сотрудников, которые в дополнение к базовому образованию прошли специальное обучение в тренинг-центре компании. Многие также прошли обучение по специальным программам фирм-производителей как в России, так и за рубежом, их квалификацию подтверждают именные сертификаты.

Экспертные оценки коллег и отзывы покупателей традиционно отмечают высокий уровень специалистов М.ВИДЕО. Благодаря профессиональной подготовке и отличным знаниям сотрудники компании легко ориентируются в мире высоких технологий и осваивают новые виды товара.

В настоящее время под маркой М.ВИДЕО работает 70 магазинов, а именно: 28 в Москве, 10 в Санкт-Петербурге, 4 в Нижнем Новгороде, 3 в Ростове-на-Дону, 3 в Самаре, 3 в Челябинске, 3 в Казани, 2 в Екатеринбурге, 1 в Уфе, 2 в Краснодаре, 1 в Перми, 2 в Саратове, 3 в Воронеже, 1 в Оренбурге, 1 в Ярославле, 1 во Владимире, 1 в Волгограде, 1 в Рязани, а также интернет-магазин. Их совокупная торговая площадь составляет более 134 тысяч кв. м.[14]

Гипермаркеты электроники М.ВИДЕО – это бескомпромиссное расположение, технология самообслуживания, концептуальный подход к зонированию торгового зала, оптимальный ассортимент (более 20 тыс. товарных наименований) и высокий уровень сервиса. М.ВИДЕО – первая компания, которая начала использовать практику продаж бытовой техники через Интернет, и первая торговая сеть, вернувшаяся к продажам в кредит.

Компания завоевала доверие свыше 300 партнеров-поставщиков, работает в 60 регионах, поддерживая отношения с 350 региональными партнерами. В составе М.ВИДЕО – самый крупный сервисный центр в Москве, который занимает более 2 тысяч кв. м и способен обеспечить более 5 тысяч ремонтов ежемесячно. В большинстве магазинов торговой сети М.ВИДЕО функционируют пункты приема проблемной техники. Сервисная служба М.ВИДЕО работает на рынке с 1994 года, имеет отлаженную систему, полностью отвечающую потребностям и запросам потребителя.

В декабре 2002 года в М.ВИДЕО начала функционировать новая услуга, аналогов которой нет в Москве. Ее уникальность заключается в том, что теперь совершить ту или иную покупку в кредит можно, не выходя из дома или офиса. Потенциальный заемщик заполняет анкету, которая находится на сайте компании, оператор проверяет подлинность сведений, отправляет их в банк, после чего сообщает кредитное решение и дату доставки товара. Вся процедура занимает в среднем около 15 минут, сумма кредита может составлять от 3 000 до 150 000 рублей.

В настоящее время компания предлагает своим покупателям более 10 кредитных продуктов, рассчитанных на все категории покупателей.

В 2004 году специалисты компании М.ВИДЕО совместно с западными консультантами разработали новый розничный формат и приступили к его масштабному тиражированию. Новая концепция магазина является не просто значительным шагом в деятельности М.ВИДЕО, а представляет собой революционный подход к организации торгового пространства для крупных сетевых магазинов. Основные новшества в гипермаркете М.ВИДЕО – современная планировка торгового зала, представление продукции, свежие визуальные решения, новаторские предложения по сервису и дополнительным услугам. Все товары в гипермаркетах сгруппированы в соответствии с потребностями покупателей – техника для кухни, приборы для ухода за домом, отдельно представлены самые современные технологии для здоровья и ухода за собой, цифровые технологии также объединены в единое пространство.

2005 год характеризовало динамичное расширение торговой сети М.ВИДЕО. На карте присутствия компании появились четыре новых города – Саратов, Воронеж, Ярославль, Оренбург. За этот период компания открыла 17 магазинов, а именно 5 магазинов в Москве, 3 в Санкт-Петербурге, 1 в Казани, 2 в Саратове, 2 в Воронеже, 1 в Краснодаре, 1 в Казани, 1 в Оренбурге, 1 в Ярославле. Совокупный объем инвестиций в открытие новых магазинов составил более 34 миллионов долларов.

В ноябре 2005 года успехи компании М.ВИДЕО оценило бизнес-сообщество. На ежегодной церемонии вручений премий «Рунет-2005» М.ВИДЕО стала лауреатом за вклад в развитие российского сегмента сети Интернет в номинации «Экономика и Бизнес».[15]

В июне 2006 года компания М.ВИДЕО стала лауреатом премии «Best Retail» за лучший проект формата БТЭ (бытовая техника и электроника). Премия «Best Retail» является высшей профессиональной наградой России и вручается лучшим менеджерам российских розничных предприятий, западных торговых компаний, оперирующих на российском рынке, а также представителям властных структур за содействие развитию и повышению эффективности торговли. Организаторы премии «BestRetail-2006»: Национальная Торговая Ассоциация, Московская Международная Бизнес Ассоциация, Торгово-Промышленная Палата Российской Федерации.

Основной задачей компании на ближайший год является увеличение рыночной доли в городах, где действуют гипермаркеты М.ВИДЕО, и освоение новых регионов. В 2006 году компания планирует открыть 20 новых магазинов. Инвестиции в их открытие составят более 40 млн. долларов. В настоящий момент открыты 9 новых гипермаркетов М.ВИДЕО: 2 в Москве, 2 в Санкт-Петербурге, 1 во Владимире, 1 в Челябинске, 1 в Самаре, 1 в Ростове-на-Дону.

В 2008 году компания продолжает расширять магазинную сеть. По итогам года компания инвестирует на эти цели около $80 млн.

В конце 2007 года М.видео пописала первый в СНГ контракт с производителем компьютеров Dell о прямых поставках с сетью гипермаркетов электроники. Как уверяют руководство «М.видео», компания стала одной из первых в мире розничных сетей, куда Dell будет поставлять технику напрямую.

Дальнейшие стратегические планы М. Видео входит увеличение доли на российском рынке электроники и бытовой техники до 20% (с 13,1% по итогам 1 пол. 2007 г., согласно данным GfK Group) путём расширения присутствия на уже освоенных рынках, а также посредством выхода в новые регионы. Кроме того, М. Видео намерена продолжать развитие выбранного формата (магазины площадью около 2 тыс. кв м, имеющие удобное для покупателей расположение, с ассортиментной матрицей порядка 20 тыс наименований), проводить постоянное расширение спектра представленной продукции с помощью введения в продажу новых высокотехнологичных моделей, а также совершенствовать логистическую и IT системы.

Миссия «М. Видео» – построение в России эффективного бизнеса – сети магазинов бытовой электроники, способного:

сделать доступными для потребителей качественные товары бытовой электроники, обеспечив при этом сервис высокого уровня;·

предоставить возможности карьерного роста для сотрудников компании;

создать условия для увеличения стоимости компании.·

Основная цель бизнеса – повысить акционерную стоимость компании путем увеличения выручки и рентабельности и, фокусируясь на наших конкурентных преимуществах, увеличить рыночную долю компании в России в городах, где находятся наши магазины.

Для достижения этих целей компанией реализуется стратегия, которая включает следующие ключевые элементы:

1) рост рыночной доли благодаря успешному формату. В этих целях М-Видео увеличивает увеличить общее количество магазинов, открывая новые магазины с приемлемым уровнем рентабельности в регионах, где уже она присутствует, а также в других регионах, обладающих потенциалом роста;

2) усиление основных преимуществ бренда. Для этого компания стремится усилить бренд и лояльность клиентов, чтобы увеличить общее количество покупателей, посещающих магазины, и превратить все большее количество посещений магазинов в фактические продажи.

Для реализации этого предполагается:

сделать магазины «М-Видео» лучшим местом для приобретения новинок и готовых решений;

улучшить обслуживание клиентов;

совершенствовать концепцию магазинов.

3) Фокусирование на прибыльность. Для этого продолжается работа по повышению операционной эффективности, уделяя первоочередное внимание следующему:

экономии на масштабе;

управлению товарным ассортиментом для поддержания рентабельности;

улучшению управления цепочками поставок товаров и усилению логистики;

продолжению инвестирования в IT систему;

персоналу как ключевому бизнес активу.

Среди большого количества розничных торговых сетей, продающих технику для дома, сейчас существует жесточайшая конкуренция. Она вынуждает руководство компаний думать о тех преимуществах, по которым покупатель мог бы выбрать именно их. Прежде всего, необходимо вывести на высокий уровень качество обслуживания покупателей. Словом, качество и еще раз качество. Отсюда первое требование к персоналу – клиенториентированность. [16]

Продавец-консультант сейчас – это не тот человек, который может ответить на вопросы, а может и не ответить. Поэтому второе требование, предъявляемое к продавцу – это предприимчивость и активность.

За день консультант проводит большое количество переговоров, отсюда третье важное качество – устойчивость к стрессу.

Он также должен быть культурным и социально зрелым человеком.

В торговой компании продавцами должны быть все сотрудники, они все должны быть четко ориентированы на клиента и понимать, для кого они работают. Отсюда основной лозунг «М-Видео» Клиент – наше богатство.

Корпоративная культура компании построена на простых принципах: уважай себя, уважай коллегу, уважай чужое мнение, уважай клиента.

Самый верный способ поддержания корпоративной культуры – когда руководители действуют в тех же корпоративных рамках, что и подчиненные.

Требования к сотруднику компании: «Наш человек» должен располагать к себе, обладать определенным обаянием и уверенностью, должен уметь общаться. Наконец, он должен быть компетентным и стремиться к обучению.

Требуемые качества учитываются при отборе кандидатов, так как многие перечисленные выше качества трудно в себе воспитать: либо они есть, либо их нет. Во время аттестации выявляются лучшие из лучших, формируется кадровый резерв. Это происходит также при разработке мотивационных схем. И обучающие компании выбираются по тем же принципам: успешности, компетентности и активности.

Торговля электроникой носит ярко выраженный сезонный характер. Пик продаж приходиться на новогодние и рождественские праздники, поэтому после напряженной работы всегда отмечается наступление Нового года всей компанией!

Кроме того, в компании есть замечательная традиция: проведение ежегодных чемпионатов по футболу! У каждого подразделения «М-Видео» есть своя команда, и футбольные страсти бушуют не меньше, чем на чемпионатах мира.

Что касается атрибутики компании, в данный момент она находится в стадии переработки, и для этого рассматриваются любые предложения.

Успех компании в целом определяет не только высокий уровень обслуживания покупателей, но и внимательное, «человечное» отношение к сотрудникам. Это и есть основной принцип ее корпоративной культуры.

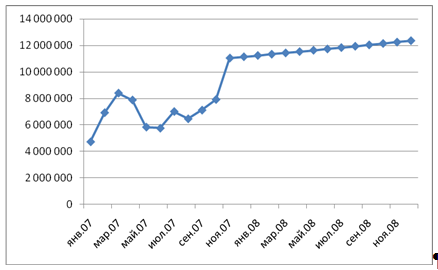

Чистые розничные продажи в первом полугодии составили 1,2 млрд. долл. (рост 74%). В ноябре 2007 года компания провела IPO, разместив 30% акций по цене 6,95 долл. за штуку в РТС и на ММВБ. После размещения крупнейшим акционером «М. Видео» остался президент компании Александр Тынкован (49,4%).

По состоянию на 30 сентября 2008 года топ-менеджеры совокупно приобрели около 192 тыс. обыкновенных акций компании, в том числе председатель совета директоров Питер Герфи – 12,7 тыс. акций, независимые неисполнительные директора Дэвид Хамид и Илпо Хеландер – 27,8 тыс. и 8,4 тыс. акций соответственно. Самый крупный пакет купил финансовый директор Кристофер Паркс – 143,1 тыс. акций.

Топ-менеджеры единственного публичного ритейлера на рынке бытовой техники и электроники компании «М. Видео», воспользовавшись тем, что бумаги компании подешевели втрое в сентябре 2008 года, приобрели около 1% акций. По оценке аналитиков, за этот пакет было заплачено всего около 520 тыс. долл. Выкупать свои акции с рынка будут и другие компании потребрынка, прогнозируют собеседники РБК daily.

PR-директор компании Жанна Перфильева пояснила, что акции выкупались с рынка 30 сентября, совокупный пакет составляет менее 1%. По ее словам, это личные инвестиции менеджмента. «Текущее снижение курса акций «М. Видео» на фоне крайне низких объемов торгов, тем не менее, дает возможность приобрести бумаги компании с большим будущим и хорошими операционными показателями. Мы, члены совета директоров, хотим продемонстрировать свою поддержку управленческой команде и разделить с инвесторами и акционерами «М. Видео» свою уверенность в отличных перспективах компании», – приводятся в пресс-релизе слова Питера Герфи.

По оценке аналитика ИК «Финам» Сергея Фильченкова, совокупный пакет был выкуплен за 520 тыс. долл. На 30 сентября акции компании торговались по цене 2,7 долл. за штуку. При этом, как отмечает аналитик «Тройки Диалог» Михаил Красноперов, акции куплены с большим дисконтом – еще 30 июня они стоили 8,1 долл. «Акции падали быстрее, чем рынок, – говорит аналитик. – В течение года они подешевели на 67%, в то время как индекс РТС потерял 46%». [17]

Сергей Фильченков связывает падение акций «М. Видео» только с кризисными явлениями на рынке: «Сектор ритейла продолжает показывать увеличение темпов роста, однако в динамике котировок это не отражается». Этой ситуацией, добавляет г-н Фильченков, сейчас пользуются инвесторы и крупные фонды. «Они покупают акции подешевевших компаний с низким уровнем долговой нагрузки, к числу которых относится и «М. Видео», – делится наблюдениями аналитик.

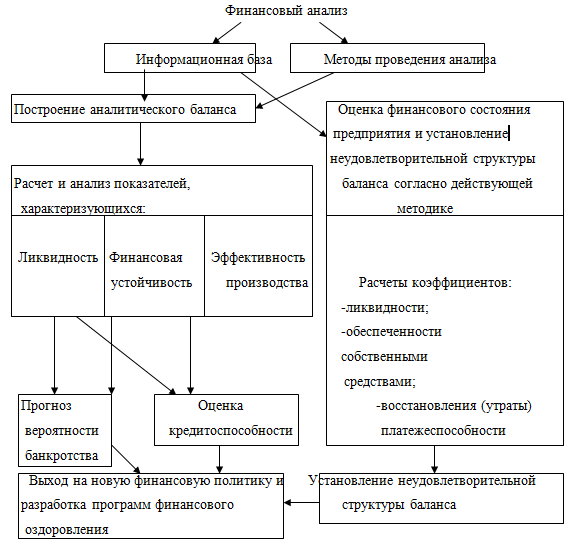

2.2 Анализ финансового состояния компании «М – Видео»

Анализ финансового состояния предприятия приведем на основании данных, представленных в приложении 1 и 2.

Рассмотрим имущество предприятия и его источники в таблице 2.1, а также на основе анализа бухгалтерского баланса определим тип финансовой политики предприятия в управлении оборотными активами и краткосрочными пассивами и сделаем вывод об их соответствии[18].

Таблица 2.1. Анализ динамики баланса

| Наименование статьи | Значение, тыс. руб. | Изменения, тыс. руб. | Темпы прироста, % | ||||

| 2006 год | 2007 год | 2008 год | 2007/ 2006 | 2008/ 2007 | 2007 /2006 | 2008/ 2007 | |

| 1. Внеоборотные активы | 60539 | 47719 | 31391 | -12820 | -16328 | -21,18 | -34,22 |

| 2. Оборотные активы | 1840207 | 1329296 | 1098874 | -510911 | -230422 | -27,76 | -17,33 |

| 2.1. Запасы | 973 885 | 338 622 | 95 940 | -635263 | -242682 | -65,23 | -71,67 |

| 2.2. НДС | 380 676 | 326 538 | 49 992 | -54138 | -276546 | -14,22 | -84,69 |

| 2.3. Дебиторская задолженность | 269 249 | 560 241 | 826 525 | 290992 | 266284 | 108,08 | 47,53 |

| 2.4. Денежные средства | 208 907 | 102 536 | 126 417 | -106371 | 23881 | -50,92 | 23,29 |

| 2.5. Кратко- срочные финансовые вложения | 7 490 | 1 359 | 0 | -6131 | -1359 | -81,86 | -100,00 |

| Итого актив | 1 900 746 | 1 377 015 | 1 130 265 | -523731 | -246750 | -27,55 | -17,92 |

| 3. Собственный капитал | 401 496 | 432 582 | 499 339 | 31086 | 66757 | 7,74 | 15,43 |

| 3.1. Уставный капитал | 44 000 | 44 000 | 44 000 | 0 | 0 | 0,00 | 0,00 |

| 3.2. Добавочный капитал | 216 103 | 216 103 | 216 103 | 0 | 0 | 0,00 | 0,00 |

| 3.3. Нераспределенная прибыль | 141 393 | 172 479 | 239 236 | 31086 | 66757 | 21,99 | 38,70 |

| 4. Долгосрочные обязательства | 108 630 | 0 | 0 | -108630 | 0 | -100,00 | 0,00 |

| 5. Краткосрочные обязательства | 1390620 | 944 433 | 630 927 | -446187 | -313506 | -32,09 | -33,20 |

| 5.1. Займы и кредиты | 1347345 | 685 862 | 620 024 | -661483 | -65838 | -49,10 | -9,60 |

| 5.2. Кредиторская задолженность | 43 275 | 258 571 | 10 903 | 215296 | -247668 | 497,51 | -95,78 |

| Итого пассив | 1900746 | 1377015 | 1130266 | -523731 | -246749 | -27,55 | -17,92 |

На основе данных таблицы 2.1 можно сделать вывод, что размер имущества предприятия снизился на 523731 тыс. руб. или на 27,55% в 2007 году по сравнению с 2006 годом и на 246749 тыс. руб. в 2008 году по сравнению с 2007 годом. Таким образом, можно отметить, что наблюдается тенденция снижения размера имущества предприятия и его источников.

Произошло снижение как оборотных, так и внеоборотных активов предприятия. А с точки зрения источников имущества снизились только краткосрочные обязательства и были погашены долгосрочные обязательства.

При этом собственный капитал предприятия вырос на 7,74% в 2007 году по сравнению с 2006 годом и на 15,43% в 2008 году по сравнению с 2007 годом. Основным фактором роста собственного капитала предприятия послужил рост прибыли предприятия.

Таким образом, снижение активов предприятия произошло за счет снижения его задолженности.

В таблице 2.2 представлена структура актива и пассива предприятия.

Таблица 2.2. Анализ структуры баланса

| Наименование статьи | Значение, тыс. руб. | Структура, % | ||||

| 2006 год | 2007 год | 2008 год | 2006 год | 2007 год | 2008 год | |

| 1. Внеоборотные активы | 60539 | 47719 | 31391 | 3,19 | 3,47 | 2,78 |

| 2. Оборотные активы | 1840207 | 1329296 | 1098874 | 96,81 | 96,53 | 97,22 |

| 2.1. Запасы | 973885 | 338622 | 95940 | 51,24 | 24,59 | 8,49 |

| 2.2. НДС | 380676 | 326538 | 49992 | 20,03 | 23,71 | 4,42 |

| 2.3. Дебиторская задолженность | 269249 | 560241 | 826525 | 14,17 | 40,69 | 73,13 |

| 2.4. Денежные средства | 208907 | 102536 | 126417 | 10,99 | 7,45 | 11,18 |

| 2.5. Краткосрочные финансовые вложения | 7490 | 1359 | 0 | 0,39 | 0,10 | 0,00 |

| Итого актив | 1900746 | 1377015 | 1130265 | 100,00 | 100,00 | 100,00 |

| 3. Собственный капитал | 401496 | 432582 | 499339 | 21,12 | 31,41 | 44,18 |

| 3.1. Уставный капитал | 44000 | 44000 | 44000 | 2,31 | 3,20 | 3,89 |

| 3.2. Добавочный капитал | 216103 | 216103 | 216103 | 11,37 | 15,69 | 19,12 |

| 3.3. Нераспределенная прибыль | 141393 | 172479 | 239236 | 7,44 | 12,53 | 21,17 |

| 4. Долгосрочные обязательства | 108630 | 0 | 0 | 5,72 | 0,00 | 0,00 |

| 5. Краткосрочные обязательства | 1390620 | 944433 | 630927 | 73,16 | 68,59 | 55,82 |

| 5.1. Займы и кредиты | 1347345 | 685862 | 620024 | 70,89 | 49,81 | 54,86 |

| 5.2. Кредиторская задолженность | 43275 | 258571 | 10903 | 2,28 | 18,78 | 0,96 |

| Итого пассив | 1900746 | 1377015 | 1130266 | 100,00 | 100,00 | 100,00 |

По данным таблицы видно, что основную долю в активах на протяжении всего анализируемого периода занимают оборотные активы. Кроме того их доля выросла с 96,81% до 97,22%. Рост доли оборотных активов произошел за счет роста доли дебиторской задолженности. Причем по данным баланса видно, что в активе произошли структурные сдвиги: если в 2006 году основные активы предприятия включали запасы, то в 2008 году основные запасы предприятия включают в основном дебиторскую задолженность. Рост дебиторской задолженности говорит о необходимости пересмотра условий поставок продукции данным предприятием.

Основную долю в пассивах предприятия за весь анализируемый период занимают краткосрочные обязательства, основная масса которых представлена краткосрочными кредитами и займами. За анализируемый период наблюдается снижение доли краткосрочных обязательств за счет погашения краткосрочных кредитов и роста собственного капитала предприятия. Таким образом, рассмотренный анализ бухгалтерского баланса предприятия показывает, что рассматриваемое предприятие использует агрессивную политику в управлении оборотными активами и краткосрочными обязательствами.

Агрессивная политика управления оборотными активами заключается в том, что удельный вес оборотных активов в балансе крайне высок, а период оборачиваемости оборотных средств длителен. Агрессивная политика управления оборотными средствами способна снять с повестки дня вопрос возрастания риска технической неплатежеспособности, но не может обеспечить повышенную экономическую рентабельность активов.[19]

Анализ пассива бухгалтерского баланса предприятия показывает, что рассматриваемое предприятие использует и агрессивную политику в управлении текущими пассивами. Агрессивная политика в управлении текущими пассивами заключается в том, что предприятие использует для финансирования активов в основном краткосрочные кредиты.

Определим сочетаемость политики управления текущими активами и пассивами предприятия на основе таблицы 2.3.

Таблица 2.3. Матрица выбора политики комплексного оперативного управления (ПКОУ) текущими активами и текущими пассивами[20]

| Политика управления пассивами | Политика управления текущими активами | ||

| Консервативная | Умеренная | Агрессивная | |

| Агрессивная | Не сочетается | Умеренная ПКОУ | Агрессивная ПКОУ |

| Умеренная | Умеренная ПКОУ | Умеренная ПКОУ | Умеренная ПКОУ |

| Консервативная | Консервативная ПКОУ | Умеренная ПКОУ | Не сочетается |

На основании данных таблицы 2.3 можно сделать вывод, что предприятие выбрало агрессивную политику комплексного оперативного управления. Выбранные типы политики управления активами и пассивами у рассматриваемого предприятия сочетаются.

В дальнейшем на основе данных таблицы 3 можно сделать вывод, что предприятие может повысить уровень собственного капитала, расплатившись за краткосрочный кредит, и тем самым оно может перейти к умеренной политике управления текущими пассивами. Однако, абсолютный отказ от финансирования за счет заемных средств может привести к тому, что у предприятия будет консервативный тип управления текущими пассивами, который не сочетается с выбранной политикой управления текущими активами. В таком случае предприятию необходимо будет менять свою политику управления текущими активами, увеличивая размер внеоборотных активов за счет покупки дополнительного складского оборудования, приобретения в собственность отдельных зданий. Однако, это может привести к снижению его ликвидности. Поэтому изменение размера оборотных активов и краткосрочных обязательств (текущих пассивов) должно быть приемлемым.[21]

Вывод о качественном составе оборотных активов предприятия можно сделать на основе анализа его коэффициентов ликвидности[22].

Коэффициенты ликвидности предприятия приведены в таблице 2.4.

Таблица 2.4. Анализ коэффициентов ликвидности

| Наименование показателя | Значение | Темпы прироста, % | |||

| 2006 год | 2007 год | 2008 год | 2007/2006 | 2008/2006 | |

| Коэффициент абсолютной ликвидности | 0,156 | 0,110 | 0,200 | -29,31 | 82,14 |

| Коэффициент промежуточной ликвидности | 0,349 | 0,703 | 1,510 | 101,36 | 114,78 |

| Коэффициент текущей ликвидности | 1,323 | 1,408 | 1,742 | 6,36 | 23,74 |

На основании данных таблицы 2.4 можно сделать вывод, что ликвидность за анализируемый период возросла практически по всем показателям ликвидности. Основным фактором роста данных показателей является снижение краткосрочных обязательств предприятия в анализируемом периоде.

Причем лишь по коэффициенту текущей ликвидности в 2008 году норматив не выполняется (больше 2), а по коэффициенту промежуточной и абсолютной ликвидности норматив выполняется.

Отсюда можно сделать вывод, что качество оборотных активов предприятия улучшается, однако, необходимо увеличение размера оборотного капитала предприятия для финансирования краткосрочных обязательств, либо необходимо снижать краткосрочные обязательства при имеющемся размере оборотного капитала.

Качество финансирования предприятия[23] можно определить, проведя анализ финансовой устойчивости предприятия на основании таблицы 2.5.

Таблица 2.5. Таблица анализ коэффициентов финансовой устойчивости

| Наименование показателя | Значение, тыс. руб. | Темпы прироста, % | |||

| 2006 год | 2007 год | 2008 год | 2007/2006 | 2008/2006 | |

| Собственные оборотные средства | 340 957 | 384 863 | 467 948 | 12,88 | 21,59 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,185 | 0,290 | 0,426 | 56,26 | 47,08 |

| Коэффициент автономии | 0,211 | 0,314 | 0,442 | 48,72 | 40,63 |

| Коэффициент соотношения заемных и собственных средств | 3,734 | 2,183 | 1,264 | -41,53 | -42,13 |

| Коэффициент финансовой зависимости | 4,734 | 3,183 | 2,264 | -32,76 | -28,89 |

| Коэффициент маневренности собственного капитала | 0,849 | 0,890 | 0,937 | 4,77 | 5,33 |

По данным таблицы 2.5 видно, что рассматриваемое предприятие наращивает объем финансирования оборотных активов в основном за счет собственных средств. Это связано с ростом собственного капитала предприятия и уменьшением оборотного капитала и краткосрочных обязательств.

Коэффициент обеспеченности собственными оборотными средствами намного превышает норматив (больше 0,1). Это говорит о том, что рассматриваемое предприятие полностью обеспечено собственными оборотными средствами.

Однако коэффициент автономии у рассматриваемого предприятия намного ниже норматива (меньше 0,6), хотя и происходит его рост на протяжении анализируемого периода.

Коэффициент соотношения заемных и собственных средств у рассматриваемого предприятия снижается, что говорит о росте его финансовой устойчивости.

Коэффициент финансовой зависимости у рассматриваемого предприятия снижается за счет роста собственного капитала и снижения краткосрочных обязательств на протяжении всего анализируемого периода.

Коэффициент маневренности собственного капитала у рассматриваемого предприятия расчет, так как увеличивается его часть, с помощью которой финансируются оборотные активы.

Таким образом, анализ показателей финансовой устойчивости предприятия показал, что она выросла, однако предприятие еще нельзя назвать финансово устойчивым, так как оно оснащено собственным капиталом в размерах меньших, чем предусмотрено нормативами.

Определим тип финансовой устойчивости предприятия на основании таблицы 2.6.

Таблица 2.6. Определение типа финансовой устойчивости

| Показатели | 2006 | 2007 | 2008 |

| Тыс. руб. | Тыс. руб. | Тыс. руб. | |

| 1. Собственный капитал. | 401 496 | 432 582 | 499 339 |

| 2. Внеоборотные активы (итог раздела I баланса) и долгосрочная дебиторская задолженность (стр. 230 раздела II). | 60539 | 47719 | 31391 |

| 3. Наличие собственных оборотных средств (п. 1 – п. 2). | 340 957 | 384 863 | 467 948 |

| 4. Долгосрочные пассивы (итог раздела V баланса + стр. 460 раздела IV баланса). | 108 630 | 0 | 0 |

| 5. Наличие долгосрочных источников формирования запасов (п. 3 + п. 4). | 449 587 | 384 863 | 467 948 |

| 6. Краткосрочные кредиты и заемные средства (стр. 610 раздел IV баланса). | 1 347 345 | 685 862 | 620 024 |

| 7. Общая величина основных источников формирования запасов (п. 5 + п. 6). | 1 796 932 | 1 070 725 | 1 087 972 |

| 8. Общая величина запасов (стр. 210 раздела II баланса). | 973 885 | 338 622 | 95 940 |

| 9. Излишек (+) или недостаток (–) собственных оборотных средств (п. 3 – п. 8). | -632 928 | 46 241 | 372 008 |

| 10. Излишек (+) или недостаток (–) долгосрочных источников формирования запасов (п. 5 – п. 8). | -524 298 | 46 241 | 372 008 |

| 11. Излишек (+) или недостаток (–) общей величины основных источников формирования запасов (п. 7 – п. 8). | 823 047 | 732 103 | 992 032 |

| 12. Номер типа финансовой ситуации согласно классификации | 3 | 1 | 1 |

В финансовом анализе выделяют четыре типа финансовых ситуаций[24]:

1) Абсолютная устойчивость финансового состояния (крайний тип финансовой устойчивости) при условии: излишек (+) собственных оборотных средств или равенство величин собственных оборотных средств и запасов.

2) Нормальная устойчивость финансового состояния, гарантирующая его платежеспособность; задаваемая условиями: недостаток (–) собственных оборотных средств; излишек (+) долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов;

3) Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором сохраняется возможность восстановления равновесия за счет положения реального собственного капитала и увеличения собственных оборотных средств, дополнительного привлечения дополнительных кредитов и заемных средств: недостаток (–) собственных оборотных средств; недостаток (–) долгосрочных источников формирования запасов; излишек (+) общей величины основных источников формирования запасов или равенство величин основных источников запасов;

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, при условиях: недостаток (–) собственных оборотных средств; недостаток (–) долгосрочных источников формирования запасов; недостаток (–) общей величины основных источников формирования запасов.

На основе данных таблицы 2.6 можно сделать вывод, что рассматриваемое предприятие имело в 2006 году третий тип финансовой ситуации. То есть неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором сохраняется возможность восстановления равновесия за счет положения реального собственного капитала и увеличения собственных оборотных средств, дополнительного привлечения дополнительных кредитов и заемных средств: недостаток (–) собственных оборотных средств; недостаток (–) долгосрочных источников формирования запасов; излишек (+) общей величины основных источников формирования запасов или равенство величин основных источников запасов. А в 2007 и 2008 годах для предприятия характерен первый тип финансовой ситуации. Это означает Абсолютная устойчивость финансового состояния (крайний тип финансовой устойчивости) при условии: излишек (+) собственных оборотных средств или равенство величин собственных оборотных средств и запасов.

Использование активов предприятия приводит к определенным финансовым результатам. Анализ финансовых результатов предприятия[25] приведен в таблице 2.7.

Таблица 2.7. Анализ динамики финансовых результатов

| Наименование показателя | Значение, тыс. руб. | Изменения, тыс. руб. | Изменения, % | ||||

| 2006 год | 2007 год | 2008 год | 2007/ 2006 | 2008/ 2007 | 2007/2006 | 2008/2007 | |

| Выручка от продажи товаров | 3 573 481 | 6006121 | 3846729 | 2 432 640 | -2159392 | 68,07 | -35,95 |

| Себестоимость проданных товаров | -2812095 | -4724639 | -2800931 | -1912 544 | 1 923 708 | 68,01 | -40,72 |

| Валовая прибыль | 761 386 | 1281482 | 1 045798 | 520 096 | -235 684 | 68,31 | -18,39 |

| Коммерческие расходы | -446573 | -829959 | -611119 | -383 386 | 218 840 | 85,85 | -26,37 |

| Управленческие расходы | -111973 | -102113 | -138111 | 9 860 | -35 998 | -8,81 | 35,25 |

| Прибыль от продаж | 202 840 | 349 410 | 296 568 | 146 570 | -52 842 | 72,26 | -15,12 |

| Проценты к получению | 655 | 1 856 | 9 977 | 1 201 | 8 121 | 183,36 | 437,55 |

| Проценты к уплате | -72372 | -101842 | -81402 | -29 470 | 20 440 | 40,72 | -20,07 |

| Прочие операционные доходы | 3 154 068 | 263 227 | 5771096 | -2 890841 | 5 507 869 | -91,65 | 2092,44 |

| Прочие операционные расходы | -3164378 | -409127 | -5873040 | 2 755 251 | -5 463 913 | -87,07 | 1335,51 |

| Внереализационные доходы | 75 754 | 103 525 | 123 199 | 27 771 | 19 674 | 36,66 | 19,00 |

| Внереализационные расходы | -128 377 | -16 685 | -10 913 | 111 692 | 5 772 | -87,00 | -34,59 |

| Прибыль до налогообложения | 68 190 | 190 364 | 235 485 | 122 174 | 45 121 | 179,17 | 23,70 |

| Текущий налог на прибыль | -20972 | -64219 | -45529 | -43 247 | 18 690 | 206,21 | -29,10 |

| Чистая прибыль | 47 218 | 126 145 | 189 956 | 78 927 | 63 811 | 167,15 | 50,59 |

По данным приведенным в таблице 2.7 видно, что рассматриваемое предприятие за весь анализируемый период имеет прибыль. Максимальная прибыль от продаж была получена в 2007 году, а минимальная в 2006 году. Рост прибыли предприятия в 2007 году связан с ростом выручки от реализации, а в 2008 году произошло снижение прибыли за счет снижения выручки от реализации предприятия. Однако, несмотря на снижение прибыли от реализации, прибыль до налогообложения и чистая прибыль предприятия имеют тенденцию к росту. Это связано с ростом внереализационных доходов предприятия.

Проведем оценку эффективности хозяйственной деятельности предприятия в целом и оборотных активов в частности на основании данных таблицы 2.8.

Таблица 2.8. Анализ показателей рентабельности

| Наименование показателя | Значение, тыс. руб. | Темпы прироста, % | |||

| 2006 год | 2007 год | 2008 год | 2007/2006 | 2008/2007 | |

| Выручка от продажи товаров, тыс. руб. | 3 573 481 | 6 006 121 | 3 846 729 | 68,07 | -36,0 |

| Коммерческие расходы, тыс. руб. | 558546 | 932072 | 749230 | 66,87 | -19,6 |

| Прибыль от продаж, тыс. руб. | 202 840 | 349 410 | 296 568 | 72,26 | -15,1 |

| Рентабельность продукции, % | 36,32 | 37,49 | 39,58 | 3,23 | 5,6 |

| Рентабельность продаж, % | 5,68 | 5,82 | 7,71 | 2,49 | 32,5 |

| Валовая прибыль, тыс. руб. | 761386 | 1281482 | 1045798 | 68,31 | -18,4 |

| Уровень валового дохода в выручке, % | 21,31 | 21,34 | 27,19 | 0,14 | 27,4 |

| Уровень торговой наценки, % | 27,08 | 27,12 | 37,34 | 0,18 | 37,7 |

| Сумма актива, тыс. руб. | 1900746 | 1377015 | 1130265 | -27,55 | -17,9 |

| Прибыль до налогообложения, тыс. руб. | 68190 | 190364 | 235485 | 179,17 | 23,7 |

| Рентабельность активов, % | 3,59 | 13,82 | 20,83 | 285,34 | 50,7 |

| Чистая прибыль, тыс. руб. | 47 218 | 126 145 | 189 956 | 167,15 | 50,6 |

| Чистая рентабельность активов, % | 2,48 | 9,16 | 16,81 | 268,76 | 83,5 |

| Собственный капитал, тыс. руб. | 401496 | 432582 | 499339 | 7,74 | 15,4 |

| Рентабельность собственного капитала, % | 16,98 | 44,01 | 47,16 | 159,11 | 7,2 |

| Чистая рентабельность собственного капитала, % | 11,76 | 29,16 | 38,04 | 147,96 | 30,5 |

| Оборотные активы тыс. руб. | 1840207 | 1329296 | 1098874 | -27,76 | -17,3 |

| Рентабельность оборотных активов, % | 3,71 | 14,32 | 21,43 | 286,46 | 49,6 |

| Чистая рентабельность оборотных активов, % | 2,57 | 9,49 | 17,29 | 269,83 | 82,2 |

На основании данных таблицы 2.8 можно сделать вывод, что в целом показатели рентабельности на предприятии возросли, включая рентабельность оборотных активов. Причем рентабельность оборотных активов по своей величине превышает рентабельность активов предприятия в целом и меньше рентабельности собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности.

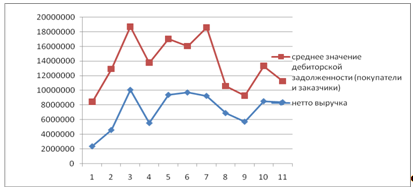

2.3 Анализ состояния дебиторской задолженности компании «М-Видео»Определим роль дебиторской задолженности в оборотных активах на основании данных таблиц 2.9 и 2.10.

Таблица 2.9. Анализ структуры оборотных активов

| Наименование статьи | Значение, тыс. руб. | Структура, % | ||||

| 2006 год | 2007 год | 2008 год | 2006 год | 2007 год | 2008 год | |

| 1. Запасы | 973 885 | 338 622 | 95 940 | 52,92 | 25,47 | 8,73 |

| 2. НДС | 380 676 | 326 538 | 49 992 | 20,69 | 24,56 | 4,55 |

| 3. Дебиторская задолженность | 269 249 | 560 241 | 826 525 | 14,63 | 42,15 | 75,22 |

| 4. Денежные средства | 208 907 | 102 536 | 126 417 | 11,35 | 7,71 | 11,50 |

| 5. Краткосрочные финансовые вложения | 7 490 | 1 359 | 0 | 0,41 | 0,10 | 0,00 |

| Итого оборотные активы | 1 840 207 | 1 329 296 | 1 098 874 | 100,00 | 100,00 | 100,00 |

Таблица 2.10. Анализ динамики оборотных активов

| Наименование статьи | Значение, тыс. руб. | Изменение, тыс. руб. | Темпы прироста, % | ||||

| 2006 год | 2007 год | 2008 год | 2007/2006 | 2008/2006 | 2007/ 2006 | 2008/ 2006 | |

| 1. Запасы | 973 885 | 338 622 | 95 940 | -635 263,00 | -242 682,00 | -65,23 | -71,67 |

| 2.НДС | 380 676 | 326 538 | 49 992 | -54 138,00 | -276 546,00 | -14,22 | -84,69 |

| 3. Дебиторская задолженность | 269 249 | 560 241 | 826 525 | 290 992,00 | 266 284,00 | 108,08 | 47,53 |

| 4. Денежные средства | 208 907 | 102 536 | 126 417 | -106 371,00 | 23 881,00 | -50,92 | 23,29 |

| 5. Краткосрочные финансовые вложения | 7 490 | 1 359 | 0 | -6 131,00 | -1 359,00 | -81,86 | -100,00 |

| Итого оборотные активы | 1 840 207 | 1 329 296 | 1 098 874 | -510 911,00 | -230 422,00 | -104,15 | -17,33 |

По данным таблицы 2.9 видно, что основную долю в оборотных активах в 2006 году занимали запасы, а в 2008 году – дебиторская задолженность. Такое изменение структуры оборотных активов связано с ростом дебиторской задолженности и снижением размера запасов предприятия (Таблица 2.10).

Проанализируем подробнее дебиторскую задолженность предприятия в таблице 2.11–2.12.

Таблица 2.11. Анализ динамики дебиторской задолженности

| Наименование статьи | Значение, тыс. руб. | Изменения, тыс. руб. | Темпы прироста, % | ||||

| 2006 год | 2007 год | 2008 год | 2007/ 2006 | 2008/ 2007 | 2007/ 2006 | 2008/ 2007 | |

| 1. Покупатели и заказчики | 22 141 | 245 000 | 50 419 | 222 859 | -194 581 | 1006,54 | -79,42 |

| 2. Прочие дебиторы | 247108 | 315241 | 776106 | 68133 | 460865 | 27,57 | 146,19 |

| Итого дебиторская задолженность | 269249 | 560241 | 826525 | 290992 | 266284 | 108,08 | 47,53 |

Таблица 2.12. Анализ структуры дебиторской задолженности по составу

| Значение, тыс. руб. | Структура, % | |||||

| Наименование статьи | 2006 год | 2007 год | 2008 год | 2006 год | 2007 год | 2008 год |

| 1. Покупатели и заказчики | 22 141 | 245000 | 50 419 | 8,22 | 43,73 | 6,10 |

| 2. Прочие дебиторы | 247108 | 315241 | 776106 | 91,78 | 56,27 | 93,90 |

| Итого дебиторская задолженность | 269249 | 560241 | 826525 | 100,00 | 100,00 | 100,00 |

По данным таблицы 2.11 видно, что основные дебиторы предприятия – это прочие дебиторы и рост дебиторской задолженности в основном обусловлен ростом именно этой группы дебиторов. Они занимают и основную долю в дебиторской задолженности предприятия, которая увеличивается на протяжении всего анализируемого периода (Таблица 2.12).

Большее аналитическое значение для предприятия имеет анализ дебиторской задолженности по срокам возникновения.

Анализ дебиторской задолженности по срокам возникновения[26] приведен в таблице 2.13.

Таблица 2.13. Анализ структуры дебиторской задолженности по срокам возникновения

| Значение, тыс. руб. | Структура, % | |||||

| Наименование статьи | 2006 год | 2007 год | 2008 год | 2006 год | 2007 год | 2008 год |

| Менее 30 дней | 227 187 | 214 404 | 293 416 | 84,38 | 38,27 | 35,50 |

| От 30 до 60 дней | 24 080 | 235 861 | 447 977 | 8,94 | 42,10 | 54,20 |

| От 60 до 90 дней | 4 520 | 67 789 | 59 510 | 1,68 | 12,10 | 7,20 |

| Свыше 90 дней | 13 462 | 42 186 | 25 622 | 5,00 | 7,53 | 3,10 |

| Итого | 269 249 | 560 241 | 826 525 | 100,00 | 100,00 | 100,00 |

На основании данных приведенных в таблице 2.13 видно, что наибольшую долю занимает дебиторская задолженность длительностью менее 30 дней в 2006 году, а в 2008 году наибольшую долю занимает дебиторская задолженность длительностью от 30 до 60 дней. Это говорит о том, что качество погашения дебиторской задолженности уменьшилось и требуется корректировка условий договоров с покупателями и прочими дебиторами предприятия.

Анализ эффективности использования оборотных средств предприятия и влияние на них дебиторской задолженности приведем на основе данных таблицы 2.14.

Таблица 2.14. Анализ эффективности использования оборотных активов

| Наименование показателя | Значение, тыс. руб. | Изменения, тыс. руб. | Изменения, % | ||||

| 2006 год | 2007 год | 2008 год | 2007/2006 | 2008/2007 | 2007/ 2006 | 2008/ 2007 | |

| Выручка от реализации товаров, тыс. руб. | 3573481 | 6006121 | 3846729 | 2 432 640 | -2 159 392 | 68,07 | -35,95 |

| Оборотные активы, тыс. руб. | 1840207 | 1329296 | 1098874 | -510 911 | -230 422 | -27,76 | -17,33 |

| Оборачиваемость активов, обороты | 1,94 | 4,52 | 3,50 | 3 | -1 | 132,67 | -22,52 |

| Оборачиваемость активов, дни | 185,39 | 79,68 | 102,84 | -106 | 23 | -57,02 | 29,07 |

| Дебиторская задолженность, тыс. руб. | 269 249 | 1329296 | 826 525 | 1 060 047 | -502 771 | 393,71 | -37,82 |

| Оборачиваемость дебиторской задолженности, обороты | 13,272 | 4,518 | 4,654 | -9 | 0 | -65,96 | 3,01 |

| Оборачиваемость дебиторской задолженности, дни | 27,12 | 79,68 | 77,35 | 53 | -2 | 193,74 | -2,92 |

| Производственные запасы, тыс. руб. | 973 885 | 338 622 | 95 940 | -635 263 | -242 682 | -65,23 | -71,67 |

| Оборачиваемость товарных запасов, обороты | 3,67 | 17,74 | 40,10 | 14 | 22 | 383,39 | 126,05 |

| Оборачиваемость товарных запасов, дни | 98,11 | 20,30 | 8,98 | -78 | -11 | -79,31 | -55,76 |

| Продолжительность операционного цикла, дни | 125,24 | 99,97 | 86,33 | -25 | -14 | -20,17 | -13,65 |

| Кредиторская задолженность, тыс. руб. | 43 275 | 258 571 | 10 903 | 215 296 | -247 668 | 497,51 | -95,78 |

| Оборачиваемость кредиторской задолженности, обороты | 82,58 | 23,23 | 352,81 | -59 | 330 | -71,87 | 1418,91 |

| Оборачиваемость кредиторской задолженности, дни | 4,36 | 15,50 | 1,02 | 11 | -14 | 255,50 | -93,42 |

| Продолжительность финансового цикла | 120,88 | 84,47 | 85,31 | -36 | 1 | -30,11 | 0,99 |

На основе данных таблицы 2.14 можно сделать следующие выводы. Оборачиваемость оборотных активов в целом и запасов растет, а оборачиваемость дебиторской задолженности снижается. Снижение оборачиваемости дебиторской задолженности связано с ее ростом в анализируемом периоде. Оборачиваемость кредиторской задолженности снижается. Поэтому она не оказывает к концу анализируемого периода на продолжительность финансового цикла на предприятии.

Основным фактором, повлиявшим на продолжительность финансового цикла на предприятии, является продолжительность операционного цикла[27]. Проанализируем структуру операционного цикла предприятия на основе данных таблицы 2.15.

Таблица 2.15. Анализ структуры операционного цикла

| Наименование показателя | Значение, тыс. руб. | Структура, % | ||||

| 2006 год | 2007 год | 2008 год | 2006 год | 2007 год | 2008 год | |

| Оборачиваемость дебиторской задолженности, дни | 27,12 | 79,68 | 77,35 | 21,66 | 79,70 | 89,60 |

| Оборачиваемость производственных запасов, дни | 98,11 | 20,30 | 8,98 | 78,34 | 20,30 | 10,40 |

| Продолжительность операционного цикла, дни | 125,24 | 99,97 | 86,33 | 100,00 | 100,00 | 100,00 |

На основании данных таблицы 2.15, видно, что если в 2006 году продолжительность операционного цикла определялась продолжительностью оборота запасов, то в 2007 и 2008 годах продолжительность операционного цикла определялась исключительно продолжительностью оборота дебиторской задолженности.

Так как в целом финансовый цикл предприятия уменьшился, то можно сделать вывод об улучшении эффективности использования оборотных средств предприятия. Однако, проблемой для предприятия является вопрос ускорения оборачиваемости дебиторской задолженности.

Рост оборачиваемости приводит к вовлечению дополнительного размера денежных средств в оборот, а ее снижению наоборот – к высвобождению денежных средств из оборота.[28]

Проанализируем влияние на денежные средства оборачиваемости отдельных оборотных активов предприятия в таблице 2.16.

Таблица 2.16. Анализ влияния оборачиваемости на денежные средства предприятия

| Высвобождение (+) денежных средств из оборота или дополнительное вовлечение денежных средств в оборот (–) за счет замедления или ускорения (+) оборачиваемости | 2007 год | 2008 год |

| дебиторской задолженности | 876756 | -24847 |

| товарных запасов | -1298233 | -120937 |

На основании данных таблицы 2.16 видно, что замедление оборачиваемости дебиторской задолженности в 2007 году привело к высвобождению денежных средств из оборота в сумме 876756 тыс. руб., а в 2008 году в результате роста оборачиваемости дебиторской задолженности произошло вовлечение дополнительного размера денежных средств в оборот в сумме 24847 тыс. руб.

В результате ускорения оборачиваемости запасов произошло вовлечение дополнительного размера денежных средств в оборот в 1298233 тыс. руб. в 2007 году и 120937 в 2008 году.

Таким образом, на основе анализа эффективности использования оборотных средств можно увидеть, что ускорение оборачиваемости отдельных видов оборотных средств, в частности дебиторской задолженности, может привести к росту денежных средств предприятия и росту тем самым его ликвидности.

Написав данную главу можно сделать следующие выводы.

1. Анализ имущества предприятия показал, что размер имущества предприятия снизился на 523731 тыс. руб. или на 27,55% в 2007 году по сравнению с 2006 годом и на 246749 тыс. руб. в 2008 году по сравнению с 2007 годом. Таким образом, можно отметить, что наблюдается тенденция снижения размера имущества предприятия и его источников. Произошло снижение как оборотных, так и внеоборотных активов предприятия. А с точки зрения источников имущества снизились только краткосрочные обязательства и были погашены долгосрочные обязательства. При этом собственный капитал предприятия вырос на 7,74% в 2007 году по сравнению с 2006 годом и на 15,43% в 2008 году по сравнению с 2007 годом. Основным фактором роста собственного капитала предприятия послужил рост прибыли предприятия.

2. Анализ оборотных активов показал, что основную долю в оборотных активах в 2006 году занимали запасы, а в 2008 году – дебиторская задолженность. Такое изменение структуры оборотных активов связано с ростом дебиторской задолженности и снижением размера запасов предприятия в основном запасы предприятия представлены товарами для перепродажи. Однако их доля снижается на протяжении анализируемого периода за счет более быстрого их снижения по сравнению со снижением расходов будущих периодов основные дебиторы предприятия – это прочие дебиторы и рост дебиторской задолженности в основном обусловлен ростом именно этой группы дебиторов. Они занимают и основную долю в дебиторской задолженности предприятия, которая увеличивается на протяжении всего анализируемого периода. При этом наибольшую долю занимает дебиторская задолженность длительностью менее 30 дней в 2006 году, а в 2008 году наибольшую долю занимает дебиторская задолженность длительностью от 30 до 60 дней. Это говорит о том, что качество погашения дебиторской задолженности уменьшилось и требуется корректировка условий договоров с покупателями и прочими дебиторами предприятия.

3. Ликвидность за анализируемый период возросла практически по всем показателям ликвидности. Основным фактором роста данных показателей является снижение краткосрочных обязательств предприятия в анализируемом периоде. Рост показателей ликвидности свидетельствует о росте качества оборотных активов предприятия. Однако, анализ качества финансирования оборотных активов показал, что рассматриваемое предприятие наращивает объем финансирования оборотных активов в основном за счет собственных средств. Это связано с ростом собственного капитала предприятия и уменьшением оборотного капитала и краткосрочных обязательств. Анализ показателей финансовой устойчивости предприятия показал, что она выросла, однако предприятие еще нельзя назвать финансово устойчивым, так как оно оснащено собственным капиталом в размерах меньших, чем предусмотрено нормативами. В итоге в 2006 году третий тип финансовой ситуации. То есть неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором сохраняется возможность восстановления равновесия за счет положения реального собственного капитала и увеличения собственных оборотных средств, дополнительного привлечения дополнительных кредитов и заемных средств: недостаток (–) собственных оборотных средств; недостаток (–) долгосрочных источников формирования запасов; излишек (+) общей величины основных источников формирования запасов или равенство величин основных источников запасов. А в 2007 и 2008 годах для предприятия характерен первый тип финансовой ситуации. Это означает Абсолютная устойчивость финансового состояния (крайний тип финансовой устойчивости) при условии: излишек (+) собственных оборотных средств или равенство величин собственных оборотных средств и запасов.

4. Оборачиваемость оборотных активов в целом и запасов растет, а оборачиваемость дебиторской задолженности снижается. Снижение оборачиваемости дебиторской задолженности связано с ее ростом в анализируемом периоде. Оборачиваемость кредиторской задолженности снижается. Поэтому она не оказывает к концу анализируемого периода на продолжительность финансового цикла на предприятии. Продолжительность операционного цикла определялась продолжительностью оборота запасов, то в 2007 и 2008 годах продолжительность операционного цикла определялась исключительно продолжительностью оборота дебиторской задолженности. Проблемой для предприятия является вопрос ускорения оборачиваемости дебиторской задолженности. замедление оборачиваемости дебиторской задолженности в 2007 году привело к высвобождению денежных средств из оборота в сумме 876756 тыс. руб., а в 2008 году в результате роста оборачиваемости дебиторской задолженности произошло вовлечение дополнительного размера денежных средств в оборот в сумме 24847 тыс. руб. В результате ускорения оборачиваемости запасов произошло вовлечение дополнительного размера денежных средств в оборот в 1298233 тыс. руб. в 2007 году и 120937 в 2008 году. Таким образом, на основе анализа эффективности использования оборотных средств можно увидеть, что ускорение оборачиваемости отдельных видов оборотных средств может привести к росту денежных средств предприятия и росту тем самым его ликвидности.

5. В целом показатели рентабельности на предприятии возросли, включая рентабельность оборотных активов. Причем рентабельность оборотных активов по своей величине превышает рентабельность активов предприятия в целом и меньше рентабельности собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности.

3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности компании «М-Видео»

Недостаток собственных оборотных средств, наличие дебиторской задолженности у компании «М – Видео» можно устранить, используя такую разновидность торгово-комиссионной операции как факторинг.

Практическое использование факторинга обеспечивает повышение эффективности функционирования компании «М-Видео» за счет элементов, представленных ниже.

1. Финансовый рычаг, т.е. предприятие получает финансирование сразу после ее отгрузки или в определенный договором факторинга день. Таким образом, поставщик имеет возможность поставлять продукцию компании «М-Видео» с отсрочкой платежа, при этом получать значительную часть от суммы поставки сразу же после поставки или по удобному для него графику, не дожидаясь платежа от своего покупателя. Если предприятие нацелено на увеличение объемов продаж, то оно имеет возможность поддерживать оборотный капитал на необходимом уровне и при этом конкурировать с другими поставщиками за клиентов, предоставляя отсрочку платежа. Также поставщик, заключив договор факторинга, заранее знает, в какой день деньги поступят на его счет. Необходимо отметить, что на практике, предоставив отсрочку платежа своим покупателям, поставщик не может быть полностью уверен в том, что дебитор полностью и в срок исполнит свои платёжные обязательства по контракту.

Кроме того, механизм факторинга имеет ряд неоспоримых преимуществ, среди которых, в первую очередь, следует отметить следующие:

– финансирование осуществляется на протяжении всего срока работы предприятия-поставщика с дебиторами;

– в отличие от классического кредита поставщику не нужно аккумулировать средства для дальнейшего погашения долга, в случае факторинга сумма финансирования будет погашена из платежей покупателей;

– объёмы финансирования автоматически увеличиваются по мере роста объемов продаж.

Таким образом, при финансировании в рамках факторинга полностью решается проблема формирования оборотных средств предприятия, исчезает необходимость поиска залогового обеспечения для получения кредита в банке и, соответственно, не происходит роста кредиторской задолженности (как элемент повышения инвестиционной привлекательности предприятия). Кроме того, факторинговое финансирование имеет более целевую, чем традиционный кредит направленность: предприятие выплачивает проценты именно за тот промежуток времени, когда ему действительно нужны деньги. Следовательно, расчет эффективных процентных ставок при кредитовании и факторинге, в ряде случаев свидетельствует, что обслуживание при факторинге может быть даже дешевле, несмотря на более высокую номинальную ставку.

Величина финансирования при факторинге находится в прямой зависимости от объёма имеющейся дебиторской задолженности предприятия. В отличие от традиционных форм залогового кредитования денежные требования выкупаются факторинговой компанией, а не используются в качестве залога.

Факторинговое финансирование в отличие от традиционного кредитования доступно информационно-непрозрачным предприятиям и предприятиям, имеющим «плохую» структуру баланса с точки зрения кредитной организации. У компании «М-Видео» не все финансовые показатели соответствуют нормативу, поэтому дальнейшее получение кредитов может быть затруднено. Такая возможность объясняется тем, что риск невозврата долгов лежит не на предприятии-поставщике, а на покупателях-дебиторах, и, соответственно, кредитоспособность поставщика при оценке рисков становится менее значимой, чем финансовое состояние его покупателей.

В комплекс услуг факторинга также входит работа, связанная с отслеживанием состояния дебиторской задолженности, работа с дебиторами, которые задерживают оплату поставленной продукции. Как правило, в условия обслуживания включается пункт о том, что факторинговая компания по первому требованию поставщика предоставляет ему отчет о состоянии дебиторской задолженности, включающий в себя информацию обо всех совершенных поставках и платежах его покупателей. Кроме того, в случае безрегрессного факторинга фактор берет на себя заботу о взыскании долгов с дебиторов, что особенно актуально для небольших предприятий, не располагающих собственными ресурсами для инкассации. Это позволяет предприятию-поставщику экономить трудовые и финансовые ресурсы, связанные с взысканием просроченной дебиторской задолженности.

Факторинговые компании, накопившие длительный опыт работы на рынке, располагают всей необходимой информацией о деловой репутации и наличии прецедентов несвоевременного выполнения обязательств дебиторами. В связи с этим факторинговые компании могут рассматриваться как своеобразные кредитные бюро, имеющие информацию о платежной дисциплине хозяйствующих субъектов. Кроме того, факторинговые компании используют различные эффективные методы оценки платежеспособности потенциальных покупателей поставщика.

Факторинговые компании, по сути, осуществляют страхование рисков предприятия, связанных с поставкой товаров с отсрочкой платежа, в том числе риска неполучения платежа от покупателя в срок. В результате у предприятия могут возникать проблемы, связанные с недостаточностью оборотного капитала и, соответственно, с расчетами с его кредиторами.

Вместе с тем, практическое применение факторинга не исключает использование традиционных банковских и страховых инструментов. В большинстве случаев наибольшая эффективность достигается именно за счет рационального сочетания кредитования и факторинговых схем. Например, кредитование используется в инвестиционной деятельности предприятия, а факторинг является источником пополнения и наращивания оборотного капитала.

Таким образом, бесперебойное и эффективное функционирование компании «М-Видео» во многом напрямую зависит от возможностей сохранять / расширять рынки сбыта, обеспечивать достаточность оборотного капитала. Первое определяется конкурентоспособностью предлагаемого продукта, проводимой маркетинговой политикой и возможностью эффективной работы с потребителями продукции, в том числе – на условиях отсрочки платежа. Последнее может достигаться за счет использования факторинга, имеющего ряд важных преимуществ перед другими формами финансирования оборотного капитала.

Актуальность применения факторинга для компании «М – Видео» определяется тем, что компания долго боролась за доступ к дешевым и длинным деньгам, определяющим жизнеспособность стратегий развития бизнеса. «Кредитный рычаг» для торговых сетей просуществовал чуть более двух лет, пока весной прошлого года не «закрылся» рынок облигаций, а осенью – кредитный рынок. Собственники компании считают, что получить внешнее финансирование в текущей ситуации возможно либо продав долю в бизнесе стратегическому инвестору, либо заложив ее банку-кредитору.

Договор факторинга предлагается заключить с «Промсвязьбанком». В конце 2008 года «Промсвязьбанк» решился провести массированную экспансию в ритейл в качестве финансового агента, предлагающего краткосрочное беззалоговое финансирование поставок с отсроченным платежом, получившее известность как «факторинг». Изначально факторинг предлагался поставщикам торговых сетей. Для них отсрочка платежа в один-два месяца могла обернуться кассовым разрывом. С факторингом они получали до 90% суммы поставки в течение одного-трех рабочих дней и могли закупать новую партию товара для поставки в сети. Да и сами сети росли очень активно, «нагружая» поставщиков требованиями к объемам поставок в новые торговые точки. Это касалось не только продуктовой розницы, но и non-food сегмента, бытовой техники, DIY.

Сегодня факторинг становится актуальным для компании «М-Видео». При этом факторинг должен использоваться как финансовый инструмент в комплексе взаимоотношений с ключевыми поставщиками. Причем не только для установления и сохранения более длительных отсрочек, но и для прямой поддержки поставщиков, испытывающих финансовые трудности.

Короткие деньги без залога по приемлемым ставкам. Это ключевое преимущество для поставщиков и для ритейлеров, которые могут увеличить сроки кредитования со стороны поставщиков за счет увеличения отсрочек. До кризиса с факторингом конкурировали овердрафты и кредиты на пополнение оборотных средств. Сегодня они практически недоступны для поставщиков торговых сетей.

Российский факторинг достаточно молод, активные операции начались менее 10 лет назад, более или менее приличные объемы пришли лишь два-три года назад. По итогам 2008 г. доля факторинга в ВВП России составляет 1,45%. Для рынка с десятилетним стажем это немало и в то же время в сравнении с мировыми показателями (до 13%) – немного, так что потенциал для роста очевиден.

Российский рынок, безусловно, ориентировался на зарубежный опыт, в частности на британскую модель. Но сама услуга достаточно гибкая, поэтому даже в рамках одной страны в течение десятилетия какой-то вид факторинга может стать основным, а какой-то – отойти на второй план. В России в отличие от зарубежных стран нет сложившегося коллекторского рынка, нет адекватных по качеству и цене предложений по страхованию факторинговых операций, недостаточно развиты ИТ-решения для факторингового бизнеса. Требуются время и усилия всех участников рынка факторинга для ликвидации этих узких мест.

Сокращение предложения на денежном рынке продолжилось, что привело к росту ставок. Выросли требования к потенциальным клиентам, участники рынка стали внимательнее оценивать риски финансирования, что привело к увеличению числа отказов в финансировании поставок в адрес дебиторов с недостаточной платежной дисциплиной либо испытывающих фундаментальные экономические трудности.

Для факторинга традиционно ударным является четвертый квартал, на который приходится пик распродаж, большие расходы домохозяйств и корпоративных клиентов.

С учетом того, что рынок факторинга вошел в полосу стагнации, о росте говорить рано – по крайней мере до октября. Стабильность портфелей сегодня обеспечивают производители и поставщики продуктов питания и товаров повседневного спроса в низкой и средней ценовых категориях. Эти сегменты обеспечивают наибольшую скорость оборачиваемости товаров и инкассации выручки, за них потребители «голосуют ногами». Другим значимым источником объемов факторингового бизнеса является урожай-2009, пик операций придется на конец III – начало IV кварталов. Со стороны производителей и дистрибьюторов продукции АПК уже наблюдается рост заявок на финансирование.

Среди основных преимуществ факторинга для компании «М-Видео» можно выделить следующее:

1. Дополнительное беззалоговое финансирование.

2. Ускорение оборачиваемости дебиторской задолженности.

3. Уменьшение потерь в случае задержки платежей со стороны покупателя.

4. Упрощение планирования денежного оборота.

5. Увеличение товарооборота.

6. Усиление контроля за оплатой текущей задолженности.

7. Возможность предложения покупателям эластичных сроков оплаты.

8. Своевременная уплата налогов и контрактов поставщиков за счет наличия в необходимом объеме оборотных средств.

9. Более выгодные условия оплаты, что не требует отвлечения значительных денежных средств из оборота как в случае предоплаты или оплаты по факту.

10. Планирование графика погашения задолженности.

11. Увеличение покупательной способности.

Основные различия между такими банковскими продуктами как кредит и факторинг для компании «М-Видео» представлены в табл. 3.1.

Таблица 3.1. Сравнение банковских продуктов для компании «М-Видео, предоставляемых ОАО «Промсвязьбанк»

| Факторинг | Кредит |

| Факторинговое финансирование погашается из денег, поступающих от дебиторов клиента | Кредит возвращается Банку заемщиком |

| Факторинговое финансирование выплачивается на срок фактической отсрочки платежа (до 90 календарных дней) | Кредит выдается на фиксированный срок, как правило, до 1 года |

| Факторинговое финансирование выплачивается в день поставки товара | Кредит выплачивается в обусловленный кредитным договором день |

| При факторинге переход компании на расчетно-кассовое обслуживание в Банк не требуется | Кредит предусматривает переход заемщика на расчетно-кассовое обслуживание в Банк |

| Для факторингового финансирования никакого обеспечения не требуется | Кредит, как правило, выдается под залог и предусматривает обороты по расчетному счету, адекватные сумме займа |

| Размер фактического финансирования не ограничен и может безгранично увеличиваться по мере роста объема продаж клиента | Кредит выдается на заранее обусловленную сумму |

| Факторинговое финансирование погашается в день фактической оплаты дебитором поставленного товара | Кредит погашается в заранее обусловленный день |

| Факторинговое финансирование выплачивается автоматически при предоставлении накладной и счета-фактуры | Для получения кредита необходимо оформлять огромное количество документов. |

| Факторинговое финансирование продолжается бессрочно | Погашение кредита не гарантирует получение нового |

| Факторинговое финансирование сопровождается сервисом, который включает в себя: управление дебиторской задолженностью, покрытие рисков, связанных с поставками на условиях отсрочки платежа, консалтинг и многое другое | При кредитовании помимо предоставления средств клиенту и РКО Банк не оказывает заемщику каких-либо дополнительных услуг |

Дебиторская задолженность у компании «М-Видео» за 2006 год составила 269249 тыс. руб., а к 2008 году она выросла до 826525 тыс. руб. и составила 21,49% от выручки от реализации товаров (Таблица 3.2).

Таким образом, в рассматриваемый период наблюдается постоянный рост дебиторской задолженности, что значительно снижает размер собственных оборотных средств.

Таблица 3.2. Доля дебиторской задолженности в выручке от реализации товаров

| Показатель | 2006 год | 2007 год | 2008 год |

| Итого дебиторская задолженность | 269249 | 560241 | 826525 |

| Выручка от продажи товаров, тыс. руб. | 3 573 481 | 6 006 121 | 3 846 729 |

| Доля дебиторской задолженности в выручке, % | 7,53 | 9,33 | 21,49 |

Если же говорить более конкретно о преимуществах, которые появляются у предприятия, осуществляющего закупки с применением схемы реверсивного факторинга, то следует выделить следующие из них:

– возможность значительного увеличения объемов продаж, закупив предварительно новое технологическое оборудование, либо увеличения объемов продаж выпускаемых на имеющемся технологическом оборудовании товаров;

– существенное увеличение прибыли от результатов своей деятельности в абсолютном выражении;

– ликвидация кассовых разрывов;

– возможность не отвлекать финансовые ресурсы на осуществление текущей деятельности предприятия и сконцентрировать их для решения стратегических задач развития бизнеса;

– возможность наладить со своими поставщиками наиболее взаимовыгодное сотрудничество посредством значительного увеличения объемов закупок и, как следствие, возможность снижения закупочных цен (на 1,5% от стоимости оборотных средств).

3.2 Разработка плана организационных мер по внедрению факторинга в деятельность компании М – ВидеоДля осуществления факторинговых операций договор предлагается заключить с «Промсвязьбанком».

У розничных торговых сетей пользуются спросом два вида факторинга – с правом регресса и без права регресса. При этом основной оборот (более 95%) приходится на факторинг с правом регресса, особенность которого заключается в том, что при неоплате покупателем профинансированной поставки фактор имеет право потребовать с поставщика возврата авансового платежа. При безрегрессном факторинге риск неоплаты поставки полностью берет на себя банк-фактор. Таким образом, при неоплате покупателем профинансированной поставки фактор не имеет права потребовать с поставщика возврата авансового платежа и самостоятельно занимается возвратом денежных средств.

Сравнивая эти два вида факторинга, может показаться, что безрегрессный факторинг намного интереснее и выгоднее. Но это не совсем так. Во-первых, эта услуга намного дороже. Во-вторых, банк намного тщательнее анализирует информацию и финансовое состояние дебиторов, предъявляя более жесткие требования к предоставляемым документам. В-третьих, менеджерам банков довольно часто приходится сталкиваться с ситуацией, когда тех покупателей, которых поставщик готов передать на безрегрессное факторинговое обслуживание, не готов брать фактор, а покупателей, интересующих фактора, не готов передавать клиент и платить при этом повышенную комиссию.

Поэтому для компании «М-Видео» лучше выбрать регрессионный факторинг.

У ОАО «Промсвязьбанк» есть четкие критерии, по которым оцениваются поставщики и дебиторы. И если по размеру ставки финансирования подход индивидуальный, то по критерию платежной дисциплины, прозрачности и законности ведения бизнеса требования для всех клиентов одинаковые.

Первый шаг – заявка на факторинговое обслуживание, начало переговоров. Оцениваются поставщики, покупатели-дебиторов, с которыми он работает по договорам поставки, определяем риски его бизнес-модели, правовые аспекты и безопасность. На основе всестороннего анализа принимается решение об установлении лимитов финансирования, процент дисконта, максимальная величина отсрочки и тариф. Если предложенные условия устраивают поставщика, заключается договор факторингового обслуживания и начинается финансирование. Как правило, период от первого контакта до начала финансирования составляет от двух до четырех недель.

Факторинг должен быть применим к торговым операциям потенциального клиента. На факторинговое обслуживание принимаются компании, которые производят или являются дистрибьюторами товаров, пользующихся устойчивым спросом даже в условиях кризиса. Поставки должны осуществляться по безналичному расчету на условиях отсрочки платежа в адрес нескольких покупателей-дебиторов, т.е. юридических лиц. Это могут быть как торговые сети, так и оптовое звено. Минимальный среднемесячный оборот с одним дебитором не должен быть ниже 3 млн рублей. Хотя в ряде случаев, например, когда речь идет о малом бизнесе в регионах, критерий оборота смягчается. Факторинг должен быть экономически выгоден поставщику. Крупные производители, с которыми сети работают напрямую в больших объемах, в факторинге, как правило, не нуждаются, им есть чем заинтересовать сети помимо отсрочки платежа. Для всех остальных поставщиков факторинг может стать «входным билетом» в сети, поможет конкурировать при помощи отсрочек, наращивать обороты.

На сегодня ставки по факторингу для столичных компаний варьируются в пределах 20–25% годовых, в регионах – превышают 25%. При этом есть поставщики, которые финансируются по ставкам ниже 20%. Эти компании, как правило, осуществляют регулярные отгрузки больших объемов продукции в несколько федеральных и региональных сетей.

Промсвязьбанк работает на рынке факторинга с 2002 года, предоставляя клиентам комплекс высокотехнологичных финансовых услуг по всем видам факторинга – внутреннего (с регрессом и без регресса) и международного (экспортного с регрессом и без регресса и импортного). По итогам 1 полугодия 2009 года объем уступленных денежных требований по договорам факторинга с Промсвязьбанком составил более 53 млрд. рублей, заключено около 250 договоров факторинга, в том числе 120 – в регионах России. По данным рейтингового агентства «Эксперт РА», Промсвязьбанк является абсолютным лидером российского рынка факторинга по итогам 2008 года, занимая 23,5% рынка. Объем уступленных банку денежных требований по договорам факторинга в 2008 году составил 142 млрд руб., объем финансирования – 108 млрд. руб., клиентами было передано на факторинговое обслуживание в Промсвязьбанк порядка 700 000 поставок в адрес 4 900 дебиторов. Промсвязьбанк с 2003 года входит в международную ассоциацию Factors Chain International и является, по данным FCI, лидером на рынке международного факторинга в России, осуществляя 74% операций экспортного факторинга и 73% импортного. По итогам I полугодия 2009 года, совокупный оборот по международному факторингу (безрегрессный экспорт и импорт) российских участников FCI составил 8 869 041 евро, более половины этой суммы обеспечили операции Промсвязьбанка, по-прежнему занимающего первое место среди российских участников Factors Chain International.

Получение факторинга планируется в ОАО «Промсвязьбанк». Предоставление данного вида услуг включает следующие этапы:

1. Поставщик обращается в Департамент факторинговых операций Промсвязьбанка с заявкой на факторинговое обслуживание поставок.

2. Поставщик предоставляет в банк пакет документов, необходимых для принятия решения о возможности факторингового обслуживания.

3. На основании всестороннего анализа предоставленных поставщиком документов специалисты Промсвязьбанка принимают решение о возможности факторингового обслуживания поставок в адрес конкретных дебиторов. Решение принимается в течение 10 рабочих дней с момента предоставления поставщиком полного пакета документов.

4. В случае положительного решения банком устанавливается лимит финансирования – максимальная сумма выплат, в пределах которой Промсвязьбанк будет осуществлять финансирование поставщика под уступку денежных требований.

5. Если поставщик согласен с предложенными ему условиями обслуживания, то начинается процедура оформления и подписания генерального договора об общих условиях факторингового обслуживания поставок между поставщиком и Промсвязьбанком.

6. В случае отрицательного решения о возможности факторингового обслуживания поставок по требованию клиента банк возвращает пакет предоставленных ему документов.

7. Параллельно заключению договора поставщик в письменной форме информирует своих покупателей о внедрении новой системы расчетов за товары и предоставляет в Промсвязьбанк подписанное дебитором уведомление об уступке денежных требований к нему.

8. Дальнейшее сотрудничество по факторинговому обслуживанию поставок осуществляется по стандартным схемам в зависимости от выбранного вида факторинга.

Требования банка к клиенту по операциям факторинга следующие.

Заключение договора факторингового обслуживания поставок с Промсвязьбанком возможно при соответствии поставщика товаров, работ и услуг следующим требованиям:

· Компания–поставщик зарегистрирована и работает не менее одного года. Данное требования для компании «М-Видео» выполняется.

· Поставщик ведет учет своей деятельности и составляет отчетность в соответствии с законодательством Российской Федерации. Данное требования для компании «М-Видео» выполняется.

· Договором поставки товаров или оказания услуг предусмотрена безналичная форма расчетов, а отсрочка платежа не превышает 120 календарных дней. Данное требования для компании «М-Видео» выполняется.

· Сотрудничество поставщика и дебитора должно осуществляться на условиях систематичности поставок и иметь долгосрочную перспективу. Данное требования для компании «М-Видео» выполняется.

· Предполагаемый ежемесячный оборот по факторингу не менее трех миллионов рублей. Данное требования для компании «М-Видео» выполняется.

Таким образом, компания «М-Видео» в состоянии выполнить все требования, для того чтобы заключить договор факторинга с ОАО «Промсвязьбанк».

Пакет документов, предоставляемых поставщиком Промсвязьбанку для принятия решения о возможности факторингового обслуживания поставок и заключения договора.

1. Учредительные и иные документы, позволяющие определить правоспособность организации и полномочия лиц, заключающих от имени организации договор:

нотариально заверенные копии:

· Устав с отметкой регистрирующего органа.

· Учредительный договор/ решение о создании с отметкой регистрирующего органа.

· Свидетельство о регистрации.

· Свидетельства о постановке на налоговый учет.

· Свидетельство о внесении в ЕГРЮЛ.

· Выписка из ЕГРЮЛ.

копии, заверенные подписью руководителя и печатью организации:

· Приказов (решений, доверенностей) о назначении должностных лиц, обладающих правом подписи договорных и финансовых документов.

· Паспортов Руководителя и Главного бухгалтера организации.

2. Финансовая информация (копии, заверенные подписью руководителя и печатью компании):

· Балансы и отчеты о прибылях и убытках (Форма №1, Форма №2) за 5 последних отчетных периодов с отметкой налоговой инспекции.

· Оборотно-сальдовая ведомость по 62 счету за последние 6 месяцев, помесячно, с указанием всех контрагентов.

· Оборотно-сальдовая ведомость по 60 счету за последние два квартала, поквартально, с указанием всех контрагентов.

· Оборотно-сальдовая ведомость по 76 счету за последние 6 месяцев, помесячно, с указанием всех контрагентов.

· Оборотно-сальдовые ведомости по сч. 62, сч. 76 за три предшествующих квартала, сформированные накопительным итогом в пределах одного календарного года.

· Анализ 51 счета по субконто в разрезе банков, где открыты счета, помесячно за последние 12 месяцев.

· Расшифровка дебиторской и кредиторской задолженности на последнюю отчетную дату.

3. Анкета поставщика по установленной форме (с обязательным заполнением всех пунктов) с приложениями (справки о кредитной истории, об обязательствах), заверенная подписью руководителя и печатью компании).

4. Сведения о покупателях, с которыми планируется работа по факторингу (заверенные подписью руководителя и печатью компании):

· Извещение о новом покупателе по установленной форме.

· Копия договора поставки.

· Краткая информация о покупателе (сфера деятельности, регион, Интернет-сайт).

· Баланс и отчет о прибылях и убытках (Форма №1, Форма №2) на последнюю отчетную дату c отметкой налоговой инспекции (по возможности).

5. Анкета для оценки воздействия деятельности заемщика на экологию в соответствии с принятой ЕБРР «Политикой по охране окружающей среды».

6. Публичная информация о фирме (рекламные буклеты, статьи, публикации и прочее) либо бизнес-справка на текущую дату.

7. Схема движения товарно-денежных потоков внутри группы компаний (если предприятие / организация входит в состав группы компаний).

Для организаций имеющих счета в ОАО «Промсвязьбанк», документы п. 1 за исключением копий паспортов Руководителя и Главного бухгалтера не требуются.

Для компании «М-Видео» может быть выбран из вариантов предоставления факторинговых операций.

Схема факторинга на компании «М-Видео» будет выглядить следующим образом (Рис. 3.1):

1. Поставка товара на условиях отсрочки платежа.

2. Уступка права требования долга по поставке Банку (или Фактору).

3. Финансирование (до 90% от суммы поставленного товара) сразу после поставки.

4. Оплата за поставленный товар.

5. Выплата остатка средств по поставке за минусом комиссии Фактора.

Финансирование осуществляется в день предоставления накладной на отгруженную партию товара. Размер досрочного платежа составляет до 90% от суммы поставки. Остаток средств (от 10%) за вычетом комиссии Фактора возвращается сразу после оплаты поставки покупателем.

3.3 Оценка финансово-экономической эффективности применения факторинга в компании «М-Видео»Стоимость факторинга в целом можно представить в виде следующей формулы:

Ф = Д + Кв, (3.1)

где Ф – стоимость факторинга для предприятия, р.;

Д – дисконт, уплаченный банку, р.;

Кв – комиссионного вознаграждения за выполнение «некредитных» факторинговых функций (учет и инкассирование дебиторской задолженности, страхование риска неплатежеспособности покупателя и др. – 0,5–2% от суммы уступленных прав), р.

Эффективность применения факторинговых операций при расчетах поставщика и покупателя за поставленную продукцию приведена в табл. 3.3.

Таблица 3.3. Расчет эффективности факторинговой операции

| Показатели | Дата | Сумма, млн. р. |

| А. Без использования факторинга: | ||

| Отгружена товары покупателю | На 01.01.2009 | 3 846 729 |

| Произведена частичная оплата товаров | На 01.01.2009 | 3 020 204 |

| Потери от инфляции (при уровне 0,5% в месяц) | На 01.01.2009 | 38 467 |

| Остаток задолженности покупателя | На 01.01.2009 | 826 525 |

| Потери от переплаты за товары (т. к. нет возможности приобрести по факту, по предоплате, оптом) – 1,5% от оборотных средств | На 01.01.2009 | 16 483 |

| Отсутствие возможности инвестировать деньги в покупку новых товаров | На 01.01.2009 | 177 588 |

| Общая сумма потерь | 1 059 063 | |

| Б. С использованием факторинга: | ||

| Отгружены товары покупателю | На 01.01.2009 | 3 846 729 |

| Получено 90% суммы оплаты от банка | На 05.01.2009 | 3 462 056 |

| Расчет произведен полностью (за минусом суммы дисконта 6%) | На 01.03.2009 | 153 869 |