Навигация

Бюджетное финансирование

3. Бюджетное финансирование

Особенности современной инвестиционной политики в России -снижение доли финансирования предпринимательских структур за счет бюджетных средств и активизация самих предприятий по изысканию инвестиционных ресурсов, в том числе за счет инструментом и институтов финансового рынка.

Принципиально новыми подходами к финансированию частных инвестиций за счет бюджетных средств, сформировавшихся в Российской Федерации к середине 1990-х гг., являются: (а) выделение особого объекта финансирования - инвестиционного проекта (в отличие от финансирования юридических лиц или строек и объектов, например, для государственных нужд); (б) конкурсный отбор инвестиционных проектов для финансирования с учетом их экономической эффективности и приоритетности программ; (в) предоставление средств на возвратной и, как правило, возмездной основах; (г) долевое участие государства в финансировании инвестиционных проектов; (д) создание специализированных структур для организации государственного финансирования инвестиций и снятие соответствующей нагрузки с бюджетов.

В Бюджетном кодексе РФ уточнены условия, на которых может осуществляться бюджетное финансирование в установленных формах.

Расходы на финансирование бюджетных инвестиций предусматриваются бюджетом соответствующего уровня при условии включения их в федеральную (региональную) целевую программу либо в соответствии с решением органа исполнительной власти Российской Федерации, ее субъекта или органа местного самоуправления. Федеральные инвестиционные объекты, предусматривающие расходы в сумме более 200 000 минимальных размеров оплаты труда, подлежат рассмотрению и утверждению в порядке, предусмотренном для финансирования федеральных целевых программ. Предоставление бюджетных инвестиций влечет возникновение права государственной или муниципальной собственности на эквивалентную часть уставных (складочных) капиталов и имущества созданных с привлечением бюджетных средств объектов. В дальнейшем эта часть передается в управление соответствующим органам управления государственным или муниципальным имуществом.

Бюджетные инвестиции такого рода включаются в проект бюджета только при наличии технико-экономического обоснования инвестиционного проекта, проектно-сметной документации, плана передачи земли и сооружений, а также при наличии проекта договора между Правительством РФ, органом исполнительной власти субъекта РФ или органом местного самоуправления и указанным юридическим лицом об участии Российской Федерации, ее субъекта или муниципального образования в собственности получателя инвестиций. Проекты договоров оформляются в течение двух месяцев после вступления в силу закона о бюджете. Отсутствие оформленных в установленном порядке договоров служит основанием для блокировки предусмотренных на соответствующие бюджетные инвестиции расходов.

Сохраняя в целом тенденцию к сокращению финансирования инвестиционных проектов за счет бюджетных средств государство оставляет за собой ответственность за создание инвестиционного климата и все чаще обращается к косвенным формам участия в инвестировании, беря на себя часть инвестиционных рисков в виде гарантий по кредитам или смягчая налоговую нагрузку инвесторов.

Государственные гарантии также предоставляются на особых условиях - они не должны охватывать всей суммы риска. Инвестор в свою очередь должен представить встречные гарантийные обязательства, включая залоговые.

Особой формой государственной поддержки частных инвесторов за счет бюджетных средств является инвестиционный налоговый кредит. Под инвестиционным налоговым кредитом понимается такое изменение срока исполнения налогового обязательства, при котором налогоплательщику при наличии соответствующих оснований предоставляется возможность в течение определенного срока и в определенных объемах уменьшить причитающиеся с него налоговые платежи с последующей уплатой суммы кредита (единовременной или поэтапной) и начисленных процентов.

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль (доход) организации, а также по региональным и местным налогам на срок от одного года до пяти лет. Проценты за пользование кредитом платятся по ставке в пределах от одной второй до трех четвертых ставки рефинансирования Центрального банка Российской Федерации.

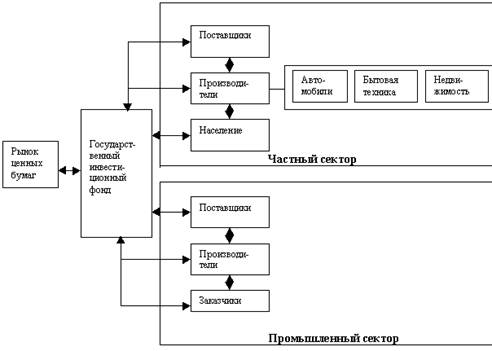

Особое место в системе бюджетного финансирования инвестиционных проектов занимают вопросы его институционального обеспечения. В целях снижения инвестиционной нагрузки бюджетов, стимулирования внутренних и привлечения иностранных инвестиций Правительство РФ неоднократно обращалось к созданию специализированных государственных структур. Так, в 1993 г. была образована государственная инвестиционная корпорация в статусе государственного предприятия2 с выполнением следующих функций: осуществление экспертизы, конкурсного отбора и реализации инвестиционных проектов с учетом их экономической эффективности и приоритетов федеральных и региональных инвестиционных программ; выступление гарантом иностранным и отечественным инвесторам, в том числе за счет осуществления залоговых операций с иностранными банками; участие в подготовке федеральных, региональных и других программ и проектов; организация подготовки специалистов, необходимых для реализации инвестиционных программ и проектов, и т. п. Реализация инвестиционных проектов осуществлялась за счет: (а) централизованных капитальных вложений, выделяемых корпорации целевым назначением Правительством РФ; (б) кредитов Центрального банка РФ; (в) привлеченных и собственных средств корпорации.

С еще большими полномочиями в плане привлечения ресурсов и предоставления средств на коммерческой основе в том же году была создана Российская финансовая корпорация. В основу ее деятельности был положен принцип финансирования инвестиционных проектов на коммерческой и возвратной основах с привлечением средств не только российских, но и иностранных инвесторов.

Особую государственную поддержку получила инвестиционная деятельность финансово-промышленных групп. Федеральным законом от 30 ноября 1995 г. № 190-ФЗ «О финансово-промышленных группах» предусмотрено предоставление инвестиционных кредитов, государственных гарантий и иных форм финансовой поддержки в целях привлечения различного рода инвестиций.

Следующим принципиальным шагом в развитии практики государственной поддержки инвестиций было организационное оформление Бюджета развития Российской Федерации в составе капитальных расходов федерального бюджета, предназначенного для кредитования, инвестирования и гарантийного обеспечения инвестиционных проектов.

Объем денежных средств, направляемых в Бюджет развития, устанавливался законом о федеральном бюджете на очередной финансовый год. К примеру, в составе федерального бюджета на 2000 г. был утвержден Бюджет развития РФ в объеме 26 884,8 млн. руб., что составляло немногим боле 3% расходов федерального бюджета. При этом основным источником его формирования (85,4%) стали связанные инвестиционные иностранные кредиты, получаемые под гарантии Правительства РФ. Доля налоговых доходов федерального бюджета в формировании Бюджета развития невелика- 14,6%; несущественна она и по отношению к сумме фактически полученных налоговых доходов (0,6%).

Основная доля средств Бюджета развития предназначалась для финансирования экспортно-ориентированных и импортозамещающих инвестиционных проектов (85,4%), а также для финансирования высокоэффективных инвестиционных проектов (8,7%). Средства Бюджета развития предназначались также на формирование и поддержку альтернативных небюджетных государственных инвестиционных институтов. Были предусмотрены государственные гарантии по заимствованиям Агентства по ипотечному жилищному кредитованию, осуществляемым путем выпуска облигаций на 10 лет; принято решение о направлении средств на формирование Российского государственного агентства по страхованию и гарантированию кредитных инвестиционных рисков (на имущественный взнос и формирование резервного фонда) и т. п. Начиная с 2001 г. вопросы формирования и функционирования Бюджета развития Российской Федерации в составе капитальных расходов федерального бюджета уже не рассматриваются.

Для решения специальных задач государственной экономической политики и в известной степени реализации функции Бюджета развития Правительством РФ созданы государственные кредитные организации в форме открытого акционерного общества - Российский банк развития и Российский сельскохозяйственный банк. Их основные функции - кредитование реального сектора экономики, обеспечение возврата бюджетных средств, выделенных на возвратной основе юридическим лицам с 1992 по 1999 гг.

В перспективе предполагается отказ от кредитования предприятий и предоставления им финансовых гарантий за счет средств федерального бюджета и полная передача этих функций специализированным агентствам, страховым компаниям и банкам с государственным участием.

Мировой опыт государственной поддержки инвестиций через создание системы финансовых посредников и использование инструментов финансового рынка достаточно богат. Для целей инвестирования создаются специальные структуры с полномочиями инвестора (кредитора, гаранта), используются традиционные государственные долговые обязательства и новые финансовые инструменты - ценные бумаги учреждений, получивших правительственную поддержку. Подобные подходы к финансированию характерны для США, Великобритании, Германии, Мексики и ряда других стран. В наибольшей степени сеть учреждений, имеющих правительственную поддержку и эмитирующих свои ценные бумаги для инвестиционных целей развита в США, где успешно функционируют Федеральные банки жилищного кредита, Федеральная национальная ипотечная ассоциация, Система фермерского кредита и др.

Похожие работы

... д.е., а сумма инвестиций каждого из вариантов (А+В, А+D, В+D, С+D) превышает возможности данного предприятия. Заключение В данной контрольной работе были рассмотрены основные формы финансирования инвестиционных проектов. Вообще, одним из решающих факторов экономической политики большинства государств, вступившим на путь рыночной экономикой, становятся внешние (иностранные) инвестиции. Без ...

... расширения собственного производства. Ежегодно формируется каталог инвестиционных проектов Челябинской области. Заключение Сделаем обобщающие выводы об особенностях финансирования инвестиционных проектов из государственного бюджета. 1. Государственные инвестиции – это вложения денежных средств из бюджетных и внебюджетных источников в объекты экономики, инфраструктуры, как принадлежащие ...

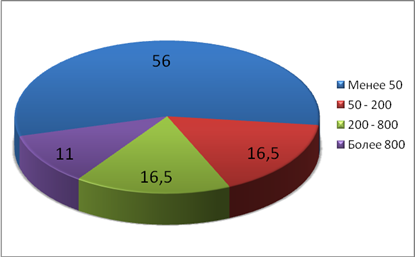

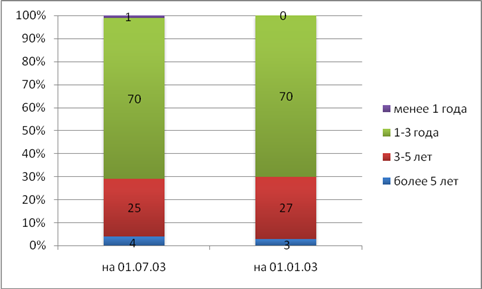

... от центрального банка, являющегося активным участником и прямым координатором рынка межбанковских кредитов. 2 Формы финансирования инвестиционных проектов 2.1 Источники финансирования инвестиционных проектов Известно, что инвестиционные проекты требуют немалых затрат. Особенно проекты, реализуемые в сфере недвижимости. Считаясь самым надежным вложением капитала, недвижимость становится ...

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

0 комментариев