Навигация

Ноября Наблюдательный совет ВЭБа одобрил кредит для горно-металлургической группы Evraz Group на $1,8 млрд.[10]

21 ноября Наблюдательный совет ВЭБа одобрил кредит для горно-металлургической группы Evraz Group на $1,8 млрд.[10]

24 и 28 ноября ЦБ РФ повторно расширил валютный коридор на 30 копеек в обе стороны, что привело в совокупному падению рубля к корзине валют примерно на 9 % с максисмума, отмеченного в августе 2008. Некоторыми экспертами высказывались сомнения в адекватности мер ЦБ РФ ситуации и задачам. С 1 декабря ЦБ повысил ставку рефинансирования с 12 до 13 % и основные ставки по ключевым операциям и продлил с трёх месяцев до полугода сроки кредитования ЦБ банков на беззалоговых аукционах.

19 декабря на совещании по вопросам развития автомобильной промышленности был принят пакет протекционистких мер с целью поддержания российского автопрома.

25 декабря Правительственная комиссия по повышению устойчивости развития российской экономики утвердила перечень системообразующих организаций, имеющих стратегическое значение, которые могут претендовать на получение прямой государственной поддержки. В этот список вошли 295 предприятий.Кроме того, был опубликован список из 1148 регионально значимых предприятий, которые также могут претендовать на прямую господдержку.

19 января 2009 года Председатель Правительства В. В. Путин поручил Минфину пересчитать федеральный бюджет 2009 года, исходя из новых макроэкономических параметров, представленных Минэкономики: среднегодовая цена на нефть (Urals) в $41 за баррель, сокращение ВВП на 0,3 %, инфляция — на уровне 13 %, рубль, девальвированный до 35 руб/$. Исходя из них, дефицит федерального бюджета в 2009 году составит 5 % ВВП.

10 марта 2009 года министр финансов Алексей Кудрин объявил о решении правительства на время отказаться от трёхлетнего бюджета, а также оптимизировать ряд расходных статей бюджета на 2009 год[.

27 марта 2009 года Государственная Дума во втором и третьем чтениях одобрила поправки к Бюджетному кодексу, которые предоставили правительству правовые основания для внесения в Госдуму новой редакции закона о бюджете на 2009 год: было снято ограничение на использование средств резервного фонда для финансирования дефицита бюджета (по прежней версии, деньги фонда можно было использовать лишь для замещения недополученных нефтегазовых доходов).

В июне 2009 года В. В. Путин подписал новую программу антикризисных мер, приоритеты которой — социальные обязательства, промышленность, инновации и мощная финансовая система.

Перед кризисом говорилось, что Россия должна ориентироваться и расходовать свои нефтяные богатства, исходя из 50 дол. за баррель, как средней, долгосрочной, постоянной цены. Доходы, возникающие при цене сверх 50 дол. за баррель, предполагалось накапливать. Это была первая веха. Вторая веха состояла в том, что резервы надо копить, чтобы при падении цены нефти до 25 дол. за баррель, наши резервы позволяли бы на три года этот возможный финансовый разрыв закрыть, то есть преодолеть неизбежный провал в доходах.[9]

Надо извлечь определенные уроки из того, что было. Первый урок состоит в том, что мы должны иметь орган, который постоянно отслеживает ситуацию на макроэкономическом уровне, на рынках. Еще один момент, связанный с тем, как дальше жить. Только открытая дискуссия, честный разговор может позволить очень четко и правильно выстроить позицию. Только открытые, откровенные дискуссии с аргументацией, с различными вкладками, которые могут быть как приняты, так и отвергнуты, способны выстроить разумную, эффективную, рациональную политику.[9]

В настоящее время, функции управления государственным внешним долгом и государственным внутренним долгом сосредоточены в одном Департаменте Минфина.

3.2 Программа развития финансовых отношений до 2023 года

Создание нового типа экономики и проведение структурных реформ, обеспечивающих повышение качества жизни в условиях, созданных за последние годы основ рыночной экономики, требует оценки ресурсного потенциала в достижении поставленных целей. Важнейшим показателем, отражающим как финансовое обеспечение, так и роль государства в экономике, и взаимодействие государства и бизнеса, является налоговая нагрузка и результативность государственных расходов. Наряду с другими полномочиями и инструментами экономической политики бюджетная политика является основным инструментом достижения намеченного результата. Долгосрочная бюджетная стратегия выступает одним из инструментов бюджетной политики.

Основная задача долгосрочного бюджетного планирования состоит в увязке проводимой бюджетной политики с задачами по созданию долгосрочного устойчивого роста экономики и повышению уровня и качества жизни населения.

Прогноз основных макроэкономических показателей социально-экономического развития Российской Федерации, использовавшийся при разработке финансового плана до 2023 г., основан на направлениях экономической политики, предусмотренных Концепцией долгосрочного социально-экономического развития Российской Федерации (КДР). КДР призвана обеспечить условия для инновационного развития на основе инвестиций в человеческий капитал, создания благоприятной деловой среды, повышения качества государственных институтов, при сохранении макроэкономической стабильности.

Развитие экономики в предстоящий период будет происходить на фоне неблагоприятных демографических тенденций. Несмотря на то, что, благодаря мерам демографической и социальной политики, совершенствование здравоохранения и распространение здорового образа жизни, сокращение численности населения, согласно прогнозу Минэкономразвития России, сменится его небольшим ростом, продолжится процесс старения населения. В результате доля населения в трудоспособном возрасте снизится с 63% в 2007 году до 53% в 2023 году. Соответственно численность экономически активного населения сократится на 11% (в среднем на 0,8% в год).

На динамику основных экономических показателей и доходов бюджета существенное влияние продолжает оказывать конъюнктура мировых цен на товары традиционного российского экспорта, прежде всего на нефть. В базовом прогнозном сценарии цена на нефть сорта Юралс в период с 2009 по 2011 г. снижается. Начиная с 2013 г. ожидается возобновление роста цен на нефть и к 2023 г. она достигает 106 долл./барр. В целом в период с 2010 г. по 2023 г. цены на нефть, выраженные в долларах 2008 г., будут лежать в диапазоне от 64 до 70 долл. за баррель.

Результатом политики модернизации экономики и усилий по ее диверсификации должны стать устойчиво высокие темпы роста ВВП. Физический объем ВВП должен вырасти за 15 лет в 2,5 раза, что соответствует средним темпам роста экономики в размере 6,3% в год.[11]

Рост экономики будет основан на сочетании различных источников: потребительского, инвестиционного спроса и внешнего спроса. Розничный товарооборот будет расти в среднем на 7,1% в год, а инвестиции в основной капитал – на 10,0% в год. Объем промышленного производства вырастет за период в 2,1 раза.

Сочетание медленного роста экспорта углеводородов и стабилизации их цен (с учетом инфляции доллара) приведет к тому, что соотношение стоимости экспорта топливно-энергетических товаров к ВВП втрое сократится: с 17% в 2007-2008 гг. до лишь 6% в 2023 г. Это частично будет компенсироваться сравнительно быстрым ростом неэнергетического экспорта в результате реализации мер по диверсификации экономики. Стоимостной объем неэнергетического экспорта будет увеличиваться в среднем на 9% в год. В результате его удельный вес в общем объеме экспорта вырастет с 39% до 58%. В целом доля экспорта в ВВП снизится за рассматриваемый период вдвое - с 26% в 2008 г. до 13% в 2023 г.

Высокие темпы роста внутреннего спроса, обусловленные ростом реальных доходов населения, будут способствовать опережающему росту импорта до 2011 г. Соотношение импорта к ВВП к этому времени возрастет до 20% (по сравнению с 17% в 2008 г.). В последующие годы активизация импортозамещающего производства приведет к замедлению роста импорта, так что к 2023 г. он будет составлять лишь 15% ВВП.

Значительный профицит внешнеторгового баланса (более 9% ВВП в 2008 г.) сменится к 2011 г. его небольшим дефицитом. Активизация неэнергетического экспорта и импортозамещения позволят сохранять сравнительно небольшие размеры торгового дефицита, не превышающие 2,5% ВВП.

В условиях дефицитности рабочей силы, а также ускоренного роста производительности труда и вывода зарплаты из теневого оборота реальные размеры зарплаты продолжат расти опережающими темпами (в среднем за период на 8,8% в год). В результате доля фонда заработной платы в ВВП вырастет с 25% в 2008 до 29% в 2023 г. Реальные располагаемые доходы населения увеличатся за это время в 2,8 раза.

Результатом повышения удельного веса в ВВП фонда заработной платы станет сокращение прибыли: ее величина сократится с 24% в 2008 г. до 21% в 2014 г., после чего стабилизируется на этом уровне.

Направления налоговой политики на долгосрочную перспективу основываются на необходимости обеспечения принципов нейтральности и справедливости налоговой системы, а также поддержания такого уровня налоговой нагрузки, который, с одной стороны, не создает препятствий для устойчивого экономического роста и, с другой стороны, – отвечает потребностям расширенного правительства в доходах для предоставления важнейших государственных услуг и выполнения возложенных на него функций.

В долгосрочной перспективе помимо увеличения финансирования здравоохранения, необходимо провести ряд мер, нацеленных на структурные изменения и повышении эффективности работы системы. [11]

Также разработаны меры, нацеленные на реструктуризацию образования, повышение его качества и эффективности расходов на систему. Реализация этих мер позволит создать условия для повышения качества образования, обеспечения его доступности, роста эффективности использования бюджетных и внебюджетных средств, инвестиционной привлекательности сферы образования, ее гибкости в реагировании на потребности общества и рынка труда. Будет обеспечено более эффективное включение образования в процессы повышения уровня благосостояния граждан, сохранения социальной стабильности, развития институтов гражданского общества и обеспечения устойчивого социально-экономического развития страны.

Один из наиболее перспективных подходов к повышению эффективности бюджетного сектора связан с реформированием системы оплаты труда в государственном секторе. При этом речь идет не о простом увеличении заработной платы работников. Задача состоит в создании механизмов, обеспечивающих, во-первых, постоянное приспособление уровня заработной платы работников к условиям на рынке труда, и во-вторых, оказывающих серьезное стимулирующее воздействие на производительность труда в бюджетном секторе.

Принимая во внимание состав бедных домохозяйств, для ослабления социального неравенства необходимо разработать программу, направленную на повышение качества жизни социально-незащищенных категорий граждан (инвалидов, многодетных, неполных семей, пенсионеров и т.д.). Значительная часть российских бедных сконцентрирована у черты бедности, и только для десятой их части бедность означает практически отсутствие средств к существованию.

Также преобразования коснутся и пенсионной системы. При проектировании пенсионной системы правительство ставит две цели. Во-первых, требуется решить проблему предотвращения бедности среди пенсионеров. Здесь, как и в других задачах социальной политики, важнейшим показателем служит минимальный размер пенсионных выплат. С точки зрения борьбы с бедностью целесообразно оценивать его вместе с другими видами доходов (прежде всего, другими видами социальных выплат). Вторая цель состоит в сглаживании уровня жизни на протяжении жизненного цикла: обеспечении работнику после выхода на пенсию уровень жизни сопоставимый с тем, который он имел в период трудовой деятельности. Это требует установления тесной связи между уровнем зарплаты и пенсий. [11]

Анализ перспектив развития пенсионной системы позволяет поставить следующие приоритетные задачи, на решении которых должны быть сосредоточены основные усилия правительства: поддержание финансовой устойчивости пенсионной системы, создание устойчивого и эффективного механизма финансирования пенсий, преодоление бедности среди пенсионеров, сокращение гендерного разрыва в величине пенсий, повышение доходности накопительной составляющей трудовой пенсии, развитие негосударственного пенсионного обеспечения, создание условий для достижения в долгосрочной перспективе рекомендуемого МОТ соотношения 40% между реальными размерами пенсий и трудовых доходов (см. Приложение 1).

Указанные цели дополняют друг друга и каждая страна выбирает свое соотношение между их приоритетностью.

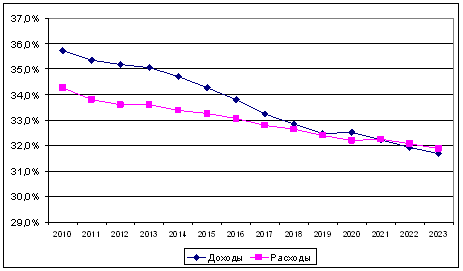

Доходы бюджетной системы постепенно снижаются с 40,2%ВВП в 2007 году до 31,7%ВВП в 2023 году, федерального бюджета - с 23,6% ВВП в 2007 году до 12,9%ВВП в 2023 году.

Прогнозируемое до 2023 года сокращение доходов бюджетной системы по сравнению с фактическим исполнением в 2007 году включает в себя снижение, как нефтегазовых, так и ненефтегазовых доходов. Однако следует учесть, что в 2007 году в бюджетную систему поступили дополнительные разовые средства от погашения налоговой задолженности в размере 1,8% ВВП. Поэтому для сравнения лучше использовать доходы бюджетной системы за 2007 год, очищенные от этих дополнительных поступлений. (см. Приложение 2).

Как видно из Приложения 3, снижение доходов бюджетной системы к 2023 году по сравнению с 2007 годом составит 6,7 п.п. ВВП для бюджетной системы в целом и 8,9 п.п. ВВП для федерального бюджета. Главным образом, падение доходов бюджетной системы происходит за счет нефтегазовых доходов: для федерального бюджета они объясняют снижение на 64%, а для бюджетной системы в целом - на 85%.

На формирование нефтегазовых доходов оказывает влияние принятая цена на нефть, которая согласно прогнозу Минэкономразвития России постепенно увеличивается - с 72 долл.США/бар. в 2012 году до 106 долл.США/бар. (81 долл.США/бар. в ценах 2012 года) в 2023 году. Средняя цена на нефть составит по прогнозу в 2012-2023 гг. в ценах 2012 года – 75 долл.США/бар. долл.США/бар. Тем не менее, в прогнозном сценарии Минэкономразвития цена на нефть в период после 2012 г. значительно превышает базовый долгосрочный прогноз Агентства энергетической информации (июнь 2008 года). В 2023 году прогноз Минэкономразвития на двадцать процентов выше прогноза Агентства.

Кроме того, на сокращение нефтегазовых доходов окажет ожидаемое в ближайшие годы реальное укрепление рубля, а также увеличение с 2009 года необлагаемого минимума при расчете ставки НДПИ на нефть с 9 до 15 долларов за баррель и решения, принятые в июле 2008 года – это расширение возможности применения понижающего коэффициента при добыче нефти на участках недр с высокой степенью выработанности, а также расширение перечня территорий, при добыче нефти на которых установлены "налоговые каникулы". В долгосрочной перспективе все большее количество нефти будет добываться на участках недр, налогообложение добычи на которых осуществляется с применением пониженной или нулевой ставки.

Все вышеперечисленные факторы приведут к тому, что нефтегазовые доходы в процентах ВВП в 2023 году будут существенно ниже - на 5,7 п.п. - аналогичных показателей 2007 года.

Предполагаемые изменения ЕСН будут способствовать существенному росту доходов внебюджетных фондов – по сравнению с 2007 годом они вырастут на 4,4 п.п. ВВП. Всего поступления от страховых взнсоов вырастут по сравнению с 2007 годом на 2,2 п.п. ВВП. Еще около 1 п.п. ВВП добавит в доходы внебюджетных фондов средства, полученные от инвестирования накопительной части пенсии.

Снижение импортной пошлины объясняется снижением доли импорта в ВВП с 14,3% ВВП в 2008 до 12,7 % ВВП в 2023 году.

Снижение акцизов в % ВВП связано с тем, что ставки акцизов индексируются на темп инфляции, т.е. увеличение ставок довольно небольшое, а физические объемы подакцизной продукции либо не растут, либо увеличиваются существенно медленнее, чем ВВП.

Необходимо отметить, что поступления от НДС в 2023 выше, чем в 2007 году.

Наиболее сложно прогнозирование поступлений по графе «Прочие». В эту графу включаются главным образом неналоговые доходы, такие как доходы от государственного имущества (включая инвестиционный доход), от продажи активов, от оказания услуг государства, административные сборы, штрафы и санкции, разовые платежи от использования природных ресурсов, доходы от предпринимательской деятельности, а также государственная пошлина. (см. Приложение 4)

Прогноз расходов и сбалансированность бюджетной системы на период до 2023 года

Суммарные расходы бюджетной системы в данном сценарии сокращаются с 34.3% ВВП в 2010 году до 31.9% ВВП в 2023 году из-за сокращения доходов бюджетной системы. При этом происходит перераспределение расходов между уровнями бюджетной системы в пользу региональных бюджетов и внебюджетных фондов, так как доля федерального бюджета в доходах в течение анализируемого периода сокращается. Так, доля федерального бюджета в общих расходах сокращается с 51% в 2007 году до 47% в 2023 году (с учетом трансфертов из федерального бюджета).

Динамика общих и непроцентных расходов по уровням бюджетной системы представлена в Приложении 5.

Базовый сценарий предполагает постепенный рост чистого долгового финансирования как для федерального бюджета (до установленного в Бюджетном Кодексе ограничения в 1% ВВП), так и для региональных бюджетов. При этом баланс расширенного бюджета до 2016 года будет оставаться положительным из-за растущих отчислений на накопительную часть пенсий, которые не могут быть израсходованы и поэтому увеличивают профицит Пенсионного фонда.

Расходы федерального бюджета к 2023 году частично будут финансироваться из Резервного фонда в силу недостаточности нефтегазовых доходов и инвестиционного дохода от размещения средств Резервного фонда для финансирования нефтегазового трансферта объемом 3,7% ВВП, как установлено в Бюджетном Кодексе.[4]

В Приложении 6 представлена динамика общего и ненефтегазового баланса бюджетов разного уровня.

В Приложении 7 приведены объемы долгового финансирования для разных уровней бюджетной системы. Долговое финансирование расходов федерального бюджета в 2020 году сокращается из-за сокращения трансферта в ПФР в результате повышения поступлений страховых взносов в этот период.

Говоря о конкретных направлениях расходов на 2010-2023 годы, можно предположить, что основными возможными направлениями снижения расходов являются общегосударственные вопросы, национальная безопасность и правоохранительная деятельность, национальная экономика и ЖКХ.

Заключение

В данной курсовой работе была рассмотрена финансовая политика государства. На основании проделанной работы можно сделать следующие выводы.

Финансовая политика – понятие многоплановое. В целом ее сфера определяется параметрами участия государства в управлении экономикой и социальной сферой, исходя из господствующих на отдельных исторических этапах развития общества теоретических концепций. Также финансовая политика зависит от развитости финансовой системы и меры самостоятельности отдельных ее звеньев.

Российская экономика остается стабильной на фоне кризиса международных фондовых рынков, инвесторы рассматривают Россию как достаточно стабильную страну для вложения средств.

Тем не менее, характер современного этапа развития российской экономики характеризуется наличием множества специфических для этого этапа проблем, среди которых можно выделить недостаточный уровень развития базовых институтов (включая институты правоприменения, обеспечения исполнения контрактов), уровень развития судебной системы, защиты прав собственности.

Наша страна стала больше зависеть от мировой экономики, но мы имеем хорошую систему защиты, и влияние мирового финансового кризиса будет несущественным.

Рассмотренная программа развития финансовых отношений до 2023 года дает развернутый ответ на вопрос о том, как будет дальше развиваться экономика России и в каких направлениях, какими методами будет претворятся в жизнь разработанный сценарий.

Список использованной литературы

Законодательные акты:

1. ст. 15 Федерального Конституционного закона от 17.12.1997 N 2-ФКЗ (ред. от 02.03.2007)"О правительстве Российской Федерации"(одобрен СФ ФС РФ 14.05.1997).

2. Бюджетный кодекс РФ.

Учебники:

5. Финансы/Под ред. заслуженного деятеля науки РФ, профессора А.Г. Грязновой, профессора Е.В. Маркиной/Москва, «Финансы и статистика», 2004

6. Финансы. Денежное обращение. Кредит./Под ред. проф. Г. Б. Поляка/Москва ООО «Издательство ЮНИТИ-ДАНА», 2001.

7. Финансы и кредит – Краткий курс лекций/И.В. Бокова, С.П. Дядичко, И.П. Крымова, Л.А. Мусина, И.А. Резник/Под ред. доктора экономических наук, проф. зав. кафедрой банковского дела Санкт-Петербургского университета экономики и финансов Белоглазова Г.Н./Оренбург: ГОУ ОГУ, 2004.

Публикации в прессе

8. Мировой финансовый кризис: причины и последствия / Ежемесячный теоретический и научно-практический журнал Финансы 2009 №1

9. Финансовая политика в сфере международных финансовых отношений / Ежемесячный теоретический и научно-практический журнал Финансы 2009 №10

Электронные средства массовой информации

10. www.ru. wikipedia.org/ Финансовый кризис 2008-2009 годов в России.

11.http://www.minfin.ru/ Проект бюджетной стратегии РФ на период до 2023 года.Приложение 1

Таблица 1.

Основные параметры системы трудовых пенсий

| 2010 | 2013 | 2018 | 2023 | |

| Индекс роста средней трудовой пенсии в реальном выражении (2007 г.=100%) | 172.0% | 223.3% | 339.1% | 472.1% |

| Соотношение средней трудовой пенсии к прожиточному минимуму пенсионера (%) | 164.3% | 202.3% | 277.6% | 361.7% |

| Коэффцициент замещения (%) | 30.0% | 30.0% | 30.0% | 30.0% |

| в т.ч.за счет: | ||||

| социальных взносов (без учета идущих на накопительные счета) | 21.4% | 21.9% | 19.7% | 21.0% |

| + выплаты накопительной пенсии | 21.4% | 21.9% | 19.8% | 21.2% |

| + трансферт на ревалоризацию расчетного пенсионного капитала | 26.0% | 26.4% | 23.3% | 23.8% |

| + трансферт из Фонда национального благосостояния | 29.1% | 29.5% | 26.1% | 26.5% |

| + дополнительный трансферт из федерального бюджета | 30.0% | 30.0% | 30.0% | 30.0% |

Таблица 2.

Источники финансирования трудовых пенсий (% ВВП)

| 2010 | 2013 | 2018 | 2023 | |

| Взносы работодателей | 4.3% | 4.6% | 4.6% | 4.5% |

| Взносы работников | 0.6% | 0.7% | 0.7% | 0.6% |

| в т.ч. взносы работодателей и работников на финансирование накопительной части трудовых пенсий | 0.9% | 1.0% | 1.2% | 1.1% |

| Трансферты из Фонда национального благосостояния | 0.6% | 0.6% | 0.6% | 0.6% |

| Трансферты из общих доходов федерального бюджета | 1.0% | 1.0% | 1.6% | 1.4% |

| ВСЕГО | 7.5% | 7.8% | 8.7% | 8.3% |

Приложение 2

Таблица 3

Прогноз доходов бюджетной системы

| Факт | Бюджет | Прогноз | Прогноз | Прогноз | ||||||

| 2007 | 2008 | 2013 | 2018 | 2023 | ||||||

| Млрд. Руб. | % ВВП | млрд. руб. | % ВВП | млрд. руб. | % ВВП | млрд. руб. | % ВВП | Млрд. Руб. | % ВВП | |

| Доходы федерального бюджета | 7779 | 23,6% | 9037 | 21,4% | 14050 | 17,1% | 21469 | 14,7% | 30016 | 12,9% |

| Доходы консолидированного бюджета | 11763 | 35,7% | 13723 | 32,5% | 22733 | 27,7% | 36346 | 25,0% | 52989 | 22,8% |

| Доходы бюджетной системы | 13251 | 40,2% | 15663 | 37,1% | 28791 | 35,1% | 47832 | 32,8% | 73727 | 31,7% |

| Нефтегазовые доходы | 2897 | 8,8% | 4249 | 10,1% | 4465 | 5,4% | 5805 | 4,0% | 7215 | 3,1% |

| Ненефтегазовые доходы консолидированного бюджета | 8866 | 26,9% | 9474 | 22,4% | 18268 | 22,2% | 30542 | 21,0% | 45774 | 19,7% |

Таблица 4.

Прогноз доходов бюджетной системы

| факт | прогноз | прогноз | прогноз | прогноз | прогноз | ||

| 2007 | 2010 | 2012 | 2015 | 2020 | 2023 | ||

| % ВВП | |||||||

| Доходы федерального бюджета | 23,6% | 18,2% | 17,3% | 16,2% | 14,0% | 12,9% | |

| Доходы консолидированного бюджета | 35,7% | 29,0% | 28,0% | 26,7% | 23,9% | 22,8% | |

| Доходы бюджетной системы | 40,2% | 35,7% | 35,2% | 34,3% | 32,5% | 31,7% | |

| Нефтегазовые доходы | 8,8% | 6,6% | 5,7% | 4,9% | 3,6% | 3,1% | |

| Ненефтегазовые доходы консолидированного бюджета | 26,9% | 22,4% | 22,3% | 21,8% | 20,4% | 19,7% | |

| Структура доходов консолидированного бюджета (%ВВП): | |||||||

| НДПИ на нефть | 3,2% | 2,0% | 1,6% | 1,4% | 1,0% | 0,9% | |

| НДПИ на газ | 0,3% | 0,2% | 0,1% | 0,1% | 0,1% | 0,1% | |

| Экспортная пошлина на нефть | 3,5% | 2,8% | 2,3% | 2,0% | 1,4% | 1,2% | |

| Экспортная пошлина на нефтепродукты | 1,0% | 0,9% | 0,7% | 0,6% | 0,4% | 0,4% | |

| Экспортная пошлина на газ | 0,9% | 0,8% | 0,9% | 0,9% | 0,7% | 0,6% | |

| Налог на прибыль | 6,6% | 4,7% | 4,5% | 4,5% | 4,5% | 4,5% | |

| НДФЛ | 3,8% | 3,9% | 4,0% | 4,2% | 4,1% | 4,1% | |

| НДС | 6,9% | 6,6% | 6,74% | 6,66% | 6,4% | 6,2% | |

| Акцизы | 1,0% | 0,9% | 0,9% | 0,8% | 0,7% | 0,64% | |

| Налоги на имущество | 1,2% | 1,2% | 1,2% | 1,1% | 1,1% | 1,1% | |

| ЕСН | 1,2% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | |

| Импортные пошлины | 1,5% | 1,6% | 1,49% | 1,4% | 1,2% | 1,1% | |

| Прочие | 4,5% | 3,5% | 3,4% | 3,1% | 2,4% | 2,0% | |

| в т.ч. инвестиционный доход нефтегазовых фондов | 0,5% | 0,6% | 0,7% | 0,7% | 0,5% | 0,3% | |

| Доходы внебюджетных фондов | 4,5% | 6,7% | 7,2% | 7,6% | 8,6% | 8,9% | |

| в т.ч. инвестиционный доход накопительной части пенсии | 0,0% | 0,2% | 0,3% | 0,5% | 0,8% | 1,0% | |

Приложение 3

Таблица 5

Изменение доходов бюджетной системы за период 2008 -2023 годы, в п.п. ВВП, базовый сценарий

| Изменение доходов, всего | Изменение доходов, за вычетом дополнительных разовых поступлений | |

| 1 | 2 | 3 |

| Доходы федерального бюджета | -10,7 | -8,9 |

| Доходы консолидированного бюджета | -12,9 | -11,1 |

| Доходы бюджетной системы | -8,5 | -6,7 |

| Нефтегазовые доходы | -5,7 | -5,7 |

| Ненефтегазовые доходы консолидированного бюджета | -7,2 | -5,4 |

| Структура доходов консолидированного бюджета: | ||

| НДПИ на нефть | -2,4 | -2,4 |

| НДПИ на газ | -0,2 | -0,2 |

| Экспортная пошлина на нефть | -2,3 | -2,3 |

| Экспортная пошлина на нефтепродукты | -0,6 | -0,6 |

| Экспортная пошлина на газ | -0,3 | -0,3 |

| Налог на прибыль | -2,1 | -1,2 |

| НДФЛ | 0,3 | 0,3 |

| НДС | -0,7 | 0,1 |

| Акцизы | -0,3 | -0,3 |

| Налоги на имущество | -0,2 | -0,2 |

| ЕСН | -1,2 | -1,2 |

| Импортные пошлины | -0,4 | -0,4 |

| Прочие | -2,5 | -2,4 |

| Доходы внебюджетных фондов | 4,4 | 4,4 |

Приложение 4

Таблица 6.

Сумма прочих доходов бюджетной системы в % ВВП:

| 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

| Прочие доходы всего | 4,5 | 3,5 | 3,6 | 3,5 | 3,5 | 3,4 | 3,3 | 3,2 | 3,1 | 2,9 | 2,8 | 2,6 | 2,5 | 2,4 | 2,3 |

| В том числе Федеральный бюджет | 1,8 | 1,3 | 1,2 | 1,1 | 1,0 | 1,0 | 0,9 | 0,9 | 0,8 | 0,7 | 0,7 | 0,6 | 0,6 | 0,6 | 0,5 |

| Бюджеты субъектов | 2,3 | 2,0 | 2,0 | 1,9 | 1,8 | 1,7 | 1,6 | 1,6 | 1,5 | 1,5 | 1,4 | 1,4 | 1,3 | 1,3 | 1,2 |

| Инвестдоход ВСЕГО, в том числе | 0,5 | 0,2 | 0,4 | 0,6 | 0,7 | 0,7 | 0,8 | 0,8 | 0,7 | 0,7 | 0,7 | 0,6 | 0,6 | 0,5 | 0,5 |

| Резервного фонда | 0,1 | 0,3 | 0,3 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | |

| ФНБ | 0,0 | 0,1 | 0,3 | 0,5 | 0,5 | 0,6 | 0,6 | 0,6 | 0,5 | 0,5 | 0,4 | 0,4 | 0,4 | 0,3 |

Поступления по графе «прочие» значительно сокращаются в процентах ВВП – снижение за период 2007-2023 годы составит 2,5 п.п. ВВП. Однако это падение отражает тенденции, проявившиеся уже в трехлетнем бюджете на 2009-2011 годы.

Приложение 5

Таблица 7.

Прогнозные расходы бюджетной системы (%ВВП)

| Расходы | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| Расши- ренный | 34,3 | 33,8 | 33,6 | 33,5 | 33,4 | 33,3 | 33,1 | 32,8 | 32,6 | 32,4 | 32,2 | 32,2 | 32,0 | 31,9 |

| Консо-лидиро-ванный | 28,8 | 28,2 | 28,0 | 27,9 | 27,8 | 27,5 | 27,3 | 27,0 | 26,9 | 26,6 | 25,9 | 26,1 | 25,8 | 25,7 |

| Федераль ный | 17,7 | 17,0 | 16,9 | 16,9 | 16,8 | 16,7 | 16,4 | 16,3 | 16,0 | 15,8 | 15,4 | 15,4 | 15,3 | 15,1 |

| Непро центные расходы | ||||||||||||||

| Расши-ренный | 33,8 | 33,3 | 33,0 | 32,9 | 32,7 | 32,6 | 32,3 | 32,0 | 31,8 | 31,5 | 31,3 | 31,3 | 31,1 | 30,9 |

| Консо-лидиро-ванный | 28,3 | 27,6 | 27,4 | 27,3 | 27,1 | 26,8 | 26,6 | 26,2 | 26,0 | 25,7 | 25,1 | 25,2 | 24,8 | 24,7 |

| Федерал-ьный | 17,2 | 16,6 | 16,4 | 16,4 | 16,3 | 16,2 | 15,9 | 15,7 | 15,5 | 15,2 | 14,8 | 14,9 | 14,7 | 14,5 |

Рис. 1 Прогноз параметров расширенного бюджета, % ВВП

Приложение 6

Таблица 8.

Балансы бюджетов разного уровня

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| БАЛАНС (% ВВП) | ||||||||||||||

| Расши ренный | 1,5% | 1,6% | 1,6% | 1,5% | 1,3% | 1,0% | 0,7% | 0,4% | 0,2% | 0,1% | 0,3% | 0,0% | -0,1% | -0,2% |

| Консо лидиро ванный | 0,1% | 0,1% | 0,0% | -0,3% | -0,6% | -0,9% | -1,2% | -1,6% | -1,9% | -2,1% | -2,0% | -2,5% | -2,7% | -2,9% |

| Федераль ный | 0,5% | 0,5% | 0,4% | 0,2% | -0,1% | -0,4% | -0,7% | -1,0% | -1,3% | -1,5% | -1,4% | -1,9% | -2,0% | -2,2% |

Таблица 9.

Ненефтегазовый баланс (%ВВП)

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Расши ренный | -5,1% | -4,3% | -4,1% | -4,0% | -3,8% | -3,9% | -3,8% | -3,8% | -3,8% | -3,7% | -3,3% | -3,4% | -3,4% | -3,3% |

| Консо лидиро ванный | -6,5% | -5,8% | -5,7% | -5,7% | -5,7% | -5,8% | -5,8% | -5,8% | -5,8% | -5,9% | -5,6% | -5,9% | -5,9% | -6,0% |

| Феде ральный | -6,1% | -5,4% | -5,3% | -5,3% | -5,3% | -5,3% | -5,3% | -5,3% | -5,3% | -5,3% | -5,0% | -5,3% | -5,3% | -5,3% |

Приложение 7

Таблица 10

Чистое долговое финансирование (% ВВП)

| Чистое долговое финан сирование | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| Расши ренный | 1,3% | 1,4% | 1,4% | 1,4% | 1,4% | 1,5% | 1,5% | 1,5% | 1,5% | 1,6% | 1,3% | 1,6% | 1,6% | 1,7% |

| Консо лиди рованный | 1,3% | 1,4% | 1,4% | 1,4% | 1,4% | 1,5% | 1,5% | 1,5% | 1,5% | 1,6% | 1,3% | 1,6% | 1,6% | 1,7% |

| Федераль ный | 0,9% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 0,7% | 1,0% | 1,0% | 1,0% |

| внешнее | ||||||||||||||

| Расши ренный | -0,3% | -0,3% | -0,1% | -0,1% | -0,1% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| Консо лидиро ванный | -0,3% | -0,3% | -0,1% | -0,1% | -0,1% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| Феде ральный | -0,3% | -0,3% | -0,1% | -0,1% | -0,1% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| внутреннее | ||||||||||||||

| Расширенный | 1,5% | 1,7% | 1,5% | 1,5% | 1,5% | 1,5% | 1,5% | 1,5% | 1,6% | 1,6% | 1,3% | 1,6% | 1,6% | 1,7% |

| Консо лиди рованный | 1,5% | 1,7% | 1,5% | 1,5% | 1,5% | 1,5% | 1,5% | 1,5% | 1,6% | 1,6% | 1,3% | 1,6% | 1,6% | 1,7% |

| Феде ральный | 1,2% | 1,3% | 1,1% | 1,1% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 1,0% | 0,7% | 1,0% | 1,0% | 1,0% |

Как видно из таблицы, внешние заимствования не предусматриваются, внешний долг погашается полностью к 2015 году. Внутренние заимствования постепенно повышаются до 1% ВВП для федерального бюджета и до 0,7% ВВП для региональных бюджетов.

Похожие работы

... реструктуризации уже изменяющегося внешнего государственного долга. [10. 40] II. Финансовая политика России в современных условиях 2.1. Содержание финансовой политики Вся система управления финансами базируется на финансовой политике государства. В разработке финансовой политики участвуют законодательная и исполнительная ветви власти. В современной России, в силу особенностей её конституционного ...

... высокое благосостояние всего населения. Итак, исходя из вышесказанного, мне представляется возможным определить финансовую политику как управление финансовыми ресурсами государства в целях регулирования экономических процессов, протекающих в стране.2. Виды финансовой политики и механизм ее реализации Потребность в разработке и систематическом проведении финансовой политики возникла с развитием ...

... в целом носит антиинфляционный характер, а ее главным инструментом является снижение эмиссии денег. Становление денежно-кредитной политики государства, стимулирующей экономический рост, предполагает решение двух задач. Во-первых, обеспечить выживание и развитие производственной сферы и всех ее частей, которые оказались лишенными денежных средств. Во-вторых, вести к восстановлению необходимой для ...

... других законов, устанавливающих функции отдельных органов власти в бюджетном процессе и законотворчестве. Приоритетные задачи финансовой политики в значительной степени обеспечиваются бюджетной политикой, основные направления которой: финансовое обеспечение выполнением государством своих функций; поддержание финансовой стабильности в стране; обеспечение финансовой целостности федеративного ...

0 комментариев