Навигация

Субъекты и объекты финансовой политики

5. Субъекты и объекты финансовой политики

Финансовая политика – основа процесса управления финансами предприятия. Ее главные направления определяют учредители, собственники, акционеры предприятия.

Реализует финансовую политику на предприятиях по-разному. Это зависит от организационно-правовой формы хозяйствующего субъекта, сферы деятельности, а также масштабов предприятия.

Субъектами управления на малых предприятиях могут выступать руководитель и бухгалтер, так как малый бизнес не предполагает глубокого разделения управленческих функций.

На средних предприятиях текущую финансовую деятельность могут осуществлять внутри других подразделений бухгалтерия, планово-экономический отдел.

В крупных компаниях есть возможность расширить организационную структуру, кадровый состав и достаточно четко дифференцировать полномочия и ответственность между информационными органами, финансовыми органами, контрольными органами.

Ответственным за постановку проблем финансового характера, анализ целесообразности выбора того или иного способа их решения выступает, как правило, финансовый директор.

На крупных предприятиях структура разработки и реализации финансовой политики может быть централизованной или децентрализованной.

Основные объекты управления имеют следующие направления:

1. Управление капиталом:

- определение общей потребности в капитале;

- оптимизация структуры капитала;

- минимизация цены напитала;

- обеспечение эффективного использования капитала.

2. Дивидендная политика:

- определение оптимальных пропорций между текущим потреблением прибыли и ее капитализацией.

3. Управление активами:

- определение потребности в активах;

- оптимизация состава активов с позиций их эффективного использования;

- обеспечение ликвидности активов;

- ускорение цикла оборота активов;

- выбор эффективных форм и источников финансирования активов.

4. Управление текущими издержками.

5. Управление денежными потоками по инвестиционной и финансовой деятельности.

6 Оптимизация структуры капитала

Одну из главных задач управления капиталом – максимизацию уровня рентабельности собственного капитала при заданном уровне финансового риска – реализуют разными методами. Основной механизм ее решения - расчет эффективности использования заемного капитала, измеряемой эффектом финансового рычага.

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Зная воздействие финансового рычага на уровень прибыльности собственного капитала и уровень финансового риска, можно целенаправленно управлять как стоимостью, так и структурой капитала предприятия. Некоторые объективные и субъективные факторы позволяют целенаправленно формировать структуру капитала, обеспечивая условия наиболее эффективного его использования на каждом конкретном предприятии.

Основные факторы:

- отраслевые особенности операционной деятельности предприятия;

- стадия жизненного цикла предприятия;

- конъюнктура товарного рынка;

- уровень рентабельности операционной деятельности;

- коэффициент операционного рычага;

- уровень налогообложения прибыли;

- финансовый менталитет собственников и менеджеров предприятия;

- уровень концентрации собственного капитала.

Стоимость капитала зависит от суммы вновь привлекаемых средств. Если в течение определенного промежутка времени будут привлекать все больший объем капитала, то стоимость капитала возрастет.

Причина увеличения: спрос на ценные бумаги; заемные средства.

Для определения оптимального бюджета капиталовложений необходимо выяснить доходность инвестиционных возможностей предприятия. Предприятию следует принять все независимые проекты с доходностью, превышающей цену капитала, привлекаемого для их финансирования.

Факторы, характеризующие возможность привлечения заемного капитала:

- стоимость привлечения дополнительного заемного капитала:

- доступность кредитов на финансовом рынке;

- уровень кредитоспособности предприятия, определяемым его финансовым состоянием;

- фактический размер получаемой прибыли и коэффициент рентабельности собственного капитала.

7. Дивиденды и дивидендная политика

Выплата дивидендных доходов – важный раздел в области финансовой политики. Дивидендная политика – процесс оптимизации пропорций между потреблением и капитализацией прибыли в целях максимизации рыночной стоимости предприятия.

Ключевые вопросы дивидендной политики:

должно ли предприятие выплачивать деньги акционерам или вкладывать эти деньги на развитие?

какую часть прибыли должно выплатить предприятие в виде текущих дивидендов?

должно ли предприятие поддерживать стабильный рост дивидендов?

влияет ли дивидендная политика на рыночную стоимость предприятия?

Термин дивидендная политика связан с распределением прибыли в акционерных обществах. Порядок и размер выплаты дивидендов устанавливает собрание акционеров. Дивиденды не всегда выплачивают в денежной форме. Иногда их выплачивают в форме акций или иных ценных бумаг.

Достичь максимального благосостояния собственника не возможно без разработанной дивидендной политики.

Основные виды дивидендной политики.

На практике оптимальная доля дивидендов - это функция четырех факторов:

- предпочтение инвесторами дивидендов приросту капитала и значимость дивидендов для собственников.

- инвестиционные возможности предприятия.

- целевая структура капитала.

- возможность привлечения заемного капитала.

Факторы, характеризующие инвестиционные возможности предприятия:

- стадия жизненного цикла, когда предприятие больше средств инвестирует в свое развитие;

- необходимость расширения своих инвестиционных программ на расширение воспроизводства основных фондов и нематериальных активов;

- степень готовности отдельных инвестиционных проектов с высоким уровнем эффективности.

Целевая структура капитала должна поддерживать баланс между определенным соотношением собственного и заемного капитала, формируемым финансовым руководством и собственниками предприятия , и достигнутым уровнем финансового рычага.

Факторы, характеризующие возможность привлечения заемного капитала:

стоимость привлечения дополнительного капитала;

доступность кредитов на финансовом рынке;

уровень кредитоспособности предприятия;

фактический размер получаемой прибыли и коэффициент рентабельности собственного капитала.

Совокупность этих факторов формирует тип дивидендной политики.

- остаточная политика дивидендных выплат.

- политика стабильного размера дивидендных выплат.

- политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды.

- политика стабильного уровня дивидендов.

- политика постоянного возрастания размера дивидендов.

Похожие работы

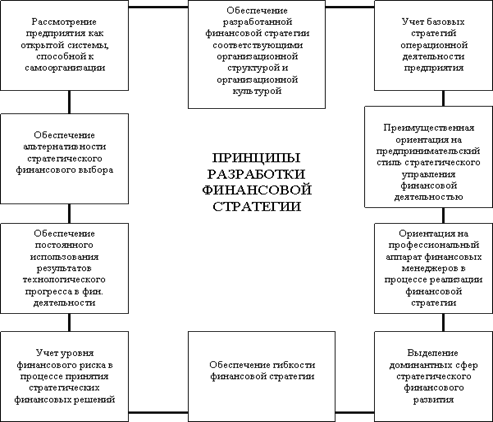

... возможность своевременного исполнения организацией своих обязательств. Также организацию можно признать "прозрачной". 3. Разработка долгосрочной финансовой политики организации 3.1 Анализ финансовой деятельности организации и разработка базовых параметров финансовой стратегии Произведем анализ структуры и динамики источников финансирования, показывающий, за счет каких источников ...

... и их объединениями, включая финансово-кредитные институты) и собственными работниками, своевременно и в полной мере погашаются обязательства дебиторов и собственных работников перед организацией. Методика оценки финансовой политики Методика включает ряд шагов. 1. Выяснение (методами анкетирования и интервьюирования персонала, беседы с руководством, сбора и анализа документации и т.д.): целей и ...

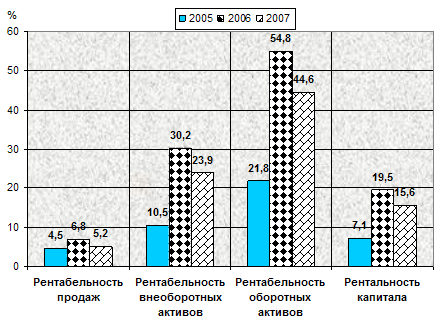

... политики предприятия; 4) управление оборотными средствами, кредиторской и дебиторской задолженностью; 5) управление издержками, включая выбор амортизационной политики; 6) выбор дивидендной политики. 2. Оценка финансовой политики предприятия на примере ОАО "Чебоксарский хлебозавод № 2" 2.1 Общая характеристика предприятия Открытое акционерное общество "Чебоксарский хлебозавод № 2" ...

... и амортизационных отчислений. - сокращение государственного бюджетного финансирования инвестиций и соответственно увеличение сферы негосударственного инвестирования [9]. 2.2 Современная финансовая политика России В разработке государственной финансовой политики в России участвуют все ветви государственной власти. В то же время в силу особенностей конституционного строя приоритет в ее ...

0 комментариев