Навигация

Определение меры использования долгов для финансирования активов

1. Определение меры использования долгов для финансирования активов.

2. Расчет показателей охвата, измеряющих способность фирмы покрыть свои долги.

К первому типу показателей использования рычага относится показатель долга:

Показатель долга = Общие пассивы (обязательства)

Общие активы

Пример: в 2008 году из баланса нашего предприятия показатель долга равен 111095/208714 = 0,53

Это довольно высокий показатель долга. Высокий показатель долга ослабляет способность фирмы к будущим займам. Кроме того, уменьшается ее финансовая гибкость, что связано с разрывом доверия между менеджментом и инвесторами фирмы. Фирма теряет возможность увеличивать активы путем роста собственного (акционерного) капитала из-за сомнений потенциальных инвесторов в надежности фирмы. Особенно резко финансовая гибкость уменьшается в периоды кризисов. Поэтому лучше иметь не очень высокий показатель долга, но обладать возможностями получать новые кредиты и увеличивать собственный капитал.

Ко второму типу измерителей финансового риска относится показатель уровня покрытия процентов. Он определяет способность фирмы оплачивать проценты по долгу из полученных доходов и показывает, во сколько раз валовая (брутто) прибыль фирмы выше затрат по выплате процентов. Рассчитывается как:

Уровень покрытия процентов = Валовая (брутто) прибыль

Затраты на выплату %

Пример: в нашем случае (из варианта А и В) этот показатель равен = 50/8 = 6,25

Следовательно, фирма может 6,25 раз выплатить процент за счет валовой прибыли.

Комплексные показателиБолее точные представления о финансовом положении фирмы дает сочетание нескольких значительных финансовых показателей.

Одним из вариантов комплексных показателей являются "Z счета", метод расчета которых впервые был предложен Э. Альтманом. "Z счета" используются для измерения вероятности банкротства фирмы. При подсчете "Z счетов" используются так называемые коэффициенты Альтмана, введенные автором методики.

Z = 6.51 х1 + 3.26 х2 + 6.76 Х3 + 1.05 х4,

где х1 = Текущие активы - текущие пассивы

![]() Общие активы

Общие активы

![]() X2= Сумма резервов фирмы

X2= Сумма резервов фирмы

Общие резервы

X3 = Валовая прибыль

![]() Общие активы

Общие активы

X4 = Стоимость обычных акций

![]() Общие пассивы

Общие пассивы

6.51; 3.26; 6.76; 1.05 - коэффициенты Альтмана (периодически они пересматриваются и уточняются в зависимости от отраслевой конъюнктуры).

Если общий счет фирмы превышает 2,6, то она, скорее всего, имеет достаточно устойчивое финансовое положение, если счет меньше 1,1, то организация недалека от банкротства.

Выводы и предложения

Когда анализ финансовых показателей завершен, можно приступать к составлению финансовых планов - долгосрочного и краткосрочного (бюджетов).

Целью долгосрочного планирования является составление прогноза баланса и отчета о прибылях и убытках. Основываясь на этих плановых документах, организация разрабатывает оперативные бюджеты. Качество финансового планирования определяется уровнем бухгалтерского учета и финансового контроля. Финансовые отчеты организации должны включать такие ключевые позиции, как прибыльность, рыночная позиция, производительность, использование активов, инновации. Основой краткосрочного финансового планирования является составление прогнозных финансовых бюджетов экономической организации.

В результате проделанной работы, я провела расчет и анализ, на мой взгляд, наиболее важных для предприятия “SOL S”финансовых показателей. И на основе этого анализа можно сделать следующие выводы:

1) Рассчитав показатели ликвидности можно сказать, что предприятие обладает нормальным уровнем ликвидности, но по сравнению с предыдущим годом идет тенденция к понижению, на что следует обратить внимание и стараться повысить этот уровень

Также ликвидность можно повысить за счет снижения себестоимости материалов, услуг.

2) Рассчитав показатели оборачиваемости можно сделать вывод, что коэффициенты оборачиваемости имеют тенденцию к понижению, и, соответственно, повышается период оборота показателей. Пока период оборота кредиторской задолженности превышает период оборота дебиторской, эти показатели в норме. Но мы видим, что они низки по сравнению с предыдущим, и это о говорит о том, нужно стараться увеличить этот показатель. Тогда время оборота между платежами и получением денег сократится.

3) Проведя анализ рентабельности продаж, активов и собственного капитала можно сделать следующий вывод, что рентабельность в норме, идет тенденция к повышению этого уровня, кроме рентабельности активов. Но необходимо и отметить, что эти показатели не велики и нужно придерживаться курса увеличения этих показателей.

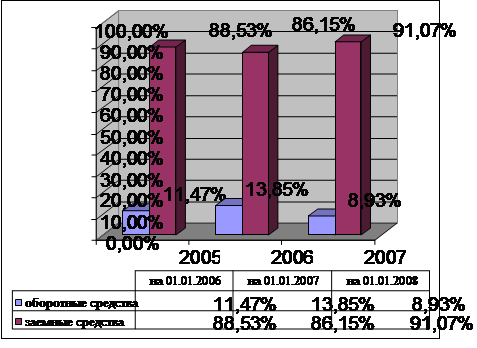

4) Из расчета показателей финансового рычага мы видим, что этот показатель долга высокий, и можно сделать вывод, что финансовое состояние неустойчивое у предприятия, снижается способность фирмы к будущим займам. Кроме того, уменьшается ее финансовая гибкость, что связано с разрывом доверия между менеджментом и инвесторами фирмы. Фирма теряет возможность увеличивать активы путем роста собственного (акционерного) капитала из-за сомнений потенциальных инвесторов в надежности фирмы. Особенно резко финансовая гибкость уменьшается в период кризиса.

На основе сделанных выводов можно предложить следующее:

1) При решении задачи повышения ликвидности нужно использовать путь оптимизации запасов сырья и материалов.

Ликвидность компании также может быть улучшена и за счет сокращения непроизводственного потребления. Тот факт, что растут административные расходы (непроизводственное потребление), позволяет рассматривать введение жесткого контроля руководства над поступлениями и платежами как эффективный путь стабилизации финансового положения компании.

Можно также увеличить краткосрочные займы предприятия, а за счет их - и величины текущих активов. Если предприятие путем эффективной деятельности сумеет вложить денежные средства так, чтобы они принесли дополнительную прибыль, то полученная прибыль позволит увеличить оборотные средства, а значит, улучшить соотношение между текущими активами и пассивами.

Или - не увеличивать оборотные средства, а наоборот, часть их направить на погашение долгов.

2) Как показал анализ ликвидности, на данном предприятии отсутствуют в явном виде средств на финансирование прироста объема производства (точнее на финансирование прироста оборотного капитала). В то же время у компании имеется резерв связанных денежных средств в виде дебиторской задолженности. Наиболее реальными и эффективными путями повышения абсолютной ликвидности предприятия в сложившейся ситуации является высвобождение денежных средств, “замороженных" в виде дебиторской задолженности и запасов. На практике это означает создание четкой связи между снабженческими, производственными и сбытовыми службами.

3) Необходимо отметить и невысокую рентабельность собственного капитала предприятия, связанную с низкой оборачиваемостью активов и невысокой прибыльностью продаж.

Основным фактором, обеспечивающим рост прибыльности основной деятельности предприятия на протяжении исследуемого периода, является увеличение объема реализации продукции. Таким образом, увеличение объемов реализации продукции является резервом повышения прибыльности.

4) Из расчета показателей финансового рычага, мы видим, что высокий показатель долга. Чтобы иметь не очень высокий показатель долга, нужно обладать возможностями получать новые кредиты и увеличивать собственный капитал.

Подводя общие итоги, следует отметить, что для стабилизации финансового положения ОАО “ВВС” и принятия взвешенных управленческих решений необходимо внедрение в процесс управления финансами предприятия процедур финансового анализа и планирования.

Список используемой литературы1. Интернет сайт: dist-cons.ru. Пособия. Анализ финансового предприятия.

2. Стратегическое планирование. Под редакцией Уткина Э. А., М., 1998;

3. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа, М., 1996;

4. Друри К. Основы управленческого учета, М., ФС, 1998;

5. Уткин Э.А. Финансовое управление, М., 1997.

Похожие работы

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... причин и не позволяет использовать результаты его прогнозирования и изменения финансового состояния в будущем. Основные методические подходы в вопросах диагностирования финансового состояния предприятия на примере ООО "Альтернатива". Анализ финансового состояния предприятия как основа мониторинга его стратегического развития 1 этап – сравнительно – аналитический баланс предприятия ООО " ...

... достигнуть максимума преимуществ в рыночных условиях при минимуме затрат, а также обеспечить соответствующее финансирование для получения максимальной прибыли. 1.4. Стратегия управления финансовым потенциалом предприятия Происходящая в реальном секторе экономики структурная перестройка, диверсификация и децентрализация производства определяют радикальные изменения в области стратегии управления ...

... пока не создано, поскольку в настоящее время не устоялся и поэтому лишен полноценной системной упорядоченности набор относительных показателей, применяемых для анализа финансового состояния предприятия. Зачастую предлагается избыточное количество показателей. Для точной и полной характеристики финансового состояния предприятия и тенденций его изменения достаточно сравнительно небольшого ...

0 комментариев