Навигация

3. РИСК-МЕНЕДЖМЕНТ.

Сегодня управление рисками является тщательно планируемым процессом. Задача управления риском органически вплетается в общую проблему повышения эффективности работы предприятия. Пассивное отношение к риску и осознание его существования, заменяется активными методами управления.

Риск - это финансовая категория. Поэтому на степень и величину риска можно воздействовать через финансовый механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

Риск-менеджмент представляет собой систему управления риском и экономическими, точнее, финансовыми отношениями, возникающими в процессе этого управления. Систему управления риском можно охарактеризовать как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий.

В основе риск-менеджмента лежат целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации.

Конечная цель риск-менеджмента соответствует целевой функции предпринимательства. Она заключается в получении наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Исходя из этих целей, основные задачи системы управления рисками состоят в том, чтобы обеспечить:

- выполнение требований по эффективному управлению финансовыми рисками, в том числе обеспечение сохранности бизнеса участников корпорации;

- надлежащее состояние отчетности, позволяющее получать адекватную информацию о деятельности подразделений корпорации и связанных с ней рисках;

- определение в служебных документах и соблюдение установленных процедур и полномочий при принятии решений.

Риск-менеджмент включает в себя стратегию и тактику управления.

Под стратегией управления понимаются направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления).

Объектом управления в риск-менеджменте являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К этим экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями (партнерами, конкурентами) и т.п.

Субъект управления в риск-менеджменте - это специальная группа людей (финансовый менеджер, специалист по страхованию, аквизитор, актуарий, андеррайтер и др.), которая посредством различных приемов и способов управленческого воздействия осуществляет целенаправленное воздействие на объект управления.

Риск-менеджмент выполняет определенные функции: прогнозирование; организация; регулирование; координация; стимулирование; контроль.

Прогнозирование в риск-менеджменте представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. В динамике риска прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и на основе прямого предвидения изменений.

Организация в риск-менеджменте представляет собой объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур. К этим правилам и процедурам относятся: создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование в риск-менеджменте представляет собой воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений.

Координация в риск-менеджменте представляет собой согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов. Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника.

Стимулирование в риск-менеджменте представляет собой побуждение финансовых менеджеров и других специалистов к заинтересованности в результате своего труда.

Контроль в риск-менеджменте представляет собой проверку организации работы по снижению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, доходности рисковых вложений капитала, соотношении прибыли и риска, на основании которой вносятся изменения в финансовые программы, организацию финансовой работы, организацию риск-менеджмента. Контроль предполагает анализ результатов мероприятий по снижению степени риска.

Этапы организации риск-менеджмента.

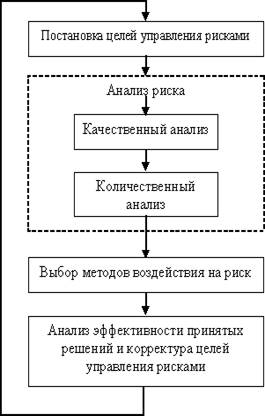

Весь процесс управления рисками можно отобразить следующим образом:

Первым этапом организации риск-менеджмента является определение цели риска и цели рисковых вложений капитала. Любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. Цель риска - это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала - получение максимальной прибыли.

Этап постановки целей управления рисками характеризуется использованием методов анализа и прогнозирования экономической конъюнктуры, выявления возможностей и потребностей предприятия в рамках стратегии и текущих планов его развития. Необходимо четко сформулировать "аппетит на риск" и строить политику управления риском на основании этого.

На этапе анализа риска используются методы качественного и количественного анализа. Цель оценки - определить приемлемость уровня риска. Качественная оценка предполагает установление ориентира в качественном выражении. Например, "минимальный риск", "умеренный риск", "предельный риск", "недопустимый риск". Основанием для отнесения к той или иной группе является система параметров, различная для каждого портфеля риска. Качественная оценка дается каждой операции, входящей в состав портфеля рисков и по портфелю в целом.

На этапе анализа риска используются методы качественного и количественного анализа. Цель оценки - определить приемлемость уровня риска. Качественная оценка предполагает установление ориентира в качественном выражении. Например, "минимальный риск", "умеренный риск", "предельный риск", "недопустимый риск". Основанием для отнесения к той или иной группе является система параметров, различная для каждого портфеля риска. Качественная оценка дается каждой операции, входящей в состав портфеля рисков и по портфелю в целом.

На третьем этапе производится сопоставление эффективности различных методов воздействия на риск: избежания риска, снижения риска, принятия риска на себя, передачи части или всего риска третьим лицам, которое завершается выработкой решения о выборе их оптимального набора. Выбор какого-либо способа обращения с риском определяются конкретным направлением деятельности организации и эффективностью выбранного способа.

На завершающем этапе управления рисками выбранных методов воздействия на риск. Результатом данного этапа должно стать новое знание о риске, позволяющее, при необходимости, откорректировать ранее поставленные цели управления риском. То есть формирование комплекса мероприятий по снижению рисков, с указанием планируемого эффекта от их реализации, сроков внедрения, источников финансирования и лиц, ответственных за выполнение данной программы.

Важным этапом организации риск-менеджмента являются контроль за выполнением намеченной программы, анализ и оценка результатов выполнения выбранного варианта рискового решения. При этом рекомендуется аккумулировать всю информацию об ошибках и недостатках разработки программы, проявившихся в ходе ее реализации. Такой подход позволит провести разработку последующих программ мероприятий по снижению рисков на более качественном уровне с использованием новых полученных знаний о риске.

Результаты каждого этапа становятся исходными данными для последующих этапов, образуя систему принятия решений с обратной связью. Такая система обеспечивает максимально эффективное достижение целей, поскольку знание, получаемое на каждом из этапов, позволяет корректировать не только методы воздействия на риск, но и сами цели управления рисками.

Похожие работы

... на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико. 3. Методы управления и снижения финансовых рисков. Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и т.п. ...

... . Глава 1. Теоретико-методические аспекты оценки финансового риска. 1.1. Экономическая сущность, содержание, виды финансовых рисков. 1.2. Методы анализа финансовых рисков. 1.3. Оценка финансового риска в планировании деятельности предприятий реального сектора экономики. Глава 2. Оценка хозяйственной ситуации и ее анализ. 2.1. Оценка рисковых вложений капитала и ...

... в пять раз и соответственно в пять раз снижает степень риска. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска. Диверсификация позволяет снижать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный. Основные виды диверсификации, используемые для снижения финансовых рисков: ü ...

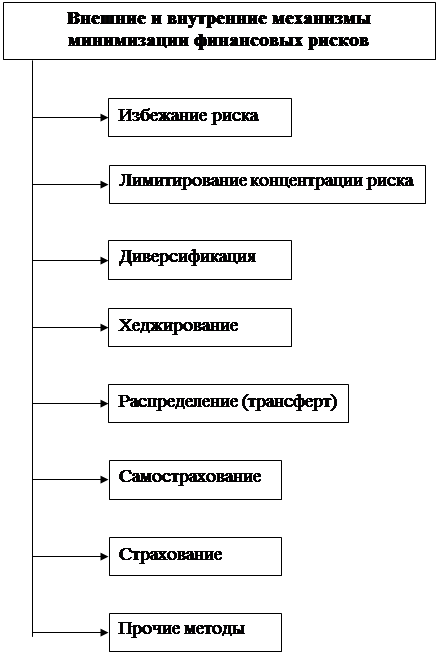

... рисков в процессе минимизации их негативных последствий. Система внутренних и внешних механизмов минимизации финансовых рисков предусматривает использование следующих основных методов (рис. 1). 1. Избежание риска. Это направление нейтрализации финансовых рисков является наиболее радикальным. Оно заключается в разработке таких мероприятий ...

0 комментариев