Навигация

Коэффициент текущей ликвидности

3. Коэффициент текущей ликвидности

Коэффициент текущей ликвидности = Активы 1 + активы 2 + запасы \ пассивы 1 + пссивы 2 больше или равно 2.

То есть указанный коэффициент показывает степень покрытия обязательств всеми оборотными активами. Он выражает перспективу платежеспособности до одного года. Если коэффициент равен 1,5 % это считается оптимальным.

Анализ платежеспособности

Анализ платежеспособности – это способность предприятия отвечать по своим долгам. Он является следствием анализа ликвидности.

Для анализа платежеспособности рассчитывается коэффициент ликвидности и другие показатели:

1. Показатель обеспеченности обязательств должника его активам и определяется как отношение суммы высоколиквидных быстрореализуемых и труднореализуемых активов к образовавшейся задолженности. А именно, по формуле:

Активы 1+Активы 2 + Активы 4 \ пассивы 1+ пассивы2 + пассивы 3

2. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность предприятия, объемы его краткосрочных заемных средств и период возможного погашения предприятием текущей задолженности пред кредиторами за счет выручки. Определяется как отношение средней величины обязательств предприятия по срочным обязательствам к среднемесячной выручке. Делится на 12.

Анализ финансовой устойчивости

Он позволяет установить насколько рационально предприятие управляло собственными и заемными средствами в течение периода предшествующего дате проведения анализа. В ходе проведения анализа выявляется степень зависимости или независимости от внешних источников финансирования. Высшим типом финансовой устойчивости является способность предприятия развиваться за счет собственных средств.

Следовательно, финансовая устойчивость это такое состояние денежных ресурсов предприятия, которое обеспечивает развитие предприятия за счет собственных средств, при сохранении платежеспособности, кредитоспособности и при минимальном уровне предпринимательского риска.

При анализе финансовой устойчивости рассматриваются следующие коэффициенты:

1. Коэффициент автономности (финансовой независимости): характеризует долю собственного капитала в общей величине капитала:

Коэффициент автономности = собственный капитал/ валюта баланса (строки: 490+640\ 700) больше или равно 0,5

2. Коэффициент финансовой зависимости показывает зависимость фирмы от заемных средств = заемный капитал \ капитал (строки: 590+690-640 700) меньше или равно 0,5

3. Коэффициент активности – отношение заемного и собственного капитала = заемный капитал собственный капитал, меньше или равно единице.

4.

5. Коэффициент обеспеченности собственными оборотными активами, образованными за счет собственных средств. Если собственные оборотные активы имеют отрицательную величину, значит величина оборотных активов сформирована за счет заемных средств.

Собственные оборотные активы = собственный капитал – внеоборотные активы (строки: 490+640-190)

Если собственные оборотные активы имеют положительную величину, значит часть оборотных активов сформирована за счет собственных средств. Если собственные оборотные активы имеют отрицательную величину, значит величина оборотных активов сформирована за счет заемных средств.

6. Коэффициент обеспеченности = собственные оборотные активы \оборотные активы строки: 490+640\290 больше ли равно 0,1

Он показывает какую долю занимают оборотные активы сформированные за счет собственных средств в отношении величины оборотных активов. 0,1 или 10% означает, что для обеспечения финансовой устойчивости и платежеспособности предприятия необходимо, чтобы минимум 10% оборотных активов были сформированы за счет собственных средств.

7. Коэффициент маневренности собственным капиталом

Коэффициент маневренности = строки 490 + 640 + 190\ 490 + 640 больше или равно 0,5

Он показывает какую долю в общей величине собственного капитала занимают оборотные активы, сформированные за счет собственного капитала.

8. Коэффициент финансовой устойчивости = строки 490 + 640 + 590 \ 700 больше или равно 0,5

Он показывает долю собственного капитала и других долгосрочных источников финансирования в общей величине капитала.

Доля краткосрочной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупном пассиве.

Показатель отношения дебиторской задолженности к совокупным активам он определяется как отношение суммы долгосрочной и краткосрочной задолженности, списания в убыток суммы дебиторской задолженности и суммы выданных гарантий и поручительств к совокупным активам предприятия. Анализ рентабельности активов (пассивов)

Рентабельность активов = прибыль (строка 190 )\ (строка 300 или 700) * 100%

Показывает сколько предприятие получило прибыли в расчете на 1 рубль капитала, авансированного в имущество предприятия

Рентабельность активов (англ. return on assets, ROA) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

Рентабельность активов — индикатор доходности и эффективности деятельности компании, очищенный от влияния объема заемных средств. Применяется для сравнения предприятий одной отрасли и вычисляется по формуле:

Рентабельность активов = Чистая прибыль за период / Средняя величина активов за период. (Ra = P / A).

Рентабельность собственного капитала = чистая прибыль (строка190) \ (строка 490) * 100%

Характеризует эффективное использование собственного капитала.

Рентабельность собственного капитала (ROE) - отношение чистой прибыли (ЧП) к среднему за период размеру собственного капитала (СК). То есть в виде формулы:

ROE = ЧП / СК * 100 %

Рентабельность инвестиционного капитала = (строка 190) инвестиционный капитал. Где инвестиционный капитал = собственный капитал + долгосрочные обязательства. Таким образом, формула по строкам: (строка 190) (строка 490 + строка 590)

Показывает величину прибыли, приходящуюся на 1 рубль долгосрочного источника финансирования.

Рентабельность инвестированного, перманентного капитала (ROIC) — отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу.

ROIC = EBIT * (1-Ставка налога на прибыль)/Инвестированный капитал *100 %.

В частном случае, при использовании в качестве инвестированного капитала заемных средств ROIC = (EBIT*(1-ставка налога на прибыль) + сумма % по заемному капиталу) (собственный капитал + заемный капитал)

Рентабельность продукции = прибыль от реализации себестоимость + коммерческие + управленческие расходы * 100%

Рентабельность продукции — это отношение «чистой» прибыли к полной себестоимости. То есть виде формулы:

ROM = ЧП /Себестоимость *100 %

Рентабельность продаж (ROS) = прибыль от реализации выручку * 100%

Рентабельность продаж (Margin on sales, Return on sales) — отношение прибыли от продаж к выручке.

Если же результатом продаж является не прибыль, а убыток, тогда в числителе показателя рентабельности будет отрицательное значение – это т будет величина убытка.

Тогда этот показатель называется показателем убыточности.

Анализ деловой активности

Деловая активность - это коммерческая привлекательность предприятия для поставщиков и покупателей. Она может быть оценена с помощью количественных и качественных показателей.

К качественным показателям относятся:

1. Наличие стабильных покупателей и поставщиков.

2. Широта сбыта продукции.

3. Конкурентоспособность продукции.

4. Модернизация технологии производства.

5. Привлечение высококвалифицированного персонала.

6. Активные маркетинговые исследования.

Количественный показатель оценки деловой активности выражает эффективность использования ресурсов с точки зрения их оборачиваемости и прибыльности. Эффективность оборачиваемости оценивается следующими показателями:

1. Коэффициент оборачиваемости – выражает скорость оборота ресурсов или сколько раз за период времени оборачивается тот или иной вид актива или пассива. Определяется как отношение выручки от продажи продукции к средней величине актива или пассива

Коэффициент оборачиваемости = строка 110 (строка190 + строка 290)

Единца измерения в разах или количестве оборотов. Длительность анализируемого периода - это продолжительность квартала, года, месяца, измеряется в днях.

Период оборачиваемости = время коэффициент оборотного актива

Период оборачиваемости дебиторской задолженности = время коэффициент оборачиваемости дебиторской задолженности

Оценка эффективности использования ресурсов с точки зрения прибыльности и характеризует показатели рентабельности.

Рентабельность выражает величину прибыли, приходящуюся на 1 рубль капитала, авансированного в деятельность предприятия или на 1 рубль затрат, понесенных предприятием в процессе производства и реализации продукции, оказываемой услуги, выполненных работ.

В качестве показателей прибыльности продажи используется прибыль до налогообложения, то есть чистая прибыль.

В качестве показателя прибыльности капитала используется весь капитал: собственный капитал, инвестиционный капитал (собственный капитал +долгосрочные обязательства), основной капитал, оборотный капитал.

В качестве показателя прибыльности затрат могут использоваться затраты на: производство, реализацию, продукции, затраты на производство отдельных видов продукции.

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

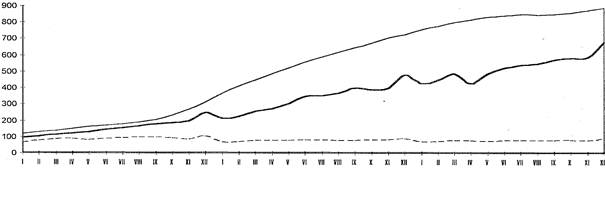

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев