Навигация

Отрицательный баланс денежного потока составил 3900 тыс. руб

2. Отрицательный баланс денежного потока составил 3900 тыс. руб.

ЗАДАЧА 2

Предприятие специализируется на производстве музыкальных инструментов. Общие доходы от основной деятельности предприятия за текущий год составили 1200 тыс. руб., внереализационные доходы составили 400 тыс. руб., а прибыль (до уплаты % за кредит и налога на прибыль) – 400 тыс. руб. Актив предприятия составляет 2000 тыс. руб.

Определите экономическую рентабельность активов. Какой результат эксплуатации инвестиций предприятия дает каждый рубль оборота? Сколько рублей оборота снимается с каждого рубля актива?

І. Теоретическая часть

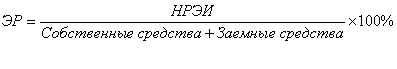

В задаче требуется определить экономическую рентабельность активов, то есть результат, связанный с величиной НРЭИ, под которой понимается чистый результат эксплуатации – чистая прибыль плюс проценты за кредит. Экономическая рентабельность активов (ЭР) характеризует эффективность затрат и вложений:

| ЭР= | НРЭИ | *100% = | БП+ проценты за кредит | *100% |

| АКТИВ | АКТИВ |

где БП – прибыль до налогообложения.

Далее необходимо четко представлять два важнейших элемента рентабельности:

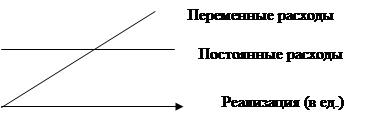

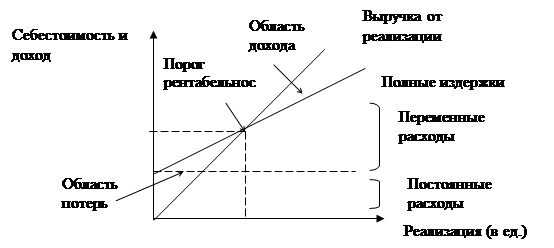

первый: КОММЕРЧЕСКАЯ МАРЖА (КМ). По существу, это экономическая рентабельность оборота, или рентабельность продаж, рентабельность реализованной продукции. Коммерческая маржа показывает, какой результат эксплуатации дают каждый 1 руб. оборота (обычно КМ выражается в процентах).

второй: КОЭФФИЦИЕНТ ТРАНСФОРМАЦИИ (КТ) показывает, сколько рублей оборота снимается с каждого рубля актива.

Для решения данной задачи необходимо знать определения этих понятий, а также следующие формулы расчета:

| 1. ЭР= | НРЭИ | *100%, |

| АКТИВ |

где ЭР – экономическая рентабельность в процентах;

НРЭИ – нетто-результат эксплуатации инвестиций.

2. ЭР = КМ*КТ,

где КМ – коммерческая маржа, в процентах;

КТ – коэффициент трансформации.

| 3. КМ= | НРЭИ | *100%, |

| ОБОРОТ |

где оборот складывается из доходов от обычных видов деятельности и прочих доходов предприятия.

| 4.КТ= | ОБОРОТ | , |

| АКТИВ |

Оборот включает выручку плюс внереализационные доходы.

ІІ. Расчетная часть

1. Определим экономическую рентабельность активов:

| ЭР= | НРЭИ | *100% = 400 / 2000 * 100% = 20%. |

| АКТИВ |

2. Рассчитаем какой результат эксплуатации инвестиций предприятия дают каждые 100 рубля оборота:

| КМ= | НРЭИ | *100% = 400 / (1200 + 400) * 100% = 25%. |

| ОБОРОТ |

3. Определим сколько рублей оборота снимается с каждого рубля актива:

| КТ= | ОБОРОТ | = (1200 + 400) / 2000 = 0,80, |

| АКТИВ |

тогда экономическая рентабельность:

ЭР = КМ*КТ = 25% * 0,80 =20%

ВЫВОДЫ.

1. Экономическая рентабельность активов составила 20%, показывает, что на 1 рубль активов приходится 20 копеек чистой прибыли и процентов за кредит.

2. Коммерческая маржа составила 25%, показывает, что каждый рубль обо-рота дает 25 копеек эксплуатации инвестиций предприятия.

3. Коэффициент трансформации составил 0,8, показывает, что с каждого рубля актива снимается 80 копеек оборота.

ЗАДАЧА 3

Рассчитать выгодность привлечения заемных средств, исходя из следующих условий предприятия:

| 1. АКТИВ | 27 348 руб. |

| ПАССИВ: собственный источник заемные средства | 14 531 руб. 12 817 руб. |

| 3. Финансовые издержки по задолженности | 2 691,6 руб. |

| 4. Финансовый результат | 9 398 руб. |

| 5. Предприятию необходимо привлечение средств сроком на 9 месяцев в размере | 15 500 руб. |

| Процентная ставка в КБ | 35% годовых |

І. Теоретическая часть

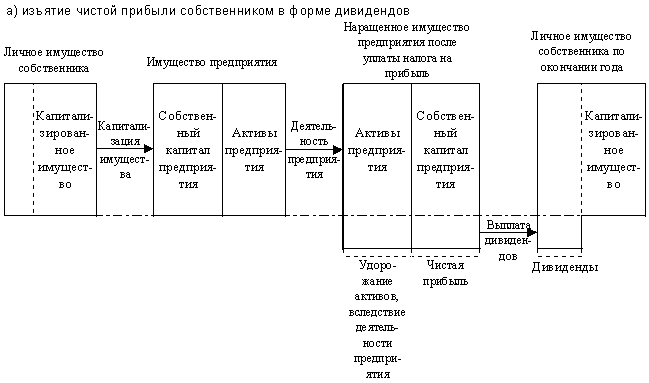

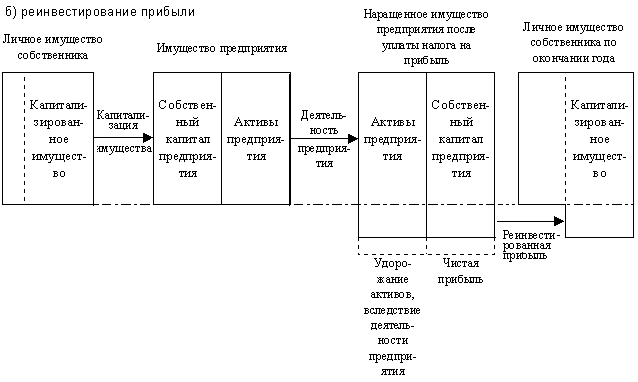

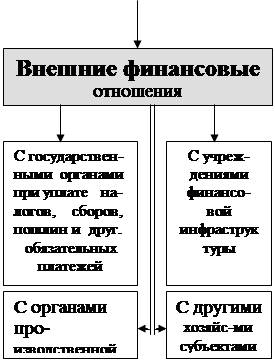

При решении задачи следует понимать, в чем заключается действие финансового рычага: предприятие, использующее заемные средства, изменяет чистую рентабельность собственных средств и свои дивидендные возможности.

Существующие различия в расчете эффекта финансового рычага связаны с различным понятием корпоративного управления и с его моделями, которые применяются в американской и западноевропейской практике корпоративного управления.

Акционерное общество объединяет в себе стороны, каждая из которых преследует свои частные интересы, – это управляющие, служащие, акционеры и другие, материально заинтересованные лица. Корпоративное управление описывает механизм взаимодействия их между собой. На структуру этих отношений в различных странах мира определяющее влияние оказывает законодательная база, регулирующая права и обязанности сторон, сложившаяся практика экономических отношений в данной стране, устав акционерного общества. На сегодняшний день специалисты выделяют три основные модели корпоративного управления: англо-американскую, западноевропейскую и японскую. Эти модели определили и различия в расчете показателя эффекта финансового рычага.

Западноевропейские финансисты определяют эффект финансового рычага по формуле:

| ЭФР=(1 – СНП)*(ЭР – СРСП)* | ЗС |

| СС |

где СНП – ставка налогообложения прибыли;

ЭФР – эффект финансового рычага;

ЭР – экономическая рентабельность;

ЗС – заемные средства;

СС – собственные средства;

СРСП – средняя расчетная ставка процента.

При этом СРСП определяется как отношение фактических финансовых издержек по всем полученным кредитам за расчетный период (сумма уплаченных процентов) к общей сумме заемных средств, привлеченных предприятием в расчетном периоде.

Американские ученые трактуют эффект финансового рычага как процентное изменение чистой прибыли на акцию, порождаемое данным процентным изменением прибыли до уплаты процентов за кредит, и налога на прибыль (нетто-результата эксплуатации инвестиций).

В литературе такую трактовку называют второй концепцией эффекта финансового рычага:

Сила воздействия финансового рычага =

| = | Dчистой прибыли на акцию, % | = |

| DНРЭИ |

| = | НРЭИ | = |

| НРЭИ – проценты за кредит |

| = | БП + проценты за кредит | = |

| БП |

| = 1 + | Проценты за кредит |

| БП |

Предприятие, которое использует кредит, каждый процент изменения НРЭИ приносит больше процентов чистой прибыли на акцию, чем предприятие, которое использует только собственные средства. Данная формула служит измерителем чувствительности на обыкновенную акцию по отношению к изменению прибыли до уплаты процентов и налога на прибыль. Степень этой чувствительности характеризует финансовый риск изменения чистой прибыли на обыкновенную акцию по отношению к вложенному заемному капиталу.

ІІ. Расчетная часть

Для расчета выгодности привлечения заемных средств произведем сравнительный анализ экономической рентабельности (ЭР) активов, которая рассчитывается по формуле:

| Показатель | Без кредита | С учетом кредита | Изменения |

| Итог баланса, в т.ч. | 27 348 | 38 500 | + 15 500 |

| собственные средства | 14 531 | 14 531 | - |

| заемные средства | 12 817 | 28 317 (12 817 + 15 500) | + 15 500 |

| Финансовый результат | 9 398 | 9 398 | - |

| Издержки по задолженности | 2 691,6 | 6 760,35 (2691,6 + 15500* *0,35/12*9) | + 4 068,75 |

| НРЭИ | 12 300 | 14 505 | + 4 068,75 |

| ЭР, % | 44,2 | 37,7 | -6,5 |

Таким образом, при сложившихся условиях привлечение кредита нецелесообразно.

ЗАДАЧА 4

Предприятие «Алмаз» специализируется на выпуске ювелирных изделий.

Актив предприятия составляет 130 тыс. руб.; собственные средства – 70 тыс. руб., долгосрочные заемные средства – 37,6 тыс. руб., а срочная кредиторская задолженность – 22,4 тыс. руб., предприятие за текущий год получило прибыль в размере 80 тыс. руб. (до уплаты % за кредит и налога на прибыль) и ему необходимо взять дополнительно кредит на покупку нового оборудования, при условии, что средняя расчетная ставка процента составляет 32%.

Рассчитайте уровень эффекта финансового рычага для данного предприятия и экономическую рентабельность активов, а также определите желательные условия получения запрашиваемого кредита и рассчитайте его сумму.

І. Теоретическая часть

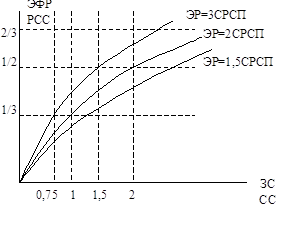

В задаче 4 используется западноевропейский подход к расчету эффекта финансового рычага (ЭФР), то есть приращение рентабельности собственных средств предприятия (РСС), получаемое благодаря использованию заемного капитала.

Показатель экономической рентабельности определяется по формуле, приведенной в методических указаниях к задаче № 2. Разность между экономической рентабельностью и средней расчетной ставкой процента называется дифференциалом (ЭР-СРСП). Соотношение между заемными и собственными средствами называется плечом эффекта финансового рычага (ЗС/СС). Следует отметить, что роль дифференциала и плеча в регулировании ЭФР различна. Наращивать дифференциал ЭФР желательно. Это позволит повышать РСС либо за счет роста экономической рентабельности активов, либо за счет снижения СРСП. Это означает, что предприятие может оказывать влияние на дифференциал только через ЭР. Значение дифференциала имеет также важное значение для банка при выдаче им новых кредитов предприятию.

ІІ. Расчетная часть

1. Определим экономическую рентабельность активов:

| ЭР = | НРЭИ | *100% = 80 / 130 * 100% = 61,5%. |

| АКТИВ |

Экономическая рентабельность активов составила 61,5%, показывает, что на 1 рубль активов приходится 62 копейки чистой прибыли и процентов за кредит.

2. Рассчитаем во сколько раз экономическая рентабельность активов превышает среднюю расчетную ставку процента:

ЭР / СРСП = 61,5 / 32 = 1,9, т.е. ЭР = 1,9 СРСП.

3. Определим дифференциал:

ЭР - СРСП = 61,5 – 32 = 29,5%.

3. Рассчитаем уровень эффекта финансового рычага для данного предприятия:

| ЭФР=(1 – СНП)*(ЭР – СРСП)* | ЗС | = 2 / 3*(61,5 – 32)*60 / 70 = 16,9% |

| СС |

Предприятию сейчас вообще не следует обращаться в банк за кредитом.

ЗАДАЧА 5

Предприятие имеет 900 000 шт. выпущенных и оплаченных акций на общую сумму 9 000 000 руб. и рассматривает альтернативные возможности: либо осуществить дополнительную эмиссию акций того же номинала (10 руб.) еще на 9 000 000 руб., либо привлечь кредиторов на эту же сумму под среднюю расчетную ставку процента – 14 процентов.

Что выгоднее? Анализ проводится для двух различных прогностических сценариев нетто-результата эксплуатации инвестиций: оптимистический сценарий допускает достижение НРЭИ величины 3 600 000 руб., пессимистический ограничивает НРЭИ суммой 1 800 000 руб. Всю чистую прибыль выплачивают дивидендами, не оставляя нераспределенной прибыли.

І. Теоретическая часть

Рациональная структура источников средств предполагает такое соотношение заемных и собственных средств, при котором стоимость акций будет наивысшей. При решении задачи студент должен определить, что выгодно для предприятия: увеличить собственные источники средств путем дополнительной эмиссии акций или расширить заемные, привлекая кредиты.

Последовательность решения задачи должна быть следующей:

1. Проводится сравнительный анализ чистой рентабельности собственных средств и чистой прибыли в расчете на одну акцию для двух вариантов структуры пассива предприятия. Первый вариант ЗС = 0, второй вариант ЗС/СС = 1. Расчетные показатели заносятся в таблицу по двум вариантам:

- внутреннее (бездолговое) финансирование;

- внешнее (долговое) финансирование.

При заполнении таблицы необходимо выполнить некоторые расчеты (обобщенные из зарубежной практики):

Прибыль, подлежащая налогообложению = НРЭИ - проценты за кредит

Чистая прибыль = Прибыль, подлежащая налогообложению сумма налога на прибыль

Чистая рентабельность собственных средств =

| = | Чистая прибыль | *100 |

| Собственные средства |

Таблица 1

| Показатели | Бездолговое финансирование | Долговое финансирование | ||

| НРЭИ (прибыль до уплаты процентов за кредит и налога), руб. | X | X | X | X |

| Проценты за кредит, руб. | ||||

| Прибыль, подлежащая налогообложению, руб. | ||||

| Сумма налога на прибыль, руб. | ||||

| Чистая прибыль, руб. | ||||

| Количество обыкновенных акций, штук | ||||

| Экономическая рентабельность, % | ||||

| СРСП % | ||||

| Чистая прибыль на акцию, руб. | ||||

| Чистая рентабельность собственных средств, % | ||||

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев