Навигация

Дослідження фінансового стану НВКФ “Енергія-Юг”

2. Дослідження фінансового стану НВКФ “Енергія-Юг”.

2.1.Основні напрямки фінансової діяльності НВКФ “Енергія-Юг”

Науково-виробнича комерційна фірма “Енергія-Юг” створена з метою сучасної підприємницької діяльності учасників, розвитку ринка товарів та послуг в регіоні, створенню робочих місць та отримання прибутку.

Підприємство діє на підставі Статуту, у відповідності до Законів України “Про підприємства в Україні”, “Про господарські товариства” та інших законодавчих і нормативних актів.

Предметом діяльності НВКФ “Енергія-Юг” є торгівельна діяльність у сфері роздрібної торгівлі та громадського харчування щодо реалізації продовольчих і непродовольчих товарів, алкогольних напоїв, тютюнових виробів, а також створення торгової мережі магазинів.

Фінансові ресурси підприємства формуються за рахунок виручки від реалізації продукції, робіт, послуг, що одержані від продажу, благодійних внесків та інших фінансових коштів.

НВКФ “Енергія-Юг” реалізує свою продукцію по цінам, що встановлюються самостійно. Отримуючи товар від київських иостачальників, фірма включає в ціну продукції свої 20%, з яких формується прибуток.

Із виручки від реалізації продукції, робіт, послуг та інших надходжень відшкодовуються матеріальні та дорівнювальні до них витрати, витрати на оплату праці, виплачуються податки та інші обов’язкові платежи, сплачуються відсотки по кредитам. Чистий прибуток надходить у повне розпорядження НВКФ “Енергія-Юг”. За рахунок чистого прибутку підприємство формує резервний фонд у розмірі 25% від Статутного фонду. Формування зазначеного фонду здійснюється шляхом щорічних відрахувань, але не менш 5% від суми чистого прибутку до досягнення фондом зазначеного розміру.

Підприємство самостійно планує свою діяльність та визначає перспективи розвитку виходячи із попиту на виготовлену продукцію, роботи, послуги та необхідності свого виробничого та соціального розвитку, підвищення особистих доходів своїх працівників.

2.2. Методика розрахунку та критерії оцінки показників фінансового стану

Фінансовий стан підприємства характеризується ступенем його прибутковості та оборотності капіталу, фінансової стійкості та динаміки структури джерел фінансування, здатності розраховуватися за борговими зобов'язаннями.

Правильна оцінка фінансових результатів діяльності та фінансового стану підприємства за сучасних умов господарювання конче потрібна як для його керівництва і власників, так і для інвесторів, партнерів, кредиторів, державних органів. Фінансовий стан підприємства цікавить і його конкурентів, але вже в іншому аспекті — негативному; вони заінтересовані в ослабленні позицій конкурентів на ринку.

Для оцінки фінансового стану підприємства необхідна відповідна інформаційна база. Такою можуть бути звіт про фінансові результати діяльності і баланс. З погляду фінансового аналізу є три основні вимоги до бухгалтерської звітності. Вона повинна містити:

· оцінку динаміки та перспектив одержання прибутку підприємством;

· оцінку наявних у підприємства ресурсів та ефективності їх використання;

· прийняття обгрунтованих управлінських рішень для здійснення інвестиційної політики.

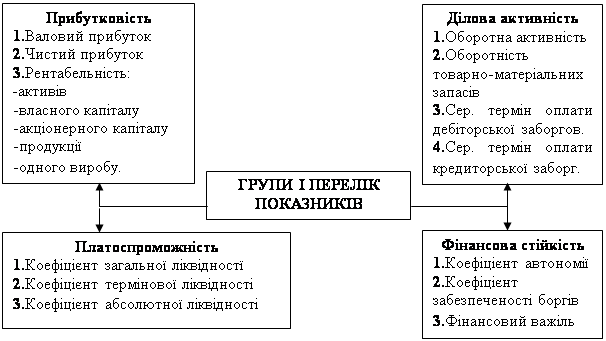

Також необхідно знати групи показників для оцінки фінансового стану підприємства (Рис. 2.5.)

Рис. 2.5. Групи розрахункових показників для оцінки фінансового стану підприємства. [4]

Прибутковість підприємства вимірюється двома показниками — прибутком і рентабельністю. Прибуток виражає абсолютний ефект без урахування використаних ресурсів. Тому для аналізу його доповнюють показником рентабельності.

Рентабельність — це відносний показник ефективності роботи підприємства, котрий у загальній формі обчислюється як відношення прибутку до витрат (ресурсів). Рентабельність має кілька модифікованих форм залежно від того, які саме прибуток і ресурси (витрати) використовують у розрахунках.

Передусім виокремлюють рентабельність інвестованих ресурсів (капіталу) і рентабельність продукції. Рентабельність інвестованих ресурсів (капіталу) обчислюється в кількох модифікаціях: рентабельність активів, рентабельність власного капіталу, рентабельність акціонерного капіталу.

Рентабельність активів (РА) характеризує ефективність використання всього наявного майна підприємства та обчислюється за формулою:

ПЗ(Ч)

РА= ¾¾¾¾ *100

КА

де ПЗ(Ч) – загальний (чистий) прибуток підприємства;

КА — середня сума активів за річним балансом.

Розрахуємо цей показник для НВКФ “Енергія-Юг”:

16,56

I РA= ¾¾¾¾ *100 = 2,3

722,136

2,64

II РA= ¾¾¾¾ *100 = 0,37

722,136

79,32

III РA= ¾¾¾¾ *100 = 10,98

722,136

138,36

IV РA= ¾¾¾¾ *100 = 19,16

722,136

Показники рентабельності активів збільшуються протяго року, але у другому кварталі цей показник різко зменьшується за рахунок зменьшення чистого прибутку підприємства. Взагалі, ефективність використання всього власного майна підприємства у 2001році є нормальною.

Обчислюючи цей показник, виходять як із загального (до оподаткування), так і з чистого (після оподаткування) прибутку. Єдиного методичного підходу тут не існує. Тому треба обов'язково зазначити, який саме прибуток узято.

Показник рентабельності сукупних активів може бути дезагрегований, якщо підприємство здійснює різні види діяльності (за її диверсифікації). У цьому разі поряд із рентабельністю всіх активів визначається рентабельність за окремими видами діяльності (рентабельність виробництва, сервісного обслуговування, комерційної діяльності).

Рентабельність власного капіталу (РВК) відображає ефективність використання активів, створених за рахунок власних коштів:

ПЧ

РВК = ¾¾¾ *100 КВде ПЧ – чистий прибуток підприємства; КВ — власний капітал підприємства.

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

16,56

I РВК = ¾¾¾ *100 = 19,9782,92

2,64 II РВК = ¾¾¾ *100 = 2,32

113,64

79,32 III РВК = ¾¾¾ *100 = 54,49

145,56

138,36 IV РВК = ¾¾¾ *100 = 67,66

204,48

Величина власного капіталу береться за даними балансу підприємства або його звіту про власний капітал на певну дату (після 1 січня).

Як бачимо з розрахунків, показники рентабельності власного капіталу зростають у кожному кварталі за вийнятком другого, що зумовлено низьким рівнем чистого прибутку підприємства. За рік цей показник збільшився на 47,96, тому характерізується середньою ефективністю використання активів, створених за рахунок власних коштів підприємства.

Рентабельність продукції (РП) характеризує ефективність витрат на її виробництво і збут. Вона визначається за формулою:

ПРП

РП = ¾¾¾ *100

СРП

де ПРП – прибуток від реалізації продукції за певний період;

| деП С |

СРП – певна собівартість реалізованої продукції.

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

16,56

I РП = ¾¾¾ *100 = 5,94

63,84

2,64

II РП = ¾¾¾ *100 = 0,48

554,16

79,32

III РП = ¾¾¾ *100 = 6,29

1262,04

138,36

IV РП = ¾¾¾ *100 = 6,79

2038,56

Показники рентабельності продукції НВКФ “Енергія-Юг” зросли протягом досліджуємого періоду на 0,85, але у другому кварталі цей показник різко зменшився, що пояснює низька дохідність реалізації у той час. Вцілому ж на підприємстві рентабельність продукції має середній рівень ефективності.

Рентабельність продукції можна обчислювати також як відношення прибутку до обсягу реалізованої продукції. Саме в такому вигляді цей показник використовується в зарубіжній практиці.

Ділова активність підприємства є досить широким поняттям і включає практично всі аспекти його роботи. Специфічними показниками тут є оборотність активів і товарно-матеріальних запасів, величини дебіторської та кредиторської заборгованості.

Оборотність активів (nА) — це показник кількості оборотів активів підприємства за певний період (переважно за рік), тобто:

nA = В/КА

де В — виручка від усіх видів діяльності підприємства за певний період;

КА — середня величина активів за той самий період.

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

96,48

I nA = ¾¾¾ = 0,19

495,48

936,84

II nA = ¾¾¾ = 1,62

577,2

1600,8

III nA = ¾¾¾ = 1,71

934,68

2481,12

IV nA = ¾¾¾ = 2,24

1107,6

Як бачимо із зроблених розрахунків, показники оборотності активів постійно збільшуються, що є позитивним для підприємства. За рік цей показник збільшився на 2,05 і показує кількість оборотів, що здійснюють оборотні кошти.

За цих умов середня тривалість одного обороту (tА) становитиме:

tА = ДК/nА

де Д — кількість календарних днів у періоді.

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

90

I tA = ¾¾¾ = 473,68

0,19

90

II tA = ¾¾¾ = 55,56

1,62

90

III tA = ¾¾¾ = 52,36

1,71

90

IV tA = ¾¾¾ = 40,18

2,24

Розрахувавши показники середньої тривалості одного обороту, можна побачити його постійне скорочення, що є позитивним для нашого підприємства і не є перешкодою нормальному ходу реалізації продукції.

Фінансова стійкість підприємства характеризується співвідношенням власного і залученого капіталу. Для цього використовуються коефіцієнти автономії та забезпечення боргів. З-поміж них найбільш поширеними є коефіцієнт автономії та забезпечення боргів.

Коефіцієнт автономії (kA) обчислюється як відношення власного капіталу до підсумку балансу підприємства:

KA = KB / KБ

де КВ – власний капітал підприємства;

КБ – підсумок балансу (сума всіх джерел фінансування).

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

82,92

I kA = ¾¾¾ = 0,17

495,48

113,64

II kA = ¾¾¾ = 0,2

577,2

145,56

III kA = ¾¾¾ = 0,16

934,68

204,48

IV kA = ¾¾¾ = 0,18

1107,6

Якщо kА < 0,5, то зростає ризик не сплати боргів, а відтак і занепокоєння кредиторів. Збільшення значення коєфіцієнту автономії зумовлює підвищення фінансової незалежності та зменшення ризику порушення фінансової стійкості підприємства.

Як бачимо з отриманих результатів, коефіцієнт автономії НВКФ “Енергія-Юг” менше 0,5, що говорить про ризик несплати боргів підприємства, а також показує залежність підприємства від зовнішніх джерел фінансування, тому треба збільшувати власний капітал.

Коефіцієнт забезпечення боргів (kЗБ) визначається як співвідношення власного та залученого капіталу:

kЗБ = КВ / КЗ

де КЗ – боргові зобов’язання підприємства (залучений капітал).

Розрахуємо цей показник виходячи з даних НВКФ “Енергія-Юг” за кожен квартал:

82,92

I kЗБ = ¾¾¾ = 0,2

12,56

113,64

II kЗБ = ¾¾¾ = 0,25

463,32

145,56

III kЗБ = ¾¾¾ = 0,18

788,88

204,48

IV kЗБ = ¾¾¾ = 0,23

902,88

Нормальною вважають ситуацію, коли kЗБ³1. На жаль, аналітична оцінка фінансового стану підприємства на базі таких коефіцієнтів не завжди є однозначною.

Розрахувавши коефіцієнт забезпечення боргів для НВКФ “Енергія-Юг” можна побачити, що збільшення частки боргів у сукупному капіалі зводить нанівець фінансову незалежність підприємства. Проте водночас збільшуються джерела фінансування та можливості підвищення ефективності його діяльності.

За певних умов кредити вигідно брати. Тут проявляється ефект так званого фінансового важеля (лівериджу), який виражають через відношення заборгованості до власного капіталу.

Коли плата за кредит є меншою за рентабельність активів з урахуванням оподаткування, збільшення заборгованості (збільшення відношення КЗ/КВ) веде до зростання рентабельності власного капіталу. Отже, залучення кредиту у цьому випадку є фінансовим важелем (лівериджем) підвищення ефективності діяльності підприємства.

Платоспроможність підприємства, тобто його здатність вчасно розраховуватися з боргами, визначається за допомогою коефіцієнтів ліквідності. Вони показують, наскільки короткострокові зобов’язання покриваються ліквідними активами. А оскільки поточні активи мають різну ліквідність, то й обчислюється кілька коефіцієнтів ліквідності – загальної, термінової та абсолютної.

Коефіцієнт загальної ліквідності (kЛЗ) – це відношення оборотних активів до короткострокових пасивів:

kЛЗ = КОА / КЗК,

де КОА – оборотні активи підприємства;

КЗК – короткострокова заборгованість підприємства.

Беручи до уваги звітність підприємства, розрахуємо коефіцієнт загальної ліквідності:

417,12

I kЛЗ = ¾¾¾ = 1,08

358,8

501,6

II kЛЗ = ¾¾¾ = 1,15

437,76

859,8

III kЛЗ = ¾¾¾ = 1,12

765,72

1030,32

IV kЛЗ = ¾¾¾ = 1,17

880,32

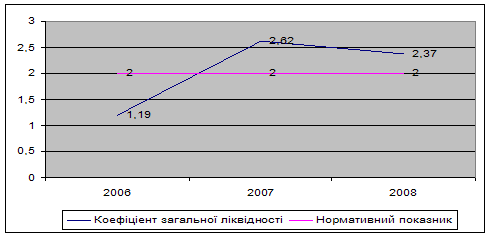

Якщо kЛЗ <2, то платоспроможність підприємства вважається низькою. За надто високого його значення (kЛЗ >3-4), може виникнути сумнів в ефективності використання оборотних активів. На оптимальну величину kЛЗ помітно впливає частка товарно-матеріальних запасів у оборотних активах. Для підприємств з невеликими товарно-матеріальними запасами та оперативно оплачуваними дебіторськими зобов’язаннями є прийнятими нижчий рівень співвідношення оборотніх активів і короткострокової заборгованості (kЛЗ <2), і навпаки, на підприємствах, в оборотних активах яких велика частка належить товарно-матеріальним запасам, це співвідношення треба підтримувати на більш високому рівні.

Для НВКФ “Енергія-Юг” коефіцієнт загальної ліквідності менше 2, що говорить про низьку платоспроможність підприємства у середньостроковому періоді.

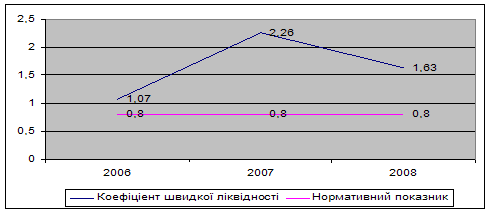

Коефіцієнт термінової ліквідності (kЛТ) обчислюється як відношення оборотніх активів високої (термінової) ліквідності до короткострокових пасивів, тобто

kЛТ = КТЛ / КЗК,

де КТЛ – оборотні активи високої (термінової) ліквідності, до яких відносять оборотні активи за мінусом товарно-матеріальних запасів (запасів і витрат).

Розрахуємо коефіцієнт термінової ліквідності, підставивши у формулу базові дані:

17,4

I kЛТ = ¾¾¾ = 0,05

385,8

14,76

II kЛТ = ¾¾¾ = 0,03

437,76

49,32

III kЛТ = ¾¾¾ = 0,06

765,72

35,04

IV kЛТ = ¾¾¾ = 0,04

880,32

Зробивши розрахунки коефіцієнту термінової ліквідності для нашого підпрємства, можна побачити, що НВКФ “Енергія-Юг” характерізується низькою платоспроможністю у короткостроковому періоді

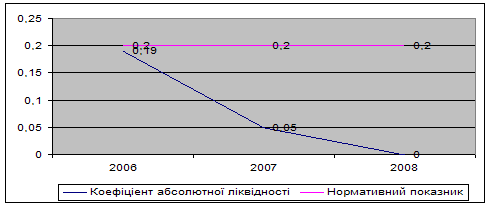

Коефіцієнт абсолютної ліквідності (kЛА) – це відношення абсолютно ліквідних активів до короткостракових пасивів:

kЛА = КАЛ / КЗК,

де КАЛ – абсолютно ліквідні активи підприємства, до яких належать гроші та короткострокові фінансові вкладення (ліквідні цінні папери). Підставимо у формулу дані з фінансових звітів за чотири квартали:

79,68

I kЛА = ¾¾¾ = 0,2

385,8

87,48

II kЛА = ¾¾¾ = 0,2

437,76

152,6

III kЛА = ¾¾¾ = 0,2

765,72

179,64

IV kЛА = ¾¾¾ = 0,2

880,32

Нормальною можна вважати ситуацію, коли kЛА ³0,5.

Коефіцієнти абсолютної ліквідності НВКФ “Енергія-Юг” у всіх кварталах дорівнюють 0,2, що говорить про нормальний стан цього коефіцієнту і миттєву платоспроможність підприємства.

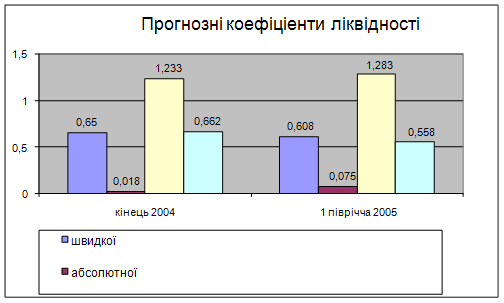

Рівень ліквідності підприємства залежить від його прибутковості, але однозначний зв’язок між цими показниками простежується тільки в перспективному періоді. У перспективі висока прибутковість є передумовою належної ліквідності. У короткостроковому періоді такого прямого зв’язку немає. Підприємство з непоганою прибутковістю може мати низьку ліквідність унаслідок великих виплат власникам, ненадійності дебіторів. Про незадовільний стан ліквідності підприємства свідчитиме той факт, що потреба підприємства в коштах перевищує їх реальні надходження. Отже, забезпечення задовільної ліквідності потребує певних управлінських зусиль та оптимизації фінансово-економічних рішень. Фінансовий стан підприємства тісно пов’язаний із перспективною його платоспроможністю. Її аналіз дає змогу визначити фінансові можливості підприємства на відповідну перспективу.

Похожие работы

... бухгалтерський баланс підприємства (форма №1). Співвідношення між окремими групами активів і пасивів балансу мають важливе економічне значення і використовуються для оцінки і діагностики фінансового стану підприємства. Це співвідношення можна розглянути у різних аспектах, але основними показниками з отриманих будуть ті, що характеризують ступінь заборгованості, ліквідності та активності підприє ...

... інь розвитку фінансового ринку, страхової справи й зовнішньоекономічних зв‘язків, використання порівняльних й абсолютних переваг міжнародного поділу праці. 49 2.3. Оцінка фінансового стану ВАТ “Чернігівський інструментальний завод ” Оцінка фінансового стану підприємства в умовах ринкових відносин особливо важлива для вирішення конкуренції і фінансової стабільності, надійності підприємства як ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев