Навигация

Экспресс-анализ финансового состояния предприятия

ТВЕРСКОЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Контрольная работа

Экспресс-анализ финансового состояния предприятия

Работу выполнила

Студентка 3-его курса, 39 группы

Ефимова В.Ю.

г. Тверь 2010 год

Экспресс-анализ финансового состояния предприятия

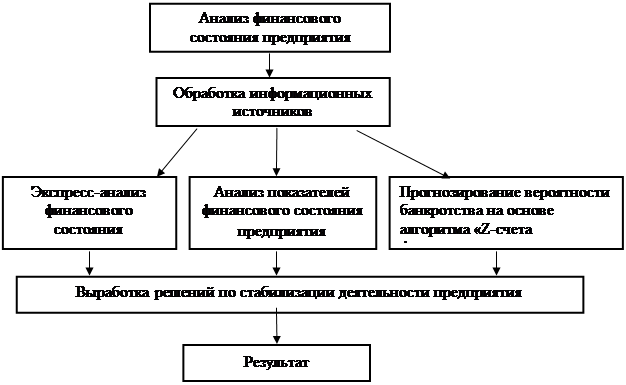

Анализ финансового состояния предприятия является важнейшим условием успешного управления его финансами. Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия отражает конечные результаты его деятельности, которые интересуют не только работников предприятия, но и его партнёров по экономической деятельности, государственные, финансовые и налоговые органы.

Целью финансового анализа является оценка информации, содержащейся в отчетности, сравнение имеющихся сведений и создание на их базе новой информации, которая послужит основой для принятия тех или иных решений.

Анализ финансового состояния предприятия состоит из 6 этапов:

1. Горизонтальный и вертикальный анализ финансовой отчётности.

2. Анализ и оценка имущественного положения предприятия.

3. Анализ и оценка ликвидности и платёжеспособности предприятия.

4. Анализ и оценка финансовой устойчивости предприятия.

5. Анализ и оценка деловой активности предприятия.

6. Анализ и оценка показателей рентабельности предприятия.

Внутренний анализ направлен на прогнозирование расширения производственной деятельности, выбора источников и возможности привлечения инвестиций в те или иные активы, сохранения ликвидности и платежеспособности предприятия или возможной вероятности банкротства, повышения финансовой устойчивости предприятия и повышения конкурентоспособности предприятия. Результаты анализа могут служить оценкой работы менеджеров и основой для принятия эффективных управленческих решений, направленных на стабилизацию финансового положения предприятия на планируемый период. Кроме того, само предприятие заинтересовано в надежных партнерах и обращается к прочтению их отчетности будущих потенциальных контрагентов.

1 этап. Горизонтальный и вертикальный анализ финансовой отчётности

1. Горизонтальный анализ баланса позволяет определить общее направление изменения финансового состояния предприятия. При этом, прежде всего, сравнивают итог баланса на конец периода с итогом на начало года. Если итог баланса растёт, то финансовое состояние оценивается положительно. Далее, определяют характер изменения отдельных статей баланса. Положительно характеризует финансовое состояние предприятия увеличение в активе баланса остатков денежных средств, краткосрочных и долгосрочных финансовых вложений, нематериальных активов и производственных запасов. К положительным характеристикам финансового состояния по пассиву относится увеличение суммы прибыли, доходов будущих периодов, фондов накопления и целевого финансирования, к отрицательным – увеличение кредиторской задолженности в пассиве.

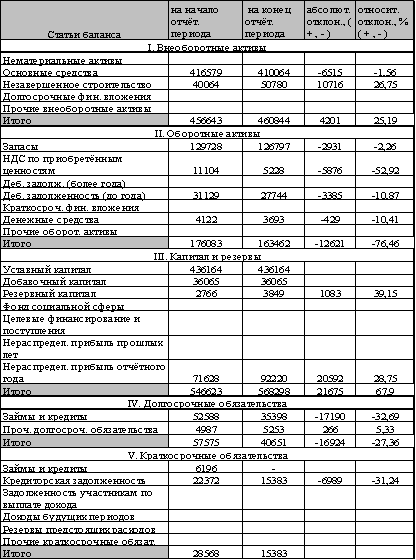

За отчетный период активы организации снизились на 8434 тыс. руб. (460870+163462)-(456683+176083)= -8434 тыс. руб. или на 1,3%. За счет снижения объема оборотных активов на 12621 тыс. руб. или на 76,5%. Абсолютное отклонение внеоборотных активов на конец года по сравнению с началом составило 4201 тыс. руб. Снизились долгосрочные обязательства на 16924 тыс. руб. или на 27% (произошло вследствие снижения обязательств по займам и кредитам на 33%). Кредиторская задолженность так же снизилась на 6989 или на 31%. Предприятие работает с прибылью и к концу года, прибыли было получено на 20592 тыс. руб. больше, что составило 28,8%. Так же увеличился резервный капитал на 39%. Заметно снизилось НДС по приобретенным ценностям (53%).

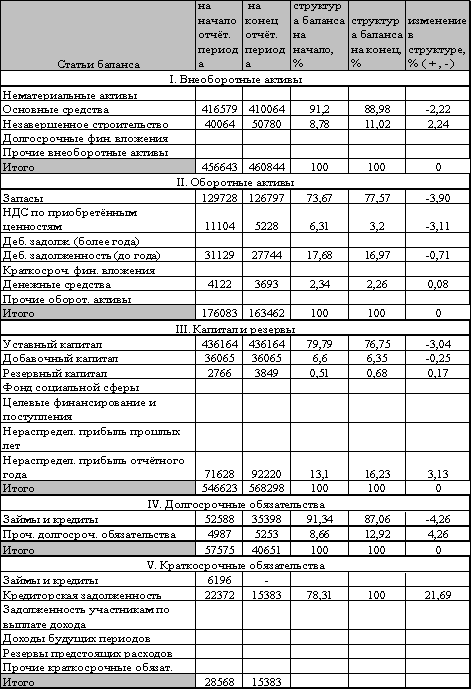

2. Вертикальный анализ баланса – это анализ структуры активов и пассивов путём расчёта удельного веса статей в валюте баланса.

Большая часть всех обязательств приходится на кредиты и займы 91% на начало периода, на конец 87%. Заемные средства составляют к концу года 9%, их доля в общем объеме уменьшилась в течение года на 4,6%. Доля собственных средств в обороте возросла на 4,6%, что положительно характеризует деятельность организации. Структура заемных средств претерпела ряд изменений. Так доля заемного капитала поставщикам снизилась на 0,9% вместе с кредиторской задолженностью прочим кредиторам – 0,2%. Наибольший удельный вес в оборотных активах составляют запасы – 78% (возможно это возникло в следствие того, что предприятие занимается деятельностью, которая носит сезонный характер и путем повышения запасов пытается увеличить свою платежеспособность).

Агрегированный баланс фирмы

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года |

| Имущество всего (стр. 300) | 632766 | 624332 | Обязательства всего (стр.700) | 632766 | 624332 |

| Внеоборотные активы | 456683 | 460870 | Собственный капитал (итог разд.3) | 546623 | 568298 |

| Текущие активы (итог разд. 2) | 176083 | 163462 | Заемный капитал (итог разд.4+ итог разд.5) | 86143 | 56034 |

| - запасы и затраты (стр. 210+стр.220) | 140832 | 132025 | -долгосрочные обязательства (стр. 590) | 57575 | 40651 |

| -дебиторская задолженность (стр.230+стр.240+стр.270) | 31129 | 27744 | -краткосрочные кредиты и займы (стр.610+стр.630+стр.640+стр.650) | 6196 | - |

| -денежные средства и краткосрочные финансовые вложения (стр.250+стр.260) | 4122 | 3693 | - кредиторская задолженность (стр.620+стр. 660) | 22372 | 15383 |

Из таблицы видно, что текущие активы значительно сократились, заемный капитал снизился, внеоборотные активы имеют большой вес.

Признаками хорошего баланса являются:

1. Валюта баланса в конце отчетного периода должна увеличиваться по сравнению с началом. Но она снизилась на 8434 тыс. руб.

Не соответствует.

2. Темпы прироста оборотных активов должны быть больше темпа прироста внеоборотных активов.

Темп прироста оборотных активов = 7,17% (163462-176083)/176083*100

Темп прироста внеоборотных активов = 0,92% (460870-456683)/456683*100

Соответствует Т.пр. ОА > Т.пр. ВНА

7,2%>0,9%

3. Собственный капитал организации в абсолютном выражении должен превышать заемный или темпы его роста в процентах должны быть выше, чем темп роста заемного капитала.

Т.р. СК = 100,9%, Т.р. ЗК = 96,33%

Соответствует. 100,9%>96,33%

4. Темпы прироста дебиторской и кредиторской задолженностей должны быть примерно одинаковы или кредиторская задолженность чуть выше.

Т.пр. ДЗ = -10,87% (27744-31129)/31129*100

Т.пр. КЗ = -31,24 (15383-22372)/22372*100

Не соответствует.

Похожие работы

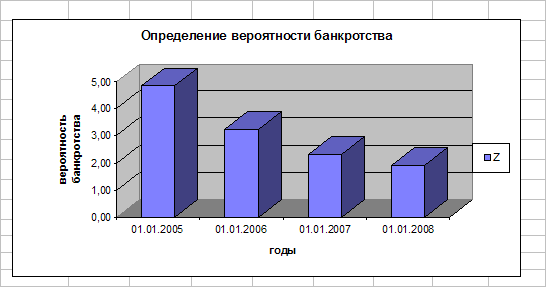

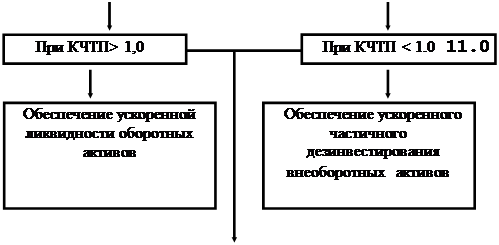

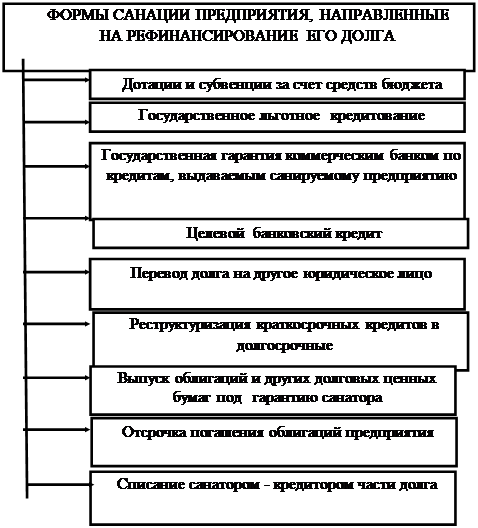

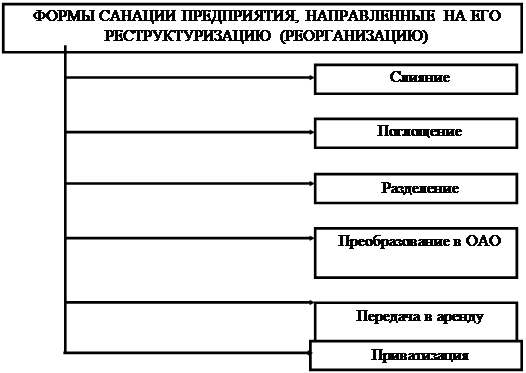

... общем объеме активов Z - показатель неплатежеспособности предприятия. 3 ВЫРАБОТКА РЕШЕНИЙ ПО СТАБИЛИЗАЦИИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 3.1 Внутренние механизмы финансовой стабилизации предприятия при угрозе банкротства Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации, которая позволяет не только снять ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

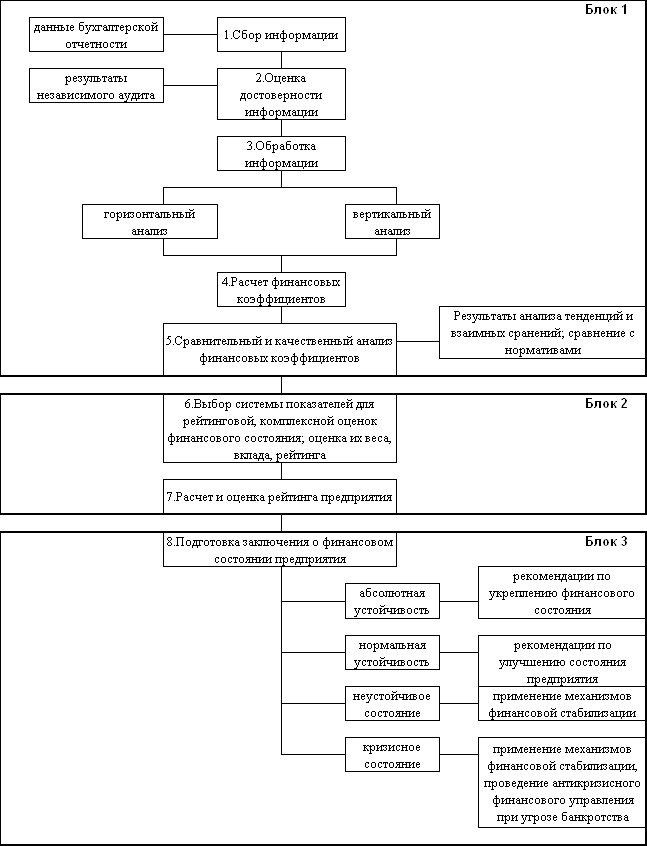

... нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей. 3. ОСНОВНЫЕ ПРИНЦИПЫ И ПОСЛЕДОВАТЕЛЬНОСТЬ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Детализация процедурной стороны методики анализа финансового состояния зависит от поставленных целей, а так же факторов информационного, временного, методического и технического обеспечения. Логика ...

ываются показатели финансовой устойчивости, платежеспособности и ликвидности, деловой активности, предлагаются пути улучшения финансового состояния предприятия. Глава 1. Теоретические и методологические основы комплексного анализа и оценки финансового состояния предприятия 1.1. Значение, задачи анализа финансового состояния предприятия Финансовый анализ является одним из элементов ...

0 комментариев