Навигация

НЕОБХОДИМОСТЬ В УПРАВЛЕНИИ ВНЕШНИМ ДОЛГОМ

2. НЕОБХОДИМОСТЬ В УПРАВЛЕНИИ ВНЕШНИМ ДОЛГОМ

2.1 Методы управления внешним государственным долгом

Одним их элементов управления государственным долгом является регламентирование допустимых пределов роста долга в планируемом периоде либо установление предельно допустимого уровня долга по отношению к валовому внутреннему продукту.

Для оценки долгового бремени страны в международной практике используются различные методы. Наиболее распространенной является методика Всемирного банка, по которой уровень кредитоспособности определяется через систему следующих показателей:

· отношение внешнего долга к ВВП. Характеризует размер долга как долю производительных возможностей страны. Критический уровень — 50%;

· отношение внешнего долга к экспорту товаров и услуг. Характеризует экспортные возможности страны в сопоставлении с накопленным внешним долгом. Критический уровень — 220%;

· отношение годовых платежей по погашению и обслуживанию внешнего долга к экспорту товаров и услуг. Характеризует непосредственную тяжесть долгового бремени страны. Критический уровень — 25%.

· отношение выплат процентов по внешнему долгу к объему экспорта товаров и услуг.

Кроме указанных выше четырех основных показателей применяется классификация стран по степени тяжести (бремени) внешнего долга: если значение первого показателя более 80 % или отношение платежей по обслуживанию внешнего долга будущего года к валовому внутреннему продукту превышает 220 % на протяжении трех лет, то страна относится к категории несущих тяжелое бремя внешней задолженности; если первый показатель находится в пределах 18-80 % или отношение платежей по обслуживанию внешнего долга будущего года к валовому внутреннему продукту менее 220 %, то страна относится к категории имеющих умеренную внешнюю задолженность [4, c.15-16].

Следующим важным направлением в системе управления государственным долгом является контроль за соотношением внутреннего и внешнего долга. При высоком уровне внешнего долга, по сравнению с внутренним, целесообразно дополнить систему показателей еще одним соотношением: внешнего долга и объема экспорта, так как последний является основным источником поступления валюты для расчета с иностранными кредиторами [5, c.23].

Для обеспечения наличия в стране иностранной валюты для платежей по внешнему долгу применяются различные меры валютного контроля. В их числе обязательная продажа экспортной выручки, контроль за переводом валюты за рубеж, строгая регламентация целей, на которые может приобретаться иностранная валюта, занижение курса национальной валюты с целью стимулирования экспорта и ограничения импорта.

Многие страны применяют для управления государственным долгом модели формирования оптимального долгового портфеля, направленные на снижение рисков и стоимости обслуживания долга. При этом разрабатывается базовая модель портфеля, сбалансированная в части видов валют, сроков погашения, графиков платежей, структура процентных ставок и т.п. Затем разрабатываются методы достижения базовой модели с помощью различных операций с государственными ценными бумагами. Такие методы управления применяются в Ирландии, Дании, Швеции, частично — в Бельгии, Португалии, Австрии, Италии, Аргентине и других странах [5, c. 24].

В системе управления внешним долгом важное место занимает осуществление специальных приватизационных программ. Как и в других рассмотренных выше случаях, данный инструмент имеет различные схемы применения. Один из них — приватизация предприятий отечественными инвесторами для пополнения бюджетных доходов, которые в последующем могут быть использованы для погашения или обслуживания внешнего долга. Второй вариант представляет собой приватизацию предприятий иностранными инвесторами также с целью пополнения финансовых ресурсов государства, необходимых для обслуживания внешнего долга. Третий вариант предполагает непосредственный обмен государственных облигаций на акции приватизируемых предприятий. Эмиссии государственных облигаций, конвертируемых в акции приватизируемых компаний, успешно применялись во многих странах и на большие суммы. В их числе Италия, Испания, Индия, Пакистан и другие.

В рамках совершенствования системы управления внешним долгом внедряются разные методы коммерческой деятельности. Например, создание специальной коммерческой структуры, действующей в интересах министерства финансов, но получающей доходы в зависимости от результатов деятельности по управлению государственным долгом, либо нескольких аналогичных структур, конкурирующих между собой.

Широкое использование мирового опыта управления внешним долгом позволило бы многим странам с меньшими издержками решить собственные долговые проблемы [5, c. 24].

2.2 Характеристика динамики внешнего долга в зарубежных странах

В развивающихся странах и странах с переходной экономикой государственный внешний долг, как правило, существенно больше частного долга. Россия имеет в настоящее время значительный государственный внешний долг (а в последние годы стал возрастать и частный внешний долг). Однако государственный внешний долг России не является самым большим в мире. Самыми большими помимо России должниками (с долгом более 100 млрд. долл.) являются США, Бразилия, Канада, Китай, Австралия, Республика Корея, Мексика, Индия, Аргентина, Франция и некоторые другие страны.

Самым крупным должником в современном мире являются США. Степень тяжести проблемы внешнего долга для экономики той или иной страны определяется такими показателями, как отношение суммы внешнего долга страны-должника к ее ВВП или объему экспорта товаров и услуг из этой страны; отношение суммы обслуживания внешнего долга к объему экспорта товаров и услуг из данной страны.

При этом предельными показателями считаются отношение внешнего долга к ВВП в 80% и внешнего долга к стоимости экспорта в 220%. Для оценки отягощенности долгом часто используют еще один показатель-коэффициент обслуживания долга. Его определяют как отношение очередных платежей в погашение долго- и краткосрочных кредитов и процентов по всем кредитам и валютным поступлениям (экспорту товаров и услуг). Эта характеристика, как и большинство других показателей, не остается неизменной. Если в начале 60-х гг. было распространено мнение, что уровень безопасности по данному показателю составляет 7%, то в конце 60-х гг. он был поднят до 10%, а в настоящее время показатель в 30% рассматривается как умеренный. На практике многие страны, сильно отягощенные долговыми обязательствами, имеют два или даже три критических значения по указанным выше показателям. Например, Сьерра-Леоне имела в 1999г. отношение внешнего долга к ВВП в 136%, внешнего долга к экспорту-123,4%, а обслуживания внешнего долга к экспорту-31% [6, c.280].

Оценивая, например, степень остроты долговой проблемы для США, необходимо иметь в виду, что у этой страны самый большой ВВП в мире (около 11 трлн. долл.) и она многие годы является ведущим экспортером товаров и услуг в мире.

Аналогична ситуация и у других ведущих стран мира, также имеющих большой внешний долг. Государственный долг большинства наиболее развитых стран мира не превышает 65% ВВП (исключение среди стран Западной Европы составляют Италия и Бельгия). В ЕС в качестве одного из критериев возможности присоединения к Экономическому и валютному союзу (вступление в «зону евро») используется показатель отношения долга к ВВП не превышает 60%. Развитые страны одновременно являются и крупнейшими кредиторами, поэтому степень доверия к ним как должникам высока.

Другое дело - бедные страны, которые готовы брать в долг под высокие проценты, но, как правило, оказываются не в состоянии этот долг вернуть. Растущий внешний долг у таких стран в конечном итоге создает ситуацию так называемой «долговой петли» (когда все новые внешние заимствования идут главным образом на погашение ранее полученных займов, кредитов, ссуд). Иногда страны-должники отказываются от своих обязательств по обслуживанию внешнего долга. Подобную ситуацию называют долговым кризисом или дефолтом. Подобные примеры были в Турции в 1875 г., Перу и Египте - в 1876 г., Греции- в 1893 г., Бразилии- в 1898 и 1914 гг., в России в 1917 г. В современных условиях и страны-должники, и страны-кредиторы стараются не доводить ситуацию до дефолта, хотя примеров такого рода и в последние годы встречается достаточно много.

Для того, чтобы не отказаться в ситуации «долговой петли», правительства стран-должников должны проводить активную политику по управлению свои внешним долгом [6, c. 281].

Что касается России, то до кризиса система фиксированного валютного курса обеспечивала относительную предсказуемость расходов по обслуживанию внешнего долга. Девальвация и переход к плавающему курсообразованию сделали объемы ежегодных выплат менее прогнозируемыми в рублевом выражении.

После финансового кризиса внешний долг российского правительства был фактически разделен на две категории. В первую, которая подлежала обслуживанию, попали все кредиты, взятые в период с 1991 года собственно Россией: это были обязательства перед МВФ и Всемирным Банком, еврооблигации и двусторонние кредиты российского правительства. Во вторую – долги, унаследованные Россией от Советского Союза, по которым правительство отказалось платить в полном объеме, это были обязательства перед Парижским (в котором все вопросы решаются исходя из политической точки зрения) и Лондонским (куда входят в основном зарубежные банки-кредиторы, все вопросы решаются исходя из чисто коммерческого подхода) клубами [7].

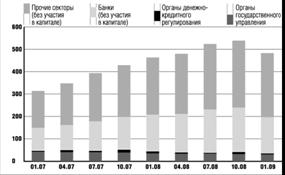

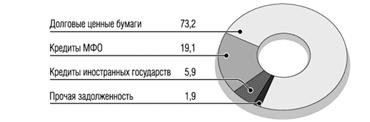

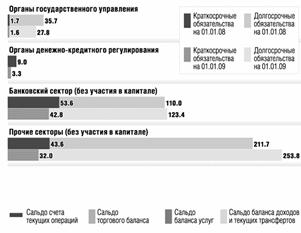

Объем внешнего долга в 2004г. составил в долларовом измерении 182 млрд. По состоянию на 1 января 2004г. сложилась следующая долговая структура: 54%(99 млрд.долл.) приходилось на обязательства органов государственного управления, на органы денежно-кредитного регулирования(%, в скобках – млрд. долл.) – 4 (7,8), на задолженность банковского сектора – 14 (24,8), на нефинансовые предприятия – 28 (50,3) [8, c. 3].

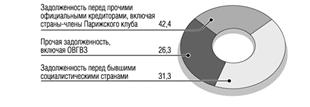

Во внешних обязательствах органов государственного управления 29% составлял долг, принятый на себя Россией в качестве правопреемницы СССР(58,1 млрд. долл.), в том числе на долг перед Парижским клубом кредиторов приходилось 74% (42,7 млрд.), перед бывшими социалистическими странами – 6% (3,6 млрд. долл.).

Объем инвестиций резидентов в иностранные ценные бумаги в 2003г. увеличился в 1,4 раза и составил по состоянию на 1 января 2004г. 2437 млн. долл.: долгосрочные активы - 2063 млн., краткосрочные – 261 млн. , участие в капитале – 113 млн.

Стабильный рост инвестиций в экономику в 2001 – 2003 гг. был обеспечен активностью банковского сектора, вложения сектора нефинансовых предприятий снижались.

Проблема внешней задолженности требует постоянного контроля, поскольку может оказывать очень серьезное негативное влияние на развитие страны в долгосрочной перспективе (например, финансовая изоляция в случае дефолта по внешнему долгу). Нельзя забывать, что глубокий более чем десятилетний кризис в Латинской Америке, сопровождавшийся длительным спадом производства и исключительно высокой инфляцией, был спровоцирован именно крупными внешними долгами [7].

Похожие работы

... доверия к стране и возможности международного сотрудничества, что обусловливает необходимость осторожного отношения к данному инструменту финансирования экономики. Глава 2. Регулирование внешнего долга России 2.1 Возможности и инструменты управления внешним долгом С конца 1980-х годов в международной практике сформировался достаточно разнообразный набор методов управления внешним долгом ...

... населенных пунктов страны вообще не имеют связи с дорогами общего пользования. Данные обстоятельства не позволяют в полной мере осваивать ресурсы краев, областей и республик. Социально-экономическое развитие России за 2008 год На сегодняшний день восстановлена территориальная целостность и единство нашего государства. Россия по уровню и качеству жизни по-прежнему отстает от международных ...

... вопросам взаимоотношений Российской Федерации с Парижским клубом кредиторов отражают все основополагающие договоренности, достигнутые с Клубом в части реструктуризации внешнего долга бывшего СССР, принятого на себя Российской Федерацией. 2. Досрочное погашение долга Россия 21 августа 2006 года практически окончательно отправила дело бывшего СССР в исторические архивы, досрочно расплатившись ...

... показателей, характеризующих состояние государственного внешнего долга Российской Федерации. Бюллетень Счетной палаты Российской Федерации №1 (121) / 2008 г. 11. Иванова Е.Е. Управление внешним долгом Российской Федерации. Правовые аспекты. 12. Бабич А.М., Павлова Л.Н. Государственные и муниципальные финансы: Учебник для вузов. ¾ М.: ЮНИТИ, 2002. ¾ 687 с. 13. Шохин С.О. Все ...

0 комментариев