Навигация

Краткая характеристика банка

2.1 Краткая характеристика банка

ОАО «Банк «Каспийский» не новичок на финансовом рынке Казахстана. Он входит в число 47 банков функционирующих на территории Казахстана. К ОАО «Банк «Каспийский» образован в результате добровольного слияния ЗОАО «Банк «Каспийский» и ОАО «Каздорбанк». 12.12.1997года Национальный Банк Республики Казахстан выдал Генеральную лицензию № 245.

Если рассмотреть историю развития этих двух банков, ЗОАО «Банк «Каспийский» и ОАО «Каздорбанк», то она выглядит следующим образом:

1.01.1991 года распоряжением Президента Республики Казахстан Нурсултана Назарбаева был создан МеждуБанк Каспийский «Аль Барака Казахстан» для осуществления международных расчетов, привлечения и обслуживания зарубежных инвестиций, направляемых в экономику Республики Казахстан..

15 января 1997 г в связи с проведением перерегистрации в соответствии с требованиями действующего законодательства Республики Казахстан после согласования учредительных документов в Национальном банке Республики Казахстан и Министерстве Юстиции Республики Казахстан МБ «Аль Барака Казахстан» переименован в ЗОАО «Банк «Каспийский».

13 января 1989 года был зарегистрирован Акционерный банк «Каздорбанк» Госбанком СССР за № 44. Учрежден в значительной части первоначального капитала предприятиями и организациями Министерства автомобильных дорог Казахской ССР.

Ситуация на финансовых рынках и наблюдающиеся в банковской системе Республики процессы консолидации банковского капитала и сокращения числа банков создали для банков-партнеров объективные условия для слияния.

В настоящее время Банк обладает разветвленной сетью в 17 филиалов, 61 расчетно-кассовый отдел и 53 обменных пункта по всей территории Казахстана.

2.2 Структура активов ОАО «Банк Каспийский»

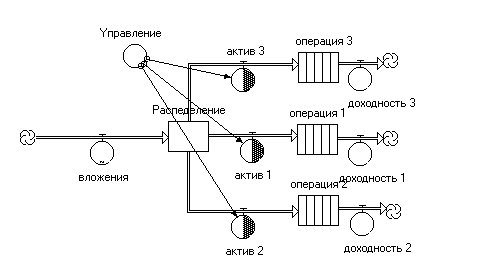

Активные операции ОАО «Банк Каспийский» составляют существенную и определяющую часть его операций. Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к балансовому итогу.

Анализ динамики состава и структуры активов баланса дает возможность установить размер абсолютного и относительного прироста или уменьшения ,как в целом так и отдельных его видов. Прирост либо уменьшение актива свидетельствует о расширении, либо сужении деятельности предприятия.

Проведем анализ статей активов баланса ОАО «Банк «Каспийский», для этого составим следующую таблицу.

По данным таблицы 1 (Приложение 1) можно сказать о том, что в целом по «Банку «Каспийский» валюта баланса за анализируемый период неизменно повышалась. Так, если на 1 января 2001 года она составила 2829260 тыс. тенге, то по данным на 1 января 2004 года валюта баланса составила 15043652 тыс. тенге. Абсолютное увеличение валюты баланса ОАО «Банк «Каспийский» произошло на 12214392 тыс. тенге или более чем в 5 раз. Наибольшему изменению в составе активов банка подверглась такая статья, как Депозиты в Национальном Банке Республики Казахстан, которая увеличилась более чем в 67 раз. Данная статья в структуре баланса на 1 января 2001 года занимала 0,33% от общей суммы активов или в денежном выражении 9249 тыс. тенге. На 1 января 2004 года данная статья занимает уже 4,15% от общей суммы активов или 624584 тыс. тенге. Депозиты в Национальном Банке Республики Казахстан, как отмечалось выше, увеличились более чем в 67 раз, абсолютный прирост произошел на 615335 тыс. тенге.

По данным таблицы 1 можно сказать, наибольший удельный вес за весь анализируемый период занимает такая статья актива, как ссуды и лизинги (за вычетом провизии на покрытие убытков). Если в структуре активов данная статья по данным на 1 января 2003 года занимала 35,8%, то на 1 января 2004 года данная статья увеличилась до 52,99% от общего количества активов. За анализируемый период (с 1.01.2003 по 1.01.2004гг.) данная статья увеличилась более чем в 7 раз или в абсолютном выражении увеличение произошло на 6959184 тыс. тенге. На 1 января 2004 года Ссуды и лизинги (за вычетом провизии на покрытие убытков) составила 7972029 тыс. тенге. Наименьший удельный вес в структуре активов (на 01.01.2004год) занимает такая статья, как Обязательства клиентов по непогашенным акцептам. Но здесь наблюдается изменения в сторону увеличения. Абсолютное увеличение данной статьи произошло на 15020 тыс. тенге. Но если рассмотреть по периодам, то мы увидим, что на 1 января 2002 года данная статья увеличилась на 40602 тыс. тенге, на 1 января 2003 года произошло увеличение до 89563 тыс. тенге, на 1-е января 2004 года произошло изменение в сторону уменьшения на 74543 тыс. тенге. В суммарном выражении данная статья равна 15020 тыс. тенге или 0.11% в структуре активов баланса, на 1.01.2004 года. В целом картина актива баланса банка довольно оптимистична, это видно по неизменному росту как валюты баланса в целом, так и статей в частности.

Далее перейдем к анализу производственных и непроизводственных активов банка. Данный анализ проводится на основе группировки статей актива баланса путем разделения их на производственные и непроизводственные. К числу производственных активов относятся: выданные кредиты, размещенные депозиты, вложения в ценные бумаги и другие доходные активы. К числу непроизводственных активов относятся средства в кассе и на корреспондентских счетах, обязательные резервы, перечисленные в Национальный Банк Республики Казахстан, средства отвлеченные в расчеты, дебиторы, капитализированные активы и другие активы не приносящие дохода.

Анализ эффективности использования активов банка проводится с помощью коэффициента (Кэф), который определяется как отношение величины активов, приносящих доход, к общей сумме активов банка.

Немаловажную роль в анализе качества состава активов банка играет коэффициент нагрузки производственных активов, который определяется как отношение величины непроизводственных активов к производственным. Данный коэффициент показывает, сколько «неработающих» активов приходится на 1 тенге активов приносящих доход.

Для анализа структуры производственных и непроизводственных активов в динамике рассмотрим следующую таблицу.

По данным таблицы 2 можно сказать о том, что в структуре активов наибольший удельный вес занимают производственные активы, при чем за анализируемый период наблюдался неизменный рост. Так если на 1 января 2001 года производственные активы в структуре активов занимали 73,02% или 2066075 тыс. тенге, то на 1 января 2004 года производственные активы занимают уже 89,93% или в денежном выражении 13522388 тыс. тенге. Данный рост можно назвать благоприятным. Непроизводственные активы составляют на 1 января 2001 года 26,98%, а на 1 января 2004 года -10,07%, в структуре активов. Если в производственных активах за анализируемый период рост произошел более чем в 6 раз, то в непроизводственных -почти в 2 раза.

По данным коэффициента нагрузки производственных активов можно сказать, что на 1 января 2001 года на 1 тенге активов приносящих доход приходится 0,66 тенге непроизводственных активов, на 1 января 2004 года непроизводственных активов приходилось 0,16 тенге на 1 тенге активов приносящих доход. Из этого видно, что произошло снижение коэффициента нагрузки на 0,2 пунктов. Это благоприятный результат, так как фактором повышения доходности банка является сокращение активов, не приносящих доход. Данные показатели говорят о том, что ОАО «Банк «Каспийский» осуществляет политику по поводу уменьшения доли непроизводственных активов в структуре активов банка.

Для определения влияния отдельных факторов на коэффициент эффективности использования активов и коэффициента нагрузки производственных активов применим способ цепных подстановок.

Коэффициент эффективности Коэффициент нагрузкииспользования активов (Кэф) производственных активов (Кн)

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Общее отклонение по коэффициенту Кэф.

Δ Кэф= Кэф2004-Кэф2001= 0,86-0,60= 0,26

в том числе за счет:

производственных активов

Δ Кэфпр акт= Кэфусл 1- Кэф2001= 4,5 9- 0,60 = 3,99

суммы активов

Δ Кэф акт= Кэф2002 – Кэфусл 1= 0,86-4,59= - 3,73

Δ Кэф = Δ Кэфпр акт + Δ Кэфакт= 3,99-3,73 = 0,26

Общее отклонение по коэффициенту Кн.

Δ Кн = Кн2004 – Кн2001 = 0,16-0,66 = -0,50

в том числе за счет:

непроизводственных активов

Δ Кннепр акт = Кнусл 1 –Кн2001 = 1,20-0,66=0,54

производственных активов

Δ Кнпр акт =Кн2002 –Кнусл1 =0,16-1,20= - 1,04

Δ Кн = Δ Кннепр акт + Δ Кнпр акт = 0,54-1,04=-0,50

Как показывает результат факторного анализа коэффициента эффективности использования активов, два фактора оказали на конечный результат не однозначное значение. Так первый фактор (производственные активы) оказал положительное влияние на общее изменения коэффициента. Второй фактор, сумма активов, оказал отрицательное влияние на общее изменение. Общее увеличение коэффициента произошло на 0,16 пунктов.

Результат факторного анализа коэффициента нагрузки производственных активов не однозначен. Как и в коэффициенте эффективности использования активов первый фактор (непроизводственные активы) в коэффициенте нагрузки производственных активов оказал воздействие на рост, однако второй фактор (производственные активы) оказал большее воздействие, причем в отрицательную сторону. В итоге общее изменение коэффициента нагрузки производственных активов произошло в сторону уменьшения на 0,257 пунктов.

По структуре активов ОАО «Банк Каспийский» видно, что основная часть приходится на кредиты (нетто), если сделать анализ активов по каждому виду активных операций, то можно узнать какая доля больше приходится на кредиты сроком до 1 года и на кредиты свыше года.

В основном клиентами ОАО «Банк Каспийский» являются торговые, заготовительные организации, сельскохозяйственные предприятия, физические лица и т. д. Основная масса которых стоит на развивающемся пути, берут кредиты сроком до 1 года, так как эти деньги в основном нужны для приобретения оборотных средств или для технического перевооружения.

Кредиты сроком свыше года или долгосрочные берут строительные предприятия, потому что требуется время для окупаемости строящегося здания или сооружения.

Таблица №3 Анализ активных операций по срокам кредитов| Статья баланса | 2001 год | 2002 год | 2003 год | Отклонение | ||||

| сумма | % | сумма | % | сумма | % | сумма | % | |

| Кредиты сроком до 1 года | 4453043 | 54,2 | 10336807 | 52,7 | 16957965 | 48 | 12504922 | -6,2 |

| Кредиты сроком свыше года | 3762904 | 45,8 | 9277627 | 47,3 | 18371128 | 52 | 14608224 | 6,2 |

| Всего кредитов | 8215947 | 100 | 19614434 | 100 | 35329093 | 100 | 27113146 | |

Итак, из таблицы №3 мы видим, что отклонение за 3 года по кредитам до 1 года составило 12504922 тыс. тенге, а кредиты сроком свыше года 14608224. Можно сказать, что состояние ОАО «Банк Каспийский» почти на одинаковом положении.

Если кредиты делятся на кредиты сроком до 1 года и кредиты сроком свыше года, значит они могут выдаваться физическим или юридическим лицам. Данный анализ показан в таблице №4.

Таблица №4 Анализ активных операций по группе клиентов| Статья баланса | 2001 год | 2002 год | 2003 год | Отклонение | ||||

| сумма | % | сумма | % | сумма | % | сумма | % | |

| Физические лица, в том числе потребительские кредиты | 2464784 | 30,0 | 8630351 | 44,0 | 16957965 | 48,0 | 1449381 | 18 |

| Юридические лица | 5751163 | 70,0 | 10984083 | 56,0 | 18371128 | 52,0 | 12619965 | -18 |

| Всего кредитов | 8215947 | 100 | 19614434 | 100 | 35329093 | 100 | 27113146 | |

Из данной таблицы видно, что основными клиентами являются юридические лица, потому что банку выгодно сотрудничать с юридическими лицами, так как у них есть стабильный бизнес, чем у физических лиц. И у них меньше риска не платежеспособности.

Но из таблицы по отклонению видно, что преобладает группа физических лиц. Это связано с тем, что основными то потребителями кредита являются физические лица.

Одной из важных проблем ОАО «Банк Каспийский» является не возможность клиента во время оплатить свой основной долг и проценты по ним. Если какое-либо предприятие или организация просит банк отсрочить погашение кредита, то банк принимает во внимание этот фактор.

Так на 1.01.2001 год основная масса просроченных ссуд приходилась на физические лица (30%) и коммерческие предприятия (54%), но 2002 году ситуация поменялась, так как ссуды выдавались физическим лицам и 44% просроченных ссуд приходились на физические лица.

Таблица №5Просроченные ссуды

| Статья баланса | 2001 год | 2002 год | 2003 год | Отклонение | ||||

| сумма | % | сумма | % | сумма | % | сумма | % | |

| Государственный сектор | 1232392 | 15 | 2549876 | 13 | 3886200 | 11 | 2653808 | -4 |

| Коммерческие предприятия | 4436611 | 54 | 7845774 | 40 | 13425055 | 38 | 8988444 | -16 |

| Физические лица -в т. ч. потребители | 2464784 | 30 | 8630351 | 44 | 16957964 | 48 | 14493180 | 18 |

| Межбанковские кредиты - всего | 82159 | 1 | 588433 | 3 | 1059873 | 3 | 977714 | 2 |

| Всего кредитов | 8215947 | 100 | 19614434 | 100 | 35329093 | 100 | 27113146 | |

Как видно из отклонения большая часть просроченных ссуд относится к физическим лицам(139%), но за минусом коммерческих предприятий и государственного сектора. Сокращение выдачи ссуд государственному сектору и коммерческим предприятиям в 2002 году повлекло за собой уменьшение их доли в активах, но увеличила долю просроченных ссуд выданных физическим лицам.

ОАО «Банк Каспийский» заботясь о своем будущем не забывает создавать резервы, которые нужны для покрытия убытков или возмещение затрат по проблемным ссудам.

Таблица №6Создание резерва

| Создание резерва | 2001 год | 2002 год | 2003 год | Отклонение | ||||

| сумма | % | сумма | % | сумма | % | сумма | % | |

| Государственный сектор | 2464784 | 30,0 | 5884330 | 30,0 | 10598728 | 30,0 | 8133944 | 0 |

| Коммерческие предприятия | 821595 | 10,0 | 2553732 | 12,0 | 4592782 | 13,0 | 3771187 | 3,0 |

| Физические лица -всего в т. ч. потребители | 4272292 | 52,0 | 9022639 | 46,0

| 15191510 | 43,0 | 10919218 | -9,0 |

| Межбанковские кредиты - всего | 328638 | 4,0 | 980722 | 5,0 | 2119745 | 6,0 | 1791107 | 2,0 |

| Резервы на возмещение потери по векселям | 246478 | 3,0 | 784577 | 4,0 | 1766455 | 5,0 | 1519977 | 2,0 |

| По просроченным ссудам | 82159 | 1,0 | 588433 | 3,0 | 1059873 | 3,0 | 977714 | 2,0 |

| Всего кредитов | 8215947 | 100 | 19614434 | 100 | 35329093 | 100 | 27113146 | |

В 2001 году основная масса созданного резерва относилась к физическим лицам, так как у банка есть обязательства перед физическими лицами по вложенным вкладам.

Создавались резервы по государственному сектору и коммерческим предприятиям, так как в основном идут затраты на просроченные ссуды государственного сектора и коммерческих предприятий. Помимо этого создают резервы по просроченным ссудам, их составило 2,1 к итогу баланса по созданным резервам.

Похожие работы

... с решением Правления Западно-Уральского банка и Приказом Председателя Западно-Уральского банка СБ РФ Удмуртскому отделению переданы координационные функции в отношении отделений, расположенных на территории Удмуртской Республики. Согласно Положения об Удмуртском отделении № 8618 Сбербанка РФ персональный состав Совета утверждается приказом Председателя Правления Западно-Уральского банка ...

... . Однако, как показала практика, вложение средств коммерческих банков под гарантии правительства, под залог государственных ценных бумаг оказалось более рискованной операцией. Максимальный риск (100%) имеют активные операции банков, отнесенные к пятой группе активов. Это вексельные кредиты, краткосрочные и долгосрочные ссуды клиентам, дебиторы по хозяйственным операциям и капитальным вложениям ...

... банком. При операции «ссуда под вексель» владельцем вексель остается прежний векселедержатель, а банк под его обеспечение выдает ссуде клиенту в размере 50-70% стоимости векселя. Важным видом активных операций банком являются подтоварные ссуды – ссуды под залог товаров и товарораспорядительных документов: варрантов (свидетельств о том, что товар принят на ответственное хранение на склад); ...

... , в общей сумме активов, тем эффективнее они размещены. Таким образом, можно заметить, что группируются банковские активы по нескольким критериям и разными авторами по-разному Глава 2. Анализ деятельности коммерческих банков в части активных операций. 2.1. Российский опыт управления ликвидностью активов. Понятие ликвидность коммерческого банка означает возможность банка своевременно и полно ...

0 комментариев