Навигация

Анализ финансовых результатов деятельности коммерческого банка

Содержание

Введение

Глава 1. Теоретические аспекты анализа финансовых результатов коммерческого банка в современных условиях

1.1 Место, значение и задачи анализа финансовых результатов деятельности коммерческого банка

1.2 Методология анализа прибыли коммерческого банка

Глава 2. Анализ финансовых результатов ОАО «СКБ-банк»

2.1 Краткая характеристика банка ОАО «СКБ-банк»

2.2 Анализ доходов и расходов банка

2.3 Анализ показателей рентабельности банка

Глава 3. Резервы роста прибыльности и рентабельности в коммерческом банке

3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка

3.2 Пути повышения показателей финансовых результатов деятельности коммерческого банка

Заключение

Список литературы

Приложение 1

Приложение 2

Приложение 3

Приложение 4

Приложение 5

Приложение 6

Приложение 7

Приложение 8

Введение

Актуальность исследуемой проблемы заключается в том, что без грамотного анализа результатов финансовой банковской деятельности и выявления факторов, влияющих на эту деятельность невозможно повысить уровень получаемой прибыли и рентабельности. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, следовательно, и оценки эффективности его как коммерческого предприятия. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом. Целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление резервов роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций.

Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: географическое расположение банка, наличие в зоне его обслуживания достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация в регионе, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них. С другой стороны, величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доходов, уровень общебанковских издержек, убытков и потерь, масштабы использования современных технологий, уровень доходности филиальной сети и дочерних структур, организации внутреннего контроля и аудита и другое — факторы, зависящие от деятельности самого банка и качества управления им. Сумма всех позитивных и негативных действий руководства л персонала банка в обобщенном виде проявляется в конечном финансовом результате деятельности банка — прибыли.

Многообразие факторов, оказывающих влияние на результаты деятельности коммерческих банков, определяет необходимость рассмотрения этих результатов в процессе их исследования как многофункциональной и многоцелевой экономической системы.

Зарубежные и российские специалисты разработали различные методики анализа результатов деятельности коммерческого банка, в основе которых лежит исследование высокорентабельной банковской деятельности.

В отличие от стран с развитой рыночной экономикой, где широко информируют общественность не только о размерах прибыли банков, но и об источниках ее формирования, в России недоступны результаты работы банков, их доходных и расходных составляющих и даже иногда методики определения их рейтингов. До настоящего времени вопросами оценки финансового состояния коммерческих банков (в том числе доходов и расходов) занимаются или сами банки, или специальные организации без участия ЦБ РФ, Министерства финансов, налоговой инспекции. Рейтинги оценки доходов и расходов коммерческих банков, служащие в международной практике средством государственного надзора, в России подобной роли не играют.

В работе используются труды российских и зарубежных ученых – Лаврушина О.И., Королева О.Г., Жукова Е.Ф., Буевича С.Ю., Вахрина П.И., Брейли Р.Л., Шарпа У.Ф.

Целью дипломного исследования является выявление резервов роста прибыли и повышение значений основных финансовых показателей на базе проведенного анализа деятельности коммерческого банка.

Для достижения поставленной цели в работе решаются следующие задачи:

· Исследование состояния банковской система России, ее значение и состояние на современном этапе;

· Выявление факторов, влияющих на банковскую деятельность;

· Изучение методики анализа финансовых результатов деятельности коммерческого банка;

· Проведение аналитического исследования финансовых результатов банковской деятельности ОАО «СКБ-банк»;

· Выявление проблем в деятельности анализируемого банка;

· Предложение рекомендаций по решению выявленных проблем в деятельности ОАО «СКБ-банк».

Объектом дипломного исследования является финансовая деятельность коммерческого банка ОАО «СКБ-банк».

Предметом исследования – процесс формирования доходов, расходов и прибыли анализируемого банка.

Глава 1. Теоретические аспекты анализа финансовых результатов коммерческого банка в современных условиях

1.1 Место, значение и задачи анализа финансовых результатов деятельности коммерческого банкаПод системой показателей понимается взаимосвязанное и взаимообусловленное их множество. Основное назначение системы показателей финансовых результатов коммерческих фирм (в том числе и банков) состоит во всестороннем, комплексном отражении итогов их деятельности, адекватно отражающих происходящие в них экономические процессы[1].

Алгоритм формирования показателей финансовых результатов коммерческих банков определяется принятой системой бухгалтерского учета и используемыми формами официальной финансовой отчетности, устанавливаемыми Центральным банком Российской Федерации. В свою очередь, и система учета в целом, и отчетность банков являются в настоящее время объектами активного реформирования в соответствии с требованиями Международных стандартов финансовой отчетности. Изменяются формы финансовой отчетности, совершенствуется их содержание. Этот процесс осуществляется во исполнение Программы реформирования бухгалтерского учета в соответствии с Международными стандартами финансовой отчетности, утвержденной постановлением Правительства Российской Федерации от 6 марта 1998 года № 283 «Об утверждении Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности», а также в соответствии с «Концепцией развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу», одобренной приказом Министра финансов Российской Федерации от 1 июля 2004 года № 180.

Сегодня российскими коммерческими банками, как уже отмечалось в первой главе, составляется несколько видов отчетности, которые различаются как по содержанию и назначению, так и по срокам представления их в соответствующие инстанции.

Одним из основных и существующих практически с момента зарождения российской банковской системы видов финансовой отчетности (которая, тем не менее, не называется финансовой) является традиционная бухгалтерская отчетность, включающая в себя бухгалтерский баланс и отчет о прибылях и убытках.

В соответствии с Положением ЦБ РФ № 302 в Плане счетов бухгалтерского учета в кредитных организациях для учета финансовых результатов выделен самостоятельный раздел (№ 7). В нем предусмотрено пять счетов синтетического учета, на которых осуществляется формирование соответствующих показателей результатов деятельности банков: счет № 701 «Доходы», счет № 702 «Расходы», счет № 703 «Прибыль», счет № 704 «Убытки», счет № 705 «Использование прибыли».

Процесс формирования финансовых результатов начинается с того, что на кредите счета № 701 «Доходы» накапливается сумма всех доходов, полученных банком в отчетном году, а на дебете счета № 702 «Расходы» накапливаются расходы.

По окончании отчетного периода, установленного учетной политикой банка (но не реже одного раза в квартал), для определения финансового результата производится закрытие счетов. Прибыль или убыток определяется путем отнесения в дебет счета учета прибылей (убытков) суммы учтенных на счете расходов и в кредит счета учета прибылей (убытков) суммы учтенных доходов.

Отнесение суммы доходов и расходов на счета второго порядка производится согласно специальной схеме аналитического учета доходов и расходов. В случаях, когда та или иная операция не вписывается в эту классификацию, связанные с ней доходы и расходы относят на статью «Прочих доходов и расходов».

В балансе банка, имеющего филиалы, результат деятельности в течение года показывается развернуто (прибыль и убытки), а по результатам года — свернуто. При этом кредитные организации сами вправе устанавливать в своей учетной политике порядок учета финансовых результатов филиалами и передачи данных головной кредитной организации. Может использоваться несколько вариантов учета:

■ первый вариант — филиалы ведут учет только доходов и расходов, которые с установленной кредитной политикой периодичностью передаются на баланс головной организации, а та, в свою очередь, уже составляет общий отчет о прибылях и убытках, при этом финансовый результат показывается свернуто;

■ второй вариант — филиалы самостоятельно определяют свой финансовый результат и передают его на баланс головной кредитной организации в конце установленного периода (квартала или месяца);

■ третий вариант — предусматривает ведение филиалами учета доходов, расходов и финансовых результатов на своих балансах в течение всего отчетного года и передачу финансового результата головной организации или в последний день, или в период проведения заключительных оборотов отчетного года, что отражается в учете кредитной организации в корреспонденции со счетами по учету расчетов с филиалами.

Правилами ведения бухгалтерского учета не допускается превышение величины использованной прибыли отчетного года, фактически полученной за год, или наличия использованной прибыли при фактически полученных убытках. Если же это нарушение произошло, то кредитная организация имеет возможность сторнировочными записями исправить положение за счет начисленных, но еще не выплаченных за отчетный период (но не за счет накопленных за предыдущие периоды) средств: дивидендов, фондов спецназначения, резервного фонда, фонда накопления, других фондов. В случае, когда полностью устранить превышение использованной прибыли над полученной невозможно, счет использования прибыли отчетного года закрывается в корреспонденции со счетом убытков отчетного года, и эта сумма отражается в отчете о прибылях и убытках (форма № 102) как «Сумма, списанная с субсчета 70501 и отнесенная на убытки».

Если в балансе присутствуют остатки одновременно по двум парным счетам (и прибыль, и убыток), то счет «Прибыль отчетного года» закрывается в корреспонденции со счетом «Убытки отчетного года».

После проведения заключительных оборотов остаток средств на счете «Прибыль отчетного года» переносится на счет «Прибыль предшествующих лет», а остаток счета «Убытки отчетного года» — на счет «Убытки предшествующих лет».

После утверждения годового отчета учредителями банка счет «Прибыль предшествующих лет» закрывается путем отнесения в дебет суммы остатка, числящегося на счете в корреспонденции со счетом «Использование прибыли предшествующих лет».

Убыток, как результат финансовой деятельности, погашается за счет источников, определенных собранием учредителей (акционеров) банка.

Финансовый результат, полученный на счете 703 «Прибыль», пока не отражает реальный итог деятельности коммерческого банка, хотя существующий порядок формирования прибыли в банках и устраняет один из главных недостатков применяемого ранее метода определения прибыли, который заключался в том, что в течение года на счете прибылей и убытков одновременно происходил процесс накопления и использования прибыли, что не позволяло правильно оценивать конечный результат деятельности банка.

В настоящее время процесс накопления прибыли происходит отдельно от ее использования, и прибыль предыдущего периода не включается в прибыль отчетного периода (т. е. результаты, полученные банком ранее, отделены от текущих показателей его работы). На счете «Прибыль отчетного года» (который открывается каждый год заново) она накапливается, а на счете «Использование прибыли отчетного года» — расходуется. В результате использование прибыли в отчетном году не влияет на величину отчетной прибыли и прибыли следующего за ним года. Тем не менее устранение указанного недостатка в порядке формирования прибыли пока еще не дает основания считать, что ее содержание отвечает требованиям международных стандартов.

На основе указанных выше учетных данных формируется финансовый результат как в бухгалтерском балансе, так и в отчете о прибылях и убытках банка по форме № 0409102. Безусловными достоинствами этой формы периодической отчетности является четкая систематизация и структуризация доходов и расходов банка. Группировка доходных и расходных статей по признакам их однородности дает возможность выводить промежуточные результаты от выполнения отдельных видов банковских операций. Все доходы и расходы банка в ней сгруппированы по подразделам, в которых отражаются финансовые результаты от проведения однородных операций. Это делает форму отчетности № 102 достаточно аналитичной.

Вместе с тем указанная форма отчетности пока не отражает ни экономической последовательности формирования конечных финансовых результатов коммерческого банка, ни реального итога его деятельности. Более того, отражение финансовых результатов в бухгалтерском балансе российских банков (представляющем собой оборотную ведомость) происходит на счетах раздела Результаты деятельности» (при этом в состав раздела входят активные и пассивные счета), в то время как согласно МСФО прибыль относится к собственным средствам (капиталу) банка.

Таким образом, система формирования финансовых результатов коммерческих банков в традиционной финансовой отчетности, несмотря на устранение в ней ряда методологических недостатков, а также повышение ее аналитичности и содержательности, пока не полностью удовлетворяет предъявляемым к ней современным требованиям и международным стандартам.

Вторым видом финансовой отчетности, которая в большей степени предназначена для внешних пользователей (отечественных и зарубежных), для оценки ими финансового состояния кредитной организации, с которой они вступают в деловое партнерство, является публикуемая отчетность. Она, так же как и традиционная отчетность, включает в себя две формы — бухгалтерский баланс (публикуемую форму № 0409806) и отчет о прибылях и убытках (публикуемую форму № 0409807)[2].

В отличие от традиционного бухгалтерского баланса банка, представляющего, по своей сути, ведомость остатков по счетам первого и второго порядка, в основе построения публикуемого баланса лежит группировка статей отчета, осуществляемая в следующем разрезе: активы, обязательства и собственные средства. При этом активы группируются по степени убывания их ликвидности, а пассивы — по мере их востребования (погашения), что соответствует принятым в западных странах принципам составления отчетности.

Форма публикуемого отчета о прибылях и убытках коммерческого банка, как и балансовый отчет, принципиально отличается от традиционного отчета о прибылях и убытках. Эта форма является экономической моделью формирования показателей финансовых результатов банка. Она построена на принципах соотнесения групп полученных доходов, классифицированных в зависимости от их источников, и соответствующих им групп расходов (процентных, от операций с ценными бумагами, с иностранной валютой, драгметаллами и т. д.). Преимуществом данной формы отчетности (и одновременно расчета) является наличие возможности осуществлять формирование финансовых результатов банка в определенной последовательности, поэтапно, с промежуточными результатами (предусматривается выделение чистых процентных доходов, различных видов чистых операционных доходов, прибыли до налогообложения, прибыли за отчетный период). Это позволяет отслеживать этапы формирования прибыли и ее окончательную величину, активно управлять процессом.

При этом результирующим показателем его деятельности в данной форме отчетности выступает показатель прибыли за отчетный период.

Содержание публикуемого отчета о прибылях и убытках в значительной степени приближено к аналогичной форме отчетности, составляемой па МСФО, но также еще не полностью соответствует ей. Принципиальные различия между показателем прибыли за период, рассчитываемой в соответствии с МСФО, и показателем прибыли за отчетный период по РПБУ, связаны с такими факторами (пока игнорируемыми при составлении отчетности по РПБУ), как:

■ чистый эффект наращенных доходов и расходов;

■ переоценка кредитных требований по амортизируемой стоимости;

■ создание дополнительных резервов на покрытие возможных потерь;

■ переоценка ценных бумаг, производных финансовых инструментов по рыночной (справедливой) стоимости;

■ принцип справедливой оценки неденежных активов;

■ отложенное налогообложение;

■ переоценка пассивов по справедливой стоимости;

■ чистые курсовые разницы, классифицируемые как капитал.

Третьей (основной) формой отчетности банков является отчетность, составляемая в соответствии с Международными стандартами. Финансовым результатом в ней является прибыль (убыток) за период (ранее она называлась чистой прибылью, т. е. освобожденной, очищенной от проведенных операций по уплате налогов, отчислений в фонды, покрытия различных общебанковских расходов). Сегодня одной из серьезных проблем формирования отчетности по МСФО является отсутствие системы учета, позволяющей непосредственно на ее основе формировать финансовую отчетность, а не путем трансформации российской отчетности в отчетность по МСФО.

Таким образом, существующие на сегодняшний день системы формирования финансовых результатов в коммерческих банках уже в значительной мере удовлетворяют целям отражения в них этих процессов. Показатель бухгалтерской прибыли, формируемый на основе отчета о прибылях и убытках по форме № 0409102, предназначен, в большей степени, для внутреннего управления финансовыми результатами банка, а показатель прибыли за отчетный период публикуемой отчетности и отчетности по МСФО имеет целью дать реальную информацию о деятельности банка его внешним контрагентам.

Вместе с тем следует иметь в виду, что если для целей контролирующих органов или для контрагентов банков достаточным является ежеквартальное изучение финансовой отчетности кредитных организаций, то для самих коммерческих банков (средних и особенно крупных) при отсутствии у них иной аналитической информации, отражающей процесс формирования доходов и расходов, существующая периодичность составления отчета о прибылях и убытках недостаточна. Банки, как и некредитные коммерческие организации, регулярно осуществляют всевозможные налоговые платежи (включая и налог на прибыль), оказывающие чуть ли не каждый день самое непосредственное влияние на величину их финансовых результатов. Поэтому оценку складывающегося положения дел в части формирования доходов и расходов в небольших банках, видимо, достаточно проводить раз в месяц. Что же касается крупных банков, то в них указанную работу следует осуществлять ежедневно, как и составление баланса[3].

Рассматривая существующие сегодня в коммерческих банках системы формирования показателей их финансовых результатов, отводящие прибыли, как сложной и многогранной рыночной категории, роль обобщающего оценочного показателя деятельности банка, нельзя недооценивать также и значение промежуточных результирующих показателей — в разрезе подразделений банка, видов банковской деятельности, банковских продуктов, операций. Специфика методологии их расчета рассматривается ниже, при разработке методик анализа этих показателей.

Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом.

В соответствии с Положением Банка России №205-П для учета доходов и расходов выделен самостоятельный раздел, где доходы отражаются на 701 счетах, расходы – на 702, прибыль – 703, убытки на 704 счете.

Процесс формирования финансовых результатов начинается с того, что в кредите счета 701 «Доходы» накапливается сумма всех доходов, полученных банком в отчетном периоде, а в дебете счета 702 «Расходы» отражаются нарастающим итогом расходы банка в этот же период. По окончании отчетного периода, как правило, квартала, производится закрытие счетов и расчет результата. Прибыль формируется тогда, когда доходы превышают расходы, убытки – наоборот. Учет в банке построен так, что на счете 70301 «Прибыль отчетного года» (данный счет открывается каждый год заново) отражается накапливаемая банком прибыль, а на счете 705 отражается используемая банком прибыль.

Не реже чем один раз в квартал банки формируют отчетность №102 «Отчет о прибылях и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической.

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка следует отнести:

- определение и оценка объема и структуры доходов;

- изучение динамики доходных составляющих;

- выявление направление деятельности и видов операций, приносящих наибольший доход;

- оценка уровня доходов, приходящихся на единицу активов;

- установление факторов, влияющих на общую величину доходов и расходов, полученных от отдельных видов операций;

- выявление резервов увеличения доходов.

Для наиболее полного раскрытия сущности банковских доходов и расходов используют следующую классификацию (табл. 1).

Таблица 1. Классификация доходов и расходов коммерческого банка

| Признак классификации | Доходы | Расходы |

| По форме получения | Процентные Непроцентные Прочие | Процентные Непроцентные Прочие |

| По экономическому содержанию | Операционные Неоперационные (от побочной деятельности) Прочие | Операционные Функциональные Прочие |

| По периодичности возникновения | Стабильные Нестабильные | Текущие Единовременные |

| По видам деятельности | От кредитования От операций с ценными бумагами От операций с инвалютой От расчетно-кассового обслуживания От участия в капитале и деятельности др.экономических субъектов От филиалов банка От восстановления резервов Прочие | По привлеченным ресурсам По операциям с цен. бумагами По операциям с инвалютой По расчетно-кассовым операциям По филиалам банка По созданию резерва По обеспечению функционирования банка Прочие |

Анализ доходов начинается с исследования их структуры по экономическому содержанию в динамике (табл. 2).

Таблица 2. Состав и структура доходов банка по экономическому содержанию

| Статьи доходов | Период 1 | Период 2 | Период 3 | |||

| Тыс. руб | Уд. вес | Тыс. руб | Уд .вес | Тыс. руб | Уд. вес | |

| Доходы от операционной деятельности | ||||||

| Доходы от неоперационной деятельности | ||||||

| Всего доходов | 100 | 100 | 100 | |||

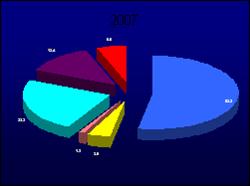

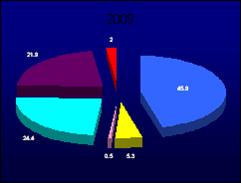

Операционные доходы должны составлять большую долю в структуре совокупных доходов, а их темпы роста должны быть ритмичными. Рост неоперационных доходов (от побочного вида деятельности) чаще всего свидетельствуют о неэффективном управлении активно – пассивными операциями, следует обращать внимание на то, что при увеличении абсолютного значения неоперационных доходов, их удельный вес должен быть ниже, чем у операционных. Для более наглядного вида следует построить круговые диаграммы, отражающие доли операционных и неоперационных доходов за каждый из исследуемых периодов[5]. При анализе динамики каждого из двух видов доходов необходимо рассчитать коэффициент опережения (Ко), который рассчитывается как

![]() , где ТРод – темп роста операционных доходов, ТРнд - темп роста неоперационных доходов.

, где ТРод – темп роста операционных доходов, ТРнд - темп роста неоперационных доходов.

Для банка, имеющего эффективную политику управления активно – пассивными операциями Ко должен быть больше единицы.

К доходам от операционной деятельности можно отнести (табл. 1):

- начисленные и полученные проценты;

- полученная комиссия по услугам (расчетно-платежные, кассовые операции);

- доходы от операций с ценными бумагами;

- доходы от валютных операций;

- комиссии за расчетно – кассовое обслуживание;

- доходы от выдачи гарантии;

- доходы от операций доверительного управления;

- доходы от срочных сделок с фондовыми и валютными активами и пр.

К доходам от неоперационной деятельности («небанковской») относят (Прил. 1):

- доходы от участия в деятельности банков, предприятий, организаций;

- плата за оказанные услуги (консультационные, информационные);

- доходы от сдачи имущества в аренду;

- штрафы, пени, неустойки полученные;

- другие (факторинга, форфейтинга, восстановление резерва под возможные потери и др.) доходы.

При исследовании обязательным является выявление групп стабильных и нестабильных видов доходов. Выделение данных групп доходов позволяет банку планировать свой финансовый результат с достаточно высокой степенью вероятности.

Стабильными доходами являются те, которые остаются практически постоянными на протяжении достаточно длительного периода времени и могут легко прогнозироваться на перспективу. Отсутствие стабильности отражает рискованность бизнеса, чем больше нестабильность в доходах, тем ниже качество доходов.

Все операционные доходы банка можно классифицировать на две группы: процентные и непроцентные доходы.

Наиболее значимыми для банка являются процентные доходы, являющиеся составной частью доходов от операционной деятельности.

Для анализа следует построить таблицу соответствия процентных доходов и процентных активов на каждый анализируемый период (табл. 2).

Таблица 2. Анализ процентных доходов банка

| Процентные доходы | Уд. вес в процентных доходах | Процентные активы | Уд. вес в работающих активах |

| От кредитов юридическим лицам | Кредиты юридическим лицам | ||

| От кредитов физическим лицам | Кредиты физическим лицам | ||

| По открытым счетам | Объемы средств на кор.счетах в Банке России и др.банках | ||

| От кредитов в Банке России и других банках | Объем межбанковских кредитов | ||

| От депозитов в Банке России и других банках | Объем размещенных межбанковских депозитов | ||

| Прочие процентные доходы | |||

| Итого процентных доходов |

При формировании и анализе табл. 2 следует обратить внимание на следующее, строке «Прочие процентные доходы» нет соответствия в столбце «Процентные активы». Данная ситуация сложилась потому, что среди прочих работающих активов включены активы, размещенные в ценные бумаги, доход по которым банк получает и в виде процентов и виде дисконтов. Разделить их на процентные и дисконтные на базе ф.№101 не представляется возможным.

Анализ данной таблицы позволяет выяснить, за счет каких факторов в основном доходы получены: в результате изменения цены на размещаемый ресурс, либо за счет увеличения объемов размещаемых ресурсов, либо всех факторов одновременно.

В процессе анализа процентных доходов банка необходимо:

во–первых, установить темпы изменений общей величины и структуры активов, приносящих процентный доход;

во–вторых, произвести сопоставление их с темпами роста (снижения) полученного дохода через расчет коэффициента опережения (Ко):

![]() , где ТРпд – темп роста процентных доходов, ТРпа – темп роста процентных активов. В случае если коэффициент выше единицы, это значит, что банк наращивает полученные доходы путем увеличения цены на реализуемый ресурс. В том случае, если коэффициент меньше единицы можно говорить о том, что банк, увеличивая объемы процентных активов снижает их цену.

, где ТРпд – темп роста процентных доходов, ТРпа – темп роста процентных активов. В случае если коэффициент выше единицы, это значит, что банк наращивает полученные доходы путем увеличения цены на реализуемый ресурс. В том случае, если коэффициент меньше единицы можно говорить о том, что банк, увеличивая объемы процентных активов снижает их цену.

в–третьих, определить долю процентных доходов в общем объеме доходов банка (в случае, если в банке превалирующая доля приходится на непроцентные доходы, то это значит, что банк либо сокращает деятельность по размещению средств в виде кредита, либо снижает процентную ставку размещения для достижения определенных целей – вхождение на новый сектор рынка, соответствие конкурентам, расширение спроса на кредитные услуги и т.д);

в–четвертых, определить ту статью процентных доходов, увеличение которой оказывает максимальное воздействие на рост процентных доходов в целом.

К непроцентным доходам в коммерческом банке относят:

- доходы от операций с ценными бумагами;

- доходы от операций с иностранной валютой;

- комиссионные доходы;

- прочие операционные доходы.

Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует не кредитные источники получения доходов. При этом их анализируют по видам операций и в динамике.

Анализ непроцетных расходов следует также начинать с формирования табл., аналогичной табл., где рассмотрена их структура в динамике.

При анализе непроцентных доходов необходимо:

во – первых, определить их удельный вес в общем объеме доходов;

во – вторых, определить динамику абсолютного значения непроцетных доходов и их удельного веса;

в – третьих, выявить наиболее доходные непроцентные операции.

В числе непроцентных доходов особенное внимание следует уделять комиссионным доходам, которые имеют следующую структуру: комиссии по кассовым операциям, комиссии за инкассацию, комиссии по расчетным операциям, комиссии по выданным гарантиям, комиссии по др. операциям. Увеличение их доли и абсолютного значения свидетельствует об активизации банком операций по расчетно–кассовому обслуживанию клиентов, при этом следует обратить внимание на динамику средств на расчетных и текущих счетах клиентов. Если в процессе исследование выявляется, что доходы увеличиваются при одновременном снижении или при неизменяющейся динамике объема средств на текущих, расчетных счетах, то можно сделать вывод о том, что доходы увеличиваются в результате роста тарифов за расчетно–кассовое обслуживание.

В целом можно сказать, что высокая доля процентных доходов говорит о высокой конкурентоспособности банка и его активности на рынке. Высокая доля доходов от операций с ценными бумагами свидетельствует о том, что банк в своей стратегии больше ориентирован на фондовые спекулятивные операции, что признается как отрицательный факт в силу их высокого риска. Большая доля непроцентных доходов может свидетельствовать как о плохой конъюнктуре на рынке кредитования, так и об уменьшении доли банка на кредитном рынке

Показателями, анализирующими качество доходов банка являются:

1. ![]() , где СД – совокупные доходы банка, СА- совокупные активы банка.

, где СД – совокупные доходы банка, СА- совокупные активы банка.

Коэффициент характеризует сумму доходов, приходящихся на 1 руб. средних остатков по активам, и указывает, насколько эффективно осуществляются активные операции.

2. ![]() , где ОД – операционные доходы банка, СА- совокупные активы банка.

, где ОД – операционные доходы банка, СА- совокупные активы банка.

Характеризует сумму операционных доходов приходящихся на 1 руб. средних остатков по активам. Увеличение показателя в динамике является положительным моментом в деятельности банка, т.к. свидетельствует либо об увеличении доли операций, относящихся к основному виду деятельности, либо об увеличении цены на эти операции.

Анализ расходов банка осуществляется аналогично доходам, и начинается с исследования структуры расходов по экономическому содержанию – операционные и неоперационные расходы. Следует отметить, что к операционным расходам банка относят все процентные расходы и часть непроцентных[6].

К операционным расходам банка относят (Приложение 2):

- процентные расходы по привлеченным кредитам, вкладам и депозитам;

- по операциям с ценными бумагами;

- расходы по обеспечению функциональной деятельности банка – содержание административно – управленческого аппарата, хозяйственные расходы, амортизационные отчисления, затраты на ремонт, восстановление и модернизацию основных фондов, услуги связи, охраны, рекламу и маркетинг, налоги (за исключением налога на прибыль).

К неоперационным расходам все прочие.

Для анализа следует построить таблицу и круговую диаграмму, позволяющие оценить динамику долей операционных и неоперационных расходов за каждый исследуемый период.

Операционные расходы банка легче, чем другие виды, поддаются контролю и анализу, поскольку значительная их часть (например, административно – хозяйственные расходы) являются относительно постоянными и вполне прогнозируемыми.

В процессе исследования следует провести структуризацию операционных расходов на процентные и непроцентные, аналогично анализу доходов.

Если в процессе анализа выявляется, что за период произошло увеличение операционных расходов, то это отражает неблагоприятное состояние конъюнктуры рынка, на котором банк привлекает ресурсы, либо может свидетельствовать об ухудшении менеджмента в банке.

Особое внимание заслуживает анализ таких групп статей, как расходы, связанные с обеспечением функционирования банка (административно-хозяйственные). При анализе расходов на функционирование банка следует учитывать, что доля этих расходов в сумме доходов банка не должна превышать 60%. Если политика управления банковской деятельностью осуществляется эффективно, то этот показатель снижается примерно до уровня 55%. Однако снижать данный коэффициент до уровня 50% и ниже опасно, т.к. значительную долю в накладных расходов занимает заработная плата работников банка.

В процессе анализа расходов банка необходимо не только проанализировать в динамики абсолютные и относительные величины расходов (в целом по группам расходов), но и выделить основные факторы, повлиявшие на их уровень с тем, чтобы принять необходимые управленческие решения.

В заключение анализа доходов и расходов необходимо сопоставить доходы и расходы банка по их видам с целью определения эффективности тех или иных банковских операций (табл. 3).

Таблица 3. Доходы и расходы коммерческого банка по видам

| Доходы и расходы банка | Период 1 | Период 2 | Период 3 | |

| 1 | Операционные доходы | |||

| 2 | Операционные расходы | |||

| 3 | Итого чистая операционная прибыль (убыток) (стр.1 – стр.2) | |||

| 4 | Процентные доходы | |||

| 5 | Процентные расходы | |||

| 6 | Итого чистая процентная прибыль (убыток) (стр.4 – стр.5) | |||

| 7 | Неоперационные доходы | |||

| 8 | Неоперационные расходы | |||

| 9 | Итого чистая неоперационная прибыль (убыток) (стр.7 – стр.8) | |||

| 10 | Всего доходов | |||

| 11 | Всего расходов | |||

| 12 | Прибыль (убыток) (стр.10– стр.11) |

При анализе обязательно следует сравнить темпы роста/снижения доходов и расходов. Более быстрый рост доходов свидетельствует о повышенном риске операций. Более высокий темп роста расходов над доходами может свидетельствовать либо о том, что банк привлекает более долгосрочные ресурсы в течение анализируемого периода, и размещает их в краткосрочные активы, либо о том, что банк покупает денежные ресурсы по высокой цене, а размещает их по цене ниже, но и та и другая ситуации приводят к снижению прибыли банка.

В случае, если выявлено снижение чистой операционной прибыли, либо получен убыток от данного вида деятельности, то следует выявить причины создавшегося положения. Данная ситуация является отрицательной характеристикой политики управления активно – пассивными операциями в банке, и свидетельствует о том, что банк не выполняет характерные для кредитных организаций функции.

При анализе результата между процентными и непроцентными расходами следует определить, покрывает ли данный вид доходов расходы. В случае, если выявлен отрицательный результат, то делают вывод, что банк имеет финансовое «бремя», которое покрывается за счет процентных доходов, тем самым, уменьшая прибыль банка.

В результате расчета строки 9, табл.60 вполне вероятно получение чистого операционного убытка, в результате превышения других расходов над другими доходами, либо уплаченных штрафов и пеней над полученными. Покрытие неоперационных расходов операционными доходами в один из периодов не может свидетельствовать о неэффективном управлении банковской деятельностью. Однако, если в процессе анализа выявлено постоянное снижение неоперационных доходов и увеличение неоперационного убытка следует обратить серьезное внимание на сложившуюся ситуации, т.к. в краткосрочной перспективе чистая операционная прибыль начнет снижаться.

Используя данные по процентным и непроцентным расходам, следует рассчитать минимально допустимую маржу банка и чистую процентную маржу, что позволит определить оптимально допустимую цену банковского ресурса.

С этой целью необходимо рассчитать чистую процентную маржу (ЧПм):

![]() , где ПРд – процентные доходы банка, ПРр- процентные расходы банка, РА – работающие активы.

, где ПРд – процентные доходы банка, ПРр- процентные расходы банка, РА – работающие активы.

Положительная величина ЧПм показывает, какая доля прибыли приходится на 1 руб. размещенных в доходные операции активов. В том случае, если показатель ЧПм является отрицательным, то какая доля убытка приходится на 1 руб. работающих активов.

В случае, если непроцентные расходы банка не покрываются непроцентными доходами необходимо рассчитать минимальную маржу (Мм):

![]() , где Нр – непроцентные расходы, Нд – непроцентные доходы, РА – работающие активы.

, где Нр – непроцентные расходы, Нд – непроцентные доходы, РА – работающие активы.

Сложение величин ЧПм и Мм позволит определить оптимальную цену, по которой банку следует продавать свой ресурс на финансовом рынке и получать прибыль.

В заключение анализа доходов и расходов следует провести коэффициентный анализ (табл. 4).

Таблица 4. Основные показатели оценки доходов и расходов коммерческого банка

| Наименование показателя | Формула расчета | Экономическое содержание | Примечание |

| Коэффициент соотношения комиссионного и процентного дохода | Комиссионные доходы/Процентные доходы | Оценивает соотношение безрискового и рискового дохода банка | Чем выше значение данного показателя, тем лучше для стран с переходной экономикой и нестабильностью финансового рынка |

| Соотношение процентных доходов и расходов | Процентные доходы/Процентные расходы | Оценивает способность банка получать прибыль от основной деятельности | Чем выше, тем лучше |

| Коэффициент эффективности затрат | Доходы всего/Расходы всего | Оценивает эффективность банка в целом, способность покрывать накладные расходы | Чем выше, тем лучше |

| Коэффициент безрискового покрытия расходов | Комиссионные доходы/Расходы всего | Показывает, насколько безрисковый доход покрывает совокупные расходы банка | Чем выше, тем ниже риск получения убытка |

| Коэффициент использования доходов на содержание аппарата управления | (Фонд оплаты труда+Прочие затраты на содержание аппарата управления)/Доходы всего | Отражает относительную эффективность затрат банка на содержание аппарата управления | Показатель используется как критерий материального стимулирования сотрудников |

| Операционная эффективность | Операционные доходы/Операционные расходы | Характеризует уровень покрытия операционных расходов операционными доходами | Должен стремиться к единице |

Анализ будет считаться завершенным только после исследования и описания рассчитанных коэффициентов в динамике.

1.2 Методология анализа прибыли коммерческого банкаПрибыль представляет из себя объективный показатель, характеризующий состояние банка на каждом этапе его развития. Получение прибыли является основной целью предпринимательской деятельности, которая свидетельствует не только о финансовом потенциале банка, а также позволяет оценить его конкурентоспособность.

Прибыль является основным внутренним источником формирования финансовых ресурсов банка, позволяющим решать такие важные задачи, как наращивание собственного капитала, пополнение резервных фондов, финансирование капитальных вложений, поддержание имиджа, платежеспособности и других важных условий и характеристик функционирования и развития банка. Если получаемая банком прибыль капитализируется, то это ведет к самовозрастанию его рыночной стоимости, определяемой при продаже, слиянии, поглощении банка и в других аналогичных случаях.

Прибыль является важнейшим источником удовлетворения социальных потребностей банка и его персонала. Но главное назначение прибыли состоит в том, что генерирование прибыли в достаточных размерах предохраняет банк от банкротства. Отсюда следует, что процесс исследования структуры и динамики прибыли является важнейшим этапом анализа деятельности банка[7].

Анализ прибыли может проводиться в следующих направлениях:

- динамика прибыли за анализируемый период, темпы прироста должны быть ритмичными;

- анализ состава и структуры прибыли за период;

- факторный анализ прибыли (выявление факторов, оказывающих максимальное воздействие на ее изменение);

Анализ прибыли следует начинать со сравнения ее объема в анализируемом банке с банками региона (табл. 5).

Таблица 5. Сравнительная таблица коммерческих банков по объему прибыли

| Показатели | Период 1 | Период 2 | Период 3 |

| Прибыль «нашего» банка | |||

| Средняя прибыль по группе однородных банков региона | |||

| Отклонения |

В процессе анализа следует определить отклонения объема прибыли анализируемого банка от средней прибыли региональных банков, в том случае, если отклонение не превышает 5 - 10%, прибыль банка считается средней, т.е. сопоставимой с региональными банками. В противном случае следует выявить предполагаемые причины превышения (снижения) прибыли анализируемого банка от средней по региону.

Анализ прибыли банка за период может быть произведен с помощью таблицы 6 на основе методологического подхода к определению конечного финансового результата коммерческого банка.

Таблица 6. Анализ состава и структуры прибыли коммерческого банка

| Наименование статьи | Период 1 | Период 2 | Период 3 | ||||

| Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | ||

| 1 | Чистый процентный доход (% доходы минус % расходы) | ||||||

| 2 | Расходы по созданию резервов на потери по ссудам | ||||||

| 3 | Чистый процентный доход после создания резервов | ||||||

| 4 | Доходы за вычетом доходов по операциям с ценными бумагами | ||||||

| 5 | Доходы за вычетом расходов по операциям с иностранной валютой | ||||||

| 6 | Комиссионные доходы за вычетом комиссионных расходов | ||||||

| 7 | Прочие операционные доходы за вычетом операционных расходов | ||||||

| 8 | Чистый доход банка (ст.1+ст.3+…+ст.7) | ||||||

| 9 | Неоперационные расходы за вычетом неоперационных расходов | ||||||

| 10 | Прибыль до налогообложения (ст.8+ст.9) | ||||||

| 11 | Расходы по налогу на прибыль (24%) | ||||||

| 12 | Чистая прибыль за период (стр.10-стр.11) | ||||||

Анализ прибыли следует начинать с исследования ее объема в динамике, для чего следует изобразить графический рисунок. Положительной является тенденция объема прибыли к ритмичному росту за все периоды. При этом следует обратить внимание на то, что позитивной тенденцией считается увеличение прибыли за счет процентной маржи и устойчивых непроцентных доходов. Негативный вывод можно сделать тогда, когда рост прибыли связан в основном с доходами от операций на рынке ценных бумаг и валютной переоценкой (данные рынке является сильно волатильными, и крупные вложения банка считаются высокорискованными)[8].

В целом динамический анализ прибыли банка за ряд отчетных периодов (трендовый анализ) позволяет:

- определить среднее значение прибыли;

- выявлять периоды деятельности банка с наибольшими объемами прибыли:

- устанавливать наметившиеся тенденции в изменении показателей прибыли и развитии банка в целом.

Анализ структуры и состава прибыли следует осуществлять по следующей схеме (табл.7):

1. Процентная прибыль (убыток) (чистые процентные доходы (расходы)) – разница формируется как разница между процентными доходами и расходами за минусом резерва на покрытие убытков по ссудам.

2. Непроцентная прибыль – разница между доходами и расходами по операциям с ценными бумагами, иностранной валютой, по комиссионным операциям и пр.

3. Чистые доходы – разница между операционными доходами и расходами.

4. Прибыль до налогообложения - разница между совокупными доходами и расходами.

Таблица 7. Анализ структуры и состава прибыли коммерческого банка

| Наименование статьи | Период 1 | Период 2 | Период 3 | ||||

| Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | ||

| 1 | Процентная прибыль | ||||||

| 2 | Непроцентная прибыль | ||||||

| 3 | Чистые доходы | ||||||

| 4 | Прибыль до налогообложения | ||||||

Кроме исследования качества работы банка по абсолютному показателю прибыли, применяются относительные показатели эффективности (табл.8), в частности коэффициент рентабельности. Коэффициент рентабельности показывает, какая доля прибыли приходится на какой–либо анализируемый предмет (активы, собственный капитал, привлеченный капитал, доходы, расходы и т.д.)[9].

Таблица 8. Основные показатели эффективности финансово-экономических результатов деятельности банка

| Показатель | Формула расчета | Характеристика | Нормативное значение |

| Общая рентабельность | Прибыль/Совокупные расходы | Характеризует эффективность затрат банка: объем прибыли на каждую единицу затрат | |

| Рентабельность активов | Чистая прибыль/Активы | Характеризует общую эффективность деятельности банка, работы активов | 1-4% |

| Рентабельность собственного капитала | Чистая прибыль/ Собственный капитал | Характеризует эффективность использования средств собственников банка | 15-40% |

| Чистая прибыль на акцию | (Чистая прибыль- Дивид.по привилег..акциям)/ Кол-во обыкновен.акций | Характеризует размер чистой прибыли на одну обыкновенную акцию | Рост показателя способствует увелич-ю объема операций с ценными бумагами банка на рынке, повышению его инвестиционной привлекательности |

Анализ показателей рентабельности следует производить в следующей последовательности:

- расчет фактического значения коэффициентов рентабельности;

- осуществление сравнительной оценки коэффициентов рентабельности в динамике;

- выявление степени влияния факторов на тенденции в изменении коэффициентов рентабельности.

1. Коэффициент доходности капитала (К1) исчисляется как отношение чистой прибыли к собственному капиталу:

![]()

Показывает какая доля чистой (после налогообложения)прибыли приходится на один руль собственного капитала. Показатель важен для собственников банка, его рост свидетельствует об увеличении отдачи вложенных собственником средств.

2. Коэффициент прибыльности активов (К2) характеризует объем прибыли, полученный на каждый рубль активов:

![]()

Этот показатель характеризует степень прибыльности всех имеющихся активов, чрезмерно высокое значение которого может говорить о рискованной политике кредитной организации при размещении своих активов. Для выявления тех активов, чей вклад в увеличение рентабельности является наибольшим, следует определить рентабельность наиболее крупных составляющих (кредитные операции, операции с ценными бумагами, валютой и т.д.) активов кредитной организации.

3. Прибыльность доходов (маржа прибыли), показывающий удельный вес прибыли в сумме полученных доходов:

![]()

Сумма доходов кредитной организации включает в себя процентные доходы, комиссионные доходы, доходы полученных дивидендов, от переоценки счетов в иностранной валюте, от операций по купле-продаже ценных бумаг и драгоценных металлов, от положительной переоценки ценных бумаг и драгоценных металлов, от операций РЕПО и др. операционные доходы[10].

В систему показателей, характеризующих эффективность деятельности коммерческого банка, кроме показателей рентабельности, необходимо включить ряд показателей по состоянию на отчетную дату, предыдущую отчетную дату, а также процент изменений этих показателей за период. В случае если изменений величин показателей незначительны, то это состояние называется стабильным трендом.

Для определения стабильности деятельности банка следует рассчитать указанные ниже показатели и коэффициенты и рассчитать их отклонения за три периода. В случае, если отклонения показателей не превышают нормативные (стабильный тренд), то делается вывод, что деятельность банка является стабильной[11].

Предлагается следующий состав ключевых показателей эффективности деятельности банка.

1. Активы – должны быть показаны за вычетом резерва под возможные потери, распределения прибыли, амортизации, межфилиальных оборотов и расходов, если анализ проводится не на квартальную дату. Тренд является стабильным, если отклонение не превышает 5%.

2. Собственные средства представляют собой сумму фондов банка, прибыли отчетного и предыдущего периодов, доходов, если анализируется не квартальная дата, за минусом использования прибыли отчетного и предыдущего периодов, убытков отчетного и предыдущего года и расходов при анализе не на квартальную дату. Тренд является стабильным, если отклонение не превышает 5%.

3. Чистая прибыль за год. Тренд является стабильным, если отклонение не превышает 3%.

4. Чистая прибыль за период – предлагается рассматривать за квартал. Выделение показателя чистой прибыли за период осуществлено потому, что если банк работает в целом нормально, то тренд по прибыли накопительным итогом всегда будет положительным, даже если в отчетном квартале доходы значительно ниже, чем в предыдущем. Отследить ситуацию по периодам помогает именно показатель чистой прибыли за период. Тренд является стабильным, если отклонение не превышает 3%[12].

5. Рентабельность активов (Return on Assets – ROA). Тренд является стабильным, если отклонение не превышает 1%.

6. Рентабельность капитала (Return on Equity - ROE). Тренд является стабильным, если отклонение не превышает 1%.

7. Рентабельность уставного капитала (Return on share capital)- отношение чистой прибыли к средней величине уставного капитала. Тренд является стабильным, если отклонение не превышает 1%.

8. Достаточность капитала (Capital adequacy ratio)- отношение собственных средств к активам, взвешенным с учетом риска. Тренд является стабильным, если отклонение не превышает 1%.

9. Цена размещения (Yield on average earning assets) – отношение полученного процентного дохода к работающим активам. Тренд является стабильным, если отклонение не превышает 1%.

10.Цена привлечения (Rate paid on funds) - отношение процентного расхода к платным пассивам. Тренд является стабильным, если отклонение не превышает 1%.

11.Чистый процентный спрэд – разница между ценой размещения и ценой привлечения. Тренд является стабильным, если отклонение не превышает 1%.

12.Чистая процентная маржа – разница между процентными доходами и расходами. Тренд является стабильным, если отклонение не превышает 1%.

13.Доля работающих активов – активы, приносящие доход, делятся на общую сумму активов. Тренд является стабильным, если отклонение не превышает 3%.

14.Доля резервов в соответствующих активах – сводный показатель, характеризующий качество активов. Рассчитывается как размер резервов под активы, отнесенный к сумме тех активов, под которые был создан резерв. Тренд является стабильным, если отклонение не превышает 1%.

15.Место в рейтингах по активам и капиталу. Поскольку рейтинги публикуются нерегулярно, данный показатель может отсутствовать, однако в качестве рыночного индикатора этот показатель и его тренд является достаточно важным.

Для более полной оценки уровня финансовой устойчивости банка необходимо рассчитать следующие показатели (табл.70). Использование данных показателей при проведении сравнительного анализа в динамике (Приложение 3) дает возможность выявить ранние признаки наступающего финансового кризиса.

Глава 2. Анализ финансовых результатов Оао «СКБ-банк»

2.1 Краткая характеристика банка ОАО «СКБ-банк»Открытое акционерное общество «Акционерный коммерческий банк содействия коммерции и бизнесу», именуемое в дальнейшем Банк, является кредитной организацией, зарегистрированной Центральным банком Российской Федерации 20 апреля 1992 года, регистрационный номер 705, созданной по решению общего собрания учредителей в организационно-правовой форме акционерного общества открытого типа (протокол № 1 от 5 ноября 1991 года) путем преобразования Свердловского коммерческого банка «СКБ-банк», зарегистрированного Центральным банком РСФСР 2 ноября 1990 года, регистрационный номер 705, и является его правопреемником.

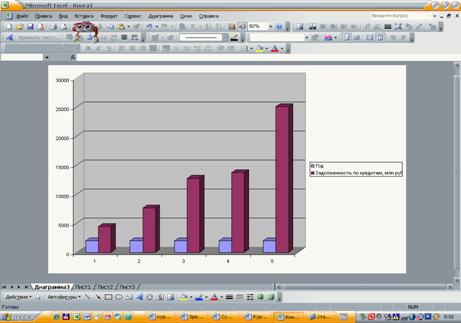

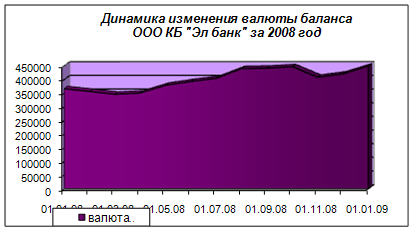

Для возможности реализации поставленной цели дипломной работы следует рассмотреть деятельность выбранного для анализа в качестве объекта исследования – банка ОАО «СКБ-банк». В течение периода с 01.01.04 г. по 01.10.08 г. ОАО «СКБ-банк» динамично развивался и достиг увеличения следующих показателей:

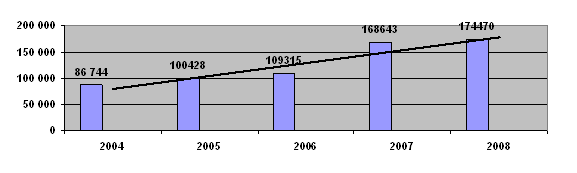

· собственного капитала с 86 744 тыс. руб. до 174 470 тыс. руб. (в 2 раза);

Рис. 2.1. Динамика собственного капитала ОАО «СКБ-банк банк», тыс. руб.

Рис. 2.1. Динамика собственного капитала ОАО «СКБ-банк банк», тыс. руб.

Предпосылкой к этому стало увеличение объемов приносящих доход активов и успешно проведенные эмиссии акций, что позволило банку увеличить размер прибыли, получаемой от использования собственных средств;

· уставного капитала с 55 000 тыс. руб. до 125 000 тыс. руб. (в 2,3 раза);

· денежных средств и счета кредитной организации в ЦБ РФ с 68 435 тыс. руб. до 134 117 тыс. руб. (1,95 раза);

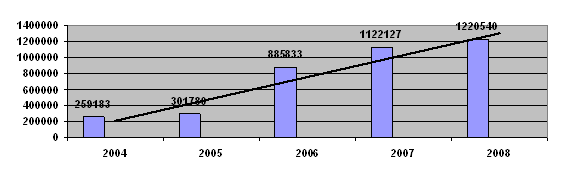

· активы выросли с 259 183 тыс. руб. до 1 220 540 тыс. руб. (в 4,7 раза);

·

Рис. 2.2. Динамика активов ОАО «СКБ-банк банк», тыс. руб.

Рис. 2.2. Динамика активов ОАО «СКБ-банк банк», тыс. руб.

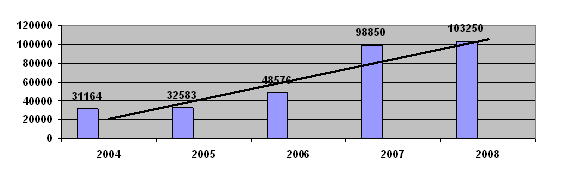

· основные средства увеличились, с 31 164 тыс. руб. до 103 250 тыс. руб. (в 3,3 раза).

РРис. 2.3. Динамика основных средств ОАО «СКБ-банк», тыс. руб.

РРис. 2.3. Динамика основных средств ОАО «СКБ-банк», тыс. руб.

К основным средствам относят: землю, вложения в сооружение (строительство), создание (изготовление) и приобретение основных средств и нематериальных активов; имущество, полученное в финансовую аренду (лизинг), если по условиям договора финансовой аренды (лизинга) оно учитывается на балансе лизингополучателя; нематериальные активы и материальные запасы.

Динамика экономического развития ОАО «СКБ-банк» в период с 01.01.2004 г. по 01.10.2008 г. представлена (Приложение 1; таблица 6). Рассмотрим подробнее динамику этих и других показателей отражающих экономическое развитие ОАО «СКБ-банк».

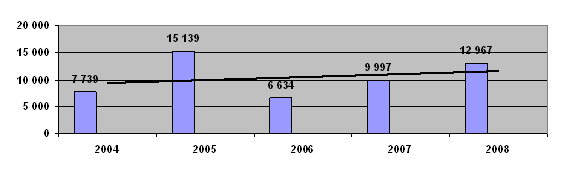

В течение периода с 01.01.04 г. по 01.01.08 г. динамика полученной прибыли анализируемого банка имеет непостоянную динамику, что характеризует деятельность банка как неустойчивую. Например, на 01.01.04 г. прибыль составила 7 739 тыс. руб.; на 01.01.05 г. - 15139 тыс. руб.; на 01.01.06 г. – 6 334 тыс. руб.; на 01.01.07 г. – 9 997 тыс. руб.; на 01.07.07 г. – 9 332 тыс. руб.; на 01.10.08г. – 12 967 тыс. руб.

Рис. 2.4. Динамика прибыли ОАО «СКБ-банк», тыс. руб.

Рис. 2.4. Динамика прибыли ОАО «СКБ-банк», тыс. руб.

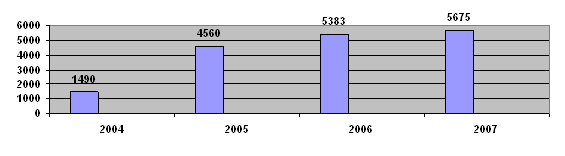

Согласно финансовой отчетности, на 01.04.05 г. наблюдается заметное снижение прибыли (486 тыс. руб.). За последующие три квартала она возросла в 13 раз и достигла значения 6334 тыс. руб. Причина выявленной нестабильной динамики объемов прибыли обусловлена открытием 20.01.05 г. ОАО «СКБ-банк». В связи с этим возросли эксплуатационные расходы: за IV квартал 2004 г. они составили 1672 тыс. руб., а за 1 квартал 2005 г. - 3046 тыс. руб. (в 1,82 раза). Если в 2004 г. расходы по такой статье в квартал в среднем составляли 1490 тыс. руб., то в 2005 г. - уже 4560 тыс. руб., в 2006 г. – 5 383 тыс. руб., а в 2007 г. – 5675 тыс. руб. (рисунок 2.5.). Подобное увеличение статьи эксплуатационных расходов за 2006-2007 гг., связано с переездом банка в новое здание, где были созданы современные условия для обслуживания клиентов.

Рис. 2.5 Динамика эксплуатационных расходов ОАО «СКБ-банк», тыс. руб.

Рис. 2.5 Динамика эксплуатационных расходов ОАО «СКБ-банк», тыс. руб.

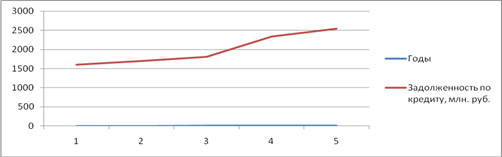

Основной объем доходов сформирован двумя классическими направлениями работы - кредитованием и расчетно-кассовым обслуживанием. Проценты, полученные от ссуд, предоставленных другим клиентам в 2007 г., по состоянию на 01.10.07 г. составили 108 065 тыс. руб., что в 1,15 раза больше по сравнению с аналогичным периодом 2006 г. (94 417 тыс. руб.). Это связано с ростом ссудной задолженности. Только за год этот показатель вырос на 117% (с 785 268 до 921 489 тыс. руб.). По оценкам экспертов "СКБ-банка" это связано с активной работой банка на рынке розничных услуг, а именно в сфере потребительского кредитования.

После получения ОАО "СКБ-банк" в 2003 году валютой лицензии доходы от операций с иностранной валютой стали третьей по приоритетности статьей в формировании текущих доходов организации..

Доходы от операций с иностранной валютой и с другими валютными ценностями включая курсовые разницы, составили: за 2002 г. – 4 218 тыс. руб.; за 2003 г. – 11 321 тыс. руб.; за 2004 г. – 16 556 тыс. руб.; за 2005 г. – 67 128 тыс. руб., за 2006 г. – 55 318 тыс. руб., за 2007 г. – 45 987 тыс. руб. Как видно за 2006 г. произошло некоторое снижение роста доходов от операций с иностранной валютой, но к концу 2007 г. ситуация изменилась к лучшему. Привлечение валютных средств и депозитов, осуществление валютных переводов, проведение валютно-обменных операций и многое другое способствовало росту данных показателей

Объем вкладов физических лиц увеличился за период с 01.01.04 г. по 01.10.08 г. в 15,5 раз (с 48 720 тыс. руб. до 752 962 тыс. руб.). Средства клиентов (не кредитных организаций) изменились с 163 793 тыс. руб. до 918 543 тыс. руб. (5,6 раз).

Это связано с активной маркетинговой работой банка на рынке, основными инструментами которой являлись: масштабная рекламная кампания, повышенные процентные ставки как по рублевым, так и по валютным вкладам по сравнению со ставками других банков самарской области. Кроме того, 22 сентября 2006 года ОАО «СКБ-банк» стал участником системы обязательного страхования вкладов. С этого дня возврат средств вкладчикам СКБ-банка гарантируется государством, в соответствии с Федеральным Законом «О страховании вкладов».

Одновременно и выпущенные долговые обязательства (банковские сертификаты и векселя) выросли за анализируемый период с 26 852 тыс. руб. до 138 753 тыс. руб. (в 5,17 раза).

Более глубокий качественный и количественный анализ деятельности коммерческого банка необходимо проводить с использованием коэффициентов отражающих результаты банковской деятельности утвержденных Центральным Банком России (таблица 2.1).

Таблица 2.1

Аналитические коэффициенты деятельности коммерческого банка

| № | Наименование коэффициента | Формула расчета экономического норматива |

| 1 | Коэффициент достаточности собственных средств банка |

где К – капитал банка; Ар - сумма активов банка, взвешенных с учетом риска; РР - размер рыночного риска; Рц - общая величина созданного резерва под обесценение ценных бумаг; Рд - величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами; КРВ - величина кредитного риска по инструментам, отражаемым на внебалансовых счетах бухгалтерского учета; КРС - величина кредитного риска по срочным сделкам; |

| 2 | Коэффициент динамики нетто-активов | Кна = НА1 / НА2 *100%, где НА - нетто-активы отчетного и предыдущего года соответственно |

| 3 | Коэффициент роста капитала | Крк = К2 / К1 *100%, K2, K1 - капитал отчетного и предыдущею года соответственно. |

| 4 | Коэффициент достаточности капитала | К дк = К / АР * 100%, где АР - активы реализуемые (кредитный портфель, векселя третьих лиц, дебиторская задолженность, вложения в государственные долговые обязательства, ценные бумаги для перепродажи) |

| 5 | Коэффициент качества кредитного портфеля | К ккп = РВПС / ССД * 100%, где РВПС резерв на возможные потери по ссудам; |

Значения указанных коэффициентов (таблица 2.2) дают представление о состоянии финансовой деятельности ЗАО «СКБ-банк».

Рассмотрим каждый из этих показателей в динамике развития ОАО «СКБ-банк».

Таблица 2.2. Расчетные значения и динамика изменений величин коэффициентов по ОАО «СКБ-банк»

| № | Наименование коэффициента | Расчетные значения коэффициентов по ОАО "СКБ-банк" | ||||||

| 01.01.05 | 01.07.05 | 01.01.06 | 01.07. 06 | 01.01.07 | 01.07.07 | 01.10.08 | ||

| 1 | Коэффициент достаточности собственных средств банка | 28,74 | 15,29 | 11,85 | 15,36 | 12,12 | 12,52 | 12,67 |

| 2 | Коэффициент роста нетто-активов | 1,17 | 1,15 | 1,07 | 1,14 | 1,19 | 1,18 | 1,17 |

| 3 | Коэффициент роста капитала | 1,15 | 1,09 | 1,11 | 1,55 | 1,54 | 1,18 | 1,19 |

| 4 | Коэффициент достаточности капитала, % | 28,74 | 15,3 | 11,9 | 15,4 | 12,1 | 12,4 | 12,3 |

| 5 | Коэффициент качества кредитного портфеля, % | 2,25 | 1,00 | 1,22 | 0,86 | 0,44 | 0,71 | 0,75 |

Коэффициент достаточности собственных средств (капитала) банка определяется как отношение собственных средств (капитала) банка к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 2 - 4 групп риска. Минимально допустимое значение коэффициента устанавливается в зависимости от размера собственных средств (капитала) банка в следующих размерах - 10% при размере собственного капитала менее 5 млн. евро.

Коэффициент достаточности капитала – отражает степень устойчивости банка.

Коэффициенты динамики нетто-активов и роста капитала позволяют оценить темпы развития банка. Нетто-активы - это стоимость капитала по рыночной цене, т.е. включая неосязаемые ценности за вычетом суммы долговых обязательств; (активы за минусом: средств отвлеченных из прибыли, межфилиальных расчетов, разных резервов (на возможные потери по ссудам, под обеспечение вложений в ценные бумаги, под возможные потери по прочим активам), износа основных средств и нематериальных активов).

Коэффициент качества кредитного портфеля отражает деятельность банка на кредитном рынке.

Анализ расчетных значений коэффициентов и динамики их изменений выявил следующее. За рассматриваемый период произошли следующие изменения:

· коэффициент достаточности собственных средств (капитала) банка имеет тенденцию к приближению к критической отметке;

· коэффициент роста нетто-активов остается на одном уровне, что говорит об ухудшении работы направленной на увеличение капитала банка;

· значения коэффициента роста капитала имеют тенденцию к снижению. За анализируемый период не были предприняты шаги направленные на кардинальное увеличение собственного капитала банка;

· коэффициент достаточности капитала держится примерно на одном месте, но его показатели невысоки. Необходимо предпринять усилия направленные на увеличение капитала коммерческого банка и его активов.

· коэффициент качества кредитного портфеля держится на одном уровне по сравнению с прошлогодним показателем. Этот показатель должен стремится к уменьшению своей величины.

Проведя анализ деятельности банка, хотелось бы отметить, что основная задача Банка - максимизация прибыли при одновременной минимизации рисков. От степени ее решения зависит надежность Банка и его жизнеспособность, уровня доверия к нему клиентов.

Данный расчет и анализ данных показателей основан на публикуемых по Закону Российской Федерации “Об акционерных обществах” в средствах массовой информации отчетности по результатам деятельности, что делает эти выводы объективными и обоснованными. При этом, малый период исследования показателей по ОАО "СКБ-банк" обусловлен тем, что данный банк был учрежден сравнительно недавно, и сравнение показателей не дает реальной картины из-за практической несопоставимости масштабов деятельности банка в прошлом и на данном этапе.

Финансирование деятельности ОАО "СКБ-банк" осуществляется за счет банковских ресурсов, формируемых в результате проведения пассивных операций. К банковским ресурсам относятся:

· Собственный капитал кредитной организации;

· Привлеченные средства;

· Заемные средства;

· Средства, поступающие в порядке распределения (страховые возмещения по наступившим страховым случаям).

По состоянию на 01.10.2008 г. общий объем ресурсов банка состоял: собственного капитала кредитной организации; привлеченных средств; средств, поступающих в порядке распределения (страховые возмещения по наступившим страховым случаям) (рис. 2.6). Заемные средства (кредиты ЦБ РФ и других кредитных организаций) - отсутствуют.

Рис. 2.6 Состав банковских ресурсов ОАО «СКБ-банк»

Рис. 2.6 Состав банковских ресурсов ОАО «СКБ-банк»

Собственный капитал составляет основу деятельности коммерческого банка. Формируется в момент создания коммерческого банка и первоначально состоит из сумм, полученных от учредителей в качестве их взноса в уставной капитал банка, через покупку акций, так как «СКБ-банк банк» создан в форме акционерного общества.

К собственному капиталу также относят все накопления получаемые банком в процессе его деятельности, которые не были распределены среди акционеров коммерческого банка в виде дивидендов либо израсходованы на другие цели. Собственный капитал олицетворяет ту сумму денежных средств, которая будет распределена среди акционеров (участников) коммерческого банка в случае его закрытия. Иными словами, если реализовать все активы коммерческого банка (принадлежащие ему ценные бумаги, здания, оборудование, другие ценности) и востребовать все выданные им ссуды, а вырученную сумму направить на погашение обязательств коммерческого банка перед третьими лицами (вкладчиками, кредиторами), то оставшаяся после этого сумма и будет тем фактическим собственным капиталом, на который могут претендовать акционеры (участники).

Собственный капитал обеспечивает коммерческому банку экономическую самостоятельность и стабильность функционирования. Собственный капитал, считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность коммерческого банка даже при утрате части собственных активов.

Источниками собственного капитала (собственных средств) ОАО "СКБ-банк" являются:

· Уставный капитал;

· Добавочный капитал;

· Фонды коммерческого банка;

· Нераспределенная прибыль отчетного года и прошлых лет;

· Страховые резервы.

Уставный капитал банка формируется из величины вкладов ее участников и определяет минимальный размер денежных средств, гарантирующих интересы его кредиторов, в сумме номинальной стоимости выпущенных акций. ОАО "СКБ-банк" создано и функционирует в форме закрытого акционерного общества, номинал одной акции 100 руб. Каждый акционер ОАО «СКБ-банк» пропорционально своему вкладу в уставной капитал ежегодно получает часть банковской прибыли в виде дивидендов. Выплата дивидендов осуществляется из фонда потребления формируемого за счет прибыли ОАО "СКБ-банк".

Порядок формирования уставного капитала ОАО "СКБ-банк" и его величина определяется в учредительном договоре о создании коммерческого банка и Уставом ОАО "СКБ-банк". Уставный капитал Банка состоит из номинальной стоимости акций банка, приобретенных акционерами - физическими и юридическими лицами. Уставный капитал Банка определяет минимальный размер имущества Банка, гарантирующего интересы его кредиторов. При публичном размещении акционеры Банка - владельцы голосующих акций имеют преимущественное право на покупку дополнительного выпуска акций в случае их оплаты денежными средствами в количестве, пропорциональном количеству принадлежащих им голосующих акций. Уставной капитал ОАО "СКБ-банк" может формироваться только за счет собственных средств акционеров, привлеченные денежные средства для формирования его использоваться не могут.

Добавочный капитал включает в себя: прирост стоимости имущества при его переоценке; эмиссионный доход, то есть разницу между ценой размещения акций при эмиссии и их номинальной стоимостью; стоимость имущества, безвозмездно полученного коммерческим банком в собственность от юридических и физических лиц.

Фонды коммерческого банка образуются из прибыли в порядке установленном учредительскими документами банка с учетом требований действующего законодательства. К их числу относят: резервный фонд; фонды специального назначения; фонды накопления и другие фонды, которые банк считает необходимым создавать при распределении прибыли.

Резервный фонд предназначен для возмещения убытков и потерь, возникающих в результате деятельности коммерческого банка. Формирование фонда осуществляется за счет ежегодных отчислений от чистой прибыли, предельный размер устанавливается Уставом ОАО "СКБ-банк". Минимальный размер данного фонда, в соответствии с действующим законодательством, не может составлять менее 15% от величины уставного капитала ОАО «СКБ-банк».

Фонды специального назначения также создаются из прибыли отчетного года. Они являются источником материального поощрения и социального обеспечения работников банка, предназначены для производственного и социального развития банка. Порядок их образования и расходования определяется в положениях о фондах.

Фонды накопления представляют собой нераспределенную прибыль банка, зарезервированную в качестве финансового обеспечения его производственного и социального развития и других мероприятий по созданию нового имущества; предназначены для целей, связанных с расширением и оптимизацией структуры основных фондов. Фонды накопления, как правило, не уменьшаются, происходит лишь изменение формы их существования. Из денежной формы они переходят в форму материальных активов (здания, оборудование, материалы, транспортные средства).

ОАО "СКБ-банк" самостоятельно определяет величину собственных средств и их структуру исходя из принятой им стратегии развития.

Страховые резервы образуются банком при совершении конкретных операций в соответствии с нормативными актами ЦБР. Состав страховых резервов:

· резервы на возможные потери по ссудам;

· резервы под обесценение вложений в ценные бумаги.

Так, при формировании резерва на возможные потери по ссудам банк обязан руководствоваться Инструкцией № 254-П от 01.08.04 “О порядке формирования и использования резерва на возможные потери по ссудам”.

Размер отчислений в резерв определяется в зависимости от группы риска, к которой отнесена конкретная ссуда.

На практике существуют два пути увеличения собственного капитала:

Похожие работы

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

... и оценке возможных рисков. Данная работа ведется совместно с клиентами, также заинтересованными в том, чтобы не допускать просрочек по кредитам. 3. Направления совершенствования финансовых результатов деятельности Отделения Сберегательного банка № 6670 3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка Главной стратегической целью деятельности ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической. Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка ...

0 комментариев