Навигация

АНАЛИЗ Операций с ценными бумагами на Казахстанской фондовой бирже

2. АНАЛИЗ Операций с ценными бумагами на Казахстанской фондовой бирже

Рынок негосударственных ценных бумаг (НЦБ)

Сектор первичных размещений:

27 и 28 января 2005 года в торговой системе Казахстанской фондовой биржи (KASE) были продолжены специализированные торги по первичному размещению субординированных облигаций АО «Народный сберегательный банк Казахстана» седьмого выпуска. Данный выпуск является четвертым в рамках первой облигационной программы банка, зарегистрированной Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций 04 мая 2004 года. На торгах эмитент планировал разместить облигации на сумму номинальной стоимости 930,0 млн. тенге, что составляет 23,3% от зарегистрированного объема выпуска. Предметом торга являлась чистая цена. Торги проводились расчетами по схеме Т+0.

В течение описываемого периода данными облигациями на KASE заинтересовались три члена биржи (субъекты пенсионного рынка и банки второго уровня), которые за два дня подали в торговую систему KASE три лимитированных заявки на покупку 930 млн. облигаций на сумму 903 837 090,00 тенге по 8,00% годовых к погашению для покупателя. Эти параметры спроса устроили эмитента, который удовлетворил все заявки в полном объеме, разместив тем самым планируемый объем.

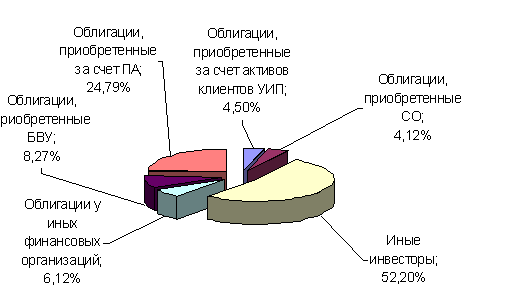

28 января 2005 года АО «Народный сберегательный банк Казахстана» сообщило официальным письмом на KASE, о том что в этот день банк завершил размещение HSBKb7 в полном объеме. Подтвердив продажу 57% выпуска на открытом организованном рынке эмитент сообщил, что остальные бумаги (43%) были размещены им по подписке вне биржи. По итогам всего размещения 16,1% выпуска выкупили банки второго уровня, 57,1% – субъекты пенсионного рынка Казахстана и 26,8% – прочие компании.

Сектор купли-продажи:

В секторе купли-продажи НЦБ за исследуемый период на KASE заключено 90 сделок на сумму $31 983,6 тыс. или 4 169,8 млн. тенге. По сравнению с предыдущим периодом (77 сделок, $41 149,3 тыс. или Т5 353,9 млн.), оборот сектора снизился на 22,3%.

Рынок корпоративных облигаций по сравнению с предыдущим периодом сократил оборот на 25,8% или на $9 722,3 тыс. Количество сделок выросло с 35 до 46, а число вовлеченных в сделки инструментов снизилось на один. На долю прямых (договорных) сделок пришлось 23,9% операций в количественном и 22,2% в объемном выражении (5,7% и 2,5% соответственно на прошлой неделе).

Рынок акций за анализируемый период незначительно активизировался. Объем сделок увеличился на 16,1% или на $556,6 тыс. Число акций, вовлеченных в сделки, выросло с 12 до 14, а количество сделок – с 42 до 44. При этом 61,4% сделок в количественном выражении и 89,1% в объемном были договорными (прямыми), тогда как в предыдущем периоде данные показатели составили 31,0% и 36,7% соответственно. Рост объема прямых сделок объясняются традиционными причинами – заключительными проводками января.

Всего на торговых площадках KASE по НЦБ за анализируемый период, включая сектор первичных размещений, заключено 93 сделки на общую сумму $38 911,9 тыс. (Т5 073,6 млн). В предыдущем периоде объем операций достиг $48 610,4 тыс. (Т6 324,3 млн) (таблица 2).

Рынок государственных ценных бумаг (ГЦБ)

Сектор первичных размещений:

27 января 2005 года в торговой системе KASE состоялись специализированные торги по размещению ГЦБ Министерства финансов Казахстана. Размещались государственные долгосрочные сберегательные казначейские обязательства МЕУЖКАМ, которые могли покупать только пенсионные фонды Казахстана. Помимо того, что Минфин проводил первое размещение своих облигаций на открытом организованном рынке, торги были знаменательны и другой особенностью. Впервые в истории казахстанского рынка ГЦБ заявки на покупку казначейских обязательств подавались открытым способом. Участники торгов имели возможность видеть ценовые параметры всех поданных в торговую систему KASE заявок и при необходимости могли корректировать цены своего спроса.

Всего в торгах приняло участие 8 первичных дилеров, в качестве которых выступали члены KASE категории «К». Через этих субъектов рынка инвесторы подали 84 заявки (58 лимитированных и 26 рыночных), из которых к истечению времени подтверждения активными остались 39 заявок (в том числе 23 лимитированные и 16 рыночных). Общий объем подтвержденных заявок (объем спроса) достиг 45 690,0 млн. тенге, в том числе 27 275,0 млн. тенге конкурентного и 18 415,0 млн. тенге неконкурентного (рыночного) спроса. Общий объем спроса превысил предложенный объем облигаций в 2,5 раза, что заставило участников размещения жестко конкурировать между собой, играя на понижение фиксированной ставки и демонстрируя тем самым готовность покупать бумаги практически на любых условиях. Фиксированная купонная ставка в поданных лимитированных заявках, оставшихся активными на момент окончания времени подтверждения, варьировала от 0,01% годовых до 0,50% годовых и в средневзвешенном выражении по конкурентному спросу ровнялась 0,1984% годовых.

Сектор купли-продажи:

В секторе купли-продажи ГЦБ на KASE за исследуемый период суммарный объем 86 заключенных сделок достиг 13 825,0 млн. тенге ($105 948,5 тыс.). Соответствующий показатель предыдущего периода – 8 072,5 млн. тенге ($62 059,2 тыс.).

Ключевую роль в росте объема биржевых сделок с ГЦБ сыграло размещением МЕУЖКАМ. Готовясь к нему, пенсионный фонды активизировались в продаже МЕОКАМ, что привело к троекратному увеличению их оборота. При этом нужно отметить, что продавцам удалось удержать цены и в ряде случаев даже сыграть на повышение, добившись некоторого падения доходности среднесрочных облигаций для покупателя (таблица 1).

Доля биржевого оборота в общем объеме казахстанского вторичного рынка ГЦБ по сопоставимым операциям купли-продажи не превысила в анализируемом периоде 97,1%, в предшествующем она составила 99,5%.

С 20 января 2005 года вступило в силу постановление Правления АФН от 27 ноября 2004 года № 336 «О внесении дополнений и изменений в постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 15 марта 2004 года № 63 «О требованиях к эмитентам и их ценным бумагам, допускаемым (допущенным) к обращению на фондовой бирже, а также к отдельным категориям списка фондовой биржи» (Постановление).

Дополнения и изменения, введенные Постановлением, наряду с редакционными и уточняющими правками, заметно корректируют требования к эмитентам - резидентам Казахстана, чьи ценные бумаги допускаются или уже допущены к обращению на KASE в рамках официального списка ценных бумаг. Основные изменения касаются списка категории «В» и делают предъявляемые к эмитентам требования более мягкими. Согласно Постановлению KASE должна привести свои внутренние документы в соответствие с новыми требованиями в срок до 01 апреля 2005 года. Эмитенты, не соответствующие требованиям Постановления, должны привести свои показатели в соответствие до 01 января 2006 года.

С 31 января 2005 года для своевременного исполнения маркет-мейкерами своих обязательств по объявлению и поддержанию обязательных котировок НЦБ и ценных бумаг местных исполнительных органов в торговой системе KASE (ТС) по данным финансовым инструментам введен режим приема предварительных заявок. Возможность подачи предварительных заявок предоставлена всем участникам торгов (не только маркет-мейкерам) с 10:00 до 11:30 алматинского времени. Отныне если в момент открытия торгов по любому финансовому инструменту ТС обнаруживает встречные предварительные заявки, совпадающие или пересекающиеся по ценам финансового инструмента, торги (при их открытии в заданное действующим регламентом время) автоматически переводятся в режим франкфуртского аукциона (в том числе и по облигациям) с целью предотвращения возможности заключения сделок нерыночного характера.

Заключение

В курсовой работе мы рассмотрели тему фондовой биржи, а так же проблемы формирования и деятельности фондовой биржи в условиях переходной экономики в Республике Казахстан.

Основная задача рынка ценных бумаг - обеспечение торговыми фондовыми ценностями для привлечения денежных средств, необходимых для развития предприятий. Для осуществления этой задачи используются различные виды ценных бумаг, каждая из которых выполняет свои определенные функции. Какая-то часть этих бумаг, прежде чем попасть к очередному владельцу, проходит фондовую биржу.

Ее появление было вызвано необходимостью, поддержать развитие акционерных фирм. Со временем и сама биржа стала местом зарабатывания денег, и очень крупных. Фондовая биржа начала выполнять роль регулятора экономических пропорций. Она как точнейший прибор регистрирует все колебания в любых сферах деятельности человека, реагируя на них колебаниями курсов акций.

Современная рыночная экономика, в том числе и казахстанская уже не может существовать без ценных бумаг и фондовых бирж – они стали ее неотъемлемой частью. Сегодня именно фондовые биржи обеспечивают поддержание равновесия в рыночной экономике. Но существует ряд первоочередных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг фондовых бирж. В данном разрезе можно выделить следующие ключевые проблемы развития казахстанского фондового рынка, которое требует первоочередного решения.

1. Улучшение качественных характеристик фондовых бирж;

2. Фондовая биржа должна выполнять свою главную задачу – преодоление инвестиционного кризиса и аккумуляцию и направление свободных денежных ресурсов на восстановление и развитие производства в Республике Казахстан;

3. Повышение роли государства на фондовом рынке, для чего необходимо создание государственной политики в отношении фондовых бирж и формирование согласованной системы государственного регулирования фондового рынка для преодоления раздробленности и пересечения функции многих государственных органов; формирование активно действующей системы контроля за небанковскими инвестиционными институтами;

4. Укрупнение структур фондового рынка (объединение, инкорпорирование, создание акционерных обществ);

5. Снижение стоимости услуг бирж (сокращение операционных расходов, ввод новых более дешевых технологий, реформы в управлении);

6. Улучшение информационной эффективности;

7. Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь;

8. Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий, создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п.;

9. Расширение связей с фондовыми биржами развитых стран.

И хотя фондовый рынок Республике Казахстан переживает сейчас не лучшие времена, но при правильном подходе к проблемам и их обязательном решении, он займет свое место среди мировых фондовых рынков развитых стран.

Список использованной литературы1. Миркин Я.М. Ценные бумаги и фондовый рынок. М: 1995г.

2. Прохоров В. От империи до губернии // Э и Ж Сибирь. 1998. № 1.

3. Рынок ценных бумаг № 18 (249) 2003г.

4. www.kase.kz - официальный сайт АО «Казахстанская фондовая биржа»

5. Килячков А.А., Чалдаева Л.А. Планирование организационного построения компаний // Финансы и Кредит. 2000. № 3.

6. Ендронова В.Н., Мизиковский Е.Л. Учет и анализ финансовых активов. М: 1995.

7. Лауфер М. Глобализация финансовых рынков на рубеже тысячелетия // Финансы и Кредит. 2000. № 6.

Похожие работы

... на основании подачи заявления инициатором допуска и предоставлении документа, подтверждающих существование ценных бумаг как объекта гражданских прав. 2.2 Исследование деятельности АО «Народный банк» на фондовом рынке Республики Казахстан Акционерное общество "Народный банк Казахстана" было основано на базе реорганизационного Сберегательного банка Республики Казахстан и на протяжении ряда ...

... развития Республики Казахстан до 2010 года в 2006 году в целом характеризуется комплексным и системным достижением стратегических задач, обозначенных в плане. 3.2 Современные тенденции в социально-экономическом развитии Республики Казахстан Экономика Казахстана развивается в условиях большого притока иностранной валюты, роста объема внешнего заимствования реального и банковского секторов, а ...

... антиобщественные процессы. Такая ситуация складывается при применении административно-волевых, чрезмерно централизованных методов управления, которые игнорируют требования объективных экономических законов. Глава 2. Анализ финансовой политики Республики Казахстан 2.1 Финансовый механизм как инструмент реализации финансовой политики История показывает, что политика и механизм ее ...

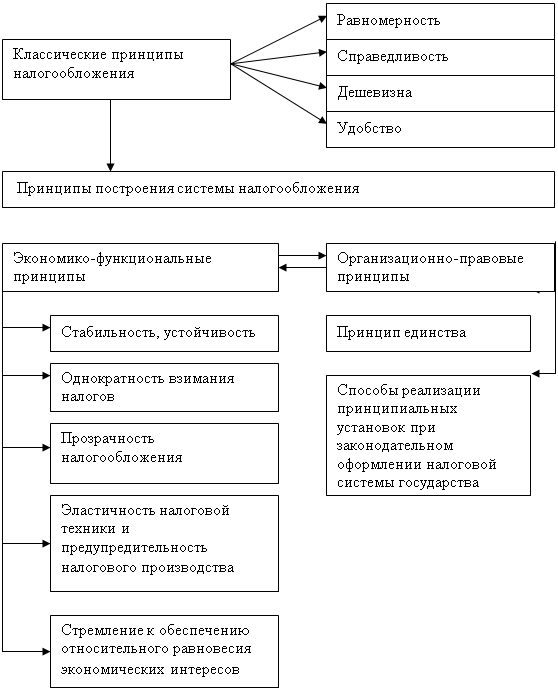

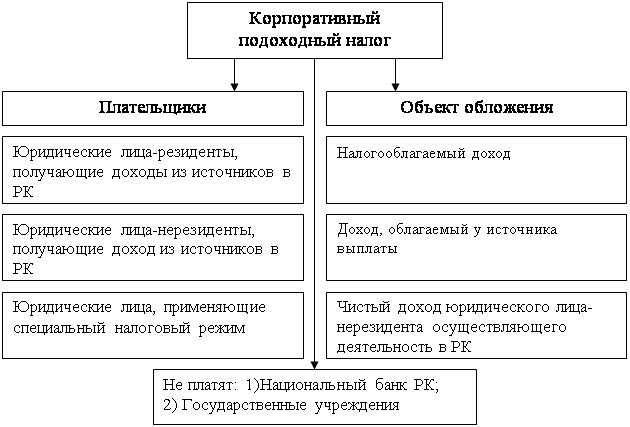

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

0 комментариев