Навигация

Аналіз структури зобов’язань банку

1.4 Аналіз структури зобов’язань банку

Чим вища частка зобов’язань перед клієнтами банку (підприємств та організацій) на довгостроковій основі, тим вища стабільна частина ресурсів комерційного банку, що позитивно впливає на його ліквідність і зменшує залежність від міжбанківських позик. Проте строкові депозити є дорожчими, що негативно впливає на рентабельність та прибутковість роботи банку. Водночас збільшення частки (понад 30 %) банківських позик підвищує ризик незбалансованої ліквідності, оскільки посилюється залежність банку від зовнішніх джерел фінансування.

Таблиця 7 - Структури зобов’язань ЗАТ “ПУМБ”

| Показники | на 31.12.2006 | на 31.12.2007 | Відхилення | ||||

| тис. грн | % | тис. грн | % | абсолютне | % | за структурою, % | |

| 1. Кошти фізичних осіб | 1 010 355 | 19,69 | 2 047 274 | 17,37 | + 1 036 919 | +102,63 | -2,32 |

| а) до запитання | 360 746 | 7,03 | 511 132 | 4,34 | + 150 386 | +41,69 | -2,69 |

| б) строкові депозити | 649 609 | 12,66 | 1 536 142 | 13,04 | + 886 533 | +136,47 | +0,38 |

| 2. Кошти юридичних осіб | 1 979 824 | 38,58 | 2 896 237 | 24,58 | + 916 413 | +46,29 | -14,01 |

| а) до запитання | 813 962 | 15,86 | 900 823 | 7,64 | + 86 861 | +10,67 | -8,22 |

| б) строкові | 1 165 862 | 22,72 | 1 995 414 | 16,93 | + 829 552 | +71,15 | -5,79 |

| 3. Кошти небанківських фінанових установ | 47 778 | 0,93 | 120 483 | 1,02 | + 72 705 | +152,17 | +0,09 |

| а) до запитання | 5 322 | 0,10 | 36 892 | 0,31 | + 31 570 | +593,20 | +0,21 |

| б) строкові | 42 456 | 0,83 | 83 591 | 0,71 | + 41 135 | +96,89 | -0,12 |

| 4. Кошти бюджету та позабюджетних фондів | 132 | 0,0026 | 132 | 0,0011 | 0 | 0,00 | -0,0015 |

| 5. Кошти інших банків | 1 941 015 | 37,82 | 6 070 274 | 51,51 | + 4 129 259 | +212,74 | +13,68 |

| 6. Цінні папери | 2 518 | 0,05 | 300 384 | 2,55 | + 297 866 | +11829,47 | +2,50 |

| а) облігації | - | - | 300 121 | 2,55 | +300 121 | - | +2,55 |

| б) ощадні сертифікати | 2 518 | 0,0491 | 263 | 0,0022 | -2 255 | +-89,56 | -0,05 |

| 7. Іншим кредиторам (кредиторська заборгованість) | 1 3648 | 0,27 | 26 956 | 0,23 | + 13 308 | +97,51 | -0,04 |

| 8. Інші зобов’язання | 13 6117 | 2,65 | 322 983 | 2,74 | + 186 866 | +137,28 | +0,09 |

| Усього зобов’язань | 5 131 387 | 100,00 | 11 784 723 | 100,00 | + 6 653 336 | +129,66 | - |

З даних таблиці 7 видно, що зобов’язання банку на 31 грудня 2007 р. становлять 11 784 723 тис. грн. Порівняно з зобов’язаннями на 31 грудня 2006 р. вони зросли на 6 653 336 тис. грн або на 129,66%. Безумовно, такий значний приріст ресурсної бази банку можна розцінювати як високоефективну роботу депозитного відділу щодо залучення ресурсів. Але ж зростання депозитної бази відбувалося в основному за рахунок приросту міжбанківських кредитів, а не за рахунок коштів фізичних та юридичних осіб, що є не дуже позитивною тенденцією.

Кошти фізичних осіб зросли на 1 036 919 тис. грн і становили 2 047 274 тис. грн на 31 грудня 2007 р. проти 1 010 355 тис. грн на 31 грудня 2006 р., тобто зросли на 102,63%. У структурі залучених ресурсів їх частка зменшилась з 19,69% у 2006 р. до 17,37% у 2007 р., тобто на 2,32 процентного пункту. Характерно, що основним джерелом зростання коштів фізичних осіб є збільшення залучення строкових депозитів. За аналізований період їх маса зросла на 886 533 тис. грн, або на 136,47% і на 31 грудня 2007 р. їх частка в структурі зобов’язань становила 13,04%.

Також зросли і кошти юридичних осіб: їх приріст становив за період, що аналізується, 916 413 тис. грн, або 46,29%. Так, на 31 грудня 2007 р. кошти юридичних осіб становили 2 896 237 тис. грн проти 1 979 824 тис. на 31 грудня 2006 р. Їх частка в структурі зобов’язань зменшилась з 38,58 до 24,58%, тобто зменшилась на 14,01 процентних пунктів. Основним джерелом збільшення коштів юридичних осіб є зростання строкових депозитів. Так, на 31 грудня 2007 р. вони становили 1 995 414 тис. грн проти 1 165 862 тис. грн на 31 грудня 2006 р., тобто зросли на 829 552 тис. грн, або на 71,15%. У загальній структурі зобов’язань їх частка зменшилась з 22,72 до 16,93%, тобто зменшилась на 5,79 процентних пунктів.

Значно зросли кошти небанківських фінанових установ. Їх приріст становив за аналізуємий період 72 705 тис. грн, або 152,17%. Так, на 31 грудня 2007 р. кошти небанківських фінанових установ становили 120 483 тис. грн проти 47 778 тис. на 31 грудня 2006 р. Їх частка в структурі зобов’язань збільшилася з 0,93 до 1,02%, тобто збільшилася на 0,09 процентних пунктів. Основним джерелом збільшення коштів юридичних осіб є зростання зростання залишків на поточних рахунках. Так, на 31 грудня 2007 р. вони становили 36 892 тис. грн проти 5 322 тис. грн на 31 грудня 2006 р., тобто зросли на 31 570 тис. грн, або на 593,20%. У загальній структурі зобов’язань їх частка збільшилася з 0,10 до 0,31%, тобто збільшилася на 0,21 процентних пунктів. Основною причиною такого значного зростання залишків на клієнтських рахунках є ефективна маркетингова політика банку щодо залучення нових клієнтів через зниження тарифів на банківське обслуговування.

Негативним явищем можна вважати і зростання частки коштів банків у структурі зобов’язань банку за одночасного зростання їх абсолютного розміру. Так, кошти інших банків на 31 грудня 2007 р. становили 6 070 274 тис. грн проти 1 941 015 тис. грн на 31 грудня 2006 р., тобто зросли на 4 129 259 тис. грн або на 212,74%. Проте їх частка у структурі зобов’язань зросла з 37,82% 2006 р. до 51,51% у 2007 р., тобто на 13,68 процентних пункти. Поєднання тенденції збільшення залежності від міжбанківського кредитування з одночасним розширенням ресурсної бази за рахунок цього джерела фінансування банківської діяльності свідчить про недостатність залучення ресурсів від населення та суб‘єктів господірювання для забезпечення запланованих темпів зростання активів банку (зокрема кредитного портфелю).

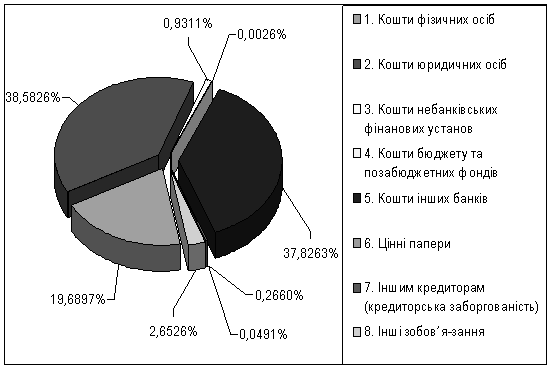

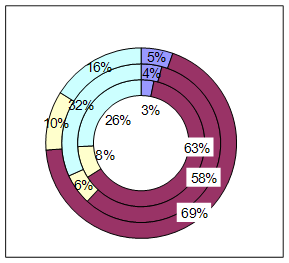

Рисунок 3 - Структура зобов’язань за депонентами

станом на 31 грудня 2006 р.

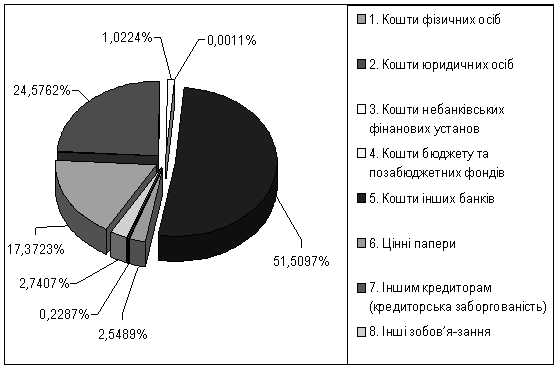

Рисунок 4 - Структура зобов’язань за депонентами

станом на 31 грудня 2007 р.

На загальному фоні зростання ресурсної бази банку зросла роль облігацій. Їх частка в загальній структурі зобов’язань зросла на 2,55 процентного пункту. Абсолютний приріст їх суми становив 300 121 тис. грн. Це також свідчить про недостатність залучення ресурсів від населення та суб‘єктів господарювання для забезпечення запланованих темпів зростання активів банку (зокрема кредитного портфелю).

Банк зацікавлений у розширенні обсягів залучених депозитних коштів, що перебувають тимчасово у його розпорядженні. Для цього банку необхідно постійно вдосконалювати старі й упроваджувати нові форми і методи залучення різних категорій вкладників, а саме: вести науково-дослідну, аналітичну роботу, активно використовувати рекламу, маркетинг, розширювати ділові контакти з клієнтами.

Похожие работы

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... ів у пріоритетні галузі економіки, планомірному поступовому збільшенню обсягів кредитування у національній та іноземній валюті при оптимальному рівні кредитного ризику. Розділ 2 Аналіз вкладень фізичних осіб в ТОВ “Укрпромбанк” 2.1.Методи аналізу депозитних операцій Одним з етапів управління депозитами фізичних осіб є аналіз операцій по залученню вкладів. Саме інформація яка поступає до ...

... ість відновлення та ступінь оновлення. Глибоке розуміння сутності портфеля позичок з точки зору його конкурентоспроможності сприятиме створенню банківськими менеджерами ефективної системи управління кредитним портфелем комерційного банку 3.3 Визначення ціни кредиту в ринкових умовах Забезпечення прибуткової діяльності та підвищення рентабельності активів – одне з найактуальніших завдань украї ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев