Навигация

Особенности становления банковской системы Республики Беларусь

3 Особенности становления банковской системы Республики Беларусь

Несмотря на непродолжительность истории банковской системы РБ, на ее протяжении уже можно выделить ряд этапов.

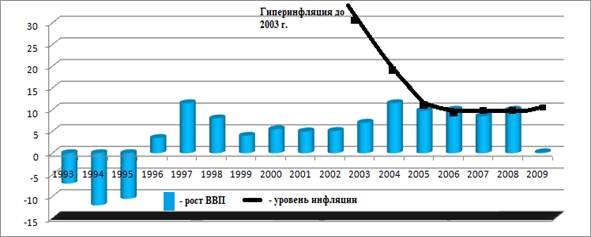

Первый этап (до1993–1994 гг.) – этап бурного экстенсивного роста. В это время ежегодно создавалось 5–10, а то и более новых банков, а их общее число к концу 1994 года достигло 48. Банки активно заполняли свободные ниши рынка банковских услуг, потребности в которых были весьма велики, в особенности со стороны нового негосударственного сектора экономики. Вместе с тем многие из них обладали незначительным финансовым и организационно-технологическим потенциалом, имели крайне узкую базу клиентуры, ориентируясь в некоторых случаях на обслуживание одного-двух клиентов из числа акционеров. Высокая номинальная прибыльность банковских операций обеспечивалась в основном за счет высокой инфляции и соответствующего уровня номинальных процентных ставок. [7, c. 24]

Такая политика не обеспечивала в должной мере безопасность функционирования банков, ориентацию на повышение фундаментальных факторов эффективности работы банков. Кроме того, этот начальный период развития банковской системы РБ характеризовался слабостью и неразвитостью нормативно-правовой базы регулирования банковских операций, систем контроля и надзора. Естественно, что наступил второй этап (1995–1996 гг.), на протяжении которого многие малые и даже средние банки обанкротились, другие объединялись между собой или были присоединены к более крупным.

Примерно в 1997–1998 годах наступил этап интенсивного роста банковской системы. Продолжается процесс ликвидации маломощных банков. Банки начали понимать, что залогом успешного развития является не ориентация на получение сиюминутной прибыли, а освоение новых банковских технологий и видов услуг, в максимальной степени удовлетворяющих потребности клиентов. [7, c. 24]

На современном этапе осуществляется качественно совершенствование технологического потенциала банковской системы, освоение передовых видов банковских услуг и на этой основе наращивания масштабов операций банков. [7, с. 24]

Сегодня в республике сформировалось ядро довольно крупных структурообразующих банков, которые располагают 90% банковских ресурсов: Белпромстройбанк, Белвнешэкономбанк, Белагропромбанк, Беларусбанк, Приорбанк и Белинвестбанк. Эти банки обладают довольно значительным финансовым потенциалом, широкой сетью корреспондентских отношений, активно осваивают прогрессивные виды банковских операций и технологий. [7, c. 25]

Ныне банковская система Беларуси включает 24 работающих банка, из которых 17 – с участием иностранного капитала.

Деятельность Национального банка регламентируется Законом Республики Беларусь от 14 декабря 1990 г. «О Национальном банке Республики Беларусь» и Уставом Национального банка, утвержденным постановлением Верховного Совета Республики Беларусь от 13 февраля 1991 г. Положениями Закона «О Национальном банке Республики Беларусь» установлены цели и задачи деятельности Центрального банка, определены его основные функции, права, организационная структура и компетенция органов управления. Этим законом установлены случаи, при которых Национальный банк вправе отказать в выдаче разрешения на создание банка, определены меры воздействия, применяемые Национальным банком к банкам и их должностным лицам за систематическое нарушение нормативов и предписаний Национального банка, а также за нарушение требований законодательства Республики Беларусь. Устав НБ Республики Беларусь определяет организационную систему НБ, устанавливает состав и источники формирования имущества НБ, порядок образования доходов и состав расходов НБ, источники формирования фондов, порядок использования прибыли, порядок осуществления расходов на содержание аппарата. Уставом НБ более детально определены компетенция Председателя Правления, порядок принятия решений Правлением.

НБ Республики Беларусь представляет собой единую централизованную систему, состоит из центрального аппарата и подведомственных ему учреждений, предприятий и организаций. Высшим органом руководства является Правление НБ Республики Беларусь. Исполнительным коллегиальным органом является Совет директоров, возглавляемый Председателем Правления Национального банка. Председатель Правления руководит всей деятельностью НБ и несет персональную ответственность за выполнение возложенных на Национальный банк Республики Беларусь функций. [3]

Основными функциями Национального банка Республики Беларусь являются:

· проведение единой государственной денежно-кредитной политики;

· регулирование денежного обращения; валютное регулирование;

· организация и осуществление валютного контроля; организация межбанковских расчетов и кассового обслуживания банков;

· консультирование, кредитование и осуществление функций финансового агента Совета министров Республики Беларусь;

· совместное с Министерством финансов исполнение республиканского и местного бюджетов;

· государственная регистрация банков, специализированных кредитно-финансовых учреждений; выдача лицензий на осуществление банковских операций;

· регулирование внешнеэкономической банковской деятельности;

· регулирование кредитных отношений;

· осуществление контроля за соблюдением установленного порядка кредитования;

· создание и накопление золотовалютных резервов Республики Беларусь;

· осуществление всех видов банковских операций, необходимых для выполнение основных целей НБ Республики Беларусь;

· регистрация эмиссии ценных бумаг банков;

· проведение анализа и прогнозирования кредитно – денежных и валютных отношений;

· инкассация и доставка денежной наличности, валютных и других ценностей коммерческим банкам и другим субъектам хозяйствования. [2, с. 166–167]

На сегодняшний день развитие банковской системы Республики Беларусь осуществляется с учетом ее структурных особенностей: экономика республики является индустриальной, основу ее производственного комплекса составляет промышленность; экономика республики имеет ограниченную внутреннюю сырьевую и топливно-энергетическую базу, тесно связана торгово-экономическими отношениями со многими странами, прежде всего с Россией.

Отсюда вытекает стратегия развития в отношении банков и небанковских кредитно-финансовых организаций, в которой базовыми направлениями являются: интегрирование денежной системы и банковского сектора экономики Республики Беларусь о Российской Федерацией, расширение и углубление взаимодействия с другими странами, международными финансовыми организациями; проведение денежно-кредитной политики, отвечающей динамичному социально-экономическому развитию страны; уменьшение участия государства в фондах банков; совершенствование налогообложения банков; формирование нормативно-правовой базы, соответствующей новым условиям функционирования банков.

Важнейшими направлениями развития структуры банковской системы в ближайший период будут являться:

· снижение удельного веса активов (пассивов), концентрируемых системообразующими банками, и доведение уровня данного параметра в 2010 году до 50–60% и, соответственно, повышение доли несистемообразующих банков;

· уменьшение участия государства в банках;

· развитие альтернативных банкам кредитных и других организаций – ссудосберегательных ассоциаций, кредитных кооперативов, обществ взаимного кредитования, инвестиционных, пенсионных, медицинских и иных структур;

· организация банков с участием иностранного капитала, иностранных банков и их структур;

· повышение самостоятельности банков в своем стратегическом развитии и осуществлении деятельности на основе принципа коммерческой эффективности и ответственности за конечные результаты.

К целям и направлениям развития банковской системы также относят:

· укрепление устойчивости банков и системы в целом, исключающее возможность возникновения системного банковского кризиса;

· повышение до международного конкурентного уровня качества осуществления банковским сектором функций по аккумулированию сбережений населения и субъектов хозяйствования, их трансформации в кредиты и инвестиции;

· существенное повышение доверия к белорусской банковской системе со стороны инвесторов (в том числе иностранных) и вкладчиков, в первую очередь населения;

· количественное увеличение (активы до 80–100% от ВВП, собственный капитал до 8–10% от ВВП) и качественный рост (до международного конкурентного уровня) операций белорусских банков;

· снижение доли госсектора в уставных фондах банков до уровня не выше 50%, повышение доли иностранных инвестиций в уставных фондах до уровня не менее 20%. [6, с. 51]

Факторы, тормозящие развитие банковской системы РБ:

проблема формирования правовой базы для создания ссудно-сберегательных ассоциаций, кредитных кооперативов; [6; c. 57]

проблема оттока финансовых ресурсов из регионов через филиальную сеть крупных банков;

адекватность общему состоянию экономики; [6; с. 51]

низкий совокупный капитал банковской системы;

ограниченный перечень используемых финансовых инструментов;

слабая защищенность от ряда банковских рисков;

слабое развитие современных банковских технологий;

высокий уровень налогообложения и сложность налогового законодательства.

НБ является центральным банком РБ. НБ регулирует кредитные отношения и денежное обращение, определяет порядок расчетов, обладает исключительным правом эмиссии денег и выполняет иные функции. [8]

Необходимо также преодолеть избыточное государственное вмешательство в ценообразование, развить имеющиеся предпосылки развития фондового рынка.

Следует осуществлять меры со стороны государства, которые позволили бы обеспечить переориентацию значительных сумм валютных средств из обслуживания мелкооптовой торговли в производственный сектор. Для этого необходимо укрепить финансовое состояние банков, резко повысить их надежность и доверие к ним. В свою очередь это предполагает отказ от любых попыток давления на банки с целью направления их ресурсов на высокорискованные и убыточные проекты, вывод банковского надзора на самые современные стандарты.

Определяющее воздействие на развитие кредитных операций банков могут оказать темпы и характер структурных преобразований в экономике, меры по повышению степени законодательной защиты прав кредиторов, обеспечению высокого уровня финансового состояния и структуры собственности банков и предприятий, работающих в реальном секторе экономики. [6; c. 54]

Росту спроса на кредиты банков со стороны реального сектора экономики может содействовать снижение процентных ставок на финансовом рынке, обеспечение стабильной динамики рубля.

На 1 февраля 2009 г. белорусский банковский сектор включал в себя 31 банк с 322 филиалами. Из них 25 банков являются банками с участием иностранного капитала, в том числе 8 банков со 100% иностранным капиталом. Еще в двух банках только по одной акции принадлежит резидентам Республики Беларусь. На территории Республики Беларусь находится 8 представительств иностранных банков России, Украины, Литвы, Латвии, Германии и Межгосударственного банка.

В первом квартале 2009 г. продолжилось увеличение ресурсной базы банков. На 1 апреля 2009 г. объем ресурсной базы составил 68 718,9 млрд. рублей, что на 5 339,1 млрд. рублей (8,4%) больше, чем в начале года. Наиболее быстрыми темпами росли средства физических лиц, размещенные в коммерческих банках. Так, в марте 2009 г. объем финансовых ресурсов физических лиц, размещенных в коммерческих банках, составил 15 199,2 млрд. рублей. Это на 1 924,3 млрд. рублей (14,5%) больше, чем в начале года. [15]

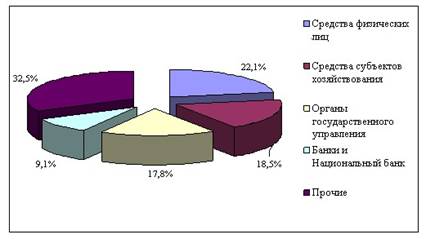

Структура ресурсной базы коммерческих банков в марте 2009 г. выглядела следующим образом: средства физических лиц составляли 22,1%, средства субъектов хозяйствования – 18,5%, средства органов государственного управления – 17,8%, средства Национального банка и коммерческих банков – 9,1%, другие источники – 32,5%. Структура ресурсной базы коммерческих банков представлена на Рис. 1.

Рисунок 3.1 Структура ресурсной базы коммерческих банков, март 2009 г.

В феврале 2009 г. средняя ставка по вновь привлеченным срочным вкладам физических лиц в национальной валюте составила 19,8% (в феврале 2008 г. – 13,2%), по вновь привлеченным срочным вкладам юридических лиц процентная ставка составила 18,5% (в феврале 2008 г. – 10,2%). По вновь привлекаемым депозитам в иностранной валюте средняя ставка для физических лиц составила 12% (7,7% в феврале 2008 г.), для юридических лиц – 9,5% (4,7% в феврале 2008 г.).

На начало апреля 2009 г. белорусскими коммерческими банками было выдано различным секторам экономики кредитов на сумму более 50 240,2 млрд. рублей. По сравнению с началом года объем кредитования увеличился на 5 474,3 млрд. рублей (12,2%). При этом 66,1% всех кредитов было выдано в национальной валюте, 33,9% – в иностранной валюте.

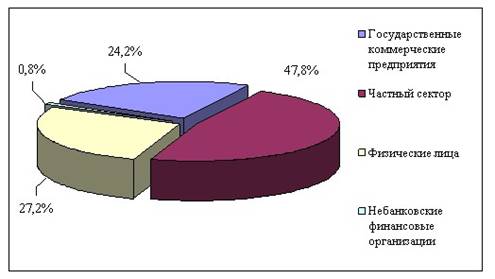

В структуре кредитов коммерческих банков, выданных различным секторам экономики, первое место занимают кредиты, выданные частному сектору (негосударственным коммерческим предприятиям, некоммерческим организациям и индивидуальным предпринимателям) – 47,8%, на втором месте находятся физические лица – 27,2% всех выданных кредитов, на третьем – государственные коммерческие предприятия – 24,2% всех кредитов выданных экономике. Наименьший объем кредитов – 0,8%, приходится на кредиты, выданные небанковским финансовым организациям. Структура секторов кредитования экономики в марте 2009 г. представлена на Рис. 2. [15]

Рисунок 3.2. Структура секторов кредитования экономики, март 2009 г.

В общем объеме кредитов, выданных различным секторам экономики в марте 2009 г., доля краткосрочных кредитов составила 27,1% (13 619,1 млрд. рублей), доля долгосрочных кредитов составила 72,9% (36621,1 млрд. рублей). По различным секторам экономики распределение кредитов по срокам в марте 2009 г. выглядело следующим образом: в промышленности краткосрочные кредиты составляли 55,3% (44,7% долгосрочные кредиты), в строительстве – 21,2% (78,8% долгосрочные), в жилищно-коммунальном хозяйстве – 54,3% (45,7% долгосрочные). Если по сравнению с началом 2008 г. соотношение краткосрочных и долгосрочных кредитов в строительстве практически не изменилось, то, в промышленности доля долгосрочных кредитов уменьшилась с 52,5% до 44,7%.

Уменьшение банковского кредитования долгосрочных инвестиционных вложений предприятий и рост кредитования оборотных средств способно негативно повлиять на состояние экономики в целом. На сегодняшний день на долгосрочные инвестиционные кредиты промышленным предприятиям приходится 28,7% всех долгосрочных кредитов, выданных различным секторам реального сектора экономики, и 12,8% всех выданных банковских кредитов.

Сокращению доли инвестиционного кредитования в общем объеме кредитов способствует рост ставок по банковским кредитам. Так в феврале 2009 г. средняя ставка по вновь выданным кредитам в национальной валюте юридическим лицам составила: на срок 3–6 месяцев – 20,7%, на срок до 1 года – 18,6%. В феврале 2008 г. кредиты на перечисленные сроки выдавались под 12,6% и 11,7% соответственно. Учитывая, что при расчете средней ставки по вновь выданным кредитам учитываются кредиты, выданные по государственным программам, ставка по которым составляет ½ ставки рефинансирования Национального банка, ставка по кредитам коммерческих банков может составлять 25–27% годовых.

В марте 2009 г. банками страны была получена прибыль в размере 244,2 млрд. рублей, что почти в 2 раза больше, за аналогичный период прошлого года. Суммарная прибыль белорусских банков с начала года превысила 1 136,9 млрд. рублей. [15]

В целом, несмотря на глобальный финансовый кризис, белорусские банки демонстрируют положительные показатели развития. Так по данным ОАО «АСБ Беларусбанк», в январе – марте 2009 г. банком получена прибыль в размере 74 млрд. рублей, что в 1,6 раза больше прибыли за аналогичный период прошлого года (46,9 млрд. рублей). Рентабельность деятельности банка составила 7,2%. Ресурсная база банка с начала года увеличился на 9,3% или на 2,3 трлн. рублей и на 1 апреля составила 27 трлн. рублей. Уставный фонд составил 2 288,8 млрд. рублей или 612,3 млн. евро. Средства юридических лиц с начала года увеличились на 4,4% или на 0,5 трлн. рублей и на 1 апреля их объем составил 11,3 трлн. рублей. Средства физических лиц (с учетом наращенных процентов) за январь – март 2009 г. увеличились на 7,8% или на 0,6 трлн. рублей и на 1 апреля их объем составил 8,6 трлн. рублей.

Объем валовых кредитов экономике, выданных банком, составил 20,7 трлн. рублей, увеличившись с начала года на 2,9 трлн. рублей или на 16,5%. Кредитный портфель юридических лиц за январь – март 2009 г. увеличился на 20,4% или на 2,3 трлн. рублей и составил 13,9 трлн. рублей. Кредитный портфель физических лиц за январь – март 2009 г. вырос на 7,6% или на 582 млрд. рублей и на 1 апреля 2009 г. составил 8,2 трлн. рублей.

К крупнейшим инвестиционным проектам, реализуемым при участии банка, относятся: финансирование реконструкции Скидельского сахарного комбината, Жабинковского сахарного завода, Минского тракторного завода и многих других крупнейших предприятий страны.

В свою очередь ОАО «Банк Москва-Минск» сообщает, что по итогам работы за 1-ый квартал 2009 г. банк получил прибыль в размере 11 937,5 млн. рублей, что соответствует показателю за аналогичный период 2008 г. Валовые активы банка по сравнению с 2008 г. увеличились на 15,7% до 1 991,1 млрд. рублей. Нормативный капитал банка на 1 апреля 2009 г. составил 153 221,8 млн. рублей, увеличившись с начала года на 6,1%. Ресурсная база банка с начала года увеличилась на 16,9% или на 196,6 млрд. рублей, и на 1 апреля 2009 г. составила 1 357,0 млрд. рублей.

Средства юридических лиц увеличились с начала года на 10,5% и составили 400,4 млрд. руб. Средства физических лиц увеличились на 25,5% и составили на 1 апреля 2009 г. 279,2 млрд. руб. Размер кредитных вложений банка на 1 апреля 2009 г. составил 893,0 млрд. рублей, в том числе кредиты юридическим лицам – 451,0 млрд. рублей и физическим лицам – 442,0 млрд. рублей, увеличившись с начала года на 11,9% и 15,1% соответственно.

Белорусские банки расширяют спектр предлагаемых своим клиентам услуг. Например, ОАО «Приорбанк» предлагает систему гибких курсов обмена валют – в зависимости от объема осуществляемой операции курс становиться более выгодным для клиента. При крупной операции по обмену валюты клиент за счет гибкого курса может получать дополнительный доход в размере 120 000 и более белорусских рублей.

Развитие спектра предлагаемых услуг и индивидуальный подход к нуждам клиентов позволили ОАО «Приорбанк» в 2008 г. увеличить активы на 20% до уровня 5 035 млрд. руб. Кредитный портфель клиентам увеличился на 35% и достиг 3 676 млрд. руб. Средства клиентов составили 2 330 млрд. руб., что на 38% выше в сравнении с 2007 г. Собственный капитал банка вырос на 52% и достиг 641 млрд. руб. По итогам года получена прибыль в размере 92 млрд. руб., что на 26% превышает уровень 2007 г.

Таким образом, банковская система Республики Беларусь прошла непростой этап после распада СССР и становления устойчивой системы. Так сегодня в Беларуси действует более 30 банков, платежеспособность данных структур даже сегодня очень высока, несмотря на кризис. В последнее время даже наметилось смягчение денежно-кредитной политики в связи со снижением ставки до 13,5%.

Заключение

Подводя итог, следует отметить, что в настоящее время ведущие банки и банковские системы мира уже не являются просто финансовыми институтами, они принимают активное участие во внешней и внутренней политике, как в США, оказывают огромное влияния на формирование экономической мощи страны. Успехи банковских систем Запада объясняются правильной политикой руководителей, использованием прогрессивных банковских технологий, обильным привлечением иностранного капитала как в банковские структуры, так и в целом в экономику. Беларуси следует распахнуть свои двери для иностранных инвестиций. Для их привлечения в экономику и банковскую систему в частности, необходимо улучшить законодательное обеспечение прав инвесторов, обеспечить более благоприятные налоговые условия для иностранного капитала, ускорить переход предприятий и организаций на международные стандарты бухгалтерского учета. Одним из шагов развития банковской системы РБ должно также стать усовершенствование банковского законодательства.

Банковское деятельность – это одна из форм предпринимательства. Но, предпринимательство это обладает рядом таких черт, которые меняют его облик до неузнаваемости.

Во-первых, если для остальной экономики деньги – это только вспомогательный элемент производства, то для банков деньги являются основным предметом труда. Они из денег делают деньги. Отсюда вытекает повышенный риск банковского дела и, соответственно, более пристальное внимание и общества, и государства.

Во-вторых, кризис или даже полное разрушение какой-либо отрасли экономики больно ударит по ней и в конечном итоге приведет к тяжелым последствиям. Но, кризис в банковской системе сразу и полностью парализует все экономические процессы страны.

В-третьих, ни в какой другой отрасли однородные хозяйствующие субъекты не имеют таких тесных связей друг с другом. Банковскую систему можно представить как единство и борьбу кредитно-финансовых учреждений.

С одной стороны, банки, как и любые другие предприятия, участвуют в конкурентной борьбе. С другой стороны, банки в силу своей специфики должны поддерживать между собой партнерские отношения, так как такие аспекты их деятельности, как расчеты или межбанковское кредитование, без этого просто немыслимы.

Все эти черты делают банковское дело сколь эффективным, столь и опасным инструментом экономического воздействия.

В настоящее время можно выделить несколько стадий развития взаимоотношений государства и банковской системы: сначала государство помогает банкам встать на ноги, потом банки помогают государству решать его проблемы, потом все вместе пытаются избежать падения в финансовую пропасть.

Результатом развития банковского сектора на перспективу должно явиться существенное повышение его функциональной роли в экономике страны, а также приближение банковской системы РБ по основным параметрам к лидерам стран с развивающимися рынками.

При условии положительной динамики развития экономики РБ, осуществления необходимых структурных преобразований можно прогнозировать тенденции к наращиванию капитала банков. Динамика совокупного капитала банковской системы будет в значительной степени зависеть от эффективности мер по реструктуризации проблемных банков и ликвидации банков, не имеющих перспектив для дальнейшего продолжения деятельности.

В ближайшей перспективе желательно усиление роли банков, которые контролируются иностранным капиталом. Расширение присутствия данной группы банков на белорусском рынке является позитивным фактором, поскольку западный капитал, приток которого сам по себе необходим, привносит на белорусский рынок современные банковские технологии, новые финансовые продукты и культуру банковского дела в целом. Развитие конкуренции в банковском секторе, которое также является результатом притока иностранного капитала в банковскую сферу, – важный фактор ее развития и укрепления.

Список использованных источников

1. Миллер Р.Л. Ван-Хуз Д.Д. Современные деньги и банковское дело: Учебник М.: ИНФРА – М. 2000. 879 с.

2. Макроэкономика: Учебн. Пособие / под общ. Ред. Э.Л. Лутохиной. – Мн.: ОДО «Равноденствие», 2004. – 296 с.

3. www. meo. ru.

4. Масленников В.В. Зарубежные банковские системы. Иваново.: Талка, 1999. – 360 с.

5. И. Ковзанадзе. Особенности развития банковских систем бывших социалистических стран // Вопросы экономики. 2003. – №5. с. 135–140.

6. Корейчук Д.В. Банки Беларуси: реальное положение дел. // Белорусский банковский бюллетень, 2001. №26. – с. 48–60.

7. НБРБ. Обзор – 2000.

8. Банковский кодекс РБ.: Принят Палатой представителей 3 окт. 2000 г.: Одобрен Советом Республики 12 окт. 2000 г.: Мн.: «Регистр», 2000. – 128 с.

9. Ковалев М. Белорусская банковская система в 2003 году // Вестник Ассоциации Белорусских банков. 2004. №8. – с. 11–17.

10. Долан Э.Дж. Деньги, банковское дело, денежно-кредитная политика. М / Спб. 1993. – 348 с.

11. www. bankofengland. co. uk/costum htm. – Официальный сайт Банка Англии.

12. Ивановский Л.П. ФРС, как альтернатива центральному банку. // Белорусский банковский бюллетень, 2000. №40. – с. 56–62.

13. Tokyo Keydzaj Tokej Gaeppo. 1999, декабрь, часть 1, с. 6–7.

14. John J. Morishan. The Basis of Japanese Economey // The Nikkei Weekly. 2001, июнь, с. 55–68.

15. www. nbrb. by.

16. Основные направления денежно-кредитной политики Республики Беларусь на 2005 год. // Банковский вестник, 2004, №27, с. 2–13.

[1] Операции по покупке на договорных началах требований по товарным поставкам

[2] Деятельность по покупке и продаже акций, иностранной валюты и т. д. для финансовых рынков

Похожие работы

... политикой; • созданием благоприятных условий для привлечения иностранных инвестиций; • научно-технической политикой и др. Будущее экономики страны в значительной степени зависит от инвестиционной политики, проводимой государством. 1.3 Экономическая роль государства в трансформационных экономиках: Дискуссионные вопросы. 1.В настоящее время дискуссия об экономической роли государства в ...

... Российской Федерации во многом повторяют недостатки экономической модели страны в целом, хотя и имеют свои особенности. В целям для банковской системы России характерны высокая стоимость ресурсов и недостаточная доступность «длинных» пассивов. Итак, вот перечень основных проблем развития банковской системы страны: ► Низкая капитализация и, как следствие, ограниченные возможности банковской ...

... банков, осуществлялась продажа и перепродажа коммерческих банков и их филиалов. Стабилизация уровня инфляции ускорила процесс банкротства коммерческих банков. Главными недостатками банковской системы Украины оставались [8]: · недостаточность запасов капитала в большинстве банков; · контроль процентных ставок через ставку рефинансирования НБУ; · доступ государства к бесплатным кредитам; · ...

... экспорта на 2006—2010 годы, Программа импортозамещения, Программой структурной перестройки и повышения конкурентоспособности экономики Республики Беларусь и другие программные документы. ЗАКЛЮЧЕНИЕ На основании проведенного исследования можно сделать следующие выводы. Трансформационная экономика представляет собой особое состояние экономической системы, когда она функционирует в период ...

0 комментариев