Навигация

Анализ тенденций развития банковского сектора в регионах

2.3 Анализ тенденций развития банковского сектора в регионах

Региональное развитие банковской системы происходит довольно неравномерно. Борьба за ресурсы и клиентов идет в небольшом числе узловых городов и областей. Вся остальная страна обходится минимальным набором простейших, в основном расчетных, банковских услуг. Если не учитывать оплату услуг ЖКХ, то окажется, что большинство россиян вообще не пользуются банковскими услугами. Банковские вклады имеет только 25% россиян, кредитами пользовались немногим более трети населения. Отчасти это следствие физической недоступности банковских услуг, отчасти – недостатка информации об услугах или общего недоверия к финансовой системе.

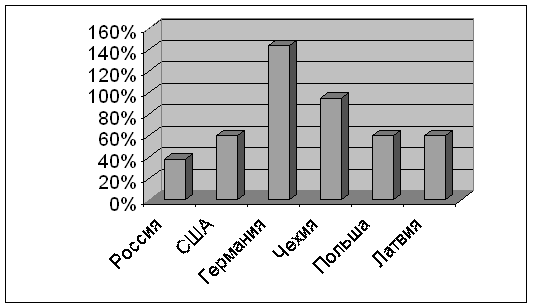

По состоянию на 1 февраля 2010 года действовало 3 475 филиалов кредитных организаций, из них 808 филиалов Сбербанка. Если в экономически развитых регионах и крупнейших городах банковские услуги доступны, то во многих менее успешных регионах количество филиалов и головных офисов банков очень мало. В России по сравнению с США число банков меньше в 8 раз, а количество филиалов почти в 25 раз. Соотношение количества банков на 100 тыс. человек в России в 1,5 раза меньше, чем в странах ЕС. В России на 100 тыс. жителей приходится 2 банковских филиала, в то же время в ЕС данный уровень достигает 46 .

Банковская система всех регионов страны представлена тремя составляющими: самостоятельные банки региона, филиалы иногородних банков, преимущественно московских, и Сбербанк. Несмотря на проводившуюся в последние годы реструктуризацию филиальной сети, Сбербанк по-прежнему сохраняет отделения в отдаленных регионах, в том числе и там, где по тем или иным причинам нет других банков. Другие государственные банки также можно рассматривать как важных провайдеров банковских услуг. Россельхозбанк и ВТБ24 также вносят свой вклад в повышение доступности банковских услуг, реализуя программы кредитования сельхозпредприятий и малого бизнеса. В целом на банки с государственным участием приходится около половины рынка розничных банковских услуг.

Уровень обеспеченности регионов банковскими услугами выравнивается, но разрыв между Москвой и остальными регионами остается очень большим. Даже без учета активов региональных филиалов московских банков, почти две трети банковских активов России приходится на Москву. На региональные филиалы столичных банков приходится еще 8% общероссийских банковских активов. 17% активов сконцентрировано в территориальных подразделениях Сбербанка. И лишь 13% совокупных активов приходится на местные банки в регионах, при этом доля малых и средних региональных банков в активах – лишь 4%.

Концентрация финансовых потоков в столичном регионе существенно превышает общеэкономическую и демографическую: Москва и область располагают 12% населения страны и производят 27% ее ВВП. Отчасти столь высокая доля обусловлена спецификой обслуживания расчетных и кредитных операций юридических лиц: для обслуживания юридических лиц, тем более крупных, наличие обширной региональной сети необязательно. Многие крупные региональные компании обслуживаются в московских банках, в т. ч. с использованием технологий удаленного доступа. Это связано с тем, что, начиная с определенного масштаба спрос на банковские услуги со стороны крупных региональных компаний и региональных подразделений компаний федерального уровня предъявляется уже не местным, а федеральным и / или зарубежным финансовым институтам. В розничном секторе позиции московского региона существенно слабее: на рынке вкладов физических лиц доля столицы – 40%, а на рынке потребительских кредитов – 21%.

Таблица 2.3.1. Уровень обеспеченности регионов банковскими услугами

| Сводный индекс обеспеченности банковскими услугами | ВРП в 2009 г., млрд. руб. | ||

| 2009–01–01 | 2010–01–01 | ||

| Центральный ФО без г. Москвы | 0.81 | 0.79 | 3318 |

| г. Москва | 2.11 | 1.92 | 6315 |

| Северо-Западный ФО | 0.99 | 1.02 | 2661 |

| Южный ФО | 0.73 | 0.74 | 1997 |

| Приволжский ФО | 0.75 | 0.77 | 4319 |

| Уральский ФО | 0.59 | 0.6 | 4630 |

| Сибирский ФО | 0.69 | 0.73 | 2394 |

| Дальневосточный ФО | 0.71 | 0.71 | 1204 |

Десятки российских областей практически лишены полноценной региональной банковской системы с несколькими конкурирующими между собой самостоятельными местными банками, с растущим числом филиалов банков федерального либо межрегионального уровня, с заметным вкладом банковской системы в местную экономику и кругооборот доходов предприятий и граждан.

Исследование аналитического центра «Эксперт-Урал» позволило выделить 11 регионов с полнокровной, динамичной, конкурентной банковской средой, характеризующейся наличием большого числа независимых местных банковских брендов и сильного местного лидера либо группы лидеров: три на Урале, четыре в Поволжье, два на Юге и по одной в Сибири и на Дальнем Востоке. Это регионы, где активы региональной банковской системы превышают 100 млрд. рублей, активы крупнейшего самостоятельного регионального банка более 10 млрд. рублей, количество местных банков – свыше 10, а их доля в региональных активах – свыше 30%. Девять из этих регионов – из верхушки списка крупнейших региональных банковских систем по размеру совокупных активов, еще два – в конце второй и начале третьей десяток.

Таблица 2.3.2. Региональные банковские системы с суммарными активами свыше 100 млрд. рублей

| п/п | Субъект федерации | Активы банков и филиалов на 01.01.2010, млн. руб. | Банковские активы на душу населения, тыс. руб. | Общее количество банков и филиалов* | Количество банков и филиалов на 100 тыс. жителей |

| 1 | Свердловская область | 507540 | 115 | 68 | 1.5 |

| 2 | Тюменская область | 411897 | 122 | 67 | 2 |

| 3 | Республика Татарстан | 397695 | 106 | 42 | 1.1 |

| 4 | Самарская область | 375543 | 118 | 79 | 2.5 |

| 5 | Новосибирская область | 312857 | 119 | 60 | 2.3 |

| 6 | Краснодарский край | 278437 | 54 | 68 | 1.3 |

| 7 | Нижегородская область | 261512 | 78 | 76 | 2.3 |

| 8 | Ростовская область | 239052 | 56 | 86 | 2 |

| 9 | Челябинская область | 222915 | 63 | 61 | 1.7 |

| 10 | Пермский край | 202797 | 75 | 55 | 2 |

| 11 | Красноярский край | 177192 | 61 | 37 | 1.3 |

| 12 | Республика Башкортостан | 175516 | 43 | 41 | 1 |

| 13 | Кемеровская область | 164496 | 58 | 39 | 1.4 |

| 14 | Иркутская область | 134930 | 54 | 45 | 1.8 |

| 15 | Воронежская область | 131900 | 58 | 47 | 2.1 |

| 16 | Омская область | 125031 | 62 | 43 | 2.1 |

| 17 | Алтайский край | 118107 | 47 | 35 | 1.4 |

| 18 | Хабаровский край | 112809 | 80 | 29 | 2.1 |

| 19 | Саратовская область | 111491 | 43 | 49 | 1.9 |

| 20 | Белгородская область | 110751 | 73 | 26 | 1.7 |

| 21 | Приморский край | 102840 | 52 | 37 | 1.9 |

| 22 | Ставропольский край | 100641 | 37 | 39 | 1.4 |

Совокупный размер банковских активов этих регионов составлял на начало 2010 года 3,2 трлн. рублей – это 15% общероссийских активов и 47% активов региональных банков. Общий объем вкладов населения в этих регионах насчитывает 1,5 трлн. рублей – 21% всех вкладов и 42% вкладов региональных банковских систем.

Таблица 2.3.3. Регионы с наибольшими активами местных банков

| п/п | Субъект федерации | Количество местных банков | Активы местных банков** на 1.01.2010, млн. руб. | Доля местных банков в региональных активах***, % | Доля крупнейшего банка в активах местных банков***, % |

| 1 | Республика Татарстан | 26 | 308749 | 72 | 51 |

| 2 | Тюменская область | 22 | 244037 | 56 | 35 |

| 3 | Новосибирская область | 14 | 231047 | 54 | 76 |

| 4 | Свердловская область | 25 | 215078 | 40 | 18 |

| 5 | Самарская область | 22 | 197963 | 51 | 26 |

| 6 | Челябинская область | 11 | 83252 | 36 | 25 |

| 7 | Ростовская область | 22 | 68693 | 27 | 56 |

| 8 | Краснодарский край | 18 | 66737 | 24 | 40 |

| 9 | Нижегородская область | 18 | 56387 | 21 | 24 |

| 10 | Приморский край | 9 | 42876 | 40 | 44 |

| 11 | Республика Башкортостан | 11 | 33349 | 19 | 29 |

| 12 | Саратовская область | 13 | 32914 | 29 | 35 |

| 13 | Хабаровский край | 5 | 31526 | 26 | 54 |

| 14 | Пермский край | 8 | 31220 | 15 | 39 |

| 15 | Воронежская область | 4 | 28487 | 20 | 81 |

| 16 | Красноярский край | 5 | 27336 | 14 | 66 |

| 17 | Кемеровская область | 8 | 16386 | 10 | 53 |

| 18 | Омская область | 7 | 15671 | 12 | 42 |

| 19 | Алтайский край | 8 | 14547 | 12 | 32 |

| 20 | Иркутская область | 9 | 13804 | 10 | 26 |

| 21 | Ставропольский край | 9 | 8938 | 9 | 74 |

| 22 | Белгородская область | 6 | 8885 | 8 | 39 |

*Количество уникальных банковских брендов; несколько филиалов одного банка cчитались за один.

** С учетом филиалов местных банков за пределами своего региона.

*** В части активов, размещенных в своем регионе; оценка.

Региональные банки наиболее активно развиваются в крупных городах, которые, как правило, являются промышленными, транспортными и торговыми центрами, там выше и доходы, и сбережения населения. При примерно одинаковых зарплатах в Самарской и Пермской областях в первой значительно выше уровень всех банковских услуг, в том числе из-за того, что в Самарской области 59% населения проживает в городах численностью выше 250 тыс. человек, а в Пермской – только 37%.

Анализ структуры собственности местных банков в таких продвинутых регионах свидетельствует о пока еще крайне слабом проникновении в этот сектор иностранного капитала и весьма ограниченном – федеральных банков. Сильные местные банки контролируются либо региональными промышленными компаниями и холдингами, либо менеджментом, в некоторых регионах – местными властями.

За пределами Москвы крупнейшей банковской системой страны обладает Уральский федеральный округ. С небольшим отставанием за Уралом следует Северо-Западный ФО – но лишь благодаря Санкт-Петербургу. На третьем месте по размеру активов находится банковская система Поволжья, где лидируют по уровню развития банковской системы Самара, Нижний Новгород и Татарстан. Благодаря регистрации в Новосибирске УРСА Банка, ставшего фактически федеральным, на четвертом месте – банковская система Сибири. Несмотря на преимущество по численности населения, банковская система Юга России оказывается лишь на пятом месте.

При этом потенциал спроса на розничные финансовые услуги в нескольких сравнительно многонаселенных и богатых регионах пока что явно недооценен. Наиболее яркие представители «отстающих» регионов – Краснодарский край и Башкирия. Это крупные и богатые регионы, но в обоих регионах низка доля городского населения, а проникновение банков в малые города и села значительно ниже, чем в крупные, тем более столичные города. Зачастую единственным банком в малом городе является Сбербанк, а открытие другого банка экономически нецелесообразно.

Исходя из представленного выше анализа можно сделать вывод, что Тюменская область занимает одно из первых мест в банковской системе России.

Банковский сектор Тюменской области по состоянию на 1 января 2010 года представлен 17 кредитными организациями, имеющими 64 филиала на территории области и 18 – за ее пределами; 59 филиалами кредитных организаций, головные офисы которых расположены на территориях других регионов, а также Западносибирским банком Сбербанка России с 29 отделениями, из которых 19 работает на территории области; 546 дополнительными офисами; 411 операционными кассами вне кассового узла; 6 обменными пунктами; 49 кредитно-кассовыми офисами, 68 – операционными офисами, 17 представительствами кредитных организаций других регионов и 5 передвижными пунктами кассовых операций. Кроме того, на территории региона работает 3205 банкоматов.

Из 17 кредитных организаций 7 действуют в форме открытого акционерного общества, 6 – закрытого акционерного общества, 4 – общества с ограниченной ответственностью. Все кредитные организации имеют лицензии на право привлечения во вклады денежных средств физических лиц и осуществления операций в иностранной валюте, в том числе 6 – генеральные. Лицензии на проведение операций с драгоценными металлами на территории Тюменской области имеют 4 кредитные организации.

За 2009 год произошли существенные изменения в количественной структуре банковского сектора Тюменской области.

В феврале, декабре 2009 года отозваны лицензии на осуществление банковских операций у двух кредитных организаций:

- общество с ограниченной ответственностью Урайский коммерческий банк, имеющей два филиала на территории области;

- закрытое акционерное общество «МЕГА БАНК», имеющей один филиал на территории области – в г. Радужный и два за ее пределами – в г. Москве и г. Екатеринбурге.

Региональными банками на территории области и за ее пределами закрыто пять филиалов: Тюменский филиал ЗАО АКБ «Сибирьгазбанк», Заречный филиал Западносибирского коммерческого банка ОАО, филиалы Ханты-Мансийского банка ОАО в г. Лангепас и г. Мегион.

Банками, головные офисы которых расположены на территориях других регионов, открыто четыре филиала: филиал «Тюмень» АКБ «Национальный Резервный Банк», Тюме^кий филиал Банка «Поволжский», филиал «Тюменский» ЗАО «Коммерческий Банк ОТКРЫТИЕ» в г. Тюмени, филиал КБ «Байкалкредобанк» «Нижневартовск». Одновременно с этим, закрыто три филиала в г. Тюмени: КБ «Москоммерцбанк», Банка «Северная казна», ОАО «МДМ Банк» и один филиал «Газпромбанк» в г. Белоярский. В связи с отзывом лицензии у АКПБ «Соотечественники» прекратил свою деятельность филиал в г. Новый Уренгой.

Сальдированные активы кредитных организаций области, за 2009 год, увеличились на 6,6% или 35,9 млрд. рублей и на 1 января 2010 года составили 582,5 млрд. рублей. Рост активов отмечен в филиалах банков других регионов – на 6,9% или 20,4 млрд. рублей, региональных банках – на 6,1% или 15,4 млрд. рублей.

Размер собственных средств региональных кредитных организаций увеличился на 9,5 млрд. рублей или на 26,9% и составил 44,8 млрд. рублей, в том числе зарегистрированный уставный капитал увеличился на 3,5 млрд. рублей или на 27,8% и составил 16,3 млрд. рублей.

Региональными банками получено 1,8 млрд. рублей прибыли, в то время как за 2008 год прибыль составила 4,1 млрд. рублей.

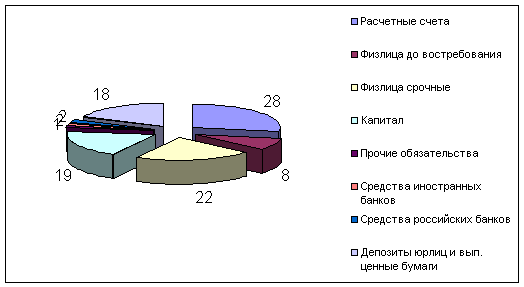

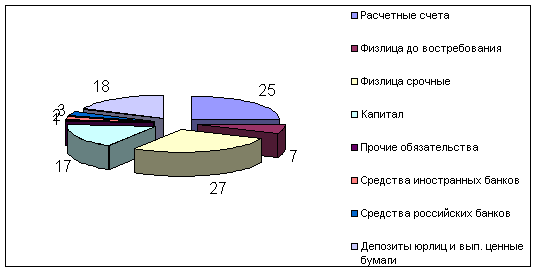

В структуре пассивов кредитных организаций области доля привлеченных средств достигла 84,7% – это вклады населения, депозиты и прочие привлеченные средства юридических лиц, средства организаций на расчетных и прочих счетах.

Таблица 2.3.1. Кредиты, депозиты и прочие размещенные средства кредитных организаций, находящихся на территории области

| 01.10.2008 | 01.01.2009 | 01.10.2009 | 01.01.2010 | |

| 1. Кредиты, депозиты и прочие размещенные средства – всего а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк – в т.ч. просроченная задолженность а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк | 390555,0

154 305,2 104 775,8 131 474,0 350502,7 141 315,4 80 062,0 129 125,3 40052,3 12 989,8 24 713,8 2 348,7 4087,6 1 444,4 1 197,0 1 446,2 4056,7 1 429,1 1 191.3 1 436,3 30,9 15,3 5.7 9,9 | 362343,6

130 673,2 94 104,5 137 565,9 315170,8 116 627,6 65 183,4 133 359,8 47172,8 14 045,6 28 921,1 4 206,1 4431.2 1 306,3 1 702,9 1 422,0 4383,3 1 274,3 1 696,7 1 412,3 47,9 32,0 6,2 9,7 | 343991,6

144 068,2 48 524,4 151 399,0 308424,6 115 685,1 47 740,3 144 999,2 35567,0 28 383,1 784,1 6 399,8 9479,9 2 379, 9 4 472, 7 2 627, 3 9319,5 2 242,0 4 460,1 2 617,4 160,4 137,9 12,6 9,9 | 333722,8

129 422,9 46 266,1 158 033,8 309971,3 113 028,7 45 515,6 151 427,0 23751,5 16 394,2 750,5 6 606,8 11491,8 2 513,5 5 545,8 3 432,5 11272,6 2 375,6 5 474,7 3 422,3 219,2 137,9 71,1 10,2 |

| из них: 1.1. нефинансовым организациям а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банк б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк – в т.ч. просроченная задолженность а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк | 200480,9

78 779,1 58 984,0 62 717,8 168342,6 72 842,8 34 838,6 60 661,2 32138,3 5 936,3 24 145,4 2 056,6 2086,7 899,9 311,8 875,0 2072,0 885,2 311,8 875,0 14,7 14,7 0,0 0,0 | 181726,2

59 869,9 55 749,4 66 106,9 142730,1 53 202,1 27 336,9 62 191,1 38996,1 6 667,8 28 412,5 3 915,8 2425,7 803,6 773,4 848,7 2395,7 773,6 773,4 848,7 30,0 30,0 0,0 0,0 | 164375,2

63 663,9 19 030,6 81 680,6 146834,1 52 752,3 18 611,6 75 470,2 17541,1 10 911,7 419,0 6 210,4 6447,0 1 565,3 3 165,4 1 716,3 6310,9 1 429,2 3 165,4 1 716,3 136,1 136,1 0,0 0,0 | 169226,1

63 553,5 18 209,8 87 462,8 148840,5 50 016,0 17 799,7 81 024,8 20385,6 13 537,5 410,1 6 438,0 8450,3 1 833,9 4 106,9 2 509,5 8259,8 1 697,1 4 053,2 2 509,5 190,5 136,8 53,7 0,0 |

Таблица 2.3.2. Кредиты, депозиты и прочие размещенные средства кредитных организаций, находящихся на территории области

| 01.10.2008 | 01.01.2009 | 01.10.2009 | 01.01.2010 | |

| 1.2. физическим лицам а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк – в т.ч. просроченная задолженность а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк | 166624,8

56 363,6 41 834,4 68 426,8 165839,1 56 295,9 41 408,4 68 134,8 785,7 67,7 426,0 292,0 2000,9 544,6 885,2 571,1 1984,7 543,9 879,5 561,3 16,2

0,7 5,7 9,8 | 157239,7

51 934,7 34 508,2 70 796,8 156572,4 51 886,2 34 179,7 70 506,5 667,3 48,5 328,5 290,3 1996,3 494,9 928,1 573,3 1978,4 492,9 921,9 563,6 17,9

2,0 6,2 9,7 | 140927,9

44 791,6 26 925,1 69 211,2 140381,6 44 700,1 26 659,7 69 021,8 546,3 91,5 265,4 189,4 2846,6 637,2 1 307,3 902,1 2822.2 635,3 1 294,7 892,2 24.4

1,8 12,6 9,9 | 139119,0

43 051,8 26 067,7 69 999,5 138637,4 42 989,4 25 817,3 69 830,7 481,6 62,4 250,4 168,8 2985,2 623,4 1 438,8 923,0 2956,5 622,3 1 421,4 912,8 28,7 1,1 17,4 10,2 |

| 1.3. банкам а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банк б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк – в т.ч. просроченная задолженность а) региональные банки б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк | 15507,7 15507,7 0,0 0,0 8522,2 8 522,2 0,0 0,0 6985,5 6 985,5 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 | 12639,6 12 639,6 0,0 0,0 5310,6 5 310,6 0,0 0,0 7329,0 7 329,0 0,0 0,0 4,0 4,0 0,0 0,0 4,0 4,0 0,0 0,0 0,0 0,0 0,0 0,0 | 20465,2 20 465,2 0,0 0,0 4982,1 4 982,1 0,0 0,0 15483,1 15 483,1 0,0 0,0 124,0 124,0 0,0 0,0 124,4 124,4 0,0 0,0 0,0 0,0 0,0 0,0 | 8616,1 8616,1 0,0 0,0 5887,4 5 887,4 0,0 0,0 2728,7 2 728,7 0,0 0,0 4,0 4,0 0,0 0,0 4,0 4,0 0,0 0,0 0,0 0,0 0,0 0,0 |

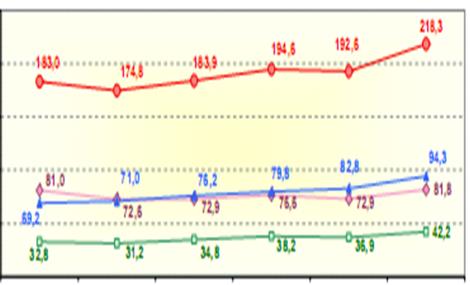

1 января 2010 года вклады населения области составили 218,3 млрд. рублей, с начала года увеличились на 24,9%. Наибольший прирост отмечен в филиалах банков других регионов – 33,6%, в региональных банках -12,6%. Доминирующее положение по привлечению вкладов населения продолжают занимать филиалы банков других регионов, на долю которых приходится более 62,0%, на региональные банки – около 38,0%.

Рис. 2.1. Объем кредитов, выданных кредитными организациями Тюменской области физическими лицами в российских рублях

Таблица 2.3.3. Вклады физических лиц в кредитных организациях, находящихся на территории области

| 01.10.2008 | 01.01.2009 | 01.10.2009 | 01.01.2010 | |

| Вклады физических лиц – всего а) региональные банк б) филиалы банков других областей в) сбербанк – в рублях а) региональные банки б) филиалы банков других областей в) сбербанк – в ин. валюте а) региональные банки б) филиалы банков других областей в) сбербанк | 183 024,6

80 984,4 32 821,7 69 218,5 166 839,6 73 127,2 30 135,3 63 577,1 16 185,0 7 857,2 2 686,4 5 641,4 | 174 822.2

72 647,2 31 148,7 71 026,3 147 163,9 58 444,4 26 461,9 62 257,6 27 658,3 14 202,8 4 686,8 8 768,7 | 192 574,1

72 894,2 36 846,3 82 833,6 150 426,2 54 089,0 29 953,0 66 384,2 42 147,9 18 805,2 6 893,3 16 449,4 | 218 326,6

81 795,5 42 213,7 94 317,4 175 380,3 63 997,5 35 608,7 75 774,1 42 946,3 17 798,0 6 605,0 18 543,3 |

Депозиты юридических лиц за 2009 год возросли на 32,0% и на 1 января 2010 года достигли 116,1 млрд. рублей. Наибольший прирост отмечен на счетах филиалов банков других регионов – 42,7% или 23,0 млрд. рублей.

Рис. 2.1. Динамика вкладов физических лиц в кредитных организациях, находящихся на территории области в разрезе банковских структур

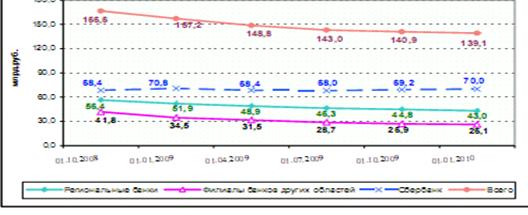

Рис. 2.2. Динамика кредитов, выданных кредитными организациями, находящимися на территории области, физическими лицами

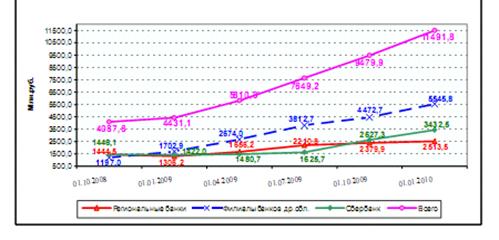

Средства организаций на расчетных и прочих счетах за 2009 год снизились на 5,9% и составили 67,8 млрд. рублей. За 2009 год общий объем кредитов, депозитов и прочих размещенных банками области средств снизился на 7,9%, с 362,3 до 333,9 млрд. рублей, как за счет снижения кредитных вложений нефинансового сектора на 6,9% со 181,7 млрд. рублей до 169,2 млрд. рублей, так и физических лиц на 11,5% со 157,2 млрд. рублей до 139,1 млрд. рублей. Для сравнения, за 2008 год по данным показателям отмечался рост: объем кредитов, депозитов и прочих размещенных увеличился на 23,5%», кредитные вложения нефинансового сектора возросли на 28,8%, кредиты физических лиц выросли на 26,0%.

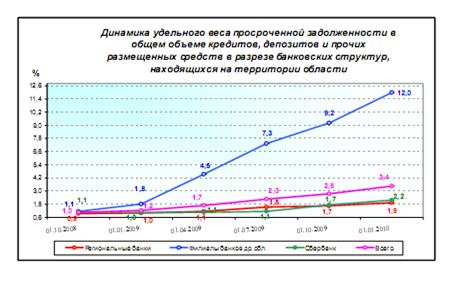

Значительная часть этих кредитов, свыше 62,0%, предоставлена филиалами банков других регионов, около 38,0% – региональными банками. Удельный вес просроченной задолженности в общей сумме кредитных вложений нефинансовым организациям увеличился за год на 3,7 процентных пункта и на 01.01.2010 г. составил 5,0% или 8,5 млрд. рублей. Задолженность населения по кредитам за 2009 год снизилась на 11,5% со 157,2 до 139,1 млрд. рублей. Причем, снижение кредитования наблюдается по всем банковским структурам области: филиалам банков других регионов – 9,2 млрд. рублей, региональным банкам – 8,8 млрд. рублей.

Рис. 2.3. Динамика просроченных задолженностей по кредитам, депозитам и прочим размещенным средствам банковским структур, находящихся на территории области

Рис. 2.4. Динамика удельного веса просроченной задолженности в общем объеме кредитов, депозитов и прочих размещенных средств в разрезе банковских структур, находящихся на территории области

Основной объем кредитов населению выдан филиалами банков других регионов – 69,0%, региональными банками выдано около 31,0%.

Удельный вес просроченной задолженности в общей сумме кредитов населению увеличился за год на 0,8 процентных пункта и на 1.01.2010 года составил 2,1%, в абсолютном выражении просроченная задолженность возросла на 1,0 млрд. рублей и составила 3,0 млрд. рублей.

В структуре активов кредитных организаций доля выданных межбанковских кредитов и депозитов снизилась с 2,3% до 1,5%». В абсолютном выражении объем межбанковских кредитов и депозитов составил 8,6* млрд. рублей, с начала года снизился почти на 32,0%. На 1 января 2010 года весь объем размещенных межбанковских кредитов и депозитов приходится на региональные банки.

Таблица 2.3.4. Основные показатели деятельности кредитных организаций, находящихся на территории области

| Показатели | 01.10.2008 | 01.01.2009 | 01.10.2009 | 01.01.2010 |

| 1. Капитал 2. Уставный капитал 3. Уставный капитал 4. Прибыль текущего года 5. Кредиты, депозиты и прочие привлеченные средства, полученные кредитными организациями от Банка России 6. Кредиты, депозиты и прочие средства, полученные от кредитных организаций и банков-нерезидентов – всего 7. Средства клиентов – всего 7.1. Средства бюджетов, государственных и других внебюджетных фондов на расчетных счетах 7.2. Средства организаций на расчетных и прочих счетах 7.3. Депозиты и прочие привлеченные средства юридических лиц 7.4. Вклады физических лиц | 34369,5 12 137,6 12 092,2 12 112,6

12 863,7 18 981,7 376 154,3 660,8 71 252,3 110 137,2 183 024,6 | 35 308,6 12 856,9 12 744,9

8 575,6 29 552,8 9 943,3

348 996,1 295,7 71 684,9 87 928,3 174 822,2 | 40 762,0 12 910,2

12 910,2

7 740,4 12 019,2 19 350,6 367 351,9

473,2 64 166,5 98 031,1 192 574,1 | 44 791,1 16 400,6

16 282,5

9 426,1 5 042,8 17 103,0 418 184,8

379,6 67 375,6 116 079,9 218 326,6 |

| 8. Активы 9. Депозиты и прочие средства, размещенные в Банке России 10. Кредиты, депозиты и прочие размещенные средства 10.1. Кредиты и прочие размещенные средства, предоставленные нефинансовым организациям 10.2. Кредиты, предоставленные физическим лицам 10.3. Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям и банкам-нерезидентам 10.4. Кредиты и прочие размещенные средства, предоставленные финансовым организациям 11. Ценные бумаги, приобретенные кредитными организациями – всего 11.1. Вложения в долговые обязательства 11.2. Вложения в долевые ценные бумаги 11.3. Учтенные векселя 11.4. Портфель участия в дочерних и зависимых акционерных обществах | 586 864, 1

1 235, 0 390 555,0 200 480,9 166 624,8 15 507,7 4 615,2 37 191,6 27 325,8 2 265,2 7 600,5 0,2 | 546 570,5

5 030,0 362 343,6 181 726,2 157 239,7 12 639,6 6 715,4 29 988,9 21 865, 3 1 266,6 6 857,0 | 533 669,3

6 047,0 343 991,6 164 375,2 140 927,9 20 465,2 15 403,0 32 297,2 21 988,9 2 795,5 7 313,8 198,9 | 582 473,8

7 506,0 333 722,8 169 226,1 139 119,0 8 616,1 13 468,5 34 878,7 24 770,2 2 519,8 7 389,8 198,9 |

Влияние финансового кризиса на работу кредитных организаций области ощущалось в течение всего 2009 года:

- отозваны лицензии на осуществление банковских операций у двух кредитных организаций: ООО Урайский коммерческий банк, ЗДО «МЕГА БАНК»;

- более чем в 2 раза, по сравнению с 2008 годом, снизился финансовый результат работы банков за 2009 год;

- несмотря на рост вкладов физических лиц, рост депозитов и прочих привлеченных средств юридических лиц, ресурсная база кредитных организаций области пока не достигла докризисного периода;

- в связи с наличием риска не возврата кредитов, снижением долгосрочной ресурсной базы объем выдачи кредитов в 2009 году продолжал снижаться, просроченная задолженность по кредитам росла.

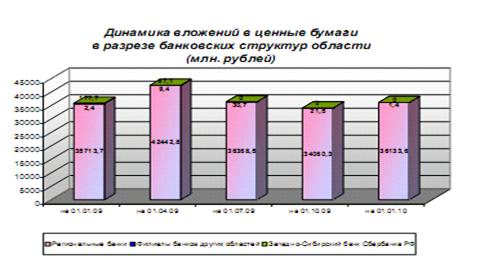

Рис. 2.3. Динамика вложений в ценные бумаги в разрезе банковских структур области

Вместе с тем, банки области сохранили свою ликвидность, продолжают своевременно осуществлять платежи своих клиентов, наращивать ресурсную базу для увеличения объемов кредитования.

Похожие работы

... ЮНИТИ, 2001. – 622 с. 5. Деньги. Кредит. Банки: Учебник для вузов/ Под ред. проф. О.М. Лаврушина. - М.: ЮНИТИ, 2001. – 622 с. 6. Е. Бернштам. Банковская система России: постдефолтная эволюция и вопросы модернизации // Российский экономический журнал. – 2002. - №9. – С. 73-81. 7. А.И. Казьмин. Развитие российской банковской системы: время прагматических решений // Деньги и кредит. – 2004. - ...

... в связи с развитием ритейловых программ универсальными федеральными банками. Региональным же банкам стоит задуматься над стратегией успешной с ними конкуренции. 3. ПРОГНОЗЫ ДАЛЬНЕЙШЕГО РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ И СВЕРДЛОВСКОЙ ОБЛАСТИ 3.1 Последствия вступления в ВТО для российской банковской системы Прежде всего, вкратце суммируем положительные и отрицательные ...

... года возросла до 33,5%. К началу 2004 года в стране действовало 1329 кредитных организаций, или на 368 банков меньше, чем накануне дефолта.[15] 1.2 Состояние банковской системы России в посткризисный период Изменения, происходящие в экономике в последние десятилетия, не оставляют в стороне и банковскую систему. Сокращение количества кредитных организаций, увеличение капитализации имеющихся ...

... ) , СВИФТ, клиринговых центров и так далее. Важно отметить, что в России сколь-нибудь серьезная работа в области разработки банковского оборудования до сих пор не ведутся. 2.3. Тенденции дальнейшего развития банковской системы в России Банковская система в целом и каждый отдельно взятый банк или кредитное учреждение должны развиваться. Невозможно предвидеть, какая будущность, какие конкретные ...

0 комментариев