Навигация

Расчет экономической эффективности предложенных мероприятий

3.2 Расчет экономической эффективности предложенных мероприятий

Оценить экономический эффект от предложенных мероприятий по бухгалтерским документам невозможно потому, что по отдельно взятым операциям в банке прибыль не вычисляется. В связи с этим введем понятие Пр* – эффективная прибыль. Она будет давать оценку целесообразности использования предполагаемых мероприятий.

Определение эффективной прибыли от перевода двух банковских обменных пунктов.

Эффективная прибыль от внедрения:

В январе 2008 года:

Пр.2 *= 3406,40 – 2170-2710 2917= -1680,60 долл.

В феврале 2008 года:

Пр.2 *=3406,40-2170-1680,6= -444,20 долл.

В марте 2008 года:

Пр.2 *=3406,40 –2170-444,20= 792,20 долларов

Таким образом, если рассматривать прибыль по банковскому пункту обмена валюты отдельно от других операций, то видно, что в январе и феврале результатом финансовой деятельности был убыток, а в марте месяце пункт сможет не только окупить все расходы за 2 предыдущих месяца, но и заработать прибыль в размере 792,20 доллара. Т.е. видно, что введение данного мероприятия – экономически целесообразно и начнет получать доход уже в 3 месяце после внедрения.

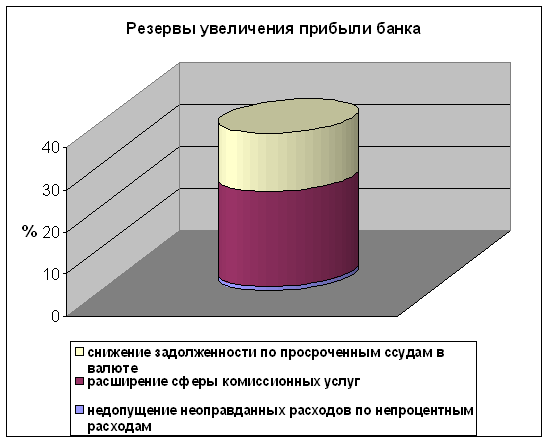

Определим возможный резерв увеличения прибыли в текущем году от предлагаемых мероприятий и на основе полученных данных заполним таблицу 13.

Таблица 13. Резервы увеличения прибыли от предлагаемых мероприятий

| Резервы | Удельный вес к общей сумме прибыли 2005 года, % |

| Снижение доли задолженности по просроченным ссудам в валюте | 14,0 |

| Расширение сферы комиссионных услуг | 22,41 |

| Недопущение неоправданных расходов по непроцентным расходам | 1,0 |

| Итого | 37,41 |

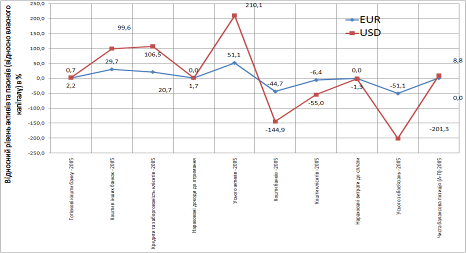

Полученные данные наглядно изображены на рисунке 12.

|

Рисунок 12. Резервы увеличения прибыли

Эффективность деятельности банка характеризуется показателями рентабельности, которая определяется как отношение общей прибыли к расходам банка.

Уровень общий рентабельности с учетом выявленных резервов увеличения прибыли на 36,41% и снижения расходов банка на 1% составит:

Р общ.= прибыль 2005г. + 36,41% х 100% = 62,25%

расходы 2005г. - 1%

Резерв повышения уровня общей рентабельности составит 7,15% (62,25%-55,1%).

Внесем полученные данные в таблицу 14 и проведем анализ предполагаемых доходов, расходов, прибыли за 2007 год от внедрения новых видов услуг и совершенствования проводимых валютных операций.

Таблица 14. Сравнение основных показателей деятельности Альфа-Банка после внедрения предлагаемых

| Показатель | Единица измерения | 2006 год | 2007 ГОД | % 2006 к 2005 + рост - снижение |

| Доходы | Млн.руб. | 22031 | 30052 | +36,41 |

| Расходы | Млн.руб. | 10842 | 10700 | - 1,00 |

| Прибыль | Млн.руб. | 11189 | 15375 | +37,41 |

| Уровень рентабельности | % | 55,1 | 62,25 | +7,15 |

Предлагаемые мероприятия могут дать следующие результаты:

- увеличение доходов на 36,41%, таким образом сумма доходов составит 30052 млн.руб.

- уменьшение расходов на 1%, что соответственно приведет к уменьшению расходов на 142 млн.руб., планируемая сумма расходов составит 10700 млн.руб.

- прирост прибыли на 37,41 пункта, что соответственно составит увеличение на 4 млр. руб., тогда планируемая прибыль –15374,8 млн.руб..

- повышение уровня рентабельности на 7,15 пунктов, что приведет к планируемому уровню рентабельности, который составит 62,25 %.

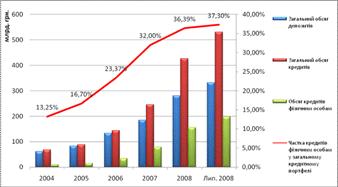

Данные изменения основных показателей от внедрения новых путей повышения доходности в 2006 году приведены на рисунке 13.

|

Рисунок 13. Изменение основных показателей от внедрения новых путей повышения доходности в 2006 году

Для анализа воспользуемся моделью оценки эффективности бизнес-планов. Для этого составим таблицу мероприятий:

| № | Мероприятие | Число показателей | Время реализации, мес |

| 1 | Изменение структуры операций | 4 | 1,5 |

| 2 | Банкоматы | 2 | 1,5 |

Мк=3

Пс=9/3=3

К=Мк/Пс=3/3=1

Таким образом, проведение предложенных операций по изменению структуры операций банка и введению банкоматов эффективно и рекомендуется ОАО «Альфа-Банк»

Заключение

В заключении хочется отметить, выполнение всех банковских операций, связанных с иностранной валютой, требует особого умения, и не случайно западные бизнесмены называют валютные операции не наукой, а искусством, которым должен обладать каждый банк, желающий добиться успеха в международном бизнесе.

Это еще актуальнее предстает на современном рынке России, поскольку глубинная структурная перестройка внешнеэкономической деятельности нашей страны требует соответствующих изменений в работе банков во всем многообразии их внешних и внутренних связей.

Основная задача коммерческого банка - извлечение максимальной прибыли. Пути роста банковской прибыли могут быть различны. Это и расширение номенклатуры оказываемых банком услуг, повышение цены за оказываемые услуги, сокращение издержек банковской деятельности другие. Конечно, наиболее легкий путь увеличения доходов банка - это повышение цен на банковские услуги. В то же время их уровень не безграничен. Среди множества факторов, которые определяют уровень цен на банковские услуги, главными выступают формирование конкурентной рыночной Среды, расширение предложения банковских услуг, а также регулирующая роль государства, которая осуществляется прежде всего через установление учетной ставки Центральным банком России.

Специфика банковской деятельности состоит в том, что партнерские отношения банка с клиентами базируются на взаимной заинтересованности - наиболее эффективном сочетании их интересов в росте доходов. При этом следует учитывать, что свои цели банк может реализовать лишь через удовлетворение потребностей своих клиентов. Поэтому для банка чрезвычайно важно осуществлять оптимальное структурирование этих интересов и своей деятельности как во временном аспекте, так и по оказываемым услугам в сферах активных и пассивных операций.

Стратегия развития банка, сочетая цели его развития и средства их достижения, базируется на следующих основных принципах :

- максимальное повышение доходности банка в целях обеспечения его конкурентоспособности, прироста собственного капитала и достаточного стимулирования труда работников. Но реализация этой цели теснейшим образом связана со следующим принципом стратегии развития банка;

- расширение номенклатуры и качества "продукции" банка с ориентацией на реальные потребности финансового рынка путем изучения желаний клиентов - физических и юридических лиц. При этом следует помнить, что место банка на рынке банковских услуг тесно связано и с ценой этих услуг - она не должна превышать сложившуюся на рынке, а быть по возможности ниже. Это позволяет привлечь дополнительных вкладчиков средств, расширить клиентуру банка;

- одной из важнейших частей стратегии развития банка выступает системный подход к его деятельности. При этом важно исследовать прямые и обратные связи банка с внешней средой, гибкость и приспособляемость его внутренней структуры, с тем, чтобы она была всегда адекватна изменяющимся условиям его деятельности.

Для банка выгодно, чтобы взаимосвязи "банк - клиент" носили не разовый, а устойчивый характер. В этом одна из существенных особенностей банковского дела. Но такая устойчивость взаимосвязей, выгодных как банку, так и его клиентам, обеспечивается целой системой экономических, социальных и психологических факторов, которые каждый банк, стремящийся сохранить свои позиции и приумножить прибыль, должен тщательно изучать, создавая свой собственный имидж.

Становление валютного рынка в России имеет свою специфику, состоящую в сохранении пока еще очень высокой степени его централизации. Это связано с ограниченным объемом валютных ресурсов стране в целом и, в частности, у уполномоченных банков, с недостаточной налаженностью контактов меду уполномоченными банками, в связи с тем, что система кредитных отношений в централизованной экономике строилась по вертикальному принципу.

Тем не менее, есть основания полагать, что в перспективе валютный рынок РФ будет развиваться в русле основных закономерностей, проявляющихся в международной практике. Пока же, следует иметь ввиду, что на начальном этапе развития всякий национальный валютный рынок будет регулироваться. Объем валютных операций уполномоченных банков зависит от размера (лимита) средств на их счетах в иностранной валюте. Как свидетельствует зарубежный опыт, существенная децентрализация валютных операций и активов происходит только на определенном этапе развития валютного рынка, который характеризуется значительным ростом объема внешней торговли, упрочнением внешнеторговых позиций фирм и компаний, а также платежеспособности коммерческих банков. Лишь по истечении достаточно продолжительного периода времени отпадает острая необходимость установления лимитов открытой валютной позиции для коммерческих банков и обязательной продажи части валютной выручки для предприятий. Вместе с тем, такое лимитирование до известного момента позволяет Центральному банку эффективно сдерживать проведение спекулятивных операций путем осуществления оперативного контроля за валютными сделками коммерческих банков, а также поддерживать относительную стабильность внутреннего денежного обращения, сдерживать то, что именуется "импортом инфляции".

Но как бы то ни было, сдвиги в валютной сфере налицо: государство отказалось от абсолютных претензий на валютные средства, требую для себя строго определенную, хотя и немалую, долю выручки. Оставшейся частью владельцы валюты могут распоряжаться по своему усмотрению, в частности, реализовать ее за рубли по весьма выгодному рыночному курсу при посредстве механизма межбанковских операций, операций на валютных биржах и аукционах. Возможность совершения указанных операций купли - продажи иностранной валюты знаменуют собой начало формирования настоящего внутреннего валютного рынка. Этот процесс будет стимулироваться дальнейшей децентрализацией, рассредоточением валютных операций среди уполномоченных банков. Очевидно, что подлинный валютный рынок невозможно построить без широкой сети независимых банков и посредников, без их взаимного сотрудничества и здоровой конкуренции.

Таким образом, автору данной дипломной работы удалось изучить теоретические вопросы, касающиеся валютных операций, дать характеристику ОАО «Альфа-Банк» и операция им осуществляемым, проанализировать данные операции, предложить мероприятия по усовершенствованию валютных операции объекта исследования, а также рассчитать их доходность и эффективность.

Выполнение предложенных мероприятий позволит не только сохранить клиентскую базу, но и значительно ее расширить, увеличить объем привлеченных средств, улучшить структуру депозитного портфеля с точки зрения его стоимости и ликвидности, выйти на новый качественный уровень обслуживания и обеспечить Альфа-Банку лидирующие позиции на рынке депозитных услуг в России.

Список использованной литературы

2. А.С. Моляков. Финансы предприятий. Москва: Финансы и статистика, 2001г.

3. Анализ надежности банков. В.В. Иванов. М.: Русская деловая литература, 1996.

4. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. Москва: Финстатинформ, 2001.

5. Банковские операции. Под ред. А.М. Мороза. – К.: КНЕУ, 2000.

6. Банковские риски. Под ред. В.Т. Севрук. ‑ М: «Дело Лтд», 1997.

7. Банковский менеджмент. П. Роуз. - М.: «Дело Лтд.», 2000.

8. Банковское дело (справочное пособие). Под ред. М. Ю. Бабичевой. Москва: Просвещение, 2000

9. Банковское дело. Колесников В.И., Кроливецкая Л.П. - М.: Финансы и статистика, 2000 г.

10. Банковское дело. Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2000.

11. Бункин М.К.. Валютный рынок. Москва: Экономика, 1998г.

1. Голубевич А.Ю. Валютные операции в коммерческих банках Москва: Экономика, 2000 г.

12. Деньги, банковское дело и денежно-кредитная политика. Эдвин Дж. Долан. СПб.: «Санкт-Петербург ОРКЕСТР», 2000.

13. Деньги, кредит, банки. Под ред.проф. АНРК Г.С. Сейткасымова. Алматы: Экономика, 2001г.

14. Жуков Е.Д. Банки и банковские операции. Москва: Экономика, 1999 год

15. Закон «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12.2003г.

16. Коммерческие банки. Рид, Р. Коттер, Р. Смит, Э. Гилл. - М.: Прогресс, 1995.

17. Куликов А.К. и другие. Кредиты. Инвестиции. Москва: Экономика, 1999г.

18. Лаврушина О.И. Банковское дело. Москва: «РосТО», 1998 год

19. Львов Ю.А. Основы экономики и организация бизнеса. - С-Петербург: 1999 г.

20. Усоскин В.М. Современный коммерческий банк: управление и операций. Москва: Визар-Ферро, 1998г.

21. Устойчивость коммерческих банков. Как банкам избежать банкротства. Л.П. Белых. - М.: Банки и биржи, ЮНИТИ, 2001.

22. Финансы. - Под ред. Проф. В.М. Родионовой. Москва: Финансы и статистика, 1998г.

23. Черкесов В.И., А.А. Плотицына. Банковское дело (справочный материал). Москва: Экономика, 2001 г.

24. Четыркин Е.М. Методы финансовых и коммерческих расчетов. Москва: Дело, 2003 год.

25. Ширинская Е.Б. Операции коммерческих банков и зарубежный опыт. Москва: Экономика, 2002 г.

Похожие работы

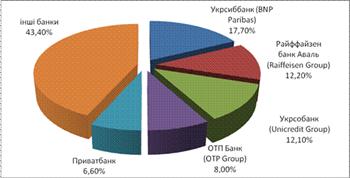

... – Норматив адекватності регулятивного капіталу/платоспроможності (Н2) – Норматив адекватності основного капіталу (Н3) 2.2 Види та особливості валютних операцій в АКБ «Приватбанк» Валютні операції АКБ «Приватбанк» розподіляться по класам обслуговуємих клієнтів [69]: валютні операції з банками та на міжбанківському валютному ринку; валютні операції з клієнтами – юридичними особами; валютні ...

... валютні кошти ВАТ «Райффайзен банк Аваль» використовує повністю для кредитування клієнтів, одночасно використовуючи для кредитування частину коштів, запозичених в інших банках. Як показав аналіз стану, структури та динаміки розвитку валютних операцій в ВАТ «Райффайзен Банк Аваль» у 2006 - 2008 роках: 1. На кінець 2006 року: USD – долар США а) валютні кредити, надані клієнтам (частка 106,5% від ...

... способів залучення валютних коштів на вигідних умовах; – оцінювання прибутковості валютних операцій; – обґрунтування доцільності здійснення тих чи інших валютних операцій банку; – оцінювання ефективності впровадження нових банківських продуктів; – визначення об’єктивних та суб’єктивних факторів, що впливають на здійснення валютних операцій. Загальні напрями аналізу валютних операцій банку ...

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

0 комментариев