Навигация

Улучшение законодательства и контроль за выполнением этого законодательства

3. Улучшение законодательства и контроль за выполнением этого законодательства.

4. Повышение роли государства на фондовом рынке, для чего необходимо:

– создание государственной долгосрочной концепции и политики действий в области восстановления рынка ценных бумаг и его текущего регулирования (окончательный выбор модели фондового рынка), а также определение доли источников финансирования хозяйства и бюджета за счет выпуска ценных бумаг;

– необходимость преодоления раздробленности и пересечения функций многих государственных органов, регулирующих рынок ценных бумаг;

– ускоренное, опережающее создание жесткой регулятивной инфраструктуры рынка и ее правовой базы;

– создание системы отчетности и публикации макро - и микроэкономической информации о состоянии рынка ценных бумаг;

– гармонизация российских и международных стандартов, используемых на рынке ценных бумаг;

– создание активно действующей системы надзора за небанковскими инвестиционными институтами;

– государственная поддержка образования в области рынка ценных бумаг;

– приоритетное выделение государственных финансовых и материальных ресурсов для “запуска” рынка ценных бумаг;

– перелом психологии операторов, действующих на рынке, направленной на обход, прямое нарушение государственных установлений и на полное неприятие роли государства как гаранта бизнеса и мелких инвесторов;

– срочное создание государственной или полугосударственной системы защиты инвесторов и ценные бумаги от потерь, связанных с банкротством инвестиционных институтов;

5. Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п.

Основными перспективами развития современного рынка ценных бумаг на нынешнем этапе являются:

– концентрация и централизация капиталов;

– интернационализация и глобализация рынка;

– повышения уровня организованности и усиление государственного контроля;

– компьютеризация рынка ценных бумаг;

– нововведения на рынке;

– секьюритизация;

– взаимодействие с другими рынками капиталов.

Тенденции к концентрации и централизации капиталов имеет два аспекта по отношению к рынку ценных бумаг. С одной стороны, на рынок вовлекаются все новые участники, для которых данная деятельность становится основной, а с другой идет процесс выделения крупных, ведущих профессионалов рынка на основе как увеличение их собственных капиталов (концентрация капитала), так и путем их слияния в еще более крупные структуры рынка ценных бумаг (централизация капитала). В результате на фондовом рынке появляются торговые системы которые обслуживают крупную долю всех операций на рынке. В тоже время рынок ценных бумаг притягивает все большие капиталы общества.

Интернационализация рынка ценных бумаг означает, что национальных капитал переходит границы стран, формируется мировой рынок ценных бумаг, по отношению к которому национальные рынки становятся второстепенными. Рынок ценных бумаг принимает глобальный характер. Торговля на таком глобальном рынке ведется непрерывно. Его основу составляют ценные бумаги транснациональных компаний.

Надежность рынка ценных бумаг и степень доверия к нему со стороны массового инвестора напрямую связаны с повышением уровня организованности рынка и усиление государственного контроля за ним. Масштабы и значение рынка ценных бумаг таковы, что его разрушение прямо ведет к разрушению экономического прогресса. Государство должно вернуть доверие к рынку ценных бумаг, что бы люди вкладывающие сбережения в ценные бумаги были уверены в том, что они их не потеряют в результате каких-либо действий государства и мошенничества. Все участники рынка поэтому заинтересованы в том, чтобы рынок был правильно организован и жестко контролировался в первую очередь главным участником рынка - государством.

Компьютеризациярынка ценных бумаг – результат широчайшего внедрения компьютеров во все области человеческой жизни в последние десятилетия. Без этой компьютеризации рынок ценных бумаг в своих современных формах и размерах был бы просто невозможен. Компьютеризация позволила совершить революцию как в обслуживании рыка, прежде всего через современные системы быстродействующих и всеохватывающих расчетов для участников и между ними, так и в его способах торговли. Компьютеризация составляет фундамент всех нововведений на рынке ценных бумаг.

Нововведения на рынке ценных бумаг:

– новые инструменты данного рынка;

– новые системы торговли ценными бумагами;

– новая инфраструктура рынка.

Новыми инструментами рынка ценных бумаг являются, прежде всего, многочисленные виды производных ценных бумаг, создание новых ценных бумаг, их видов и разновидностей.

Новые системы торговли – это системы торговли, основанные на использовании компьютеров и современных средств связи, позволяющие вести торговлю полностью в автоматическом режиме, без посредников, без непосредственных контрактов между продавцами и покупателями.

Новая инфраструктура рынка- это современные информационные системы, системы клиринга и расчетов, депозитарного обслуживания рынка ценных бумаг.

Секьюритизация- это тенденция перехода денежных средств из своих традиционных форм в форму ценных бумаг; тенденция перехода одних форм ценных бумаг в другие, более доступные для широких кругов инвесторов.

Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, но с другой – перемещает эти капиталы через механизм ценных бумаг на другие рынки, тем самым способствует их развитию.[11]

Раздел 2. Анализ состояния рынка государственных ценных бумаг России

Рынок ГКО-ОФЗ — рынок, организованный и регулируемый Министерством финансов РФ и Банком России в целях реализации бюджетной и денежно-кредитной политики, приобретает в современных условиях России значение в качестве одного из основных источников финансирования крупных инвестиционных программ.

Государство может выступать на фондовом рынке как активный участник, аккумулируя с помощью рыночных инструментов средства инвесторов (в первую очередь — населения) и направляя их на финансирование национальных инвестиционных программ.

Имея в руках столь мощный источник средств, как рынок государственных ценных бумаг, правительство может создать программу помощи развитию реального сектора, к основным направлениям реализации которой можно отнести:

– инвестиции в базовую экономику — строительство автомобильных и железных дорог и т.п.;

– вложения в новейшую экономику — в современные средства телекоммуникации, Интернет-технологии и др.;

– обеспечение финансовой помощи промышленности в сфере высоких технологий;

– решение социальных задач, в частности — поддержка жилищного строительства;

– содействие в укреплении и развитии инфраструктуры финансового рынка.

Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ.

В настоящее время рынок ГКО-ОФЗ является одним из наиболее передовых сегментов российского финансового рынка, базирующимся на уникальной всероссийской межрегиональной инфраструктуре. К основным характеристикам рынка ГКО-ОФЗ относятся:

– высокая надежность функционирования;

– всероссийский охват;

– использование современных технологий доступа;

– соответствие используемых технологий современным международным стандартам.

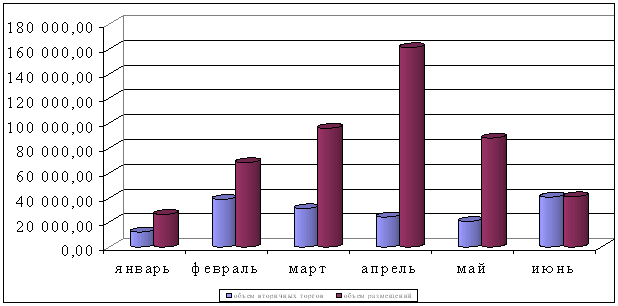

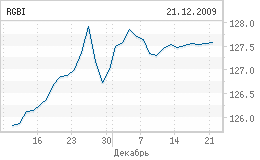

2.1.Обзор и анализ первичного рынка государственных ценных бумагВ мае на рынке государственных ценных бумаг ускорился рост цен основных инструментов на фоне высокой рублевой ликвидности и снижения курса доллара. Вместе с тем объем торгов на рынке ГКО-ОФЗ сокращается третий месяц подряд, что говорит о том, что потенциал снижения доходности государственных бумаг практически исчерпан, и в ближайшей перспективе темп роста цен существенно снизится.

При этом спрос на новые бумаги, размещаемые денежные властями, остается стабильно высоким и падение объемов продаж на первичном рынке связано с некоторым снижением предложения бумаг со стороны Минфина и Центробанка.

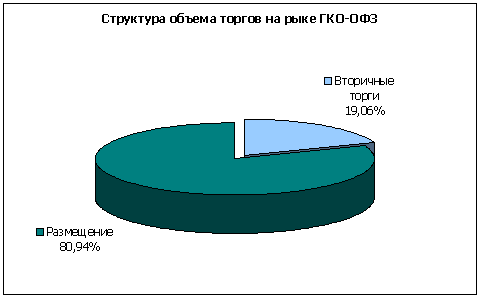

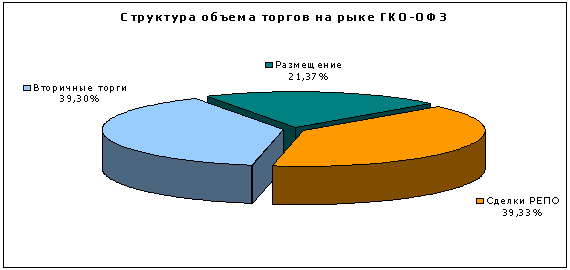

Обороты на первичном рынке в мае в 4 раза превысили объем торгов на вторичном рынке государственных бумаг. При этом, наибольший объем размещений пришелся на аукционы, проводимые Банком России в рамках Биржевого Модифицированного РЕПО (БМР).

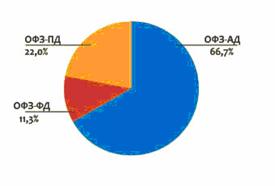

Рис. 2.1. Структура рынка ГКО-ОФЗ в мае 2003 г.

Таблица 2.1

Аукционы биржевого модифицированного РЕПО в мае

| Бумага | ОФЗ 46006 | ОФЗ 26197 | ОФЗ 46009 | ОФЗ 46007 | ОФЗ 46008 |

| Дата аукциона | 08.05.03 | 15.05.03 | 15.05.03 | 22.05.03 | 29.05.03 |

| Дата обратного выкупа/погашения | 05.06.03 | 17.09.03 | 11.06.03 | 19.06.03 | 26.06.03 |

| Объем выпуска, млн. руб. | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 |

| Спрос по деньгам, млн. руб. | 17 906,27 | 35 719,07 | 31 297,35 | 28 018,93 | 26 652,41 |

| Цена отсечения, % от номинала | 99,737 | 100,282 | 99,747 | 99,741 | 99,756 |

| Средневзвеш. цена % | 99,738 | 100,306 | 99,747 | 99,741 | 99,766 |

| Доходность по цене отсечения, % годовых | 3,44 | 4,98 | 3,43 | 3,39 | 3,19 |

| Доходность по средневзвешенной цене, % годовых | 3,42 | 4,92 | 3,43 | 3,39 | 3,06 |

| Объем размещения по номиналу, млн. руб. | 10 301,57 | 19 333,45 | 17 998,80 | 13 876,91 | 12 403,29 |

| Всего, млн. руб. | 73 914,02 | ||||

| Изменение, в % к предыдущему месяцу | -50% | ||||

Суммарный объем бумаг, размещенных в рамках БМР в мае, составил 73,9 млрд. руб., что на 50% меньше, чем месяцем ранее. На четырех из пяти аукционах спрос на бумаги, продаваемые из портфеля ЦБ с условием обратного выкупа, намного превышал предложение. Наибольшим спросом пользовались бумаги, размещенные в рамках «нестандартного» РЕПО сроком на 3 мес., они были размещены практически полностью (97% выпуска). На остальных аукционах было размещено от 52% до 90% предложенных бумаг.

Министерство финансов разметило в мае 2 выпуска ОФЗ номиналом 6 млрд. руб. и 8 млрд. руб. и один выпуск ГКО номиналом 5 млрд. руб. В частности был размещен дополнительный выпуск ОФЗ-АД 46014 (погашением 29 августа 2018 года) и ОФЗ-ФД 27023 (погашением 20 июля 2005 года). Хотя на всех аукционах спрос на бумаги превышал предложение, выпуски были размещены не полностью, и впоследствии Банк России доразмещал их на вторичном рынке. [9]

Таблица 2.2

Аукционы Минфина в мае

| Бумага | ГКО 21169 | ОФЗ-ФД 27023 | ОФЗ-АД 46014 | ОФЗ-АД 46002 | ОФЗ-ФД 27022 |

| Дата аукциона | 07.05.03 | 21.05.03 | 21.05.03 | 19.03.03 | 19.02.03 |

| Дата погашения | 05.11.03 | 20.07.05 | 29.08.18 | 08.08.12 | 15.02.06 |

| Объем эмиссии, млн. руб. | 5 000 | 6 000 | 8 000 | 8 000 | |

| Объем спроса по номиналу, млн. руб. | 8 948,562 | 10 789,422 | 8 139,621 | ||

| Цена отсечения, % от номинала | 97,331 | 102,898 | 110,261 | ||

| Средне-взвешенная цена, % от номинала | 97,331 | 103,002 | 110,701 | ||

| Доходность по цене отсечения, % годовых | 5,50 | 6,80 | 7,65 | ||

| Доходность по средневзвешенной цене, % годовых | 5,50 | 6,75 | 7,59 | ||

| Объем размещения по номиналу, млн. руб. | 2 468,55 | 5 973,00 | 4 792,76 | 2 603,58 | |

| Дата доразмещения | 14.05.2003-15.05.2003 | 07.05.03-14.05.03 | 14.05.2003-15.05.2003 | ||

| Объем доразмещения по деньгам, млн. руб. | 560,000 | 604,045 | 626,125 | ||

| Всего (размещения + доразмещения), млн. руб. | 15 024,48 | ||||

| Изменение в % к предыдущему месяцу | -10% | ||||

Выплаты Министерства Финансов компенсировали большую часть затрат на приобретение инвесторами бумаг. Так, в мае был погашен выпуск ГКО 21164 на сумму в 1,79 млрд. руб. и выпуск ОФЗ-ФД 27008 на сумму в 9,54 млрд. Кроме того, были осуществлены купонные выплаты на сумму в 3,28 млрд. руб. В итоге благодаря операциям денежных властей привели к тому, что объем рынка по номиналу за май увеличился на 5,79% до 452,16 млрд. руб., а реальный объем – на 23,76% до 469,73 млрд. руб. При этом в номинальной структуре рынка выросла доля ОФЗ-АД до 43,7% с 42,6% месяцем ранее (до 144,797 млрд. руб.), а доля ОФЗ-ФД сократилась с 49,2%до 45,97% (до 152,194 млрд. руб.). [9]

Таблица 2.3

Выплаты Министерства финансов в мае

| дата | выплата | Объем выплаты (млн. руб.) | Ставка купона (% годовых) | Выплата на 1 бумагу (руб.) |

| 07.05.03 | погашение ГКО 21164 | 1 787,72 | - | - |

| 07.05.03 | выплата 7-го купона по ОФЗ - ФД 27015 | 478,72 | 12 | 29,92 |

| 07.05.03 | выплата 5-го купона по ОФЗ - ФД 27017 | 359,04 | 12 | 29,92 |

| 21.05.03 | выплата 17-го купона по ОФЗ - ФД 27008 | 238,558 | 10 | 0,25 |

| 21.05.03 | погашение ОФЗ - ФД 27008 | 9542,3193 | - | - |

| 21.05.03 | выплата 7-го купона по ОФЗ - ФД 27012 | 455,7556 | 10 | 0,5 |

| 21.05.03 | выплата 6-го купона по ОФЗ - ФД 27016 | 169,721 | 12 | 29,92 |

| 21.05.03 | выплата 1-го купона по ОФЗ - ФД 27022 | 515,2879 | 10 | 24,93 |

| 21.05.03 | выплата 4-го купонная ОФЗ-АДSU45001RMFS3 | 1059,3767 | 14 | 34,9 |

| ИТОГО | 14 606,50 | |||

| Изменение в % к предыдущему месяцу | 77% | |||

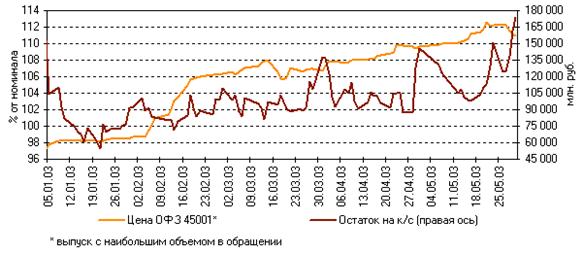

В мае рост котировок государственных ценных бумаг сопровождался ускорением темпов номинальной ревальвации российской национальной валюты, а также существенным увеличением остатков средств коммерческих банков на корреспондентских счетах в Банке России. Большие объемы ликвидности, поступающие в экономику в результате продажи экспортной выручки, способствуют поддержанию устойчивого спроса на рублевые активы и, в частности, стимулируют снижение доходности государственных ценных бумаг в условиях недостатка предложения данных финансовых инструментов. Рост среднедневного остатка средств коммерческих банков на корреспондентских счетах в Банке России на 12% по сравнению с апрелем также сыграл важную роль в повышении котировок ГКО-ОФЗ (рис. 2.2) и способствовал сохранению высокого спроса на другие инструменты внутреннего финансового рынка. [9]

Рис.2.2.Котировки "бенчмарки" и остатки на корсчетах

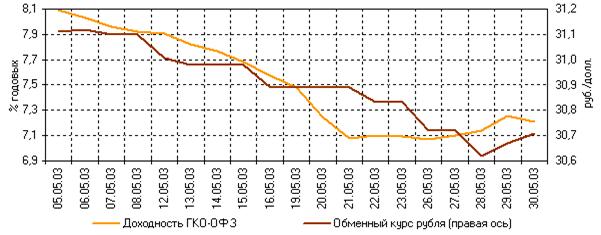

По итогам месяца номинальный обменный курс рубля впервые увеличился более чем на 1,2%, что стало дополнительным фактором вложения средств в активы с положительной доходностью к перепродаже. В мае динамика ставок по ГКО-ОФЗ в целом соответствовала изменениям обменного курса рубля (рис. 2.3), т.к. средства, полученные от продажи валютной выручки, практически сразу направлялись на фондовый рынок.

Рис.2.3.Основные показатели валютного рынка и рынка ГКО-ОФЗ

В мае политика Минфина России способствовала удлинению рыночной дюрации за счет эмиссии дополнительного выпуска ОФЗ 46014 с погашением в 2018 г. Неуклонный рост показателя дюрации свидетельствует о постепенном устранении структурных диспропорций на рынке ГКО-ОФЗ, связанных с чрезмерной долей краткосрочного сегмента. В результате должна повыситься эффективность не только бюджетно-налоговой, но и денежно-кредитной политики: переориентация Минфина России на средне- и долгосрочные заимствования позволит Банку России оказывать воздействие на уровень процентных ставок по краткосрочным выпускам, формируя стоимость привлечения средств на денежном рынке.

Как и в предыдущие месяцы, в мае аукционы Минфина России проводились в условиях повышенного спроса на государственные облигации. Особенностью отчетного периода стало размещение почти 100% дополнительного выпуска ОФЗ 27023 непосредственно в ходе аукциона. Исключительно благоприятные для эмитента условия заимствования позволяют ему привлекать необходимый объем средств, не прибегая к операциям на вторичных торгах: третий месяц подряд доля доразмещений в совокупном рыночном обороте находится на уровне 10%.

В июне доходность государственных облигаций практически не изменилась: впервые с начала года отсутствовал рост котировок ГКО-ОФЗ. Перераспределение государственных ценных бумаг в собственных портфелях участников в связи с подведением финансовых итогов квартала привело к увеличению среднедневного оборота торгов на 30% по сравнению с предыдущим месяцем. Отличительной чертой июня стала активизация спроса на рефинансирование в Банке России на фоне снижения интереса к стерилизационным инструментам.

Несмотря на сохранение высокого уровня рублевой ликвидности, участники рынка воздерживались от масштабных инвестиций в инструменты государственного внутреннего долга из-за неопределенности ожиданий относительно дальнейшей динамики цен государственных облигаций. В случае существенного замедления роста котировок либо формирования противоположной ценовой динамики вероятно снижение объема вложений в государственные ценные бумаги, т.к. основным фактором спроса на ГКО-ОФЗ в первом полугодии 2003 г. являлась возможность получения спекулятивной прибыли.

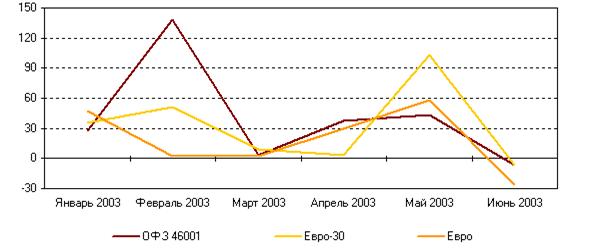

В июне следствием стабилизации конъюнктуры рынка государственных облигаций стало снижение доходности к перепродаже базовых выпусков ОФЗ до отрицательного уровня. Таким образом, развитие ситуации на рынке государственного внутреннего долга в целом соответствовало общей динамике стоимости наиболее ликвидных активов (рис.2.4). [9]

Рис.2.4.Доходность от владения финансовыми активами в течении месяца (% годовых)

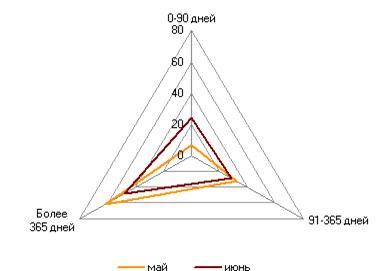

В июне сокращение предложения государственных облигаций со стороны крупных участников способствовало уменьшению доли сделок на средне- и долгосрочном сегменте рынка ГКО-ОФЗ в общем объеме торгов. При этом оборот по краткосрочным государственным ценным бумагам составил 52,3% всех рыночных сделок, а доля операций с ГКО-ОФЗ со сроком до погашения менее 90 дней увеличилась более чем в 3 раза по сравнению с маем (рис. 2.5). Таким образом, в отчетном периоде действия инвесторов на рынке государственных облигаций в основном были направлены на управление текущей ликвидностью и покупку финансовых инструментов, обеспечивающих относительно быстрый возврат вложенных средств.

Рис.2.5.Структура операций с ГКО-ОФЗ по срокам погашения

(% совокупного оборота)

В отсутствие крупных операций со стороны дилеров возросла активность инвесторов на краткосрочном сегменте рынка государственного внутреннего долга: по итогам месяца совокупный портфель государственных облигаций, принадлежащих инвесторам, увеличился на 1 млрд. руб. по номинальной стоимости.

2.2.Обзор и анализ вторичного рынка государственных ценных бумагВ июне рост цен на рынке внутреннего государственного долга был далеко не таким уверенным, как в предыдущем месяце. Cложившаяся в этом году тенденция к снижению доходностей была продолжена только в начале месяца, уже в середине месяца на рынке ГКО-ОФЗ началось разнонаправленное колебание цен инструментов. В итоге на конец июня цены ряда выпусков опустились, хотя большая часть ликвидных бумаг все же выросла в цене.

Оборот вторичного рынка вырос в два раза к предыдущему месяцу до 40,3 млрд. руб. Произошло это за счет перераспределения активности участников в ущерб первичному рынку.

Так, в июне объем бумаг, размещенных денежными властями на аукционах, составил 40,64 млрд. руб., что на 53,8% меньше, чем в мае. Объем размещений в рамках биржевого модифицированного РЕПО в июне составил 23,14 млрд. долл., что в 3 раза меньше, чем месяцем ранее. В частности, на аукционах БМР был размещен выпуск ОФЗ-ПД 26198 и ОФЗ-АД 46006. Три аукциона БМР, запланированных Центральным Банком, не состоялись, либо по причине недостатка заявок, либо из-за слишком низкой цены, предлагаемой инвесторами в заявках на покупку бумаг. [14]

Таблица 2.4

Структура оборота на вторичном рынке

| Инструмент | Объем торгов, млн. руб. | Изменение за месяц, % | Доля в обороте, % |

| БМР | 15 624,00 | 511,64% | 38,78% |

| ГКО | 6 233,69 | 452,11% | 15,47% |

| ОФЗ-ПД | 36,34 | 48,59% | 0,09% |

| ОФЗ-ФД/К | 8 637,58 | -3,86% | 21,44% |

| ОФЗ-АД | 9 759,68 | 21,91% | 24,22% |

| Всего | 40 291,29 | 94,66% | 100,00% |

Минфин РФ на аукционах по размещению ГКО-ОФЗ продал выпуск ОФЗ-ФД 27023 и ОФЗ-АД 46014, а Центральный Банк продал ОФЗ-АД 46014 из своего портфеля. Общая сумма размещений (без учета БМР) составила 15,7 млрд. руб., на 18% больше, чем в мае.

Рис. 2.6. Структура оборота по видам операций

Рис.2.7. Объем торгов за месяц, млн. руб.

В июне был погашен выпуск ОФЗ 27009 объемом 9 542,19 млн. руб. и выплачены купоны по восьми выпускам ценных бумаг на общую сумму 20 659,69 млн. руб. [14]

Таблица 2.4

Аукционы ГКО-ОФЗ

| Дата и номер выпуска (дата погашения) | Доходность на аукционе | Объем размещения, млн. руб. (номинал) |

| 4 июня SU27023RMFS (20.07.2005) | 6,51 % | 5978,894 |

| 4 июня SU46014RMFS (29.08.2018) | 7,66 % | 5301,793 |

| 10 июня ОФЗ 46003 из портфеля ЦБРФ (14 июля 2010 г.) | 7,75% | 4 390,288 |

| Итого | 15 670,98 |

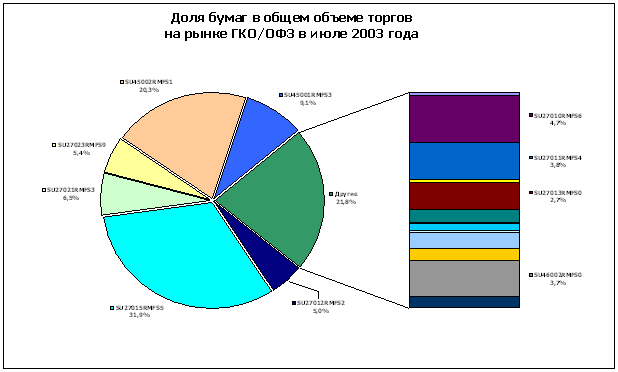

За прошедший месяц номинальный объем ГКО-ОФЗ в обращении (без учета БМР) вырос на 1738 млн. руб. (0,5%) к предыдущему месяцу до 332 842,98 млн. руб. Структура торгов изменилась в пользу ОФЗ-АД, доля которых в общем объеме рынка составила на конец июня 45% (150 098,84 млн. руб.), за счет сокращения доли ОФЗ-ФД до 43% (142 651,68 млн. руб.). Реальный объем рынка вырос на 4% до 725 285,53 млн. руб.

Рис. 2.8.Структура торгов по бумагам (без БМР)

Таблица 2.5

Аукционы БМР

| Дата и номер выпуска (дата выкупа) | Доходность на аукционе | Объем размещения, млн. руб. (номинал) |

| 5 июня: SU26198RMFS (03.07.2003) | 3,04% | 3 759,73 |

| 5 июня: SU46006RMFS (04.12.2003) | 4,86% | 19 376,55 |

| Итого | 23 136,28 |

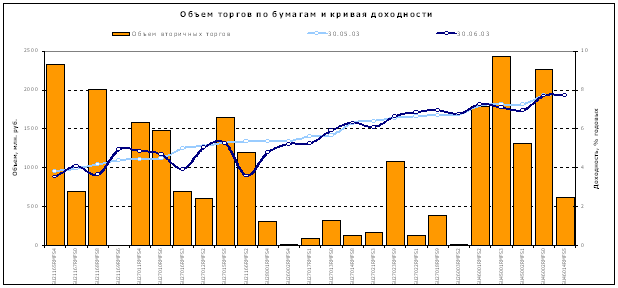

Наиболее торгуемыми на вторичном рынке бумагами в июне стали ОФЗ-ФД 27015, их доля составила 32% оборота сектора. Доходность этих бумаг снизилась на 0,31 процентных пункта (п.п.). Доходность ОФЗ-АД 45002 (20% объема торгов) также снизилась на 0,3 п.п. [9]

Рис. 2.9. Доходность и объем торгов на рынке государственных облигаций

В целом изменение доходности краткосрочных бумаг (сроком погашения менее года) составило от –0,5 до +0,12 процентных пунктов (п.п.), среднесрочных (сроком погашения от года до трех – от –0,4 до +0,2 п.п., а долгосрочных (сроком погашения более трех лет) – от –0,6 до +0,4 п.п.

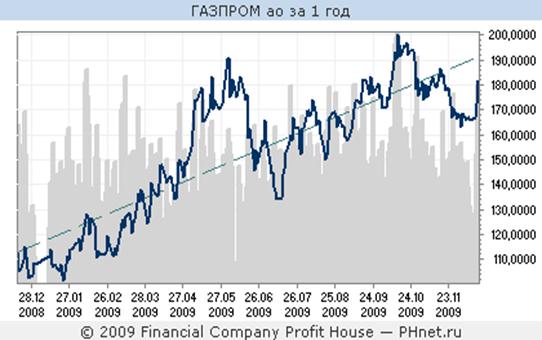

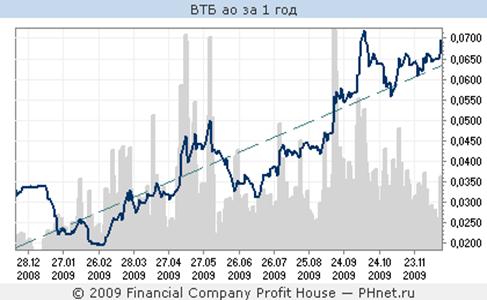

Смешанная динамика цен на рынке государственных бумаг, наблюдавшаяся в июне, скорее всего, связана с ростом относительной привлекательности рынка акций, на котором в этом месяце наблюдался быстрый рост цен. Так, Индекс ММВБ за месяц повысился на 8% и достиг уровня 455,44 пунктов.

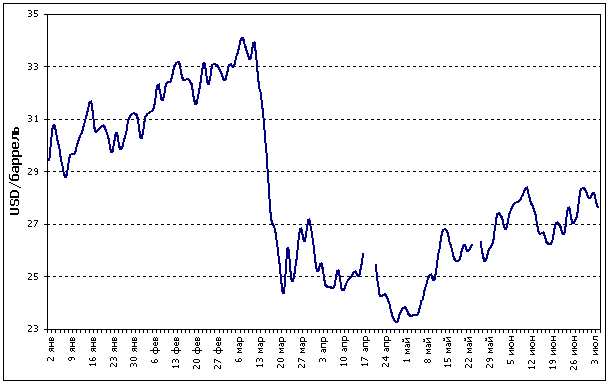

Ситуация с рублевой ликвидностью оставалась вполне благоприятной: ставки по однодневным межбанковским кредитам держались близко к 1% годовых, а остатки банков на корреспондентских счетах в ЦБ РФ в среднем за месяц составили 148,45 млрд. руб., что на 20% больше, чем в мае. Это связано с тем, что валютная выручка, поступающая в страну в большом объеме вследствие высоких цен на нефть, активно продается экспортерами, которых беспокоит снижение курса доллара.

Так, цена ближайших фьючерсов на нефть сорта «брент» на Лондонской бирже IPE за месяц поднялась на 2 долл. до 28,33 долл. за баррель. Официальный курс ЦБ РФ американской валюты за этот же период снизился на 36 копеек до 30,348 руб. за долл. [14]

Рис. 2.10. Цены на нефть сорта «брент» на IPE

Поскольку влияние вышеуказанных факторов сохранится и в следующем месяце, оборот вторичных торгов в июле вряд ли будет существенно выше июньского. Доходности государственных бумаг, скорее всего продолжат разнонаправленные колебания. При этом традиционно более высоким спросом будут пользоваться бумаги с приближающимися датами погашения.

Что касается первичного рынка, то на нем объем размещения ценных бумаг, по-видимому, будет примерно таким же, как в июне. Так, Министерство финансов России намерено разместить среднесрочные и долгосрочные ОФЗ на 13-15 млрд. руб., сообщила заместитель министра финансов Белла Златкис. По ее словам, Минфин не намерен в следующем месяце выпускать ГКО.

Она также отметила, что министерство не планирует увеличивать план объема заимствований на внутреннем рынке на этот год, который сейчас составляет 169 млрд. руб., поскольку "у Центробанка достаточно инструментов для проведения денежно-кредитной политики". С начала этого года, по ее словам, Минфин на внутреннем рынке привлек более 100 млрд. руб.

В следующем году объем заимствований, согласно планам Правительства, будет увеличен. Так, уже одобрена программа государственных внутренних заимствований РФ на 2004 год, согласно которой Минфин привлечет на рынке государственных ценных бумаг 263,1 млрд. руб., а погасит гособлигаций на 118,3 млрд. руб.

В июле объем поступлений средств вследствие операций Минфина РФ будет в 5 раз меньше, чем в июне, объем погашений и купонных выплат по ГКО-ОФЗ составит в общей сложности около 4,22 млрд. руб. В том числе 9 июля наступает срок выплаты купона по ОФЗ 27011 на сумму 238,56 млн. руб. [14]

В долгосрочном периоде фактором снижения привлекательности государственных бумаг может стать увеличение разрешенной доли корпоративных бумаг в пенсионных накоплениях с 2004 г., согласно Постановлению Правительства РФ N 379 от 30 июня.

Раздел 3. Тенденции развития Российского фондового рынка

Анализ истории российского фондового рынка и его взаимосвязей с международными рынками позволил выявить некоторые тенденции его развития.

Цикличность. Российский фондовый рынок развивается циклически: на начальной стадии наиболее популярны финансовые инструменты, непосредственно обслуживающие реальный сектор экономики. Фондовый рынок представлен главным образом обращением векселей.

По мере привлечения на рынок капиталов, инвесторы начинают интересоваться ценными бумагами обращающимися преимущественно в финансовом секторе экономики, при этом капитал направляется в наименее рискованные финансовые инструменты. Наступает "эпоха облигации".

По мере роста цен на облигации начинается перетек средств в более рискованные сектора фондового рынка. Начинается "эпоха акции".

Рост доходов привлекает новых инвесторов, и со временем чрезмерное наращивание денежных потоков приводит к переоценке обращающихся на фондовом рынке финансовых инструментов. Рынок приходит в неустойчивое состояние, и любой сколь-либо значительный удар по рынку извне провоцирует обвал цен. Сначала начинают падать в цене наиболее рискованные финансовые инструменты: акции и производные ценные бумаги, затем наступает черед облигации.

Цикличность развития фондового рынка тесно связана с тенденцией усиления взаимосвязей с внешней средой, системностью фондового рынка. Одной из наиболее ярких форм проявления системности является интернационализация фондового рынка: предпочтения иностранных инвесторов, величина поступающего извне капитала, его отток из страны во многом определяют динамику развития отечественного рынка. При этом российский фондовый рынок начинает рассматриваться как неотъемлемый элемент системы развивающихся рынков, положительные новости с которых могут вызывать рост цен, а отрицательные провоцировать падение котировок. Усилилась интеграция фондового рынка с экономикой страны и макроэкономическими показателями ее развития: промышленный рост способствует росту котировок, ускорение падения национальной валюты вызывает отток капитала с фондового рынка, а стабилизация валютного курса является причиной роста котировок. При этом связи прямого воздействия экономики на фондовый рынок дополнились и обратными воздействиями фондового рынка на экономическую ситуацию в стране. Так, например, падению курса рубля 17 августа 1998 года предшествовало долгосрочное снижение цен на фондовом рынке, которое усугубило проблемы обслуживания государственного долга, что послужило одной из причин снижения валютного курса.

Усиление интеграции с другими сегментами народного хозяйства, усложнение структуры фондового рынка и масштабов его деятельности обусловили возрастание роли рынка ценных бумаг при решении экономических, социальных и политических проблем.

Исторически экономика и политика всегда были тесно связаны в России, и начало реального функционирования фондового рынка было обусловлено причинами политического характера: в ходе приватизации необходимо было создать класс собственников, и наиболее типичной формой приватизации крупных предприятий стало создание акционерных обществ.

При этом фондовый рынок способствовал решению важной социальной задачи: привлечение к распределению собственности населения страны. Самая популярная в 1993 году ценная бумага - ваучер, позволила миллионам жителей нашей страны осуществить свой выбор: либо продать данный финансовый инструмент и получить деньги, либо стать совладельцем одной из акционерных компаний. Таким образом фондовый рынок обеспечил реализацию одной из важнейших задач приватизационных планов государства.

Незрелость рыночных отношении в стране, слабость государственного регулирования ценных бумаг обусловили карикатурный характер данного процесса: ваучер меняли на бутылку водки или вкладывали в строительство мошеннических финансовых схем, впоследствии разоривших сотни тысяч граждан.

Несмотря на все издержки ваучерной приватизации у российских граждан появился новый объект для инвестиции - ценные бумаги приватизированных предприятий. Ценные бумаги стали средством накопления, помогающим сохранить свои сбережения от инфляции и обесценивания национальной валюты. При этом учитывая значительные риски развивающихся рынков и циклический характер их развития, ценные бумаги российского фондового рынка как средство накопления имеют достаточно определенные временные горизонты своего использования. Долговые обязательства, как правило, могут служить для краткосрочного накопления. Вложения в акции ориентированы на долгосрочный характер инвестиций.

Кризисные явления 98-99 гг. заставили усомниться в возможностях использования российских ценных бумаг а качестве средства накопления сбережении. Фондовый рынок стал восприниматься общественным сознанием как явление сугубо спекулятивное, провоцирующее обнищание широких масс населения. И при этом было забыто, что сам рынок стал заложником особенностей политического и экономического развития страны: однобокая сырьевая направленность экспорта, накапливаемый годами бюджетный дефицит, налоговый пресс, выдавливающий из страны капиталы - все это сделало уязвимым российский фондовый рынок, который стал одной из первых жертв экономического кризиса.

Важнейшую роль фондовый рынок играет в реализации права собственности. И если на начальном этапе эта функция носила преимущественно распределительный характер, то по мере экономического развития страны фондовый рынок становится важным источником доходов граждан и обеспечения их участия в управлении корпорациями.

Фондовый рынок начинает становится инструментом преодоления проблемы социального неравенства. Поскольку акции предприятии стали доступны для любого потенциального инвестора, корпорации стали общественными, их совладельцем теперь может стать любой желающий. Слабая информированность населения об особенностях развития фондового рынка, низкий уровень жизни населения России пока мешают в полной мере использовать социальную функцию фондового рынка.

Как показал опыт развития акционерных обществ в США, в настоящее время имеет место тенденция снижения относительной величины контрольного пакета акций. В крупных холдинговых компаниях стала типичной величина контрольного пакета в размере 10 и менее процентов. Таким образом, 90% выплаченных дивидендов достается широкому кругу акционеров. Создаются условия для участия населения в получении доходов наиболее успешных предприятии страны. Постепенно общество социальных контрастов по мере развития экономики превращается в общество благополучных инвесторов.

Благополучие пенсионеров в США является предметом зависти многих стран, а ведь одним из факторов роста пенсионных доходов является тот факт, что пенсионные фонды США являются крупнейшими покупателями на рынке ценных бумаг.

В России данный процесс имеет пока характер слабо выраженной тенденции и на это есть объективные причины. Несмотря на усиление государственного регулирования рынка ценных бумаг, права акционеров в нашей стране реализуются не в полной мере, чрезмерное налоговое бремя провоцирует корпорации занижать прибыли, что ограничивает возможности дивидендных выплат. Тем не менее население получило возможность воспользоваться дополнительными доходами финансовых инструментов. Одним из наиболее успешных начинаний в данной сфере были выплаты по облигациям государственного сберегательного займа.

Важную роль отечественный фондовый рынок начинает играть как источник финансирования. На начальном этапе своего развития на нем происходила аккумуляция средств для развития биржевого капитала. Затем размещаемые на рынке ценные бумаги позволили сформировать стартовый капитал отечественной банковской системы. Средства, вырученные за счет продажи акций, позволили сформировать капитал крупных торговых предприятий.

Несмотря на значительное количество банков, их совокупный капитал был явно недостаточным для финансирования реального сектора экономики. Поэтому предприятия стали искать альтернативные источники капитала. Уменьшение темпов инфляции позволило предприятиям привлекать на фондовом рынке денежные средства на экономически выгодных условиях. Первыми такой возможностью воспользовались предприятия топливно-энергетического комплекса и связи.

Кризис, сжавший рынок ценных бумаг до карликовых размеров, временно приостановил процесс привлечения средств на долгосрочной основе. Главным инструментом привлечения капитала стали краткосрочные заимствования, осуществляемые при размещении векселей, но по мере стабилизации экономического положения эта важная функция фондового рынка будет восстановлена в полном объеме.

Использование ценных бумаг в качестве средства привлечения в экономику денежных средств обусловил отток денежных ресурсов из кредитно-финансовой сферы на так называемый "неорганизованный рынок" ссудного капитала. Термин "неорганизованный рынок" носит достаточно условный характер, фондовый рынок в России образует достаточно организованное сообщество, регулируемое как государством, так и профессиональными объединениями участников рынка. Данный термин скорее акцентирует внимание на аккумуляции и использовании ссудного капитала за пределами сферы банковского кредитования. В России происходит постепенная децентрализация источников ссудного капитала и фондовый рынок играет в данном процессе важную роль. Децентрализация ссудного капитала или дезинтермедиация является общемировой тенденцией, и то что она стала реализовываться и в России является еще одним подтверждением интеграции экономики страны в глобальную финансово-экономическую систему. По мере развития фондового рынка наметилась тенденция его регионализации. На начальной стадии эта тенденция проявляла себя созданием фондовых бирж и фондовых отделов в самых различных регионах страны - от Санкт-Петербурга до Владивостока. Затем стал проявляться интерес отечественных, а на завершающей фазе подъема и иностранных инвесторов, к ценным бумагам региональных компаний. Наиболее популярные региональные компании смогли разместить свои ценные бумаги на международных финансовых рынках.

Наиболее крупные профессиональные участники рынка ценных бумаг стали активно участвовать в торгах на фондовом рынке столицы, наметилась тенденция к объединению региональных и столичных торговых площадок.

Получила развитие снижающая риски инвесторов инфраструктура рынка: были созданы органы государственного регулирования рынка ценных бумаг, возросла роль объединении профессиональных участников рынка, депозитарно-регистрационная сеть рынка ликвидировала прежнюю раздробленность региональных рынков и стала в большей степени учитывать интересы инвесторов, наметилась тенденция ее централизации и совершенствования технической базы, получили развитие системы электронных торгов, усовершенствовалось информационное обслуживание участников рынка.

Важную роль в экономическом развитии страны сыграли коммуникативные функции фондового рынка. Векселя и казначейские обязательства активно использовались в сфере обращения, они позволили в значительной степени смягчить проблему неплатежей и нормализации отношении предприятии и бюджета. Причем активность ценных бумаг в сфере денежного обращения, их обслуживание реального сектора экономики возрастали в кризисные периоды.

Таким образом, мы можем говорить об активной интеграции фондового рынка страны в денежно-кредитную сферу, ценные бумаги стали играть стабилизирующую роль, постепенно вытесняя традиционные инструменты кредита. Наиболее яркое проявление данной общемировой тенденции в России было обусловлено слабостью национальной финансово-кредитной сферы.

Коммуникативные функции фондового рынка проявили себя и в процессе интеграции экономики России в международную финансово-экономическую систему. Российские ценные бумаги привлекли миллиарды долларов иностранных инвестиций, но в тоже время сделали экономику более зависимой от состояния зарубежных рынков. Усиление вовлеченности страны в общемировые процессы стратегически выгодно для национальной экономики, и с этой точки зрения можно позитивно оценивать роль российского фонового рынка.

Но следует иметь в виду, что негативные явления в экономической сфере страны могут в кризисные периоды обостряться под напором неблагоприятных факторов международной конъюнктуры, и фондовый рынок, будучи одним из "проводников" национальной экономики в общемировую систему, неизбежно передаст пришедшие извне неблагоприятные воздействия на смежные сегменты российской экономики. Поэтому было бы неправильно оценивать итоги развития российского фондового рынка исключительно в позитивном или негативном тоне.

Сложившийся в годы реформ рынок ценных бумаг является лишь отражением происходящих в обществе процессов и ускоряет социально- экономическое развитие страны. Наметившаяся тенденция возрастания роли фондового рынка как регулятора движения денежных потоков в стратегическом плане, несомненно, послужит решению экономических проблем национальной экономики, хотя в кризисные периоды мирового развития может обострить уже имеющиеся в стране социально-экономические противоречия. [15]

Выводы

Рынок ценных бумаг (фондовый рынок) – это часть финансового рынка, наряду с рынком ссудного капитала, валютным рынком и рынком золота. На фондовом рынке обращаются специфические финансовые инструменты – ценные бумаги.

Ценные бумаги – это документы установленной формы и реквизитов, удостоверяющие имущественные права, осуществление или передача которых возможны только при их предъявлении.

Ценные бумаги играют значительную роль в платежном обороте государства, в мобилизации инвестиций. Совокупность ценных бумаг в обращении составляет основу фондового рынка, который является регулирующим элементом экономики.

Цель рынка ценных бумаг – аккумулировать финансовые ресурсы и обеспечить возможность их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами.

К основным функциям рынка ценных бумаг относятся: учетная, контрольная, сбалансирования спроса и предложения, стимулирующая, перераспределительная, регулирующая.

Первичный рынок ценных бумаг – это место, где происходит первичная эмиссия и первичное размещение ценных бумаг. Целью первичного рынка является организация первичного выпуска ценных бумаг и их размещение.

Вторичный рынок ценных бумаг – это наиболее активная часть фондового рынка, где осуществляется большинство операций с ценными бумагами.

Государственные ценные бумаги – это бумаги, которые выпускаются и обеспечиваются государством и используются для пополнения государственного бюджета.

Формирование фондового рынка в России повлекло за собой возникновение связанных с этим процессом многочисленных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг.

Рынок ценных бумаг принимает глобальный характер. Торговля на таком глобальном рынке ведется непрерывно. Его основу составляют ценные бумаги транснациональных компаний.

Рынок ГКО-ОФЗ — рынок, организованный и регулируемый Министерством финансов РФ и Банком России в целях реализации бюджетной и денежно-кредитной политики, приобретает в современных условиях России значение в качестве одного из основных источников финансирования крупных инвестиционных программ.

Список использованной литературы

1. Астахов М. Рынок ценных бумаг и его участники.-М., 1996.

2. Блауг М.. Экономическая мысль в ретроспективе.-М.: ДЕЛО ЛТД, 1994.

3. Галанов В. Биржевое дело. Учебник.-М.:ФиС, 2001.-304 с.

4. Галанов В. Рынок ценных бумаг: Учебник. 2-е изд., перераб. и доп. –М.: Финансы и статистика, 2003.-448 с.

5. Грязнова А.Г.,Корнеева Р.В., Галанова В.А. Биржевая деятельность.-М.: Финансы и статистика,1995.

6. Долан Эдвин Дж., Кэмпбелл К., Кэмпбелл Розмари Дж. Деньги, банковское дело и денежно-кредитная политика.-М., 1991.

7. Курс экономики: Учебник.-2-е изд., доп./ Под ред. Райзберга Б.А.-М.: ИНФРА-М, 1999.-716 с.

8. Макконнел К.Р., Брю С.Л.. Экономикс.- М.: Республика, 1992.

9. ММВБ / www.micex.ru

10. Рынок ценных бумаг и биржевое дело: Уч. пос. Бердникова Т. М.: Финансы и статистика, 2002.-270 с.

11. Рынок ценных бумаг. М.: Финансы и статистика, 1996.

12. Рэй И. Рынок облигаций. Торговля и управление рисками.-М.:Дело, 1999.- 600 с.

13. Ценные бумаги. Учебник. Колесников В.И. 2003 г. 448 с.

14. Центральный банк России / www.cbr.ru

15. Шевченко И.Г. Этапы развития фондового рынка России / Консалтинговая компания "Эдвайзер" / Новости, обзоры, статьи / http: // www.advisergroup.ru.

Похожие работы

... и ликвидными активами, применяются для поддержки ликвидности баланса финансово-кредитных учреждений. Средства, полученные от реализации государственных ценных бумаг, позволяют безинфляционно покрыть дефицит государственного бюджета. Основная цель выпуска займов в сегодняшней России - покрытие переходящего из года в год дефицита бюджета и рефинансирование предыдущих займов. Обычно для этих ...

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... , каждая из них устроена по-своему. На каждую наложили отпечаток особенности национального рынка, десятилетия, а то и столетия неповторимого исторического пути страны. В России работают несколько фондовых бирж. Российская торговая система рынка ценных бумаг (РТС) представляет собой интегрированную торгово-расчетную инфраструктуру, организационно представленную НП " Фондовая биржа " Российская ...

... с Генеральными условиями выпуска и обращения облигаций федеральных займов, утвержденных постановлением Правительства РФ от 15 мая 1995 г. ОФЗ с переменным купонным доходом являются именными среднесрочными государственными ценными бумагами и представляют их владельцам право на получение номинальной стоимости облигации при ее погашении и на получение купонного дохода в виде процента к номинальной ...

0 комментариев