Навигация

Деятельность филиала Закрытого акционерного общества "ЮниКредит Банк" в г. Санкт-Петербурге

Введение

Производственная практика была пройдена в филиале Закрытого акционерного общества "ЮниКредит Банк" в г. Санкт-Петербурге в отделении «Черная речка». Мною было изучено:

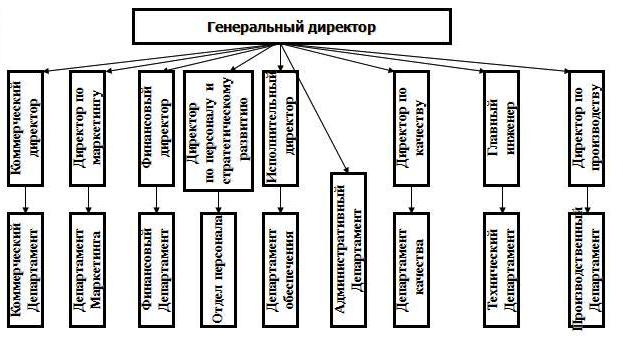

- Общее ознакомление с банком. Структура банка, функции его подразделений.

- Знакомство с правовыми и организационными основами деятельности кредитной организации (работа с основными нормативными документами, регулирующими правила проведения банковских операций).

- Рассмотрены основные услуги предоставляемые банком: услуги для корпоративных клиентов, частным лицам, малому и среднему бизнесу, финансово-кредитным учреждениям.

- Правила открытия счета, осуществление операций по приему дополнительных взносов, оформление расходных и приходных ордеров.

- Ознакомление с основными налогами банка.

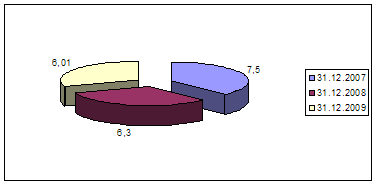

- Проведен анализ финансовой устойчивости банка.

- Сделаны выводы о прохождении производственной практики.

1. Организационная структура банка

«Юникредит Банк» создан в далеком 1989 году на основании постановления Совета министров СССР под именем «Международный Московский банк» (ММБ), а уже в 1991 году получил генеральную лицензию Банка России № 1. Является первым российским банком не только по номеру, но и первым банком с участием иностранного капитала.

Учредителями ММБ выступили три отечественных банка (Внешэкономбанк — 20%, Сбербанк — 10%, Промстройбанк — 10%) и пять западных (Bayerische Hypo- und Vereinsbank (HVB), Creditanstalt-Bankverein, Banka Commerciale Italiana, Credit Lyonnais и Kansalis-Osaki-Pankki), каждому из которых принадлежало по 12%. В июне 1994 года Внешэкономбанк вышел из состава акционеров ММБ. Его акции были распределены между двумя новыми акционерами — Внешторгбанком и BCEN-Eurobank, в то время французским дочерним банком ЦБ РФ. В 2001 году ММБ присоединил к себе Банк Австрия Кредитанштальт (Россия), дочернюю структуру Bank Austria.

В 2004 году контрольный пакет акций банка (52,88%) перешел HVB Group, еще 26,4% принадлежали скандинавской группе Nordea. Впрочем, с новым основным акционером банк прожил недолго: меньше чем через год — в июне 2005 года — HVB Group объединился с итальянской банковской группой UniCredit, одной из ведущих финансовых структур Европы*. Глава миноритарного акционера — Nordea — Ларс Нордстрем предложил итальянцам либо продать контрольный пакет ММБ, либо выкупить пакет скандинавов. В результате переговоров стороны остановились на последнем варианте.

К концу 2006 года UniCredit через свою дочку «Банк Австрия Кредитанштальт АГ» (BA-CA) консолидировал 90,03% акций ММБ, еще 9,97% (почти 5% голосующих) владел Европейский Банк Реконструкции и Развития (ЕБРР). Группа Nordea почти сразу же купила другую российскую финансовую структуру — ОРГРЭСБанк, а в июле 2007 года BA-CA завершил сделку по приобретению доли ЕБРР и стал владельцем 100% акций ММБ.

ЮниКредит Банк – универсальный коммерческий банк, входящий в число 10 крупнейших банков России и в 1000 крупнейших банков мира.

| рейтинг | Активы-нетто, тыс.руб. | ||

| 1 | Сбербанк России | 6 632 694 671 | www.sbrf.ru |

| 2 | Газпромбанк | 1 745 554 196 | www.gazprombank.ru |

| 3 | Россельхозбанк | 809 041 325 | www.rshb.ru |

| 4 | Банк Москвы | 752 639 552 | www.bm.ru |

| 5 | Альфа-Банк | 663 264 214 | www.alfabank.ru |

| 6 | ВТБ 24 | 598 142 370 | www.vtb24.ru |

| 7 | ЮниКредит Банк | 569 798 924 | www.unicreditbank.ru |

| 8 | Райффайзенбанк | 552 125 163 | www.raiffeisen.ru |

| 9 | Росбанк | 486 544 097 | www.rosbank.ru |

| 10 | Промсвязьбанк | 443 688 233 | www.psbank.ru |

Предприятие предоставляет широкий спектр услуг, как частым лицам, так и малому, среднему бизнесу и корпоративным клиентам, а также финансово-кредитным учреждениям.

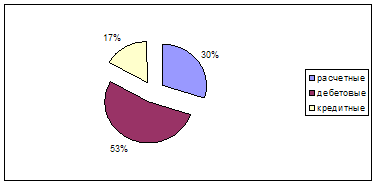

Услуги частным лицам включают в себя кредиты (автокредитование, ипотечные кредиты, потребительский кредит), банковские карты (кредитные карты, дебетовые карты, рекомендации по безопасному использованию карт, дисконтная программа «Карта скидок»), расчетно-кассовое обслуживание (операции по счетам, операции без открытия счета, валютно-обменные операции, операции с чеками, аккредитивы, оплата консульских сборов), инвестиции и сбережения (вклады, ПИФы, индивидуальные сейфы), дистанционное обслуживание (Enter.UniCredit, Mobile Banking, Телефонбанк, Call-центр)

Малому и среднему бизнесу оказываются услуги по расчетно-кассовому обслуживанию (открытие и ведение счетов, переводы, кассовое обслуживание, дистанционное обслуживание, Cash management), банковским картам (карточные программы по выплате заработной платы, корпоративные карты), ценным бумагам (депозиты и векселя), операциям (аккредитивы, инкассо, гарантии, конверсионные операции, валютный контроль), кредитам (микрокредиты, кредит на пополнение оборотных средств, экспресс-кредит для малых предприятий, экспресс-кредит для ИП, револьверный кредит, девелопкредит, технокредит, овердрафт), факторингу и лизингу (лизинг, автолизинг, лизинг коммерческой недвижимости).

Корпоративные клиенты могут использовать такие услуги как расчетно-кассовое обслуживание (открытие и ведение счетов, переводы, кассовое обслуживание, дистанционное обслуживание, Cash management), банковские карты (карточные программы по выплате заработной платы, корпоративные карты), ценные бумаги (операции на рынке ценных бумаг, депозитарные услуги, выпуск облигационных займов, депозиты и векселя), операции (аккредитивы, инкассо, гарантии, конверсионные операции, форвардные операции, операции на срочном рынке, валютный контроль), финансирование (корпоративное финансирование, кредитование), факторинг и лизинг (лизинг, автолизинг, лизинг коммерческой недвижимости).

Услуги финансово-кредитным учреждениям включают в себя расчетно-кассовое обслуживание (открытие и ведение счетов, переводы, кассовое обслуживание), банковские карты (карточные программы по выплате заработной платы, корпоративные карты, спонсорская программа VISA), ценные бумаги (операции на рынке ценных бумаг, депозитарные услуги, выпуск облигационных займов, векселя), операции (аккредитивы, инкассо, гарантии, конверсионные операции), межбанковские кредиты.

Похожие работы

... и рассчитывается по состоянию на последнее число каждого месяца. Порядок формирования себестоимости для целей бухгалтерского учета определен в ПБУ 10/99 "Расходы организации" в части расходов по обычным видам деятельности и других нормативных актах. Себестоимость на предприятии ЗАО «Конфлекс» формируется методом учёта фактических затрат, т.е. методом накопления данных о фактически произведённых ...

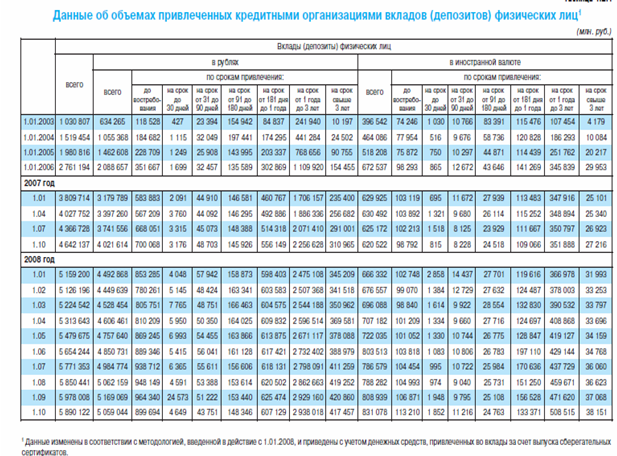

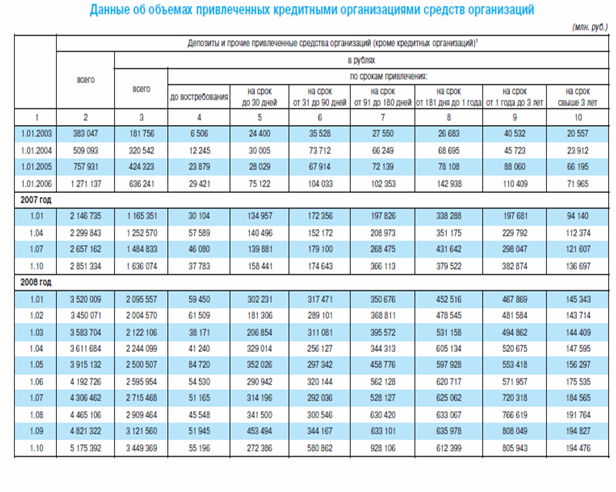

... коммерческого банка – это: · Депозиты организаций · Межбанковские депозиты. Анализ динамики межбанковских депозитов показывает изменение степени активности банка в развитии операций с банками-корреспондентами. Растущая зависимость от крупных межбанковских кредитов не может быть охарактеризована положительно, так как диверсификация привлекаемых ресурсов укрепляет ликвидность ...

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

... деятельность глобальных инвестиционных банков чрезвычайно диверсифицирована, перечислим основные направления деятельности ВТБ-24, которые позволят в дальнейшем усовершенствовать организацию межбанковских расчетов: 1. андеррайтинг; 2. управление активами крупных институциональных клиентов; 3. управление активами частных лиц; 4. управление государственным долгом ...

0 комментариев