Навигация

Методика анализа финансового состояния на основе ликвидности (платежеспособности)

1.2 Методика анализа финансового состояния на основе ликвидности (платежеспособности)

Финансовое состояние предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Признаки кризиса в деятельности предприятия обнаруживаются прежде всего в показателях ликвидности (платежеспособности) и финансовой устойчивости. Поэтому углубленный анализ финансового состояния начинается с рассмотрения именно этих показателей [17, с.102].

Анализ финансового состояния предприятия может проводиться тремя методами, рассмотренными ниже:

- Графическим - оценка финансового состояния предприятия проводится по балансограмме (графическому отображению показателей финансового состояния предприятия за анализируемый период времени) в динамике. Способ нагляден для аналитика. На основе анализа структуры и динамики структуры, соотношения долей различных показателей способ позволяет оценить сложившееся финансовое состояние и дать прогноз на перспективу.

- Табличным - оценка финансового состояния предприятия дается на основе расчета и анализа абсолютных и относительных (удельных весов) величин показателей, изменений абсолютных и относительных величин, масштаба изменений (темпа прироста) и структуры изменений показателей в анализируемом периоде, сведенных в табличные формы.

- Коэффициентным - оценка финансового состояния предприятия по результатам расчета относительных показателей (финансовых коэффициентов). Способ позволяет оценить динамику отдельных финансовых показателей анализируемого предприятия и сравнить финансовые характеристики нескольких предприятий по состоянию на определенную дату и в динамике [19, с.257].

Схема анализа финансового состояния предприятия представлена в Приложении А.

Для проведения общего анализа рассчитываются:

- удельные веса абсолютных значений показателей баланса, которые характеризуют структуру актива, пассива, запасов и финансовых результатов деятельности предприятия;

- изменения в абсолютных величинах (разница в абсолютных значениях на конец и на начало периода), характеризующие прирост или уменьшение той или иной статьи баланса и отчета о прибылях и убытках;

- изменения в удельных весах (разница в удельных значениях на конец и на начало периода), показывающие динамику структуры актива и пассива баланса, запасов и финансовых результатов деятельности предприятия;

- темп прироста показателей баланса и отчета о прибылях и убытках за анализируемый период;

- удельный вес изменений показателей баланса в изменении валюты баланса за анализируемый период [20, с.213].

Анализ финансового состояния предприятия может проводиться тремя методами, рассмотренными ниже:

- Графическим - оценка финансового состояния предприятия проводится по балансограмме (графическому отображению показателей финансового состояния предприятия за анализируемый период времени) в динамике. Способ нагляден для аналитика. На основе анализа структуры и динамики структуры, соотношения долей различных показателей способ позволяет оценить сложившееся финансовое состояние и дать прогноз на перспективу.

- Табличным - оценка финансового состояния предприятия дается на основе расчета и анализа абсолютных и относительных (удельных весов) величин показателей, изменений абсолютных и относительных величин, масштаба изменений (темпа прироста) и структуры изменений показателей в анализируемом периоде, сведенных в табличные формы.

- Коэффициентным - оценка финансового состояния предприятия по результатам расчета относительных показателей (финансовых коэффициентов). Способ позволяет оценить динамику отдельных финансовых показателей анализируемого предприятия и сравнить финансовые характеристики несколь-ких предприятий по состоянию на определенную дату и в динамике [19, с.257].

Схема анализа финансового состояния предприятия представлена в Приложении А.

Для проведения общего анализа рассчитываются:

- удельные веса абсолютных значений показателей баланса, которые характеризуют структуру актива, пассива, запасов и финансовых результатов деятельности предприятия;

- изменения в абсолютных величинах (разница в абсолютных значениях на конец и на начало периода), характеризующие прирост или уменьшение той или иной статьи баланса и отчета о прибылях и убытках;

- изменения в удельных весах (разница в удельных значениях на конец и на начало периода), показывающие динамику структуры актива и пассива баланса, запасов и финансовых результатов деятельности предприятия;

- темп прироста показателей баланса и отчета о прибылях и убытках за анализируемый период;

- удельный вес изменений показателей баланса в изменении валюты баланса за анализируемый период [20, с.213].

А2 = строка 240 + строка 270,

где А2 – активы, для обращения которых в наличные средства требуется определенное время:

- дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- прочие дебиторские активы.

Третья группа - медленнореализуемые активы:

А3 = строка 210 + строка 220 + строка 230 - строка 217, (3)

где А3 –наименее ликвидные активы:

- запасы, кроме строки «Расходы будущих периодов»;

- налог на добавленную стоимость по приобретенным ценностям;

- дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

Четвертая группа - труднореализуемые активы:

А4 = строка 190, (4)

где А4 - все статьи раздела 1 баланса «Внеоборотные активы»

Эти активы предназначены для использования в хозяйственной деятельности в течение достаточно длительного периода времени.

Первые три группы активов могут постоянно меняться в течение хозяйственного периода и относятся к текущим активам организации. Они более ликвидным, чем остальное имущество фирмы.

Обязательства организации (статьи пассива баланса) также группируются в четыре группы и располагаются по степени срочности их оплаты.

Первая группа - наиболее срочные обязательства:

П1 = строка 620 + строка 630 + строка 660, (5)

где П1 -кредиторская задолженность;

- задолженность участникам (учредителям) по выплате доходов;

- прочие краткосрочные обязательства;

- ссуды, не погашенные в срок.

Вторая группа - краткосрочные пассивы:

П2 = строка 610 , (6)

Для проведения общего анализа рассчитываются:

- удельные веса абсолютных значений показателей баланса, которые характеризуют структуру актива, пассива, запасов и финансовых результатов деятельности предприятия;

- изменения в абсолютных величинах (разница в абсолютных значениях на конец и на начало периода), характеризующие прирост или уменьшение той или иной статьи баланса и отчета о прибылях и убытках;

- изменения в удельных весах (разница в удельных значениях на конец и на начало периода), показывающие динамику структуры актива и пассива баланса, запасов и финансовых результатов деятельности предприятия;

- темп прироста показателей баланса и отчета о прибылях и убытках за анализируемый период;

- удельный вес изменений показателей баланса в изменении валюты баланса за анализируемый период [20, с.213].

А2 = строка 240 + строка 270, (2)

где А2 – активы, для обращения которых в наличные средства требуется определенное время:

- дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- прочие дебиторские активы.

Третья группа - медленнореализуемые активы:

А3 = строка 210 + строка 220 + строка 230 - строка 217, (3)

где А3 –наименее ликвидные активы:

- запасы, кроме строки «Расходы будущих периодов»;

- налог на добавленную стоимость по приобретенным ценностям;

- дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

Четвертая группа - труднореализуемые активы:

А4 = строка 190, (4)

А1 + А2 > П1 + П2. (10)

Перспективная ликвидность прогнозирует платежеспособность органи-зации на более длительный срок, которая будет обеспечена при условии, что поступления денежных средств с учетом имеющихся материально-производственных запасов и долгосрочной дебиторской задолженности превы-сят все внешние обязательства:

А1 + А2 + A3 > П1 + П2 + ПЗ. (11)

Третье условие отражает общую, потенциальную платежеспособность. Минимально необходимым условием для признания структуры баланса удовлетворительной является соблюдение неравенства А4 ≤ П4.

На практике одновременно все эти условия не всегда выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Невыполнение последнего условия характеризует баланс как неликвидный, так как не соблюдается минимальное условие финансовой стабильности – наличие собственных оборотных средств. Недостаток средств по одной группе активов может компенсироваться их избытком по другой. В реальной же ситуации менее ликвидные активы в целях платежеспособности не могут компенсировать в полной мере недостаток более ликвидных.

Имущественный подход анализа ликвидности баланса предприятия представлен в таблице 1.

Таблица 1 - Анализ ликвидности баланса (имущественный подход)

| А4 (внеоборотные активы) | А4 < П4 | П4 (капитал и резервы) | А4 < П4 | П4 – А4 |

| A3 (запасы и НДС по приобретенным ценностям) | A3 > П3 | П3 (долгосрочные пассивы) | A3 > П3 | А3 – П3 |

| А2 (дебиторская задолженность и прочие оборотные активы) | А2 > П2 | П2 (краткосрочные кредиты и займы) | А2 > П2 | А2 – П2 |

| А2 (дебиторская задолженность и прочие оборотные активы) | А2 > П2 | П2 (краткосрочные кредиты и займы) | А1 > П1 | А1 – П1 |

Логика представленных соотношений такова:

- бессрочные источники (собственный капитал) соответствуют в балансе внеоборотным активам и служат их источником финансирования. Кроме того, собственный капитал, являясь основой стабильности организации, частично должен финансировать и оборотный капитал. Именно поэтому желательно определенное превышение собственного капитала над внеоборотными активами, которое формирует собственный оборотный капитал;

- долгосрочные обязательства соответствуют в балансе запасам и, в соответствии с логикой этой методики, служат источником их финансирования. При этом величина запасов должна превышать обязательства, чтобы по мере естественного преобразования запасов в денежные средства организация могла гарантированно погашать свои долгосрочные обязательства;

- краткосрочные кредиты и займы соответствуют дебиторской задолженности и служат источником их финансирования, при этом для признания баланса ликвидным необходимо превышение дебиторской задолженности над соответствующими пассивами;

- кредиторская задолженность соответствует в балансе наиболее ликвидным активам, то есть денежным средствам и краткосрочным финансовым вложениям. При этом необходимо превышение кредиторской задолженности над денежными средствами и краткосрочными финансовыми вложениями.

Вторая методика анализа ликвидности баланса, основываясь на тех же основных принципах, тем не менее, имеет ряд особенностей (таблица 2).

Таблица 2 - Анализ ликвидности баланса (функциональный подход)

| А4 (внеоборотные активы) | А4 < П4 | П4 (капитал и резервы) | А4 < П4 | П4 – А4 |

| A3 (запасы и НДС по приобретенным ценностям) | A3 > П3 | П3 (долгосрочные пассивы) | A3 > П3 | А3 – П3 |

| А2 (дебиторская задолженность и прочие оборотные активы) | А2 > П2 | П2 (краткосрочные кредиты и займы) | А2 > П2 | А2 – П2 |

| А2 (дебиторская задолженность и прочие оборотные активы) | А2 > П2 | П2 (краткосрочные кредиты и займы) | А1 > П1 | А1 – П1 |

Эта методика отражает интересы менеджмента и иллюстрирует функциональное равновесие между активами и источниками их финансирования в основных циклах хозяйственной деятельности (инвестиционный, операционный и денежный циклы). В целом, вторая методика представляется более подходящей для анализа российских организаций, поскольку учитывает их специфику. В частности, она предполагает возможность финансирования внеоборотных активов наряду с собственным капиталом еще и долгосрочными обязательствами (зачастую в качестве долгосрочных обязательств организаций выступают учредительские займы, которые по сути являются тоже собственным капиталом) [29, с.429].

Финансирование запасов в соответствии с этой методикой осуществляется за счет кредиторской задолженности; финансирование дебиторской задолженности осуществляется за счет привлеченных краткосрочных кредитов и займов. Таким образом, соотношения первой методики представляются менее адекватными особенностям российской экономики, чем соотношения второй методики. Особенно нерационально превышение денежных средств и краткосрочных финансовых вложений над кредиторской задолженностью, поскольку это приводит к инфляционным потерям, связанным с обесценением денежных средств организации.

Анализ ликвидности баланса может быть продолжен сравнительным анализом приростов групп активов и соответствующих им пассивов (то есть прирост А4 сравнивается с приростом П4).

Варианты интерпретации возможных вариантов для растущей организации приведены в таблице 3.

Таблица 3 - Предельный анализ ликвидности баланса (имущественный подход)

| Рациональные соотношения (в соответствии с методикой 1) | Интерпретация | Нерациональные соотношения (в соответствии с методикой 1) | Интерпретация |

| DА4 < DП4 DА3 > DП3 DА2 > DП2 DА1 > DП1 | Ликвидность баланса увеличивается, имеющиеся дефициты уменьшаются, финансирование организации дорожает | DА4 < DП4 DА3 > DП3 DА2 > DП2 DА1 > DП1 | Ликвидность баланса увеличивается, имеющиеся дефициты уменьшаются, финансирование организации дорожает |

Логика представленных соотношений такова:

- бессрочные источники (собственный капитал) соответствуют в балансе внеоборотным активам и служат их источником финансирования. Кроме того, собственный капитал, являясь основой стабильности организации, частично должен финансировать и оборотный капитал.

Именно поэтому желательно определенное превышение собственного капитала над внеоборотными активами, которое формирует собственный оборотный капитал;

- долгосрочные обязательства соответствуют в балансе запасам и, в соответствии с логикой этой методики, служат источником их финансирования. При этом величина запасов должна превышать обязательства, чтобы по мере естественного преобразования запасов в денежные средства организация могла гарантированно погашать свои долгосрочные обязательства;

- краткосрочные кредиты и займы соответствуют дебиторской задолженности и служат источником их финансирования, при этом для признания баланса ликвидным необходимо превышение дебиторской задолженности над соответствующими пассивами;

- кредиторская задолженность соответствует в балансе наиболее ликвидным активам, то есть денежным средствам и краткосрочным финансовым вложениям.

При этом необходимо превышение кредиторской задолженности над денежными средствами и краткосрочными финансовыми вложениями.

Итак, коэффициенты ликвидности являются важной составляющей оценки возможности предприятия погасить имеющуюся задолженность. Расчет и оценка коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными средствами.

Таким образом, понятия платежеспособности и ликвидности являются очень близкими, но термин «платежеспособность» несколько шире, так как он включает в себя не только и не сколько возможности превращения активов в денежные средства, сколько способность своевременно и полностью выполнять свои обязательства, вытекающие из торговых, кредитных и иных операций денежного характера.

Систематический контроль платежеспособности предприятия позволяет оперативно выявлять негативные стороны в работе предприятия и своевременно принимать действенные меры по выходу из сложившейся ситуации. Поэтому анализу ликвидности и платежеспособности на предприятии должно уделяться самое пристальное внимание.

Похожие работы

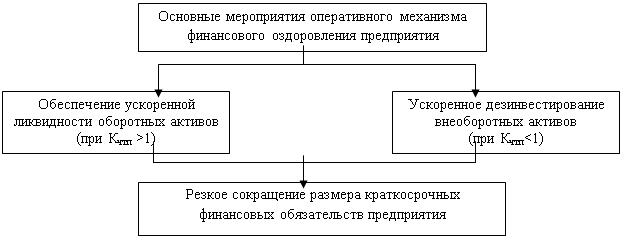

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... 4 по ОКУД); Приложение к бухгалтерскому балансу (форма № 5 по ОКУД); другие данные, получаемые при проведении мониторинга финансового состояния предприятия. Основной целью проведения анализа финансового состояния организации является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности. Общие показатели: ...

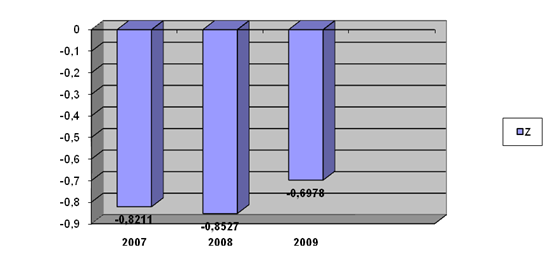

выступают модели диагностикой финансово-хозяйственного состояния отечественного предприятия. Объектом исследования является анализ финансового состояния ООО «Арпак». 1. Характеристика ООО «Арпак» Общество с ограниченной ответственностью «Арпак» зарегистрировано администрацией г. Санкт-Петербурга 30.03.2000г., регистрационный номер 930, лицензия № 0033763 от 07.08.2000г. ООО «Арпак» ...

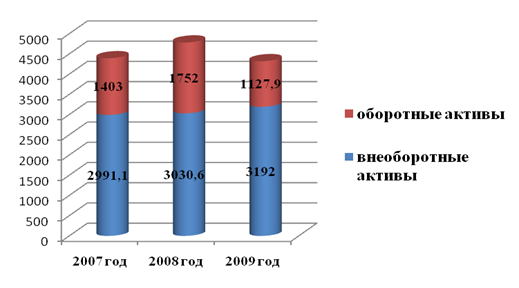

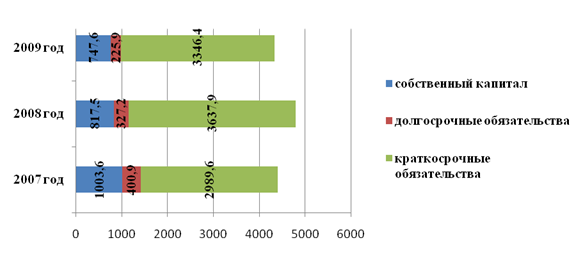

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

0 комментариев