Навигация

Совместное производство, включающее помимо перечисленных выше пунктов еще и совместное проведение НИОКР

5. Совместное производство, включающее помимо перечисленных выше пунктов еще и совместное проведение НИОКР.

6. МКП по комплексу работ, охватываемых всеми перечисленными выше моделями.

7. Подрядная МКП, при которой заказчику предоставляется согласованное количество продукции, произведенной подрядчиком с использованием "ноу-хау" и документации заказчика. Эта форма МКП наиболее проста и распространена. Но она чаще бывает недолговременной для российских предприятий, так как иностранный заказчик при определенном повороте событий может приостановить и не возобновлять заказ, что ставит российского подрядчика в затруднительное положение.

Однако во многих случаях российским предприятиям приходится довольствоваться лишь подрядной кооперацией, и другими простыми формами МКП. Скачку к наиболее развитым, комплексным формам МКП в России препятствуют: отсутствие у многих предприятий опыта кооперационного сотрудничества; ограниченный научно-технический и производственно-технологический потенциал, существенно уступающий ведущим компаниям развитых стран; отсутствие средств, особенно валютных, на перестройку производства.

На начальной стадии привлечения иностранных инвестиций в российскую экономику получила распространение такая форма внешнеэкономической деятельности, как создание совместных предприятий. Они создавались на основе договора между отечественным государственным предприятием, которое выделяло определенную часть имущества, имевшегося в его распоряжении (здания, оборудование, научно-технические знания), в качестве вклада в уставный фонд СП. Доля иностранного инвестора в уставном фонде определялась стоимостью поставляемых им машин, оборудования, современных технологий и наличных денег в СКВ. С самого начала в процессе создания СП наиболее остро встала проблема определения реального соотношения вкладов российского и иностранного партнеров. Уже на первых этапах выявились определенные недостатки этой формы предпринимательства для нашей страны, поскольку занижалась реальная доля отечественных участников при формировании уставных фондов СП.

В настоящее время серьезных западных инвесторов интересует не столько партнерство с российскими предприятиями, сколько приобретение надежных элементов контроля над производством. Поэтому все большую роль в привлечении иностранных инвестиций играет создание предприятий со 100%-ным иностранным участием. Когда предприятие создается полностью за счет иностранного инвестора, то не возникает вопрос о правильной оценке российского вклада. И в этом смысле такие предприятия даже предпочтительнее СП.

2. Анализ внешнеэкономической деятельности ОАО «Аммофос» 2.1 Характеристика предприятия

Череповецкое Акционерное Общество "Аммофос" является одним из лидеров среди российских производителей фосфорных минеральных удобрений. Значительные производственные мощности - 900 тысяч тонн P2O5 в год -обуславливают необходимость большого числа партнеров.

C 2001 года ОАО "Аммофос" входит в состав компании "ФосАгро". Компания "ФосАгро" - крупная вертикально-интегрированная структура с полным циклом производства фосфорсодержащих минеральных удобрений от добычи фосфатного сырья до конечных продуктов (удобрения, кормовые фосфаты, фосфорная кислота). Руководство производственно-хозяйственной деятельностью большинства предприятий компании осуществляет управляющая компания ЗАО "ФосАгро АГ".

В числе компаний, передавших ЗАО "ФосАгро АГ" полномочия единоличного исполнительного органа, - крупнейшие предприятия российской химии: ОАО "Аммофос" и ОАО "Череповецкий "Азот" (Вологодская область), ООО "Балаковские минудобрения" (Саратовская область), ОАО "Воскресенские минеральные удобрения" (Московская область), крупнейшее в России предприятие по производству апатитового концентрата ОАО "Апатит" (Мурманская область), а также транспортно-экспедиторская компания "ФосАгро-Транс". Поставки минеральных удобрений российским потребителям и в страны СНГ осуществляются через дочернюю региональную сбытовую сеть "Регион-Агро" и специализированную сбытовую организацию ООО "ФосАгро-Маркетинг".

Суммарный годовой объем производства минеральных удобрений составляет более 4 млн. тонн. В деятельности компании основным приоритетом является насыщение внутреннего рынка высококачественными фосфорсодержащими удобрениями.

Череповецкие удобрения хорошо известны практически во всех регионах России и далеко за ее пределами. ОАО "Аммофос" имеет 7 международных наград, в том числе наиболее престижную - "Бриллиантовую Звезду" за качество продукции. Нет ни одного региона в России, который за почти 25 лет существования завода не вносил на поля череповецкий фосфор.

Главный курс, который взят предприятием в качестве приоритетного в последние годы, - повышение качества продукции и удовлетворение запросов потребителей. Компанией многое сделано в этом плане: оно первое в России, кто освоил в промышленном масштабе выпуск диаммонийфосфата. Для российских сельскохозяйственных производителей специально разработаны и выпускаются комплексные NPK удобрения с оптимальным содержанием питательных веществ: диаммофоска и NPK 13:19:19, которые, как продукты, стали в 1999 году лауреатами конкурса "100 лучших товаров России". Освоен выпуск ЖКУ марки 11:37.

Разработана и внедрена технология введения в состав удобрений микрокомпонентов. Все производимые ОАО"Аммо-фос" удобрения обрабатываются обеспыливающими и ан-тислеживающими реагентами, что позволяет нашему потребителю снижать их потери при транспортировке и сохранять качество при хранении.

Один из главных моментов производственной деятельности - постоянный комплексный анализ затрат на производство продукции и, как его результат, - снижение расхода сырья и материалов на производство каждой тонны удобрений за период 1992-1999 гг в среднем на 7%.

Ближайшей перспективой технического развития ОАО "Аммофос" станет создание гибких схем по производству самого широкого ряда тройных удобрений, система фасовки удобрений будет дополнена установкой по упаковке продукции в 50-килограммовые мешки, в результате чего потребитель сможет получать все виды удобрений, упакованные в полиэтиленовую тару по 5 кг, 50 кг, в 1000-литровые контейнера. Компания уже выпустила первые партии тукосмесей и в дальнейшем планирует развивать сеть тукосмесительных установок.

Модернизации будут подвергнуты все основные технологические производства, особое внимание программа перспективного развития ОАО "Аммофос" уделяет совершенствованию собственного транспортного комплекса и расширению комплекса природоохранных мероприятий.

Компания не ограничивает свою сферу деловой активности только выпуском удобрений. АО "Аммофос" является учредителем ряда совместных предприятий - ЗАО "Амко" (Россия-Швейцария), компании RPRL (Россия-Индия), инвестиционной российской компании "Аминвест", дис-трибьютерской фирмы ЗАО "Аммофос трейд".

2.2 Продукция предприятияПродукция, выпускаемая предприятием, хорошо известна практически во всех регионах России и далеко за ее пределами. Высокий уровень производства позволяет выпускать удобрения соответствующие мировым стандартам.

В настоящее время предприятие выпускает двойные марки удобрений, содержащие азот и фосфор, и трехкомпонентные, в состав которых входят все три основные элемента питания: азот, фосфор и калий, а также макро - и микроэлементы: сера, магний, кальций и небольшие количества меди, цинка, марганца и железа.

Сфера применения этих удобрений в растениеводстве практически неограничена. Они универсальны, высокоэффективны и экономичны. Аммофос, диаммонийфосфат, диаммофоска, NРК 13-19-19 и сульфоаммофос используются на любых типах почв для основного и рядкового внесения под основные сельскохозяйственные культуры, они совместимы с другими удобрениями, могут использоваться для тукосмешения. Все удобрения транспортируются насыпью, в контейнерах типа "big bag", в полиэтиленовых пакетах по 5 кг.

Жидкие комплексные удобрения удобны и просты в применении, их можно точно дозировать и равномерно вносить в почву. Питательные вещества ЖКУ хорошо усваиваются растениями. По эффективности не уступают твердым удобрениям, а в ряде случаев их превосходят. Новая марка ЖКУ 11-37 содержит больше питательных компонентов, чем ЖКУ марки 10:34, и практически не содержит взвесей. Применяются для плодово-ягодных, овощных и декоративных культур на всех видах почв. Их транспортировка покупателю осуществляется в специальных цистернах.

По заказам покупателей в состав удобрений могут быть введены любые виды микроэлементов - бор, медь, цинк и т.д., а также стимуляторы роста растений.

Кроме выпуска традиционных, хорошо известных марок фосфорных удобрений компания освоила и осуществляет производство сульфоаммофоса. Достаточно высокое содержание серы в удобрении повышает его агрохимическую ценность - способствует увеличению урожайности, улучшению качества продукции, более полному использованию макро и микроэлементов. Сера повышает устойчивость растений к неблагоприятным погодным условиям и болезням.

Для всех удобрений ОАО "Аммофос" характерна высокая концентрация основных питательных элементов, отсутствие балластных веществ, выровненный гранулометрический состав, химическая однородность. Все удобрения обладают хорошими физико-химическими свойствами, не содержат вредных примесей, для их производства используются высококачественные сырьевые материалы.

2.3 Анализ внешнеэкономической деятельности ОАО «Аммофос»

ОАО «Аммофос» является одним из крупнейших отечественных экспортеров минеральных удобрений. Доля экспорта в 2004 г составила 68% общего объема выпускаемой продукции. В таблице 2.1 нами дано описание основной продукции предприятия и принятых сокращений названий этой продукции. В дальнейшем, для удобства, мы будем использовать сокращенный вариант названия продукции.

Таблица 2.1

Наименование продукции ОАО «Аммофос»

| Продукт | Описание |

| Аммофос-экстра 12:52 | концентрированное, безнитратное, водорастворимое, гранулированное азотно-фосфорное удобрение |

| Диаммонийфосфат удобрительный (ДАФ) 18:46 | концентрированное, безнитратное, водорастворимое, гранулированное азотно-фосфорное удобрение |

| Диаммофоска (ДАФК) 10:26:26 | концентрированное, безнитратное, водорастворимое, гранулированное азотно-фосфорно-калийное удобрение. |

| Азотно-фосфорно-калийное удобрение (NPK) марка 13-19-19 | концентрированное, гранулированное, безнитратное, водорастворимое удобрение |

| ЖКУ марка 11-37 | жидкое комплексное, концентрированное, безнитратное, азотно-фосфорное удобрение с повышенным содержанием питательных веществ |

В таблице 2.2 нами проведен анализ поставок основных трех видов продукции, выпускаемой ОАО «Аммофос» на внутренний и внешний рынок. Анализ проведен за 2004 г. с помесячной разбивкой.

Таблица 2.2

Анализ поставок продукции ОАО «Аммофос», т.

| Месяц | МАФ | ДАФ | ЖКУ | Всего: | |||

| экспорт | внутренний рынок | экспорт | внутренний рынок | экспорт | внутренний рынок | ||

| январь | 57 961 | 200 | 71 661 | 200 | 3 950 | 200 | 198 676 |

| февраль | 53 210 | 200 | 66 467 | 200 | 3 000 | 200 | 185 864 |

| март | 64 704 | 200 | 72 657 | 200 | 2 700 | 200 | 210 257 |

| апрель | 61 467 | 200 | 71 661 | 200 | 3 950 | 200 | 209 416 |

| май | 45 317 | 200 | 63 436 | 200 | 2 700 | 4 500 | 164 861 |

| июнь | 78 191 | 200 | 71 445 | 200 | 2 700 | 4 500 | 191 379 |

| июль | 47 846 | 200 | 62 138 | 200 | 3 000 | 4 500 | 155 872 |

| август | 60 911 | 200 | 74 259 | 200 | 2 700 | 4 500 | 213 663 |

| сентябрь | 52 903 | 200 | 101 532 | 200 | 2 700 | 4 300 | 194 335 |

| октябрь | 38 995 | 200 | 90 493 | 200 | 2 900 | 200 | 140 988 |

| ноябрь | 50 375 | 200 | 112 224 | 200 | 3 950 | 200 | 181 157 |

| декабрь | 63 689 | 200 | 92 441 | 200 | 2 700 | 200 | 211 434 |

| Итого: | 675 569 | 2 400 | 950 414 | 2 400 | 36 950 | 23 700 | 2 257 901 |

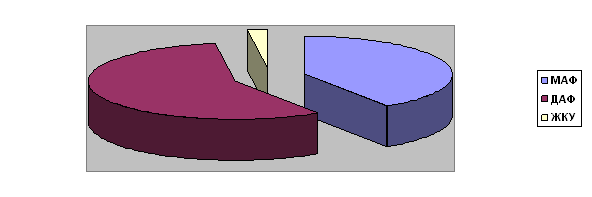

По данным таблицы 2.2 и рис. 2.1 мы можем сделать следующие выводы. Во-первых, поставки продукции на внешний рынок в несколько десятков раз превышают поставки на внутренний рынок. Во – вторых, наибольшим спросо на внешнем рынке пользуется Диаммонийфосфат удобрительный (ДАФ), далее идет марка МАФ и, наиболее низкие объемы экспорта у марки ЖКУ.

Рис. 2.1 Объемы экспорту продукции ОАО «Аммофос»

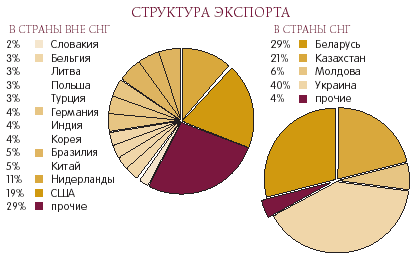

География поставок продукции предприятия достаточно разнообразна, она включает в себя страны Европы, Азии, Америки и Африки. Основные потребители продукции ОАО «Аммофос» приведены в таблице 2.3.

Таблица 2.3

География поставок продукции ОАО «Аммофос» за 11 мес. 2004 г.

| МАФ | ДАФ | ЖКУ | |||

| Страна | Всего, ТН | Страна | Всего, ТН | Страна | Всего, ТН |

| Аргентина | 61 738,446 | Турция | 31 363,000 | Швейцария | 956,154 |

| Уругвай | 24 175,288 | Аргентина | 128 225,823 | Франция | 4 520,830 |

| Бразилия | 238 175,814 | Уругвай | 42 865,139 | Великобритания | 12 944,624 |

| Нидерланды | 75 114,073 | Бразилия | 45 766,615 | Литва | 323,800 |

| Бельгия | 19 800,000 | Нидерланды | 153 697,082 | Германия | 663,420 |

| Швеция | 4 484,167 | Бельгия | 47 632,891 | Польша | 937,600 |

| Европа | 64 071,428 | Европа | 135 476,406 | ||

| Испания | 4 012,966 | Иран | 31 473,600 | ||

| Пакистан | 53 013,800 | Пакистан | 169 221,368 | ||

| Канада | 13 367,800 | Индия | 32 963,800 | ||

| ИТОГО: | 557 953,782 | 818 685,724 | 20 346,428 | ||

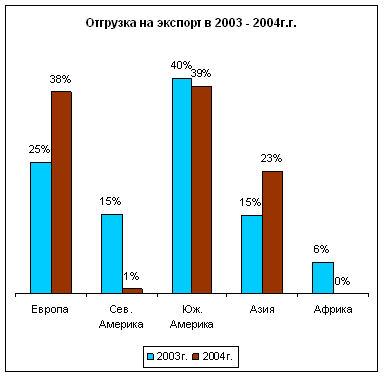

Если проанализировать в процентном соотношении отгрузку продукции на экспорт в 2003-2004 гг. (рис. 2.2), то можно сделать вывод, что в 2004 г. экспорт продукции в 2004 существенно был увеличен в Европу и Азию и уменьшен в Америку. В Африку в 2004 г. продукция не поставлялась.

Рис. 2.2 Анализ экспорта продукции ОАО «Аммофос» в 2003-2004 гг.

Таким образом, подытоживая проведенный анализ мы можем констатировать, что предприятие увеличивает поставки не только на внутренний рынок, но и на экспорт, а также проводит активную политику по поиску и завоеванию новых рынков.

3. Экспортный потенциал химического комплекса России в контексте вступления в ВТО

В настоящее время одной из самых актуальных проблем является вступление РФ в ВТО. Данный вопрос активно дискутируется во многих инстанциях. Большинство руководителей химических предприятий относятся к этому процессу отрицательно, однако официальные представители химической промышленности страны все еще не высказали своего официального мнения по этому вопросу. Тем не менее, некоторые эксперты считают, что форсированное вступление России в ВТО может нанести ущерб химическому комплексу страны.

За последние годы химия и нефтехимия была одним из лидеров промышленного развития страны. Согласно приведенным выше данным Госкомстата, прирост выпуска продукции в отрасли как за 2003-2004 годы, так и в 2005 г. опережал расширение промышленного производства в России и показатели подавляющего большинства остальных отраслей. В особенности впечатляли результаты, достигнутые в отдельных подотраслях химии - производстве минеральных удобрений, синтетических смол и пластмасс.

В значительной степени подобные успехи химической промышленности в целом и ее отдельных подотраслей были достигнуты за счет удачного выступления на внешних рынках и есть вероятность, что после вступления в ВТО отечественные заводы потеряют свою конкурентоспособность. Это, учитывая недостаточно высокий платежеспособный спрос на химическую продукцию на внутреннем рынке, чрезвычайно негативно скажется на всех параметрах и общих тенденциях развития отрасли.

Правительство активно выступает за то, чтобы РФ стала членом ВТО как можно скорее, так как, экономика не может развиваться, будучи изолированной от процессов мировой торговли, от международной конкуренции, в условиях невысокой стоимости рабочей силы, низкой цены на энергоносители, снижения налоговой нагрузки. Важным моментом является и то, что без членства в ВТО Россия изолирована от участия в разработке новых норм международной торговли и ее интересы абсолютно не учитываются. Важнейшим элементом сегодняшнего этапа переговорного процесса является согласование условий членства в этой организации.

Эксперты химического комплекса, отмечая, что присоединение России к ВТО в целом отвечает долгосрочным интересам развития страны, считают, что нужно разработать меры для защиты продукции российских производителей на внутреннем рынке на более длительный срок, чем это предлагает правительство.

Причин для этого несколько. Во-первых, экспорт. По данным НИИТЭХИМа, за рубеж поставляется до 40% произведенных химикатов, при этом основными статьями экспорта химического комплекса РФ являются продукты неглубокого передела сырья - минеральные удобрения, аммиак, апатитовый концентрат, метанол, термопласты.

Малоэффективная номенклатура экспорта химического комплекса определяется востребованностью дешевой российской продукции неглубокого передела сырья со стороны развитых стран, ориентирующих собственное производство на выпуск товаров с высокой добавленной стоимостью. Эта востребованность сохранится и в перспективе - вне зависимости от того, будет наша страна членом ВТО или нет. Российские химикаты с высокой степенью переработки сырья менее конкурентоспособны на мировом рынке: мы уступаем и по качеству, по цене вследствие отсталости технологий, высоких норм расхода энергосырьевых ресурсов, слабо развитой инфраструктуры и т.д. А при низкой конкурентоспособности химической продукции глубокой степени переработки сырья вступление в ВТО не поможет расширению рынков сбыта.

В настоящее время на ряд химикатов (минеральные удобрения, пластмассы и некоторые виды органических и неорганических продуктов) установлены вывозные пошлины в пределах 5-6,5%. Вступление России в ВТО предопределяет отказ от вывозных пошлин, т.е. экспорт данной продукции станет более эффективным и производители смогут увеличить объемы поставок за рубеж. Вместе с тем экспортный потенциал химического комплекса РФ практически исчерпан. Так, в 2004 году было экспортировано около 20 млн. т минеральных удобрений, что составило 81% их выпуска, в том числе: по карбамиду (мочевине) - 90,5%, по аммофосу - 96%, хлористому калию - 77,8%.

Более того, расчеты показывают, что если не будут сдерживаться темпы прироста цен на продукцию и услуги естественных монополий (ОАО "Газпром", РАО ЕЭС, МПС), то уже в 2007 г. большая часть продукции химического комплекса станет неконкурентоспособной.

Таким образом, полагают специалисты, вступление России в ВТО, означающее снятие дискриминационного режима, т.е. смягчение антидемпинговых мер, применяемых в настоящее время к целому ряду химикатов (прежде всего аммиачной селитре, карбамиду, хлористому калию), не будет способствовать расширению поставок химической продукции за рубеж и, напротив, усилит процесс проникновения на отечественный рынок продукции, для выпуска которой в стране есть все предпосылки: мощности, сырье, трудовые ресурсы

Во-вторых, импорт. Либерализация внешнеторгового режима вследствие вступления России в ВТО в условиях низкой конкурентоспособности российской химической продукции может привести к вытеснению отечественных производителей химикатов с собственного рынка зарубежными поставщиками. Сужение рынка сбыта приведет к снижению степени загрузки мощностей, что уменьшит рентабельность и еще в большей степени увеличит разрыв между ценами на российскую и импортную продукцию.

Специалисты предлагают добиваться максимальной степени защиты российских производителей химической продукции. По мнению экспертов, форсированное вступление России в ВТО может принести химическому комплексу и экономике страны в целом существенный ущерб, в связи с чем до получения статуса полноправного члена этой организации необходимо провести тщательное рассмотрение социально-экономических последствий снижения ставок ввозных таможенных пошлин.

В связи с этим Российский союз химиков предлагает разработать федеральную программу повышения конкурентоспособности отечественной продукции, предусматривающую защиту от недобросовестного импорта и создание благоприятных условий для расширения производства.

Кроме того, в условиях, когда экспортный потенциал химического комплекса РФ практически исчерпан, важнейшей задачей является сохранение достигнутого уровня валютной выручки. Решение данной задачи будет зависеть не от членства в ВТО, а от ценовой конкурентоспособности отечественной продукции, которая, в свою очередь, будет определяться главным образом темпами роста цен на продукцию и услуги естественных монополий.

Специалисты полагают, что снижение импортного тарифов обострит проблему низкой ценовой конкурентоспособности отечественной химической продукции, что в условиях удорожания энергосырьевых ресурсов и дефицита средств для модернизации производства может привести к дальнейшему вытеснению российских товаров зарубежными аналогами в ущерб отечественным производителям. Это, в свою очередь, негативно отразится и на тех секторах экономики РФ, где высока степень химизации - прежде всего на автомобилестроении, строительстве, текстильной промышленности.

Чтобы избежать этого, в ходе переговоров о вступлении России в ВТО для продукции, наиболее чувствительной к конкуренции, необходимо добиваться высокой степени защиты российских производителей и при установлении уровней связывания импортных тарифов отстаивать дифференцированный подход. При этом за основу принимать не степень переработки сырья, а учитывать такие факторы, как: значение продукта в обеспечении экономической и оборонной безопасности; наличие собственных производств, способных обеспечить потребности в конкурентоспособной продукции; ограниченность технико-экономических условий для повышения конкурентоспособности.

Заключение

Внешнеэкономическая деятельность реализуется как на уровне государства, так и на уровне отдельных хозяйствующих субъектов. В первом случае внешнеэкономическая деятельность направлена на установление межгосударственных основ сотрудничества, создание правовых, торговых и политических механизмов, стимулирующих развитие и повышение эффективности внешнеэкономических связей.

Предприятием является хозяйствующий субъект, который на основе использования экономических ресурсов производит и реализует товары, выполняет работы, оказывает услуги. Внешнеэкономическая деятельность предприятия - это сфера хозяйственной деятельности, связанная с международной производственной интеграцией и кооперацией, экспортом и импортом товаров и услуг, выходом на внешний рынок.

Основными формами внешнеэкономической деятельности предприятий является внешнеторговая деятельность и международная кооперация производства.

В практической части курсовой работы нами был проведен анализ внешнеэкономической деятельности ОАО "Аммофос". Череповецкое Акционерное Общество "Аммофос" является одним из лидеров среди российских производителей фосфорных минеральных удобрений. Значительные производственные мощности - 900 тысяч тонн P2O5 в год -обуславливают необходимость большого числа партнеров.

ОАО "Аммофос" является одним из крупнейших отечественных экспортеров минеральных удобрений. Доля экспорта в 2004 г составила 68% общего объема выпускаемой продукции.

По проведенномй анализу мы можем сделать вывод, что предприятие увеличивает поставки не только на внутренний рынок, но и на экспорт, а также проводит активную политику по поиску и завоеванию новых рынков.

Список использованной литературы

1. Лавров С.Н., Фролов Б.А. Валютно-финансовые отношения предприятий и организаций с зарубежными партнерами. - М., 2004.

2. Оболенский В.П., Асланова Т.О. Внешнеэкономические проблемы повышения конкурентоспособности российского производства // Проблемы прогнозирования. - 2005. -№ 5. -с.88-99.

3. Основы внешнеэкономических знаний / Под. ред. И.П. Фаминского. -М.: Международные отношения, 2001.

4. Предприятие на внешних рынках: Внешнеторговое дело: учебник /Под. ред. С.И. Долгова, И.И. Кретова. - М.: БЕК, 2003.

5. Региональная экономика: учеб. пособие /Под. ред. Т.Г. Морозовой. -М.: ЮНИТИ, 2004.

6. Спартак А. Государственная поддержка экспорта в России // Внешняя торговля. -2003. -№4. -с.8-12.

7. Стровский Л.Е. Внешний рынок и предприятие. -М.: Финансы и статистика, 2003.

8. Управление внешнеэкономической деятельностью хозяйствующих субъектов в России: учеб. пособие /Под. ред. А.К. Иванова. - М., 2004.

9. Урманов И. Международные инвестиционные проекты в отечественном машиностроении //Российский экономический журнал. -2005. -№8. -с.72-76.

Похожие работы

... импорт с результатами от него. В полные затраты предприятия на экспорт товаров, помимо производственной себестоимости, входят накладные расходы по экспорту и экспортные пошлины. 2 Анализ внешнеэкономической деятельности Украины 2.1 Анализ экспорта Украины Украина занимает одно из первых мест среди стран мира, в которых внешнеторговый оборот совпадает с ВВП. Это означает, что весомая частица ...

... продукции, ден. ед.: изделие А изделие В изделие С 600 450 150 620 450 200 620 450 225 625 460 250 Анализ внешнеэкономической деятельности предприятия Показатели 1-й квартал Доля 2-й квартал Доля 3-й квартал Доля 4-й квартал Доля Абсолютные показатели Относительные показатели 2кв-1кв 3кв-2кв 4кв-3кв 2кв-1кв ...

... сделав упор только на извлечение интеллектуальной ренты? На чем будет строиться глобальная конкурентоспособность России в ближайшем будущем? Таблица 1 Классификация некоторых во внешнеэкономических сделок в рамках типологического подхода Тип ХКП Ситуация Страдающее звено хозяйствен-ного цикла Страдающее звено социального цикла Меры по восстановле-нию нормаль-ного режима ...

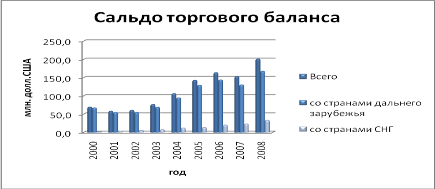

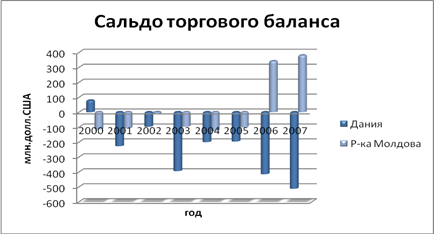

... - - 59,49 138,65 90,82 Из стран ДЗ - - 16,29 122,09 44,59 Из стран СНГ - - 86,58 140,60 110,33 Заключение Данная работа состояла из 4 частей. Все вместе они представляли собой статистический анализ внешнеэкономической деятельности РФ. Но при этом каждая часть рассматривалась как ...

0 комментариев