Сучасні методи управління економічними системами та процесами базуються на широкому використанні математичних методів та ЕОМ. Застосовувати математику для розв’язування певних економічних задач почали дуже давно, сотні років тому. Але протягом останніх 50-60 років, коли економічна наука сягнула певних рубежів у своєму розвитку i в ній постали задачі, які не вдається розв’язати за допомогою традиційних економічних методів, математика посіла в цій науці одне з основних місць.

Сформувався напрям теоретично-практичних досліджень – економiко-математичне моделювання. Математичне моделювання є вираженням процесу матем5атизації наукового економічного знання. Математика, проникаючи в сутність економічної науки, приносить із собою точність та унiверсальнiсть розв’язків, строгість i довершеність наукових концепцій. З розвитком математики, електронно-обчислювальної техніки, загальнометодологічних та економічних наук дедалі ширше використовують математичні моделі.

Математична модель об’єкта (процесу, явища) містить три групи елементів:

1) характеристику об’єкта, яку потрібно визначити (невiдомi величини), – вектор Y = (yi);

2) характеристики зовнiшнiх (щодо модельованого об’єкта) умов, які змінюються, – X (xi);

3) сукупність внутрiшнiх параметрів об’єкта – А.

Множини параметрів X і A можуть розглядатись як екзогенні величини (тобто такі, які визначаються поза рамками моделі), а величини, що належать вектору Y, - як ендогенні (тобто такі, які визначаються за допомогою моделі).

Математичну модель можна тлумачити як особливий перетворювач зовнiшнiх умов об’єкта Х (входу) на характеристики об’єкта Y(виходу), які мають бути знайдені.

Залежно від способу вираження спiввiдношень між зовнішніми умовами, внутрiшнiми параметрами та характеристиками, які мають бути знайдені, математичні моделі поділяються на дві групи: структурні та функцiональнi.

Структурні моделі відбивають внутрішню органiзацiю об’єкта: його складові, внутрiшнi параметри, їх зв’язок із «входом» i «виходом» i т. ін. Розрізняють три види структурних моделей:

1) Yi = fj(A, X) (j Î J); (1.1)

2) Yi(A, X, Y) = 0(i Î I); (1.2)

З) iмiтацiйнi моделі.

У моделях першого виду всі невiдомi величини подаються у вигляді явних функцій від зовнiшнiх умов i внутрiшнiх параметрів об’єкта.

У моделях другого виду невiдомi визначаються одночасно із системи I рівнянь, нерівностей i т. ін.

В iмiтацiйних моделях невiдомi величини визначаються також одночасно із вхідними параметрами, але конкретний вигляд спiввiдношень невідомий. Моделі типу (1.1), (1.2) можна розв’язати за допомогою чисельних алгоритмів. Можливості побудови моделей (1.1) практично необмежені. Для розв’язування задачі (1.2), яка не зводиться до задачі (1.1), необхідно мати спеціальний алгоритм, за яким не тільки знаходять розв’язки, а й виявляють загальні властивості розв’язків, що не залежать від конкретних параметрів задачі.

Імiтацiйнi моделі не зводяться до чітко визначених математичних задач, а тому потрібно знаходити особливі способи для відшукання розв’язків. Такі моделі виникають у разі спроб дати математичний опис особливо складних об’єктів (складних систем). Для дослідження цих об’єктів (систем) використовуються порівняно нові математичні методи: теорія випадкових процесів, теорія ігор та статистичних рішень, теорія автоматів і т. ін. Активну роль у процесі такого моделювання відіграють ЕОМ.

Імітаційні моделі не мають чіткого зображення внутрішньої організації (структури) об’єкта, i тому їм належить проміжне місце між структурними та функціональними моделями.

Основна ідея функціональних моделей – пізнання сутності об’єкта через найважливiшi прояви цієї сутності: дiяльнiсть, функціонування, поводження. Внутрішня структура об’єкта при цьому вивчається, а тому iнформацiя про структуру не використовується. Функціональна модель описує поводження об’єкта так, що, задаючи значення «входу» Х, можна дістати значення «виходу» Y (без участі інформації про параметри):

Y = A (X). (1.3)

Побудувати функціональну модель - означає знайти оператор А, який пов’язує Х i Y.

Вiдмiнностi між структурними та функціональними моделями мають відносний характер. Вивчення структурних моделей дає одночасно цінну iнформацiю про поводження об’єкта. Водночас вивчення функціональних моделей супроводжується формулюванням гіпотез про внутрішню структуру об’єкта.

Економетричнi моделі належать до функціональних моделей. Вони кiлькiсно описують зв’язок між вихідними показниками Х економічної системи та результативним показником Y. У загальному вигляді економетричну модель можна записати так:

Y = f (X, u) (1.4)

де Х – вихiднi економiчнi показники;

u – випадкова, або стохастична, складова.

Показники Х бувають детермінованими i стохастичними. Адитивна складова u - це випадкова змінна, а отже, з огляду на те, що залежна змінна Y залежить від u, вона також стохастична. Звідси випливає висновок: економетрична модель є стохастичною.

Побудова i дослідження економетричних моделей мають певні особливості. Ці особливості пов’язані з тим, що економетричнi моделі є стохастичними. Вони описують кореляційно-регресiйний зв’язок між економічними показниками. Цей зв’язок кiлькiсно характеризує наявні закономiрностi економічних процесів та явищ. Отже, щоб побудувати економетричну модель, необхідно:

1) мати достатньо велику сукупність спостережень даних;

2) забезпечити однорiднiсть сукупності спостережень;

3) забезпечити точність вихідних даних.

2. економетрична модель і проблеми економетричного моделювання

Економетричне моделювання реальних соцiально-економiчних процесів i систем, як правило, спрямоване на досягнення двох типів кінцевих прикладних результатів:

отримання прогнозу економічних показників, що характеризують стан та розвиток економічної системи;

iмiтування різних можливих сценаріїв соцiально-економiчного розвитку економічної системи (багатоваріантний сценарій, розрахунки, ситуаційне моделювання).

У постановці задач економетричного моделювання доцільно визначати їхній iєрархiчний рівень i тип. Поставлені задачі можуть належати до макрорівня (країна, міждержавний аналіз), мезорiвня (регіони всередині країни) i мiкрорiвня (підприємства, фірми, сім’я) i бути спрямованими на розв’язок питань iнвестицiйної, фінансової або соціальної політики, ціноутворення, розподільних відносин i т. ін.

Економетрична модель містить набір регресійних рівнянь, що описують стохастичні зв’язки між досліджуваними економічними показниками, а також певні тотожності, які характеризують спiввiдношення між економічними показниками.

Найпоширеніший математичний вид досліджуваних взаємозв’язків лiнiйний (відносно параметрів) i адитивний за формою. При цьому можливі ситуації, коли одні й ті самі показники в одних рівняннях вiдiграють роль пояснюваних змінних, а в інших – пояснювальних (такі моделі називають системами одночасних рівнянь).

До основних проблем економетричного моделювання належать:

iдентифiкацiя змінних та висування гіпотези про специфiкацiю моделі;

специфiкацiя економетричної моделі;

методи оцінювання параметрів моделі;

верифiкацiя моделі;

прогноз пояснюваних змінних на основі моделі.

Розв’язання цих проблем значною мірою базується на математично-статистичному iнструментарiї. Велика увага приділяється методам багатовимірного аналізу i, передусім, методам розпізнавання соцiально-економiчних образів, їх типологiзацiї.

3. формування сукупності спостережень

Поняття сукупності спостережень є основою економетричного моделювання. Потрібно розрізняти одиницю спостереження – джерело даних і одиницю сукупності – носія ознак, що підлягають спостереженню. Ці поняття найбільш чітко розрізняються в соцiально-економiчнiй статистиці. Наприклад, під час перепису населення одиницею спостереження буде сім’я, а одиницею сукупності – окрема людина. У разі статистичних досліджень із застосуванням методів багатовимірного статистичного аналізу ці поняття часто збігаються. Тому в економетричному моделюванні здебільшого йтиметься про одиницю сукупності.

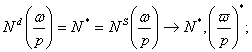

Сукупність спостережень можна подати у вигляді впорядкованого набору (матриці) даних параметрами n, m, T, де n – кiлькiсть одиниць сукупності (i = ![]() ); m – кiлькiсть ознак, які описують кожну одиницю (j =

); m – кiлькiсть ознак, які описують кожну одиницю (j = ![]() ); Т – проміжок часу, за який вивчається ознака певного спостереження (t =

); Т – проміжок часу, за який вивчається ознака певного спостереження (t = ![]() ). Наприклад, якщо через x позначити певну ознаку спостереження, то потрібно записати так: xij, або хijt, що означає j-та ознака i-го спостереження в період t.

). Наприклад, якщо через x позначити певну ознаку спостереження, то потрібно записати так: xij, або хijt, що означає j-та ознака i-го спостереження в період t.

За одиницю сукупності спостережень часто беруть певний економічний об’єкт, що функціонує. Вибрати одиницю сукупності – означає визначити рівень об’єкта моделювання (наприклад, великий технологічний агрегат, цех, підприємство, галузь i т. ін).

Розрізняють три способи формування вибірки: часову, просторову i просторово-часову.

Якщо сукупність спостережень вивчається у статиці (просторова вибірка), то всі дані можна зобразити у вигляді матриці розміром n × m, в якій кожний рядок несе iнформацiю про одиницю вибіркової сукупності, а стовпець характеризує певну ознаку.

Часова вибірка містить набір значень ознак функціонування окремого об’єкта в динамiцi m × T, тобто по суті складається з двовимірного чи багатовимірного часового ряду.

Просторово-часова вибірка являє собою комбiнацiю просторової i часової вибірок n × m × T.

Проблема формування сукупності спостережень та її однорiдностi досить важлива в економетричному моделюванні, бо економетрична модель кiлькiсно описує закономiрнiсть формування економічних процесів та явищ. А ця закономiрнiсть доволі повно може проявитись лише тоді, коли сукупність спостережень достатньо велика.

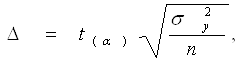

Якщо дослідник задає граничну похибку розрахунків із певною ймовірністю, то на основі такого спiввiдношення маємо:

(3.1)

(3.1)

де Δ – гранична похибка;

![]() – дисперсія результативної ознаки у;

– дисперсія результативної ознаки у;

t(α) - критерій Стьюдента за рівня значущості α.

Таким чином, обсяг вибірки подається у вигляді:

![]() (3.2)

(3.2)

Але якщо граничну похибку можна задати, то ![]() можна дістати лише з розрахунків. Тому визначити розмір необхідної сукупності спостережень можна лише в тому разі, коли

можна дістати лише з розрахунків. Тому визначити розмір необхідної сукупності спостережень можна лише в тому разі, коли ![]() , відома із попередніх досліджень.

, відома із попередніх досліджень.

Зі спiввiдношення (3.2), яке визначає обсяг вибіркової сукупності спостережень, випливає, що зі зменшенням похибки в k разів сукупність спостережень має бути збільшена в k2 разів, тобто гранична похибка розрахунків може бути зменшена неістотно, проте значно зросте сукупність спостережень. Це говорить про те, що збільшувати сукупність спостережень доцільно лише тоді, якщо в результаті істотно зростуть точність i достовiрнiсть здобутих значень.

4. проста економетрична модельРозглянемо економетричну модель з двома змінними в загальному вигляді:

Y = f(X) + u, (4.1)

де Y – залежна змінна;

Х – пояснювальна змінна;

u – випадкова складова.

Це означає, що ми iдентифiкували змінну Х, яка впливає на змінну Y. Назвемо таку економетричну модель простою моделлю.

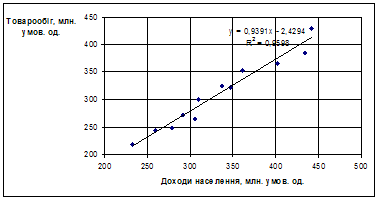

На базі простої економетричної моделі розглянемо принципову структуру економетричної моделі та основні методи оцінювання її параметрів. Теоретичні знання про взаємозв’язок між економічними показниками мають підказати його конкретну аналітичну форму. Але оскільки одні й ті самі економiчнi процеси можуть бути описані різними функціями, то потрібно звернутися до статистичного аналізу i за його допомогою зробити вибір серед можливих альтернативних варiантiв.

Найпростішою є лiнiйна форма зв’язку між двома змінними:

Y = a0 + a1X,

де а0 i а1 – невiдомi параметри.

Можливі й iншi форми залежностей між двома змінними, наприклад:

![]() ;

; ![]() ;

; ![]() .

.

Останнє з цих спiввiдношень є лiнiйним відносно ![]() , а перші два можна звести до лінійної форми, якщо прологарифмувати вирази в обох частинах

, а перші два можна звести до лінійної форми, якщо прологарифмувати вирази в обох частинах

кожного з рівнянь:

![]()

Навіть побіжне знайомство з економічними показниками, взаємозв’язок між якими вимірюється, показує, що окремі експериментальні значення залежної змінної не можуть міститися строго на прямій лінії, за якою вимірюється зв'язок. Певна частина фактичних спостережень залежної змінної лежатиме вище або нижче від значень, обчислених згідно з вибраною функцією. Якщо фактичні значення залежної змінної містяться на значній відстані від обчислених за допомогою функції, то можна припустити, що формалізація залежності між економічними показниками не адекватна реальному процесу взаємозв’язків у економіці. Проте поняття «значна відстань» не є конкретним, а тому не може бути критерієм для оцінювання адекватності моделі.

Щоб розв’язати задачу наближення розрахованих значень змінної до фактичних, розглянемо стохастичну (випадкову) складову, яка акумулює всі відхилення фактичних спостережень змінної Y від обчислених за моделлю.

Математичний аналіз цієї складової дасть змогу зробити висновок щодо того, чи можна вважати її стохастичною i чи містить вона систематичну частину відхилень, що може зумовлюватися наявністю тих чи інших помилок у моделюванні.

Нехай вектор змінної Y описує витрати на споживання, а вектор Х – дохід сім’ї. Очевидно, що для окремих груп сімей існує певна залежність між споживчими витратами і доходом сім’ї. Проте на розмір споживчих витрат крім доходу можуть впливати інші фактори, частина яких є випадковими. Ці фактори й зумовлюють відхилення фактичних витрат на споживання від обчислених, наприклад, на основі регресійної функції:

![]() (4.2)

(4.2)

де ![]() – оцінки параметрів моделі.

– оцінки параметрів моделі.

Наблизити обчислені значення до фактичних формально можна зведенням до моделі стохастичної складової:

![]() . (4.3)

. (4.3)

де ![]() – оцінка параметрів моделі.

– оцінка параметрів моделі.

4.1. Проста економетрична модель споживання

Метою функціонування виробничих систем с випуск матеріальних благ, які споживаються одразу після їх виробництва або надходять у запаси щоб споживатися в майбутньому. Тому питання про те, як змоделювати використання матеріальних благ, посідають важливе місце серед проблем математичного моделювання виробничо-технічного рівня економічних систем. Усі види споживання (використання) матеріальних благ можна розбити на дві великі групи: виробниче i невиробниче споживання. Виробниче споживання пов’язане з використанням матеріальних благ у процесі виробництва у вигляді сировини, основних фондів i т. ін. Невиробниче споживання – це задоволення потреб людей (як окремих осіб, так i суспільства в цілому), тобто це насамперед товари народного споживання. Потреба в них великою мірою визначає структуру та обсяг виробництва в цілому.

Мета вивчення обсягу споживання - це пошук закономірностей споживання деякого товару або групи товарів залежно від їх ціни, доходів та інших істотних параметрів. Виявлення закономірностей зміни споживання базується на результатах спостережень. Наприклад, вивчивши споживання окремих родин протягом деякого часу, визначають зміну споживання того чи іншого товару в разі загального підвищення доходів. Ці дослідження використовують деякі гіпотези щодо стабiльностi залежностей між споживанням i факторами, які його визначають. Постає запитання: чи можна кореляцію, що спостерігається для однієї обмеженої вибірки, інтерпретувати як доказ існування залежності в більш загальному випадку? При цьому гіпотези, які с основою для вивчення споживання, можна зобразити формально за допомогою моделі.

Нехай сі - споживання деякого продукту i-ю сім’єю, дохід якої дорівнює ri. Припустимо, що для даного періоду вiдомi значення ci i ri для невеликої кiлькостi сімей. Як вивести звідси закономiрнiсть, на пiдставi якої можна визначити споживання даного продукту кожною сім’єю i в кожний період?

Найпростіший пiдхiд полягає в ствердженні існування деякого функціонального зв’язку між ci i ri, який не залежить від часу або від окремих характеристик кожної сім’ї. Тоді модель можна подати у вигляді

ci =f (ri). (4.4)

Проте неважко констатувати неправильність цієї гіпотези i неадекватність цієї моделі. Насправді допускається, що дві сім’ї з одним i тим самим доходом мають однакове споживання, а це, взагалі кажучи, неправильно, тому від моделі (4.4) потрібно відмовитися.

Перше узагальнення може полягати в тому, щоб крім доходу розглянути й інші незалежні чинники: ціну, склад сім’ї, обсяг наявних коштів і т. ін. Тоді можна повністю описати споживання, але суто функціональний зв'язок лишиться недосяжним навіть за наявності п’яти і більше незалежних змінних. Дві сім’ї з однаковими доходами, структурним складом, заощадженнями тощо щодо споживання тих чи інших товарів поводитимуться по-різному.

Це означає, що в попередніх гіпотезах завжди має місце така фактична ситуація: споживання частково визначається невідомими нам факторами, які ми не можемо врахувати в моделі. Такі фактори с випадковими, i необхідно оцінити їх випадковими, і необхідно оцінити їх випадковий вплив. Для цього потрібно змінити модель (10), враховуючи в її структурі випадкову складову:

![]() . (4.5)

. (4.5)

У моделі споживання випадкова складова містить вплив усіх випадкових чинників, а також тих чинників, які не входять у модель. Ця складова називається залишком.

Загальний вигляд моделі споживання залежно від доходу сім’ї такий:

![]() . (4.6)

. (4.6)

Якщо сукупність спостережень (кiлькiсть досліджуваних сімей) буде достатньою, щоб забезпечити достовiрнiсть моделі (4.3), то її можна використати для прогнозування рівня споживання певної групи населення країни. При цьому потрібно пам’ятати, що специфiкацiя та методи оцінювання параметрів моделі також впливають на достовiрнiсть зв’язку, що описується економетричною моделлю.

4.2. Модель валового національного продуктуМодель валового національного продукту (ВНП), розрахованого за витратами для закритої економіки:

![]() ,(4.7)

,(4.7)

де Y – валовий національний продукт;

C – витрати споживачів;

I – інвестиційні витрати;

G – витрати уряду.

Для побудови економетричної моделі треба сформулювати гіпотези щодо визначення всіх типів витрат у рівнянні (4.7).

Найбільш поширеною гіпотезою щодо витрат споживачів є припущення залежності цього типу витрат від одержуваного прибутку ![]() , норми сплачуваних податків

, норми сплачуваних податків ![]() та норми позичкового процента (r). Це можна умовно записати за допомогою функціонального зв’язку:

та норми позичкового процента (r). Це можна умовно записати за допомогою функціонального зв’язку:

![]() ,(4.8)

,(4.8)

де ![]() – норма податків, яка для припускається однаковою для всіх економічних агентів;

– норма податків, яка для припускається однаковою для всіх економічних агентів;

r – норма позичкового процента.

Виходячи з економічної теорії, на частинні похідні функції f можна накласти такі обмеження:

![]() (4.9)

(4.9)

де ![]() – частинна похідна функції f відносно Y, яка є не чим іншим, як граничною схильністю до споживання відносно одержуваного прибутку та додатною величиною, меншою за одиницю;

– частинна похідна функції f відносно Y, яка є не чим іншим, як граничною схильністю до споживання відносно одержуваного прибутку та додатною величиною, меншою за одиницю;

![]() – частинна похідна відносно норми процента. Збільшення норми позичкового процента негативно впливає на споживання, тому що збільшує накопичення, робить дорожчою купівлю товарів тривалого споживання у кредит, зменшує номінальну вартість облігацій, а все це в свою чергу зменшує реальну можливість споживання. Обмеження на частинні похідні допомагають при виборі конкретних функціональних залежностей.

– частинна похідна відносно норми процента. Збільшення норми позичкового процента негативно впливає на споживання, тому що збільшує накопичення, робить дорожчою купівлю товарів тривалого споживання у кредит, зменшує номінальну вартість облігацій, а все це в свою чергу зменшує реальну можливість споживання. Обмеження на частинні похідні допомагають при виборі конкретних функціональних залежностей.

Другу складову моделі (4.7) – інвестиції можна розглядати як функцію від заміни валового національного продукту та норми процента. Тобто маємо зв'язок:

![]() (4.10)

(4.10)

![]() (4.11)

(4.11)

де ![]() – зміна ВНП.

– зміна ВНП.

У рівнянні (4.10) використано просте припущення, що спостережувані зміни ВНП певною мірою характеризують зміни прибутку, що залишається у населення, зростання якого в свою чергу позитивно впливає на інвестиції (перша нерівність (4.11)). Крім того друга нерівність (4.11) відображає гіпотезу щодо оберненої залежності рівня інвестицій та норми позичкового процента.

Припущень, які відносяться до зміни урядових витрат, ми не розглядатимемо, тому отримаємо таку модель з трьома рівностями:

![]()

![]() (4.12)

(4.12)

![]()

Її слід доповнити гіпотезами щодо знака частинних похідних (4.9) та (4.11).

У моделі (18) треба одночасно оцінити три змінні C, I та Y. Їхні значення у свою чергу залежать від значень величин G, r та ![]() .

.

Якщо ми будемо будувати функціональні залежності, що пов’язують також змінні G, r та ![]() з іншими величинами, то ми збільшимо початкову модель (4.12) ще на три рівності. Таким чином усе залежить від ступеня спрощеності, від того, яку мету ми ставимо при розробці економетричних моделей.

з іншими величинами, то ми збільшимо початкову модель (4.12) ще на три рівності. Таким чином усе залежить від ступеня спрощеності, від того, яку мету ми ставимо при розробці економетричних моделей.

Ми обмежимося трьома рівняннями, припустивши, що G, r та ![]() – незалежні величини. Модель (4.12) являє собою якісний рівень опису економічної реальності та є нестохастичним аналогом економетричної моделі.

– незалежні величини. Модель (4.12) являє собою якісний рівень опису економічної реальності та є нестохастичним аналогом економетричної моделі.

Класична модель відображає головні доктрини класичної теорії. У моделі, для спрощення, робляться деякі припущення.

Перше припущення. В економіці, що розглядається, є тільки два види дійових осіб – фірми та домашні господарства, об’єднані в два сектори.

Друге припущення. Розглядається тільки один однорідний товар, кількість якого позначається через змінну Y. За рахунок попереднього припущення Y є реальним доходом економіки в цілому, який вимірюється в одиницях товару. В теорії очікувань (ex-ante аналізі) слід розрізняти три значення Y:

![]() – сумарна кількість очікуваного виробництва;

– сумарна кількість очікуваного виробництва;

![]() – сумарна кількість очікуваного попиту на товари;

– сумарна кількість очікуваного попиту на товари;

![]() – сума трудових доходів, доходів від цінних паперів (або депозитів) і нетрудових доходів.

– сума трудових доходів, доходів від цінних паперів (або депозитів) і нетрудових доходів.

Модель розглядає чотири ринки разом:

ринок товарів, де пропозиція товарів ![]() збігається з попитом споживачів С та попитом на інвестиції І;

збігається з попитом споживачів С та попитом на інвестиції І;

ринок праці, де збігається пропозиція праці ![]() з попитом

з попитом ![]() ;

;

ринок капіталу, де збігаються пропозиція капіталу S (заощадження) з попитом на капітал ![]() (де

(де ![]() – номінальний потік облігацій, який вимірюється в грошових одиницях);

– номінальний потік облігацій, який вимірюється в грошових одиницях);

ринок грошей.

Припускається, що три перші ринки є досконало конкурентними, тому на кожному з них встановлюється єдина ціна, тобто:

рівень цін (Р), який означає грошову ціну однорідного товару;

номінальна заробітна плата (![]() ) як грошова ціна праці;

) як грошова ціна праці;

ставка процента (і) як ціна капіталу.

Доки ми абстрагуємося від грошей, головними є не рівень цін Р та номінальна заробітна плата ![]() , а тільки їх відношення, тобто реальна заробітна плата

, а тільки їх відношення, тобто реальна заробітна плата ![]() /Р.

/Р.

Реальна заробітна плата означає число одиниць товару, сплачених за одну робочу годину.

Класична модель включає:

функції попиту та пропозиції праці, тобто

![]()

виробничу функції ![]() ;

;

функції заощаджень та інвестицій ![]() ;

;

рівня Кембриджа ![]() ,

,

де k (Cambridge k) – середня тривалість перебування готівкових коштів на руках у індивідуумів – від отримання людьми грошових доходів до витрат цих коштів на товари, послуги чи заощадження, тобто певний період часу, протягом якого люди утримують кошти на руках.

Додаючи до цього тотожність ![]() , ми отримуємо одночасні рівняння для класичної моделі:

, ми отримуємо одночасні рівняння для класичної моделі:

(4.13)

(4.13)

![]() (4.14)

(4.14)

![]() (4.15)

(4.15)

![]() (4.16)

(4.16)

![]() (4.17)

(4.17)

Рівняння (4.13) – (4.17) – це 6 нестохастичних аналогів симультативних рівнянь.

Рівняння (4.13) являє собою умову рівноваги на ринку праці, що задає повну зайнятість (![]() ), а також реальну зарплату

), а також реальну зарплату ![]() в рівновазі.

в рівновазі.

Умова (4.14) – це виробнича (з включенням змінної К – капіталу і з урахуванням залежності виробництва лише від змінної зайнятості).

Рівняння (4.15) – це умова, що стосується безпосередньо ринку капіталу, визначає природну ставку процента ![]() . Звичайно, передбачається певна кількість заощаджень та інвестицій.

. Звичайно, передбачається певна кількість заощаджень та інвестицій.

Умова (4.16) – рівняння Кембриджа. Оскільки кількість грошей та швидкість їх обігу припускаються заданими, рівень цін ![]() у рівновазі визначається реальним випуском

у рівновазі визначається реальним випуском ![]() .

.

Рівняння (4.17) – це чисто формальна тотожність. Вона стверджує, що певна номінальна заробітна плата ![]() визначається реальною зарплатою

визначається реальною зарплатою ![]() у рівновазі і рівнем цін

у рівновазі і рівнем цін ![]() у рівновазі.

у рівновазі.

Модель пояснює класичну дихотомію: реальний сектор економіки зображується рівняннями (4.13) – (4.15), де всі реальні величини визначені. З рівнянь (4.16) і (4.17) рівень цін та номінальний рівень цін та номінальний рівень зарплати визначаються як чисто номінальні змінні, які не впливають на реальні змінні.

4.4. Повна кейнсіанська модельТак звана повна кейнсіанська модель являє собою модель загальної економіки. Вона включає в себе неокласичну модель ринку праці, виробничу функцію та IS-LM - модель як модель сектора споживання в економіці.

У позначеннях:

Y – валовий національний продукт;

N – кількість робочих місць;

W – заробітна плата;

P – індекс цін;

R – норма процента;

![]() – норма реальної заробітної плати;

– норма реальної заробітної плати;

![]() – функція попиту на ринку праці;

– функція попиту на ринку праці;

![]() – функція пропозиції на ринку праці;

– функція пропозиції на ринку праці;

![]() – загальна грошова маса.

– загальна грошова маса.

Повна кейнсіанська модель, як і класична модель, складається з шести рівнянь:

![]() (4.18)

(4.18)

![]() (4. 19)

(4. 19)

![]() (4. 20)

(4. 20)

![]() (4.21)

(4.21)

![]() (4.22)

(4.22)

Рівняння (4.18) є подвійним, тобто це два рівняння ринку праці, за допомогою яких визначаються змінні зайнятості (кількість робочих місць) ![]() та норма реальної заробітної плати.

та норма реальної заробітної плати.

Рівняння (4. 19) містить виробничу функцію, яка за умов повної зайнятості на ринку праці (![]() ) дає значення рівноважного валового національного продукту (

) дає значення рівноважного валового національного продукту (![]() ).

).

Рівняння (4. 20) та (4.21) представляють IS-LM-модель. В цій моделі рівень цін (![]() ) є залежною змінною, і він, як і норма процента (

) є залежною змінною, і він, як і норма процента (![]() ), визначається з поданих рівнянь.

), визначається з поданих рівнянь.

Рівняння (4.22) визначає номінальну заробітну плату ![]() .

.

Отже, послідовний розв’язок цих рівнянь дав би змогу послідовно визначити шість змінних ![]()

Але для того, щоб знайти значення цих змінних, ми повинні спочатку встановити явний вигляд функцій зв’язку ![]() та оцінити їхні параметри, вводячи випадкові величини у праві частини рівнянь.

та оцінити їхні параметри, вводячи випадкові величини у праві частини рівнянь.

Для переходу до кількісного рівня опису розглянутих вище моделей потрібен економетричний підхід, який оперує кількісними значеннями всіх величин, задіяних у моделі, та дозволяє не тільки побудувати явний вигляд функцій зв’язку, а й глибоко проаналізувати сутність самої моделі.

Похожие работы

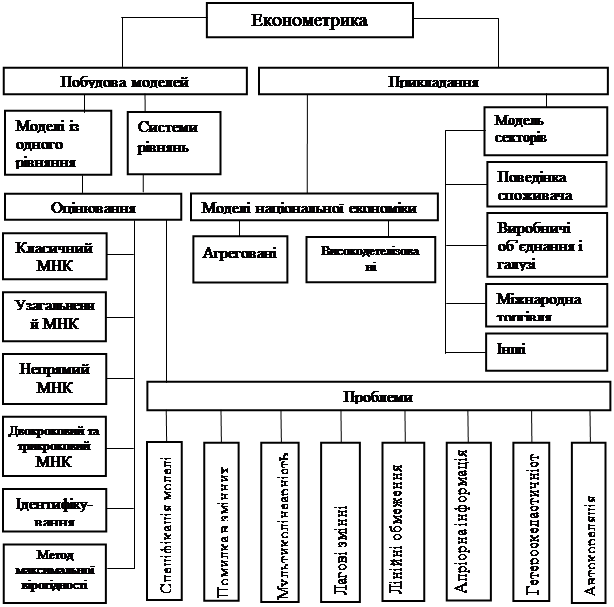

... собою системи взаємопов'язаних рівнянь і використовуються для кількісних оцінок параметрів економічних процесів та явищ. За внесок у розвиток економетричних моделей і методів 1969 р. Нобелівську премію одержали Р. Фріш і Я. Тінберген. 1980 р. за створення економічних моделей і застосування їх до аналізу економічних коливань і економічної політики Нобелівську премію одержав Л. Юіяйн. За пояснення ...

... ); - оцінка параметрів побудованої моделі; - перевірка якості знайдених параметрів моделі; - використання побудованих моделей, для пояснення поводження досліджуваних економічних показників, прогнозування й пророкування. Структура економетрики В економетриці, як дисципліні на стику економіки (включаючи менеджмент) і статистичного аналізу, природно виділити ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

... інтервалу [1,36; 2,64], то можна говорити про відсутність автокореляції. Подальше проведення розрахунків за критерієм фон-Неймана та застосування методу Ейткена є недоцільним. ЗАДАЧА 4 ОЦІНКА ПАРАМЕТРІВ СИСТЕМИ ЕКОНОМЕТРИЧНИХ РІВНЯНЬ Оцінити параметри економетричної моделі, що складається з двох рівнянь: (4.1) Перше рівняння відображає залежність грошового обігу від оборотності грошей ...

0 комментариев