Навигация

Совершенствование методов анализа финансовой устойчивости

3.2 Совершенствование методов анализа финансовой устойчивости

В рыночной экономике самым главным мерилом эффективности работы организации является результативность. Рассмотрение сущности результативности позволяет определить основные задачи её анализа. Они заключаются в том, чтобы: во-первых, определить достаточность достигнутых результатов для рыночной финансовой устойчивости организации; во-вторых, изучить источники возникновения и особенности воздействия на результативность различных факторов; в-третьих, рассмотреть основные направления дальнейшего развития анализируемого объекта. Индикатором результативности являются: деловая активность, прибыль и рентабельность. Одним из направлений анализа результативности является оценка деловой активности организации. Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. Для анализа деловой активности организации используют две группы показателей: общие показатели оборачиваемости и показатели управления активами.

Таблица 3.2 – Коэффициенты деловой активности

| № п/п | Наименование коэффициента | Способ расчёта | Пояснения |

| Общие показатели оборачиваемости | |||

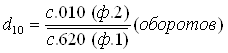

| 1. | Коэффициент общей оборачиваемости капитала (ресурсо-отдача) |

| Показывает эффектив-ность использования имущества. Отражает скорость оборота |

| 2. | Коэффициент оборачиваемости оборотных средств |

| Показывает скорость оборота всех оборот-ных средств организа-ции (как материальных, так и денежных) |

| 3. | Коэффициент от-дачи нематериаль-ных активов |

| Показывает эффек-тивность использова-ния нематериальных активов |

| 4. | Фондоотдача |

| Показывает эффек-тивность использова-ния только основных средств организации |

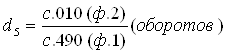

| 5. | Коэффициент отдачи собствен-ного капитала |

| Показывает скорость оборота собственного капитала. Сколько рублей выручки прихо-дится на один рубль вложенного собствен-ного капитала |

| Показатели управления активами | |||

| 6. | Оборачиваемость материальных средств (запасов) |

| Показывает, за сколько в среднем дней оборачиваются запасы в анализи-руемом периоде |

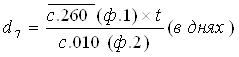

| 7. | Оборачиваемость денежных средств |

| Показывает срок оборота денежных средств |

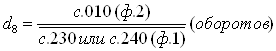

| 8. | Коэффициент оборачиваемости средств в расчётах |

| Показывает количество оборотов средств в дебиторс-кой задолженности за отчётный период |

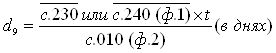

| 9. | Срок погашения дебиторской задолженности |

| Показывает, за сколько в среднем дней пога-шается дебиторская задолженность органи-зации |

| 10. | Коэффициент оборачиваемости кредиторской задолженности |

| Показывает расши-рение или снижение коммерческого креди-та, предоставляемого организации |

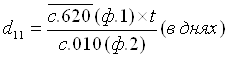

| 11. | Срок погашения кредиторской задолженности |

| Показывает средний срок возврата долгов организации по теку-щим обязательствам |

| 12. | Период погашения задолженности поставщикам |

| Показывает средний срок погашения задол-женности поставщикам и подрядчикам |

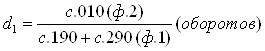

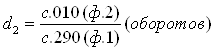

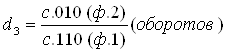

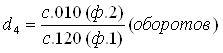

Как показывают данные таблицы 3.2 оборачиваемость можно исчислить как по всем оборотным средствам (коэффициент ресурсоотдачи d1), так и по отдельным их видам.

В анализируемой нами организации деловая активность характеризуется следующими значениями коэффициентов (таблица 3.3).

Таблица 3.3 – Значения коэффициентов деловой активности

| Показатели | Базисный 2003 г. | Отчётный 2005 г. | Отклоне-ние (+,–) |

| Ресурсоотдача (d1) | 0,204 | 0,519 | + 0,315 |

| Коэффициент оборачиваемости мобильных средств (d2) | 2,592 | 5,246 | + 2,654 |

| Коэффициент оборачиваемости собствен-ного капитала (d5) | 0,266 | 0,667 | + 0,401 |

| Срок оборачиваемости материальных средств (запасов) (d6) | 66 | 33 | – 33 |

| Срок оборачиваемости денежных средств (d7) | 0 | 0,40 | + 0,40 |

| Средний срок погашения дебиторской задолженности (d9) | 66 | 27 | – 38 |

| Средний срок погашения кредиторской задолженности (d11) | 363 | 121 | – 242 |

Коэффициент общей оборачиваемости (d1) отражает скорость оборота всего капитала организации или эффективность использования всех имеющихся ресурсов независимо от их источников. Данные таблицы 3.3 показывают, что за изучаемый период этот показатель увеличился. Значит, в организации быстрее совершался полный цикл производства и обращения, приносящий прибыль. Он имеет большое аналитическое значение, так как тесно связан с прибыльностью организации, а, следовательно, влияет на результативность финансово-хозяйственной деятельности.

Оборачиваемость запасов характеризуется коэффициентом d6. Чем выше этот показатель, тем меньше затоваривания, тем быстрее можно погашать долги. В нашем случае этот показатель даёт отрицательные результаты.

Устойчивость финансового положения организации и её деловая активность характеризуются соотношением дебиторской и кредиторской задолженности. В стабильной экономике если дебиторская задолженность превышает кредиторскую, то это расценивается как свидетельство наращивания оборота и не считается тревожным сигналом. Однако в России, в условиях инфляции, такое положение может быть опасно.

Скорость отдачи на собственный капитал (d5) отражает активность использования денежных средств. Низкое значение этого показателя свидетельствует о бездействии части собственных средств. В анализируемой организации этот показатель в отчётном период чуть больше, чем в базисном периоде, однако он всё-таки очень низкий – на каждый рубль инвестированных собственных средств приходится лишь 0,40 тыс. руб. выручки от продажи.

Показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надёжности и финансового благополучия как партнёра. Прибыль (убыток) – это разница между всеми доходами организации и всеми её расходами.

Анализ финансовых результатов деятельности организации включает: исследование изменений каждого показателя за текущий анализируемый период (горизонтальный анализ, расчёт в колонке 5 таблицы 3.4); исследование структуры соответствующих показателей и их изменений (вертикальный анализ, расчёт в колонках 6, 7, 8 таблицы 3.4); изучение динамики изменения показателей за ряд отчётных периодов (трендовый анализ); исследование влияния факторов на прибыль (факторный анализ).

В ходе анализа рассчитываются следующие показатели: абсолютное отклонение, темп роста, уровень каждого показателя относительно выручки от продажи (в %), изменение структуры, факторный анализ.

На величину прибыли организации оказывают влияние разные факторы. По сути, это все факторы финансово-хозяйственной деятельности организации. Одни из них оказывают прямое влияние, и их воздействие можно довольно точно определить с помощью методов факторного анализа. А другие оказывают косвенное влияние через какие-либо показатели.

Таблица 3.4 – Анализ прибыли, тыс. руб.

| Наименование показателя | За базис-ный период - 2003 г. | За отчёт-ный период - 2005 г. | Откло-нение (+,–) | Уровень в % к выруч-ке в базис-ном перио-де – 2003 г. | Уровень в % к выруч-ке в отчёт-ном перио-де – 2005 г. | Откло-нение уровня |

| 1 | 3 | 4 | 5=4–3 | 6 | 7 | 8=7–6 |

| Выручка (нетто) от прода-жи товаров, работ, услуг (за минусом НДС, акцизов и обязательных платежей) 010 | 33732 | 83723 | +49991 | 100 | 100 | –– |

| Себестоимость проданных товаров, продукции, работ, услуг 020 | –31448 | –37093 | –5645 | –93,2 | –44,3 | +48,9 |

| Валовая прибыль 029 | 2284 | 46630 | +44346 | +6,8 | +55,7 | +48,9 |

| Коммерческие расходы 030 | –– | –39485 | –39485 | –– | –47,1 | –47,1 |

| Управленческие расходы 040 | –– | –5051 | –5051 | –– | –6 | –6 |

| Прибыль (убыток) от про-даж 050 | 2284 | 2094 | –190 | +6,8 | +2,5 | –4,3 |

| Проценты полученные 060 | –– | –– | –– | –– | –– | –– |

| Проценты к уплате 070 | –– | –264 | –264 | –– | –0,3 | –0,3 |

| Доходы от участия в дру-гих организациях080 | –– | –– | –– | –– | –– | –– |

| Прочие операционные доходы 090 | 36770 | 936 | –35834 | +109 | +1,1 | –107,9 |

| Прочие операционные рас-ходы 100 | –38833 | –1370 | +37463 | –115 | –1,6 | +113,4 |

| Прочие внереализацион-ные доходы 120 | –– | 63 | 63 | –– | +0,07 | +0,07 |

| Прочие внереализацион-ные расходы 130 | –– | –12,08 | –12,08 | –– | –1,4 | –1,4 |

| Прибыль (убыток) до налогообложения 140 | 221 | 251 | +30 | +0,7 | +0,3 | –0,4 |

| Налог на прибыль150 | 281 | –218 | –499 | +0,83 | –0,3 | –1,1 |

| Прибыль (убыток) от обычной деятельности 160 | –– | –– | –– | –– | –– | –– |

| Чрезвычайные доходы 170 | –– | –– | –– | –– | –– | –– |

| Чрезвычайные расходы 180 | –– | –– | –– | –– | –– | –– |

| Чистая прибыль (нераспре-делённая прибыль (убыток) отчётного периода) 190 | –126 | 33 | 159 | –0,4 | +0,04 | +0,44 |

Основными факторами, влияющими на прибыль организации, являются, прежде всего, выручка от продажи продукции, товаров (работ, услуг) или доход от основной деятельности и расходы (себестоимость и прочие). Что касается выручки, то на её объём влияют такие показатели, как количество реализованной продукции (товаров) и цена продажи. Сначала рассчитывается влияние на прибыль от продаж цены, по которой продавалась продукция или товары, а затем – влияние на прибыль изменения физической массы проданной продукции. При проведении факторного анализа необходимо учитывать влияние инфляции.

Также проводятся расчёты влияния факторов: себестоимость проданной продукции, коммерческие расходы, управленческие расходы.

С помощью методики расчётов влияние факторов на прибыль от обычной деятельности организации, опираясь на данные из таблицы 3.4, проведём расчёты в ОАО «Смоленскнеруд».

0 комментариев