Навигация

Расчет стоимости объекта недвижимости «Комплекс зданий» с использованием методов сравнительного, затратного и доходного подходов

2. Расчет стоимости объекта недвижимости «Комплекс зданий» с использованием методов сравнительного, затратного и доходного подходов

В качестве объекта оценки был использован объект недвижимости «Комплекс зданий», состоящий из нескольких зданий и представляющий собой имущественный комплекс.

Исходные данные задания на оценку указаны в таблице 2.1

Таблица 2.1

Количественные и качественные характеристики объекта оценки и объектов – аналогов

| Параметры | ОК | Аналоги | ||

| А1 | А2 | А3 | ||

| Цена продажи, $ тыс. | 1400 | 1300 | 1100 | |

| Дата продажи | 2 месяца назад | 6 месяцев назад | 4 дня назад | |

| Местоположение | хор. | отл. | хор. | удов. |

| Общая площадь, м2 | 4500 | 4600 | 4200 | 4000 |

| Наличие стоянки | есть | нет | есть | нет |

| Прибыль, $ тыс. | 220 | 230 | 208 | 190 |

| Рост цен в месяц, 1% | +2% | +6% | - | |

| Дополнительно | ||||

| Поправка на наличие автостоянки, $ | +5000 | |||

| Поправка на местоположение, $ | удов. | хор. | отл. | |

| - | +4000 | +3000 | ||

| Данные по оцениваемому комплексу | ||||

| Базовая стоимость 1м2, $ | М – 300 П – 240 С - 160 | |||

| Отношение площадей М:П:С для ОК | 1:4:4 | |||

| ЭВ ОК, год | 15 | |||

| ТС эж ОК, год | 75 | |||

| Неустранимое функциональное устаревание, $ | 5000 | |||

| Внешний износ | 5% | |||

| ЧОД ОК за 1-й год, $ тыс. | 167 |

|

|

|

| Прирост ЧОД в год | 4% |

|

|

|

| Период владения ОК, лет | 3 |

|

|

|

| Размер реверсии, $ тыс. | 2100 |

|

|

|

| Ставка дисконтирования | 19% |

|

| |

| Данные по сопоставимому земельному участку | ||||

| Стоимость СЗУ, $ тыс. | 410 | |||

| Время продажи СЗУ | 1 месяц назад | |||

| Местоположение СЗУ | на 6% лучше | |||

| Физические характеристики СЗУ | на 4% хуже | |||

Исходя из объема предоставленной информации об объекте оценки и объектах-аналогах, рассмотрим определение рыночной стоимости оцениваемого объекта в рамках сравнительного подхода с использованием метода прямого сравнительного анализа продаж.

Метод прямого сравнительного анализа продаж (МСП) в настоящее время наиболее востребован в российской оценочной практике. Данное обстоятельство связано с характером используемой в данной процедуре информации и ее доступности при проведении индивидуальной оценки недвижимости.

Расчет стоимости объекта оценки методом прямого сравнения продаж, с учетом основных элементов сравнения.

Информация об объектах-аналогах приведена в таблице 2.2

Таблица 2.2

| № п/п | Параметры | ОК | Аналоги | ||

| А1 | А2 | А3 | |||

| Первая группа элементов сравнения | |||||

| 1 | Цена продажи, $ | 1400000 | 1300000 | 1100000 | |

| 2 | Дата продажи | 2 месяца назад | 6 месяцев назад | 4 дня назад | |

| 3 | Корректировка на рыночные условия ($.) | +28140 | +79976 | - | |

| 4 | Скорректированная цена ($) | 1428140 | 1379976 | 1100000 | |

| Вторая группа элементов сравнения | |||||

| 5 | Местоположение | хор. | отл. | хор. | удов. |

| 6 | Корректировка на местоположение ($) | -3000 | - | +4000 | |

| 7 | Стоянка | есть | нет | есть | нет |

| 8 | Корректировка на наличие стоянки | +5000 | - | +5000 | |

| 9 | Итого по корректировкам 6,8 | +2000 | - | +9000 | |

| 10 | Скорректированная цена ($) | 1430140 | 1379976 | 1109000 | |

| 11 | Общая площадь, 1м2 | 4500 | 4600 | 4200 | 4000 |

| 12 | Цена 1м2 | 310,9 | 328,6 | 277,3 | |

| 13 | Средневзвешенная цена 1м2 | 305,6 | |||

| 14 | Цена оцениваемого объекта ($) | 1375200 | |||

Определение стоимости оцениваемого объекта, в рамках сравнительного подхода, методом соотнесения цены и дохода.

Метод соотнесения цены и дохода основывается на предположении, что величина дохода приносимого недвижимостью, является ценообразующим фактором, и соизмерение цены и дохода по аналогичным объектам дает основание для использования усредненных результатов при оценке конкретного объекта недвижимости.

В зависимости от вида приносимого недвижимостью дохода можно использовать валовый рентный мультипликатор (GRM) и общей коэффициент капитализации (OAR).

Валовый рентный мультипликатор (Gross rental multiplier,GRM)(или мультипликатор валовых рентных платежей, МВРП):

GRM(МВРП)= Цена продажи ÷ ПВД (или ДВД)

Таблица 2.3

Определение величины среднего валового рентного мультипликатора

| № п/п | Цена продажи, ($) | ПВД, ($) | МВРП |

| 1 | 1400000 | 230000 | 6,09 |

| 2 | 1300000 | 208000 | 6,25 |

| 3 | 1100000 | 190000 | 5,80 |

| Средний МВРП | 6,05 | ||

Рассчитаем средний МВРП по аналогам:

(1400000÷230000 + 1300000÷208000 + 1100000÷190000)÷3 = 6,05

МВРП не корректирует на различия между объектом оценки и сопостамыми аналогами, т.к. в основу расчета МВРП положены фактические арендные платежи и цены продаж, в которых уже учтены указанные различия.

Стоимость оцениваемого объекта с использованием метода соотнесения цены и дохода: 220000 * 6,05 = 1331000 у.е.

Проведем расчет стоимости объекта оценки в рамках затратного подхода с использованием метода разбивки.

Метод разбивки главным образом применяют для разбивки общей суммы износа в соответствии с вызвавшими ее причинами. Метод дает положительный результат при недостаточности информации для метода схожих продаж (что соответствует нашему варианту) или метода срока службы и предполагает следующие этапы:

1) расчет физического износа здания;

2) расчет функционального устаревания;

3) расчет внешнего устаревания;

4) определение остаточной стоимости зданий как разницы между полной восстановительной стоимостью зданий и расчетной величиной выявленного физического износа, функционального и внешнего устаревания.

Из заданного отношения площадей отдельных элементов оцениваемого комплекса определяем площадь каждого (М:П:С – 1:4:4);

если х = 1, тогда х + 4х + 4х = 4500; 9х = 4500; х = 500.

S магазина = 500 м2 ;

S павильона = 2000 м2 ;

S склада = 2000 м2 ;

Рассчитываем полную восстановительную стоимость оцениваемого комплекса путем расчета полной восстановительной стоимости каждого элемента объекта оценки и суммированием полученных значений.

Расчет полной восстановительной стоимости каждого объекта недвижимости, входящего в оцениваемый комплекс:

СВС.магазина = 300 * 500 = 150000 у.е.

СВС.авильона = 240 * 2000 = 480000 у.е.

СВС.склада = 160 * 2000 = 320000 у.е.

СВС.ОК = 150000 + 480000 + 320000 = 950000 у.е.

Алгоритм определения остаточной стоимости оцениваемого комплекса будет иметь следующую форму.

Определяем совокупный износ оцениваемого объекта, если:

ЭВОК – 15 лет;

ТСэжОК – 75 лет;

Неустранимое функциональное устаревание (НФУ) – 5000 у.е., что составляет 0,53% потери стоимости от полной восстановительной стоимости объекта оценки:

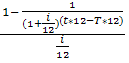

НФУ = 1 - ![]() * 100%;

* 100%;

Внешний износ – 5%.

Расчет физического износа:

ФИ = ![]() * 100%;

* 100%;

ФИ = ![]() * 100% = 20%;

* 100% = 20%;

Расчет совокупного износа:

СИ = 1 – (1 – ФИ) * (1 – НФУ) * (1 – ВИ) * 100% ;

СИ = 1 – (1 – 0,2) * (1 – 0,05) * (1 – 0,0053) * 100% = 24% ;

СОК = 950000 – (1 – 0,24) = 722000 у.е. ;

Определяем рыночную стоимость земельного участка, входящего в состав оцениваемого комплекса, используя методику сравнения продаж :

Так как, имеется необходимый объем информации по сопоставимому земельному участку, необходимо путем внесения корректировок, рассчитать рыночную стоимость оцениваемого земельного участка.

Таблица 2.4

Расчет стоимости земельного участка как свободного методом сравнения продаж с учетом основных элементов сравнения

| Элемент сравнения | Рыночная корректировка (корректирующий коэффициент) (%) | Корректировка цены |

| Первая группа элементов сравнения | ||

| Цена земельного участка как свободного | 410000 | |

| Корректировка на рыночные условия | 1 | + 4100 |

| Скорректированная цена | 414100 | |

| Вторая группа элементов сравнения | ||

| Местоположение | - 6 | - 24846 |

| Показатель стоимости объекта оценки | 389254 | |

Расчет корректировок:

а) корректировка на дату продажи. В следствие роста цен на рынке недвижимости на 1 % ежемесячно, необходимо привести стоимость сопоставимого земельного участка на дату оценки, приняв во внимание то, что СЗУ был продан 1 месяц назад, т.е.;

Корректировка = СЗУ * 0,01 = 410000 * 0,01 = 4100 у.е.

б) корректировка на местоположение. Так как аналог лучше оцениваемого объекта на 6%. Цена аналога должна уменьшиться на 6%, т.е. необходимо скорректировать стоимость СЗУ, исходя из предположения, что местоположение сопоставимого объекта и объекта оценки было бы идентичным.

Корректировка = СЗУ * - 0,06 = - 24846.

Таким образом, рассчитав остаточную стоимость улучшений оцениваемого комплекса и рыночную стоимость земельного участка, находим рыночную стоимость единого объекта недвижимости:

Се.о.н. = 722000 + 389254 = 1111254 у.е.

Стоимость оцениваемого объекта с использованием затратного подхода составляет 1111254 у.е.

Рассчитаем стоимость объекта оценки в рамках доходного подхода. Опираясь на имеющиеся данные, выбираем методику определения рыночной стоимости объекта оценки.

Метод дисконтированных денежных потоков определяет рыночную стоимость недвижимости как сумму дисконтированных доходов от использования объекта в будущем и реверсии с учетом корректировки на степень риска их получения.

Исходя из условий задания, определяем величину ежегодного денежного потока, генерируемого объектом недвижимости, в течение трехлетнего прогнозного периода владения, при ежегодном приросте 4% :

1-й год ЧОД – 167000 у.е.

2-й год ЧОД – 167000 * 1,04 = 173680 у.е.

3-й год ЧОД – 167000 * (1 + 0,04)2 = 180627,2 у.е.

Дисконтируем рассчитанные денежные потоки (дисконтирование осуществляется по факторам, рассчитанным на середину периода, т.к. объектом оценки является имущественный комплекс) и приводим их к дате оценки по следующей формуле :

![]() где,

где,

R – ставка дисконтирования;

n - анализируемый прогнозный период.

Рассчитываем рыночную стоимость объекта недвижимости, как сумму дисконтированных денежных потоков, используя базовую формулу :

Сн =![]() + Сr*

+ Сr* ![]() где,

где,

Сн - стоимость объекта недвижимости на дату оценки;

ДПn- денежный поток;

R – ставка дисконтирования денежного потока периода t;

Сr- стоимость реверсии в конце прогнозного периода.

Сн =![]() +

+ ![]() +

+ ![]() +

+ ![]() = 1649981

= 1649981

Стоимость оцениваемого комплекса, полученная методом дисконтированных денежных потоков, равна 1649981 у.е..

Таким образом, метод дисконтированных денежных потоков при оценке недвижимости требует:

- моделирования денежных поступлений с учетом динамики их изменения;

- составления прогноза относительно изменения стоимости недвижимости в течение установленного прогнозного периода;

- оценки риска, присущего объекту;

- расчета ставки доходности.

Таким образом, проведя необходимые расчеты, согласно используемым методикам, получили три итоговых величины стоимости объекта оценки в рамках сравнительного, затратного и доходного подходов. Для определения рыночной стоимости объекта оценки необходимо провести согласование полученных результатов с использованием метода интерполяции.

Метод интерполяции на базе Наегли - расчет итоговой стоимости этим методом отличается от других методик согласования результатов тем, что в данном случае не определяется удельный вес стоимостных результатов оценки. При наличии более двух результатов (что соответствует нашему примеру) согласование проводится в несколько этапов. В основе такого согласования лежит суждение оценщика о том, какой из трех полученных результатов является наименее достоверным. Два других результата, признанных более достоверными, поочередно сопоставляются с наименее объективным с целью определения степени (процента) отклонения. Расчетная величина отклонения используется для выбора формулы согласования двух анализируемых результатов. Таким образом, оценщик получает две величины, которые сравниваются между собой для аналогичного согласования в окончательную итоговую стоимость по базовой формуле Наегли.

Для расчета отклонения оценщиком экспертно, с учетом всех обстоятельств оценки устанавливается:

- определяющий результат – величина стоимости, полученная методом оценки, опирающимся на максимально качественную информацию и обоснованные расчеты и обоснования;

- поправочный результат – величина стоимости, полученная методом оценки, информация, обоснования и расчеты которого менее качественны и достоверны.

Таблица 2.5

Формула базового расчета итоговой стоимости

| Отклонение | Формула базового расчета |

| Менее 10% | (Vопр. + Vпопр.)÷2 |

| От 10% до 20% | (Vопр. × 2 + Vпопр.)÷3 |

| От 20% до 30% | (Vопр. × 3 + Vпопр.)÷4 |

| От 30% до 40% | (Vопр. × 4 + Vпопр.)÷5 |

| Более 40% | (Vопр. × 5 + Vпопр.)÷6 |

Процедура согласования результатов стоимости оцениваемого объекта недвижимости (ОК).

Итоговые величины стоимостей указаны в таблице 2.6

Таблица 2.6

| Подход | Метод | Расчетная стоимость,$ |

| Затратный | Разбивки для зданий и сравнительного анализа продаж для земельного участка | 1111254 |

| Сравнительный | Сравнительного анализа продаж | 1375200 |

| Доходный | Дисконтированных денежных потоков | 1649981 |

Проранжируем полученные результаты по степени достоверности:

1) наиболее объективный – результат сравнительного подхода;

2) среднедостоверный – результат доходного подхода;

3) наименее объективный – результат затратного подхода.

Рассчитаем степень отклонения более достоверных результатов доходного и сравнительного подходов от наименее объективной стоимостной оценки затратного подходов:

Согласуем результаты сравнительного и затратного подходов:

- определяющий – полученный методом сравнительного подхода – 1375200;

- поправочный – полученный методом затратного подхода – 1111254.

Таблица 2.7

Согласование результатов сравнительного и затратного подходов

| Подход | Стоимость, $ | Степень отклонения | Согласование результатов, $ | Скорректирован-ная стоимость, $ |

| Затратный | 1111254 | (1375200-1111254)÷1111254×100%=23,8% | (1375200×3+1111254)÷4=1305588,5 | 1309213,5 |

| Сравнитель-ный | 1375200 |

Согласуем результаты доходного и затратного подходов:

- определяющий – полученный методом доходного подхода – 1649981.

- поправочный – полученный методом затратного подхода – 1111254.

Таблица 2.8

Согласование результатов доходного и затратного подходов

| Подход | Стоимость, $ | Степень отклонения | Согласование результатов, $ | Скорректированная стоимость, $ |

| Затратный | 1111254 | (1649981-1111254)÷1111254× 100% = 48,5% | (1649981×5+1111254)÷6=1557776,5 | 1560193,2 |

| Доходный | 1649981 |

Согласуем скорректированные результаты стоимости. Поскольку на первом этапе согласования было вынесено экспертное суждение о приоритетности результатов оценки сравнительного подхода над доходным, то для окончательного согласования ранжируем результаты предварительной корректировки:

- определяющий – полученный на первом этапе согласования - 1309213,5;

- поправочный – полученный на втором этапе согласования - 1560193,2.

Таблица 2.9

Определение итоговой стоимости оцениваемого объекта

| Этап согласования | Стоимость, $ | Степень отклонения | Согласование результатов, $ | Скорректированная стоимость, $ |

| Первый | 1309213,5 | (1309213,5-1560193,2)÷ 1560193,2×100%=16,1% | (1309213,5×2+1560193,2)÷3=1389651,2 | 1392873,4 |

| Второй | 1560193,2 |

Таким образом, итоговая стоимость, рассчитанная методом интерполяции на базе Наегли, учитывающим экономические, определяющие достоверность результатов, и математические – степень расхождения полученных величин стоимости по оцениваемому объекту, составила округлено 1392873 у.е.. В нашем случае, исходя из предоставленной информации, отражающей те или иные параметры(качественного или количественного характера), показатели доходности, величину затрат на строительство с учетом всех недостатков как объекта, предложенного для проведения оценочной процедуры, так и сопоставимых, конкурентных объектов-аналогов, недавно проданных в данном сегменте рынка, при определении степени достоверности того или иного стоимостного результата, Оценщик исходил из следующих суждений:

Результат, полученный методом сравнительного подхода(наиболее объективный) – допуская, что предоставленная информация о сделках с аналогичными, нашему, объектами является качественной и отражает наличие активного и стабильного рынка инвестиций для данного типа собственности, можно сказать, что именно сравнительный подход дает наиболее объективную оценку, максимально учитывающую рыночную ситуацию.

Результат, полученный методом доходного подхода (среднедостоверный) – исходя из того, что доходный подход определяет рыночную стоимость недвижимости как сумму доходов, которые оцениваемый объект может принести в будущем, скорректированную

на риск их недополучения, Оценщик считает, что методика данного подхода создает картину о рыночной стоимости объекта оценки менее достоверную, чем вышеуказанная методика сравнительного подхода, исключительно опирающаяся на рыночные данные. Негативной стороной доходного подхода является сложность прогнозирования доходов и расходов, на величину которых влияет множество факторов как экономического, законодательного так и политического характера, также низкая достоверность изменения стоимости объекта оценки, субъективность расчета ставки доходности, основанного на оценке премий за выявленные риски.

Результат, полученный методом затратного подхода (наименее объективный) – поскольку оцениваемый объект принадлежит сегменту рынка доходной недвижимости, и имеется обширная рыночная информация, можно сделать вывод, что в данном случае важность применения методики затратного подхода не является определяющей и данный подход ограничен в использовании при оценке объектов недвижимости, приносящих доход, так как не учитывает доходный потенциал.

3. Расчет стоимости объекта недвижимости с использованием методов доходного подхода: метод прямой капитализации, метод инвестиционной группы, тетехника Эллвуда, традиционная техника ипотечно-инвестиционного анализа

Рассчитаем стоимость объекта оценки с использованием методов доходного подхода: метода прямой капитализации, метода инвестиционной группы, техники Эллвуда, традиционной техники ипотечно-инвестиционного анализа.

Информация об объекте оценки приведена в таблице 3.1

Таблица 3.1

| Показатели | Величина |

| Потенциальный валовый доход | 90000 |

| Потери при сборе платежей | 3% |

| Прочие доходы | 2000 |

| Операционные расходы, в % от ПВД | 7% |

| Первоначальная основная сумма ипотеки | 560000 |

| Срок ипотеки | 32 |

| Ставка процента по кредиту | 12% |

| Ставка дисконтирования | 17% |

| Предполагаемый год продажи собственности | 27 |

| Ежегодный прирост стоимости | 2% |

| Первоначальная стоимость собственности | 700000 |

Рассмотрим определение стоимости объекта оценки с использованием метода прямой капитализации.

Прямая капитализация – этот метод, используемый для конвертации суммы оцененного годового дохода в показатели стоимости в одно прямое действие – либо путем деления оцененного дохода на соответствующую ставку дохода, либо путем умножения суммы доходов на соответствующий фактор (мультипликатор) дохода.

![]()

Данный метод применяется при следующих условиях:

- наличие активного рынка.

- дата оценки объекта оценки и дата продажи сопоставимого объекта должны совпадать (не более 1-2 месяцев).

- отсутствие задолженности по заемным средствам.

В силу того, что информация, касающаяся объекта оценки не соответствует требуемым условиям для применения метода прямой капитализации, предлагаю отказаться от использования данного метода, поскольку стоимость объекта оценки, определенная с его помощью, не предоставит реальной картины о рыночной стоимости объекта оценки и будет сильно искажена.

В данном случае, более целесообразным, считается применение метода, учитывающего способ финансирования сделки с недвижимостью или метода инвестиционной группы.

Коэффициент капитализации определяется методом инвестиционной группы как средневзвешенная доходность собственных и заемных средств. Коэффициент капитализации зависит, с одной стороны, от требований инвестора к ставке дохода на вложенный собственный капитал и характера возмещения инвестированного капитала, с другой – от условий кредитования – процентной ставки, срока кредитования, коэффициента ипотечной задолженности, способа погашения основного долга.

Данный метод применяется в том случае, если оцениваемая недвижимость приобретается с участием ипотечного кредита.

C помощью этого метода можно также рассчитать и общий коэффициент капитализации. В этом случае метод называется «инвестиционная группа с амортизацией», поскольку учитывает как возврат собственного капитала, так и возврат (амортизацию) основной суммы ипотечного кредита. Для этого в качестве ставки дохода по кредиту используется не процент по закладной, а ипотечная постоянная, и не ставка дохода на собственный капитал, а коэффициент капитализации собственного капитала. Ипотечная постоянная и коэффициент капитализации собственного капитала взвешиваются соответственно по коэффициенту ипотечной задолженности и по доле собственного капитала в общей структуре капитала объекта недвижимости. Сумма этих средневзвешенных коэффициентов укажет на значение общего коэффициента капитализации.

Ro = Rе * Wск + Rm * Wuк, где

Re – коэффициент капитализации на собственный капитал;

Rm – ипотечная постоянная(коэффициент капитализации по ипотке);

Wск – удельный вес собственного капитала;

Wuк – удельный вес заемного капитала.

Вышеприведенная формула полностью соответствует условиям задачи, т.к. применяется в случае, когда в течение анализируемого периода заемщик уплачивает только проценты, а возврат основного долга предусматривается в момент перепродажи недвижимости.

Алгоритм решения:

Определяем удельные веса собственного и заемного капитала.

Wuк = ![]() ;

;

Wuк =![]() = 0,8

= 0,8

Wск = 1- 0,8 = 0,2

В качестве ставки дохода на собственный капитал примем ставку дисконтирования, которая количественно равна ставке дохода, величина которой зависит от риска, связанного с оцениваемым объект:

Re = 0,17

Находим ипотечную постоянную, предполагая, что платежи по кредиту осуществляются ежемесячно. Используя таблицы сложного процента находим величину взноса за амортизацию единицы при ежемесячном начислении процентов для периода – 32 года ; 0,010273

ИП(Rm) = 0,010273 * 12 = 0,1232803

Рассчитываем общий коэффициент капитализации, путем подстановки полученных результатов

Rо = 0,17 * 0,2 + 0,1232803 * 0,8 = 0,1326.

Определяем годовой действительный валовый доход, через расчет по имеющимся данным годового потенциального валового дохода:

ДВД = ПВД – Потери + Прочие доходы;

Определяем годовой чистый операционный доход:

ЧОД = ДВД – ОР;

ДВД = 90000 – (90000*3%) + 2000 = 89300

ЧОД = 89300 – (90000*7%) = 83000

Определив общий коэффициент капитализации и годовой чистый операционный доход, рассчитываем стоимость объекта оценки.

V = ![]() = 625943 у.е.

= 625943 у.е.

Стоимость объекта оценки, полученная данным методом равна 625943 у.е.

Расчет стоимости объекта оценки с использованием методики Эллвуда. Этот метод предлагает способ определения общего коэффициента капитализации по эмпирически найденной формуле, позволяющей учесть (по сравнению с техникой инвестиционной группы) дополнительные элементы, отражающие трансформацию собственных и заемных средств в составе инвестированного капитала, такие как финансовый леверидж. Он также учитывает прирост собственного капитала за счет амортизации ипотечного кредита и способы возмещения инвестированного капитала:

Ro = Ye - m* C ± do * SFF(n;Ye), где

Ro – общий коэффициент капитализации;

Ye – ставка дохода на собственный капитал;

m – коэффициент ипотечной задолженности;

С – ипотечный коэффициент Эллвуда;

d – изменение стоимости собственности за прогнозный период;

SFF(n;Ye) – фактор фонда возмещения по ставке дохода на собственный капитал за прогнозный период.

С = Ye + P * SFF(n;Ye) – Rm – называется С – фактором Эллвуда, или ипотечным коэффициентом, где

С – коэффициент Эллвуда;

Ye – ставка дохода на собственный капитал;

P – доля кредита, выплаченная к моменту окончания прогнозного периода;

Rm – ежегодная ипотечная постоянная, рассчитанная на основании ежегодных выплат и текущего остатка долга или же [F6].

Алгоритм решения:

Рассчитываем долю кредита (P), выплаченного к моменту окончания прогнозного периода по формуле:

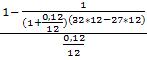

Р = ![]() , где

, где

i – ставка по кредиту;

t – полный срок амортизации кредита;

T – период владения собственностью.

Подставляем имеющиеся по условию показатели в данную формулу:

Р = ![]() = 0,555602.

= 0,555602.

Определяем фактор Эллвуда:

С = Ye + P * SFF(n;Ye) – Rm

С = 0,17 + 0,555602 * 0,00249 – 0,12328 = 0,048103.

Рассчитываем общий коэффициент капитализации:

Ro = Ye - m* C ± do * SFF(n;Ye)

Ro = 0,17 – 0,8 * 0,0481 – 0,54 * 0,00249 = 0,1301

Определяем стоимость объекта оценка путем деления чистого операционного дохода на общий коэффициент капитализации.

V = ![]() = 638462 у.е.

= 638462 у.е.

Таким образом стоимость объекта недвижимости, полученная с использованием метода Эллвуда равна 638462 у.е.

Рассчитаем стоимость объекта оценки с использованием традиционной техники ипотечно – инвестиционного анализа.

Традиционная техника ипотечно-инвестиционного анализа рассчитывается следующим образом ( в нашем случае объект с постоянным доходом):

Сн = ИК + (ЧОД – РОД)|PVA|nR с.к.+ (C n/n - HKn)|PV|nR c.к. , где

Сн – стоимость недвижимости;

ИК – ипотечный кредит;

ЧОД – чистый операционный доход;

РОД – расходы по обслуживанию долга;

C n/n- цена перепродажи в конце анализируемого года;

HKn– остаток долга по ипотечному кредиту на конец анализируемого

периода;

PVA – фактор текущей стоимости аннуитета;

PV – фактор текущей стоимости;

R c.к. – ставка дохода на собственный капитал;

n – анализируемый период.

Алгоритм решения:

Рассчитываем годовой чистый операционный доход:

ЧОД = ПВД – Потери + Прочие доходы – Операционные расходы

ЧОД = 90000 – (90000*3%) + 2000 - (90000*7%) = 83000 у.е.

Определяем величину месячного платежа по обслуживанию кредита:

D S m= ИК*  , где

, где

ИК – ипотечный кредит

i – ставка по кредиту

t – срок полной амортизации кредита

D S m = 0,10224 * 560000 =5725,43 у.е.

Определяем величину ежегодного платежа по обслуживанию кредита:

DS = DSm* 12

DS = 5725,43 * 12 = 68705 у.е.

Рассчитываем величину ежегодных денежных поступлений:

ЧОД – РОД = 83000 – 68705 = 14295 у.е.

Определяем текущую стоимость ожидаемых денежных поступлений:

(ЧОД – РОД)|PVA|nR с.к. , где n -27 лет; R с.к. – 17%

14295 * 5,79753 = 82876 у.е.

Проводим оценку текущей стоимости выручки от перепродажи в конце анализируемого года:

C n/n= P * (1+d)T, где

Р – первоначальная стоимость недвижимости;

Т – период владения собственностью;

d – рост стоимости недвижимости в год;

C n/n= 700000 * (1 + 0,02)27 = 700000 * 1,70689 = 1194823 у.е.

Рассчитываем остаток ипотечного долга на дату перепродажи:

HKn = DSm *  ;

;

HKn= 5725,43 *

HKn= 5725,43 * 44,95504 = 257387 у.е.

Рассчитываем ожидаемую выручку от перепродажи (на дату оценки):

(C n/n- HKn)|PV|nRc.к.

(C n/n- HKn)|PV|nRc.к. = (1194823 – 257387) * 0,01442 = 13518 у.е.

Оцениваем текущую стоимость собственного капитала:

Сc.к. = (ЧОД – РОД)|PVA|nR с.к. + (C n/n - HKn)|PV|nR c.к.

Сc.к. = 82876 + 13518 = 96394 у.е.

Определяем стоимость объекта недвижимости:

Сн = ИК + Сc.к.

Сн = 560000 + 96394 = 656394 у.е.

Стоимость объекта недвижимости, рассчитанная с использованием традиционной техники ипотечно-инвестиционного анализа равна 656394 у.е.

Заключение

Используя, вышерассчитанные стоимостные результаты, полученные с использованием различных методик ипотечно-инвестиционного анализа, и информацию, предоставленную в задании на оценку рыночной стоимости объекта недвижимости, предоставляется возможным провести анализ факторов, оказывающих существенное влияние на величину стоимости оцениваемого объекта.

В процессе определения рыночной стоимости объекта недвижимого имущества, Оценщик счел объективным отказ от применения метода прямой капитализации, имеющего ограничения в использовании, в случае оценки объектов собственности, обремененных заемными средствами.

Наличие заемного финансирования требует особых методов построения общего коэффициента капитализации.

Метод инвестиционной группы и метод Эллвуда предлагают различные способы определения общего коэффициента капитализации. Применение метода инвестиционной группы, в нашем случае, имеет одно существенное замечание – при нахождении ипотечной постоянной считается, что инвестор владеет недвижимостью в течение всего срока кредита, но на самом деле типичный инвестор владеет объектом недвижимости, как правило, более короткий срок. Не учитывается возможность будущего прироста или уменьшения стоимости активов, что влечет за собой погрешности в определении стоимости объекта оценки. Метод Эллвуда, по сравнению с техникой инвестиционной группы, позволяет учесть; дополнительные элементы, отражающие трансформацию собственных и заемных средств в составе инвестированного капитала, прирост собственного капитала за счет амортизации ипотечного кредита, способы возмещения инвестированного капитала, прирост или падение стоимости объекта недвижимости при его продаже, которая может произойти раньше, чем завершится срок погашения кредита.

Оценка стоимости недвижимости методом дисконтирования денежных потоков, который является, как известно, наиболее гибким, точным, наиболее формализованным методом анализа, в условиях ипотечного кредитования объекта недвижимости реализуется с использованием традиционной ипотечно-инвестиционной техники.

Практика показывает, что наиболее достоверным методом оценки, позволяющим учесть все многообразие форм привлечения заемных средств, является дисконтирование денежных потоков. При практическом использовании данной методики необходимо помнить, что использование заемных средств почти всегда увеличивает риск инвестирования, так как в случае невозврата кредита инвестор может лишиться залога. Следовательно, норма отдачи на собственный капитал при оценке доходов от связанных инвестиций должна быть выше нормы отдачи на собственный капитал при оценке доходов без использования заемных средств.

Использование аппарата ипотечно-инвестиционного анализа позволит повысить достоверность экономических расчетов при принятии рациональных решений потенциальными инвесторами на рынке недвижимости, позволит ипотечным кредиторам, строительным предприятиям, риелторским и девелоперским группам обеспечить объективный анализ инвестиционных и финансовых решений при разработке механизмов финансирования инвестиций в недвижимость в российских условиях, включающих теперь и возможность использования ипотеки.

Список используемой литературы:

1. Об оценочной деятельности в Российской Федерации: Федеральный закон Российской Федерации от 29 июля 1998 г. № 135-ФЗ (ред. от 17 июля 2009 г.).

2. О внесении изменений в Федеральный закон Об оценочной деятельности в Российской Федерации: Федеральный закон Российской Федерации от 27 июля 2006 г. № 157-ФЗ (ред. от 13 июля 2007 г.).

3. Об утверждении федерального стандарта оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО № 1)»: Приказ Минэкономразвития России от 20.07.2007г. № 256.

4. Об утверждении федерального стандарта оценки «Цель оценки и виды стоимости (ФСО № 2)»: Приказ Минэкономразвития России от 20.07.2007г. № 255.

5. Об утверждении федерального стандарта оценки «Требования к отчету об оценке (ФСО № 3)»: Приказ Минэкономразвития России от 20.07.2007г. № 254.

6. Грибовский С.В. Оценка стоимости недвижимости. - М.: Маросейка, 2009. - 432с.

7. Оценка недвижимости/ КасьяненкоТ.Г., Маховикова Г.А., Есипова В.Е., Мирзажанов С.К. – М.: КНОРУС, 2010. -752с.

8. Петров В.И. Оценка стоимости земельных участков. - М.: КНОРУС, 2007. - 208с.

9. Иванова Е.Н. Оценка стоимости недвижимости. - М.: КНОРУС, 2009. – 344с.

10. Оценка недвижимости/ под ред. А.Г. Грязновой, М.А. Федотовой – М.: Финансы и статистика, 2008. – 560с.:ил.

11. Симионова Н.Е. Методы оценки имущества: бизнес, недвижимость, земля, машины, оборудование и транспортные средства. – Ростов н/Д: Феникс, 2010. – 362с.

12. Горемыкин В.А. Экономика недвижимости. – М.: Высшее образование, 2007. – 655с.

13. Об утверждении методических рекомендаций по определению рыночной стоимости земельных участков: Распоряжение Минимущества России от 6 марта 2002г. №568-р (ред. от 31.07.2002 № 2314-р).

Похожие работы

... Ли — Колли”), приведен в приложении 1. В приложении 4 приведен один из возможных вариантов структуры ЗВОС для конкретного объекта (в данном случае — проекта ТЭЦ). 4 Контроль качества экологической оценки Экологическая оценка — это инструмент подготовки и принятия решений. Принимая решение, необходимо знать, насколько полна и достоверна информация, положенная в его основу. Для проверки этого в ...

... на рынке предприятий или негативное влияние на стоимость предприятия окружающей природной среды). Наиболее сложный момент при реализации данной методики оценки предприятий- определение удельной стоимости строительства предприятия- функциональных аналогов. Если до 1991г. в России существовали институты и государственные ведомства, разрабатывавшие и утверждавшие укрупненные удельные нормативы ...

... уровня доходов. Принцип конкуренции важен для аналитика, пытающегося оценить стоимость потока дохода, здесь нормальную прибыль необходимо отделять от сверхприбыли. Следующий принцип который используется при оценке недвижимости изменение. Объекты постепенно изнашиваются. Новые предприятия открываются, старые модернизируются или закрываются. Характер использования меняется под влиянием частных и ...

... систем оценки персонала, каждая из которых имеет свои достоинства и недостатки. Однако наиболее распространенной является безусловно система периодической аттестации персонала. 2. Методы оценки результативности труда персонала. Методы аттестации (при которых сотрудников оценивает непосредственный руководитель) являются традиционными для большинства современных компаний. Они эффективны в крупных ...

0 комментариев