Навигация

У статті "Адміністративні витрати" відображаються загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства

10. У статті "Адміністративні витрати" відображаються загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства.

11. У статті "Витрати на збут" відображаються витрати підприємства, пов'язані з реалізацією продукції (товарів) витрати на утримання підрозділів, що займаються збутом продукції (товарів), рекламу, доставку продукції споживачам тощо.

12. У статті "Інші операційні витрати" відображаються собівартість реалізованих виробничих запасів; відрахування на створення резерву сумнівних боргів і суми списаної безнадійної дебіторської заборгованості відповідно до пункту 11 Положення (стандарту) бухгалтерського обліку 10 "Дебіторська заборгованість", втрати від знецінення запасів; втрати від операційних курсових різниць; визнані економічні санкції; відрахування для забезпечення наступних операційних витрат, а також усі інші витрати, що виникають в процесі операційної діяльності підприємства (крім витрат, що включаються до собівартості продукції, товарів, робіт, послуг).

13. У статті «Прибуток (збиток) від операційної діяльності» визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу, адміністративних витрат, витрат на збут та інших операційних витрат.

2.2 Оцінка і аналіз операційної діяльності підприємства ВАТ “Дніпропетровськгаз» у 2005 2007 роках з використанням основних елементів звітності

Досліджуєме відкрите акціонерне товариства по газопостачанню та газифікації "ДНІПРОПЕТРОВСЬКГАЗ" (далі ВАТ "ДНІПРОПЕТРОВСЬКГАЗ") ліцензіат з розподілу природного і нафтового газу та з постачання природного газу за регульованим тарифом, при одночасному провадженні ним інших, крім ліцензованих, видів діяльності [33], створене наказом Державного Комітету по нафті і газу „Держкомнафтогаз" від 11 березня 1994 р. за №104 та на виконання Указу Президента України від 16.06.1993 р. №210/93 „Про корпоратизацію підприємств" на базі Державного підприємства по газопостачанню та газифікації „Дніпропетровськгаз" (1995 р.)

Основні напрямки діяльності підприємства:

· Придбання, збут, транспортування природного газу розподільчими трубопроводами;

· Придбання і реалізація вуглеводневого зрідженого газу;

· Реалізація стислого газу через мережу автозаправок;

ВАТ “Дніпропетровськгаз” підпорядковане Національній акціонерній компанії “Нафтогаз України”, яка є власником 51% акцій підприємства [121].

Між Дочірнєю компанією „Газ України” Національної акціонерної компанії „Нафтогаз України” (компанія) та ВАТ „Дніпропетровськгаз” (користувач) укладено угоду №04/01821 від 28.12.01р. про користування державним майном, яке не підлягає приватизації, а саме: розподільні газові мережі, споруди на них, транспортні засоби спеціального призначення та інше державне майно, яке передано НАК „Нафтогаз України” у користування згідно з постановою КМУ від 25.05.98р. №747 „Про утворення НАК „Нафтогаз України”. Загальна вартість майна, яка передана згідно акту прийманняпередачі від 28.12.01р. складає 161 787 000,00 грн.

Статутний фонд ВАТ “Дніпропетровськгаз” відповідно до установчих документів складає 2 455 902 грн., розподілений на 861 720 простих іменних акцій номінальною вартістю 2,85 грн кожна. Загальна кількість акціонерів становить 12,5 тис.осіб.

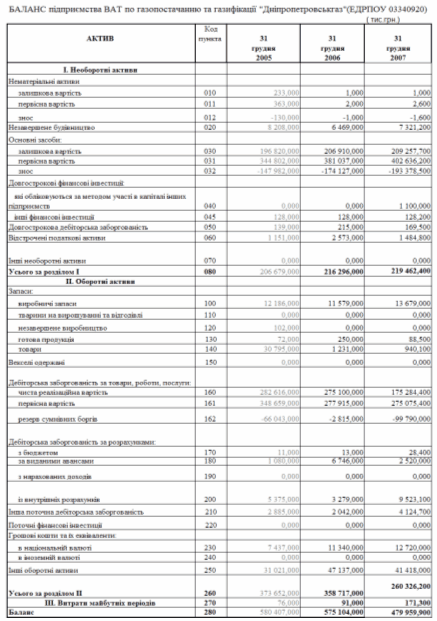

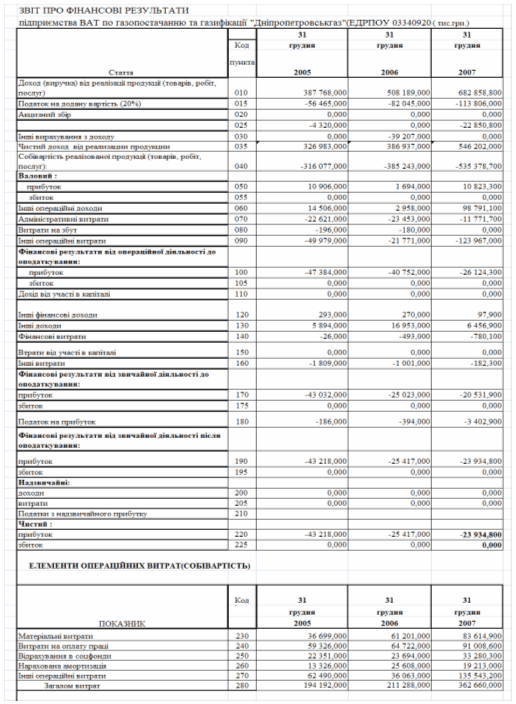

У додатку А приведена динаміка статей балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки, у додатку Б динаміка статей звітів про фінансові результати за 2005 2007 роки.

У додатку Г наведені результати розрахунку показників фінансового стану підприємства, проведені за алгоритмами роботи [20].

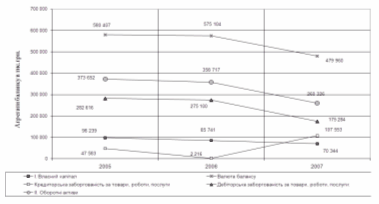

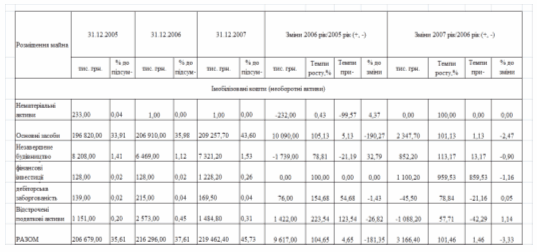

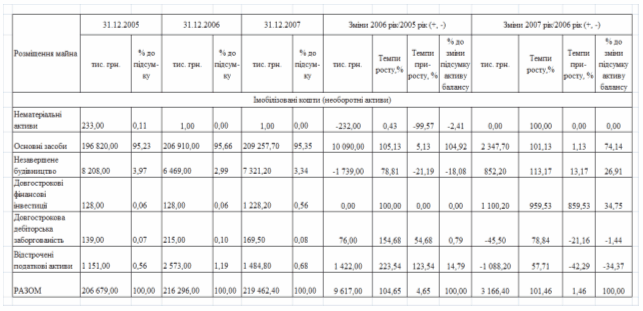

В таблицях додатку В та на рис.2.1 –2.5 наведені результати аналізу динаміки росту статей балансу та зміни в структурі статей активів та пасивів балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки.

Як показує аналіз графіків рис.2.1 – 2.5 за 2005 –2007 роки:

обсяги валюти балансу ВАТ «Дніпропетровськгаз» зменшились з рівня 580 407 млн.грн. (2005) до 479 560 млн.грн. (2007), при цьому темп негативного приросту становив 0,91% у 2006 році та 16,54% у 2007 році;

обсяги власних коштів в балансі ВАТ «Дніпропетровськгаз» за рахунок погашення накопичених збитків резервами додаткового капіталу зменшились з рівня 98 239,0 млн.грн. (2005) до 70 343,8 млн.грн. (2007), при цьому темп негативного приросту становив 12,72 % у 2006 році та 17,96% у 2007 році;

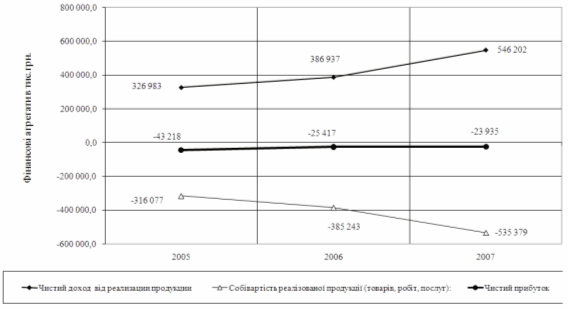

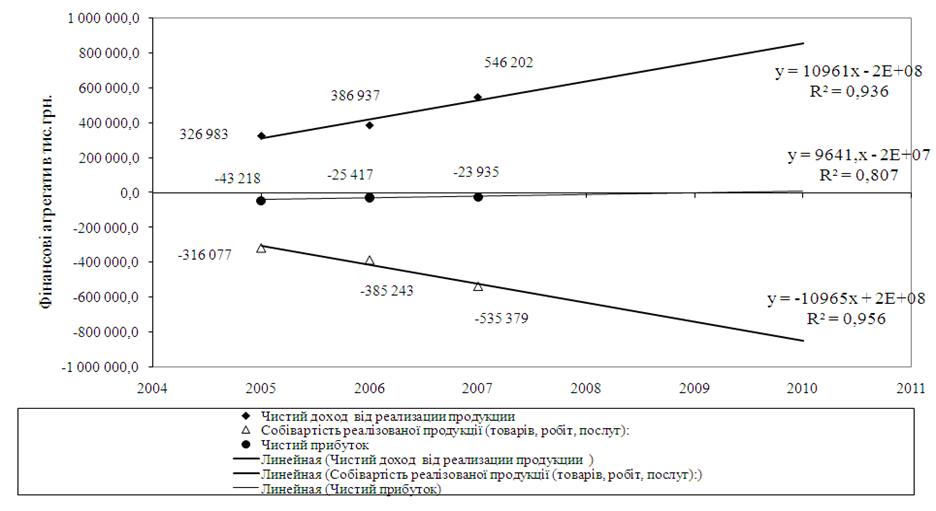

обсяги чистого доходу від реалізації продукції ВАТ «Дніпропетровськгаз» зросли з рівня 326 983 млн.грн. (2005) до 546 202 млн.грн. (2007), при цьому темп приросту становив 18,34 % у 2006 році та 41,16% у 2007 році;

обсяги чистого прибутку після оподаткування ВАТ «Дніпропетровськгаз» зросли з збиткового рівня 43 218 млн.грн. (2005) до меншого збиткового рівня 23 934,8 млн.грн. (2007), при цьому темп приросту становив 41,19 % у 2006 році та 5,8% у 2007 році;

Важливим етапом аналізу фінансового стану підприємства є зіставлення темпів приросту активів з темпами приросту фінансових результатів виторгу або прибутку від реалізації продукції.

Так система стійкого розвитку підприємства (у світовій практиці “золоте правило економіки підприємства”) оцінюється співвідношенням темпів росту абсолютних рівнів балансового прибутку (ТРБ), обсягу реалізації продукції (ТN) та суми активів балансу (ТВ) [13]:

ТРБ>TN>TB>100% (2.1)

Як показують вищенаведені результати, в ВАТ «Дніпропетровськгаз» :

у 2006 роках співвідношення “золотого правила” не виконуються, оскільки темп приросту валюти балансу є негативним при збитковій роботі підприємства .

2006 (темпи приросту) 41,19% > +18,34% > 0,91% > 0%

у 2007 роках співвідношення “золотого правила” не виконуються, оскільки темп приросту валюти балансу є негативним при збитковій роботі підприємства .

2007 (темпи приросту) +5,8% > +41,6% > 16,54% > 0%

Тобто система розвитку підприємства ВАТ «Дніпропетровськгаз» може бути охарактеризована за результатами 20062007 року як нестійка за класичним «золотим правилом» співвідношення основних показників росту підприємства.

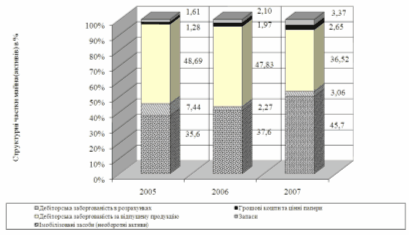

Як показує аналіз даних таблиць Додатку Д та графіків рис.2.1 –2.5 за 2005 –2007 роки:

структурна частка необоротних активів в валюті балансу з рівня 35,61% у 2005 році зросла до рівня 45,73% у 2007 році за рахунок зростання структурної частки основних засобів з рівня 33,9% у 2005 році до рівня 43,6% у 2007 році (з рівня 196 820 млн.грн.(2005) до 209 257 млн.грн.(2007));

в структурі оборотних активів підприємства:

1) структурна частка запасів в валюті балансу з рівня 7,44% у 2005 році знизилась до рівня 3,06% у 2007 році;

2) структурна частка дебіторської заборгованості в валюті балансу з рівня 50,3% у 2005 році знизилась до рівня 39,9% у 2007 році;

3) структурна частка готівкових грошей в валюті балансу з рівня 1,28% у 2005 році зросла до рівня 2,65% у 2007 році;

Таким чином, падіння структурної частки запасів та дебіторської заборгованості в валюті активів балансу зумовлене у 2005 2007 роках зростанням структурної частки необоротних активів.

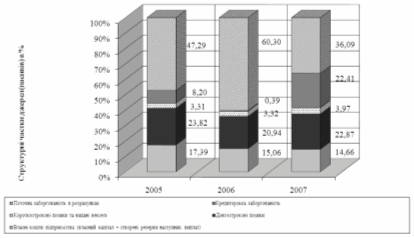

в структурі джерел (пасивів) підприємства:

1) структурна частка власних коштів в валюті балансу з рівня 16,93% у 2005 році зменшилась до рівня 14,66% у 2007 році за рахунок збитковості роботи підприємства та покриття збитків резервами капіталу;

2) структурна частка власних оборотних коштів(за мінусом імобілізованих в необоротних активах) в валюті балансу з негативного рівня 18,2% у 2005 році знизилась до негативного рівня 31,1% у 2007 році, тобто у підприємства немає власних оборотних коштів і навіть джерелами необоротних активів є позикові кошти, що робить підприємство малоліквідним;

3) структурна частка кредиторської заборгованості в валюті балансу з рівня 8,2% у 2005 році зросла до рівня 22,4% у 2007 році, що свідчить про розширення використання підприємством комерційного кредиту постачальників, ;

4) структурна частка довгострокових позик в валюті балансу з рівня 23,8% у 2005 році дещо знизилась до рівня 22,9% у 2007 році та є основним джерелом для придбання оновлених основних засобів підприємства;

5) структурна частка поточної заборгованості в валюті балансу з рівня 47,3% у 2005 році зросла до рівня 60,3% у 2006 році та знизилась до рівня 36,1% у 2007 році.

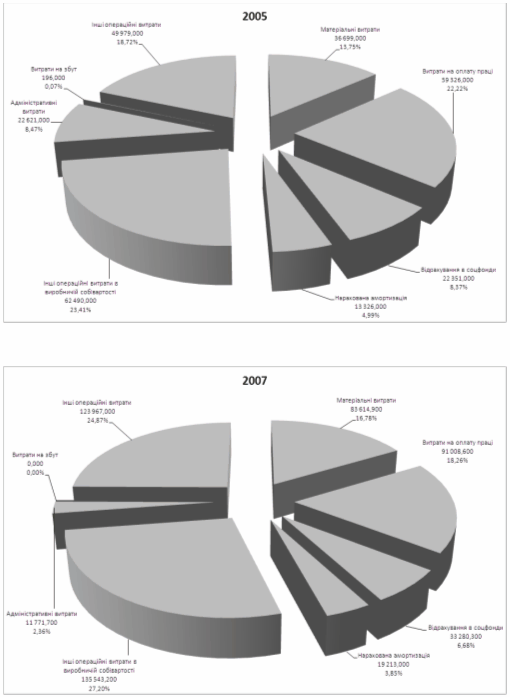

Як показує аналіз даних, наведених на рис.2.5 , динаміка структури операційних витрат в собівартості виробництва продукції ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

підвищенням структурної частки матеріальних витрат з рівня 13,75% у 2005 році до рівня 16,78 % у 2007 році;

зниженням структурної частки витрат на оплату праці з рівня 30,59% (22,22%+8,37%) у 2005 році до рівня 24,94% (18,26%+6,68%) у 2007 році.

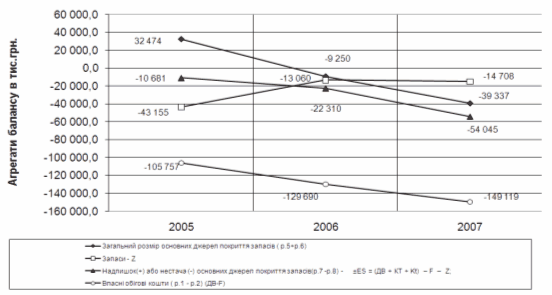

Рис.2.1. – Динаміка змін абсолютних обсягів характерних агрегатів балансу ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.2. – Структура активів ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.3. – Структура джерел (пасивів) ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.4. – Динаміка абсолютних обсягів доходів, витрат та чистого прибутку ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.5. – Динаміка структури витрат в ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.6. – Динаміка структури позикового капіталу в ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Як показує аналіз графіків рис.2.6, основними джерелами позикового капіталу в ВАТ «Дніпропетровськгаз» є довгострокові кредити та поточні кошти в розрахунках.

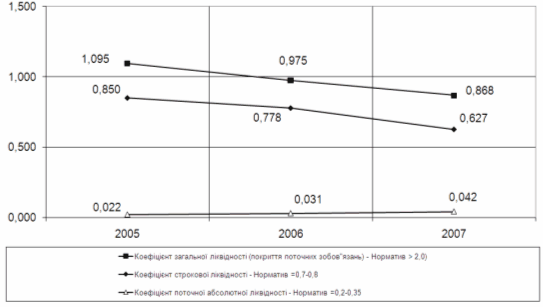

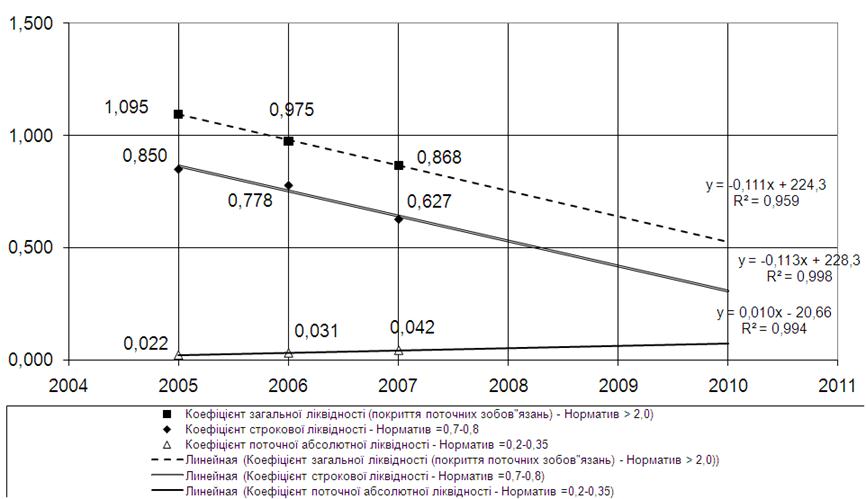

Як показує аналіз даних, наведених на рис.2.7, динаміка показників ліквідності та фінансової стійкості ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

хронічною нестачею високоліквідних готівкових коштів та відповідними значеннями коефіцієнта моментальної ліквідності на рівні 0,022 (2005 рік) – 0,042(2007 рік), що на порядок нижче вимог нормативного діапазону значень не менше 0,25 – 0,3;

поступовим зниженням обсягів високоліквідних та короткострокових готівкових коштів та відповідними зниженням рівня коефіцієнта строкової ліквідності з 0,85 (2005 рік) – 0,63(2007 рік) при нормативному значенні не менше 0,7 – 0,8;

поступовим зниженням обсягів ліквідних коштів та відповідним зниженням рівня коефіцієнта загальної ліквідності з рівня 1,095 (2005 рік) до рівня 0,868(2007 рік) при нормативному значенні не менше 1,5 – 2,0, що відмічалось вище в аналізі як невідповідність власного та довгострокового капіталу і обсягів необоротних коштів;

знаходження показника фінансової незалежності (автономії) у 2005 2007 роках в діапазоні 0,15 – 0,17, що не відповідає вимогам до стійкого функціонування підприємства (коефіцієнт автономії > 0,5) та , одночасно, фіксує занадто великий рівень застосування фінансового важеля залучених поточних коштів в розрахунках, що може спричинити неплатоспроможність та ризик банкрутства підприємства за вимогами кредиторів;

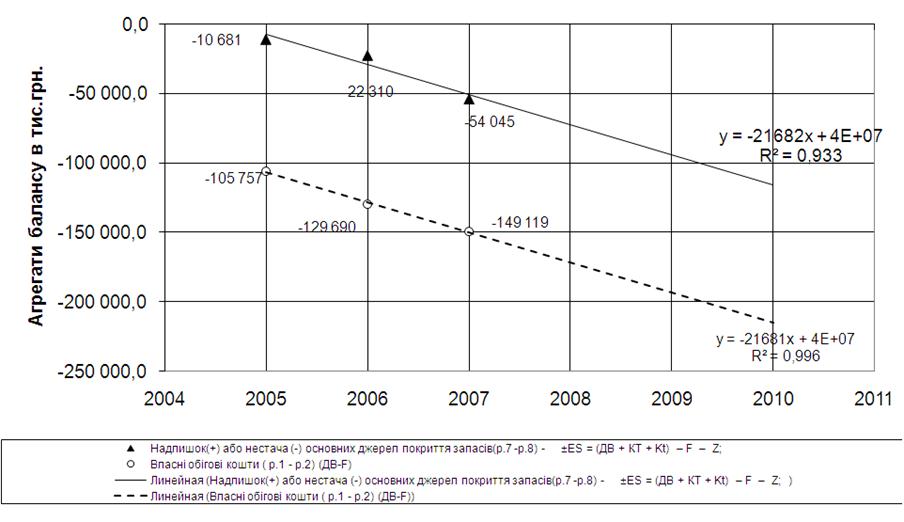

– хронічна нестача джерел покриття запасів (рис.2.13), що характеризується кризовим станом стійкості по покриттю запасів, при цьому весь власний капітал імобілізований в необоротних коштах активів балансу, а для придбання запасів використовується весь залучений та поточний капітал підприємства (кошти в розрахунках). Це відповідає хронічній нестачі ліквідних коштів в моментальному та строковому діапазонах діяльності.

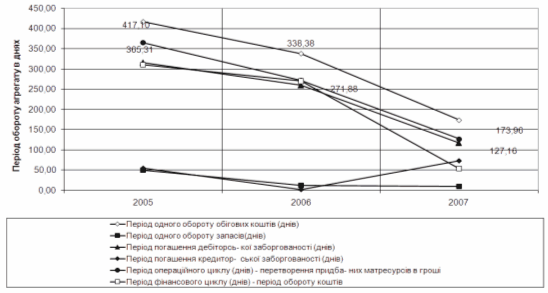

Як показує аналіз даних, наведених в таблицях додатку Д, динаміка показників ефективності управління активами, ділової активності по оборотності активів та рентабельності роботи підприємства ВАТ «Дніпропетровськгаз» у 2005 – 2007 роках характеризується:

підтримкою рівня зношеності основних засобів за рахунок своєчасного ремонту та оновлення на рівні 0,43 (2005 рік) 0,48(2007 рік), що дозволяє характеризувати стан основних засобів, як – “середнього рівня зношеності”;

систематичним підвищенням рівня трансформації активів в виручку від реалізації з 0,56 у 2005 році до рівня 1,14 у 2007 році, що свідчить про інтенсивний характер експлуатації активів та розвитку підприємства;

систематичним підвищенням рівня фондовіддачі основних засобів в виручку від реалізації з 1,66 у 2005 році до рівня 2,61 у 2007 році, що свідчить про інтенсивний характер експлуатації основних засобів на підприємстві;

зниженням на 15 – 20% періоду обороту основних агрегатів активів підприємства у 2006 році відносно рівня 2005 року та подальшим зниженням на 3540% періоду обороту активів у 2007 році відносно рівня 2006 року, що свідчить про зростання рівня ділової активності підприємства при зростанні обсягів валюти балансу (рис.2.9);

постійним зростанням рівня рентабельності власного капіталу по чистому доходу від реалізації продукції з рівня 332,8% у 2005 році до рівня 776,5% у 2007 році;

постійним зростанням рівня рентабельності активів по чистому доходу від реалізації продукції з рівня 56,3% у 2005 році до рівня 113,8% у 2007 році;

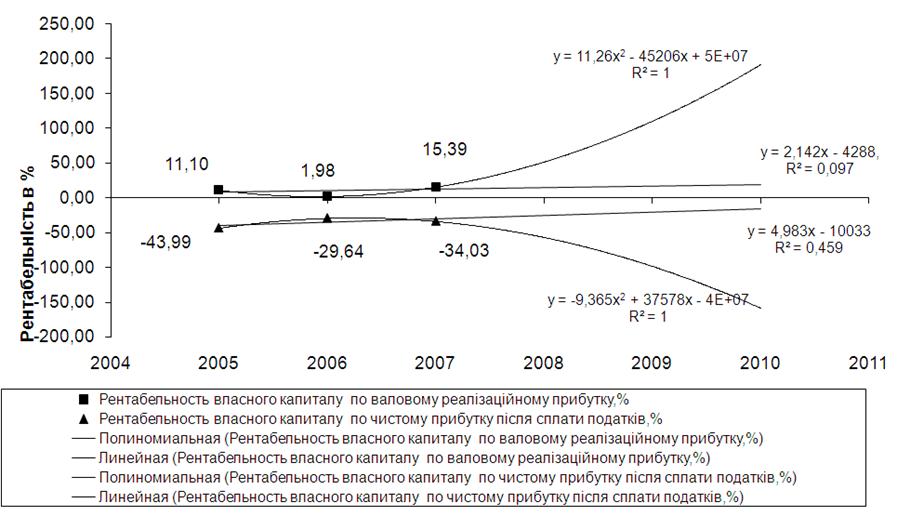

зниженням рівня реалізаційної рентабельності власного капіталу з рівня 11,1% (2005 рік) до 1,98%(2006 рік) та зростанням до 15,4% (2007 рік);

негативним рівнем рентабельності активів та власного капіталу по чистому прибутку після оподаткування внаслідок збитковості операційної діяльності (рис.2.12);

Таким чином, проведена економічна діагностика фінансового стану підприємства ВАТ «Дніпропетровськгаз» по результатам діяльності за 2005 – 2007 роки показує, що основними проблемами фінансового стану підприємства є наступні:

- ризиково низький рівень загальної, строкової та моментальної ліквідності, що створює проблеми з платоспроможністю підприємства та проблеми своєчасності розрахунків з кредиторами;

- незабезпеченістю джерелами покриття придбаних виробничих запасів, що приводить до їх надмірного об’єму в умовах відсутності необхідних обсягів власних оборотних коштів, вкладених в основні засоби;

- низький рівень автономності (надмірне використання фінансового важеля позикових коштів) та використання в якості основних позичкових джерел поточних авансових платежів покупців продукції, що не є класичними джерелами покриття виробничих запасів.

Рис.2.7. Аналіз ліквідності балансу підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

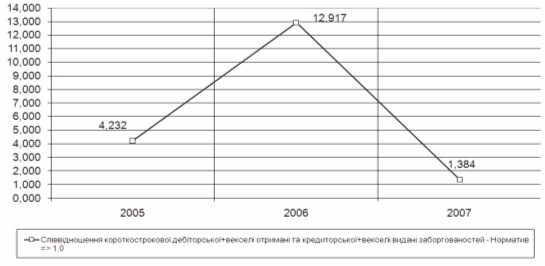

Рис.2.8. Аналіз співвідношення дебіторської та кредиторської заборгованостей підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.9. Аналіз оборотності основних оборотних агрегатів балансу підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.10. Аналіз фінансової незалежності підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.11. Аналіз рентабельності активів та власного капіталу по чистому доходу від реалізації продукції підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.12. Аналіз рентабельності активів та власного капіталу по чистому прибутку підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.13. Аналіз фінансової стійкості по покриттю запасів підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА

Прогнозування фінансово-економічних результатів операційної діяльності ВАТ «Дніпропетровськгаз» в курсовому дослідженні виконано з застосуванням кореляційно-регресійних економіко-математичних моделей, які спираються на наступні умови:

- на найближчі 23 роки основні фактори впливу зовнішнього та внутрішнього середовища на характеристики діяльності підприємства залишаться на рівні базових 2005 2007 років;

- підприємство на протязі прогнозуємого періоду не приймає ніяких додаткових управлінських та економічних рішень по введенню додаткових факторів впливу на характеристики діяльності.

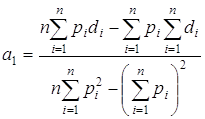

На основі даних спостережень основних показників діяльності ВАТ «Дніпропетровськгаз», наведених в розділі 2, будуються лінійні одновимірні Y=f (X1) регресійні моделі, яка встановлюють залежність рівня основних прогнозуємих характеристик підприємства ![]() від суми показників факторів впливу в часі

від суми показників факторів впливу в часі ![]() , (

, (![]() , n – кількість періодів, що розглядаються) в цей період [21].

, n – кількість періодів, що розглядаються) в цей період [21].

Одновимірна лінійна регресійна модель представляється як:

![]() , (3.1)

, (3.1)

де ![]() – постійна складова доходу

– постійна складова доходу ![]() (початок відліку);

(початок відліку);

![]() – коефіцієнт регресії;

– коефіцієнт регресії;

![]() – відхилення фактичних значень доходу

– відхилення фактичних значень доходу ![]() від оцінки (математичного сподівання)

від оцінки (математичного сподівання) ![]() середньої величини доходу в ітий період.

середньої величини доходу в ітий період.

Існують різні способи оцінювання параметрів регресії. Найпростішим, найуніверсальнішим є метод найменших квадратів [16]. За цим методом параметри визначаються виходячи з умови, що найкраще наближення, яке мають забезпечувати параметри регресії, досягається, коли сума квадратів різниць ![]() між фактичними значеннями прогнозує мого параметра та його оцінками є мінімальною, що можна записати як

між фактичними значеннями прогнозує мого параметра та його оцінками є мінімальною, що можна записати як

. (3.2)

. (3.2)

Відмітимо, що залишкова варіація (3.2) є функціоналом ![]() від параметрів регресійного рівняння:

від параметрів регресійного рівняння:

(3.3)

(3.3)

За методом найменших квадратів параметри регресії ![]() і

і ![]() є розв’язком системи двох нормальних рівнянь [16]:

є розв’язком системи двох нормальних рівнянь [16]:

, (3.4)

, (3.4)

.

.

Середньоквадратична помилка регресії, знаходиться за формулою

, (3.5)

, (3.5)

Коефіцієнт детермінації для даної моделі

(3.6)

(3.6)

повинен дорівнювати : ![]() >0,75 – сильний кореляційний зв’зок, 0,36>

>0,75 – сильний кореляційний зв’зок, 0,36>![]() >0,75 кореляційний зв’язок середньої щільності;

>0,75 кореляційний зв’язок середньої щільності; ![]() <0,36 кореляційній зв’язок низької щільності [16].

<0,36 кореляційній зв’язок низької щільності [16].

На рис.3.1 – 3.4 наведені результати прогнозування основних характеристик діяльності ВАТ «Дніпропетровськгаз» на період 2008 2010 роки, виконані з застосуванням вбудованих програмних модулів «електронних таблиць» EXCEL2007 (модуль статистичний аналіз даних та прогнозування) [24]:

- Прогнозування обсягів реалізації, собівартості та чистого прибутку ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно – регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.1;

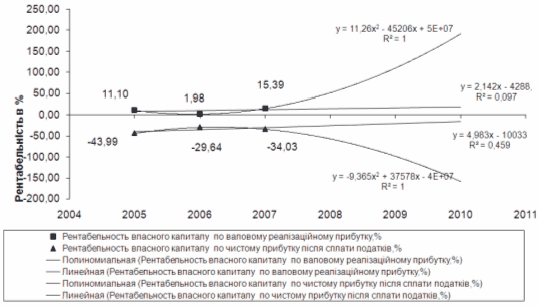

- Прогнозування рівня рентабельності власного капіталу ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійні та нелінійні моделі прогнозу) – рис.3.2;

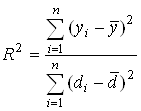

- Прогнозування обсягів дефіциту джерел покриття запасів в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.3;

- Прогнозування обсягів дефіциту ліквідності в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.4.

Рис.3.1. Прогнозування обсягів реалізації, собівартості та чистого прибутку ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Рис.3.2. Прогнозування рівня рентабельності власного капіталу ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійні та нелінійні моделі прогнозу)

Рис.3.3. Прогнозування обсягів дефіциту джерел покриття запасів в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно – регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Рис.3.4. Прогнозування обсягів дефіциту ліквідності в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Як показують результати прогнозування, якщо не впровадити антикризові заходи, то негативні ефекти в діяльності ВАТ «Дніпропетровськаз», відмічені за результатами економічної діагностики, проведеної в розділі 2, мають прогнозну тенденція до погіршання, тобто:

- очікується подальше зниження рівнів ліквідності підприємства до рівня критичної неліквідності;

- очікується подальше зниження рівня покриття виробничих запасів всіма видами джерел пасивів, що веде підприємство до рівня критичної межі нестійкого фінансового стану;

- очікується зростання рівня рентабельності власного капіталу підприємства по валовому прибутку від реалізації та подальше збільшення збитковості рівня рентабельності власного капіталу по чистому прибутку після оподаткування;

- очікується поступове зниження збитковості діяльності підприємства до рівня беззбиткової роботи у 2010 році, що повністю залежить від регульованого державою тарифу на реалізацію газу споживачам в умовах постійного зростання вартості газа, поставляємого в газорозподільчі мережі ВАТ «Дніпропетровськгаз».

Таким чином, в умовах регульованого державою тарифу на реалізацію газу споживачам, ВАТ «Дніпропетровськгаз» повинно розробляти стратегію підвищення ефективності діяльності за рахунок зниження собівартості надаваємих послуг по транспортуванню та постачанню природного газу споживачам та отримання прибутку від інших видів діяльності по статуту:

- проведення робіт по модернізації обладнання газотранспортної мережі;

- проведення робіт по впровадженню нових систем обліку газу у споживачів на основі старт-карткових пристроїв попередньої оплати вартості постачаємого газу, вбудованих в лічильники газу;

- впровадження нових систем управління газотранспортними системами в області для зменшення витрат на ліквідацію аварій та своєчасної діагностики необхідності заміни та обслуговування обладнання.

ВИСНОВКИ

Результати проведеного аналізу динаміки росту статей балансу та змін в структурі статей активів та пасивів балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки показали:

обсяги валюти балансу ВАТ «Дніпропетровськгаз» зменшились з рівня 580 407 млн.грн. (2005) до 479 560 млн.грн. (2007), при цьому темп негативного приросту становив 0,91% у 2006 році та 16,54% у 2007 році;

обсяги власних коштів в балансі ВАТ «Дніпропетровськгаз» за рахунок погашення накопичених збитків резервами додаткового капіталу зменшились з рівня 98 239,0 млн.грн. (2005) до 70 343,8 млн.грн. (2007), при цьому темп негативного приросту становив 12,72 % у 2006 році та 17,96% у 2007 році;

обсяги чистого доходу від реалізації продукції ВАТ «Дніпропетровськгаз» зросли з рівня 326 983 млн.грн. (2005) до 546 202 млн.грн. (2007), при цьому темп приросту становив 18,34 % у 2006 році та 41,16% у 2007 році;

обсяги чистого прибутку після оподаткування ВАТ «Дніпропетровськгаз» зросли з збиткового рівня 43 218 млн.грн. (2005) до меншого збиткового рівня 23 934,8 млн.грн. (2007), при цьому темп приросту становив 41,19 % у 2006 році та 5,8% у 2007 році;

Таким чином, система розвитку підприємства ВАТ «Дніпропетровськгаз» може бути охарактеризована за результатами 20062007 року як нестійка за класичним «золотим правилом» співвідношення основних показників росту підприємства.

Проведений аналіз структури та динаміки активів підприємства за 2005 –2007 роки показав:

структурна частка необоротних активів в валюті балансу з рівня 35,61% у 2005 році зросла до рівня 45,73% у 2007 році за рахунок зростання структурної частки основних засобів з рівня 33,9% у 2005 році до рівня 43,6% у 2007 році (з рівня 196 820 млн.грн.(2005) до 209 257 млн.грн.(2007));

в структурі оборотних активів підприємства:

1) структурна частка запасів в валюті балансу з рівня 7,44% у 2005 році знизилась до рівня 3,06% у 2007 році;

2) структурна частка дебіторської заборгованості в валюті балансу з рівня 50,3% у 2005 році знизилась до рівня 39,9% у 2007 році;

3) структурна частка готівкових грошей в валюті балансу з рівня 1,28% у 2005 році зросла до рівня 2,65% у 2007 році;

Таким чином, падіння структурної частки запасів та дебіторської заборгованості в валюті активів балансу зумовлене у 2005 2007 роках зростанням структурної частки необоротних активів.

В структурі джерел (пасивів) підприємства за 2005 2007 роки:

1) структурна частка власних коштів в валюті балансу з рівня 16,93% у 2005 році зменшилась до рівня 14,66% у 2007 році за рахунок збитковості роботи підприємства та покриття збитків резервами капіталу;

2) структурна частка власних оборотних коштів(за мінусом імобілізованих в необоротних активах) в валюті балансу з негативного рівня 18,2% у 2005 році знизилась до негативного рівня 31,1% у 2007 році, тобто у підприємства немає власних оборотних коштів і навіть джерелами необоротних активів є позикові кошти, що робить підприємство малоліквідним;

3) структурна частка кредиторської заборгованості в валюті балансу з рівня 8,2% у 2005 році зросла до рівня 22,4% у 2007 році, що свідчить про розширення використання підприємством комерційного кредиту постачальників, ;

4) структурна частка довгострокових позик в валюті балансу з рівня 23,8% у 2005 році дещо знизилась до рівня 22,9% у 2007 році та є основним джерелом для придбання оновлених основних засобів підприємства;

Таким чином, основними джерелами позикового капіталу в ВАТ «Дніпропетровськгаз» є довгострокові кредити та поточні кошти в розрахунках.

Динаміка структури операційних витрат в собівартості виробництва продукції ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

підвищенням структурної частки матеріальних витрат з рівня 13,75% у 2005 році до рівня 16,78 % у 2007 році;

зниженням структурної частки витрат на оплату праці з рівня 30,59% (22,22%+8,37%) у 2005 році до рівня 24,94% (18,26%+6,68%) у 2007 році.

Проведений аналіз динаміки показників ліквідності та фінансової стійкості ВАТ «Дніпропетровськгаз» у 2005 –2007 роках показав, що фінансовий стан підприємства характеризується:

хронічною нестачею високоліквідних готівкових коштів та відповідними значеннями коефіцієнта моментальної ліквідності на рівні 0,022 (2005 рік) – 0,042(2007 рік), що на порядок нижче вимог нормативного діапазону значень не менше 0,25 – 0,3;

поступовим зниженням обсягів високоліквідних та короткострокових готівкових коштів та відповідними зниженням рівня коефіцієнта строкової ліквідності з 0,85 (2005 рік) – 0,63(2007 рік) при нормативному значенні не менше 0,7 – 0,8;

поступовим зниженням обсягів ліквідних коштів та відповідним зниженням рівня коефіцієнта загальної ліквідності з рівня 1,095 (2005 рік) до рівня 0,868(2007 рік) при нормативному значенні не менше 1,5 – 2,0, що відмічалось вище в аналізі як невідповідність власного та довгострокового капіталу і обсягів необоротних коштів;

знаходження показника фінансової незалежності (автономії) у 2005 2007 роках в діапазоні 0,15 – 0,17, що не відповідає вимогам до стійкого функціонування підприємства (коефіцієнт автономії > 0,5) та , одночасно, фіксує занадто великий рівень застосування фінансового важеля залучених поточних коштів в розрахунках, що може спричинити неплатоспроможність та ризик банкрутства підприємства за вимогами кредиторів;

– хронічна нестача джерел покриття запасів (рис.2.13), що характеризується кризовим станом стійкості по покриттю запасів, при цьому весь власний капітал імобілізований в необоротних коштах активів балансу, а для придбання запасів використовується весь залучений та поточний капітал підприємства (кошти в розрахунках). Це відповідає хронічній нестачі ліквідних коштів в моментальному та строковому діапазонах діяльності.

Аналіз динаміки показників ефективності управління активами, ділової активності по оборотності активів та рентабельності роботи підприємства ВАТ «Дніпропетровськгаз» у 2005 – 2007 роках характеризується:

підтримкою рівня зношеності основних засобів за рахунок своєчасного ремонту та оновлення на рівні 0,43 (2005 рік) 0,48(2007 рік), що дозволяє характеризувати стан основних засобів, як – “середнього рівня зношеності”;

систематичним підвищенням рівня трансформації активів в виручку від реалізації з 0,56 у 2005 році до рівня 1,14 у 2007 році, що свідчить про інтенсивний характер експлуатації активів та розвитку підприємства;

систематичним підвищенням рівня фондовіддачі основних засобів в виручку від реалізації з 1,66 у 2005 році до рівня 2,61 у 2007 році, що свідчить про інтенсивний характер експлуатації основних засобів на підприємстві;

зниженням на 15 – 20% періоду обороту основних агрегатів активів підприємства у 2006 році відносно рівня 2005 року та подальшим зниженням на 3540% періоду обороту активів у 2007 році відносно рівня 2006 року, що свідчить про зростання рівня ділової активності підприємства при зростанні обсягів валюти балансу;

постійним зростанням рівня рентабельності власного капіталу по чистому доходу від реалізації продукції з рівня 332,8% у 2005 році до рівня 776,5% у 2007 році;

постійним зростанням рівня рентабельності активів по чистому доходу від реалізації продукції з рівня 56,3% у 2005 році до рівня 113,8% у 2007 році;

зниженням рівня реалізаційної рентабельності власного капіталу з рівня 11,1% (2005 рік) до 1,98%(2006 рік) та зростанням до 15,4% (2007 рік);

негативним рівнем рентабельності активів та власного капіталу по чистому прибутку після оподаткування внаслідок збитковості операційної діяльності;

Таким чином, проведена економічна діагностика фінансового стану підприємства ВАТ «Дніпропетровськгаз» по результатам діяльності за 2005 – 2007 роки показала, що основними проблемами фінансового стану підприємства є наступні:

- ризиково низький рівень загальної, строкової та моментальної ліквідності, що створює проблеми з платоспроможністю підприємства та проблеми своєчасності розрахунків з кредиторами;

- незабезпеченістю джерелами покриття придбаних виробничих запасів, що приводить до їх надмірного об’єму в умовах відсутності необхідних обсягів власних оборотних коштів, вкладених в основні засоби;

- низький рівень автономності (надмірне використання фінансового важеля позикових коштів) та використання в якості основних позичкових джерел поточних авансових платежів покупців продукції, що не є класичними джерелами покриття виробничих запасів.

Згідно результатам розрахунку інтегрального показника ризику банкрутства Альтмана за даними балансу ВАТ «Дніпропетровськгаз» у 20052007 роках імовірність банкрутства підприємства ВАТ «Дніпропетровськгаз» є дуже значною, що потребує негайної програми заходів по оздоровленню підприємства.

Як показали результати прогнозування за економіко-математичною моделлю, якщо не впровадити антикризові заходи, то негативні ефекти в діяльності ВАТ «Дніпропетровськаз», відмічені за результатами економічної діагностики, мають прогнозну тенденція до погіршання, тобто:

- очікується подальше зниження рівнів ліквідності підприємства до рівня критичної неліквідності;

- очікується подальше зниження рівня покриття виробничих запасів всіма видами джерел пасивів, що веде підприємство до рівня критичної межі нестійкого фінансового стану;

- очікується зростання рівня рентабельності власного капіталу підприємства по валовому прибутку від реалізації та подальше збільшення збитковості рівня рентабельності власного капіталу по чистому прибутку після оподаткування;

- очікується поступове зниження збитковості діяльності підприємства до рівня беззбиткової роботи у 2010 році, що повністю залежить від регульованого державою тарифу на реалізацію газу споживачам в умовах постійного зростання вартості газу, поставляємого в газорозподільчі мережі ВАТ «Дніпропетровськгаз».

В умовах державного регулювання цін реалізації газу єдиною стратегією розвитку ВАТ «Дніпропетровськгаз» та відміченої в аналізі дипломного дослідження хронічної збитковості діяльності за рахунок непокриття реалізацією газа за регульованим тарифом фактичних витрат підприємства є, основною стратегіє діяльності та розвитку є стратегія зниження мінімізації витрат, тобто зменшення собівартості реалізуємої продукції та послуг за рахунок:

- проведення робіт по модернізації обладнання газотранспортної мережі;

- проведення робіт по впровадженню нових систем обліку газу у споживачів на основі старт-карткових пристроїв попередньої оплати вартості постачаємого газу, вбудованих в лічильники газу;

- впровадження нових систем управління газотранспортними системами в області для зменшення витрат на ліквідацію аварій та своєчасної діагностики необхідності заміни та обслуговування обладнання.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Господарський кодекс України від 16 січня 2003 року N 436IV(діє з 01.01.2004) // Із змінами і доповненнями, внесеними Законами України від 9 січня 2007 року N 549V, ОВУ, 2007 р., N 8, ст. 276

2. ЗАКОН УКРАЇНИ «Про господарські товариства» // від 19 вересня 1991 року N 1576XII (Із змінами і доповненнями, внесеними Законами України станом на 19 лютого 2004 року N 1519IV)

3. Закон України "Про ліцензування певних видів господарської діяльності" від 1 червня 2000 року N 1775III // Із змінами і доповненнями, внесеними Законами України станом від 16 травня 2007 року N 1026V

4. Про затвердження Ліцензійних умов провадження господарської діяльності з постачання природного газу за регульованим тарифом // Наказ Державного комітету України з питань регуляторної політики та підприємництва від 25 серпня 2005 року N 74

5. Положення (стандарт) бухгалтерського обліку 2 "Баланс" // наказ Міністерства фінансів України від 31 березня 1999 р. N 87 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 5 березня 2008 року N 353) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008

6. Положення (стандарт) бухгалтерського обліку 3 "Звіт про фінансові результати" // наказ Міністерства фінансів України від 31 березня 1999 р. N 87 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 5 березня 2008 року N 353) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008

7. Положення (стандарт) бухгалтерського обліку 4 "Звіт про рух грошових коштів" // наказ Міністерства фінансів України від 31 березня 1999 р. N 87 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 22 листопада 2004 року N 731) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008

8. Положення (стандарт) бухгалтерського обліку 9 "Запаси" // наказ Міністерства фінансів України від 8 жовтня 1999 року N 237 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 19 грудня 2006 року N 1213) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008 9. Положення (стандарт) бухгалтерського обліку 10 "Дебіторська заборгованість" // наказ Міністерства фінансів України від 8 жовтня 1999 року N 237 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 19 грудня 2006 року N 1213) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008 10. Положення (стандарт) бухгалтерського обліку 15 "Дохід" // наказ Міністерства фінансів України від 29 листопада 1999 року N 290 (Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 11 грудня 2006 року N 1176) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 2008 11. Про затвердження Плану рахунків бухгалтерського обліку та Інструкції про його застосування // Наказ Міністерства фінансів України від 30 листопада 1999 року N 291 ( Із змінами і доповненнями, внесеними наказами Міністерства фінансів України станом від 20 жовтня 2008 року N 717) – Інформаційно-довідкова комп’ютерна система “ЛігаЗакон», 200812. Айвазян С.А. Основы эконометрики. – М.: ЮНИТИ–ДАНА, 2001.–432 с.

13. Гетьман О.О. Економічна діагностика : навч. посіб. / О. О. Гетьман, В. М. Шаповал ; Мво освіти і науки України, Український державний хіміко-технологічний унт, Дніпропетровський унт економіки та права. – К. : Центр навчальної літератури, 2007. – 307 с.

14. Економіка підприємства: Підручник/ Ред. С.Ф. Покропивний. 3тє вид., без змін. К.: КНЕУ, 2006. 528 с.

15. Економіка підприємства: Підручник/ Ред. А.В. Шегда. К.: Знання, 2006. 614 с

16. Ефимова М.Р., Ганченко О.И., Петрова Е.В. Практикум по общей теории статистики: Учебное пособие. – Москва: Финансы и статистика, 2000.

17. Жлуктенко В. І., Наконечний С. І., Савіна С. С. Стохастичні процеси та моделі в економіці, соціології, екології: Навч. посібник. – К.:КНЕУ, 2002. – 226с.

18. Загорна Т.О. Економічна діагностика : навч. посібник / Т. О. Загорна ; Мво освіти і науки України, Макіївський економіко-гуманітарний інт. К. : Центр учбової літератури, 2007. 400 с.

19. Івахненко В.М. Курс економічного аналізу: Навч. посібник/ В.М. Івахненко. 5те вид., виправл. та доповн.. К.: Знання, 2006. 261 с.

20. Ізмайлова К.В. Фінансовий аналіз: Навч.посібник. К.: МАУП,2000. – 152 c.

21. Клебанова Т.С., Дубровина Н.А. и др. Эконометрия на персональном компьютере. Учебное пособие. – Харьков: ИЗД ХГЭУ, 2002. – 208с.

22. Ковалев В. В. Финансовый менеджмент: теория и практика : научное издание / В. В. Ковалев. 2е изд., перераб. и доп. М. : Проспект, 2007. 1024 с.

23. Кремер Н.Ш., Путко Б.А. Эконометрика: Учебник для вузов. – М.: ЮНИТИ – ДАНА, 2002. – 311 с.

24. Круш П.В. Економіка (розрахунки фінансово-інвестиційних операцій в EXCEL) : навч. посіб. / П. В. Круш, О. В. Клименко ; Нац. технічний унт України "Київський політехнічний інт". – К. : Центр навчальної літератури, 2006. – 264 с.

25. Матвійчук А. В. Моделювання економічних процесів із застосуванням методів нечіткої логіки: Монографія.– К.: КНЕУ, 2007.– 264 с.

26. Наконечний С. І., Терещенко Т. О., Романюк Т. П. Економетрія: Підручник. — Вид.3тє, доп. та перероб. — К.: КНЕУ, 2004. — 520 с.

27. Уманець, Тетяна Василівна. Економічна статистика: Навчальний посібник/ Т.В. Уманець. К.: Знання, 2006. 429 с.

28. Фінанси підприємств : підручник / А. М. Поддєрьогін, М. Д. Білик, Л. Д. Буряк. 6те вид., переробл. і доповн. К. : КНЕУ, 2006. 552 с.

29. Фінансовий менеджмент: Підручник/Кер. кол. авт. і наук. ред проф.А.М.Поддєрьогін. К.: КНЕУ, 2005. 536 с.

30. Шморгун Н. П. Фінансовий аналіз : навч. посібник для студ. вищих навчальних закладів / Н. М. Шморгун, І. В. Головко ; Мво освіти і науки України, Київський нац. унт ім. Т. Шевченка. – К. : Центр навчальної літератури, 2006. – 525 с.

31. http://www.naftogaz.gov.ua – Офіційний Інтернет-сайт НАК «Нафтогаз України», 2008

32. http://www.ligazakon.com.ua – Офіційний Інтернет-сайт довідкової системи “ЛігаЗАКОН», 2008

33. http://dniepropetrovskgas.ukrbiz.net Офіційний сайт ВАТ «Дніпропетровськгаз»

ДОДАТКИ

Додаток А

Балансові звіти ВАТ «Дніпропетровсьгаз» за 2005 2007 роки

Додаток Б

Звіти про фінансові результати ВАТ «Дніпропетровськгаз» за 2005 2007 роки

Додаток В

Динаміка показників балансових звітів та звітів про фінансові результати ВАТ «Дніпропетровськгаз» за 2005 2007 роки

Таблиця В.1 Аналіз складу і структури майна (активів) ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.2 Порівняльний аналіз динаміки активів і фінансових результатів ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.3 Характеристика стану основних засобів ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.4 Аналіз структури необоротних активів підприємства ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.5 Аналіз структури оборотних активів підприємства ВАТ «Дніпропетровськгаз» у 20052007 роках

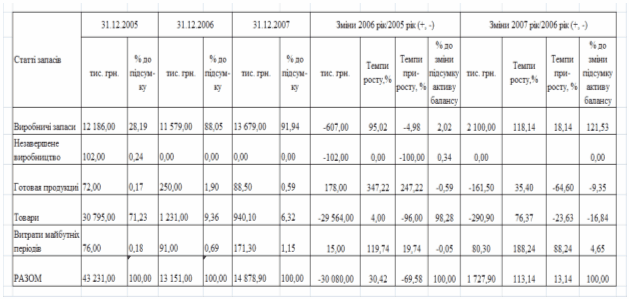

Таблиця В.6 Аналіз структури запасів та витрат підприємства ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.7 Склад і структура дебіторської заборгованості підприємства ВАТ «Дніпропетровськгаз» у 20052007 роках

Таблиця В.8 Склад і структура джерел коштів підприємства ВАТ «Дніпропетровськгаз» у 20052007 роках

Додаток Г

Динаміка показників фінансового стану ВАТ «Дніпропетровсьгаз» за 2005 2007 роки

Таблиця Г.1

Таблиця Г.2

Таблиця Г.3

Таблиця Г.4

Таблиця Г.5

Похожие работы

... стратегією розвитку ВАТ «Дніпропетровськгаз» є стратегія зниження мінімізації витрат, тобто зменшення собівартості реалізуємої продукції та послуг. Розділ 2. Обґрунтування заходів з підвищення економічної ефективності операційної діяльності ВАТ «Дніпропетровськгаз» 2.1 Техніко-економічне обґрунтування заходів В умовах державного регулювання цін реалізації газу єдиною стратегією розвитку ...

0 комментариев