Навигация

Соотношение собственных и заемных средств: отношение общей задолженности к доле собственного капитала в общей сумме активов, формула (2)

2. Соотношение собственных и заемных средств: отношение общей задолженности к доле собственного капитала в общей сумме активов, формула (2).

| Отношение общей задолженности к доле собственного капитала в общей сумме активов = | Текущие пассивы + долгосрочный долг | (2) |

| Собственный капитал |

| Отношение общей задолженности к доле собственного капитала в общей сумме активов (на первый месяц) = | 1797+3520+1080 | = 4,26 |

| 1500 | ||

| Отношение общей задолженности к доле собственного капитала в общей сумме активов (на конец года) = | 3058+12244+3757 | = 4,0 |

| 1500 |

3. Коэффициенты прибыльности. Это отношение результата к выручке от продажи, выраженное в процентах. Коэффициент прибыльности – отношение чистой прибыли предприятия к объему реализации (выручке от продаж) или капиталу предприятия. А именно рассчитаем следующие коэффициенты: прибыль на общие активы (3), прибыль на собственный капитал (4), затраты по отношению к доходам (5).

| Прибыль на общие активы | = | Чистая прибыль после выплаты налогов + расходы на выплату процентов – налоговые льготы на выплату процентов | (3) |

| сумма активов |

| Прибыль на общие активы (на первый месяц) | = | 3734 | = 0,51 = 51% |

| 1500+5805 |

| Прибыль на общие активы (на конец года) | = | 7334 | = 0,64 = 64% |

| 14476 |

| Прибыль на собственный капитал | = | Чистая прибыль в распоряжении учредителей | (4) |

| собственный капитал |

| Прибыль на собственный капитал (на первый месяц) | = | 3734 | = 2,11 = 211% |

| 1500+90+176 |

| Прибыль на собственный капитал (на конец года) | = | 9313 | = 4,40 = 440% |

| 1500 |

| Затраты по отношению к доходам | = | затраты (до выплаты налогов) | (5) |

| Доходы |

| Затраты по отношению к доходам (на первый месяц) | = | 1689 | = 0,23 = 23% |

| 1500+5805 |

Затраты по отношению к доходам (на конец года) | = | 2893 | = 0,17 = 17% |

| 14476 |

4. Коэффициенты оборачиваемости капитала. Коэффициент оборачиваемости – показатель, характеризующий скорость оборота средств или обязательств. Вычислим следующие коэффициенты: оборот суммы активов (6), оборачиваемость запасов (7).

Полученные значения расчета коэффициентов можно прокомментировать следующим образом.

Текущий коэффициент ликвидности на первый месяц равен 1,14 – что говорит о возможности фирмы ответить по своим обязательствам перед клиентами, а текущий коэффициент ликвидности на конец года равен 0,91 – что свидетельствует о снижении уровня ликвидности, но в связи с этим надо сказать, что это связано со спецификой деятельности фирмы на рынке компьютерной техники, где практикуется предоплата за услуги 100%.

Отношение общей задолженности к доле собственного капитала в общей сумме активов на начало года равно 4,26. Что означает, что долги фирмы на начало года превышают собственный капитал фирмы в 4 раза, что опять же связано с маркетинговой политикой фирмы, направленной на удовлетворение потребностей клиентов за счет их средств, а не за счет средств фирмы. Общая задолженность по отношению к доле собственного капитала в общей сумме активов на конец года несколько снижается и равна 4,0 что свидетельствует о некотором накоплении средств к концу года.

Важнейшими финансовыми показателями результатов деятельности для коммерческой фирмы являются коэффициенты прибыльности. Коэффициент прибыли на общие активы на начало года равен 51%. Это значит, что прибыль на общие активы на первый месяц составит 51%. Для первого месяца работы очень хороший результат финансовой деятельности. Коэффициент прибыли на общие активы к концу года возрастет до 64%, т.е. прибыль на общие активы возрастет на 13%, что свидетельствует об эффективной деятельности фирмы.

Прибыль на собственный капитал на первый месяц составит 211%, это реально означает, что на каждый вложенный рубль собственного капитала на конец первого месяца будет получено 2,11 рублей прибыли. Прибыль на собственный капитал на конец года составит 440%, это реально означает, что на каждый вложенный рубль собственного капитала к концу года прибыль возрастет до 4,4 рублей.

Затраты фирмы по отношению к доходам на первый месяц составят 23% или 23 копейки с каждого рубля. Затраты фирмы по отношению к доходам к концу года будут равны 17% или 17 копеек с каждого рубля. Рассчитанные выше коэффициенты прибыльности доказывают выгодность вложения капитала в данную фирму.

Коэффициенты оборачиваемости капитала. Оборот суммы активов за первый квартал равен 1,05. К концу года, за четвертый квартал, оборот суммы активов будет равен 1,03. Что является вполне удовлетворительным результатом.

Что касается коэффициента оборачиваемости запасов, то за первый квартал он составит 23,18, а за четвертый квартал будет равен 28,16. Такие большие значения оборачиваемости запасов планируемой маркетинговой политикой фирмы и спецификой деятельности компании в сфере услуг по обслуживанию оргтехники.

Оценка риска проекта

В настоящее время на рынке города немного фирм, предоставляющих клиенту полный комплекс услуг по строительству объектов. Благодаря сложившейся ситуации конкурентоспособный потенциал нашей фирмы по отношению к конкурентам, составляет, как оценивают эксперты, по меньшей мере 2.5/1 (на данный момент).

Исходя из оценок экспертов была проведена оценка риска. Оценка вероятности риска и приоритет представлены в таблице 10.

Таблица 10. Оценка вероятности риска и приоритет

| Вид риска | Предполагаемая вероятность риска | Приоритет |

| Повышение цен на комплектующие | 0.3 | 1 |

| Недостаточный спрос | 0.2 | 1 |

| Снижение цен конкурентами | 0.5 | 2 |

| Неплатежеспособность потребителей | 0.3 | 2 |

| Рост налогов | 0.1 | 2 |

| Появление альтернативного продукта | 0.3 | 2 |

| Нестабильное качество комплектующих | 0.1 | 1 |

| Недостаток оборотных средств | 0.2 | 2 |

| Недостаточный уровень зарплаты | 0.2 | 2 |

Отношение веса первого приоритета ко второму f=3

Веса групп:

W2=2/K*(f+1)=0.25 (где К – № приоритета = 2)

W1=(W2*(K‑1)*f+1–1)/K‑1=0.75

Веса простых рисков в первой приоритетной группе равны 0.75/3=0.25

Во второй группе: 0.25/6=0.042. Подсчет баллов, полученных для каждого риска представлен в таблице 11.

Таблица 11. Баллы по видам рисков

| Вид риска | Вероятность риска | Вес риска | Баллы (вероятность • вес) |

| Повышение цен на комплектующие | 0.3 | 0.25 | 0.075 |

| Недостаточный спрос | 0.2 | 0.25 | 0.05 |

| Снижение цен конкурентами | 0.5 | 0.042 | 0.021 |

| Неплатежеспособность потребителей | 0.3 | 0.042 | 0.0126 |

| Рост налогов | 0.1 | 0.042 | 0.0042 |

| Появление альтернативного продукта | 0.3 | 0.042 | 0.0126 |

| Нестабильное качество комплектующих | 0.1 | 0.25 | 0.025 |

| Недостаток оборотных средств | 0.2 | 0.042 | 0.0084 |

| Недостаточный уровень зарплаты | 0.2 | 0.042 | 0.0084 |

| ИТОГО | - | - | 0.3172 |

Принимая показатель ИТОГО за 100 баллов, находим значения рисков в баллах, а также ранжируем риски по баллам таблица 20.

Таблица 12. Значение рисков в баллах и ранжирование

| Вид риска | Значение в баллах | Ранжирование |

| Повышение цен на комплектующие | 23.6 | 1 |

| Недостаточный спрос | 15.8 | 2 |

| Снижение цен конкурентами | 6.6 | 4 |

| Неплатежеспособность потребителей | 4.0 | 5–6 |

| Рост налогов | 1.3 | 9 |

| Появление альтернативного продукта | 4.0 | 5–6 |

| Нестабильное качество комплектующих | 7.9 | 3 |

| Недостаток оборотных средств | 2.7 | 7–8 |

| Недостаточный уровень зарплаты | 2.7 | 7–8 |

По результатам видно, что наибольшую опасность представляют риски:

1) Повышение цен на комплектующие;

2) Недостаточный спрос;

3) Нестабильное качество комплектующих.

Главная мера по борьбе с 1 риском – расширение спектра фирм-поставщиков. По оценкам экспертов средние вероятности риска 1 при увеличении числа поставщиков в 2 раза составит 0.1. Однако при этом произойдет увеличение средней вероятности реализации риска 3 до 0.15.

Для борьбы с риском 2 необходимо произвести широкую рекламную кампанию в СМИ и тем самым уменьшить вероятность его реализации, по оценкам, до 0.15.

Мера для борьбы с риском 3 – более тщательный выбор поставщиков. При его реализации нужно ограничить их круг надежными фирмами, хотя это и повысит вероятность риска 1.

Внедрение модели стратегического планирования позволяет выстроить систему взаимосвязанных и взаимозависимых элементов. Это позволит свести к минимуму неопределенность, авральность начальной стадии производственного процесса.

Следовательно, будут сокращены временные рамки ввода в действие новых видов деятельности фирмы, а значит и сведены к минимуму потери. Это ощутимая выгода в виде дополнительно заработанной прибыли.

На первом этапе бизнес-плана предполагается внедрение наиболее простых работ. Это сведет к минимуму возможный брак в работе, позволит наработать навыки.

В дальнейшем по достижении профессионального мастерства можно усложнять виды деятельности и виды услуг.

Такая стратегия позволит минимизировать затраты на освоение продукции.

Слишком много времени отнимает бумажная волокита. Заполнение различных необходимых, по мнению руководства, форм и подготовка финансовых документов, это главное, в то же время, явно недостаточно внимания уделяется рассмотрению различных стратегических вариантов, предлагающих альтернативные планы действия, или оценке степени риска и объемов реализации продукции.

На планирование и оценку вариантов развития тратится недостаточно времени в ООО «Электромонтаж». Между тем, составление бюджета при всей его важности должно завершать процесс стратегического планирования.

Необходимо тщательней анализировать альтернативы и обеспечивать единство запланированных действий и программ для всех важных служб и подразделений компании.

Не следует слишком увлекаться планированием там, где нельзя получить информацию о реальном положении дел. Бессмысленно планировать продать определенный объем продукции на определенном рынке, если отсутствует информация о действительных продажах.

Чтобы сделать производство более эффективным ООО «Электромонтаж» можно порекомендовать написание детального промежуточного плана (Компании хотят увеличить объем продаж на X%, или снизить расходы на X%, или сократить производственный цикл на много часов или дней. Тогда возникает вопрос: как они собираются осуществлять эти улучшения? Кто будет делать это и когда?).

ООО «Электромонтаж» необходимо наличие достаточно ясной цели, которая позволит характеризовать бизнес-план как одноцелевой, программный. Формулирование плана в терминах действий еще в большей степени приближает его к целевой программе, своеобразие которой заключено в специфике целей, масштабов и способов действий. Все это, вместе взятое, дает основание рассматривать бизнес-план как систему увязанных во времени и пространстве, согласованных по целям и ресурсам действий, направленных на успешное достижение цели – получения максимально возможной прибыли путем предпринимательской сделки.

Поскольку целью бизнеса является получение прибыли, постольку, планируя намеченную сделку, следует, прежде всего, разобраться, на какую сумму прибыли можно рассчитывать, и убедиться в том, что проект вообще способен принести желаемую прибыль. При оформлении бизнес-плана важно не упустить из вида фактор времени. Кроме величины прибыли, цель должна аккумулировать в себе и привязку этой величины ко времени ее получения.

При составлении бизнес-плана ООО «Электромонтаж» должно учитывать, что потребности в ресурсах и связанные с ними издержки должны включать как прямые, так и косвенные расходы на создание услуги. Последние неизбежно сопутствуют прямым издержкам и по величине способны превышать их.

В завершающем разделе бизнес-плана необходимо дать сводную характеристику эффективности предпринимаемого бизнеса, сделки. В нем в первую очередь следует обосновать прибыльность сделки. Следует уделить внимание ее социальной и научно-технической эффективности. В этом же разделе целесообразно проанализировать долговременные последствия сделки, включая благоприятные и неблагоприятные, а также связанные с ними дополнительные доходы и потери.

Кроме того, ООО «Электромонтаж» необходимо составлять финансовый план, который является составной частью бизнес-плана. Для того, чтобы эффективно решить задачу финансирования производственного бизнеса, необходимо знать:

– сколько требуется денег;

– когда они потребуются;

– откуда они поступят;

– кто будет их расходовать;

– на что они будут израсходованы.

Финансовый план, помогающий обеспечить выполнение всех указанных выше пяти условий. В свою очередь финансовый план входит в бюджет, который служит основой контроля расходов.

Он предоставит фирме право действия в ее финансовых пределах. И, наоборот, фирма не имеет права тратить деньги на цели, не предусмотренные бюджетом.

Бюджет является мерилом оценки эффективности работы фирмы.

Выделяют пять видов смет расходов и доходов, на базе которых производится составление и контроль исполнения бюджета:

1) смета доходов от реализации;

2) смета затрат на приобретение материалов, комплектующих изделий и товаров;

3) смета текущих расходов;

4) смета капиталовложений;

5) кассовый план.

Смета доходов от реализации представляет собой прогноз объема реализации, то есть оценку объема продаж, который, по мнению отдела сбыта, может быть обеспечен в следующем (за текущим) году. Составление сметы доходов от реализации должно быть первым этапом процесса разработки бюджета, поскольку все остальные четыре вида смет являются производными. Другими словами, потребность в материалах, комплектующих изделиях и товарах, объем затрат на рабочую силу и т.д. (смета текущих расходов), потребность в оборудовании (капитальные вложения), а также баланс поступлений и платежей (кассовый план) – все это зависит от ожидаемого объема поступлений, указанного в смете доходов от реализации товаров и услуг.

3.2 Эффективность диверсификации производстваКак было уже выше сказано, для совершенствования финансового состояния в ООО «Электромонтаж», необходимо в первую очередь провести диверсификацию производства. Рассмотрим эффективность этого процесса.

Таблица 13. Активы ООО «Электромонтаж»

| Наименование показателя | Код строки | 2006 г. | 2005 г. |

| I. Доходы и расходы по обычным видам деятельности | |||

| Выручка нетто от продажи товаров (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 | 532431 | 609810 |

| в том числе от продажи: готовых изделий | 011 | 406573 | 601783 |

| Материалов | 012 | 17746 | 2345 |

| Услуг | 013 | 108112 | 5682 |

| Себестоимость проданных товаров, в том числе: | 020 | 476174 | 404783 |

| готовых изделий | 021 | 364431 | 390456 |

| Материалов | 022 | 14103 | 7895 |

| Услуг | 023 | 97640 | 6432 |

| Валовая прибыль | 029 | 56257 | 95678 |

| Коммерческие расходы | 030 | 5326 | 3456 |

| Управленческие расходы | 040 | ||

| Прибыль (убыток) от продаж (строки (010 – 020 – 030 – 040)) | 050 | 50931 | 60898 |

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | 54339 | 33211 |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 182 | 1345 |

| Прочие операционные расходы | 100 | 15897 | 14051 |

| Прибыль (убыток) от финансово-хозяйственной деятельности (строки (050 + 060 – 070 + 080 + 090 – 100)) | 110 | 14981 | |

| Внереализационные доходы | 120 | 1 | 12089 |

| Внереализационные расходы | 130 | 39184 | 25012 |

| Прибыль (убыток) отчётного периода (строки 110 + 120 – 130)) | 140 | -58306 | 2058 |

| Налог на прибыль | 150 | ||

| Отвлечённые расходы | 160 | ||

| Нераспределённая прибыль (убыток) отчётного периода) (строки (140 – 150 -160)) | 170 | -58306 | 2058 |

| Чистая прибыль (убыток) | 190 | -58306 | 2058 |

Деятельность ООО «Электромонтаж», после внедрения мероприятий по диверсификации, можно признать успешной, так как если в 2006 г. убыток был на уровне – 58306 тыс. рублей, то в 2005 г. чистая прибыль составит 2058 тыс. рублей.

В то же время выручка общества возрастет до 609810 тыс. рублей, себестоимость продукции несколько снизится, прибыль от продаж увеличится.

Таблица 14. Пассив сравнительного аналитического баланса

| Источник средств | Показатель | Изменение показателя | |||||

| абсолютный, тыс. р | относительный, % | абсолютное | относительное | относительное к итогу | |||

| 2005 г. | 2006 г. | 2005 г. | 2006 г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Собственные средства | 117 560 | 177 924 | 20,7% | 32,0% | 60 364 | 11,3% | -522,9% |

| Краткосрочные кредиты | 352 717 | 328 245 | 62,1% | 59,0% | -24 472 | -3,1% | 212,0% |

| Задолженность перед др. предприятиями | 45 539 | 20 356 | 8,0% | 3,7% | -25 183 | -4,4% | 218,1% |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Задолженность перед бюджетом | 20 329 | 9 467 | 3,6% | 1,7% | -10 862 | -1,9% | 94,1% |

| Задолженность по соц. обеспечению | 18 315 | 7 894 | 3,2% | 1,4% | -10 421 | -1,8% | 90,3% |

| Задолженность по оплате труда | 13 597 | 10 768 | 2,4% | 1,9% | -2 829 | -0,5% | 24,5% |

| Прочие | 184 | 2 043 | 0,0% | 0,37% | 1 859 | 0,3% | -16,1% |

| Итого | 568 241 | 556 697 | 100,0% | 100,0% | -11 544 | 0,0% | 100,0% |

Нужно отметить увеличение собственных средств в структуре пассивов, но в то же время незначительное снижение краткосрочных кредитов. В то же время снижаются задолженности общества перед своими работниками и по соц. обеспечению. Снижается задолженность перед госбюджетом.

Таблица 15. Структура оборотных средств

| Наименование | Показатель | Изменение показателя | ||||

| абсолютный, тыс. р | структура, % | |||||

| 2006 г. | 2005 г. | 2006 г. | 2005 г. | абсолютного | структуры | |

| Оборотные средства, всего | 416410 | 402150 | 100% | 100% | -14260 | |

| в том числе | ||||||

| 1) запасы | 290103 | 293394 | 69,7% | 73,0% | 3291 | 3,3% |

| в том числе, сырьё, материалы | 80883 | 150456 | 19,4% | 37% | 69573 | 18,0% |

| готовая продукция | 110796 | 86211 | 26,6% | 21,4% | -24585 | -5,2% |

| расходы будущих периодов | 349 | 26207 | 0% | 6,5% | 25858 | 6,4% |

| 2) НДС по приобретённым ценностям | 15038 | 20054 | 4% | 5% | 5016 | 1% |

| 3) дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев | 110196 | 85321 | 26,5% | 21,2% | -24875 | -5,2% |

| в том числе прочие | 110196 | 85321 | 26% | 21,2% | -24875 | -5,2% |

| 4) денежные средства | 1073 | 1814 | 0,3% | 0,5% | 741 | 0,2% |

Оборотные средства общества в течение года снизились. Это говорит о нормализации деятельности службы сбыта в ООО «Электромонтаж». Возросли запасы, причем запасы сырья и материалов, снизилась дебиторская задолженность, несколько увеличился объем денежных средств.

Таблица 16. Структура внеоборотных активов

| Состав основных средств | Остаток на 2006 г. | Остаток на 01.01.2005 | Структура на 2006 г. | Структура на 01.01.2005 |

| 1 | 2 | 5 | 6 | 7 |

| НМА | 56,00 | 120,00 | 0,02% | 0,07% |

| Основные средства | 199559,00 | 121545,00 | 78,69% | 69,18% |

| Незавершенное строительство | 53920,00 | 53920,00 | 21,26% | 30,69% |

| Долгосрочные финансовые вложения | 78,00 | 110,00 | 0,03% | 0,06% |

| Итого | 253613,00 | 175695,00 | 100% | 100% |

Наблюдается рост основных средств в течение 2006 года, но в тоже время не изменяется доля незавершенного строительства и увеличиваются долгосрочные финансовые вложения.

Таблица 17. Показатели финансовой устойчивости

| Показатели финансовой устойчивости | ||||||

| Показатель и его назначение | Расчетная формула | Значение показателей | Изменение показателей | Критерий по группам устойчивости | ||

| 2006 г. | 2005 г. | абсолютное | относительное | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент автономии | Собственные источники средств | 19,9% | 31,9% | 12% | 1,60 | 2 группа от 40% до 60% |

| показывает независимость предприятия от заёмного капитала | Валюта баланса | |||||

| Коэффициент финансовой устойчивости | Собственные источники средств и средства, приравненные к ним | 17,5% | 30,8% | 13,2% | 1,75 | |

| характеризует долю источников, которую предприятие может длительное время использовать | Валюта баланса | |||||

| Коэффициент концентрации заёмного капитала | Заёмные источники средств | 80% | 68% | -12% | 0,85 | |

| показывает процент заёмного капитала в источниках | Валюта баланса | |||||

| Коэффициент соотношения заёмного и собственного капитала | Заёмные источники средств | 403% | 29% | -374% | 0,07 | менее 101% |

| показывает сколько рублей заёмных средств приходится на 1 руб. собственного капитала | Собственные источники средств | |||||

| Коэффициент обеспеченности источни-ками собственных оборот-ных средств | Собственные источники средств – Внеоботротные активы | -33% | 1% | 33% | -0,02 | 3 группа менее 30% |

| характеризует обеспеченность собственными источниками текущих потребностей предприятия | Оборотные активы | |||||

| Коэффициент менёвренности | Собственные источники средств – Внеоботротные активы | -70% | 32% | 101% | -0,45 | |

| определяет свою долю собственного оборотного капитала в сумме собственного капитала | Собственные источники средств | |||||

ООО «Электромонтаж» по всем финансовым показателям является финансово устойчивым, причем в течение года наблюдается увеличение показателей финансовой устойчивости. Так резко увеличивается коэффициент маневренности, что говорит о снижении собственных средств, а также о низкой мобильности собственных средств, коэффициент автономии, что показывает, что роль заемных средств велика, коэффициент обеспеченности источниками собственных оборотных средств также сильно снизился. Возрастает коэффициент концентрации заемного капитала, что говорит о высокой его доли в финансах общества.

Таблица 18. Анализ динамики реализации продукции и прибыли

| Анализ динамики реализации продукции и прибыли | ||||||

| Показатель | Код строки | Условное обозначение | Значение показателя | Изменение | ||

| за отчётный период | за аналогичный период прошлого года | абсолютное, тыс. р. | относительное, % | |||

| Выручка от реализации товарной продукции, работ, тыс. р. | 010 | В | 609 810 | 532 431 | 77 379 | 15% |

| Полная себестоимость реализации товаров, продукции, тыс. р. | 020+030+040 | С | 408 239 | 481 500 | -73 261 | -15% |

| Прибыль от реализации, тыс. р. | 050 | П (У) | 60 898 | 50 931 | 9 967 | 20% |

| Уровень рентабельности от реализации товаров и продукции, (стр. 3 / стр. 1*100) | R | 9,99% | 9,57% | 0,42% | 4% | |

Анализ таблицы показывает рост выручки от реализации продукции на, снижение себестоимости продукции, увеличение прибыли от реализации. Уровень рентабельности продукции также увеличивается, что является положительным фактором для общества.

Таблица 19. Анализ коэффициентов деловой активности| Коэффициент | Значение показателя | Изменение коэффициента | |

| отчётный год | предыдущий год | ||

| Коэффициент общей оборачиваемости средств | 0,98 | 0,85 | 9,00 |

| Коэффициент оборачиваемости мобильных средств | 1,49 | 1,30 | 0,19 |

| Коэффициент оборачиваемости запасов | 2,09 | 1,82 | 0,27 |

| Коэффициент оборачиваемости дебиторской задолженности | 6,24 | 5,45 | 0,79 |

| Средний срок оборота дебиторской задолженности | 58,51 | 67,02 | -8,50 |

| Коэффициент оборачиваемости кредиторской задолженности | 7,12 | 6,21 | 0,90 |

| Средний срок оборота кредиторской задолженности | 51,29 | 58,74 | -7,45 |

| Фондоотдача основных средств и прочих внеоборотных активов | 2,84 | 2,48 | 0,36 |

| Коэффициент оборачиваемости собственных средств | 4,13 | 3,60 | 0,52 |

Наблюдается повышение практически всех коэффициентов деловой активности, это говорит о том, что происходит оздоровление общества.

Рассмотрим эффективность наших предложений на примере прибыли.

Таблица 20. Прибыль

| Показатели | 2005 г. | 2006 г. | 2007 г. |

| Валовая прибыль, тыс. руб. | 56257 | 95678 | 150652 |

Можно видеть, что уровень прибыли в 2006 году возрастает на 57,45%, в тоже время уровень прибыли в 2006 году 70,07%. По отношению к 2005 году прибыль возрастает на 167,79%.

Это говорит об эффективности мероприятий, внедряемых в деятельность ООО «Электромонтаж».

Заключение

Диверсификация – это обратный процесс специализации, который базируется на эффекте комбинирования и предполагает включение в состав деятельности хозяйствующего субъекта новых сфер. После проведения мер по диверсификации организация расширяет свою сферу деятельности, переходит в большинстве случаев в категорию крупной и высоко интегрированной. В результате снижаются издержки производства и появляется синергетический эффект.

В России наблюдаются два пути диверсификации:

последовательное проведение диверсификации на базе основного вида деятельности организации, т.е. той отраслевой специализации, которая была основной до проведения диверсификации с использованием, в большинстве своем, уже освоенной технологии и имеющихся в распоряжении основных средств (так называемая связанная диверсификация);

отход от основной области деятельности и переход на производство новых товаров и услуг и освоение новых рынков сбыта. Это направление включает два вида диверсификации: несвязанную (конгломератную) и горизонтальную.

Экономический эффект от осуществления как связанной, так и горизонтальной диверсификации может быть определен с помощью одних и тех же методических подходов.

В развитых странах диверсификация в функционировании предприятий имеет широкое распространение. В России также накоплен определенный опыт диверсификации предприятий и организаций в рыночных условиях.

Важнейшим мотивом перехода субъекта хозяйствования на путь диверсификации является снижение прибыльности его капитала, вложенного в традиционное производство. Выбор направлений диверсификации в значительной степени зависит от финансового состояния и возможности развития организации в будущем.

В строительной сфере диверсификация также широко используется, хотя имеется некоторая специфика. Для дальнейшего развития диверсификации в строительстве необходимо иметь инструментарий для определения эффективности диверсификационных процессов в отрасли. По мнению ведущих специалистов в данной сфере деятельности методы оценки диверсификации в России разработаны еще слабо.

Надо иметь в виду, что диверсификация не может рассматриваться обособленно. Ее формы, объемы и методы должны вписываться в общую стратегию развития хозяйствующей организации.

Анализ показал финансового состояния ООО, что доля собственного капитала и средств, приравненных к собственным имеет тенденцию к значительному снижению. Финансовая зависимость организации от внешних инвесторов значительно повысилась и снизилась его рыночная устойчивость.

Проблема общества заключается в большом количестве медленно реализуемых активов – 44% в 2005 году в структуре активов, причем наблюдается тенденция к их увеличению – в 2006 году – 49%. Отсутствуют наиболее ликвидные активы, что негативно сказывается на деятельности предприятия, так оно не располагает резервами.

Наблюдается снижение запасов в ООО «Электромонтаж», что в целом оценивается неоднозначно, но это обусловлено большим количеством готовой продукции на складах завода и, следовательно, отсутствием необходимости в запасах, так как объем производства из-за затоваривания снижается.

На размер текущего запаса влияет периодичность поставок материалов по договору с поставщиками (цикл снабжения), а также объем их потребления в производстве.

Отсутствие долгосрочных вложений (78 тыс. рублей в 2006 году) говорит о кризисе в обществе и не дает возможности ему в дополнительных финансовых поступлений. В целом структура внеоборотных активов не претерпевает значительных изменений.

Также необходимо отметить, что серьезно снизилась рентабельность собственного капитала, что является негативным моментом, а также наблюдается тенденция к снижению рентабельности актива. За отчетный период структура активов анализируемой организации изменилась: уменьшилась доля внеоборотных активов, а оборотных, соответственно, увеличилась, но в сфере производства произошло сокращение оборотного капитала, так как на начало отчетного периода отношение основного капитала (внеоборотных активов) к оборотному составляет 0,5, а на конец отчетного периода 0,4.

Значительную часть оборотных активов занимает дебиторская задолженность, что создает финансовое затруднение, так как организация ощущает недостаток финансовых ресурсов для выплаты заработной платы. Это видно по сокращению денежных средств, которые в начале отчетного периода имели значительную долю в оборотных средствах.

Предложим диверсификационный проект для стабилизации финансового состояния предприятия.

Главная цель проекта:

получение прибыли от использования новых видов услуг в области строительства.

Предложим для внедрения несколько услуг:

6. Установка сигнализации (пожарной, охранной)

7. Установка отопления, вентиляции и кондиционирование воздуха

8. Системы противопожарной защиты

9. Установка сантехники

10. Проектирование и консалтинг

Текущий коэффициент ликвидности на первый месяц равен 1,14 – что говорит о возможности фирмы ответить по своим обязательствам перед клиентами, а текущий коэффициент ликвидности на конец года равен 0,91 – что свидетельствует о снижении уровня ликвидности, но в связи с этим надо сказать, что это связано со спецификой деятельности фирмы на рынке компьютерной техники, где практикуется предоплата за услуги 100%.

Отношение общей задолженности к доле собственного капитала в общей сумме активов на начало года равно 4,26. Что означает, что долги фирмы на начало года превышают собственный капитал фирмы в 4 раза, что опять же связано с маркетинговой политикой фирмы, направленной на удовлетворение потребностей клиентов за счет их средств, а не за счет средств фирмы. Общая задолженность по отношению к доле собственного капитала в общей сумме активов на конец года несколько снижается и равна 4,0 что свидетельствует о некотором накоплении средств к концу года.

Важнейшими финансовыми показателями результатов деятельности для коммерческой фирмы являются коэффициенты прибыльности. Коэффициент прибыли на общие активы на начало года равен 51%. Это значит, что прибыль на общие активы на первый месяц составит 51%. Для первого месяца работы очень хороший результат финансовой деятельности. Коэффициент прибыли на общие активы к концу года возрастет до 64%, т.е. прибыль на общие активы возрастет на 13%, что свидетельствует об эффективной деятельности фирмы.

Прибыль на собственный капитал на первый месяц составит 211%, это реально означает, что на каждый вложенный рубль собственного капитала на конец первого месяца будет получено 2,11 рублей прибыли. Прибыль на собственный капитал на конец года составит 440%, это реально означает, что на каждый вложенный рубль собственного капитала к концу года прибыль возрастет до 4,4 рублей.

Затраты фирмы по отношению к доходам на первый месяц составят 23% или 23 копейки с каждого рубля. Затраты фирмы по отношению к доходам к концу года будут равны 17% или 17 копеек с каждого рубля. Рассчитанные выше коэффициенты прибыльности доказывают выгодность проекта.

Список литературы

1. Гражданский кодекс РФ ч. 1.-М.:ИНФРА-М. 2000.

2. Налоговый кодекс РФ ч. 2 гл. 25.-М.:ИНФРА-М. 2005.

3. ФЗ «О несостоятельности (банкротстве)»

4. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. – М.: Дело и Сервис, 2000. – 216 с.

5. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности. – М.: Финансы и статистика, 2001. – 320 с

6. Бернстайн Л.А. Анализ финансовой отчетности – М.: Финансы и статистика, 2002. – 687 с.

7. Бородина Е.И. Финансы предприятий. – М: Финансы и статистика, 2000. – 178 с.

8. Волков О.И. Экономика предприятия. – М.: Инфра-М, 2005. -165 с.

9. Горфинкель В.Я., Куприянова Е.М. Экономика предприятия. – М: Инфра-М, 2002. -367 с.

10. Грузинов В.П., Грибов В.Д. Экономика предприятия: Учебное пособие для вузов. – М.: Финансы и статистика, 2002. – 208 с.

11. Дробозина Л.А. Финансы: Учебник для вузов – М.: ЮНИТИ, 1999 – 412 с.

12. Ермолович Л.Л. Анализ финансово-хозяйственной деятельности предприятия. – М.: БГЭУ, 2001. 189 с.

13. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2005. – 360 с.

14. Ковалев В.В. Как читать баланс. – М.: Инфра-М, 2005. – 240 с.

15. Ковалев В.В. Финансовый анализ. – М.: Инфра-М, 2002. – 412 с.

16. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия – М.: ИКЦ «ДИС», 2002. – с. 354

17. Ковалева A.M. Финансы. – М.: Финансы и статистика, 2000. – 360 с.

18. Козлова О.И. Оценка кредитоспособности предприятий. – М.: АО «Арго», 1999. – 612 с.

19. Коллас Б. Управление финансовой деятельностью предприятия. – М.: Финансы и статистика, 2000. – 810 с.

20. Колчина Н.В., Поляк Г.Б., Павлова Л.П. и др. Финансы предприятий: Оборотный капитал коммерческой организации – 2‑ое изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2005. – 133 с.

21. Крейнина М.Н. Финансовое состояние предприятия. – М.: Издательство «Дело и Сервис», 2000. – 236 с.

22. Крейнина Н.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2002. – 214 с.

23. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. – М.: ЮНИТИ, 2006. – 502 с.

24. Михайлова-Станютина И.А. Оценка финансового состояния предприятия. – М.: Наука и техника, 2005. – 73 с.

25. Негашев Е.В. Анализ финансов предприятия в условиях рынка – М.: Высшая школа, 2000. – 416 с.

26. Павлова Л.Н. Финансы предприятий. – М: Финансы ЮНИТИ, 2001. – 138 с.

27. Панков Д.А. Современные методы анализа финансового положения – М.: ООО «Профит», 2002. – 112 с.

28. Поляк Г.Б. Финансы: Денежное обращение, кредит – М.: ЮНИТИ-ДАНА, 2005. – 512 с.

29. Ришар Ж. Аудит и анализ хозяйственной деятельности предприятия – М.: ЮНИТИ, 2000. – 914 с.

30. Родионова В.М. Финансы – М.: Финансы и статистика, 2001. – 616 с.

31. Романовский М.В. Финансы предприятий. – СПб.: «Издательский дом «Бизнес-пресса», 2000. – 528 с.

32. Русак Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования – М.: Высшая школа, 2002. – 210 с.

33. Савицкая Г.В Анализ хозяйственной деятельности предприятия. – М.: ИП «Экоперспектива», 2002. – 415 с.

34. Савицкая Г.В Анализ хозяйственной деятельности предприятия – М.: ИП Новое знание, 2005. – 618 с.

35. Савицкая Г.В. Теория анализа хозяйственной деятельности – М.: ИСЗ, 2001. – 469 с.

36. Самсонов Н.Ф. Финансовый менеджмент. – М.: Финансы, ЮНИТИ, 2000. – 294 с.

37. Сафронов Н.А. Экономика предприятия. – М.: Юристь, 2000. – 123 с.

38. Стоянова Е.В. Финансовый менеджмент – М.: Перспектива, 2000. – 320 с.

39. Тренев Н.Н. Управление финансами – М.: Финансы и статистика, 2000. – 180 с.

40. Уткин Э.И. Финансовый менеджмент. – М.: Издательство «Зеркало», 2002. – 141 с.

41. Хелферт Э. Техника финансового анализа – М.: «Аудит», ЮНИТИ, 2002. – 129 с.

42. Холт Р.Н. Основы финансового менеджмента. – М.: 2001. – 211 с.

43. Хорн К. Основы управления финансами – М.: Финансы и статистика, 2000. – 414 с.

44. Шеремет А.Д. Методика финансового анализа. – М.: Инфра-М, 2000. – 288 с.

45. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. – М.: Инфра-М, 2005. – 378 с.

46. Шеремет А.Д., Негашев Е.В. Методика финансового состояния – М.: Инфра-М, 2000. – 255 с.

47. Шуляк П.Н. Финансы предприятия. – М.: Издательский дом «Дашков и К°», 2005. – 257 с.

48. Дворецкая А.Е. Организация управления финансами на предприятии // Менеджмент в России и за рубежом. – 2002 – апрель – с. 101–102

49. Румянцева Е.Е. Современные технологии управления финансами на предприятиях // Менеджмент в России и за рубежом. – 2002 – март – с. 115–116

50. Софронов В.В. Финансовый менеджмент на предприятиях в условиях неплатежей // Финансы. – 2002 – сентябрь – с. 21–22

51. Стоянов М. Организация деятельности интегрированной компании // Экономист – 2005 – февраль – с. 65

52. Шароваров А.Н. Управление дебиторской и кредиторской задолженностью // Финансы. – 2001 – декабрь – с. 30–31.

53. Вишневская О.В. Контроль финансовой устойчивости и текущей ликвидности предприятия по унифицированному графику // Финансовый менеджмент. №3. 2006. С. 15 – 21.

54. Грачев А.В. Организация и управление финансовой устойчивостью. Роль финансового директора на предприятии // Финансовый менеджмент. №1. 2006. С. 27 – 33.

55. Грачев А.В. Особенности учета платежеспособности предприятия за период // Финансовый менеджмент. №2. 2006. С. 44 – 49.

56. Зарубинский В.М., Зарубинская Н.С., Демьянов Н.И., Семеренко И.В. К вопросу об управлении финансовым состоянием предприятия // Финансовый менеджмент. №3. 2006. С. 23 – 28.

57. Трохина С.Д., Ильина В.А., Морозова Т.Ф. Управление финансовым состоянием предприятия // Финансовый менеджмент. №1. 2006. С. 7 – 11.

Похожие работы

... дальнейшей деятельности компании. Подробный анализ позиций компании, приведенный выше, позволяет сделать вывод о необходимости в разработке стратегии дальнейшего развития компании. Глава 3. Разработка стратегии развития предприятия и стратегическое управление на предприятии Удачная стратегия должна решать 2 задачи в отношении сил конкуренции: - как можно сильнее изолировать свое ...

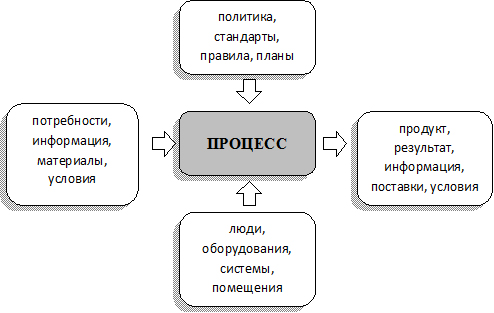

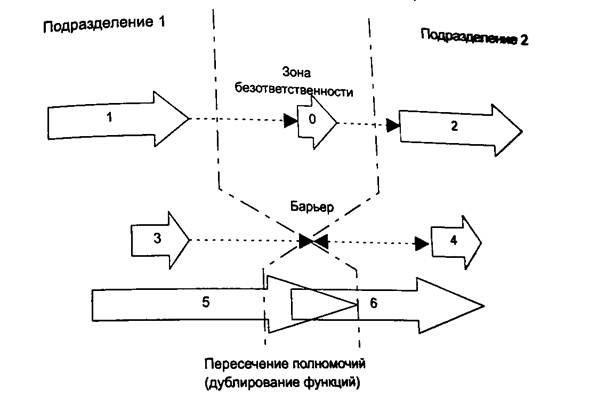

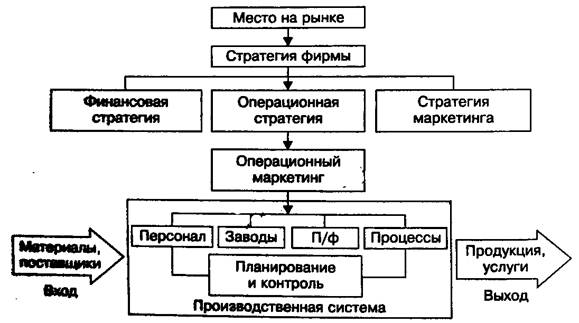

... ). Рассмотренные выше основные понятия и термины стандартов менеджмента качества ставят перед собой основную задачу оптимизации управления производством на основе построения процессов и их взаимосвязей. Сущность попроцессного метода организации производства рассмотрена в следующем параграфе дипломной работы. 1.2 Сущность операционного менеджмента Систематический подход к оценке различных ...

... Вологодской области, основные предприятия, которыми представлена данная отрасль в области, а также перспективы ее развития в будущем и роль Правительства Вологодской области в развитии машиностроения. Состояние и развитие отрасли машиностроения в Вологодской области Вологодская область – промышленно развитый регион России, производящий 1,6% продукции промышленности России и 14% объема СЗФО ...

0 комментариев