Навигация

Резервування засобів на покриття непередбачених витрат

3.4 Резервування засобів на покриття непередбачених витрат

Створення резерву засобів на покриття непередбачених витрат являє собою спосіб боротьби з ризиком, що передбачає встановлення співвідношення між потенційними ризиками, що впливають на вартість проекту, і розміром витрат, необхідних для подолання збоїв у виконанні проекту.

Основною проблемою при створенні резерву на покриття непередбачених витрат є оцінка потенційних наслідків ризиків.

Для визначення первісних сум на покриття непередбачених витрат, переоцінки їх у процесі роботи над проектом і уточнення сум резерву майбутніх проектів на основі фактичних даних можуть використовуватися усі викладені вище методи якісного і кількісного аналізу ризику.

При визначенні суми резерву на покриття непередбачених витрат необхідно враховувати точність первісної оцінки вартості проекту і його елементів у залежності від етапу проекту, на якому проводилася ця оцінка.

Точність оцінки вартості проекту впливає на розмір резерву на покриття непередбачених витрат. Якщо оцінка не враховує повною мірою реальний вплив на проект потенційного ризику, то неминучий значна перевитрата коштів.

Ретельно розроблена оцінка непередбачених витрат зводить до мінімуму перевитрата коштів.

Визначення структури резерву на покриття непередбачених витрат може вироблятися на базі одного з двох підходів.

При першому підході резерв поділяється на двох частин: на загальний і спеціальний (мал. 2.7).

Загальний резерв повинний покривати зміни в кошторисі, добавки до загальної суми контракту й інші аналогічні елементи.

Спеціальний резерв містить у собі надбавки на покриття росту цін, збільшення витрат по окремих позиціях, а також на оплату позовів по контрактах.

Багато практиків вважають, що надбавки на покриття росту цін повинні враховуватися окремо від непередбачених витрат. Це особливо актуально, коли контракти передбачають зміна умов чи платежу перегляд умов контрактів відповідно до публікуємих індексів інфляції.

Другий підхід до створення структури резерву припускає визначення непередбачених витрат по видах витрат, наприклад, на заробітну плату, матеріали, субконтракти.

Така диференціація дозволяє визначити ступінь ризику, зв'язаного з кожною категорією витрат, що потім можна поширити на окремі етапи проекту.

Подальше уточнення розмірів непередбачених витрат вимагає установлення взаємозв'язку з елементами структури поділу робіт на різних рівнях цього розподілу, у тому числі, на рівні комплексів (пакетів) робіт. Перевага такого детального поділу робіт полягає в тім, що воно допомагає придбати досвід і створити базу дані коректування непередбачених витрат.

Цей підхід забезпечує достатній контроль за непередбаченими витратами, однак необхідність використання для цього більшого числа даних і оцінок дозволяє застосовувати його тільки для відносно невеликих проектів.

Резерв на непередбачені витрати визначається тільки по тим видам витрат, що ввійшли в первісний кошторис.

Резерв не повинний використовуватися для компенсації витрат, понесених унаслідок незадовільної роботи.

У загальному випадку резерв може використовуватися для наступних цілей:

- виділення асигнувань для знову виявленої роботи з проекту;

- збільшення асигнувань на роботу, для виконання якої було виділено недостатньо засобів;

- тимчасове формування бюджету з урахуванням робіт, для яких необхідні асигнування ще не виділені;

- компенсація непередбачених змін трудовитрат, накладних витрат і т. п., що виникають у ході роботи над проектом.

Поточні витрати резерву повинні відслідковуватися й оцінюватися, щоб забезпечити наявність залишку на покриття майбутніх ризиків.

Непередбачені витрати включаються в бюджет як самостійна стаття і затверджуються відповідальним керівником.

Після виконання роботи, для якої виділений резерв на покриття непередбачених витрат, можна порівняти плановий і фактичний розподіл непередбачених витрат, і на цій основі визначити тенденції використання непередбачених витрат до завершення проекту. При цьому невикористана частина виділеного резерву на покриття непередбачених витрат може бути повернута в резерв проекту (мал. 2.8).

У простих проектах бюджет для покриття непередбачених витрат може бути переданий у розпорядження менеджера проекту, що одержує право використовувати його в плині визначеного чи часу для визначених цілей. Якщо, наприклад, збільшення обсягу робіт розглянуте і прийнято, бюджет менеджера проекту для покриття непередбачених витрат збільшується, а використана частина резерву може бути віднесена на загальний кошторис проекту.

Визначена частина засобів, призначена для покриття непередбачених витрат, звичайно називана загальним резервом, повинна залишитися під прямим контролем вищих керівників.

4. Облік ризиків при фінансуванні проекту

Фінансування проекту є одним з найбільш важливих умов забезпечення ефективності його виконання.

Фінансування повинне бути націлене на рішення двох основних задач:

- забезпечення потоку інвестицій, необхідного для планомірного виконання проекту;

- зниження капітальних витрат і ризику проекту за рахунок оптимальної структури інвестицій і одержання податкових переваг.

План фінансування проекту повинний врахувати наступні види ризиків:

- ризик нежиттєздатності проекту;

- податковий ризик;

- ризик несплати заборгованостей;

- ризик незавершення будівництва.

Суть цих ризиків і деякі способи їхнього обліку при розробці фінансового плану проекту викладені нижче.

4.1 Ризик нежиттєздатності проекту

Інвестори повинні бути упевнені, що передбачувані доходи від проекту будуть достатні для покриття витрат, виплати заборгованостей і забезпечення окупності будь-яких капіталовкладень.

Крім того, фінансування проекту повинне задовольняти існуючим федеральним тестам на «адекватну надійність», щоб визначені інституціональні інвестори, наприклад, страхові компанії, одержали можливість здійснювати інвестиції в проект.

Під час обговорення даного типу гарантій учасники проекту повинні виявляти визначену гнучкість у відносинах з інвестором. Наприклад, якщо при фінансуванні проекту з'являються труднощі з одним з найбільш серйозних тестів на адекватні гарантії – гарантії виплати відсотків, – те проект може задовольняти вимогам іншого тесту – наприклад, на наявність контракту на придбання якою-небудь організацією продукту, що є результатом реалізації проекту.

4.2 Податковий ризик

Податковий ризик включає:

§ неможливість гарантувати податкову знижку через те. Що проект не ступить в експлуатацію до визначеної дати;

§ утрату виграшу на податках через те, що учасники припинили роботи над уже функціонуючим, але економічно що не оправдали себе проектом;

§ зміна податкового законодавства, наприклад, збільшення податку на чи власність зміну планової норми амортизації перед тим як запустити проект в експлуатацію;

§ рішення податкової служби понижуючі податкові переваги в результаті здійснення проекту.

Інвестором, як правило, удається частково захистити себе від податкового ризику за допомогою відповідних гарантій, що включаються в угоди і контракти.

4.3 Ризик несплати заборгованостей

Навіть успішні проекти можуть зштовхнутися з тимчасовим зниженням доходів через короткострокове падіння попиту на вироблений продукт, або зниженням цін через надвиробництво продукту на ринку.

Щоб захистити себе від таких коливань, передбачувані щорічні доходи від проекту повинні перекривати максимальні річні виплати по заборгованостях.

Учасники можуть застосовувати наступні міри зниження ризику від несплати заборгованостей:

- використання резервних фондів;

- виробничі виплати;

- додаткове фінансування.

Крім достатності передбачуваних доходів часто рекомендується, щоб план фінансування містив у собі резервний фонд виплат по заборгованостях, що повинний підтримуватися на визначеному рівні, наприклад, на рівні максимальних щорічних виплат по заборгованостях. Фінансові угоди повинні бути складені таким чином, щоб у кожнім з них спочатку передбачалися виплати по заборгованостях, потім на компенсацію резервного фонду і, після цього, по ділянках і третіх сторонах.

У деяких проектах замість резервного фонду виплат по заборгованостях може використовуватися принцип виробничих виплат. У проектах, забезпечених доходами, учасники зобов'язуються здійснювати виплати по заборгованостях, гарантуючи на ці мети визначений відсоток доходів, одержуваних від продукту, виробленого по проекті. При цьому недостатність сум, що надходять з цього джерела, для оплати заборгованостей не розглядається як невиконання зобов'язань: виникаючий дефіцит підсумовується і виноситься на термін остаточної виплати заборгованості.

План повинний передбачати можливості додаткового фінансування, необхідність у який може виникнути через затримку, значного збільшення масштабів чи проекту проблем, зв'язаних з експлуатацією. Необхідно установити контакт з окремими кредиторами для забезпечення покриття непередбачених витрат.

Після здійснення учасниками проекту надійних заходів для зниження ризику несплати заборгованостей, інвестор може застосовувати відповідні гарантії часткових чи повних виплат заборгованостей у визначені етапи чи проекту по його завершенню.

Крім того, урядові організації можуть надати урядові гарантії, експертні чи гарантії захист політичного ризику.

4.4 Ризик не завершення будівництва

Якщо проект зв'язаний із процесом будівництва, то необхідно враховувати можливий ризик незавершеного будівництва. Тому перед початком будівництва учасники будівництва й інвестори повинні дійти згоди щодо гарантій його завершення.

При інвестуванні проекту, у якому використаний новий технологічний чи процес «ноу-хау», інвестор може зажадати безумовних гарантій завершення будівництва, оскільки подібні проекти виявляються більш дорогими, чим спочатку передбачалося.

Похожие работы

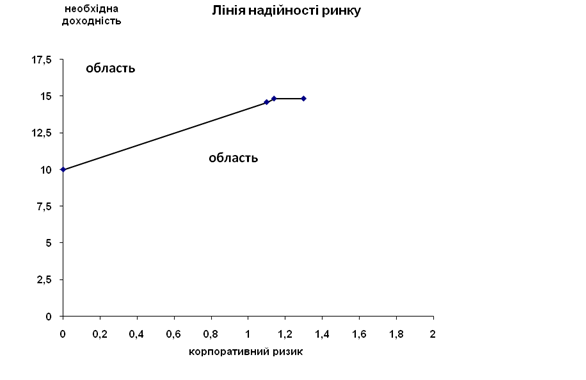

... компанії і 20% - в новий проект. За розрахованими даними побудуйте лінію надійності ринка цінних паперів. Розв’язок. Лінія надійності ринку виражає залежність між ризиком інвестиційного проекту і його необхідною доходністю за формулою: k s = krf + (k m - krf )* b . Якщо компанія не використовує позичкові кошти, то інвестори будуть готові складувати кошти в її «середньризикові проекти» , ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

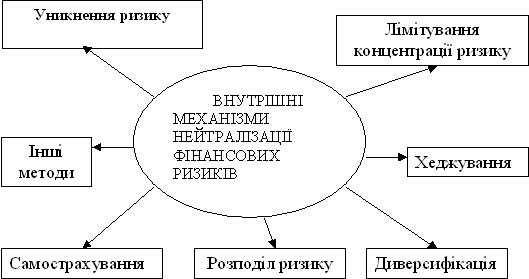

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

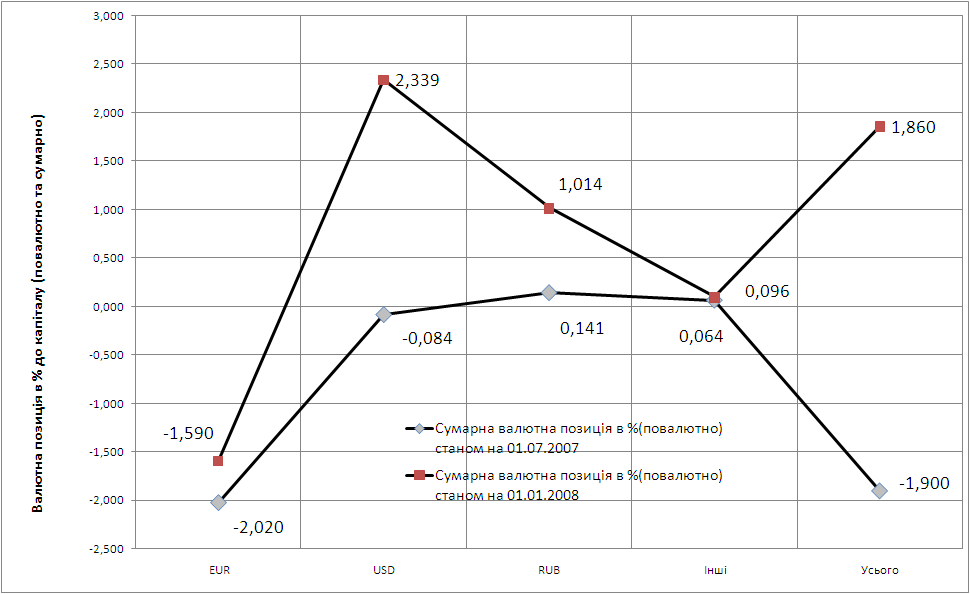

... Перевага тому чи іншому методу перерахунку балансу надається в залежності від конкретних умов, обсягів операцій і перспектив коливань валютних курсів. Основою керування валютним ризиком є чітке визначення його кількісних характеристик, що дає можливість банкам і корпораціям застосувати селективне керування, тобто страхувати тільки неприйнятний валютний ризик – ризик, імовірність настання якого ...

0 комментариев