Навигация

Анализ структуры и динамики инвестиций

2.1. Анализ структуры и динамики инвестиций

Как известно, перспективы привлечения иностранных инвестиций в экономику той или иной страны зависят, наряду с прочими факторами, от наличия у нее тех или иных конкурентных преимуществ.

Динамика поступлений иностранных инвестиций показывает, что иностранцев в настоящее время привлекает политическая и экономическая стабильность России, а также повышение ее долгосрочного кредитного рейтинга. Несмотря на политическую неопределенность в стране в первой половине этого года, сейчас ситуация меняется, и фундаментально она значительно привлекательнее, чем в Бразилии, Индии и Китае — остальных так называемых странах БРИК. Дополнительным гарантом продолжения нынешнего экономического курса является победа с большим отрывом правящей партии «Единая Россия» на прошедших парламентских выборах и заявление главы государства В.В.Путина о согласии стать руководителем данной партии. Относительно новой экономической ситуации в стране аналитики отмечают, что зарубежные инвесторы просто не успели еще к ней привыкнуть, но это дело времени. Кроме того, некоторые эксперты считают, что Россия сейчас гораздо лучше других развивающихся рынков перенесет вполне возможную нестабильность в США.

По состоянию на конец сентября 2007 г. накопленный иностранный капитал в экономике России составил 197,8 млрд. долларов США, что на 52,2% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе (кредиты международных финансовых организаций, торговые кредиты и пр.) - 53,5% (на конец сентября 2006г. - 48,8%), доля прямых инвестиций составила 44,4% (49,3%), портфельных - 2,1% (1,9%).

Таблица 2.1

Объем иностранных инвестиций в экономику России, млн. долл. США| Год | Прямые | Портфельные | Прочие | Всего |

| 2000 | 4429 | 145 | 6 384 | 10 458 |

| 2001 | 3980 | 451 | 9 280 | 14251 |

| 2002 | 4000 | 472 | 15300 | 19772 |

| 2003 | 6782 | 401 | 22515 | 29699 |

| 2004 | 9420 | 333 | 30756 | 40509 |

| 2005 | 13072 | 453 | 40126 | 53651 |

| 2006 | 13678 | 3182 | 38249 | 55109 |

| Сентябрь 2007 | 19644 | 1547 | 66745 | 87936 |

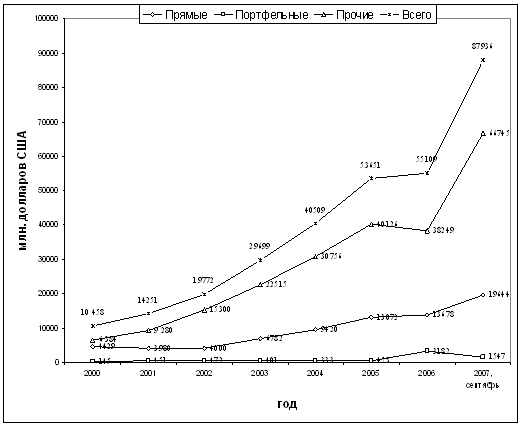

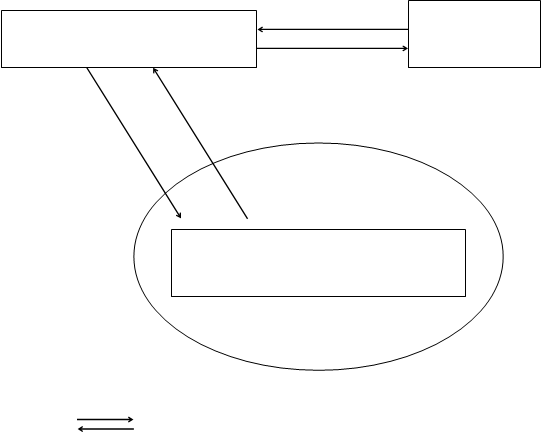

Рис. 2.1. Динамика поступления иностранных инвестиций в экономику России, млн. долл. США

Данные таблицы 2.1 и рисунка 2.1 показывают, что общий объем иностранных инвестиций в экономику России ежегодно растет.

Объем поступивших за девять месяцев 2007 года иностранных инвестиций составил $87,9 млрд. и возрос в 2,5 раза по сравнению с тем же периодом 2006 года. Объем погашенных (выбывших) за I половину этого года инвестиций составил $25,2 млрд., переоценка активов и обязательств — $2,6 млрд.

Поступившие в I полугодии в Россию прямые инвестиции увеличились по сравнению с прошлым годом в 2,5 раза и составили $15,8 млрд., портфельные — в 2,2 раза и $1,1 млрд., прочие — в 2,6 раза и $43,4 млрд. Из числа прямых инвестиций взносы в уставной капитал составили $6,7 млрд., что на 90,3% больше прошлогоднего, кредиты от зарубежных совладельцев предприятий — $8,6 млрд. (рост в 6,8 раза). Среди «прочих» инвестиций на долю торговых кредитов пришлось $4,8 млрд. (прирост на 8,6%), прочих кредитов — $38,3 млрд. (рост в 3,2 раза). Стоит отметить, что «прочие» кредиты на срок более полугода составили $30,6 млрд. или более половины всего поступления зарубежных денежных средств, а объем их поступления по сравнению с I половиной 2006 года вырос в 3,0 раза. Краткосрочные кредиты (на срок менее полугода) поступили в I полугодии в сумме $7,7 млрд., что в 4,5 раза больше, чем за тот же период 2006 года.

Приведенные цифры, с одной стороны, дают основания для оптимизма: в целом произошел значительный рост притока иностранных инвестиций. С другой стороны, следует отметить, что в российской практике уже был период, когда объемы иностранных инвестиций резко возросли (в 1997 г.), что дало повод для разговоров о прорыве в сфере привлечения зарубежного капитала. В итоге дело, как известно, закончилось финансовым кризисом 1998 г. и резким падением объемов иностранных инвестиций.

Таблица 2.2

Общий объем иностранных инвестиций, поступивших в 2007г., по видам

| Январь-сентябрь 2007г. | Справочно январь-сентябрь 2006г. в % к |

| ||||

| млн. долларов США | в % к | |||||

| январю-сентябрю 2006 г. | итогу | |||||

| январю-сентябрю 2005 г. | итогу |

| ||||

| Инвестиции, всего | 87936 | в 2,5р. | 100 | 131,7 | 100 |

|

| из них: |

| |||||

| Прямые инвестиции | 19644 | 191,3 | 22,3 | 155,5 | 29,1 |

|

| в том числе: |

| |||||

| взносы в капитал | 9021 | 145,7 | 10,2 | 131,3 | 17,5 |

|

| из них реинвестирование | 262 | 127,1 | 0,3 | в 5,1р. | 0,6 |

|

| Лизинг | 54 | 132,5 | 0,1 | 30,6 | 0,1 |

|

| кредиты, полученные от зарубежных совладельцев организаций | 9748 | в 4,4р. | 11,1 | 138,6 | 6,3 |

|

| Прочие прямые инвестиции | 821 | 45,0 | 0,9 | в 11,6р. | 5,2 |

|

| портфельные инвестиции | 1547 | в 2,3р. | 1,8 | 182,3 | 1,9 |

|

| из них акции и паи | 1478 | в 2,4р. | 1,7 | в 2,4р. | 1,8 |

|

| прочие инвестиции | 66745 | в 2,7р. | 75,9 | 122,8 | 69,0 |

|

| в том числе: |

| |||||

| торговые кредиты | 8500 | 121,9 | 9,7 | 163,1 | 19,7 |

|

| прочие кредиты | 57703 | в 3,4р. | 65,6 | 111,7 | 48,6 |

|

| из них: |

| |||||

| на срок до 180 дней | 2471 | 130,9 | 2,8 | 92,8 | 5,3 |

|

| на срок свыше 180 дней | 55232 | в 3,6р. | 62,8 | 114,6 | 43,3 |

|

| Прочее | 542 | в 2,3р. | 0,6 | 113,3 | 0,7 |

|

Ситуация 1997 г. показала, что ко всякого рода оптимистическим прогнозам необходимо относиться с осторожностью. По этой причине можно выразить ряд сомнений в устойчивости и «прогрессивности» инвестиционного роста.

В первой главе данной работы отмечалось, что наиболее желательными для экономики страны являются прямые иностранные инвестиции, поскольку только они могут гарантировать более-менее устойчивый экономический рост в силу своей специфики. Преимущество ПИИ, по сравнению с другими формами инвестирования, состоит в том, что они являются наиболее устойчивым источником роста экономики (в отличие от девальвации национальной валюты или положительного торгового сальдо). Кроме того, их приход сопровождается притоком технологий и ноу-хау[7].

Рассмотрим структуру иностранных инвестиций в экономику России в 2000-2007 гг. (табл. 2.3).

Таблица 2.3

Структура иностранных инвестиций в экономику России, %| Год | Прямые | Портфельные | Прочие | Всего |

| 2000 | 42,4 | 1,4 | 56,2 | 100 |

| 2001 | 27,9 | 3,2 | 68,9 | 100 |

| 2002 | 20,2 | 2,4 | 77,4 | 100 |

| 2003 | 22,8 | 1,4 | 75,8 | 100 |

| 2004 | 23,3 | 0,8 | 75,9 | 100 |

| 2005 | 24,3 | 0,9 | 74,8 | 100 |

| 2006 | 24,8 | 5,8 | 69,4 | 100 |

| Сентябрь 2007 | 22,3 | 1,8 | 75,9 | 100 |

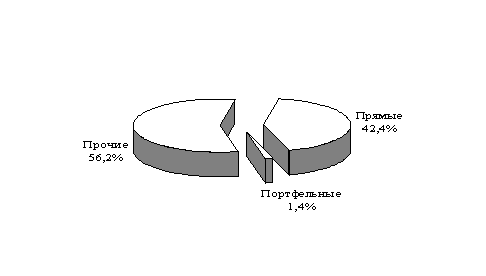

Рис. 2.2. Структура иностранных инвестиций в экономику России

в 2000 г., %

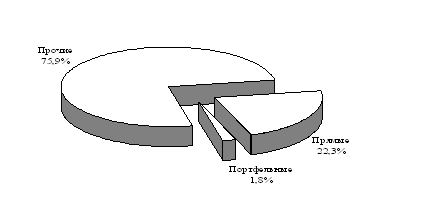

Рис. 2.3. Структура иностранных инвестиций в экономику России

в 2007 г., %

Сравнивая данные в таблице 2.3 и рис. 2.2, 2.3, нетрудно заметить, что структура иностранных инвестиций в 2000-2007 г. не претерпела принципиальных изменений и продолжает оставаться неблагоприятной. По-прежнему в ней заметно преобладают «прочие инвестиции», в состав которых входят разного рода кредиты, чья меньшая привлекательность детерминируется платностью – кредиты надо отдавать с процентами. В этом контексте Россия сильно отличается от большинства развитых экономик, где примерно 90% совокупных иностранных инвестиций занимает портфельный капитал и прямые инвестиции.

Кредиты от зарубежных организаций в последние годы имеют устойчивую тенденцию к повышению (см. табл. 2.2). Увеличение иностранных инвестиций по этой статье можно объяснить двумя причинами. Во-первых, часть поступающих инвестиций – это кредиты, которые предприятия берут для рефинансирования старых долгов. Таким образом, внутрь статьи «прочие прямые инвестиции» как бы встроен механизм, действующий в направлении повышения показателей. Во-вторых, кредиты за рубежом намного дешевле, и соответственно, брать их более выгодно. Достаточно сказать, что разница между депозитными и кредитными ставками в российских банках варьируется в пределах 12-15 % против зарубежных 5-7 %.

Доля прямых иностранных инвестиций по 2007 году в сравнении с 2006 г. имеет незначительную тенденцию к снижению – с 24,8% до 22,3% (хотя в абсолютном выражении рост с 13678 до 19644 млрд. долларов) – и по-прежнему не может считаться удовлетворительной. Доля портфельных инвестиций продолжала оставаться очень незначительной и имела тенденцию к резким изменениям (в 2004 г. – 0,8%; в 2005 г. - 0,9%, в 2006 г. – 5,8%, 2007 г. – 1,9 %). Более чем треть прямых инвестиций обеспечила сделка «Энинефтегаза» (на 60% контролируется «Enel», а на 40% - «Eni»), который за $5.8 млрд. купил при распродаже активов «ЮКОСа» л. 71% инвестиций или $11.2 млрд. поступило в сектор добычи полезных ископаемых, причем $10.7 млрд. - через голландскую «Shell», инвестирующую в свои проекты Сахалин-2 и Салымская группа месторождений около $2 млрд. за полгода.

Благоприятное отношение к прямым иностранным инвестициям и портфельному капиталу определяется тем, что в отличие от кредитов эти вложения объединяют риски инвестора и производителя и осуществляются не на условиях платности, срочности и возвратности[8].

Фондовый рынок в современном мире служит источником притока капитала в реальный сектор. Иностранные агенты покупают акции компаний других стран с целью диверсификации рисков и получения большего дохода. Это означает, что при прочих равных условиях иностранные инвесторы будут вкладываться в бумаги тех стран, которые обладают большей доходностью. Риски вложения в Россию по-прежнему высоки, поэтому для их компенсации необходимо предложение более высоких ставок доходности. К сожалению, национальных предприятий, которые могут удовлетворять таким условиям, немного. Мировой опыт показывает, что большая часть портфельных инвесторов (по крайней мере, из главных стран) предпочитают держать ценные бумаги национальных эмитентов, которые легче контролировать. Положение помимо всего прочего осложняется в целом неразвитостью российского фондового рынка, что также препятствует притоку иностранных портфельных инвестиций.

Суммируя вышесказанное, можно сделать следующий вывод: существенного притока портфельного капитала в экономику РФ в обозримой перспективе ждать не стоит. Тем не менее, привлечение средств в компании, не имеющие выхода на внешние рынки капитала, должно оставаться главным ориентиром в развитии российского фондового рынка.

Крупнейшие государства-инвесторы в экономику Российской Федерации в 2007 году представлены в таблице 2.4.

Таблица 2.4

Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам на конец сентября 2007 года, млн. долларов США

| Накоплено на конец | В том числе | Справочно | ||||

| всего | в % к | прямые | портфельные | прочие | ||

| Всего инвестиций1) | 197796 | 100 | 87801 | 4203 | 105792 | 87936 |

| из них по основным странам-инвесторам | 173175 | 87,6 | 76522 | 3252 | 93401 | 78126 |

| в том числе: | 39122 | 19,8 | 27362 | 1603 | 10157 | 11881 |

| Нидерланды | 35977 | 18,2 | 32230 | 51 | 3696 | 17270 |

| Люксембург | 30282 | 15,3 | 735 | 219 | 29328 | 8123 |

| Великобритания | 24178 | 12,2 | 3192 | 194 | 20792 | 20729 |

| Германия | 11455 | 5,8 | 3830 | 90 | 7535 | 3447 |

| США | 8041 | 4,1 | 3643 | 950 | 3448 | 1989 |

| Франция | 7407 | 3,8 | 1037 | 0,4 | 6370 | 4405 |

| Ирландия | 6404 | 3,2 | 589 | 0,3 | 5815 | 4412 |

| Швейцария | 6200 | 3,1 | 1521 | 49 | 4630 | 4487 |

| Виргинские острова (Брит.) | 4109 | 2,1 | 2383 | 96 | 1630 | 1383 |

Из таблицы 2.4 и рис. 2.6 видно, что основные страны-инвесторы - Кипр, Нидерланды, Люксембург, Великобритания, Германия, США, Франция. На долю этих стран приходится 79,2 % от общего объема накопленных иностранных инвестиций, в том числе на долю прямых приходилось 94,1% от общего объема накопленных прямых иностранных Инвестиций.

Обращает на себя внимание, что оффшорные зоны Кипр и Виргинские острова являются одними из главных стран-инвесторов России. Их доля в объеме накопленных иностранных инвестиций в российскую экономику на сентябрь 2007 года равнялась 21,9%, при этом Кипр занимает первое место в структуре накопленных инвестиций. Эти данные позволяют говорить о том, что значительная часть инвестиций из-за рубежа не совсем иностранные, поскольку имеют российское происхождение. По этой причине они обладают некоторыми преимуществами (прежде всего, в сфере защиты капиталов), и потому привлекаются на условиях более благоприятных, чем остальные иностранные инвестиции.

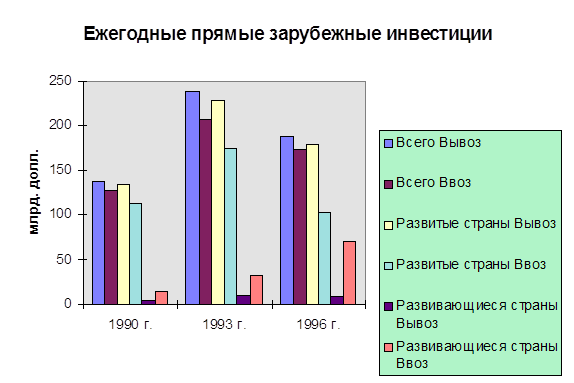

Отличительной особенностью инвестиций развитых стран является их секторальная направленность – большая доля инвестиций направляется в высокотехнологичные и финансовые сектора.

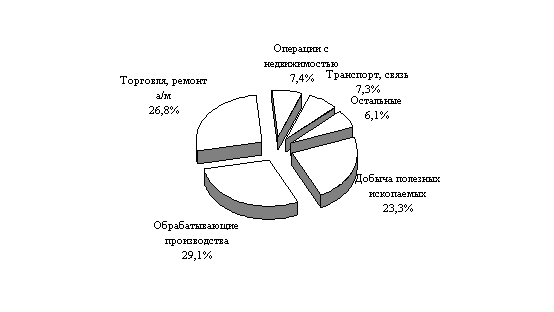

В России же в настоящий момент наиболее привлекательными для иностранных инвесторов являются, прежде всего, те отрасли, которые связаны с эксплуатацией природных ресурсов и имеют хороший экспортный потенциал (металлургия, нефтегазовая отрасль, лесная промышленность, отчасти химическая отрасль), и те, которые имеют широкий немонополизированный внутренний рынок (пищевая промышленность, торговля) (см. рис. 2.7).

Рис. 2.7. Структура иностранных инвестиций в экономику России в 2004 г. по отраслям экономики, %

В российскую нефтегазовую отрасль вкладывается порядка четверти иностранных инвестиций. Предприятия нефтегазовой промышленности не только реализуют совместные проекты с иностранными партнерами, но и привлекают средства с помощью размещения своих ценных бумаг на западном финансовом рынке. В нефтегазовую промышленность привлекаются также государственные иностранные средства и деньги международных финансовых институтов в сравнительно большом объеме.

Однако, в любом случае, вряд ли будет возможно самостоятельное освоение крупных месторождений иностранными компаниями, что создало бы конкуренцию российским нефтедобывающим гигантам. Иностранный капитал используется нефтяными компаниями, в основном, для «импорта» современных технологий и финансирования реализуемых ими проектов.

В частности, речь идет об инвестициях в строительство нефтепроводов «Тайшет-Находка» и нефтепровода на Мурманск. Можно вспомнить французскую нефтегазовую корпорацию «Total», которая в сентябре 2004 года подписала протокол о покупке доли в уставном капитале ОАО «НОВАТЭК» (крупнейшая независимая газовая компания в России) в размере 25 % плюс одна акция. Контрольный пакет сохраняется за российскими компаниями.

Одной из самых привлекательных отраслей для иностранных инвесторов является алюминиевая промышленность. Довольно высокий интерес к данной отрасли можно объяснить рядом факторов. Основная составляющая в себестоимости алюминия – электроэнергия. Сравнительная дешевизна электроэнергии в России и удачное расположение многих алюминиевых заводов (например, Братский завод находится рядом с двумя крупными гидроэлектростанциями, у которых практически нет других крупных потребителей энергии) позволяют получать высокую прибыль.

Рентабельность производства повышается также благодаря относительной дешевизне российской рабочей силы и хорошему состоянию оборудования на многих предприятиях.

Некоторым иностранным компаниям удалось захватить ведущие позиции в той или иной отрасли цветной металлургии промышленности России (или даже СНГ). Интересы иностранных инвесторов в цинковой промышленности СНГ распределились следующим образом: Челябинский электролитный завод – швейцарская компания Euromin, Лениногорский комбинат – компания Gerald Metals, Алмалыкский завод (Казахстан) – компания Glencore.

Большой интерес проявляют зарубежные инвесторы к лесной отрасли. Лесоматериалы – традиционная статья российского экспорта с хорошо очерченными перспективами. Это предопределяет интерес иностранных инвесторов к лесной отрасли. Лесная промышленность привлекательна также тем, что не требует таких больших затрат при реализации проектов модернизации, как, например, металлургия. При нормальном развитии российской экономики иностранные вложения в лесную отрасль должны возрастать.

Что касается инвестиций в недвижимость, то, по данным Росстата, они идут в основном от россиян из Кипрских оффшоров. Бурный рост инвестиций связан со снижением страховых рисков, колоссальным развитием ритейла – постоянно открываются новые магазины и высокой доходностью от аренды».

В 2006 году самыми активными инвесторами стали австрийцы. Австрийский фонд Immoeast купил два торговых центра «Золотой Вавилон» в Московских районах Отрадное и Ясенево (сумма сделки составила 200 млн. долларов). А австрийский холдинг Meinl European Land приобрел четыре торговых центра в Москве за более чем 400 млн. евро.

В финансовом секторе, по данным Росстата, больше половины ПИИ пришло из кипрских оффшоров. Но остальное – это покупки иностранцами российских банков, отмечают эксперты. Так, в январе 2007 норвежский DnBNOR приобрел мурманский Мончебанк за 21 млн. долларов, в феврале Reiffeisen купил Импэксбанк за 550 млн. долларов, в июне и сентябре Societe General заключил сделку с Росбанком — было продано по 10% акций на сумму 634 млн. долларов. В начале ноября финский банк Nordea подписал соглашение о покупке 75% Оргрэсбанка за 317,7 млн. долларов.

В дальнейшем число таких сделок будет только возрастать, скорое вступление России в ВТО будет этому только способствовать. По оценкам экспертов, сейчас уже порядка 20 иностранных банков выразили желание работать в России. И среди них есть те, кто не присутствует на других развивающихся рынках. Даже японские банки, всегда крайне недоверчиво относившиеся к нам, решили пойти в Россию. О своих планах выхода на российский рынок заявил крупнейший банк Японии Mizuho, который занимает 9−е место по объему активов в мире. Причин такого бума две: во-первых, получение Россией инвестиционного рейтинга способствует приходу банков, не фокусирующихся на развивающихся рынках. Во-вторых, российский рынок быстро растет - рост отмечается и в ритейле, и в обслуживании юридических лиц, среднего бизнеса. За 2004−2006 годы объем кредитов, предоставленных физическим лицам, увеличился в 10,7 раза. По мнению экспертов, уже через три года иностранцы займут 30−40% российского банковского рынка (по активам и капиталу)[9].

Похожие работы

еется ли в нашей стране нормативно-правовая основа для ограничительного регулирования иностранного капитала, если в перечне идей либеральной экономики современной России отсутствуют сами эти понятия. Например, в недавно принятой доктрине энергетической безопасности РФ не рассмотрены отношения с иностранным капиталом, тогда как в аналогичный документ ЕС включены ограничения импорта энергоресурсов ...

... подчинения, а в конечном счете юридические проблемы сводятся к слабой правовой защите инвесторов от коррумпированных чиновников. 4. Особенности правового регулирования совместных предприятий с участием иностранного капитала Удельный вес иностранных инвестиций в общем объеме долгосрочных капиталовложений в Республике Беларусь остается незначительным (по разным оценкам, от 5 до 10%). Доля ...

... объема накопленных иностранных инвестиций достаточно близки, что позволяет говорить об их относительной адекватности для характеристики среднесрочных тенденций. На начало 2000 г. накопленный объем прямых иностранных инвестиций в экономику России, по данным Госкомстата, составлял около 17,5 млрд. долл. Среди отдельных стран как по объему, так и по удельному весу прямых инвестиций в российскую ...

... специалисты банка «Центр-Инвест» уже давно занимаются содействием в разработках региональных инвестиционных программ и поиском реальных партнеров за рубежом. Одним из способов участия банка «Центр-Инвест» как субъекта привлечения иностранных инвестиций является создание и работа в рамках свободных экономических зон (СЭЗ): 1) работа в рамках СТЗ «Ростов»; 2) открытие специализированного ...

0 комментариев