Навигация

Денежная масса. Основные денежные агрегаты

2. Денежная масса. Основные денежные агрегаты

Очевидным является тот факт, что деньги выступают неотъемлемым элементом современной экономической жизни. Хозяйственное сотрудничество людей чрезвычайно усложнилось бы и имело меньшую результативность, если бы в обществе не применялись деньги.

Деньги являются общепризнанным средством, которое принимается в качестве оплаты за любые товары и услуги, выступают в роли измерителя ценностей обмениваемых товаров и услуг и являются одним из средств сохранения обменной ценности (покупательной силы), так как могут быть использованы для приобретения необходимых товаров и услуг.

Деньги имеют длительную и весьма интересную историю. Первоначально в роли денег выступали различные товары. На определенном этапе развития общества среди них выделились драгоценные металлы. Золото и серебро в течение длительного исторического периода использовались в качестве денег. В современных условиях деньги изменились, существенно усложнилась их структура.

Денежная масса — весь объём выпущенных в обращение бумажных денежных знаков и металлических монет, денежные средства на текущих счетах банков в экономике страны.

Выделяют и денежную массу в обращении – количественная характеристика движения денег на определенную дату и за определенный период. Денежную массу можно подразделить на две части: 1) наличные деньги; 2) кредитные деньги.

В роли наличных денег выступают бумажные денежные знаки и разменная монета. Золото и серебро обычно не используются при чеканке монет. Наличные деньги представляют собой обязательства государства. Это означает, что государство гарантирует повсеместный прием данных предметов в качестве оплаты за приобретаемые товары и услуги. Наличные деньги составляют значительно меньшую сумму в общей денежной массе (как правило, от 5 до 25% в разных странах).

Кредитные деньги представляют собой платежные обязательства определенных субъектов хозяйствования. В качестве субъектов необходимо рассматривать, прежде всего, такие финансово-кредитные институты, как банки. Например, предприятия рассчитываются друг с другом не при помощи наличных денег. Каждое предприятие имеет в коммерческом банке счет, где отражается сумма денежных средств, которыми оно располагает, и расчет с другими предприятиями осуществляется путем уменьшения или пополнения этой суммы. В данном случае счет выступает одной из форм обязательств банка оплачивать обменные операции субъекта хозяйствования – предприятия – в пределах имеющейся у него суммы денег.

Разделив деньги на наличные и кредитные, мы сделали только первый шаг в изучении состава денежной массы, определении ее элементов. Следующий шаг связан с установлением структуры кредитных денег, т. е. необходимо определить и сгруппировать применяемые кредитные платежные средства. Следует сразу же отметить, что это нелегко. Даже в тех странах, где эта работа осуществляется давно, нет единого мнения по поводу того, что включать в состав денежной массы, а что нет. Однако, эта проблема имеет важное значение, ведь эффективно контролировать денежную массу можно тогда, когда точно определен сам объект регулирования.

Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы используются различные показатели (денежные агрегаты). Показателями структуры денежной массы являются денежные агрегаты.

Денежные агрегаты — виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). Являются показателями структуры денежной массы и формируются из различных частей денежного обращения. Не существует, однако, какой-либо единой, принятой всеми номенклатуры агрегатов денежной массы. Ее состав и структура различны в разных странах и определяются, прежде всего, уровнем развития и характером денежного рынка, а также особенностями политики, проводимой центральным банком. В разных странах выделяются денежные агрегаты разного состава.

Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий:

· М0 — наличные деньги (применяется в странах СНГ, слабо распространён в мире);

· М1 — наличные деньги, чеки, вклады до востребования на текущих счетах;

· М2 — наличные деньги, чеки, вклады до востребования и небольшие срочные вклады, вклады на сберегательных счетах;

· М3 — наличные деньги, чеки, вклады, депозитные сертификаты, облигации государственного займа, казначейские сберегательные облигации, коммерческие бумаги;

· M4 — M3 + неденежные ликвидные активы, хранящиеся в банковских сейфах (депозитные сертификаты крупных коммерческих банков). Примером может служить история с продажей вместо денег в начале прошлого века картины Казимира Малевича «Черный квадрат»;

· L — (от англ. liquidity), учитывающий в составе денежной массы также высоколиквидные ценные бумаги (наличные деньги, чеки, вклады, ценные бумаги).

L = M 3 + ценные бумаги |

Самой высокой ликвидностью обладает агрегат М0. А агрегат М2, поскольку в него входят срочные вклады населения в Сбербанк, то расчет этого показателя особенно важен в кредитно-денежной политике, т. к. иллюстрирует склонность населения к сбережению, следовательно, его доверие банкам и государству в целом.

М1- показатель денег, обычно определяемых как средство платежа, используемое при выполнении операций. Использование других денежных показателей, помимо М1, (М2, М3 и L) отражает тот факт, что потребительские единицы в экономике сохраняют большие количества ликвидных активов - «почти денег», которые можно быстро преобразовать в М1, а затем использовать для платежей. В действительности, запас ликвидных активов часто представляет собой временно «помещенные» деньги, которые в настоящее время не требуются для платежей, но которые скоро надо будет вернуть в поток расходов. Определённые пункты ликвидных активов объединяют с М1 для создания более широких денежных агрегатов. Особенностью, отличающей М2, М3 и L друг от друга, является то, что каждый последующий показатель включает менее ликвидные активы, компоненты прироста М3 менее ликвидны, чем компоненты прироста М2. Принцип, по которому разграничивают эти показатели, заключается в том, что М2 больше «почти денег», чем М3, а М3 ближе к тому, чтобы быть деньгами, чем L. Мотивами для создания таких показателей денежных агрегатов явились попытки измерять деньги в целом, обусловленные тем, что количество денег (и особенно измерение денежной массы) имеет огромное экономическое значение. В силу экономической значимости денег центральные правительства пытаются управлять денежной массой, преследуя цели экономической политики. Следовательно, количеством денежной массы необходимо управлять, и денежные агрегаты, подлежащие измерению и управлению, - это то, что наиболее соответствует таким переменным экономической политики, как изменение уровня цен, объёма производства, занятости и уровня процентных ставок.

Большинство экономистов склонны рассматривать денежную массу в узком смысле, то есть состоящую из агрегата М1.

Другие агрегаты – М2 и М3 – называют «почти деньгами». Это высоколиквидные финансовые активы, которые не функционируют непосредственно в качестве средства обращения, но могут легко, без риска финансовых потерь, переводиться в наличность или счета.

В отличие от вкладов до востребования, срочные депозиты являются денежными средствами, размещенными клиентами банка на определенный, указанный в документах срок. Клиент может получить вложенные денежные средства с процентами только по истечении этого срока. Очевидно, что оперативная доступность этих безналичных денег ниже, чем у составляющих компонент агрегата М1.

Что касается государственных краткосрочных ценных бумаг, то объективно они являются самыми надежными и ликвидными из всех видом ценных бумаг. Их гарантом выступает государство. Кроме того, данные краткосрочные бумаги являются бумагами с быстрым сроком погашения. Высокая надежность обеспечивает быструю продажу их на фондовых биржах. Многие государства с развитой экономикой при расчете агрегата М2 учитывают денежные средства, вложенные в государственные краткосрочные бумаги. Депозитный сертификат – это письменное свидетельство кредитного учреждения о депонировании денежных средств, удостоверяющее право юридического лица на получение по истечении установленного срока депозита и процентов по нему. В число ценных бумаг входят также коммерческие векселя, выписанные предприятиями. Так как эта часть денежных средств, вложенных в ценные бумаги, создается не банковской системой, то она находиться под контролем не только предприятий – участников вексельной сделки, но и банка, так как превращение векселя в средство платежа требует, как правило, акцепта банка. Акцептуя вексель, банк выступает гарантом его оплаты в случае неплатежеспособности предприятия-плательщика.

В ситуации здоровой экономики, нормального денежного оборота между агрегатами существует равновесие, определенные пропорции, подразумевающие, что объем безналичных денег должен превосходить объем денежной наличности. В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении этого равновесия в денежном обращении образуется нехватка наличных денег, рост цен и другие негативные явления.

В Украине за последние 9 лет денежная масса М3 ежегодно росла в среднем на 40,3%. При этом средний уровень инфляции за этот же период составил 12,4%, а рост ВВП в рыночных ценах — 19,2%. В последнее время, когда весь мир поглотил экономический кризис, в Украине объем денежной массы в январе 2009 года, по данным НБУ, уменьшился на 4,6% - до 491,8 миллиарда гривен. В годовом измерении (в расчете до соответствующего месяца прошлого года) темпы прироста денежной массы снизились до 25,7% сравнительно с 30,2% на начало года.

Задача:

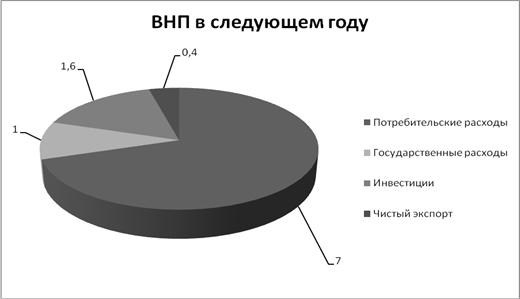

Удельный вес составляющих ВНП в прошлом году составила:

- потребительские расходы 65%;

- государственные расходы 15%;

- инвестиции 12%;

- чистый экспорт 8%.

Каким будет объем валового национального продукта в следующем году, если по прогнозам экономистов в следующем году:

- потребительские затраты вырастут на 5 % и их объем будет равняться 7 млрд. ден. ед.;

- государственные расходы сократятся на 5%;

- инвестиции вырастут на 4%;

- чистый экспорт уменьшится на 4%.

Решение:

ВНП может быть рассчитан по методу суммирования расходов:

ВНП=С + I + G + Ехч,

где ВНП – валовой национальный продукт;

С – потребительские расходы;

I – инвестиции;

G – государственные расходы;

Ехч – чистый экспорт.

Для того чтобы узнать объем ВНП в следующем году, мы вначале рассчитаем каждую прогнозируемую статью расхода как составляющую ВНП в процентном соотношении:

Потребительские расходы – С = 65% + 5% = 70%

Государственные расходы – G = 15% - 5% = 10%

Инвестиции – I = 12% + 4% = 16%

Чистый экспорт – Exч = 8% - 4% = 4%

Таким образом, ВНП = С + I + G + Ехч = 70 + 10 + 16 + 4 = 100%

Теперь зная, что в следующем году 70% потребительских расходов составят 7 млрд. ден.ед., а ВНП – примем за 100%, мы рассчитываем показатель ВНП в денежном эквиваленте:

ВНП = 100% * 7 млрд. ден.ед. / 70% = 10 млрд. ден.ед.

Таким же образом мы можем рассчитать каждый показатель:

G = 10 млрд. ден.ед. * 10% / 100% = 1 млрд. ден.ед.

I = 10 млрд. ден.ед. * 16% /100% = 1,6 млрд. ден.ед.

Exч = 10 млрд. ден.ед. * 4% /100% = 0,4 млрд. ден.ед.

И в заключении, мы можем сделать проверку наших расчетов объема валового национального продукта в следующем году в денежных единицах:

ВНП = 1 + 1,6 + 0,4 + 7 = 10 млрд. ден.ед.

Графически это будет выглядеть следующим образом:

Список литературы

1. Бабинец Анна «Прорвемся» – журнал «Украинская неделя», № 6 (67) от 13. 02. 2009

2. Базилевич В., Базелевич К., Баластрик Л. Макроэкономика. – К.: «Знання», 2004

3. Бильчак В.С, Мустафаева И.Д. Макроэкономика: Методические рекомендации по решению типовых задач для студентов экономического факультета – Калининград, 1999

4. Богатырев В.Д. Задачи и тесты по экономической теории – Часть 2, Макроэкономика, методические материала к практическим заданиям. – Самара, 2007

5. Задоя А.А., Петруня Ю.Е. Макроэкономика: Учебник. – 2-е издание, стериотипное. – К.: «Знання», 2006

6. Макконнелл К., Брю С. Экономикс: Принципы, проблемы и политика. В 2 т.: Перевод с английского, 11 изд. Т.1. – М.: Республика, 1992

7. Максимова В.Ф., Шишов А.Л. Рыночная экономика. Часть 2. Макроэкономика. – М.: Изд-во «СОМИНТЕК», 1992

8. Панчишин С. Макроэкономика: Учебное пособие. – 2-е издание, стериотипное. – К.: «Лебедь», 2002

9. Савченко А.Г. Макроэкономическая политика: Учебное пособие для вузов. – К., 2001

10. Самуэлсон П., Нордгауз В. Макроэкономика. – К.: «Основы», 1995

11. Селищев А.С. Макроэкономика: Учеб. для вузов. – 2-е изд. – СПб.: «Питер», 2002

12. http://www.dengi.ua/

13. http://ru.wikipedia.org/wiki/Денежная_масса - ВикипедиЯ - сайт свободной энциклопедии.

14. http://korrespondent.net/business/economics/737263 - официальный сайт журнала Корреспондент, 9 февраля, 2009

Похожие работы

... ; реализация налоговой политики; формирование финансового рынка; контроль за денежной массой в ходе проведения монетарной политики. Для осуществления эффективного контроля за состоянием денежной массы необходимо: ~ полностью отказаться от разграничения принципов и сфер обращения наличных денег и безналичных денежных средств; ~ строго соблюдать монополию центрального банка на осуществление ...

... положение о том, что Центральный Банк Российской Федерации является органом кредитно-денежного регулирования. Объектом регулирования выступает объём и структура денежной массы в обращении. В 1994 – первой половине 1998 наиболее действенным средством выполнения в России основной задачи кредитно-денежной политики – сдерживания инфляции – было соблюдение положений ежегодно разрабатываемой Денежной ...

... 1990 г. в ред. от 27 июля 2006 г. Эти законы определили правовые основы денежной системы, а также задачи, функции и полномочия Банка России по организации денежного обращения и денежной системы. Официальная денежная единица (валюта) в России — рубль, состоящий из 100 коп. Введение на территории РФ других единиц запрещено. Соотношение между рублем и золотом или другими драгоценными металлами ...

... России, таким образом денежная база по существу приравнивается к агрегату M . Денежная масса зависит от двух факторов: 1) количества денег и 2) скорости их оборота. 2.1 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег ...

0 комментариев