Навигация

Последствия инфляции и антиинфляционная политика в России

Последствия инфляции и антиинфляционная политика в России

Содержание

Введение

1. Социально-экономические последствия инфляции

2. Монетаристские и кейнсианские методы антиинфляционной политики

3. Особенности антиинфляционной политики в России

4. Практикум

Заключение

Список используемой литературы

Введение

Во второй половине XX в. обозначилась тенденция к расширению масштабов деятельности государства и усилению роли в экономической сфере. При этом общепризнанным является тот факт, что наибольшая эффективность достигается в условиях конкурентного рыночного механизма. Поэтому государство ставит своей целью не корректировать рыночный механизм, а создавать условия для его свободного функционирования, обеспечивая высокий уровень конкуренции. Конкуренция должна быть везде, где возможно регулирующее воздействие государства, и везде, где оно необходимо. Большинство экономистов сходится в понимании того, что «невидимая рука рынка» обязана дополняться «видимой рукой государства».

Недооценка экономической роли государства, отстранение его от хозяйственной жизни общества, как свидетельствует опыт первых лет реформирования экономики в нашей стране, порождают негативные последствия. Мировая практика показала, что нет и не может быть эффективной рыночной экономики без активной регулирующий роли государства, которая состоит в поддержании экономической стабильности и макроэкономического равновесия, в принятии мер по сглаживанию циклических спадов и подъемов в развитии экономики. Прежде всего, государство способствует эффективной хозяйственной деятельности всех предпринимателей. Для этого оно берет на себя обеспечение правовой основы и социального климата, содействующих эффективному функционированию рыночной экономики.

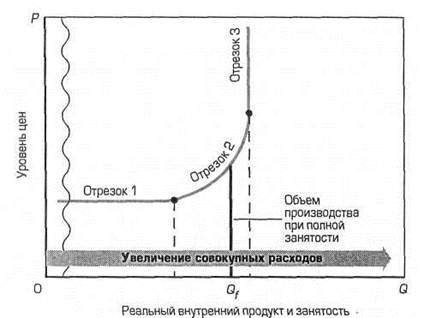

Центральный вопрос государства - проблема разработки стратегии социально-экономического развития страны с четким определением конечных целей, приоритетов и этапов. Государство инициирует разработку такой стратегии и несет ответственность за ее направленность и реализацию. Не менее важной функцией является стабилизация экономики и стимулирование сбалансированного экономического роста. Системой определенных мер в области бюджетной, денежно-кредитной, фискальной и структурной политики государство пытается поддержать нормальное функционирование рыночного механизма, сгладить циклические колебания, преодолеть следствия экономических кризисов, приводящих к резким отклонениям от макроэкономического равновесия, снизить инфляцию, обеспечить условия долгосрочного экономического роста. В этих целях оно стимулирует совокупный спрос на товары и услуги, инвестиции, занятость, регулирует банковский процент и налоговые ставки.

Актуальность темы не вызывает сомнений, поэтому цель данной работы – проанализировать основные направления антиинфляционной государственной политики. Исходя из поставленной цели были сформулированы задачи работы:

- рассмотреть социально-экономические последствия инфляции;

- проанализировать монетаристские и кейнсианские методы антиинфляционной политики;

- выявить особенности антиинфляционной политики в России.

Методологической основой структуры работы и логической связи в ней вопросов реализации антиинфляционной политики государства в современных условиях послужили разработки отечественных и зарубежных ученых в области экономической теории. При написании работы использовались учебные пособия и учебники, монографии и научные статьи в периодических изданиях.

1. Социально-экономические последствия инфляции

До начала 80-х годов XX в. самым большим экономическим врагом в большинстве стран была инфляция. В 80-90-е годы наблюдался спад инфляции. Снижение темпов роста цен получило название дисинфляции.

На рубеже XX—XXI вв. трактовка инфляции изменилась. Традиционно инфляцию характеризовали как рост потребительских цен. Практика же показала, что другой не менее опасной ее формой является рост цен финансовых активов. В 1989 г. в Японии повышение курсов акций и цен на землю привело к финансовому кризису. В 2000—2001 гг. финансовый кризис поразил США и Западную Европу. Центральные банки развитых стран оказались в сложном положении. Борьба с традиционной инфляцией осуществлялась путем повышения ставки процента. Это приводило к снижению курсов ценных бумаг на фондовых рыках и финансовому кризису. Чтобы стабилизировать положение на рынке ценных бумаг, необходимо понижать ставку процента, а это угрожает новым витком инфляции.

Во второй половине 90-х годов XX в. — начале XXI в. реальной стала угроза дефляции, представляющей собой процесс, противоположный инфляции. Дефляция означает падение общего уровня цен на товары и услуги.

Дефляция не опасна, если цены снижаются в результате технического прогресса или дерегулирования. Это даже позитивный процесс. Но если дефляция порождается падением совокупного спроса, наличием избыточных производственных мощностей и уменьшающимся предложением денег, она уже представляет серьезную угрозу.

В 1930-е годы падающие цены породили спираль падения, в которой уменьшающийся спрос, углубляющийся пессимизм, финансовое напряжение и очевидная неспособность правительств справиться с проблемами привели к экономической катастрофе. В течение пяти лет (1929—1933) американские потребительские цены упали на 25%, а ВВП — на 30%.

Ожидание, что цены завтра будут ниже, может поощрить потребителей отложить покупки, уменьшить спрос и заставить фирмы понизить цены еще больше. Падающие цены увеличивают реальную тяжесть долга, вызывая банкротства и крахи банков. Дефляция особенно опасна для стран с большими корпоративными долгами (Япония). Она делает монетарную политику неэффективной. Номинальная ставка процента не может быть отрицательной, так что реальная ставка должна поддерживаться высокой.

С 2004 г. угроза дефляции для развитых стран ослабла. В дальнейшем в связи с ростом цен на нефть будет происходить повышение общего уровня цен. Центральные банки один за другим повышают ставки процента для противодействия инфляционному процессу.

Инфляция оказывает противоречивое воздействие на экономику. Умеренный рост цен способен стимулировать производство, так как заработная плата, как правило, отстает от роста цен. Производители и потребители стремятся закупать товары, чтобы предвосхитить потери. Но более весомы ее негативные последствия.

Возникнув, инфляция воспроизводит себя во все увеличивающихся масштабах. Этому способствует спираль цены—заработная плата. Рост цен ведет к росту заработной платы. В свою очередь, увеличение заработной платы выступает причиной дальнейшего роста цен.

Инфляция обесценивает амортизационные фонды и угрожает самому существованию производства. Кредиты обесцениваются. Назначаются такие ставки процента, что выгоднее не развивать производство, а заниматься спекуляцией.

Нормальные экономические отношения разрушаются. Деньги теряют покупательную способность. Становится неясным, на какие цены и ставки процента ориентироваться. Долгосрочные инвестиции оказываются невыгодными.

Особенно опасна гиперинфляция, при которой происходит бегство от денег. Бартерные отношения (обмен товара на товар) обрекают на гибель те предприятия, регионы и города, которые по характеру производимых продуктов не могут обменять их на продукты потребления.

Инфляция представляет одну из форм перераспределения национального дохода. От нее больше всего страдают лица с фиксированными доходами (служащие, пенсионеры). Инфляция неблагоприятна для кредиторов.

Большую роль в развитии инфляции играют так называемые инфляционные ожидания. Инфляцию питают не только экономические причины, но и психологические. Ожидания роста цен заставляют потребителей закупать товары впрок с целью освободиться от обесценивающихся денег. Крайней формой такого поведения является ажиотажный спрос. Подавление инфляционных ожиданий представляет важное направление в борьбе с инфляцией. Преодоление инфляционных ожиданий зависит от последовательности государства в проведении антиинфляционной политики.

Оценка инфляции приобретает в современных условиях немалое значение в силу того, что последняя стала, перманентным фактором в экономике России. Такая оценка нужна для учета влияния инфляции на производство, финансовые учет, отчетность и пр. С другой стороны, она нужна для удержания инфляции на уровне, безопасном для функционирования экономики. Как известно, различают умеренную инфляцию (до 5% в год), галопирующую (30-100%) и гиперинфляцию.

Учет инфляции осуществляется с использованием:

- общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

- прогнозов валютного курса рубля;

- прогнозов внешней инфляции;

- прогнозов изменения во времени цен на продукцию и ресурсы (в т.ч. газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

- прогноза ставок налогов, пошлин, ставок рефинансирования ЦБ РФ и других финансовых нормативов государственного регулирования.

Не менее, если не более часто для измерения инфляции используют индексы цен, т.е. относительные показатели, характеризующие темпы роста цен. Существует множество видов как формул для расчета индексов цен, так и самих этих индексов. Однако, как показывает практика, чаще всего как наиболее универсальный показатель используется индекс потребительских цен (ИПЦ), определяемый как средневзвешенный индекс цен по корзине потребительских товаров и услуг, взвешенных по структуре приобретения этих товаров и услуг типичным потребителем данной страны.

Наряду с этим достаточно широко используются также:

- индекс отпускных цен производителей;

- дефлятор валового национального продукта (ВНП), т.е. индекс изменения цен в среднем по всей экономике в целом.

Оценка инфляции осуществляется путем определения индексов инфляции, которые представляют собой показатели изменения рыночных цен за некий промежуток времени. Различают индивидуальные и общие индексы цен. Оценку инфляции осуществляют государственные органы, профессиональные союзы, аналитические службы, хозяйствующие субъекты и другие лица. Финансово-кредитные учреждения при предоставлении кредитов приплюсовывают ее ожидаемый уровень к процентным ставкам за кредит. При индексации пенсий и заработной платы ее фактический уровень прибавляется к соответствующим доходам. При низких темпах инфляции, не влияющих на конечные показатели деятельности хозяйствующих субъектов, оценка инфляции может быть проигнорирована. При высоких темпах она также необходима, как и меры, устраняющие ее влияние (например, переоценка стоимости активов).

Похожие работы

... может вести к росту или падению спроса и предложения, нарушая их баланс. Значение источников инфляции важно для выработки конкретных мер борьбы с инфляцией. [1, стр.282-284] §2. Социально-экономические последствия инфляции. 2.1. Инфляция приводит к тому, что все денежные доходы (как населения, так и предприятий и государства) фактически уменьшаются. Это определяется различиями между ...

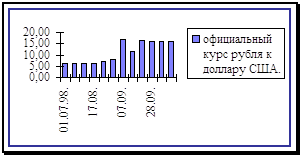

... лет реформ . В “Первоочередных мерах Правительства и Центрального Банка РФ по стабилизации социально-экономического положения в стране” на 1999 год была указана цель - удержать инфляцию на уровне не более 30 %. 7.МЕРЫ АНТИИНФЛЯЦИОННОЙ ПОЛИТИКИ ПРИМЕНЯЕМЫЕ В ПОСЛЕДУЮЩИЕ ГОДЫ, А ТАК ЖЕ ИНЫЕ НЕОБХОДИМЫЕ МЕРЫ. Валютно-финансовый кризис 1998 г., давший толчок новому витку инфляции, доказал ...

... . Поэтому и методы борьбы с инфляционным процессом обычно носят комплексный характер, постоянно уточняются, и корректируются. 5.2 Этапы формирования и модель антиинфляционной политики в РФ. Цель антиинфляционной политики не подавление инфляции любой ценой, а управление инфляционным процессом (рыночными и государственными методами) в интересах подъема национального производства и ...

... , причины возникновения, типология…………………………………6 Последствия инфляции……………………………………………………………15 Варианты антиинфляционной политики…………………………………………19 Глава 2. Анализ антиинфляционной политики в Российской Федерации на современном этапе………………………………………272.1 Опыт антиинфляционного регулирования в зарубежных странах (на примере Израиля)………………………………………………………………272.2 Инфляционные ...

0 комментариев