Навигация

3. Бюджетные дефициты

Бюджетный процесс предполагает балансирование (выравнивание) государственных доходов и расходов. Однако на практике почти во всех странах в настоящее время имеет место значительное по своим масштабам превышение государственных расходов над доходами. Следствием этого является стремительный рост бюджетных дефицитов. Причин тому множество, но важнейшее значение имеет перманентное возрастание роли государства в различных сферах жизни, расширение его экономических и социальных функций, увеличение военных расходов, численности государственного аппарата и т.д. Возрастание бюджетных расходов отнюдь не компенсируется увеличением налоговых поступлений, в силу чего возрастание бюджетных дефицитов приобрело хронический характер и огромные масштабы.

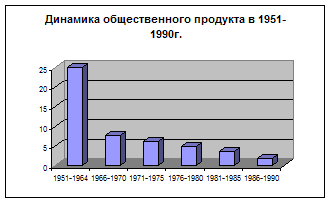

Динамика бюджетных дефицитов отчетливо проявляется как в абсолютных размерах, так и в их отношении к ВНП практически всех государств.

В основе хронической дефицитности государственных бюджетов лежит множество причин. К их числу относятся уже отмеченные выше структурные факторы, обусловленные резким расширением экономических и социальных функций государства, что влечет за собой увеличение его расходов на эти цели. Наряду с этим, динамика бюджетных дефицитов отражает и текущие колебания хозяйственной конъюнктуры, периодические спады и подъемы производства. В периоды циклических кризисов перепроизводства уменьшается сумма налоговых поступлений в бюджет. В то же время государство вынуждено увеличивать свои расходы на социальные нужды (пособия по безработице и др.), а также для поддержания определенных секторов экономики, сохранения объема инвестиций в отраслях, имеющих общегосударственное значение.

Бюджетные дефициты, будучи сами по себе следствием глубокой несбалансированности государственных финансов, стали в свою очередь причиной серьезных потрясений в сфере денежного обращения. Регулирование бюджетных дефицитов превратилось в одну из острейших проблем деятельности современного государства в сфере экономики.

Важнейшим условием финансирования (покрытия) бюджетных дефицитов стал государственный кредит. Под государственным кредитом понимается вся совокупность финансово-экономических отношений, при которых государство выступает в качестве заемщика или кредитора. Если речь идет о покрытии бюджетных дефицитов, то нас в первую очередь интересует деятельность государства как заемщика.

Основная форма государственного заимствования финансовых ресурсов — это выпуск государственных займов. В ходе их размещения государство привлекают временно свободные денежные средства населения, банков, страховых и промышленных компаний. Вопрос о том, за счет каких источников государство мобилизует необходимые ему ресурсы, имеет важнейшее значение для состояния денежного обращения и функционирования экономики в целом. Если казначейские обязательства размещаются в частном секторе, происходит временное перераспределение денежных ресурсов от их частных владельцев к государству. Для этого казначейство должно выпускать свои бумаги под достаточно высокий процент, который мог бы заинтересовать владельцев капитала. Выплата процентов по государственному долгу является одной из главных расходных статей бюджета. Так, в федеральном бюджете США выплата процентов по государственному долгу в общем объеме федеральных расходов увеличилась с 8,9% в 1980 году до 14,5% в 1989 году. В абсолютном выражении эта статья расходов возросла за указанный период с 52,5 млрд. долл. до 165,7 млрд. долл. Таким образом, размещение государственной задолженности в частном секторе способствует в свою очередь дальнейшему увеличению бюджетных расходов.

Но казначейство может размещать свои обязательства не только в частном секторе, но и учитывать их в Центральном (эмиссионном) банке. Учитывая казначейские обязательства, банк выпускает в обращение дополнительную массу платежных средств, не связанных с увеличением товарной массы. В таком случае финансирование государственного бюджета оказывает прямое инфляционное воздействие на денежное обращение. Рост денежной массы при этом отнюдь не сопровождается увеличением действительного богатства общества. Происходящая в таком случае "монетизация государственного долга" представляет собой довольно типичную для многих стран ситуацию, когда финансирование чрезмерных государственных расходов становится непосредственной причиной подрыва устойчивости денежного обращения.

Важно отметить, что когда правительство выходит в качестве заемщика на рынок ссудных капиталов, то это ощутимо сказывается на соотношении спроса и предложения денежных ресурсов. Происходит значительное повышение процентных ставок, в результате чего ухудшаются общие условия финансирования капитальных вложений и происходит своеобразное "вытеснение" части инвесторов с денежного рынка. По той же причине возможно и сокращение части потребительских расходов, финансируемых за счет кредита. Такие последствия государственных займов получили в экономической теории название эффекта вытеснения.

Развитие государственного кредита сопровождалось созданием довольно сложной структуры управления государственным долгом. К важнейшим мероприятиям в этой области относятся определение размеров новых займов, сроков их выпуска, размеров процента по обязательствам казначейства, способов их размещения.

Государственные займы выпускаются на различные сроки и делятся по этому признаку на краткосрочные, среднесрочные и долгосрочные.

Различия между ними довольно условны. К краткосрочным займам обычно относят займы до 1 года (в ряде случаев до 3 лет), среднесрочным — от 3 до 5 лет, долгосрочным — свыше 5 лет.

Вопрос о соотношении между различными видами задолженности по их срочности имеет далеко не второстепенное значение для управления государственным долгом. В условиях усиления инфляционных тенденций и общей неустойчивости денежного обращения возрастает удельный вес краткосрочной задолженности. В условиях быстрого инфляционного обесценения денег инвесторы избегают вкладывать свои средства в долгосрочные правительственные обязательства. Кредиторы предпочитают краткосрочные казначейские обязательства, которые меньше связаны с риском обесценения под влиянием инфляционных процессов.

Систематическое увеличение государственного долга имеет своим следствием все возрастающее перераспределение национального дохода в форме процентных платежей. Так, например, во Франции только выплата процентов по государственному долгу возросла с 40 мрд. франков в 1982 году до 125 млрд. франков в 1990 году. В США чистые процентные платежи по федеральному долгу возросли с 52,5 млрд. долл. в 1980 г. до 165,7 млрд. долл. в 1989 году.

Государственный долг, как и другие виды задолженности, растут значительно быстрее, чем увеличение валового национального продукта. Так, за период с 1983 по 1990 г. ВНП США вырос в 1,6 раза. В то же время совокупная задолженность населения, государства и нефинансовых корпораций увеличилась в 2,2 раза и превысила 10 трлн. долл., что почти в 2 раза больше валового национального продукта. К началу 90-х гг. задолженность населения достигла 3,7 трлн. долл, нефинансовых корпораций — 3,5 трлн. долл., а федеральный долг приблизился к 3 трлн. долл.

В условиях крупных бюджетных дефицитов и роста процентных платежей по государственным обязательствам казначейства стремятся максимально отодвинуть во времени выплату задолженности. С этой целью широко применяется практика конверсии государственных займов. Суть осуществляемых при этом мероприятий сводится к тому, чтобы отсрочить погашение займа, по возможности превратить краткосрочные обязательства государства в средне- и долгосрочные обязательства. При этом могут использоваться различные методы. Казначейство может обменять (с согласия инвесторов) свои краткосрочные обязательства на средне- и долгосрочные бумаги. Оно может также выкупить свои краткосрочные обязательства за счет выпуска нового долгосрочного займа под более высокий процент. Такого рода мероприятия могут дать краткосрочный эффект и облегчить на время финансовое положение правительства, но они не могут способствовать сколько-нибудь прочной стабилизации бюджета, поскольку связаны, как правило, с дальнейшим увеличением процентных ставок и возрастанием в конечном счете общей суммы задолженности.

Используя довольно сложный механизм управления государственным долгом, казначейства могут привлекать огромные по своим масштабам финансовые ресурсы для покрытия бюджетных дефицитов.

Однако целью государственного финансового регулирования является не только достижение сбалансированности бюджета. Помимо этого, бюджетная и кредитно-денежная политика направлены на решение и более широких задач макроэкономического регулирования. К их числу относится осуществление актициклической политики, регулирование занятости, общего уровня платежеспособного спроса и деловой активности в целом.

В условиях недостаточного спроса и понижения общего, уровня экономической активности, угрозы сползания экономики к кризису осуществляются меры по увеличению бюджетных расходов и снижению налогов. Форсирование государственных расходов увеличивает общий объем совокупного спроса. Понижение налогов создает более благоприятные условия для увеличения капиталовложений, особенно средних и мелких компаний. При этом увеличение государственных расходов при снижении налогов неизбежно увеличивает дефицитность государственных бюджетов и создает предпосылки для усиления инфляционных процессов.

Возникновение такого рода излишков расходов над доходами получило название активных бюджетных дефицитов. В то же время дефициты, вызванные сокращением государственных доходов в результате падения экономической активности, получили название пассивных дефицитов.

Концепция дефицитного финансирования заняла видное место в теоретических построениях экономистов нео-кейнсианского направления. Ее основные положения широко использовались при разработке западными экономистами практических рекомендаций правительственным кругам при разработке моделей государственного регулирования экономики в послевоенный период. Вместе с тем практическое осуществление идей дефицитного финансирования оказалось не столь эффективным, как ожидалось. Наиболее уязвимым местом этой концепции стало то, что ее применение значительно увеличило инфляционную неустойчивость экономики, что особенно проявилось в 60-х — начале 70-х гг. Активные бюджетные дефициты не в меньшей степени способствовали монетизации долга, фактически бесконтрольному увеличению денежной массы и обесценению национальных валют. Таким образом, в долгосрочном плане активные бюджетные дефициты могут при определенных условиях быть причиной снижения покупательной способности населения и ослабления эффективности воздействия на экономику государственных расходов. В этих условиях одной из важнейших проблем государственного регулирования становится "охлаждение" экономики, борьба с так называемым инфляционным перегревом.

Сложность дефляционных (антифляционных) мероприятий заключается в том, что их осуществление предполагает сокращение государственных расходов, удорожание кредита, сжатие денежной массы. Все это в свою очередь способствует сдерживанию совокупного спроса, уменьшению капиталовложений, а значит, падению деловой активности и увеличению безработицы.

Таким образом, проблема государственной задолженности оказывается напрямую связанной со сложным комплексом проблем денежного обращения, бюджетной политики, эффективностью государственного воздействия на экономическую активность и процессы в социальной сфере.

4. Государственный долг

Бурный рост процессов интернационализации хозяйственной жизни сопровождается ускоренным развитием международного кредита. Государства все более активно используют для мобилизации необходимых им финансовых ресурсов источники свободных денежных средств, находящиеся за пределами их национальных границ. В результате этого возникает внешний долг, который существенно отличается от внутреннего долга, о котором сказано выше. Главное его отличие состоит в том, что участниками кредитных сделок в этом случае выступают компании, банки, а также государственные органы различных стран. Основными участниками международной кредитной деятельности являются частные компании, главным образом, в лице ТНК и ТНБ, различного рода фондов и т.д. Однако в послевоенный период активным участником операций на международном рынке капиталов становятся правительственные органы, выступающие в роли как заемщиков, так и кредиторов.

Государства заимствуют финансовые ресурсы как на национальных рынках ссудных капиталов (у частных кредиторов или официальных органов), так и на "европейских", т.е. наднациональных рынках ссудных капиталов.

На национальных рынках внешние займы могут размещаться либо частными банковскими синдикатами, либо путем межправительственных соглашений. Межгосударственные займы могут размещаться в различной валюте, но, как правило, при установлении фиксированного валютного паритета на момент выпуска займа.

Современный этап интернационализации хозяйственной жизни характеризуется быстрым ростом международного кредита, стремительным увеличением на этой основе внешней задолженности. Наиболее значительными темпами роста за последние десятилетия отмечена задолженность развивающихся стран, которая в 1990 году достигла 1265 млрд. долл. Однако быстрый рост внешней задолженности имеет место и в ряде промышленно развитых стран.

Быстрый рост международного кредита является неизбежным результатом интернационализации хозяйственной жизни, межстрановой миграции капиталов, углубления экономической взаимозависимости стран и регионов. Международный кредит дает возможность существенно расширить возможности привлечения финансовых ресурсов как для удовлетворения потребностей частного сектора, так и покрытия дефицитов государственного бюджета. Вместе с тем рост внешней задолженности создает и весьма ощутимые проблемы. Главной из них является усиливающаяся зависимость экономики как стран-кредиторов, так и дебиторов от внешних факторов, не поддающихся контролю национальными средствами.

Похожие работы

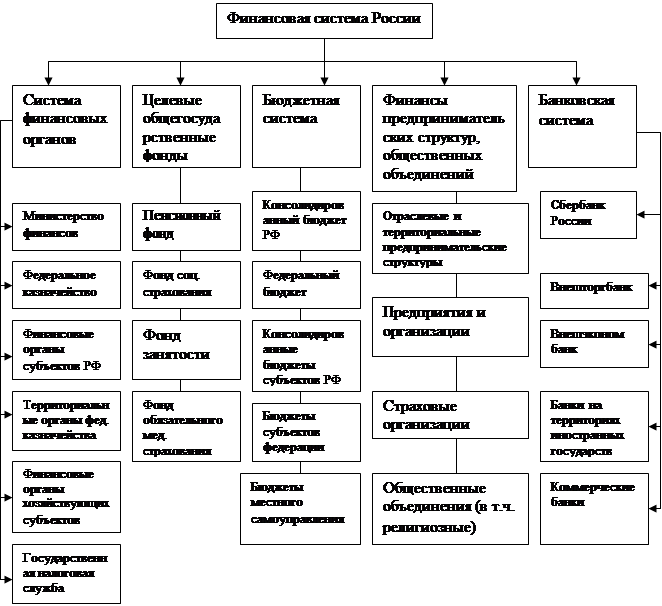

... экономике, экономическую стабилизацию, социальную поддержку населения. А главной задачей финансовой политики государства является обеспечение соответствующими финансовыми ресурсами государственных программ экономического и социального развития. Практикум. Рассчитайте доходы и расходы главного звена финансовой системы любой страны (госбюджета), если государственные расходы составляют 50 млрд. ...

... . Особенный скачек роста государственного долга был в 1998 году после финансового кризиса, когда на поддержание экономики Россия заняла 17 млрд.долл. Основным кредитором России выступает Германия. С моей точки зрения, изменения, произошедшие в банковской системе в период перехода к рыночным отношениям радикально изменили ее сущность. После того, как исчезла жесткая государственная банковская ...

... по страхованию. Участие в разработке директивных и информационных документов Правительства края, направленных на реализацию программы развития страхования. 2.5 Проблемы, выявленные в результате анализа финансовой системы Ставропольского краяВ эпоху становления рыночных отношений весьма важным являются вопросы, связанные с финансовым устройством государства. одной из важнейших составных частей ...

... производственном секторе Усиление роли финансов в Украине. Создание эффективного механизма ее ВЭД. Эксперты Всемирного банка (ВБ) считают, что для эффективного функционирования финансовой системы в Украине необходимо предпринять следующие меры: повысить эффективности деятельности банков путем их укрупнения; привести законодательные нормы Украины в соответствие с международными ...

0 комментариев