Навигация

Международный опыт проектного финансирования

4. Международный опыт проектного финансирования

Мировой опыт показывает, что проектное финансирование наиболее эффективно при реализации крупномасштабных инвестиционных программ, ориентированных на создание объектов международного значения. Проектное финансирование имеет историю менее четверти века. В наше время, банки, специализирующиеся на проектном финансировании, стали внедряться в сектор телекоммуникаций, горнодобывающую промышленность, инфраструктуру. Кроме банковских инвестиций национального происхождения в качестве источников средств проектного финансирования все чаще выступают кредиты международных финансовых организаций.

Классическим успешным примером использования проектного финансирования является проект "Евротоннель". При реализации данного проекта гарантами по кредиту выступили 50 международных банков. Кредитором выступил банковский синдикат из 198 банков. Роль международных финансовых институтов в развитии проектного финансирования можно свести к трем основным аспектам:

· отработка этими институтами новых методов и схем проектного финансирования, которые в дальнейшем могут тиражироваться и использоваться коммерческими банками и другими частными кредитно-финансовыми структурами;

· выполнение роли организаторов финансирования проектов на основе комбинации схем проектного финансирования;

· финансовое участие в проектах в случаях, когда организаторами финансирования выступают иные (нежели международные финансовые институты) структуры.

С точки зрения проектного финансирования рассмотрим деятельность институтов, входящих в группу Мирового Банка (World Bank) и Европейский банк реконструкции и развития (ЕБРР, The European Bank for Reconstruction and Development).

Роль группы Мирового банка в развитии проектного финансирования велика и проявляется, прежде всего, в его деятельности по организации совместного финансирования проектов. Если в 1980-е гг. Мировой банк по линии совместного финансирования направлял 1/3 своих кредитов, то в настоящее время – свыше половины. При совместном с Мировым банком финансировании частные инвесторы/ кредиторы получают ряд выгод:

· Мировой банк обеспечивает высококвалифицированную экспертизу проекта и утверждает его к финансированию;

· как спонсор проекта Мировой банк обеспечивает эффективное управление реализацией проекта;

· Мировой банк снимает с частного инвестора/ кредитора риск неплатежей со стороны заемщика (путем применения, например, оговорки "Кросс дефолт").

В качестве участников финансирования проектов, отобранных Мировым банком, могут выступать не только частные инвесторы-кредиторы, но и другие международные финансовые институты, в частности, региональные банки развития. Фактически финансовое участие институтов Мирового банка в реализации проектов дает софинансирующим структурам возможность смелее идти на применение схем проектного финансирования.

В свою очередь, для МБРР главной целью является организация финансирования инвестиционных проектов таким образом, чтобы на каждую единицу денежных фондов, выделяемых Банком в виде кредитов, инвестиций или гарантий, приходилось максимальное количество финансовых ресурсов, привлекаемых для реализации проекта из других источников ("Триггерный эффект"). Если в проекте "Зеравшан-Ньюмонт" доля МБРР в общем объеме финансирования составляла примерно 1/3, то в ряде последующих проектов с участием Банка этот показатель удалось понизить до 20% и менее. По состоянию на 1 апреля 2007 г., Европейский банк реконструкции и развития подписал 529 проектов в России на 8,2 млрд. евро. Это помогло привлечь дополнительно 15,2 млрд. евро из других источников (35% к 65%), что является для деятельности банка весьма неплохим показателем.

При проектном финансировании репутация и финансовые результаты компании-заемщика имеют существенно меньшее значение, чем обоснование устойчивой экономики самого предлагаемого проекта. Поскольку это обоснование носит вероятностный характер, на первый план выходят риски осуществления проекта, причем риски для всех его участников.

Отдельные виды рисков проектной деятельности имеют "общие зоны", как бы "перекрывают" друг друга (например, страновые, политические, форс-мажор). Некоторые категории рисков имеют достаточно хорошо выраженную субординированность (например, производственные риски распадаются на управленческие, экологические, снабженческие и т.д.). Ряд рисков применительно к конкретным проектам могут терять свою актуальность (например, при реализации проекта в какой-либо стране Западной Европы учет странового риска отходит на третий план; реализация проекта строительства электростанции при наличии долгосрочного контракта на поставку электроэнергии государству сводит сбытовой риск к нулю и т.д.). Приведенная классификация проектных рисков является достаточно условной и может рассматриваться только в качестве отправной точки выявления значимых рисков для каждого данного проекта. Такие риски в каждом конкретном случае будут определяться специалистами и экспертами с учетом отраслевой принадлежности, масштабов, выбранной технологии, страны реализации и других специфических особенностей проекта.

Для снижения проектных рисков используются различные механизмы. Был рассмотрен следующий алгоритм управления рисками при проектном финансировании: Идентификация (выявление действительных (а не ложных) рисков) → Оценка рисков → Выбор методов и инструментов управления рисками → Применение выбранных методов и инструментов → Оценка результатов (правильности выбора методов и инструментов эффективности их использования и т.д.)

Наряду с многочисленными международными финансовыми институтами в последнее время все больше российских банков и различных инвестиционных организаций начинают осуществлять финансирование проектов по схемам проектного финансирования непосредственно в России. Теперь для них важны рекомендации о преодолении высоких рисков и адекватной оценке их влияния на инвестиционный процесс. При этом надо научиться следовать правилам экспертологии, чтобы перед началом реализации проекта объективно проанализировать все имеющееся взгляды на трудности осуществления того или иного проекта и сделать правильный выбор комбинации инструментов для снижения рисков. Движение российских инвесторов на международную арену (также как и иностранных в Россию) должно быть обусловлено хорошим экономическим порядком в той или иной стране, приемлемой мерой давления со стороны правозащитных и экологических организаций (проект Дамбы Ilisu), перспективой развития неустойчивой политической ситуации (проекты ЛУКОЙЛа в Ираке) и т.п.

5. Практическая часть

Исходные данные

Инвестиционные возможности предприятия 101 д. е.

Норма дисконта 11%

| Альтернативные проекты | Инвестиции | Поступления | |||

| 1 год | 2 год | 3 год | 4 год | ||

| В | 70 | 45 | 56 | 41 | 36 |

| С | 69 | 50 | 63 | 46 | 41 |

| D | 64 | 28 | 35 | 26 | 23 |

| А | 93 | 34 | 42 | 31 | 27 |

Задача №1

Составить оптимальный инвестиционный портфель при условии, что рассматриваемые проекты поддаются дроблению.

Решение.

Рассчитаем чистый приведенный эффект (NPV) и индекс рентабельности для каждого проекта (PI) по формуле:

NPV=∑ Р/(1+r) – IC

NPV для проекта В :

NPV=[ 45/(1+0,11)+56/(1+0,11)+ 41/(1+0,11)+36/(1+0,11) ] – 70 = 69,69

NPV для проекта С:

NPV= [ 50/(1+0,11)+63/(1+0,11)+46/(1+0,11)+41/(1+0,11)] –69 = 87,84

NPV для проекта D:

NPV= [28/(1+0,11)+35/(1+0,11)+26/(1+0,11)+23/(1+0,11)] –64 = 23,8

NPV для проекта А:

NPV=[34/(1+0,11)+42/(1+0,11)+31/(1+0,11)+27/(1+0,11) ] –93 = 12,18

Рассчитаем индекс рентабельности каждого проекта (PI) по формуле:

PI = ∑ Р/(1+r) / IC

PI проекта В:

PI= [45/(1+0,11)+56/(1+0,11)+ 41/(1+0,11)+36/(1+0,11)] / 70= 1,99

PI проекта С:

PI=[50/(1+0,11)+63/(1+0,11)+46/(1+0,11)+41/(1+0,11)] /69 = 2,27

PI проекта D:

PI=[28/(1+0,11)+35/(1+0,11)+26/(1+0,11)+23/(1+0,11)] /64=1,37

PI проекта А:

PI=[34/(1+0,11)+42/(1+0,11)+31/(1+0,11)+27/(1+0,11)] /93=1,13

Результаты ранжирования инвестиционных проектов

| Альтернативные проекты | PI | NPV |

| С | 2,27 | 87,84 |

| В | 1,99 | 69,69 |

| D | 1,37 | 23,8 |

| А | 1,13 | 12,8 |

Таким образом, по убыванию показателя PI проекты упорядоченные следующим образом: С, В, D, А.

Инвестиционная стратегия

| Проект | Инвестиции | Часть инвестиций, включенная в портфель, % | NPV |

| С | 69 | 100,0 | 87,84 |

| В | 32 | 45,7 | 31,85 |

| Всего | 101 | 119,69 |

Проверка инвестиционной стратегии

| Проект | Инвестиции | Часть инвестиций, включенная в портфель, % | NPV |

| В | 70 | 100,0 | 69,69 |

| С | 31 | 44,9 | 39,44 |

| Всего | 101 | 109,13 |

Таким образом, включив проект В в полном объеме у нас уменьшился суммарный NPV, следовательно, действительно была найдена оптимальная стратегия формирования инвестиционного портфеля.

Задача №2 и №3

При решении этих двух задач, сочетание любых двух из выше перечисленных проектов невозможно, поскольку это не удовлетворяет условие задачи. Инвестиционные возможности предприятия составляют 101 д.е., а сумма инвестиций каждого из вариантов (А+В, А+D, В+D, С+D) превышает возможности данного предприятия.

Заключение

В данной контрольной работе были рассмотрены основные формы финансирования инвестиционных проектов.

Вообще, одним из решающих факторов экономической политики большинства государств, вступившим на путь рыночной экономикой, становятся внешние (иностранные) инвестиции. Без них не удается быстро преодолеть экономические кризисы и выходить на показатели экономического роста, обеспечить социальный эффект.

Приток иностранного капитала происходит при наличии побудительных мотивов и гарантий для зарубежных инвесторов, их активного участия в управлении бизнес-процессами. Каждый акт вложения средств осуществляется и развивается в специфических и во многом неповторимых внутренних и внешних социально-экономических и политических условиях.

Инвестирование в нашей стране пока не имеет надёжного правового обеспечения, глубокой маркетинговой проработки, детально просчитанного технико-экономического обоснования и стратегии бизнеса. Одним из направлений решения данных проблем может стать одна из форм финансирования инвестиционных проектов - проектное финансирование.

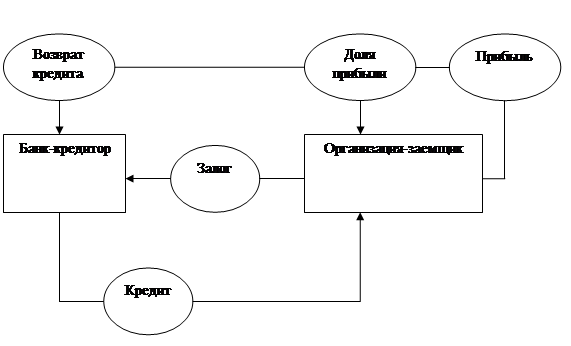

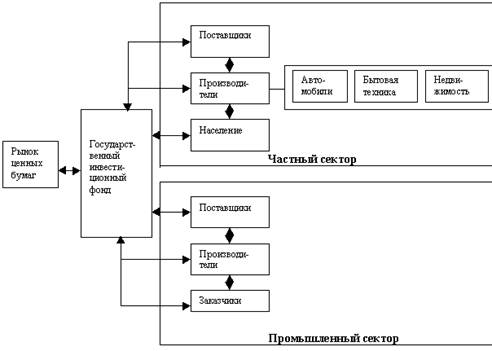

Проектное финансирование – аккумулирование и расходование денежных резервов на цели формирования и реализации конкретного проекта с расчётом получения от него доходов, достаточных для возврата долгосрочных вложений и получения в будущем прибыли. Как специфическая деятельность, проектное финансирование затрагивает интересы банков, инвестиционных фондов и других капиталодержателей; она предполагает новую схему движения денежных средств. В настоящее время большинство крупнейших коммерческих банков мира направляют значительную часть денежных средств на кредитование инвестиционных проектов, причём не только как участники, но и как организаторы проектного финансирования. Такая ситуация обусловлена возможностью для банков получить большую прибыль, а также улучшить собственный имидж на мировом финансовом рынке. Для российских банков данное направление деятельности является сравнительно новым. Пока отсутствует практический опыт в этой области, что заставляет осторожно и внимательно изучать все условия крупного инвестирования проектов, с учетом высоких рисков их реализации.

Список используемой литературы

1. Налоговый кодекс Российской Федерации. В 2 ч. – М.: Т.Д. Элит- 2000, 2002.

2. Закон РФ "Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений" от 25.02.1999

3. Федеральный закон от 9 июля 1999 г. №160-ФЗ "Об иностранных инвестициях в РФ"

4. Федеральный закон от29.11.2001 г. №156 ФЗ "Об инвестиционных фон6дах"

5. Дербас Н.В. Инвестиционная стратегия : учеб. пособие/ Н.В. Дербас, Н.П. Чипига. – Хабаровск: Изд-во ДВГУПС, 2006. – 72 с.

6. Ковалев В.В. Методы оценки инвестиционных проектов/ В.В. Ковалев. – М.: Финансы и статистика, 2000.

7. Ковалев В.В.Финансовый анализ: Управление капиталом. Выбор инвестиций, Анализ отчетности/В.В. Ковалев. – М.: Финансы и статистика, 1999.

8. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – 3-е изд., перераб. и доп. – М.:ИНФРА-М, 2001. – 208 с.

Похожие работы

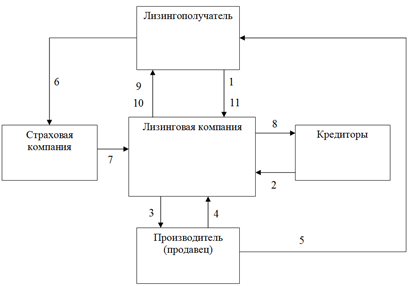

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

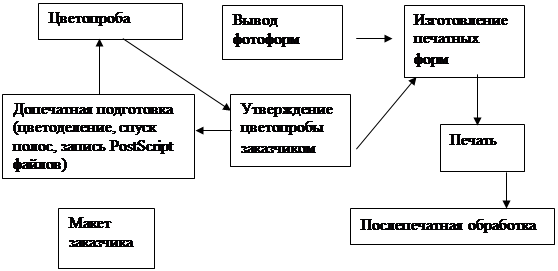

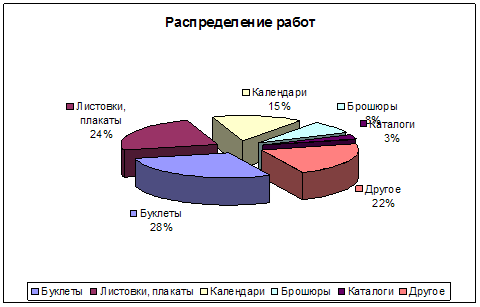

... ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ С ПОМОЩЬЮ РАЗЛИЧНЫХ ФОРМ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ 3.1 Сравнение эффективности различных форм финансирования инвестиционной деятельности Наиболее популярными формами финансирования инвестиционной деятельности малых и средних полиграфических организаций на сегодняшний день являются банковский кредит и лизинг. Это объясняется относительной легкостью ...

... расширения собственного производства. Ежегодно формируется каталог инвестиционных проектов Челябинской области. Заключение Сделаем обобщающие выводы об особенностях финансирования инвестиционных проектов из государственного бюджета. 1. Государственные инвестиции – это вложения денежных средств из бюджетных и внебюджетных источников в объекты экономики, инфраструктуры, как принадлежащие ...

... составляющими такого подхода являются усиление роли государственных гарантий страхования проектных риской, включая предоставление гарантий банкам, принимающим участие и финансировании инвестиционных проектов и программ, входящих в систему государственных приоритетов, налоговое стимулирование механизмов инвестирования, развитие межбанковского сотрудничества в области совместного кредитования ...

0 комментариев