Навигация

Финансовые кризисы и их причины

Филиал РГГУ в г. Великий Новгород

ФИНАНСОВЫЕ КРИЗИСЫ И ИХ ПРИЧИНЫ

Курсовая работа по дисциплине «Финансы»

Великий Новгород 2009

Введение

Кризисные события, наблюдавшиеся в американской финансовой системе во второй половине 2008г. и отразившиеся во многих странах, были столь масштабными, а меры регуляторов по стабилизации ситуации – столь беспрецедентными, что это позволяет в принципе поставить под сомнение эффективность американской финансовой модели капитализма и ее жизнеспособность в условиях глобального рынка. Ряду ключевых основ финансовой системы был фактически причинен невосполнимый ущерб, а сама она, будучи не в состоянии функционировать в прежнем виде, была частично национализирована или поставлена под государственный контроль. При этом кризис еще далек от своего завершения, и чрезвычайные меры обеспечат лишь временную стабилизацию, не ликвидировав фундаментальных причин породивших его проблем.[1]

Мировой финансовый кризис в самом разгаре. Во что он выльется для мировой экономики, для России, США или Китая, можно только догадываться. Сценариев много — какие-то более оптимистичны, какие-то менее. Одно не подлежит сомнению: мировая финансовая и экономическая система, существующая до настоящего времени, свои ресурсы исчерпала и неизбежно уйдет в историю. И кризис, который перекинулся уже с финансового сектора на «реальные» отрасли мировой экономики, далеко вышел за пределы обычной коррекции, после которой система продолжает функционировать в прежнем режиме. И чем больше времени займет смена модели, тем болезненней будут последствия.

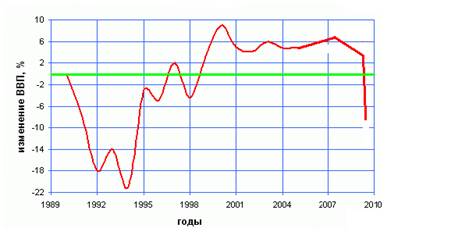

Российская экономика и российские власти входят в нынешний финансовый кризис после длительного периода очень высокого экономического роста, когда в обществе и в экономике сформировалась "привычка к успеху" — ожидание, что условия ведения бизнеса и уровень жизни будут улучшаться, несмотря ни на что. Пересмотр этих ожиданий уже сам по себе создаст достаточное напряжение, тем более что в течение второй половины 2007 — первой половины 2008гг. власти активно убеждали население в том, что Россию расширяющийся глобальный кризис не затронет. [2] Сегодня настал период осознания новой реальности, и перед властями стоит задача сформулировать и реализовать пакет мер, которые позволят российской экономике пройти через кризис с наименьшими потерями, и, по возможности, подготовится к тому, чтобы совершить мощный экономический рывок, как только ситуация это позволит.

Поэтому данная курсовая работа представляет собой обзор экономической ситуации, в которой находится наше государство в период мирового финансового кризиса.

Целью написания работы явилось исследование всех негативных тенденций, имевших место в российской экономике, выяснение причин мирового финансового кризиса, а также экономическая политика российского правительства во время кризиса.

Работа состоит из нескольких частей, в первой части освещены предшествующие кризису события, а также выявлены основные факторы, явившиеся причинами возникновения и углубления кризиса. Вторая часть представляет собой обзор ситуации в финансовом секторе и отдельных отраслях экономики, сложившейся в России в условиях мирового катаклизма. Далее в работе приводится меры, применяемые правительством РФ, для поддержания российской экономики во время кризиса.

При написании работы было использовано большое количество российской периодической литературы, в том числе такие журналы: «Вопросы экономика», «Рынок ценных бумаг», а также материалы печатных и интернет версий российских газет,

1. Экономика Российской Федерации в предкризисный период

Успехи российской экономики за последние несколько лет были связаны не только с благоприятной сырьевой конъюнктурой, но и с тем, что, оставив «за бортом» советы «зарубежных» наблюдателей, страна стала проводить собственный курс, в котором главную роль играет государство.

Политика «стерилизации» была продолжена, однако при этом росли иностранные активы и стабилизационный фонд, стремительно увеличивались денежная масса, уровень монетизации экономики, государственные расходы и активы банковской системы.

Еще не так давно многие эксперты высказывали мнение, что приоритетом для российского правительства является поддержка высоких темпов экономического роста. Сейчас акценты изменились, и госчиновники вынуждены перейти к политике «таргетирования инфляции» — влияния на инфляцию посредством комплексного управления процентными ставками, валютным курсом, денежным предложением.

После летней финансовой «лихорадки» уже осенью 2007 года банковский сектор продемонстрировал нехватку ликвидности. Тогда из-за определенной зависимости российской финансовой системы от внешних займов темпы роста активов банковской системы с 40% упали почти в два раза — примерно до 24%. Несмотря на то, что в целом этот показатель за 2007 год за счет вливаний средств госкорпораций составил 44% (практически столько же, сколько в 2006 году), прежние темпы роста активов не восстановили..

Кредитную активность отечественных банков пока не останавливает ни повышение резервных требований, ни увеличение ставки рефинансирования, ни относительный дефицит ресурсов. Очевидно, спрос на кредиты в активно развивающейся российской экономике (рост за 4 месяца 2008 года — около 8,3%) достаточно высок. Но темпы роста пассивов по-прежнему низки: при среднем росте за последние два года около 40%.

Согласно «денежному правилу» Милтона Фридмена, денежная масса в нормально развивающейся экономике должна расти. По мнению председателя ЦБ РФ Сергея Игнатьева, прирост денежной массы в 2008 году может быть около 30-35% (в 2007 году — 47,5%).

Пока такое развитие событий в определенной мере допустимо – рост кредитования идет за счет внутренних возможностей банков, однако скоро этот запас будет исчерпан. Излишнее сокращение денежного предложения, если тенденция не изменится, может вызвать снижение уровня ликвидности в банковской системе, темпов кредитования и экономического роста. В свою очередь, это будет снижать возможности роста предложения, что как раз и является причиной стимуляции инфляции спроса в РФ. Кроме того, адекватное региональное развитие по-прежнему будет требовать активной денежной политики и роста госрасходов.

Инфляционные импульсы, вызванные ростом цен на продовольствие и энергоносители, а также ослаблением доллара, носят глобальный характер. Усиление монетарных методов борьбы с инфляцией в текущих экономических контурах не может иметь решающего значения. Конечно, в разумных пределах можно использовать и их, однако центр тяжести должен находиться именно в сфере роста товарного предложения – промышленного и сельскохозяйственного.

Чтобы достичь успеха в борьбе с инфляцией, страна должна перейти к принципиальной другой экономической модели – той самой инновационной экономике, о которой говорилось в плане Путина-Медведева. Целью денежной политики должна быть не только борьба с инфляцией, но и обеспечение приоритета ориентиров стратегии 2020 года — поддержки необходимого денежного предложения и уровня ликвидности в банковской системе, обеспечивающего темп роста экономики не менее 8-10% в год.

Общенациональная стратегия развития была представлена еще Владимиром Путиным. Однако создается впечатление, что государственная машина, до этого активно набиравшая «обороты», словно «замерла» в ожидании. Экономическая «романтика» выступлений Путина и Медведева сменилась обычной повседневной «рутиной». Скорее всего, ряд элит не устраивает план модернизации России, неминуемо подразумевающий серьезную перестройку государства и общества

Сейчас в России строится крупнейшая «нефтегазовая» экономика, которая будет ключевым игроком на мировом рынке. Тот же внутренний рынок, который мог быть для отечественных сырьевых компаний гораздо более прибыльным (но не за счет роста тарифов, а за счет роста объемов), пока далек от своих потенциальных возможностей. Его нужно развивать, и тогда все будет совсем по-другому.

Экономика развивающихся, особенно имеющих слабо освоенную территорию стран, требует массированного роста государственных расходов, направленных на развитие инфраструктуры, а также «накачки» денежной массы, необходимой для оживления экономики — пусть даже ценой умеренной инфляции. В то же время, следует избегать другой крайности – избыточных инвестиций в неэффективные проекты, безусловно порождающих инфляцию. Наиболее рациональная стратегия заключается в гибком использовании как либеральных экономических ценностей, так и кейнсианского подхода.

Нынешний экономический рост России базируется на высоких доходах от экспорта сырья — не только нефти, но и газа, металлов, леса, удобрений, зерна. Сырьевые отрасли получают возможность наращивать объем инвестиций, что, в свою очередь, подстегивает рост в машиностроении и промышленном строительстве.

Другим бенефициаром высоких цен на сырье является государство: изымая сверхприбыль из нефтянки, оно имеет возможность наращивать расходы бюджета (в 2007 году они выросли по сравнению с 2006-м в полтора раза) и направлять в отрасли, нуждающиеся в госфинансировании, — в частности, здравоохранение, образование и ВПК.

Кроме того, серьезный импульс к развитию вследствие большого притока валюты и ревальвации рубля получает банковский сектор, который растет столь высокими темпами, что ЦБ начал беспокоиться. Выигрывает и строительство, поскольку значительная часть сырьевых денег инвестируется в недвижимость. Ну и, естественно, торговля и связь – отрасли, прибыль которых напрямую связана с ростом доходов населения, обусловленного ростом бюджетных расходов и развитием целого ряда отраслей.

Отрицательным моментом подобной модели экономического развития является деградация отраслей, ориентированных на конечный потребительский спрос. Они не могут конкурировать с импортом из-за дорогого рубля и растущей стоимости рабочей силы. В результате практически весь прирост доходов населения удовлетворяется за счет импорта, который растет фантастическими темпами – 40% в год.

То есть нынешняя модель экономического роста закрепляет сложившуюся структуру российской экономики: развитые сырьевая отрасль, тяжелое машиностроение, металлургия, ВПК при слабых отраслях, работающих на удовлетворение конечного потребительского спроса. Такая структура экономики сложилась в России еще в конце XIX века и за более чем столетие претерпела немного изменений. Просто роль сельского хозяйства отошла нефтянке.

Конечно, эта структура не очень устойчива, и при изменении цен на экспортируемое сырье экономика начинает подвергаться значительным рискам. Однако именно благодаря подобной модели экономического роста России удавалось поддерживать военный паритет со странами, чьи экономики значительно превосходили по своим размерам российскую. Благодаря тому, что в российской экономике доля отраслей, необходимых для победы в войне, всегда была выше, чем на Западе, в абсолютных значениях отставание России от Европы и США всегда было незначительным. Так Россия исторически оптимизировала имеющиеся в ее распоряжении ресурсы.

2. Причины кризиса 2.1 Экономика США в период кризиса

Экономика «мыльных пузырей», которая росла все эти годы, начала давать сбои в 2006 году, когда начали снижаться цены на недвижимость в США. Тогда лишь немногие могли предположить, что это станет той последней каплей, которая запустит цепную реакцию, последовательного обрушения целых секторов мировых финансов.

Утверждение многочисленных теоретиков от экономики о том, что США на сегодняшний день являют собой единственную страну, окончательно построившую постиндустриальную экономику, вполне справедливо. Далее, как правило, следуют рассуждения о технологическом лидерстве, «виртуализации» экономики, опережающем росте сферы услуг и выводе производственных мощностей в третьи страны.

Если отвлечься от всего этого, можно с уверенностью утверждать, что главное, что делает экономику Америки не просто самой крупной и технологически развитой, но и качественно отличной от всех прочих, — это та роль, которую выполняет доллар в мировой финансовой системе.

Статус монопольного эмитента валюты, обеспечивающей львиную долю международных расчетов, валюты, которая до сих пор составляет основу резервов центробанков всех без исключения стран, — главное конкурентное преимущество США в гонке за глобальное экономическое лидерство. Соответственно и американская «постинду-стриальность» выражается в простой схеме, описанной обозревателем «The Wall Street Journal* Дэвидом Уэсселом: США «производят» доллары, на которые покупают во всем мире все необходимое, а потом эти же доллары в виде инвестиций возвращаются на родину. Именно так он интерпретирует тот факт, что к исходу прошлого века Америка стала крупнейшим в мире конечным потребителем, с одной стороны, товаров и услуг, с другой — инвестиционных ресурсов. Именно иностранные инвестиции позволяют США потреблять гораздо больше, чем производить.

К началу этого века разрыв — торговый дефицит — достиг фантастической суммы полтриллиона долларов в год, а в этом году, по прогнозам, составит почти 700 млрд долл.

В какой-то степени американская экономика даже оказывает миру услугу, потребляя все больше и больше: стабильный рост экспорта в США является источником роста для огромного количества европейских и азиатских компаний. Специализируясь на потреблении, американцы развивают мировую экономику, как бы парадоксально это ни звучало.

Правила игры приняты практически всеми, остальными странами, которые активно скупают доллары, наращивая свои золотовалютные резервы, чтобы не допустить укрепления национальной валюты и стимулировать таким образом экспортеров.

Кроме того, как показал опыт азиатского кризиса 1997 года, резервы могут пригодиться для того, чтобы не допустить обвала национальной валюты в случае атаки международных спекулянтов. По данным Всемирного банка, на начало этого года резервы только у ЦБ развивающихся стран составили 1,6 трлн долл., причем 70% номинированы в долларах, всего же в резервах ЦБ накоплено уже 3,4 трлн долл., или 14% мирового ВВП (для сравнения: всего 10 лет назад совокупные резервы не превышали 4% мирового ВВП). По мнению аналитиков из Merrill Lynch, для обеспечения стабильности валютных курсов хватило бы и вдвое меньшей суммы. Вся эта огромная масса долларов вложена в низкодоходные американские казначейские облигации либо лежит на банковских депозитах. Помимо центральных банков американскую экономику активно финансируют и частные инвесторы.

Главную угрозу для подобного рода системы представляет тот факт, что сильная национальная валюта оказывает депрессивное влияние на экспортные отрасли, углубляя проблему торгового дефицита. Впрочем, этот механизм вполне способен существовать и даже расти достаточно долго при соблюдении целого ряда ограничений. Прежде всего, темпы роста рефинансирования торгового дефицита за счет иностранных инвестиций не должны существенно превышать темпов роста мировой экономики. Кроме того, финансовые власти США должны неукоснительно придерживаться политики сильного доллара, а американская экономика — быть существенно крупнее и стабильнее, чем любая другая.

Администрация Клинтона, очевидно, это понимала и вела весьма сбалансированную финансовую и денежную политику, результатом которой, в частности, стал профицит бюджета.

Неоценимую помощь денежным властям оказал и рынок акций компаний «новой экономики»: классическая «пирамида» где первые, кто понял, в чем правила игры (и успел спастись бегством, как только запахло жареным), получили фантастические прибыли, а последние из вложившихся потеряли все. «Новая экономика» стерилизовала триллионы долларов, которые в конечном итоге развеялись как утренний туман, словно их и не было.

Подобно тому как кризис 1998 года пошел на пользу российской экономике, «топка» интернет-компаний, в которой на рубеже тысячелетий сгорели «лишние» доллары, несколько оздоровила мировые финансы. Правда, если российское правительство, наученное горьким опытом, некоторое время придерживалось довольно жесткой финансовой политики, верстая бюджет с профицитом, наращивая валютные резервы и пополняя сначала финансовый резерв, а потом и Стабилизационный фонд, администрация Джорджа Буша-младшего попыталась совместить сокращение налогов с наращиванием бюджетных расходов. В результате бюджетный профицит немедленно обернулся дефицитом, который в прошлом году составил 412,5 млрд долл. Зато экономика США вышла из рецессии.

Чтобы еще больше подстегнуть экономический рост, Федеральная резервная система предприняла беспрецедентную серию понижений ставок, наводняя рынок дешевыми долларами. Подобное положение вещей не могло не вызвать обеспокоенности инвесторов. Масла в огонь регулярно начал подливать Всемирный банк, с каждым годом все жестче критикуя безответственную политику американской администрации, которая может привести к непредсказуемым последствиям. Многие, включая самый авторитетный российский деловой еженедельник «Эксперт», стали склоняться к мысли, что главный ничем не обеспеченный «мыльный пузырь» это американский доллар. И этот «пузырь» рано или поздно лопнет, обрушив доллар, а заодно и все мировые финансы. На первый взгляд, прогноз этот пока так и не сбылся. Ряд статей «Эксперта» объясняют это двумя причинами: во-первых, адекватной замены доллару до настоящего момента попросту не существует, во-вторых, американские власти, будучи не в силах поддержать национальную валюту экономическими методами, занялись «экспортом политической нестабильности».

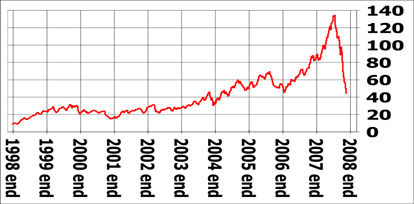

Пресловутый «экспорт нестабильности» стал катализатором для существенной девальвации доллара. И речь тут идет вовсе не о его ослаблении относительно мировых валют — оно, хоть и с натяжкой, вполне укладывается в рамки долгосрочных колебаний международного валютного рынка. Доллар — а вслед за ним и все валюты, чей курс так или иначе был привязан к доллару (а это практически все без исключения валюты, поскольку денежные власти почти всех стран предпринимают титанические усилия, чтобы не допустить слишком сильного укрепления национальных валют к доллару), — был девальвирован относительно нефти, золота, черных и цветных металлов, недвижимости, акций предприятий.

2.2 Ипотечный кризисВпервые громко и много о финансовом кризисе заговорили в сентябре 2008 года, когда средства массовой информации начали освещать банкротство одного за другим банков США. Именно эту крупную державу экономисты сегодня считают виновницей всех бед. По мнению экспертов, причина кроется в ипотечном кризисе, возникшем в США вследствие безудержного стремления банков выдать как можно больше жилищных кредитов и получить тем самым огромную прибыль. Стремление – абсолютно естественное, но при этом договора ипотеки заключались зачастую с людьми, чьи финансовые доходы не позволяли совершать регулярные выплаты по кредитам. В итоге, все больше и больше квартир отходило в собственность банков, а покупателей на них оказывалось все меньше и меньше. Результатом этого явились ипотечный кризис и банкротство кредитных организаций, на руках у которых оказались миллиарды долларов неликвидной недвижимости.

Причина повышенного спроса на жилье крылась совсем не в резком росте доходов американцев, а заключалась в доступности ипотеки практически для любого желающего:

· Во-первых, ипотечные кредиты в США как минимум в три раза дешевле российских – средняя стоимость ипотеки за океаном – 5% годовых.

· Во-вторых, недвижимость, находящуюся в залоге, по законам США можно продавать без каких-либо ограничений.

· И, в-третьих, ипотечные программы в США предусматривают очень гибкие условия возврата заемных средств, когда первые несколько лет выплаты по кредитам так малы, что практически любая семья может позволить себе такие расходы, и только спустя некоторое время размеры платежей значительно увеличиваются и становятся для некоторых непосильными.

Таким образом, создавалась некая иллюзия невероятной доступности жилья, ведь обычно люди стараются не задумываться над проблемами, которые могут возникнуть через пару-тройку лет. Поэтому ситуация в США сложилась так, что большая доля недвижимости оказалась в subprime-секторе, т.е. в собственности заемщиков, не имеющих финансовой возможности расплачиваться за нее или даже и не собиравшихся погашать кредиты полностью. Усугубило положение дел и то, что ипотечные банки предъявляли крайне низкие требования к финансовой состоятельности потенциальных заемщиков либо же прилагали минимум усилий для того, чтобы ее проверить. Экономический кризис во многом обязан своим появлением желанием американских банков выдать как можно больше кредитов, не особо задумываясь о кредитосопособности заемщиков.

3.2 Банкротство банковВ конце 2006 – начале 2007 годов стали очевидны проблемы в секторе ипотечного кредитования, начали свое снижение цены на недвижимость. Возможно ситуация не оказалась бы столь катастрофичной, если бы не ипотечные облигации США – один из главных фондовых инструментов страны, считавшихся до недавнего времени наиболее надежным и обеспеченным активом. Примерно две трети жилищных закладных в США конвертировались в ипотечные облигации и продавались крупнейшим финансовым институтам, в результате чего банки могли быстро вернуть себе деньги (чтобы опять же выдавать ипотечные кредиты), а облигации начинали обращаться на фондовом рынке и покупаться различными компаниями и корпорациями. Но как только ипотека в США столкнулась с критической цифрой невозврата кредитов, ипотечные облигации резко упали в цене, а их держатели столкнулись с огромными убытками.

Хроника развития мирового экономического кризиса в США и Европе проходила по очень схожему сценарию, а любое событие за океаном сразу находило отклик и в европейских странах, поскольку экономики США и Запада в наибольшей степени взаимосвязаны между собой, а также велико число международных финансовых институтов.

Список пострадавших от операций в subprime-секторе в июне 2007 года открыла компания Bear Stern. Следующие весточки экономического кризиса поступили в июле уже из Европы. В Германии сразу три организации объявили о размере своего участия в ипотечном кредитовании США и о снижении прогнозов годовой прибыли. Первым об этом сообщил немецкий банк IKB, инвестировавший в недвижимость США. Следом за ним о размере своих инвестиций заявили банковский концерн Commerzbank и международный холдинг Allianz. За август месяц этот список пополнили еще несколько организаций, в числе которых 3 инвестиционных фонда Германии, а также банки WestLB и Postbank. За ними следуют банк земли Саксония и дублинское коммерческое товарищество банка Ormond Quay. В числе пострадавших оказались и всемирно известный Deutsche Bank, а также Morgan Stanley и Lehman Brothers. Проблемы не обошли стороной и их многочисленных партнеров. Президенты и управляющие некоторых финансовых организаций покидают свои посты.

3.3 Кризис ликвидностиС августом 2007 года связывают начало мирового кризиса ликвидности. Рынок межбанковского кредитования к этому времени становится обездвиженным в связи со слухами о финансовых потерях банков, поэтому мировые Центральные Банки вынуждены самостоятельно его поддерживать, и всего за несколько дней размер их вливаний составляет более 300 миллиардов евро.

К сентябрю 2007 года в США уже примерно 50 ипотечных институтов прекращают свою работу. Финансовый кризис налицо, а вместе с ним - и рост безработицы, особенно в секторе строительства. В это время в Европе происходит первый массовый наплыв в банк вкладчиков, желающих вернуть свои сбережения обратно. Этим банком оказывается британский Nothern Rock.

Октябрь и ноябрь добавляют в список потерпевших американский банк Merrill Lynch, специализировавшийся на ипотеке. Несут убытки и другие крупнейшие банки: в США – Citigroup, в Европе – HSBC (Великобритания). О мировом экономическом кризисе уже говорят все ведущие финансисты и представители правительств.

В декабре правительство Соединенных Штатов разрабатывает пакет антикризисных мер и отдает на проверку рейтинговым агентствам кредитные бумаги на сумму 100 миллиардов долларов. Но экономический кризис не перестает набирать обороты, продолжая расти с каждым днем, распространяясь на остальные секторы экономики. Вслед за Америкой страх перед мировым экономическим кризисом разрастается в Европе, не остается ни одной страны, не затронутой кризисом.

В начале 2008 года банки один за другим продолжают списывать потери и увеличивать их размеры в последующие месяцы. Цифры убытков достигают невероятных, невиданных за всю историю существования банков значений. Многие банки оказывают поддержку друг другу, но со временем начинает выясняться, что средств не хватает. Так, в феврале месяце KfW – немецкий государственный банк, оказавший в свое время поддержку IKB, больше не способен предоставлять необходимые второму миллиарды евро. IKB – ключевой для Германии банк, поэтому недостающие суммы финансовых средств планируется возмещать из государственного бюджета за счет налогоплательщиков. А для британского Northern Rock единственным выходом становится национализация.

Больше остальных от экономического кризиса пострадали крупнейшие мировые банки. В частности, проблемы в американском Citigroup приводят в июле 2008 года к продаже немецкого Citibank. Покупателем становится Credit Mutuel, который сразу занимает большую долю немецкого рынка банковских услуг благодаря широкой клиентской базе Citibank.

На протяжении всей первой половины 2008 года акции банков США и Европы не прекращают падать в цене, снижается стоимость акций американских агентств, работающих с ипотекой - Freddie Mac и Fannie Mae, которые решено национализировать в сентябре 2008-го. Кроме этого правительство США собирается получить право на выкуп у банков всех обесценившихся ипотечных облигаций.

15 сентября 2008 года ознаменовался сразу несколькими потрясениями, ставшими мощными катализаторами мирового экономического кризиса: Lehman Brothers объявляет о своем банкротстве, Bank of America Corp поглощает Merrill Lynch, а также падает рейтинг American International Group (AIG) – крупнейшего в мире страховщика, который испытывает острую необходимость в финансовых средствах из-за убытков, понесенных по ипотеке. Эти события вызывают стремительный «эффект домино», выразившийся в волне банкротств, слияний и поглощений как в США, так и в Европе. И, наконец, мировой экономический кризис доходит до России.

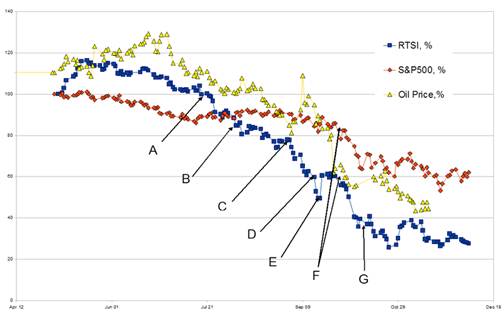

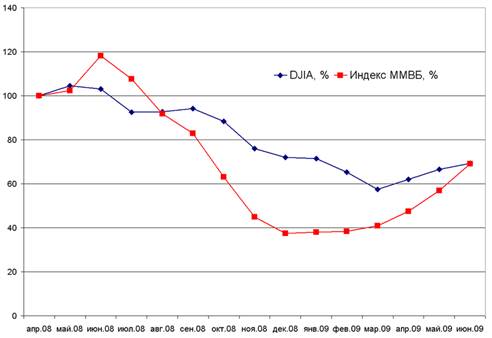

О начале кризисных явлений в экономике России заговорили еще в феврале 2008 года, когда Центробанк признал существование определенных проблем с ликвидностью у отечественных банков. В то же время начинается спад на фондовом рынке, а большинство инвесторов обращают свой взгляд на рынок недвижимости, в результате чего рост цен на жилье ускоряется и прекращается только в мае. К этому моменту индексы РТС и ММВБ начинают свой стремительный спад. Далее следуют разногласия между Россией и Европой по поводу менеджмента в совместных энергетических компаниях, масла в огонь добавляет грузино-осетинский конфликт в августе. Все эти события в итоге приводят к оттоку иностранного капитала и снижению объемов экспорта.

Но точкой отсчета настоящего экономического кризиса в России считается именно 16 сентября 2008 года, получившее название «черного вторника», последовавшего за событиями предыдущего дня в США. Из-за падения биржевых индексов торги на фондовом рынке прекращаются. И хотя в последующие дни наблюдается рост индексов, биржа находится в ситуации полной неопределенности.

Первой российской жертвой экономического кризиса становится инвестиционный банк «КИТ Финанс», имеющий неисполненных обязательств по сделкам репо по разным оценкам на сумму 6-10 миллиардов рублей. За ним следуют Связь-банк, Собинбанк, Глобэкс. От полного банкротства их спасает только продажа. Покупателями становятся РЖД и АЛРОСА, ВЭБ, т.е. структуры, приближенные к государству. Правительству приходится распаковать золотовалютные резервы страны, только за сентябрь-октябрь они уменьшаются на 100 миллиардов долларов.

Акции банков и компаний под негативным воздействием экономического кризиса снижаются стремительно, начинаются массовые увольнения в связи с необходимостью сокращать издержки. Список российских банков и организаций, нуждающихся в государственной помощи, растет практически с каждым днем. Но Правительство обращает внимание только на системообразующие и ключевые для страны компании. В декабре 2008 года публикуется список 295 компаний разных отраслей промышленности, которым будет оказана финансовая поддержка в случае тяжелого положения из-за экономического кризиса.

В целом, 2008 год Россия завершает с неутешительными показателями, а 2009 год, со слов вице-премьера А.Кудрина, будет для нашей страны «худшим за последние 10 лет».

Мировой финансовый кризис обнажил механизмы взаимозависимости финансовых систем разных стран, все оказались повязаны. Рецессия в США спровоцировала сначала кризис ликвидности в России, т.к. российские компании зависели от иностранных кредитов. Затем родился «кризис недоверия» (так экономисты окрестили нежелание банков давать ссуды) между банками, а потом проблемы перекинулись на реальный сектор экономики, поскольку большинство его отраслей работает в кредит. По большому счету именно недостаток доверия явился в советской экономике причиной общего кризиса всей системы. Государство не доверяло производителям, не доверяло рыночной системе хозяйствования, старалось планировать все и вся.

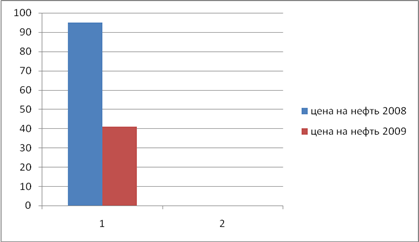

Министр экономического развития Эльвира Набиуллина считает, что действующая модели российской экономики и есть причина, приведшая к кризису в России. Экономика России строилась на высоких ценах на нефть и на доступности дешевых длинных денег для российских банков и предприятий за границей, в результате развивалась крайне однобоко. Страна стала зависеть от экспорта всего нескольких сырьевых секторов экономики. При этом отечественный финансовый сектор развивался плохо.[3]

И это, действительно так, ведь именно изъятие сверхдоходов нефтяных компаний – при помощи НДПИ и экспортных пошлин – в пользу государственной казны позволили России за последние четыре года накопить третьи в мире. Но в результате кризиса с середины осени цены на нефть пошли вниз, и государство осталось без главного источника доходов – нефтедолларов, а международные резервы в условиях мирового финансового катаклизма, постепенно истощаются.

Совокупность вышеперечисленных причин привела Россию к тому, что сложилась непростая ситуации в финансовом секторе и отдельных отраслях экономики,

Похожие работы

... собранию было перенесено на неопределённый срок; сообщалось, что Медведев намерен внести в него антикризисные правки. В тот же день СМИ сообщали, со ссылкой на мнение экспертов, что "мировой финансовый кризис уже начал отражаться на жизни граждан России" Рейтинговое агентство S&P оценило новости о возможности распечатывания фонда национального благосостояния (ФНБ), изменив прогноз по ...

... содержанием которого является подготовка, принятие и реализация управленческих решений по предупреждению финансовых кризисов, их преодолению и минимизации их негативных последствий. Особенностью этого управления в сравнении с другими функциональными видами управления предприятием является то, что в силу кризисных условий принятие управленческих решений часто осуществляется в обстановке снижения ...

... рабочих кадров, а стало быть, проблемы человеческого капитала, уровня жизни и доходов всего населения, в соответствии с потребительскими стандартами, характерными для стран с развитой рыночной экономикой. Финансовый кризис осени 2008 г. еще и не начинался, но его последствия были уже заметны на отечественном потребительском рынке. С лета 2008 г. процентные ставки возросли в среднем с 12 - 14 до ...

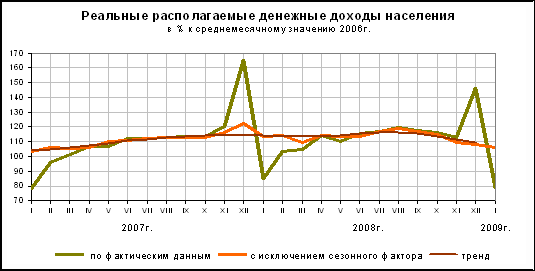

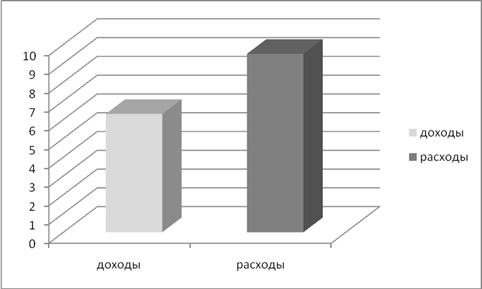

... входят МВФ, Всемирный банк, национальные банки ведущих экономик. Именно на форум возложена задача по выработке рекомендаций для предотвращения в дальнейшем глобальных финансовых кризисов Уровень жизни населения Январь 2009 г. В % к Справочно январь 2008г. в % к январю 2008 г. декабрю 2008 г. январю 200 7г. декабрю 2007 г. Денежные доходы (в ...

0 комментариев