Навигация

Содержание концепции управления стоимостью компании на примере ОАО "БелАЦИ"

СОДЕРЖАНИЕ

Введение 3

1. Содержание концепции управления стоимостью компании 5

2. Проектная часть 30

2.1. Краткая характеристика предприятия 30

2.1.1. Краткая характеристика предприятия 30

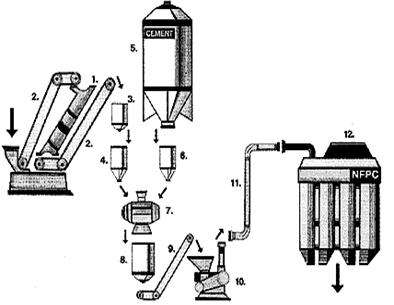

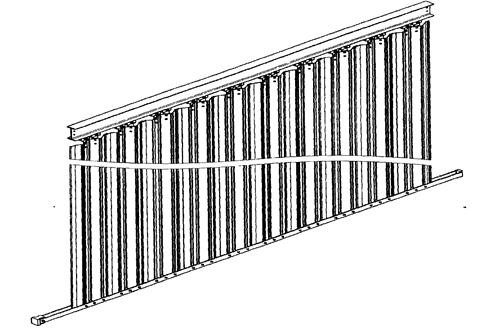

2.1.2. Краткая характеристика основных видов продукции 33

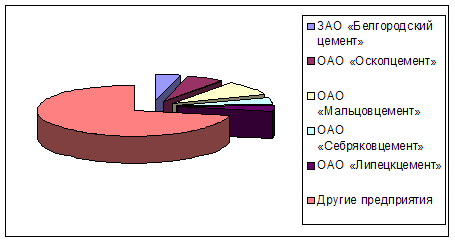

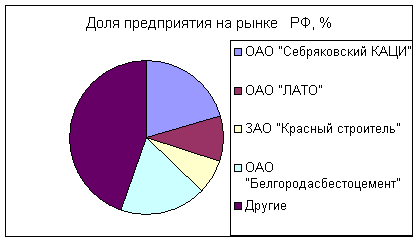

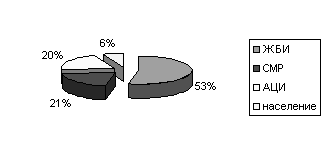

2.1.3. Анализ конкурентов 38

2.1.4. Анализ динамики основных технико-экономических показателей 42

2.2. Особенности предприятия как объекта оценки стоимости его бизнеса45

2.3. Оценка стоимости бизнеса 53

2.4. Разработка направлений повышения стоимости компании 58

Заключение 64

Список использованной литературы 66

ВВЕДЕНИЕ

Для принятия правильного решения, как правило, требуется знать, каким образом его реализация отразится на стоимости предприятия. Актуальность темы исследования в настоящем курсовом проекте, в условиях усиления конкуренции, связанной с либерализацией внутренних рынков, процессами глобализации мировой экономики, на фоне постоянного роста на фондовых рынках отклонения рыночной капитализации предприятий от стоимости их реальных активов: зданий, сооружений, оборудования, материальных запасов - предприятиям требуется эффективная система управления предприятием - это концепция управления стоимостью компании.

Одна из важных проблем российской практики управления предприятиями - эта проблема управления стоимостью компании. Она опирается на современную зарубежную концепцию управления предприятием - концепцию управления стоимостью. В основу концепции положено понимание того факта, что, показатель стоимости компании является важнейшей комплексной финансовой оценкой, отображающей экономическую эффективность предприятия, его финансовое благополучие и ожидания перспектив деятельности. Он реагирует на любое изменение ситуации: снижение рентабельности выпуска, ухудшение платежеспособности, увеличение инвестиционного риска - все это вызывает уменьшение стоимости предприятия. По этой причине во многих зарубежных компаниях стоимость бизнеса стала важнейшим объектом управления. Практически все важнейшие управленческие решения (от смены поставщика до полной реструктуризации производства и ликвидации целых подразделений) принимаются с целью увеличения рыночной стоимости компании.

При этом стоимость понимается, как конкурентное преимущество, которое позволяет компании, расти быстрее других, привлекать все большее число инвесторов. Постоянное развитие компании, рост является основой для стабильного бизнеса. Развитие предполагает все новые и новые вложения, но очень мало видов бизнеса, которые способны генерировать такой возврат средств, который позволил бы им очень быстро развиваться. Эффективный же рост только за счет собственных источников не возможен хотя бы потому, что конкуренты могут прибегнуть к помощи внешнего финансирования, получив тем самым преимущества.

Таким образом, перед любой компанией стоит задача выбора способа финансирования, определения структуры капитала, как одного из рычагов управления рыночной стоимостью компании.

Предметом исследования выступают экономические отношения, складывающиеся в процессе управления стоимостью предприятий.

Объект исследования – промышленное предприятие Российской Федерации ОАО «Белгородасбестоцемент».

Теоретической и методологической основой служат теоретические положения, изложенные в работах отечественных и зарубежных авторов по исследуемым проблемам, нормативные документы Российской Федерации, касающиеся процессов финансового управления предприятием и оценки бизнеса. В работе применяются научные методы экономического, математического и финансового анализа; сравнения и аналогии; единства объективного и субъективного в развитии экономических процессов; статистического и математического моделирования и др.

Информационно-эмпирической базой являются экономические факты, установленные на основе данных статистических и финансово-экономических изданий в России и других странах, данные информационной сети Интернет, материалы научных семинаров и конференций, статистические данные Федеральной службы государственной статистики, аналитические статьи отечественных и зарубежных ученых, данные финансовой отчетности российских предприятий.

1 глава СОДЕРЖАНИЕ КОНЦЕПЦИИ УПРАВЛЕНИЯ СТОИМОСТЬЮ КОМПАНИИ

В последние годы в российскую практику управления постепенно внедряется одна из современных концепций менеджмента - концепция управления стоимостью. В ее основе лежит понимание того, что для акционеров (владельцев) предприятий и организаций первостепенной задачей является увеличение их финансового благосостояния в результате эффективной эксплуатации объектов владения. При этом рост благосостояния акционеров измеряется не объемом введенных мощностей, количеством нанятых сотрудников или оборотом компании, а рыночной стоимостью предприятия, которым они владеют.

Содержание концепции управления стоимостью компании заключается в том, что управление должно быть нацелено на обеспечение роста рыночной стоимости компании и ее акций.

В настоящее время концепция управления стоимостью принята специалистами по экономике в качестве базовой парадигмы развития бизнеса.

Концепция управления стоимости базируется на следующих принципах:

наиболее приемлемый показатель, позволяющий адекватно оценить деятельность компании, - поток денежных средств, генерируемый компанией;

новые капитальные вложения компании должны осуществляться только при условии, что они создают новую стоимость. При этом создают стоимость новые инвестиции только тогда, когда рентабельность вложений выше затрат на привлечение капитала;

в изменяющихся условиях окружающей экономической среды сочетание активов компании (ее инвестиционный профиль) также должно меняться с целью обеспечения максимального роста стоимости компании.

Концепция управления стоимостью позволяет объяснить причины перелива капитала из одной, отрасли, страны в другую. Капитал - самовозрастающая категория, поэтому его стоимость должна постоянно увеличиваться. Если стоимость капитала не возрастает, то его собственники принимают решение о новой сфере его приложения, в которой эта стоимость будет создаваться.

Внедрение концепции управления стоимостью - достаточно продолжительный процесс, западные специалисты оценивают его продолжительность в 2-3 года.

Рассмотрим основные этапы внедрения концепции управления стоимостью на предприятии (см. таблицу).

Таблица 1.1.

| Первый этап | Второй этап | Третий этап | Четвертый этап | Пятый этап |

| Определение точки отсчета - оценка рыночной стоимости предприятия | Составление схемы факторов стоимости компании | Создание системы оценки оперативных и стратегических управленческих решений | Анализ вклада подразделений в стоимость компании | Периодическая оценка. Подготовка отчетов с позиции управления стоимостью |

| Внедрение системы оперативного контроля над стоимостью активов | ||||

| Подготовка кадров | ||||

Отметим, что применение концепции управления стоимости не только способно дать результаты, связанные с улучшением финансового состояния компании, но и одновременно поддерживает ее надежный имидж в глазах акционеров и потенциальных инвесторов.

Теперь рассмотрим стоимостное мышление в концепции управления стоимостью компании. Первый шаг в управлении стоимостью состоит в том, что максимизация стоимости принимается за главную финансовую цель компании. Более того, менеджеры высшего эшелона должны знать, каково реальное соотношение этой цели с другими целями организации.

В общем случае компания должна иметь два набора целей: финансовые цели, которыми руководствуются менеджеры высшего звена, и нефинансовые цели, служащие побудительными мотивами деятельности всех остальных сотрудников организации. Традиционные финансовые показатели, такие как прибыль или темпы роста прибыли, не всегда правильно отражают процесс создания новой стоимости и что компаниям надо напрямую следить за созданием новой стоимости. Это означает, что компании должны ставить перед собой цели, выраженные в показателях дисконтированного денежного потока, которые являются самыми непосредственными критериями создания новой стоимости. Кроме того, целевые нормативы стоимости дисконтированного денежного потока нужно переводить в краткосрочные, более явные целевые показатели финансовой деятельности, такие как экономическая прибыль.

Помимо финансовых целей компаниям нужны также и нефинансовые цели в качестве побудительных мотивов и ориентиров для работников, многие из которых не разбираются в финансовых аспектах создания новой стоимости. К таким целям можно отнести удовлетворение запросов потребителей, разработку новых продуктов, создание удовлетворительных условий труда работников и т. д. Они не противоречат главной цели максимизации стоимости. Как правило, наибольшего финансового успеха добиваются как раз те компании, которые превосходят других в удовлетворении потребителей и работников, нововведениях и прочих подобных областях. Однако нефинансовые цели следует тщательно соотносить с финансовыми обстоятельствами компании. Кроме того, при всем многообразии целей важно задать единый курс всем работникам организации.

Цели также необходимо привязывать к конкретному уровню организации. Для руководителя деловой единицы это может быть четкий норматив создания новой стоимости, выраженный в финансовых показателях. Для руководителя функционального подразделения это может быть сочетание нормативов обслуживания потребителей, рыночной доли, качества продукции или производительности. Производственному менеджеру можно установить такие ориентиры, как удельные издержки производства, продолжительность производственного цикла или норма брака. С другой стороны, разработчики новых продуктов могли бы сосредоточить внимание на сроках разработки, количестве разрабатываемых продуктов и их сравнительных конкурентных характеристиках.

Теперь, возвращаясь к финансовым целям, надо сказать, что менеджеры часто сталкиваются с необходимостью противоречивого выбора между, скажем, ростом прибыли в расчете на акцию, максимизацией коэффициента цена / прибыль или коэффициента рыночная / балансовая стоимость, увеличением рентабельности активов - и это еще далеко не все возможные варианты. Стоимость - единственная верная цель деятельности, а также это долгосрочный показатель. Постановка во главу угла краткосрочных показателей (прибыль на акцию, рентабельность собственного капитала) может привести к практике «выжимания соков» из компании и ее финансовой несостоятельности в бедущем.

В течение 1990-х и в начале 2000-х гг. принципы и методы управления стоимостью компании (value based management, VBM) стали широко распространенными подходами в менеджменте. Появившись в американской управленческой культуре, сфокусированной на мнении Wall Street, эти идеи используются в настоящее время западноевропейскими (континентальными и британскими), канадскими, австралийскими, японскими компаниями и, наконец, постепенно закрепляются в необычной среде - в странах с развивающимся рынком капитала - в практике ряда латиноамериканских, южноазиатских, турецких компаний. Рост интереса к новому подходу к деятельности команды менеджеров совпал с растущей в мире волной внимания к корпоративному управлению (corporate governance), роли советов директоров, независимо от типа самой системы корпоративного управления, механизмов и структур деятельности советов.

Концепция управления стоимостью компании как управленческая инновация

Управление стоимостью охватывает разные ветви менеджмента, и каждая функциональная ветвь фокусирует внимание на собственных узких задачах на пути к росту стоимости компании. Финансовую составляющую системы управления стоимостью компании невозможно рассматривать только с позиций функциональной ветви менеджмента. Имея дело с количественными оценками динамики компании, она играет более значительную роль, чем простое измерение и отслеживание движения капитала и потоков доходов. Прежде всего, вводятся новые стартовые, промежуточные и конечные точки отсчета этого движения, поскольку оно рассматривается через призму инвестиционной стоимости капитала. Но главное заключается в том, что внедряется новое видение результатов, новая культура анализа.

В решении конкретных оперативных и ключевых специфических проблем компании, которые предстоит практически осуществлять менеджменту, следует разграничить и выделить две модели анализа деятельности компании. Каждой модели свойственны свои принципы, именно с их помощью объясняется деятельность компании, а также логически вытекающие из них показатели для измерения ее результатов. Первая модель может быть с некоторой долей условности названа бухгалтерской, и она построена на традиционной для бухгалтерского учета трактовке капитала компании и результата его использования. Хотя эта модель не сводится к бухгалтерскому учету, как таковому, в ней выражена система принципов, формирующая определенный стиль анализа для специалистов в области управления, для всей управленческой команды. Вторая аналитическая модель может быть названа финансовой, и она выстраивается в соответствии с принципами корпоративных финансов.

Различия моделей анализа деятельности компании имеют принципиальный характер. Современная компания осуществляет свою деятельность в среде, которой свойственны, по крайней мере, три измерения: первое и основополагающее - риск и неопределенность; второе «лестница доходности», соответствующей ступеням инвестиционного риска; третье - ликвидность, способность быстро трансформировать создаваемые продукты и результаты в самую удобную форму - в денежные потоки. Можно сказать, что эти три измерения формируют фундамент и каркас современного «аналитического здания» компании, особенно в ситуациях, которые требуют количественных оценок ее результатов. По всем трем измерениям бухгалтерская и финансовая модели расходятся. Расхождения начинаются с фундамента, или видения самого выигрыша компании. Бухгалтерское видение компании основано на фактически проводимых операциях, исключает из анализа альтернативность возможных действий и практически игнорирует варианты развития. Совершенно очевидно, что к издержкам компании за рассматриваемый период в рамках такого видения относят только понесенные расходы. Ограниченность этой модели заключается в том, что принцип «фактически проведенных операций и фактических расходов» доминирует не только на этапе сбора и обработки информации в самом учете, но и в логике последующего анализа деятельности компании и принятия решений. Слабость бухгалтерской традиции анализа операций компании с точки зрения задач управления состоит в том, что в ней не предусмотрена культура оценки дополнительных альтернативных возможностей.

Успешный результат, по логике бухгалтерской модели, - это ситуация, в которой заработанная выручка покрывает понесенные фактические (явные) расходы. Он не выражает основополагающей концепции современного экономического анализа создания экономической прибыли. Главный принцип анализа последней заключается в учете альтернативных вариантов вложения капитала с определенным риском и соответствующим риску экономическим эффектом, или в учете утраченного инвестиционного дохода. Подход с позиций экономической прибыли требует внимательного изучения риска инвестиций, поиска сопоставимых по риску альтернатив, анализа их результатов и, следовательно, кардинального перекраивания всего процесса выявления и оценки выигрыша. Анализ успеха или неудачи компании, проводимый по критериям экономической прибыли, несомненно, длиннее, явно более трудоемкий, далеко не однозначный и в этом смысле менее комфортный для аналитика и для менеджера. Не вдаваясь в детали, ограничимся выводом. Следование принципу экономической прибыли - это признак правильно выбранной аналитической модели, которая нужна для обоснования задач, стоящих перед менеджментом современной компании.

Второе существенное ограничение бухгалтерской модели как аналитической основы для создания системы управления капиталом компании состоит в том, что эта модель не ориентирует анализ на проблему неопределенности ожидаемого результата, с которой как раз и сталкивается инвестор. На основе данных отчетности невозможно напрямую получить ставку доходности капитала, которая показывала бы альтернативные возможности инвестора, поскольку изучаемые альтернативы должны иметь сравнимый уровень риска. Оставаясь в рамках бухгалтерской модели, нельзя дать ответ на вопрос, сравнима ли бухгалтерская прибыль этой компании с ее инвестиционным риском, компенсирует ли она риск и в этом смысле достаточна ли она для инвестора. Иными словами, бухгалтерская прибыль даже при самом аккуратном способе ее расчета - это еще не показатель того, что компанией действительно получен удовлетворительный результат для ее инвестора. Отсюда следует, что в обосновании ключевых решений о капитале (об инвестициях, о выборе источников финансирования, о реструктуризации и присоединении) невозможно оперировать данными о рентабельности, рассчитанными на базе бухгалтерского стандарта. Каким бы совершенным он ни был, ни один показатель рентабельности или доходности (return on assets, ROA, или return on equity, ROE), полученный на основе данных финансовой отчетности компании, не увязан с риском и поэтому не может быть критерием для финансовых, а главное - для стратегических решений. Наконец, сложившаяся в бухгалтерском подходе аналитическая традиция сфокусирована на показателе начисленной прибыли как инструменте выражения результата деятельности, достигнутого компанией за данный период. Однако для решения задач управления необходима картина ликвидности, поэтому современная финансовая модель оперирует показателями потоков свободных денежных средств (free cash flows, FCF).

Чтобы завершить сравнение двух моделей, необходимо учесть еще два различия. Четвертый принцип бухгалтерской модели связан с номинальной трактовкой результата, выраженного в денежных измерителях. Здесь отсутствует инвестиционная трактовка результата. Не выясняя величины «пожертвованного» дохода, эта модель не ставит под сомнение и величину результата, который ожидается в будущем. Прибыли и денежные потоки, нынешние и прогнозируемые, рассматриваются прямолинейно, без скидки на доходы, утрачиваемые из-за невозможности получения денежного потока сейчас и его немедленного инвестирования. Следовательно, бухгалтерская модель, даже в случае последовательного применения принципа консерватизма, необходимого для подготовки отчетных данных, не создает основы для подлинно жесткой и сдержанной аналитической оценки операций компании.

Ключ к финансовой модели компании - использование экономической прибыли для обоснования решений и для анализа результатов деятельности. Экономическая прибыль - итоговый показатель, который количественно оценивает, достаточны ли создаваемые потоки денежных средств для обеспечения нормального уровня доходности, или так называемой барьерной доходности капитала собственника компании. Что в данном случае представляет собой «норма»? Где та планка, достигнув которую, владелец капитала может считать, что он получил нормальную прибыль? Прежде всего, критерий «нормальности» надо искать, естественно, не в области эмоций, а в сфере анализа риска. Понадобится провести анализ требований инвесторов - владельцев компании к ее доходности, оценить, во что обходится капитал, внесенный владельцами, и определить, каковы те потенциальные ставки доходности, которых они ждут. С точки зрения инвестора, «нормальная» ставка показывает величину фактической доходности вложений в данную компанию, ниже которой у него пропадает стимул и мотив продолжать инвестировать капитал в данную компанию. Если же на «нормальную» ставку смотреть глазами менеджера, то она представляет собой затраты на привлечение собственного капитала (cost of equity, СОЕ) или минимальную доходность инвестиций, которую должна обеспечивать команда менеджеров компании. Технологии определения такой ставки уходят корнями в корпоративные финансы и непременно связаны с изучением ставок, складывающихся на рынке капитала.

Наконец, именно бухгалтерская модель приучила менеджеров применять показатели прибыли не только для оперативного управления, но и, главное, для выработки стратегических решений, для количественной характеристики цели развития компании и ее подразделений. Но эти показатели вызывают сомнения с точки зрения их пригодности для полноценного финансового анализа перспектив и для оценки стратегической эффективности компании. Постановка цели и задач управления в параметрах, вырванных из контекста риска и требований инвесторов к доходности, не может удовлетворять прежде всего самого собственника компании. Управление принадлежащими и подконтрольными ему активами в отрыве от шкалы рисков и необходимой с точки зрения этих рисков «лестницы доходов», которые должна зарабатывать для него команда менеджеров, неприемлемо для современных рыночных условий, не отвечает ни задачам финансового менеджмента, ни задачам стратегического управления, где речь идет о размещении капитала, выборе его оптимальной структуры, где решения менеджера должны быть увязаны с показателями риска компании. Поэтому в финансовой модели анализа деятельности компании принято количественно выражать цель ее развития в виде инвестиционной стоимости капитала владельцев компании, в которой суммированы потоки свободных денежных средств (FCF) с учетом барьерной планки доходности. Принципы анализа инвестиционной стоимости, факторов, влияющих на ее формирование и на ее динамику, - все это объединяет современная финансовая модель анализа работы компании.

Концепция управления стоимостью компании основана на смене парадигмы анализа компании, выстраивании его на принципах финансовой модели, превращении этой модели в фундамент обоснования ключевых решений, на отказе от половинчатости, двойственности и непоследовательности его применения на практике. На наш взгляд, в этом кроется первая причина, позволяющая считать VBM инновацией в менеджменте. Такая смена парадигмы происходит в высокоразвитой западной деловой и управленческой среде, когда компании приступают к внедрению данной концепции. Но, что очень важно, такая смена парадигмы более всего нужна не корпоративному пока по своей организационно-правовой почве российскому бизнесу, который сейчас имеет своего рода формальные основания не оглядываться на курсы акций. Настоятельная потребность в освоении нового аналитического аппарата диктуется, на наш взгляд, дополнительной, специфической национальной причиной. Российский бизнес, а вместе с ним и менеджмент выросли на почве административной экономики и безальтернативного управленческого мышления и представляют управленческую традицию, в которой реально действующие команды не имеют навыка анализа барьерной планки доходности, не понимают противоречивости оценок решений на базе бухгалтерской традиции, но стремятся взять высокий темп и сделать прорыв в будущее. В этом естественном стремлении следует прервать инерцию анализа, не отвечающего сути требований конкуренции за капитал инвесторов.

Слагаемые и цикл управления стоимостью

Переход к финансовой аналитической модели ведет к фокусированию на задаче долгосрочного роста инвестиционной стоимости капитала владельцев компании. Эта задача решается, если в компании систематически создается экономическая прибыль или получается доход, который является более привлекательным, чем в альтернативных вариантах вложения капитала с таким же инвестиционным риском. С точки зрения финансовой модели в операциях компании должен генерироваться поток свободных денежных средств, достаточный для решения ее стратегических задач и компенсации инвестиционного риска инвесторов. Управление стоимостью - это целенаправленный процесс достижения устойчивого положительного потока свободных денежных средств, превышающего требуемый за инвестиционный риск доход на протяжении периода горизонта прогнозирования. Согласно финансовой модели горизонт прогнозирования - это понятие, имеющее два измерения: стратегическую основу и финансовое выражение. С точки зрения первого измерения - это период, в течение которого компания обладает ключевыми конкурентными компетенциями (core competencies). С точки зрения второго - это период, в течение которого компания потенциально способна создавать положительную экономическую прибыль. Начиная с года n + 1 возможности получения положительной величины экономической прибыли исчезают, происходит перелом в ее динамике и в этом остаточном периоде экономическая прибыль равна нулю. Но, тем не менее компания продолжает генерировать положительные потоки свободных денежных средств, однако их величина теперь достаточна лишь для компенсации инвестиционного риска. Таким образом, управление стоимостью - это концепция, нацеленная на превращение потенциальных возможностей извлечения экономической прибыли для собственника компании в реальность.

Этот процесс, включает пять ключевых слагаемых. Во-первых, это стратегическое планирование с использование инвестиционной стоимости капитала в обосновании принципиальных решений о перспективных направлениях развития компании. Эффективность рыночной стратегии компании и целесообразность ее реализации ставятся в зависимость от приращения инвестиционной стоимости капитала ее владельцев. Второе слагаемое предполагает оперативное планирование создания стоимости, т. е. разработку и внедрение комплекса специальных показателей, отражающих экономическую прибыль, для оперативного мониторинга результатов компании в ходе реализации ее рыночной стратегии. Эти показатели привязаны к инвестиционной стоимости капитала владельцев и представляют собой систему, доведенную до разбивки задачи приращения инвестиционной стоимости капитала на компоненты и превращения их в прямые адресные показатели оперативной деятельности компании, характерные для данного бизнеса. Новые показатели призваны очерчивать траекторию движения стоимости капитала и вклад всех структурных единиц компании в движение по заданной траектории. Третье слагаемое, мониторинг ведущих факторов стоимости и управление ими, представляет собой систему программ для воздействия на ведущие, ключевые факторы, определяющие инвестиционную стоимость. Рассматриваются как позитивно действующие, так и негативные факторы стоимости. Подобные программы целесообразно разрабатывать одновременно с самой программой реализации рыночной стратегии, и они должны находиться под постоянным наблюдением менеджеров разного уровня, в зависимости от типа самих факторов. Четвертое слагаемое, система мотивации и вознаграждения, обеспечивает увязку систем вознаграждения, прежде всего управленческого персонала, с выбранными показателями экономической прибыли, адекватными конкретному уровню управленческой иерархии. Наконец, пятое слагаемое, система коммуникаций с инвесторами, предполагает особое внимание управленческой команды к созданию стратегической публичной отчетности. Опыт внедрения VBM показывает, что компании разрабатывают дополнительные отчеты, так называемые «Отчеты о стоимости» или «Отчеты об управлении стоимостью». Такие разделы годовых отчетов отражают серию дополнительной финансовой (количественной) и нефинансовой (качественной) информации. Например, в годовой отчет могут вноситься такие данные, как затраты на капитал (барьерная ставка доходности); программы риск-менеджмента и их роль в контроле инвестиционных рисков компании; описание ведущих финансовых факторов стоимости компании и мер, принятых для достижения позитивного воздействия на инвестиционную стоимость; роль маркетинговой политики компании в усилении ключевых факторов стоимости; динамика приращения инвестиционной стоимости, рассчитанной на основе соответствующей модели VBM по компании в целом или по сегментам бизнеса; данные о том компоненте вознаграждения высших менеджеров, который увязывает приращение инвестиционной стоимости с совокупной оплатой их труда.

Воплощение всего комплекса слагаемых VBM требует перестройки многих управленческих процессов, и в этом смысле необходимо говорить о цикле управления стоимостью компании, или организации самого процесса перехода к этой концепции. Изменения в самом аналитическом аппарате, которые составляют стержень управленческих инноваций, означают разработку корпоративной финансовой модели для анализа инвестиционной стоимости компании и проектирования ее изменений в соответствии с разными стратегическими сценариями развития. Этот этап определяет видение перспектив компании, а их оперативная проработка - это следующее звено цикла, где необходимо внести соответствующие задачам управления стоимостью компании изменения в процедуры внутрифирменного учета и планирования. Как показывает реальный опыт внедрения управления стоимостью, наиболее успешные на этом пути компании изменяют подходы к управленческому учету, переходя на системы учета «по функциям и видам деятельности» (activity based costing, ABC), которые позволяют, по сути, выделять факторы стоимости компании на каждом этапе ее цепочки создания ценности и распределять накладные расходы в соответствии с вкладом конкретного фактора в создание стоимости. Такой подход дает возможность точнее отслеживать причины изменений в уровне затрат, контролировать затраты и в конечном счете более эффективно управлять ими. Кроме того, опыт преуспевающих в управлении стоимостью компаний говорит о существенных переменах в отношениях центра и подразделений при составлении и исполнении бюджетов капиталовложений в компании, о достижении ими нового качества финансирования инвестиционных программ, которое состоит в отказе от подхода «под проект» и в переходе к концепции и технологии финансирования «под эффективную стратегию». Институциональная перестройка как завершающее звено цикла требует изменений в нескольких ракурсах. Во-первых, тщательной проработки потенциальных противоречий, анализа возможной «несовместимости» новой концепции и существующих корпоративных традиций. Как показывает фактический опыт внедрения VBM, провалы и неудачи часто связаны с игнорированием такой диагностики. Во-вторых, понадобится определенная реорганизация структуры центров финансовой ответственности в компании, создание «центров стоимости» (центров капитализации), тщательное распределение полномочий в области инвестиционных решений, проработка системы соподчиненных показателей, увязанных с целевыми корпоративными заданиями по инвестиционной стоимости или экономической прибыли для всех уровней финансовой ответственности. Без определения оптимальной структуры таких уровней и выделения «центров стоимости» не будут эффективными программы вознаграждения персонала, основанные на вкладе в инвестиционную стоимость или экономическую прибыль.

Аналитические вызовы VBM: акционеры или заинтересованные лица?

Финансовая модель анализа компании предполагает, что для полноценной оценки ситуации необходимо учитывать мотивы участников. Традиционный подход вычленяет отношения агента и владельцев бизнеса. Расхождение интересов агента и владельца может базироваться, например, на конфликте горизонтов: менеджменту, как правило, свойственен краткосрочный горизонт, собственнику необходим долгосрочный. Менеджмент может быть заинтересован в росте масштабов, который дает ему рост персональных полномочий. Владельцу нужен не просто рост масштабов, а рост стоимости бизнеса. Зон конфликтности может быть достаточно много, и этот срез анализа совершенно необходим сегодня. В соответствии с принципами корпоративных финансов, конфликт интересов «агент-владелец» приводит к утрате части инвестиционной стоимости бизнеса. Значит, современный анализ компании должен вводить приемы и технологии, позволяющие учитывать подобные конфликты.

Концепция управления стоимостью как управленческая инновация сфокусирована на долгосрочных интересах собственников компании (shareholder's value, SHV) и учитывает ось конфликтов «агент-собственник». Однако возникает вопрос: не противоречит ли эта управленческая инновация интересам остальных заинтересованных групп (stakeholders)? Существующие неоднозначные мнения можно разделить, на следующие типы точек зрения. Первый тип - радикальный негативный отвергает возможность отсутствия конфликта между интересами владельцев компании и остальных заинтересованных групп при внедрении концепции VBM. В соответствии с этой точкой зрения, управление стоимостью компании противоречит требованиям остальных заинтересованных групп. Между тем в современном обществе необходимо достигать максимизации благосостояния всех заинтересованных групп, а не только владельцев бизнеса.

Второй тип - радикальный позитивный - поддерживает аргументацию сторонников контрактной теории фирмы, и применительно к рассматриваемому вопросу его можно обобщить в виде следующей цепочки рассуждений. Все участники бизнеса имеют с организацией соответствующие их интересам контракты, в которых установлены требования к организации и адекватные уровни приемлемого для каждого типа участников риска. Поэтому они не претендуют на дополнительную компенсацию, их требования к компании по сравнению с требованиями ее собственников имеют приоритетный характер. Учитывая остаточный характер требований самого собственника и более высокий риск, на который ему приходится идти по сравнению с остальными заинтересованными группами, необходимо признать за ним право на дополнительную компенсацию после удовлетворения требований остальных заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан.

Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и тестируют гипотезу, в соответствии, с которой качество отношений с заинтересованными группами - существенный фактор для объяснения финансовых результатов. Эмпирические исследования этой гипотезы подтверждают наличие значимой корреляции между параметрами, измеряющими качество социальной ответственности, и доходностью капитала. Поэтому удовлетворение требований заинтересованных групп - это неотъемлемая компетентность управленческой команды, без которой финансовый успех компании невозможен. Похожие заключения делают, и сторонники ресурсной теории фирмы, главный вывод, из которой заключается в том, что качество отношений с заинтересованными сторонами прямо связано со способностью организации, получить ценные ресурсы, и рассматривается как индикатор этой способности.

Обобщая позитивные взгляды на соотношение интересов акционеров и остальных заинтересованных групп компании, следует отметить появление нового направления, которое может стать инструментом достижения компромисса между сторонниками и противниками VBM. Ряд университетских ученых выступил с инициативой разработки и продвижения принципа своего рода (total value creation). В рамках такого рода разработок «всеобъемлющей стоимости бизнеса» обсуждается модель оценки вклада отношений компании с заинтересованными группами в создание стоимости бизнеса (business value of stakeholder's relationships), а также способы оценки и системы отражения этой информации в корпоративных отчетах.

Таким образом, появление концепции управления стоимостью компании, как и положено инновации, создает стимулы к более глубокому осмыслению устоявшихся управленческих и финансовых, прежде всего оценочных, концепций.

Аналитические вызовы VBM: финансовый капитал против стратегического

Рассматриваемая концепция заостряет и проблему дополнительной оценки капитала, расширения традиционных границ этого понятия, обычно замыкающихся на характеристиках финансового капитала (заемного и собственного) и включения в орбиту анализа других частей капитала, например интеллектуального (человеческого, клиентского, организационного). Существующие стандарты отражения капитала, включая международный стандарт финансовой отчетности, создают для финансового и стратегического аналитика проблему занижения стоимости активов, капитала и прибыли, поскольку упускают интеллектуальную составляющую капитала. Несмотря на все изменения в области развития этих стандартов, вопрос остается открытым. Применительно к «невидимому капиталу», отметим, что концепция управления стоимостью предлагает определенные решения, направленные на фокусирование анализа на стратегическом подходе к капиталу.

Модели VBM и консалтинговые инновации

В русле нового подхода к управлению сложились консалтинговые школы, специализирующиеся на конкретных моделях анализа экономической прибыли компании. Развитие многообразия моделей и консалтинговых подходов, на наш взгляд, следует разделить на пять этапов. Исторически и логически первой консалтинговой моделью стала система «добавленной стоимости акционерного капитала (Shareholder's Value Added, SVA) американского профессора Альфреда Раппапорта, непосредственно использующая в качестве аналитического аппарата метод дисконтируемого потока денежных средств (discounted cash flow, DCF) и рассматривающая изменения в инвестиционной стоимости компании на основе так называемых критических точек рентабельности продаж (threshold margin, TSM), рассчитанных финансовым способом с учетом барьерной доходности капитала (hurdle rate), и индекса приращения стоимости (index of shareholder's value, ISHV). Экономическая прибыль в этой модели - результирующий показатель, производный от систематического «пересчета» инвестиционной стоимости компании с учетом горизонта прогнозирования. Модель предлагает увязать критическую рентабельность с количеством периодов, в которых управленческой команде удается достигать положительного спреда рентабельности, или превышения фактической рентабельности продаж над критической планкой (TSM) в каждом году. Положительный спред рентабельности продаж становится индикатором роста инвестиционной стоимости, поскольку означает, что в компании создан поток денежных средств, достаточный для решения текущих операционных задач (покрытия текущих операционных затрат), перспективных инвестиционных задач в годовом разрезе (для осуществления инвестиций в эффективные проекты и программы), а также для покрытия затрат на капитал или, иными словами, для компенсации требований инвесторов к минимальной доходности их капитала. Подход А. Раппапорта заложил ключевые принципы приложения знаний об инвестиционной стоимости капитала к стратегическому анализу и оперативному управлению, которые получили развитие на следующих этапах формирования этого нового направления.

Вторая веха на пути возникновения и развития специфического консалтинга - модель «экономической добавленной стоимости» (economic value added, EVA , введенная американской компанией Stern Stewart & Co., названной именами основателей модели - американцев Джоела Стерна и Беннета Стюарта. Эта модель внесла новое веяние в разработку технологии анализа экономической прибыли, поскольку поставила вопрос не только об измерении годового спреда доходности, но и об измерении приращения невидимого капитала компании за год, названного авторами «эквивалентами собственного капитала» (equity equivalents), имеющего стратегическую роль в современной конкуренции. Именно этот аспект позволил авторам зарегистрировать консалтинговую идею и технологию в качестве торговой марки. В отличие от модели А. Раппапорта, в EVA крен сделан в сторону своего рода «примирения» бухгалтерского и финансового аналитических подходов: авторы поставили задачу переоценки инвестированного в компанию капитала (capital employed, СЕ) за счет внесения в данные финансовой отчетности «эквивалентов собственного капитала» и отражения изменений этой «невидимой» части капитала в результатах года, т. е. в чистой прибыли (net operating profit after tax, NOPAT). Таким образом, бухгалтерская прибыль подверглась первому изменению: часть расходов, которые традиция финансового учета заставляет списывать на затраты текущего периода, в концепции EVA , напротив, капитализируется, выводится из состава расходов и превращается в активы. Поэтому инвестированный капитал (СЕ) по новой оценке ближе к его рыночной стоимости, а бухгалтерская прибыль в чистом виде исчезла, вместо нее появилась новая величина, отражающая изменения не учтенного бухгалтером капитала, точнее говоря, изменения эквивалентов собственного капитала в течение года. Рассчитанный с помощью существенно обновленных величин NOPAT и СЕ показатель доходности инвестированного капитала (return on capital employed, ROCE) позволяет определить спред доходности капитала: ROCE сопоставляется с затратами на капитал или с барьерной доходностью. Спред доходности - это и есть экономическая прибыль в относительном выражении, a EVA - созданная абсолютная величина экономической прибыли за год. Итак, если спред и EVA выше нуля, задача управления компанией как с точки зрения стратегической, так и с точки зрения оперативного контроля выполнена. При внедрении модели EVA в компанию аналитикам необходимо «приземлить» расчеты и учесть специфику отрасли, «этажа» управления, ответственности и полномочий менеджеров.

Близкие, но, тем не менее, отличающиеся подходы свойственны компании HOLT Value Associates, разработавшей модель «внутренней нормы доходности капитала компании» (cash flow return on investment, CFROI), или финансовой ставки окупаемости компании. В этой модели также применяются специфические приемы дополнительного измерения инвестированного в компанию капитала, перевода его в форму движения притоков и оттоков денежных средств в реальном исчислении (скорректированных с учетом инфляции) и предлагается оригинальный подход к определению специфического периода устойчивости конкурентных преимуществ компании, названного «периодом угасания» (fade period): с позиций комбинации, с одной стороны, стратегической и отраслевой аналитики и, с другой стороны - анализа спреда доходности или соответствия фактической доходности капитала требуемой барьерной доходности. Акцент на необходимости выражает на изменения инвестиционной стоимости капитала через специальным образом скорректированные притоки и оттоки денежных средств для более полного измерения капитала сделан и в модели «добавленного потока денежных средств» (cash value added, CVA), которая принадлежит старейшему стратегическому консультанту Boston Consulting Group.

Третий период в развитии данной ветви консалтинга можно обозначить как этап адаптации консалтинговых продуктов основных игроков рынка стратегического консультирования к новым идеям, их активное включение в конкуренцию за программы наращивания инвестиционной стоимости капитала клиентов. Созданы пакеты технологий и собственных рекомендаций на основе активного применения идеи экономической добавленной стоимости (EVA) в упрощенном по сравнению с компаниями Stern Stewart & Со, McKinsey, Pricewater-houseCoopers, KPMG, ATKearney, JLG Research. Адаптация стратегического консалтинга осуществлялась по двум направлениям. Во-первых, путем расширения отраслевого спектра распространения новой концепции, приспособления ее к специфике компаний финансового сектора, внедрения моделей экономической прибыли (прежде всего, EVA) в программы работы с клиентами из среды коммерческих банков и инвестиционных фондов, разработки в дополнение к EVA специфических консалтинговых продуктов для компаний этого сектора, например, для страховых (embedded value, или вмененная стоимость). Во-вторых, интеграция концепции управления стоимостью со стратегическим консалтингом, направленным на создание и внедрение систем анализа и оценки деятельности, комбинирующих финансовые и нефинансовые показатели, в системы ключевых индикаторов деятельности (key performance indicators, KPI). Таким путем, в частности, была трансформирована «сбалансированная система показателей» (balanced scorecards) Нортона и Каплана, куда на более поздних этапах ее продвижения в раздел финансовых перспектив были внесены показатели экономической прибыли, прежде всего, EVA.

Наконец, следует выделить четвертую веху. Она характеризуется распространением подходов VBM на деятельность финансовых аналитиков, оперирующих на рынке капитала, внедрением ими новых подходов к финансовому анализу компаний-эмитентов и новых показателей, отражающих динамику приращения инвестиционной стоимости капитала, в программы управления портфелем ценных бумаг, включая управление капиталом клиентов. Сегодня так работают, например, столь известные инвестиционные институты, как Merrill Lynch, Goldman Sachs, Morgan Stanley Dean Witter, Credit Suiss First Boston, частные пенсионные фонды. Этому этапу свойственно крайне интересное явление - вовлечение экономической прибыли в концепции ценообразования на финансовых рынках, начало разработки модифицированных моделей ценообразования на акции компаний на основе показателей экономической прибыли (modified capital asset pricing models, САРМ). Такие разработки, например, были сделаны Джеймсом Абатом, Фрэнком Фабоци и Джеймсом Грантом, которые предложили модель оценки риска акций на базе EVA (EVA risk scoring), а затем факторную модель оценки затрат на собственный капитал на базе отклонений EVA (среднего квадратичного), где результат, полученный на основе модели САРМ, является лишь одним из компонентов барьерной доходности на собственный капитал. Таким образом, принцип экономической прибыли, который в практический менеджмент был впервые внедрен в 30-е гг. прошлого века во внутренних разработках компании General Electric, и оказался востребованным широким кругом компаний только в 1980-е гг., теперь прочно вошел в стратегические и финансовые разработки.

Концепция управления стоимостью заставляет иначе взглянуть на классификации компаний и их структурных подразделений. В этом новом ракурсе иначе видится привлекательность компаний (подразделений), ведь изменяется критерий их успешности. Возникающие новые классификации компаний и их структурных подразделений можно обобщить в виде матрицы, в которой компании разделены на пять категорий. При построении матрицы использованы две оси: одна простая - в виде показателя среднего темпа роста продаж (рассчитанного как средняя геометрическая величина на протяжении определенного периода), а вторая - сложная, в виде показателя экономической прибыли (например, в форме спреда) за тот же период. Спред - это разность доходности, которая фактически создается в компании, и требуемой инвестором доходности (его барьерной планки). Вычитание требуемой доходности, выражающей альтернативные издержки инвестора, позволяет отразить экономическую прибыль, т. е. прибыль, полученную от сопоставления выручки и всех - явных и неявных (альтернативных) издержек.

Ключ к ответу на вопрос - в проблеме качества роста. В ракурсе VBM возникает новое видение роста компании, которое можно обозначить, на наш взгляд, как «многомерный рост». Выше уже отмечалось, что владельцам компании нужен рост, ведущий к росту стоимости их «доли пирога».

Еще один ракурс стратегического вызова и многомерности роста, который вносит управление стоимостью компании, связан с оценкой «стоимости самого роста» (value of growth opportunities, VGO), вычленением компонента роста из стоимости собственного капитала и классификацией типов компаний по финансовой эффективности их стратегических возможностей роста.

Уроки для российских компаний

Безусловно, особенности российской деловой среды не могут создавать определенных трудностей для внедрения концепции управления стоимости. Перечень препятствий, следует начинать именно с внутренних характеристик российских компаний, определяющих их подходы к построению бизнеса. Первая группа проблем связана со сложившимися традициями анализа и управления. К факторам этого рода надо отнести следующие:

неразвитость систем финансового планирования и разработки прогнозных данных;

слабую взаимосвязь между финансовым и маркетинговым планированием;

неадекватность систем внутреннего управленческого учета, не позволяющих или затрудняющих выделение данных по сегментам бизнеса, по отдельным уровням управления и центрам ответственности, по отдельным функциям бизнеса;

нехватку культуры анализа бизнес-процессов.

Острой проблемой является сильная приверженность бухгалтерскому мышлению, рассуждения профессиональных менеджеров о будущем компании в терминах объемов продаж и бухгалтерских прибылей, отвечающих уровню оперативного управления, неразвитость привычки и вкуса к стратегическому управлению даже в традиционных формах.

Вторая по значимости группа факторов уходит корнями в менталитете самих собственников. Слишком многим из них свойствен наивный, поверхностный взгляд на стоимость бизнеса как на механическую сумму стоимости активов либо как на текущую рыночную капитализацию компании открытого типа, присуще неумение осознать и признать значимость инвестиционной стоимости и для компании закрытого типа, а также отсутствие «видения или чувства стоимости», что выражается в непонимании сочетания и взаимодействия факторов, влияющих на стоимость.

Наконец, нужно выделить и еще одну группу сложностей, которые имеют внешний для компании характер и связаны со спецификой российского рынка капитала. Внедрение концепции управления стоимостью требует другого уровня аналитики - выходящей за рамки бухгалтерских данных, и вынуждает активно использовать данные рынка капитала для выявления экономической прибыли и стоимости. Финансовые модели, применяемые с этой целью на развитом рынке, в наших условиях особым образом корректируются. Однако важно подчеркнуть, что, несмотря на определенные сложности такого анализа, уже сегодня экономическая прибыль рассчитывается во многих российских подразделениях западных промышленных и финансовых компаний (весьма характерный пример - Siemens), культура управления стоимостью привносится западным собственником вопреки неразвитости рынка капитала (характерный пример этого рода - Allianz, пришедший в РОСНО и стремительно внедривший EVA в российских условиях). Наконец, западные финансово-аналитические агентства и инвестиционные компании проводят анализ портфеля российских акций для своих клиентов, рассчитывая EVA и CFROI по российским компаниям. Яркий пример такого применения концепции управления стоимостью дает Credit Suisse First Boston, использующий CFROIO по методике HOLT для анализа тенденций и разработки стратегии инвестирования в акции «Газпрома», «ЛУКойла», «Норильского никеля», «МТС», «Мосэнерго», «Сбербанка», «Северстали », «Сибнефти », «Сургутнефтегаза», «Вымпелкома», «Аэрофлота».

Таким образом, готовность к внедрению концепции управления стоимостью в российских условиях прежде всего зависит от подготовленности внутреннего климата компании, а не от внешнего окружения. Независимо от типа организации компании, внедрение принципов и инструментов управления стоимостью обеспечивает компании серьезные преимущества, а именно:

более тщательный стратегический анализ и выбор рыночной стратегии всей структуры и отдельных подразделений;

возможность планирования собственной инвестиционной привлекательности;

гибкость и системность инвестиционных решений;

постоянный контроль за ролью компании на рынке капитала и ее рыночной мощью с точки зрения участников данного рынка;

особая устойчивость компании в операциях слияний и поглощений.

Исследования результатов практического воплощения этих подходов на западном корпоративном материале показывают, что у последователей этой концепции растет эффективность, снижаются затраты, увеличиваются показатели оборачиваемости по сравнению с контрольными выборками компаний, не использующих эти подходы. Новая концепция создает возможности для балансирования интересов менеджмента и собственника, примирения конфликтующих интересов мажоритарных и миноритарных собственников и может быть с успехом использована в деятельности советов директоров.

Проблема перехода к управлению стоимостью не должна рассматриваться российским бизнесом в ракурсе «слабый рынок капитала» - невозможность примирения».

Отсутствие стиля мышления, сфокусированного на экономической прибыли и инвестиционной стоимости компании создает дополнительный разрыв с современным миром управления и инвестиций, порождает недоверие инвесторов. Недоверие – это спутник повышенных рисков для инвесторов, что влечете за собой более высокие барьерные, пороговые ставки доходности, а они, в свою очередь, - более высокие затраты компании на привлекаемый для роста и развития капитал. Более того, без соответствующих изменений в финансовом мышлении и стратегических подходах построения «правильной», точнее, эффективной системы корпоративного управления и процедур работы советов директоров вряд ли возможно. Отсутствие соответствующего стиля мышления в условиях глобализации резко снижает конкурентоспособность российских компаний и является серьезным барьером, сдерживающим экономический рост в стране.

Переход к стилю мышления, ориентированного на создание экономической прибыли и стоимости, представляет собой серьезный вызов российскому бизнес-сообществу в целом. Российские компании, которые примут, этот вызов первыми, начнут развивать соответствующие подходы, получат серьезные конкурентные преимущества.

2 глава ПРОЕКТНАЯ ЧАСТЬ

2.1. Краткая характеристика предприятия

2.1.1. Краткая характеристика предприятия

Полное название - ОАО «Белгородасбестоцемент»

Сокращенное наименование - ОАО «БелАЦИ»

Товарный знак предприятия: ![]()

Год основания - 1953

Почтовый и юридический адрес - 308002, г. Белгород, ул. Мичурина, 104

Интернет - Email: root@belacy.belgorod.su; Htpp://belacy.bel.ru

Телефон - код города - (0722) (приемная) 262673; тел/факс 261668

Дата регистрации: история комбината начинается с 1953 г. С декабря 1992 года комбинат преобразован в акционерное общество открытого типа «Белгородасбестоцемент» (АО «БелАЦИ»), а с 1995 г. в ОАО «Белгородасбестоцемент».

Организационно-правовая форма предприятия: Открытое Акционерное Общество. Правовое положение акционерного общества и права и обязанности акционеров определяются в соответствии с Гражданским Кодексом РФ и законом об акционерных обществах (Федеральный закон от 8 июля 1999 г. № 138-ФЗ).

Основной вид деятельности: производство и реализация асбестоцементных изделий: листы асбестоцементные волнистые (шифер); трубы и муфты асбестоцементные напорные и безнапорные; трубы и муфты асбестоцементные для теплопроводов; доска подоконная асбестоцементная; плитка асбестоцементная кровельно-облицовочная (плоская черепица); асбестоцементные комплектующие кровельные детали (арочные, угловые, коньковые, переходные детали, полиэтиленовая шляпка на гвоздь под цвет кровли); листы асбестоцементные плоские непрессованные; картон асбестовый; изделия деревообработки (оконные и дверные блоки, погонажные изделия); кровельные материалы и листы плоские изготавливаются серыми и окрашенными (цвет: красный, коричневый, зеленый).

За высокое качество выпускаемой продукции удостоено статуса «Лидера Российской экономики» (сертификат №002362 АВ, 1995 г.), международного приза «Золотой Меркурий» США (1996 г.), приза «Золотая пальма» (1997 г.), «ГранПри» (1997 г.).

Руководитель – генеральный директор - Певзнер Яков Лейбович

Задачи предприятия - выпуск продукции для обеспечения строительства: жилищного, культурно-бытового, дорожного, а также промышленных зданий и сооружений.

Производственная структура предприятия:

1. Шиферный завод №1. Оснащен тремя технологическими линиями по производству асбестоцементных листов СВ-8 размером 1750x1130x5,8 мм и плоских непрессованных листов размером 1750x1100x8,0 мм.

2. Шиферный завод №2. Оснащен пятью технологическими линиями, из которых две линии производят листы СВ-7 размером 1750x980x5,8мм, три линии - СВ-8 размером 1750x1130x5,8 мм.

3. Трубный завод имеет пять технологических линий из них: две линии по выпуску четырехметровых труб диаметром 100-500 мм, безнапорные и напорные – 9 атм., две линии по выпуску пятиметровых труб диаметром 200-500 мм и напором 9-15 атм.

4. Вспомогательные производства: парокотельный цех; ремонтно-строительный цех; механический цех; электроремонтный цех; цех погрузки; автогараж; электроподстанция; водонасосная станция; очистные сооружения.

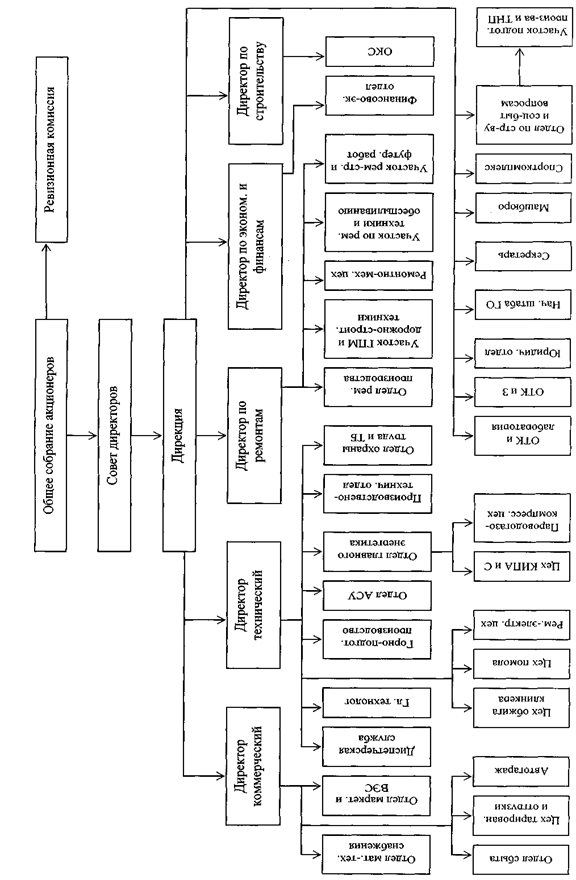

Организационная структура. На ОАО «Белгородасбестоцемент» используется линейно-функциональная система управления (Приложение №1).

Линейно-функциональная система – структура, при которой управленческие воздействия, передающиеся на другие уровни производства и управления, включают административные функции или процедуры. Эти воздействия формируют линейные связи. Линейно-функциональная система строится на основе линейных схем и (или) схем типа «колесо». Руководитель в такой структуре называется линейным. Административные функции или процедуры могут делегироваться основным руководителем другим руководителям, находящихся на более низких ступенях структуры управления. Исполнитель также может часть своих работ передать на нижестоящий уровень и выступать по отношению к нему как линейный руководитель.

То есть линейно-функциональная система представляет собой принцип построения управленческого процесса по функциональным подсистемам организации (маркетинг, производство, исследования и разработки, финансы, персонал и пр.). По каждой из них формируется иерархия служб, пронизывающая всю организацию сверху донизу. Линейные полномочия - это полномочия, которые передаются непосредственно от начальника к подчиненному и далее к другим подчиненным.

Многолетний опыт использования линейно-функциональных структур управления показал, что они наиболее эффективны там, где аппарат управления выполняет рутинные, часто повторяющиеся и редко меняющиеся задачи и функции. При такой организации управления производством предприятие может успешно функционировать лишь тогда, когда изменения по всем структурным подразделениям происходят равномерно. Но так как в реальных условиях этого нет, возникает неадекватность реакции системы управления на требования внешней среды.

Достоинства линейно-функциональной системы на ОАО «БелАЦИ»:

простота построения;

получение непротиворечивых заданий;

полная персональная ответственность за результаты работы.

Недостатки линейно-функциональной системы на ОАО «БелАЦИ»:

сложность координации процессов производства и управления;

приоритет широты знаний и опыта относительно глубокого профессионализма.

Похожие работы

... коронирующих электродов; • Элемент сборки опорных изоляторов; • Люки и др. Компл. 1 5. Покупное электрооборудование, в т.ч.: • Агрегаты питания, импульсный (высоковольтный выпрямитель) с системой управления; • Мотор-редуктор для блоков встряхивания осадительных электродов; • Электрические шкафы; • Кабельно-проводниковая продукция; • Оборудование КИПиА; • ...

... как машинами и вагонами продукция расходится практически по всей территории России, в страны СНГ и некоторые страны дальнего зарубежья. 4.2. Анализ производственного плана 1. Выполнение производственной программы предприятия Данные о динамике производства продукции в натуральном и стоимостном выражении представлены в табл. 4.2.1. Таблица 4.2.1. Динамика производства продукции ...

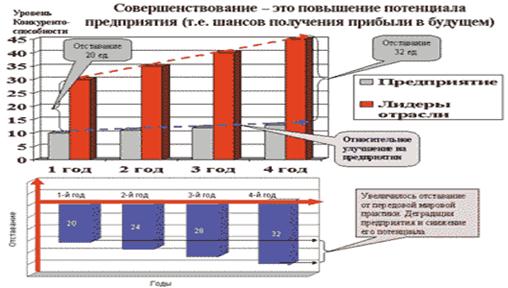

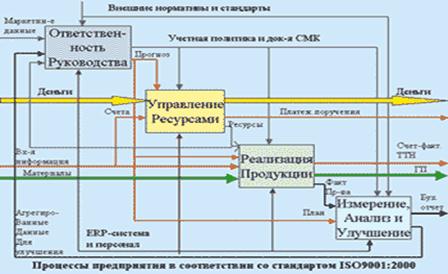

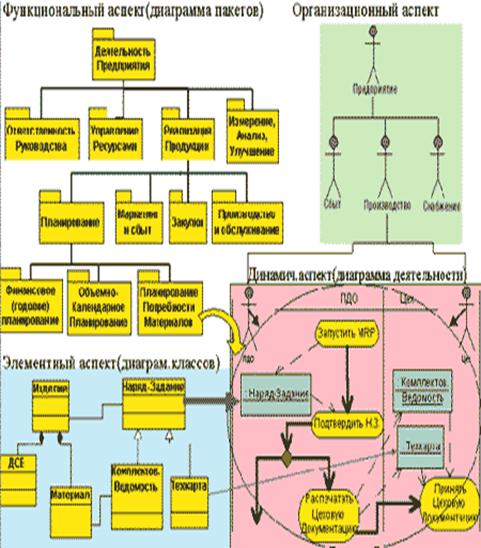

... стратегии и организационной структуры реализации данного проекта должны стать успешным опытом проектного управления на предприятии. Раздел 3. Разработка рекомендаций по концептуальному моделированию стратегического видения, миссии и философии организации в ОАО «БелАЦИ» В условиях конкуренции предприятие должно постоянно повышать свой потенциал для получения прибыли в будущем. Уровень ...

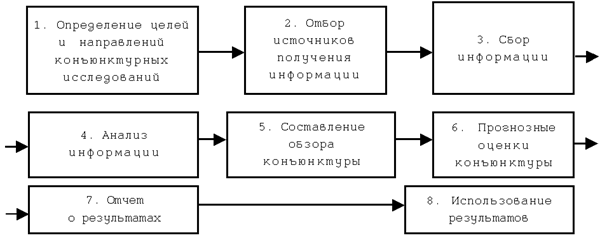

... цен, валютных курсов, соотношений валют и кредитных условий. Учитывают также временные, случайные факторы. Среднесрочное (на 5 лет) и долгосрочное (на 10 - 15 лет) прогнозирование товарных рынков основывается на системе прогнозов: конъюнктуры рынка, соотношения спроса и предложения, международной торговли, охраны окружающей среды. При среднесрочном и долгосрочном прогнозировании не учитывают ...

0 комментариев