Навигация

Оценка инвестиционной привлекательности проекта

1. Оценка инвестиционной привлекательности проекта.

2. В ходе оценки изучаются правовая сторона операции (право общества выпустить ценные бумаги), экономическая (экономическое состояние эмитента, цель выпуска) и техническая (если речь идет о промышленном обществе). Комплекс мер, осуществляемый инвестиционным банком для проверки и Подготовки материалов о правовых аспектах финансово-хозяйственной деятельности эмитента, называется due diligence. В ходе due diligence лид-менеджер организует ряд встреч, на которые приглашается управляющая группа андеррайтеров с целью обсуждения планов эмиссии и выполнения финансовых условий.

3. Подготовка эмиссии данный этап кроме переговоров с эмитентом о виде, объеме и условиях последней включает в себя подготовку документов, необходимых для выпуска ценных бумаг. К последним относятся:

-решение о выпуске ценных бумаг - это отдельный самостоятельный документ, содержащий данные о виде и категории эмиссионных ценных бумаг, номинальной стоимости и правах владельца каждой ценной бумаги, количестве ценных бумаг этого выпуска, порядке размещения, обязательствах эмитента обеспечить права владельцев ценных бумаг. Составляется он в трех экземплярах: один экземпляр хранятся у регистрирующего органа, а два других экземпляра выдаются эмитенту. В случае, если ведение реестра владельцев именных эмиссионных ценных бумаг эмитента осуществляется регистратором, а также в случае, если размещаемые эмитентом эмиссионные ценные бумаги на предъявителя являются эмиссионными ценными бумагами с обязательным централизованным хранением, один экземпляр решения о выпуске эмиссионных ценных бумаг передается эмитентом на хранение регистратору или депозитарию, осуществляющему обязательное централизованное хранение. Однако, прежде чем оформить такой документ компетентный орган эмитента должен Принять решение о размещении ценных бумаг, -а именно одно из следующих решений: решение об увеличении уставного капитала путем размещения дополнительных акций, решение о размещении облигаций компетентным органом.

Проспект эмиссии - документ, текст которого содержит:

- данные об эмитенте (его учредители, структура управления с перечнем членов совета директоров, список аффилированных лиц, принадлежность к финансово-промышленным группам, его филиалы и представительства, описание основных видов деятельности, инвестиционная декларация, существенные договора и обязательства эмитента);

- данные о финансовом положения эмитента (годовые бухгалтерские балансы и отчеты о финансовых результатах деятельности эмитента за три финансовых года, предшествующих дате принятия решения о выпуске ценных бумаг, данные об уставном капитале эмитента, отчет о предыдущих выпусках ценных бумаг); - сведения о размещаем ценных бумагах, информация в котором дублирует информацию, содержащуюся в решении о выпуске ценных бумаг.

Сертификат ценных бумаг

Отчет об итогах выпуска ценных бумаг - документ, предоставляемый в регистрирующий орган после окончания размещения и содержащий информацию о количестве размещенных ценных бумаг, о фактической цене размещения, сумме эмиссионного дохода, крупных акционерах.

4. Прием и выкуп ценных бумаг у эмитента.

В современной инвестиционно-банковской практике используются три основных типа соглашений о размещении новых выпусков ценных бумаг, при которых компания-эмитент принимает на себя весь риск или часть риска колебания рынка.

Андеррайтинг бывает следующих видов:

· Андеррайтинг на базе твердых обязательств. При данном соглашении андеррайтер берег на себя обязательство выкупить у эмитента весь выпуск целиком. В случае неразмещения эмиссии он принимает на себя финансовые риски за непроданные ценные бумаги, также его потери будут значительными, если на вторичном рынке цена на ценные бумаги понижается. Для эмитента этот тип соглашений наиболее предпочтителен, поскольку эмитент освобождает себя от риска, связанного с размещением выпуска. Но в силу высоких рисков для андеррайтера эмитенту приходится терять часть доходов, делая скидку с оговоренного эмиссионного курса при продаже выпуска инвестиционному банку. Соглашения такого типа используются для размещения высококачественных эмиссий.

· Частичный выкуп (распространение с гарантией выкупа). В этом случае банк выкупает лишь часть эмиссии и гарантирует выкуп за свой счет недоразмещенный им среди инвесторов в течение оговоренного срока остаток эмиссии.

· Андеррайтинг на базе лучших усилий. По данному соглашению андеррайтер берет на себя обязательство приложить все возможные усилия для размещения ценных бумаг, но не берет обязательства выкупать недораспространенную часть выпуска. Непроданные ценные бумаги возвращаются эмитенту. Сторонним инвесторам цепные бумаги продаются от имени эмитента. Инвестиционный банки в данном случае действует как агент, пытающийся продать ценные бумаги по желаемой цене и получающий комиссионные от проданных ценных бумаг. Причем, если за определенный период времени часть акций остается непроданной, на инвестиционный банк налагается штраф. Такой вид андеррайтинга обычно используется, когда инвестиционный банкир и компания-клиент не могут договориться по поводу размера или условий выпуска.

Этот тип соглашения используется как для очень сильных, так и очень слабых выпусков, а также для продажа ценных бумаг недавно возникших компаний. Существуют различные модификации этого соглашения: а) “все или ничего”, б) “минимальная сумма или ничего’. Подтверждение сделок не происходит до тех пор, пока в первом случае не будет размещен весь выпуск, а во втором - заранее оговоренная часть выпуска (например, 50%). Использование такого типа соглашения позволяет эмитенту выяснять, удастся ли ему привлечь капитал в необходимом размере. Это касается, прежде всего, компаний с неустойчивым финансовым положением, а также молодых фирм. В случае неудачи размещения выпуска, эмитенту придется обратиться к альтернативным источникам финансирования.

5. Предварительное информирование потенциальных инвесторов Инструментами этой процедуры служат меморандум о продаже (инвестиционное предложение) и роуд-шоу (road show). Следующие важнейшие категория информации должны обязательно включены в инвестиционное предложение: Резюме - краткое описание всего документа, где необходимо кратко и убедительно доказать потенциальному инвестору, что эмитент конкурентоспособен и имеет значительный потенциал развития.

• Хронологическая история компании, начиная от даты основания до текущего момента времени; основные события, происшедшие в компании. Данный раздел должен быть логично увязая с потребностями в финансирования, например если в прошлом компания имела успех и планирует обеспечить рост за счет расширения бизнеса, то это должно быть ясно продемонстрировано в инвестиционном предложении.

• Описание существующих продуктов и/или услуг с указанием важнейших конкурентных преимуществ (избегая сложные технические термины), систем их продвижения

• Организационно-структурная схема компании

• Описание отрасли и рынка сбыта продукции м/ или услуг. При этом рекомендуется использовать вторичные информационные источники - отчеты независимых консультационных фирм об исследованиях рынка, опубликованные отраслевые прогнозы.

• Финансовые результаты работы компании в предыдущие отрезки времени, включая баланс, отчет о прибылях и убытках с комментариями, поясняющими объяснения в объеме продаж, валовой прибыли и т.д.

• Факторы риска, с которыми компания может столкнуться в процессе осуществления хозяйственной деятельности с указанием стратегия по их снижению. Описанное выше инвестиционное предложение также называют красная селедка (геd herring) по цвету специальной надписи на первой странице проспекта, оговаривающей специальный статус документа. В верхней части данного документа, как правило, располагается логотип компании, чуть выше над ним — незаполненные места для даты предложения и количества акций или облигаций, участвующих в размещении. Помимо этого, на обложке инвестиционного меморандума также должны быть проставлены имена ведущих андеррайтеров и со-менеджеров.

Роуд-шоу (road show) представляет собой ряд презентаций в крупных финансовых центрах, позволяющий инвесторам познакомиться с финансовым состоянием эмитента, последних событиях и тенденциях, затрагивающих его экономическое положение. На данном этапе важно уделить должное внимание предпочтениям инвесторов (investor relations). Под ним условно понимается использование информационных каналов и публичной коммуникационной деятельности для достижения требуемой ответной реакции инвесторов (как правило, такой реакцией является повышение внимание инвесторов к ценным бумагам эмитента). Фактически, investor relations - это специфическая форма маркетинга - маркетинга инвестиционных идей, в ходе которого требуется не просто раскрыть информацию, а профессионально и четко показать существующие риски, слабые и сильные стороны эмитента. Три основные цели, которые ставятся при реализации программы взаимоотношений с инвесторами:• Убеждение желаемого круга потенциальных инвесторов в том, что ценные бумаги данного эмитента являются для них привлекательными; • Достижение наиболее благоприятной цены ценных бумаг; • Создание благоприятной среды для операций с ценными бумагами данного эмитента и будущих капитальных вложений для достижения указанных целей может быть намечена серия взаимосвязанных действий: изучение внутреннего и внешнего восприятия эмитента как объекта для инвестиции, определение круга реальных и потенциальных инвесторов, организация встреч руководитель ей фирмы-эмитента с членами инвестиционного сообщества, проведение инвестиционных конференций, работа со средствами массовой информации.

6. Размещение ценных бумаг среди инвесторов. Осуществление этого этапа возможно путем публичного размещения, так как частное размещение проводится среди заранее известных эмитенту инвесторов (надобность андеррайтера в части размещения бумаг отпадает). На практике могут применяться следующие формы открытого размещения:

• Открытая подписка. При таком способе консорциум публикует зарегистрированный проспект эмиссии, в котором потенциальным инвесторам предлагается направить банкам синдикаты в определенные сроки заявки не приобретение ценных бумаг. По истечению этих сроков подсчитывается количество запрошенных инвесторами бумаг и осуществляется их распределение. В распределение поступают ценные бумаги, выданные консорциуму. Если число превысило объем эмиссии, то подписчики получат меньше ценных бумаг.

• Конкурсная подписка. При этом случае курс размещения заранее не фиксируется. Инвесторам предлагается Возможность внести свои предложения относительно курса. Окончательный курс рассчитывается на основе анализа этих предложений. Неправильно рассматривать андеррайтинг ценных бумаг только как услуги по подготовке эмиссии ценных бумаг, их размещение или гарантирование размещения ценных бумаг. Андеррайтер также осуществляет послерыночную, аналитическую и исследовательскую поддержку ценных бумаг.

Послерыночная поддержка ценных бумаг означает, что андеррайтер берет на себя обязательство по поддержке курса этих ценных бумаг на фондовом рынке как во время первичного размещения, так и после его завершения. Андеррайтер сдерживает цены, чтобы не допустить ситуации, когда бумаги на вторичном рынке можно купить дешевле, чем при их первичном размещении. Для этого создается группа маркет-мейкеров - участников торговли; способных поддерживать минимальные спрэды на торгуемые бумаги и предотвращать временную потерю ликвидности, когда рынок находится в стадии низкой конъюнктуры. Такая начальная поддержка бумаг может продолжаться (по законодательству США) а течение максимум 10 дней с начала их официальной продажи. На количество покупаемых таким образом бумаг накладывается ограничение, которое, как правило, содержится в соглашении, заключаемом при формировании эмиссионного синдиката.

Оказание аналитической и информационной поддержки ценных бумаг консультантом-андеррайтером состоит в постоянном отслеживании конъюнктуры рынка, состоянии факторов, влияющих на рынок в целом и на курс данных ценных бумаг.

Необходимо заметить, что указанные этапы не обязательны для исполнения каждым андеррайтером. Выполнение тех или иных этапов оговаривается в зависимости от потребности в их исполнении деятельности.

3.2 Реструктуризация бизнеса через слияния и поглощенияВ рыночной экономике у хозяйствующих субъектов время от времени возникают кризисные ситуации, связанные с несоответствием размера и/или структуры компании требованиям рынка. Услуги по слияниям и поглощениям включают поиск компании для покупки (либо продажи) за счет конкретной фирмы, которая хочет нарастить балансовую мощь или осуществить стратегию роста. Получив официальное поручение на приобретение (реализацию), инвестиционный банк проводит необходимые переговоры, юридически оформляет сделку и часто даже финансирует ее. Он может получить в ней долю, но обычно ограничивается комиссией, которая состоит из фиксированной части и переменной, выплачиваемой лишь в случае успеха. Нередко стороны договариваются лишь о твердом минимуме при успешной трансакции, чтобы гарантировать инвестиционному банку доход в случае, если цена продажи нулевая или очень низкая из-за больших долгов и покупатель довольствуется только получением пассивов.

В этом случае владельцы данного бизнеса могут принять решение об уходе с определенного рынка либо о соединении своего капитала с другим капиталом; либо они захотят купить компанию, которая или является их конкурентом, или производит необходимую им продукцию. Для того чтобы поглотить чужую компанию, в большинстве случаев требуется купить контрольный пакет ее акций. Поскольку на таких операциях в основном специализируются инвестиционные банки, клиенты обращаются именно к ним.

Однако, деятельность по покупке/продаже отдельных компаний не тождественна слияниям и поглощениям. Деятельность классического инвестиционного банка в сфере слияний и поглощений может быть подразделена на следующие составляющие:

· консалтинговая деятельность по определению оптимального варианта реструктуризации бизнеса;

· привлечение финансовых ресурсов для осуществления слияний и поглощений;

· аккумулирование на рынке крупных пакетов акций по заказу клиента (покупка крупных пакетов), а также продажа крупных пакетов;

· реструктуризация отдельной компании и продажа ее частей;

· выработка и осуществление эффективной защиты клиента от поглощения.

Для успешного осуществления подобного вида деятельности инвестиционному банку необходимо обладать значительным свободным капиталом. Так, например, когда компания Texas Utilities объявила о намерении купить контрольный пакет акций компании Energy Group, известный американский инвестиционный банк Merrill Lynch не ограничился только предоставлением консультаций и разработкой детального плана сделки, но и ссудил покупателю 2 млдр. долларов из собственного капитала.

В российской экономической практике можно выделить ряд характерных операций по переходу контроля над компаниями. Большинство российских компаний были образованы в процессе акционирования и приватизации. Приватизация ряда компаний происходила путем их выделения из определенных государственных структур и их возмездной передачи в состав частных структур. Данный факт позволяет рассматривать приобретение компаний в процессе приватизации как полноценный элемент стратегии слияний и поглощений, продолжающий иметь большое значение в современных российских условиях. В соответствии с российской моделью существовало три варианта приватизации.

Согласно первому варианту трудовому коллективу безвозмездно передавалось 25% привилегированных акций предприятия. Трудовой коллектив также имел возможность приобрести на льготных условиях 10% обыкновенных акций. Администрация имела право на безвозмездное приобретение 5% обыкновенных акций. 29% обыкновенных акций продавалось на ваучерных аукционах, а оставшийся 31% реализовывался на денежных аукционах и инвестиционных конкурсах.

По второму варианту приватизации преимущественное положение имел трудовой коллектив, которому на льготных условиях продавался 51% обыкновенных акций, 29% продавалось на ваучерных аукционах, 20% реализовывалось на денежных аукционах и инвестиционных конкурсах. Третий вариант приватизации предусматривал продажу 20% обыкновенных акций группе работников предприятия, которые взяли на себя ответственность за реорганизацию предприятия. Еще 20% акций продавалось на льготных условиях всему трудовому коллективу. 29% акций продавалось на ваучерных аукционах, а оставшийся 31% реализовывался на денежных аукционах и инвестиционных конкурсах как в первом варианте. По первому варианту было приватизировано 24% крупных предприятий, по второму — 75%, по третьему — 1%9. Такое распределение объясняется тем фактом, что решение о выборе варианта приватизации принималось трудовыми коллективами, получавшими наибольшие льготы именно при втором варианте.

Характерным видом сделок по переходу корпоративного контроля можно назвать участие в денежных аукционах и инвестиционных конкурсах, по существу мало отличающихся друг от друга из-за ряда льгот, позволяющих избежать выполнения инвестиционных условий, и участие в ваучерной приватизации при условии концентрации определенной суммы ваучерных чеков. Определенными направлениями развития данного вида сделок в будущем можно считать приобретение крупных пакетов акций на аукционах, спецаукционах, что закреплено новой редакцией закона «О приватизации», предусматривающем также размещение производных ценных бумаг, принадлежащих государству, на западных рынках.

Другим видом сделок, характерным для России, можно считать аккумулирование долгов поглощаемой компании и конвертация их в акции компании в процессе банкротства. При проведении процедуры банкротства возможно подписание мирового соглашения, по которому кредитор получает свой долг акциями предприятия. При определенной заинтересованности в поглощении компании достаточно легко возбудить процедуру банкротства, учитывая значительную обремененность большинства российских компаний долгами, а затем конвертировать долги в акции. В соответствии со ст. 3 и 5 Закона «О несостоятельности (банкротстве)» от 8 января 1998 года основанием для подачи заявления в арбитражный суд о признании предприятия-должника банкротом считается неоплата в течение трех месяцев денежных обязательств в размере, превышающем 500 минимальных размеров оплаты труда (МРОТ). Для избежания банкротства многие компании готовы продать имеющиеся в их собственности контрольные пакеты акций других предприятий либо заключить мировое соглашение.

В основе российской экономики на современном этапе лежат различные интегрированные групповые объединения компаний (интегрированные корпоративные структуры), которые представляют большой интерес для научного изучения слияний и поглощений, во-первых, поскольку они являются основными субъектами процессов слияний и поглощений, а, во-вторых, образование групповых объединений имеет свою внутреннюю логику, которая диктует большинство процессов поглощения, происходящих в России.

Механизм слияний и поглощений компаний

Для того, чтобы слияние или поглощение прошло успешно, необходимо:

- правильно выбрать организационную форму сделки;

- обеспечить четкое соответствие сделки антимонопольному законодательству;

- иметь достаточно финансовых ресурсов для объединения;

- в случае слияния быстро и мирно решить вопрос “кто главный”;

- максимально быстро включить в процесс слияния не только высший, но и средний управленческий персонал.

Возможны следующие организационные формы слияний и поглощений компаний:

- объединение двух или нескольких компаний, которое предполагает, что одна из участниц сделки принимает на свой баланс все активы и все обязательства другой компании. Для применения такой формы необходимо добиться одобрения сделки не менее, чем 50% акционеров компаний, которые участвуют в сделке (уставы корпораций и законы иногда устанавливают более высокую долю голосов, необходимых для одобрения сделки);

- объединение двух или нескольких компаний, которое предполагает, что создается новое юридическое лицо, которое принимает на свой баланс все активы и все обязательства объединяемых компаний. Для применения такой формы, также как и для предыдущей, необходимо добиться одобрения сделки не менее, чем 50% акционеров объединяемых компаний;

- покупка акций компании либо с оплатой в денежной форме, либо в обмен на акции или иные ценные бумаги поглощающей компании. В этом случае инициатор сделки может вести переговоры с акционерами интересующей его компании на индивидуальной основе. Одобрение и поддержка сделки менеджерами поглощаемой компании в этом случае не обязательны;

- покупка некоторых или всех активов компании. При этой организационной форме в отличие от предыдущей необходима передача прав собственности на активы, и деньги должны быть выплачены самой компании как хозяйственной единице, а не непосредственно ее акционерам.

Сделки по слиянию и поглощению компаний могут быть осуществлены следующим образом:

- компания Х покупает активы компании У с оплатой в денежной форме;

- компания Х покупает активы компании У с оплатой ценными бумагами, выпущенными компанией-покупателем;

- компания Х может купить контрольный пакет акций компании У, став при этом холдингом для компании У, которая продолжает функционировать как самостоятельная единица;

- проведение слияния компании Х и компании У на основе обмена акциями между ними;

- компания Х сливается с компанией У и в результате образуется новая компания Z. Акционеры компаний Х и У в определенной пропорции обменивают свои акции на акции компании Z.

Для того, чтобы слияние прошло успешно, еще при его планировании необходимо учесть требования антимонопольного законодательства. Все крупные слияния и поглощения подвергаются контролю уже на самых ранних этапах. В США, например, и Министерство юстиции, и Федеральная торговая комиссия наделены правом требовать постановления суда, приостанавливающего слияние. Правда, за последние годы на основе антимонопольного законодательства было отменено всего несколько сделок по слиянию, но такая угроза существует постоянно.

Поглощение компании может оказаться сделкой как подлежащей налогообложению, так и освобожденной от налогов. Если акционеры поглощаемой компании рассматриваются налоговыми органами как продавцы акций, то они должны платить налог на приращение капитала. Если же акционеров поглощаемой компании рассматривают как лиц, обменивающих старые акции на такие же новые, то ни прирост, ни потери капитала в этом варианте не принимаются во внимание.

Налоговый статус данной сделки оказывает влияние и на величину налогов, которые компания платит уже после поглощения. При признании сделки налогооблагаемой происходит переоценка активов присоединенной компании, и возникающее повышение или понижение их стоимости рассматривается как прибыль или убыток, подлежащие налогообложению. В случае признания самой сделки не подлежащей налогообложению объединенная компания рассматривается так, как если бы обе слившиеся компании существовали вместе вечно, поэтому сама сделка уже ничего не меняет в применении к ним налогового механизма.

Основные мотивы слияния и поглощений компаний

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияний и поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений.

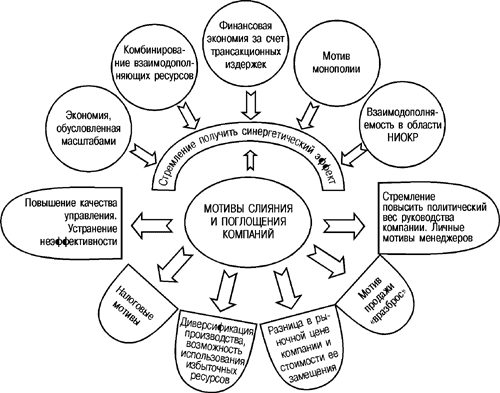

Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияний и поглощений компаний (рис. 2).

Получение синергетического эффекта. Основная причина реструктуризации компаний в виде слияний и поглощений кроется в стремлении получить и усилить синергетический эффект, т.е. взаимодополняющее действие активов двух или нескольких предприятий, совокупный результат которого намного превышает сумму результатов отдельных действий этих компаний. Синергетический эффект в данном случае может возникнуть благодаря:

- экономии, обусловленной масштабами деятельности;

- комбинирования взаимодополняющих ресурсов;

- финансовой экономии за счет снижения трансакционных издержек;

- возросшей рыночной мощи из-за снижения конкуренции (мотив монополии);

- взаимодополняемости в области НИОКР.

Рис. 1. Основные мотивы слияний и поглощений компаний.

Экономия, обусловленная масштабами, достигается тогда, когда средняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции. Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы. Однако надо помнить, что существуют определенные пределы увеличения объема производства, при превышении которых издержки на производство могут существенно возрасти, что приведет к падению рентабельности производства.

Слияния и поглощения компаний могут порой обеспечивать экономию, полученную за счет централизации маркетинга, например, через объединение усилий и придание гибкости сбыту, возможности предлагать дистрибьюторам более широкий ассортимент продуктов, использовать общие рекламные материалы.

Получение экономии, обусловленной масштабами деятельности, особенно характерно для горизонтальных слияний. Но и при образовании конгломератов порой возможно ее достижение. В этом случае добиваются экономии, обусловленной масштабами, за счет устранения дублирования функций различных работников, централизации ряда услуг, таких как бухгалтерский учет, финансовый контроль, делопроизводство, повышение квалификации персонала и общее стратегическое управление компанией.

Но при этом необходимо отметить, что интегрировать поглощаемую компанию в действующую структуру обычно чрезвычайно сложно. Поэтому некоторые компании после слияния продолжают функционировать как совокупность отдельных и иногда даже конкурирующих подразделений, имеющих разную производственную инфраструктуру, научно-исследовательские и маркетинговые службы. Даже экономия за счет централизации отдельных функций управления может оказаться недостижимой. Сложная структура корпорации, прежде всего, конгломератного типа, наоборот, способна привести к увеличению численности административно-управленческого персонала.

Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Каждая из них имеет то, что необходимо для другой, и поэтому их слияние может оказаться эффективным. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, что ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Слияния, с целью получить взаимодополняющие ресурсы, характерны как для крупных фирм, так и для малых предприятий. Зачастую объектом поглощения со стороны крупных компаний становятся малые предприятия, так как они способны обеспечивать недостающие компоненты для их успешного функционирования. Малые предприятия создают подчас уникальные продукты, но испытывают недостаток в производственных, технических и сбытовых структурах для организации крупномасштабного производства и реализации этих продуктов. Крупные компании, чаще всего, сами в состоянии создать необходимые им компоненты, но можно гораздо дешевле и быстрее получить к ним доступ, осуществив слияние с компанией, которая их уже производит.

Мотив монополии. Порой при слиянии, прежде всего, горизонтального типа, решающую роль играет (гласно или негласно) стремление достичь или усилить свое монопольное положение. Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию: цены из-за конкуренции могут быть снижены настолько, что каждый из производителей получает минимальную прибыль. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери.

Выгоды от слияния могут быть получены в связи с экономией на дорогостоящих работах по разработке новых технологий и созданию новых видов продукции, а также на инвестициях в новые технологии и новые продукты. Одна фирма может иметь выдающихся исследователей, инженеров, программистов и т.д., но не обладать соответствующими производственными мощностями, сетью реализации, необходимыми для извлечения выгоды от новых продуктов, которые ими разрабатывались. Другая компания может иметь превосходные каналы сбыта, но ее работники лишены необходимого творческого потенциала. Вместе же обе компании способны плодотворно функционировать. Через слияния могут быть также соединены передовые научные идеи и денежные средства, необходимые для их реализации.

Молодые передовые в технологическом отношении отрасли, связанные с производством и использованием наукоемкой продукции, технологических новинок, сверхсложной техники, становятся главной сферой интересов слияний.

Повышение качества управления. Устранение неэффективности. Слияния и поглощения компаний могут ставить своей целью достижение дифференцированной эффективности, означающей, что управление активами одной из фирм было неэффективным, а после слияния активы корпорации станут более эффективно управляемыми.

При желании всегда можно найти компании, в которых возможности снижения затрат и повышения объемов продаж и прибыли остаются не до конца использованными, компании, страдающие от недостатка таланта или мотивации руководителей, т.е. компании, имеющие неэффективный аппарат управления. Такие компании становятся естественными кандидатами на поглощение со стороны фирм, имеющих более эффективные системы управления. В некоторых случаях “более эффективное управление” может означать просто необходимость болезненного сокращения персонала или реорганизации деятельности компании.

Практика подтверждает, что объектами поглощений, как правило, оказываются компании с невысокими экономическими показателями. Исследования показывают, что в поглощенных компаниях фактические нормы доходности были относительно низкими в течение нескольких лет до их присоединения к другим фирмам.

Безусловно, слияния и поглощения не следует считать единственно возможным средством совершенствования методов управления. Конечно, если реструктуризация позволит повысить качество управления, то это само по себе достаточно веский аргумент в ее пользу. Однако, порой можно переоценить свои возможности управлять более сложной организацией и иметь дело с незнакомыми технологиями и рынками. Тем не менее в некоторых ситуациях именно эти процедуры представляют собой наиболее простой и рациональный способ повышения качества управления. Ведь менеджеры, конечно же, не станут принимать решения об увольнении или понижении в должности самих себя за неэффективное управление, а акционеры крупных корпораций не всегда имеют возможность непосредственно влиять на решение вопросов о том, кто и как именно будет управлять корпорацией.

Налоговые мотивы. Действующее налоговое законодательство стимулирует порой слияния и поглощения, результатами которых являются снижение налогов или получение налоговых льгот. Например, высокоприбыльная фирма, несущая высокую налоговую нагрузку, может приобрести компанию с большими налоговыми льготами, которые будут использованы для созданной корпорации в целом.

У компании может иметься потенциальная возможность экономить на налоговых платежах в бюджет благодаря налоговым льготам, но уровень ее прибылей недостаточен, чтобы реально воспользоваться этим преимуществом.

Иногда после банкротства и соответствующей реорганизации компания может воспользоваться правом переноса понесенных ею убытков на облагаемую налогом прибыль будущих периодов. Правда, слияния, предпринятые исключительно ради этих целей, Налоговая служба США, например, расценивает как сомнительные, и применительно к ним принцип переноса убытков может быть отменен.

Диверсификация производства. Возможность использования избыточных ресурсов. Очень часто причиной слияний и поглощений является диверсификация в другие виды бизнеса. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

Мотивом для слияния может стать появление у компании временно свободных ресурсов. Допустим, она действует в отрасли, находящейся в стадии зрелости. Компания создает крупные потоки денежных средств, но располагает незначительным выбором привлекательных инвестиционных возможностей. Поэтому часто подобные компании используют образовавшиеся излишки денежных средств для проведения слияний. В противном случае они сами могут стать объектом поглощения другими фирмами, которые найдут применение избыточным денежным средствам.

Этот мотив связан с надеждами на изменение структуры рынков или отраслей, с ориентацией на доступ к новым важным ресурсам и технологиям.

Разница в рыночной цене компании и стоимости ее замещения. Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании (компании-мишени) значительно меньше стоимости замены ее активов.

Разница в рыночной цене компании и стоимости ее замещения возникает из-за несовпадения рыночной и балансовой стоимости приобретаемой фирмы. Рыночная стоимость фирмы базируется на ее способности приносить доходы, чем и определяется экономическая ценность ее активов. Если говорить о справедливой оценке, то именно рыночная, а не балансовая стоимость будет отражать экономическую ценность ее активов, а, как показывает практика, рыночная стоимость очень часто оказывается меньше балансовой (инфляция, моральный и физический износ и т.п.).

Разница между ликвидационной и текущей рыночной стоимостью (продажа “вразброс”). Иначе этот мотив можно сформулировать следующим образом: возможность “дешево купить и дорого продать”. Нередко ликвидационная стоимость компании выше ее текущей рыночной стоимости. В этом случае фирма, даже при условии приобретения ее по цене несколько выше текущей рыночной стоимости, в дальнейшем может быть продана “вразброс”, по частям, с получением продавцом значительного дохода (если активы фирмы могут быть использованы более эффективно при их продаже по частям другим компаниям, имеет место подобие синергии и синергетического эффекта). В целом если придерживаться точки зрения целесообразности, то ликвидация должна иметь место тогда, когда экономические приобретения перевешивают экономические потери.

Личные мотивы менеджеров. Стремление увеличить политический вес руководства компании. Безусловно, что деловые решения относительно слияния и поглощения компаний основываются на экономической целесообразности. Однако есть примеры, когда подобные решения базируются скорее на личных мотивах управляющих, чем на экономическом анализе. Это связано с тем, что руководители компаний любят власть и претендуют на большую оплату труда, а границы власти и заработная плата находятся в определенной связи с размерами корпорации. Так, стремлению к увеличению масштабов компаний способствовало применение опционов как средства долгосрочного поощрения. Эти опционы составляли значительную часть оплаты менеджеров и были привязаны к стоимости капитала руководимой ими компании. В связи с этим существуют прямые стимулы использовать прибыль на приобретение все новых активов в любых сферах бизнеса.

Иногда причиной слияния компаний является самоуверенность руководителей, считающих, что предполагаемая сделка совершенна. Они проникаются азартом охоты, на которой добыча должна быть настигнута любой ценой. В итоге такие покупатели очень дорого платят за свои приобретения.

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния для российских компаний представляют собой один из немногих способов противостояния экспансии на российский рынок более мощных западных конкурентов.

Инвестиционные банки Goldman Sachs Group Inc. и Morgan Stanley остались по итогам 2003 года мировыми лидерами по объему сделок по слиянию и поглощению. Крупнейшей сделкой по итогам года стала покупка за $48 млрд. Bank of America Corp. компании FleetBoston Financial Corp.

Объем сделок по слиянию по итогам 2003 года составил $1,18 трлн, что на 4,7% больше чем в 2002 году. Goldman (объем сделок $314 млрд) и Morgan Stanley ($225 млрд) заняли 1-е и 2-е места среди консультантов по сделкам и лидируют на рынке с 2001 года. Таким образом, на долю Goldman приходится 26.7% рынка против 25.1% в прошлом году, Morgan Stanley увеличил свою долю до 19.1% против 17.1% в 2002 году.

Прошлый (2005 год) год был отмечен рядом крупнейших сделок в истории Российской Федерации. Объем российского рынка слияний и поглощений в 2005 году в стоимостном выражении превысил $56 млрд. При том, что в 2004 году этот объем был оценен в $26.9 млрд. Таким образом, можно констатировать более чем двукратный рост. При этом количество сделок, завершенных в 2005 году, превышает 1300 шт., что, однако, не на много больше показателей 2004 года - 1190 сделок. Это означает, что средняя цена сделки в 2005 году выросла до $56.7 млн. по сравнению с $24.8 млн. в 2004 году. В рамках общего объема сделок M&A в России на приобретения российскими компаниями иностранных пришлось $6.4 млрд. (70 сделок). Тогда как сделки, в которых покупателем российских активов выступали иностранные компании, составили $6.9 млрд. (135).

3.3 Брокерские услугиИнвестиционные банки предоставляют своим клиентам брокерские услуги по самому широкому спектру финансовых инструментов. Кроме традиционных брокерских услуг по покупке/продаже ценных бумаг за счет и по поручению клиентов, они могут предложить клиентам совершать сделки “на марже”, сделки типа “своп” и другие. У крупных банков брокерские услуги приносят сравнительно небольшую долю общего дохода. Это связано с высоким уровнем конкуренции в данной сфере финансовых услуг.

О высокой конкуренции в данном секторе финансового бизнеса говорит хотя бы тот факт, на пороге 2000-го года крупнейшие инвестиционные банки объявляют о своих проектах по организации торговли акциями и облигациями через интернет. Банкиры, еще несколько лет назад смеявшиеся над возможностями “всемирной паутины”, теперь прикладывают все усилия к завоеванию стратегических плацдармов на интернет-поле. Первым, из наиболее известных инвестиционных банков, на рынок брокерских услуг в интернет вышел Merrill Lynch в июне 1999 года. А уже в декабре три крупнейших дилера на американском рынке облигаций, ведущих непримиримую конкуренцию на “реальном” рынке, объединились в интернете – Goldman Sachs, Morgan Stanley Dean Witter и Salomon Smith Barney создали сайт, на котором содержится аналитическая информация и данные о ходе торгов облигациями. Все эти интернет проекты организуются с целью дальнейшего снижения издержек и предоставления еще более широкого спектра услуг уже имеющимся клиентам, и привлечения новых, для которых стандартные “телефонные” брокерские услуги были слишком дороги.

Несмотря на низкую рентабельность подобных операций, оказание инвестиционным банком высококачественных и доступных по цене брокерских услуг – это первый шаг к привлечению нового клиента, который в дальнейшем может перейти от потребления брокерских услуг к услугам по доверительному управлению портфелем ценных бумаг, более прибыльным для банка.

3.4 Услуги по управлению портфелямиКлиент инвестиционного банка, обладающий определенным количеством свободных финансовых ресурсов, имеет возможность разместить их на финансовом рынке. Он может сделать это самостоятельно, обращаясь к инвестиционному банку как к брокеру и, используя его рекомендации, а может и доверить размещение и последующее управление своими ресурсами инвестиционному банку. В последнем случае инвестиционный банк не просто продает или покупает ценные бумаги или другие финансовые активы по поручению клиента (что имеет место при осуществлении брокерских операций), а распоряжается финансовыми ресурсами по своему усмотрению, преследуя цель максимизировать доход клиента.

Существует две основные формы управления активами клиентов. В первом случае финансовые ресурсы клиента помещаются на его персональный счет в инвестиционном банке, и банк формирует индивидуальный портфель ценных бумаг, который максимально точно отвечает потребностям клиента. Следует иметь в виду, что активы на таком счете должны быть достаточно большими (несколько сотен тысяч долларов), иначе нельзя будет составить диверсифицированный портфель и эффективность от управления таким счетом будет невысокой. Поэтому, большее распространение получила форма управления с использованием различного рода инвестиционных фондов.

Как правило, крупный инвестиционный банк управляет большим количеством инвестиционных фондов, которые различаются:

· по целям инвестирования (фонды роста, фонды дохода и др.);

· по направлениям инвестиций (фонды денежного рынка, фонды акций, фонды облигаций);

· по способам взаимодействия с инвесторами (открытые, закрытые и интервальные фонды);

· по формам организации (акционерные фонды, паевые фонды, трасты и др.) и другим параметрам.

Каждый фонд является портфелем финансовых инструментов, управление которым и осуществляет инвестиционный банк. Обычно, инвестиционные банки устанавливают минимальные требования к сумме вложений в такие фонды на уровне нескольких сотен долларов, что является доступной суммой практически для каждого.

Кроме того, инвестбанки совершают операции с недвижимостью. При этом они могут выступают в качестве трейдера или инвестора, страховщика или брокера, организатора переговоров или кредитора.

Как уже отмечалось, в ходе дерегулирования финансовой сферы на Западе были демонтированы многие барьеры между коммерческими и инвестиционными банками, паевыми фондами и страховыми компаниями. Деловые банки активно вторгались (напрямую и через филиалы) на розничный рынок банковских услуг — потребительский кредит, ссуды под недвижимость, лизинг. Коммерческие банки столь же активно практикуют финансовый инжиниринг, в том числе через покупку финансовых институтов.

Подобно коммерческим инвестиционные банкиры значительно расширили забалансовые операции (гарантии, поручительство, траст). У многих комиссионные доходы значительно превышают процентные, что как тенденция просматривается во всем мире, включая Россию. По примеру финансовых компаний инвестиционные институты широко предлагают консультирование (особенно по налогам, инвестированию, управлению), посредничество, операции по поручению и за счет третьих лиц.

Экспансия инвестиционных банков распространилась и на страхование. К этому их подталкивает необходимость хеджировать риски на фондовом, валютном, инвестиционном, кредитном и товарном рынках, а также стремление получить на управление ресурсы, портфель инструментов страхования — капитализацию, комиссионные за размещение и часть прибыли от управления фондами. Страховые компании тоже не отказываются от подобной кооперации, надеясь на большие контракты с крупными клиентами.

3.5 Депозитарно-кастодиальные услугиКлассический инвестиционный банк также предоставляет своим клиентам услуги по хранению, опеке, попечительству и учету ценных бумаг клиентов. В большинстве своем такие услуги оказываются в комплексе с брокерскими. Клиенты чаще всего предпочитают хранить бумаги у брокера, что минимизировать затраты времени на расчеты по сделкам. Инвестбанк как депозитарий-кастодиан обязан уметь осуществлять на основе всесторонней информированности о качестве ценных бумаг:

· хранение и ведение счетов ценных бумаг клиентов в любой стране в строгом соответствии с заключенными с ними договорами и их распоряжениями, а также законодательными и нормативными требованиями как в стране, где осуществляется хранение ценных бумаг, так и в странах, где юридически зарегистрирован банк и биржа, совершающая торги с бумагами клиентов;

· проверку подлинности распоряжений (подписи и печати) клиентов на проведение операций с их активами;

· своевременное, точное и полное отражение распоряжений клиента на проведение операций в системе учета, голосование по доверенности;

· своевременное проведение расчетов при исполнении сделок, совершаемых клиентами (как по ценным бумагам, так и по денежным средствам);

· своевременную сверку и устранение разницы в позициях по ценным бумагам клиента в системах внутреннего учета банка, реестродержателей, депозитариев, бэк-офисов клиентов;

· своевременный и точный учет доходов по ценным бумагам клиентов, содействие в освобождении от налогов, возврат налогов;

· своевременный сбор и распределение доходов по ценным бумагам клиентов, изменение структуры их капитала;

· своевременное и точное информирование клиентов о корпоративных действиях эмитентов и выполнение связанных с ними распоряжений клиентов, обеспечение конфиденциальности сведений о клиентах;

· своевременное и точное исполнение корпоративных действий эмитентов, соответствующее оформление бухгалтерской и финансовой отчетности;

· оценку, правильный расчет (или контроль за правильностью расчета) стоимости инвестиционного портфеля и рисков;

· обеспечение защищенности, а также полноты и точности информации, направляемой клиенту;

· ведение ежедневного и точного учета фактов обременения ценных бумаг клиентов.

3.6 Аналитические исследования и предоставление рекомендаций клиентам

Предоставление клиенту рекомендаций чаще всего нельзя рассматривать как отдельный вид деятельности. В большинстве случаев предоставление рекомендаций присутствует в качестве составной части таких услуг, как привлечение финансовых средств, реструктуризация бизнеса через слияния и поглощения, брокерские услуги, управление портфелем. Клиент наибольшим образом заинтересован в рекомендациях инвестиционного банка при обращении к нему как брокеру. В этом случае брокер рекомендует клиенту, какие ценные бумаги имеет смысл покупать и какие продавать, предоставляет аналитические обзоры по рынку, осуществляет детальное исследование потенциального объекта инвестиций.

Нужно отметить, что этот вид деятельности сам по себе, как правило, не приносит прибыли. Напротив, это направление становиться одним из наиболее затратных в инвестиционных банках. Тем не менее, на содержание своих исследовательских отделов банки тратят огромные деньги. Существуют, по крайней мере, две причины такой “любви” к исследовательской деятельности. Во-первых, исследования и рекомендации, предоставляемые клиентам, являются своеобразным “лицом” инвестиционного банка, характеризуют его возможности, указывают на качество услуг этого банка. Лучший способ привлечь клиента – предоставление ему исследований, рекомендаций, оценок рынка, прогнозов. Во-вторых, качественная исследовательская работа лежит в основе успешной деятельности по управлению инвестициями, привлечению финансирования. Чем выше качество аналитической работы в инвестиционном банке, тем крупнее привлекаемые финансовые ресурсы, условия их привлечения – выгоднее, а управление этими активами – выгоднее.

Все инвестиционные банки США стараются действовать как гигантские финансовые супермаркеты, где любому клиенту (как потенциальному потребителю или поставщику ликвидности) предлагается широкая гамма активных и пассивных операций. Фактически только инвестиционные институты располагают самыми крупными и легко мобилизуемыми ресурсами, наилучшим положением на рынке, включая западноевропейский, где некоторые не имеют конкурентов.

Инвестиционные банки в США могут быть различных категорий. Скажем, выступать для своей клиентуры просто депозитарием, работать только на биржевом и розничном рынке. Такие банки могут принадлежать к одной из пяти групп. Например, действовать как общенациональный институт на всех финансовых рынках в каждом регионе Соединенных Штатов. Либо работать как крупная корпорация, которая специализируется на андеррайтинге и фондовой торговле, но не в национальных масштабах. Либо выступать в качестве обычного трейдера и маркет-мейкера (купля-продажа, реклама ценных бумаг). Либо выполнять функции брокера, чистого посредника, получающего до 75 проц. дохода от комиссий и займов по маргинальному счету (счет клиента у брокера, по которому ценные бумаги можно покупать в кредит, внося только маржу. На счете необходимо иметь определенную сумму. В США маргинальные счета регулируются Федеральной резервной системой. Национальной ассоциацией дилеров по ценным бумагам, биржами). Наконец, инвестиционный банк может ограничиться ролью дилера.

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

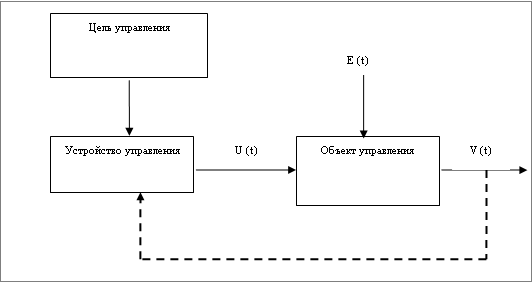

... когда механизм влияния помех на объект управления неизвестен. Рис.2.3 Замкнутая система программного управления Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск ...

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

... . (Денежный, депозитный, банковский) мультипликатор представляет собой величину обратную обязательному резерву. В реальности же количество денег, которыми оперирует Банковская система, уменьшается за счет средств, хранящихся у населения, часто не используются самими банками и тому подобными, следовательно реальный денежный мультипликатор на много меньше теоретического. Его можно подсчитать, если ...

0 комментариев