Навигация

Системи ризик-менеджменту у діяльності банків

3. Системи ризик-менеджменту у діяльності банків

Банкрутство, в економічному сенсі, можна визначити як таке економічне становище суб'єкта господарювання, яке виникло в результаті розвитку та поглиблення кризових явищ, зумовлених зовнішніми та/або внутрішніми факторами, що призвело до системної кризи. При цьому обов'язковою ознакою банкрута є його неплатоспроможність, неможливість здійснення платежів за борговими зобов'язаннями перед кредиторами.

Діагностика банкрутства - це процес завчасного розпізнання суб'єктами банківського регулювання проблемності в діяльності банків на стадії зародження кризи, шляхом здійснення регулярного аналізу їх фінансового стану з отриманням кількісної оцінки схильності банків до банкрутства, а також якісної ідентифікації їх стану на конкретний момент часу з обов'язковою побудовою прогнозу становища в майбутньому.

Удосконалення організаційно-економічного механізму антикризового регулювання банківської системи можна розглядати як комплекс організаційних і економічних елементів, методів, інструментів антикризового регулювання діяльності банків, що забезпечує стабільне і безпечне функціонування банківської системи. Цей механізм містить методичні підходи щодо ранньої діагностики банкрутства банків, організаційні форми групування суб'єктів потенційно зацікавлених у проведенні ранньої діагностики банкрутства банку з визначенням комплексу завдань та взаємозв'язків між групами споживачів результатів діагностики.

З функціональної точки зору рання діагностика банкрутства - це інформаційна система, що включає безперервне спостереження за рівнем проблемності банківської системи, її аналіз, оцінку і прогнозування з метою ухвалення ефективних рішень для забезпечення стійкості банківської системи. З організаційної точки зору рання діагностика банкрутства є системою з певним набором елементів, а саме: мета, об'єкт, предмет, суб'єкт і механізм. Об'єктом ранньої діагностики банкрутства є банки, предметом - ризик потенційного банкрутства (наголос робиться на економічному змісті банкрутства). Суб'єктами ранньої діагностики банкрутства в банківському регулюванні і нагляді виступає Національний банк України, в широкому значенні суб'єктами є державні органи загального управління, органи статистики, саморегулівні організації, банки, вкладники тощо.

Головна мета ранньої діагностики банкрутства - попередження кризових явищ, яка покликана в комплексі вирішити наступні задачі:

•- спостереження за діяльністю банків в контексті кризових явищ;

•- превентивне виявлення проблем в діяльності банків;

•- формування коригуючих заходів регулюючих органів;

•- оцінка результатів прийнятих регулюючими органами заходів.

Як видно з цих функцій, рання діагностика банкрутства повинна бути ефективною координуючою системою забезпечення взаємозв'язку між формуванням інформаційної бази, аналізом, плануванням розвитку банківської системи і банківським регулюванням і наглядом.

Загальними вимогами до організації ранньої діагностики банкрутства банків є:

•-ідентичність бази первинної інформації за окремими блоками і внутрішньоблоковими показниками (наприклад, за окремими комерційними банками) і централізованими даними;

•-дотримання всіх технічних і організаційних параметрів проведення ранньої діагностики банкрутства (щомісячні дані в розрізі певних блоків і щоквартальні аналітичні звіти, зведені піврічні аналітичні записки, тощо);

•-ґрунтування на принцип безперервності, який означає, що робота збору і оцінки інформації повинна проводитися на регулярній основі;

•-доступність висновків і результатів для всіх зацікавлених користувачів інформації про діяльність банків.

Механізм ранньої діагностики банкрутства банків включає задачі, принципи, напрями, методи, показники, нормативне, технічне і інформаційне забезпечення. Система ранньої діагностики банкрутства банків повинна базуватися на таких засадах:

•-орієнтованість на кількісну оцінку схильності банків до банкрутства;

•-своєчасність;

•-оптимальне співвідношення між простотою та складністю методів ранньої діагностики.

З усіх можливих ознак подій, що несприятливо вливають на процес банківської діяльності, найбільше значення мають величина втрат та можливість виникнення загрози кризи.

Необхідність оцінки рівня потенційного банкрутства банків потребує розробки сукупності критеріїв і показників, які давали кількісну характеристику негативним тенденціям, якщо такі проявляються в діяльності банків. З огляду на це, слід визначити основні принципи, які необхідно покласти в основу розробки системи показників, що визначають ступінь загроз банкрутства:

- системність, тобто адекватність у відображенні всіх основних меж і взаємозв'язків процесу розвитку банків.

- обмеження кількості показників, яке підвищує наочність результатів, але й дає можливість прийти до однозначних висновків відносно ризику банкрутства і підвищує оперативність оцінки ситуації при її аналізі.

- особливість показників, тобто облік специфіки банківської діяльності в основних її сферах.

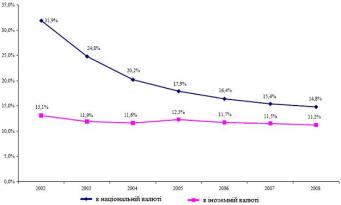

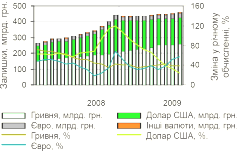

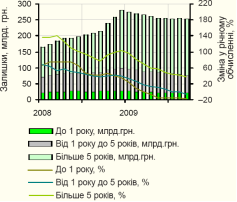

Підводячи підсумок, можна зазначити, що протягом останніх трьох років (2006-2008 рр.) банківська система демонструвала високі темпи зростання, ефективно розподіляла фінансові ресурси та досягла високого показника прибутковості, що сприяло підтриманню фінансової стабільності в Україні. Нажаль, на сьогоднішній день в період кризи існує цілий ряд ризиків та загроз стійкості фінансової системи. Серед найбільш актуальних можна виділити:

•- значну залежність економіки України від зовнішньоекономічної кон'юнктури;

•- посилення інфляційних очікувань населення;

•- збільшення валютних дисбалансів банківської системи;

•- зростання високими темпами заборгованості за кредитами, в тому числі споживчого характеру, що може негативно вплинути на якість кредитного портфелю банківської системи;

•- можливість обвалу цін на ринку нерухомості.

Висновок

На сучасному етапі розвитку економіки процеси реорганізації є дуже актуальними. Різні форми реорганізації дають змогу не тільки укрупнити бізнес, але і укріпити свої позиції на українському банківському ринку.

Враховуючи вищенаведене, стратегічною метою реорганізації комерційних банків є підвищення надійності і стійкості банківської системи України й окремих комерційних банків, забезпечення капіталізації банківської системи та стабільної роботи платіжної системи, захист інтересів кредиторів і вкладників, покращання фінансового стану комерційних банків.

Аналіз сучасного стану реорганізації банків свідчить, що вітчизняна практика потребує чіткішого законодавчого та нормативно-інструктивного забезпечення, оскільки ці процеси мають багато нюансів, а законодавство є змінним і суперечливим.

Отже, реструктуризація та реорганізація комерційних банків розглядається як один із напрямів підтримки стабільності банківської системи та нарощування її потенціалу. Враховуючи, що становлення банківської системи України відбувається у складних макроекономічних умовах, не позбавлених ознак періодичної економічної кризи в Україні та світової фінансової кризи, особливого значення набуває створення динамічної, гнучкої банківської системи, яка б завчасно реагувала на негативні зміни в макроекономічному середовищі країни і в світовій фінансовій системі. Ефективне використання основних форм реструктуризації банківського сектора є запорукою зростання ефективності роботи банківської установи. Мобілізація внутрішніх резервів за рахунок зростання ефективності банківської діяльності та продуктивності праці і збільшення на цій основі прибутку стануть основним джерелом підвищення рівня капіталізації банківської системи.

Список використаної літератури

1. Вощило М. Основи управління ризиками у банківській справі// Вісник Національного банку України.-2001.- №12.- с. 51-52

2. Горя чек І. Види банківських ризиків та управління ними// Економіка. Фінанси. Право.-2000.- №8.- с. 36-38

3. Егоров В.А. Система управления рисками в банке// Финансы.- 2003.- №9.- с. 78

4. Коршикова Т. Контроль та управління ризиками в кредитній діяльності банків// Вісник Національного банку України.-2003.- №1.- с. 24-25

5. Организация системы управления рисками в банке// Бухгалтерия и банки.-2001.- №3.- с. 17-25

6. Пернарівський О. Аналіз, оцінка та способи зниження банківських ризиків// Вісник Національного банку України.-2004.- №4.- с. 44-48

7. Романенко Л. Ризики у банківській діяльності/ Л. Романенко, А. Коротеєва// Фінанси України.-2003.- №5.- с. 121-127

8. Тичина В. Впровадження системи управління ризиками в банку/ В. Тичина, О. Задніпровська// Вісник Національного банку України.-2004.-№8.- с. 18-22

9. Банківські операції: Підручник /під ред. О.А. Мороза. - К.: КНЕУ, 2002. - 476 с.

10. Васюренко О.В. Банківські операції: Навчальний посібник - К.: Знання, 2000. - 243 с.

11. Волошин И.В. Оценка банковских рисков: новые подходы. - К.: Ника-Центр; Эльга, 2004. - 216 c

12. Горячек І. Система своєчасного застереження проблем у діяльності банків // Вісник Національного банку України. - 2004. - №6. - С. 27-29

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

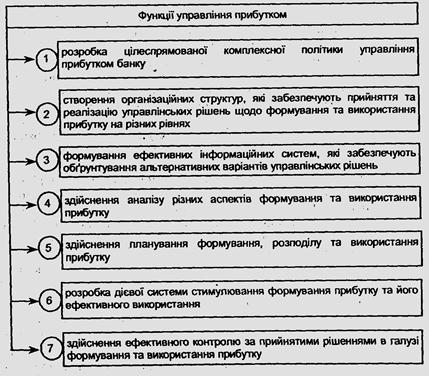

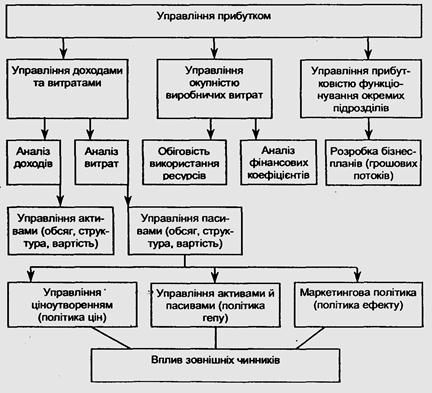

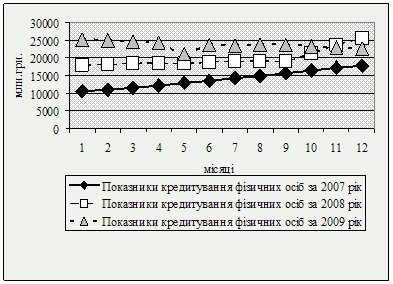

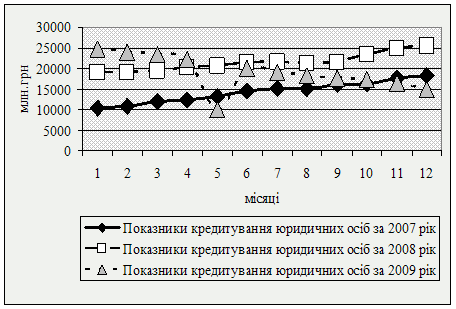

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

... наявний ризик неповерненості позики, що в свою чергу вже виключає отримання прибутку від даної операції. Тому необхідно зважувати всі ризики [57]. Провівши детальний аналіз кредитної діяльності ПАТ «Райффайзен Банк Аваль» можна виділити ряд недоліків, а саме: – недостатня диверсифікація кредитних вкладень; – збільшення суми зважених класифікованих позик; – занадто ризикова кредитна ...

... ’язання тих чи інших типових проблем. У конкретних умовах роботи комерційного банку, з врахуванням особливостей фінансово-господарської діяльності його клієнтів (позичальників), набір і зміст правил банківського кредитування змінюються. Ці правила в основному і головному визначають стандартні вимоги та орієнтири для кредитних працівників банку. Йдеться про чітке структурування, систематизацію, ...

0 комментариев