Навигация

Розрахунки за зборами на обов’язкове соціальне страхування на випадок безробіття

2.2 Розрахунки за зборами на обов’язкове соціальне страхування на випадок безробіття

Із набранням чинності Закону України “Про загальнообов’язкове державне соціальне страхування на випадок безробіття” від 2 березня 2000 року №1533-III (далі Закон про страхування на випадок безробіття), зі змінами і доповненнями, внесеними Законом про ставки, змінено порядок соціального страхування фізичних осіб на випадок безробіття.

Перш за все слід звернути увагу на те, що з 1 січня 2001 року сплачується не збір на обов’язкове соціальне страхування на випадок безробіття (далі Закон про збір), який відповідно до статті 14 Закону України “Про систему оподаткування” належав до числа загальнообов’язкових державних зборів, а страхові внески до Фонду загальнообов’язкового державного соціального страхування України на випадок безробіття (далі - Фонду), який виступає страховиком і є цільовим централізованим страховим фондом, некомерційною самоврядною організацією. Кошти Фонду не включається до складу Державного бюджету України, а усі застраховані особи є членами Фонду (стаття 8 Закону про страхування на випадок безробіття). Крім того, як було вказано у листі №ДУ- 05-218, внески на загальнообов’язкове державне соціальне страхування на випадок безробіття не входять до системи оподаткування і не є одним із видів зборів, які визначені Законом України “Про систему оподаткування”.

Перелік платників внесків встановлений статтею 4 Закону про страхування на випадок безробіття. Ними стали:

1) роботодавці:

- власники підприємства, установи, організації або уповноважені ними органи та фізичні особи, які використовують найману працю;

- власники розташованого в Україні іноземного підприємства, установи, організації (у тому числі міжнародної), філії або представництва, які використовують працю найманих працівників, якщо інакше не передбачено міжнародними договорами України, згода на обов’язковість яких надана Верховною радою України;

2) наймані працівники:

- фізичні особи, які працюють за трудовим договором (контрактом) на підприємстві, в установі та організації або у фізичної особи;

3) особи, які беруть участь у страхуванні на добровільних засадах (матимуть право на матеріальне забезпечення на випадок безробіття за умови сплати страхових внесків:

- особи, які забезпечують себе роботою самостійно (члени творчих спілок, творчі працівники, які не є членами творчих спілок;

- фізичні особи, які виконують роботи (послуги) згідно з цивільно-правовими угодами;

- громадяни України, які працюють за межами України та не застраховані в системі соціального страхування на випадок безробіття країни, в якій вони перебувають, якщо інакше не передбачено міжнародним договором України, згода на обов’язковість якого надана Верховною Радою України;

- фізичні особи - суб’єкти підприємницької діяльності, які не використовують найману працю.

Порівняно з чинним раніше порядком на сьогодні не є платниками страхових внесків філії, відділення та інші відокремлені підрозділи суб’єктів підприємницької діяльності, установ та організацій. Разом з тим у листі № ДУ-05-218 вказується, що це стосується лише філії, які не мають статусу юридичного органу, власних розрахункових рахунків, а нарахування і виплата заробітної плати проводиться централізовано з розрахункового рахунку підприємства (установи, організації), яким вони підпорядковані. У даному випадку, на думку Мінпраці України, сплата страхових внесків здійснюється централізовано з розрахункового рахунку підприємства (установи, організації).

Також ряд суб’єктів, які раніше були платниками збору в обов’язковому порядку, з 1 січня 2001 року можуть сплачувати страхові внески на добровільних засадах, а саме - фізична особа - суб’єкт підприємницької діяльності, що не використовують працю найманих працівників (у тому числі адвокати, їхні помічники, приватні нотаріуси), члени творчих спілок; творчі працівники, які не є членами творчих спілок; фізичні особи, які виконують роботи (послуги) згідно з цивільно-правовими угодами.

Від сплати страхових внесків звільняються:

- застраховані особи на період відпустки по догляду за дитиною до досягнення нею трирічного віку та відпустки по догляду за дитиною до досягнення нею шестирічного віку за медичним висновком;

- застраховані особи в частині отриманої допомоги по частковому безробіттю;

Не є платниками страхових внесків особи, які не підлягають страхуванню на випадок безробіття:

- працюючі пенсіонери та особи, в яких відповідно до законодавства України виникло право на пенсію;

- іноземці та особи без громадянства, які тимчасово працюють за наймом в Україні, якщо інше передбачено міжнародними договорами України, згода на обов’язковість яких надана Верховною Радою України.

У Законі про страхування на випадок безробіття не згадується про пільги для суб’єктів спільної економічної зони “Яворів” та спільної економічної зони “Славутич”, які до 1 січня 2001 року звільнялися від сплати збору. З вказаної дати такі суб’єкти є платниками страхових внесків. Не передбачено також особливостей сплати страхових внесків для підприємств, установ, організацій, де працюють інваліду. Такі підприємства нараховували збір у розмірі 1% від об’єкта оподаткування для працюючих інвалідів, а на підприємствах всеукраїнських громадських організацій інвалідів, де кількість працюючих інвалідів складає більше 50% загальної чисельності працівників, збір нараховувався за ставкою 1% від об’єкта оподаткування для всіх працівників цих підприємств.

Роботодавці та інші платники страхових внесків, які беруть участь у страхування на добровольчих засадах, реєструється в центрах зайнятості за місцезнаходженням у порядку реєстрації платників страхових внесків, який визначено в пункті з Інструкції №339.

Необхідно з’ясувати, що є базою для обчислення страхових внесків. Відповідно до статті 19 Закону №1593 база для обчислення внесків на соціальне страхування - це:

- для роботодавця - суми фактичних витрат на оплату праці найманих працівників, що включають витрати на виплату основної і додаткової заробітної плати, інших заохочувальних і компенсаційних виплат, у тому числі в натуральній формі, що визначаються згідно з нормативно-правовими актами, прийнятими відповідно до Закону України “Про оплату праці”, які підлягають обкладанню прибутковим податкам з громадян;

- для найманих працівників - суми оплати праці, які включають основну і додаткову заробітну плату, а також інші заохочувальні та компенсаційні виплати (у тому числі в натуральній формі), які підлягають обкладанню прибутковим податком з громадян;

- для осіб, які беруть участь у страхування на добровільних засадах - суми оподаткованого доходу (прибутку).

На відміну від чинного раніше порядку обчислення збору з 1 січня 2001 року із бази для обчислення страхових внесків не включаються витрати на оплату виконаних робіт (послуг) згідно з цивільно-правовими договорами та витрати, що не враховуються при обчисленні середньомісячної заробітної плати для призначення пенсій, які передбачені Переліком, затвердженим постановою Кабінету Міністрів України від 18 травня 1998 року №697.

Законодавством, як і раніше, передбачено, що база для обчислення страхових внесків не повинна перевищувати максимальної величини фактичних витрат страхувальника на оплату праці найманих працівників та доходу фізичних осіб, з якої справляються внески до Фонду (стаття 19 Закону №1533). До 1 січня 2001 року максимальна величина фактичних витрат суб’єктів господарювання на оплату праці працівників, суми оподатковуваного доходу (прибутку), сукупного оподатковуваного доходу становила 1000 гривень на місяць у розрахунку на кожного працюючого. З 1 березня 2001 року Постановою №225 така максимальна величина встановлена в розмірі 1600 гривень на місяць у розрахунку на кожну фізичну особу - платника страхових внесків.

Якщо раніше збір сплачувався за ставками 1,5% та 0,5% до об’єкта обчислення збору, то з 1 січня 2001 року страхові внески встановлено у статті 1 Закону про ставки окремо для кожної категорії платників у таких розмірах. Відобразимо це в таблиці:

| Категорії страхових внесків платників | У відсотках до бази обчислення | |

| з 1 січня 2001 року по 30 червня 2001 року | з 1 липня 2001 року | |

| Роботодавці | 2,0 | 2,5 |

| Наймані працівники | 0,25-0,5 | 0,25-0,5 |

| Особи, які беруть участь страхування на добровільних засадах | 2,5 | 3,0 |

Розміри страхових внесків відповідно до статті 17 Закону про страхування на випадок безробіття повинні щорічно встановлюватися Верховною Радою України одночасно із затвердженням Державного бюджету України на поточний рік.

Відповідно до пункту 5 Інструкції №339 сплата страхових внесків здійснюється:

- для роботодавців - з дня його реєстрації як платника страхових внесків і до повного розрахунку (погашення боргів) у разі ліквідації або реорганізації;

- для найманого працівника - з дня укладання трудового договору з роботодавцем і до дня розірвання трудового договору;

- для особи, яка бере участь у страхуванні на добровільних засадах - з дня реєстрації як платника страхових внесків і до зняття з обліку (добровільно або у зв’язку із порушенням строку сплати, встановленого страховиком).

Страхові внески сплачуються:

1) роботодавцями:

- один раз на місяць в день одержання в установах банків коштів на оплату праці, а у разі нестачі коштів на рахунку платника на виплату заробітної плати на сплату страхових внесків у повному обсязі видача коштів на оплату праці і перерахування страхових внесків до Фонду проводяться у пропорційних сумах;

- у день перерахування коштів на особові рахунки фізичних осіб в установах банків у разі виплати заробітної плати на поточні рахунки найманих працівників;

- не пізніше наступного дня після здійснення виплат на оплату праці з виручки від реалізації продукції (наданих послуг) шляхом подання до установи банку платіжного доручення на перерахування страхових внесків до Фонду;

2) фізичними особами, які використовують працю найманих працівників, - щомісяця не пізніше 5 числа місяця, наступного за місяцем, за який сплачена заробітна плата. Вказана сплата страхових внесків провадиться за безготівковим розрахунками або готівкою через установи банків, у разі відсутності рахунків в установах банків - поштовими переказами через підприємства зв’язку на рахунок Фонду.

Тепер перейдемо до матеріального забезпечення на випадок безробіття. Усі виплати в Законі про страхування на випадок безробіття розподілені на декілька груп. Основні з них: допомога по безробіттю, допомога по частковому безробіттю, матеріальна допомога по безробіттю, дотація роботодавцю на створення додаткових робочих місць.

Право на отримання допомоги по безробіттю мають безробітні, які протягом 12 місяців, що передували початку безробіття, працювали на умовах повного або неповного робочого дня (тижня):

- не менше 26 календарних тижнів та сплачували страхові внески. Розмір допомоги по безробіттю визначається у відсотках до середньої заробітної плати безробітних відповідно до Порядку обчислення середньої заробітної плати, затвердженого постановою Кабінету Міністрів України від 8 лютого 1995 року №100 залежно від страхового стажу та тривалості безробіття:

Залежно від страхового стажу Залежно від тривалості безробіття (у % до визначеного розміру) (у % до середньої заробітної плати)

до 2 років- 50 % перші 90 к. днів -------100%

від 2 до 6 років 55 % протягом наступних 90---80%

від 6 до 10 років 60 % надалі------ 70%

понад 10 років 70 %

Страховий стаж обчислюється як сума періодів, протягом яких особа підлягала страхуванню на випадок безробіття та сплачувала страхові внески; мала пільги щодо сплати страхових внесків; отримувала виплати за окремими видами загальнообов’язкового державного соціального страхування, крім пенсій; набула трудовий стаж за час роботи на умовах трудового договору (контракту) до набрання чинності Законом. Строк проходження військової служби прирівнюється до страхового стажу;

- менше 26 календарних тижнів, а також особи, які бажають відновити трудову діяльність після тривалої (більше місяць) перерви, та застраховані особи, звільнені з останнього місяця роботи з підстав, передбачених Кодексом законів про працю.

Допомога по безробіттю для таких осіб визначається у розмірі прожиткового мінімуму, без урахування страхового стажу. Згідно з Методикою визначення прожиткового мінімуму на одну особу та для осіб, які відносяться до основних соціальних і демографічних груп населення, затвердженою спільним наказом Мінпраці України, Мінекономіки України, Держкомстату України від 17 травня 2000 року №109/95/157, зареєстрованим у Мін’юсті України 12 червня 2001 року №347/4568, прожитковий мінімум на одну особу та для осіб, які належать до основних соціальних і демографічних груп населення, складається з вартісних величин:

- набору продуктів харчування, достатнього для забезпечення нормативного функціонування організму людини, збереження його здоров’я;

- мінімального набору непродовольчих товарів. Необхідного для задоволення основних соціальних і культурних потреб особистості;

- мінімального набору послуг, необхідного для задоволення основних соціальних і культурних потреб особистості.

До основних соціальних і демографічних груп населення належать:

- діти віком до 6 років;

- діти віком від 6 до 18 років;

- працездатні особи;

- особи, які втратили працездатність.

Розглянемо порівняльну таблицю розміру прожиткового мінімуму за 2000 та 2001 роки.

Показники Згідно із Законом України від 5 жовтня №2025-III “Про затвердження прожиткового мінімуму на 2000 рік (грн.) Згідно з проектом Закону України “Про затвердження прожиткового мінімуму на 2001 рік (грн.) Зміни

на одну особу в розрахунку на місяць 270,10 311,30 41,20

на дітей віком до 6 років 240,71 276,48 35,77

на дітей віком від 6 до 18 років 297,29 345,66 48,37

на працездатних осіб 287,63 331,05 43,42

на осіб, які втратили працездатність 216,56 248,77 32,21

Допомога по безробіттю виплачується з 8 дня реєстрації застрахованої особи в державній службі зайнятості, крім допомоги по безробіттю особам, які звільнилися з останнього місяця роботи за власним бажанням без поважних причин, виплата якої починається з 91 календарного дня. Загальна тривалість виплати такої допомоги не може перевищувати 360 календарних днів протягом двох років, крім осіб передпенсійного віку, тривалість виплати допомоги по безробіттю яким збільшена удвічі. Допомога по безробіттю не може бути вищою за середню заробітну плату, що склалася в галузях національної економіки відповідної області за минулий місяць і нижчої за прожитковий мінімум, встановлений законом.

Для організації підприємницької діяльності безробітним, яким виповнилося 18 років, допомога може виплачуватися одноразово у річному розмірі.

Матеріальна допомога по безробіттю надається протягом 180 календарних днів у розмірі 75 відсотків прожиткового мінімуму тим безробітним, у яких закінчився строк виплати допомоги по безробіттю, за умови, що середньомісячний сукупний дохід на члена сім’ї не перевищує прожиткового мінімуму. Сума матеріального забезпечення на випадок безробіття, що залишилося недоодержаними у зв’язку з смертю безробітного, виплачується працездатним або непрацездатним особам, які перебували на утриманні номерного, у разі звернення за належною до виплати сумою матеріального забезпечення не пізніше 6 місяців після безробітного:

- дітям, які досягли 18 років, учням та студентам (курсантам, слухачам, статистам) очної форми навчання - до закінчення навчання, але не більше як до досягнення ними 23 років;

- одному з батьків або дружині (чоловіку) померлого або іншому члену сім’ї, якщо він не працює та доглядає дітей, братів, сестер або онуків померлого, які не досягли 8 років;

- неповнолітнім дітям, на утримання яких померлий виплачував або був зобов’язаний виплачувати аліменти.

В окремих випадках правом на отримання вказаних виплат володіють особи, які мали на день смерті безробітного право на одержання від нього утримання.

Виплата допомоги по безробіттю та матеріальної допомоги по безробіттю припиняється у разі:

1) працевлаштування безробітного;

2) поновлення безробітного на роботі за рішенням суду;

3) вступу до навчального закладу на навчання з відривом від виробництва;

4) проходженням професійної підготовки, перепідготовки або підвищення кваліфікації за направленням державної служби зайнятості;

5) призову на строкову військову або альтернативну (невійськову) службу;

6) набрання законної сили вироком суду про позбавлення волі безробітного або направлення його за рішенням суду на примусове лікування;

7) отримання права на пенсію відповідно до законодавства України;

8) призначення виплати на підставі документів, що містять неправдиві відомості;

9) подання письмової заяви про бажання здійснювати догляд за дитиною до досягнення нею трирічної віку;

10) подання письмової заяви про відмову від послуг державної служби зайнятості;

11) переїзду на постійне місце проживання в іншу місцевість;

12) закінчення строку їх виплати;

13) зняття з обліку за невідвідування без поважних причин державної служби зайнятості 30 і більше календарних днів;

14) смерті безробітного.

Виплата допомоги по безробіттю припиняється на період призначення безробітній жінці допомоги по вагітності та пологах, допомоги по догляду безробітним за дитиною до досягнення нею трирічного віку.

Виплата допомоги по безробіттю відкладається на строк до трьох місяців у разі надання застрахованій особі вихідної допомоги та інших виплат при вивільнення з підприємств, установ, організацій, що забезпечують часткову чи тимчасову компенсацію втраченого заробітку, крім державної допомоги сім’ям з дітьми та допомоги, що виплачується з громадських фондів.

Тривалість виплати допомоги по безробіттю та матеріальної допомоги по безробіттю скорочується на строк до 90 календарних днів у разі:

1) звільнення з останнього місця роботи за власним бажанням без поважних причин;

2) звільнення з останнього місця роботи з підстав, передбачених статтею 37, пункти 3, 4, 7, 8, статтею 40, статтею 40 та статтею 45 Кодексу законів про працю України;

3) відмови безробітного від двох пропозицій підходящої роботи або професійної підготовки, перепідготовки, підвищення кваліфікації;

4) приховування відомостей про працевлаштування на тимчасову роботу в період одержання допомоги по безробіттю;

5) порушення умов і строку реєстрації та перереєстрації як безробітного, а також не дотримання рекомендацій щодо сприяння працевлаштування;

6) перереєстрації безробітного, який знятий з обліку за невідвідування державної служби зайнятості більше 30 календарних днів без поважних причин та не сприяв своєму працевлаштуванню;

7) відмови від роботи за спеціальністю, професією, набутої після професійної підготовки, перепідготовки або підвищення кваліфікації за направленням державної служби зайнятості;

8) припинення без поважних причин професійної підготовки, перепідготовки або підвищення кваліфікації за направленням державної служби зайнятості.

Допомога по частковому безробіттю надається у разі:

- якщо про можливий простій роботодавець повідомив державну службу зайнятості; - простою на підприємстві або в цеху, дільниці із замкнутим циклом виробництва, що має невідворотний та тимчасовий характер, який триває від 1 до 6 місяців і не залежить від працівника і роботодавця; - якщо простій протягом місяця охопив не менше як 30% чисельності працівників підприємства або цеху, дільниці, в яких простій становить 20 і більше відсотків робочого часу; - якщо застраховані особи, які протягом 12 місяців, що передували місяцю, в якому почався простій працювали не менше 26 календарних тижнів, сплачували страхові внески та в яких ці простої становлять 20 і більше відсотків робочого часу. Примітка “допомога по частковому безробіттю працівникові надається з першого дня простою на строк, який перевищує 180 календарних днів протягом року, за кожну годину простою із розрахунком двох третин тарифної ставки (окладу) встановленого працівникові розряду, але не більше прожиткового мінімуму.

- якщо простій носить сезонний характер або виникає виключно з організаційно-виробничих причин, а також у разі можливості працевлаштування працівників на інших дільницях, у цехах, на підприємствах; - якщо працівник відмовився від підходящої роботи на цьому або іншому підприємстві з повним робочим днем (тижня); - працює на даному підприємстві за сумісництвом; проходить альтернативну (не військову) службу.

Матеріальна допомога у період професійної підготовки, перепідготовки або підвищення кваліфікації виплачується застрахованим особам, направленим державною службою зайнятості, розміри та тривалість надання якої відповідають розмірам та тривалості надання допомоги по безробіттю. Це саме правило поширюється на військовослужбовців, звільнених з військової служби у зв’язку із скороченням чисельності або шмату без права на пенсію, на інших незастрахованих осіб.

Виплата такої матеріальної допомоги по безробіттю тих самих причин, що й виплата допомоги по безробіттю та матеріальної допомоги по безробіттю, та у разі виключення із навчального закладу за неуспішність та порушення дисципліни. Виплата відкладається на строк до трьох місяців у разі надання застрахованій особі вихідної допомоги та інших виплат при вивільненні з підприємств, установи, організації, що забезпечують часткову чи тимчасову компенсацію втраченого заробітку, крім державної допомоги сім’ям з дітьми та допомоги, що виплачується з громадських фондів. Тривалість цієї виплати скорочується на строк до 90 календарних днів з тих самих причин, що й при наданні допомоги по безробіттю та матеріальної допомоги по безробіттю. Виплата такої матеріальної допомоги здійснюється з першого дня навчання.

Одноразову матеріальну допомогу у розмірі 50 відсотків прожиткового мінімуму можуть отримати безробітні, у яких закінчився строк виплати матеріальної допомоги по безробіттю, або непрацездатні особи, які перебувають на їх утриманні, за умови, що середньомісячний сукупний дохід на члена сім’ї не перевищує прожиткового мінімуму.

Особам, які шукають роботу вперше, та іншим незастрахованим особам, визнаним безробітними, допомога по безробіттю встановлюється у розмірі прожиткового мінімуму. Така допомога виплачується їм з 8 дня після реєстрації особи в державній службі зайнятості протягом 180 календарних днів. Матеріальна допомога у період професійної підготовки, перепідготовки та підвищення кваліфікації незастрахованим особам виплачується у розмірі допомоги по безробіттю. Матеріальна допомога по безробіттю, одноразова матеріальна допомога безробітному та непрацездатним особам, які перебувають на його утримання, допомога на поховання у разі смерті безробітного або особи, яка перебувала на його утримання, виплачуються на умовах і розмірах, встановлених законом. Це стосується також припинення відкладення скорочення тривалості виплати допомоги по безробіттю, матеріальної допомоги у період професійної підготовки, перепідготовки або підвищення кваліфікації та матеріальної допомоги по безробіттю.

Згідно із законом про страхування на випадок безробіття мінімальний розмір виплат буде щороку встановлюватися Верховною радою України виходячи з реальних можливостей Фонду.

Надання дотацій роботодавцям на створення робочих місць передбачено Законом про страхування на випадок безробіття. Зокрема, дотації надаються Фондом загальнообов’язкового державного соціального страхування України на випадок безробіття на створення податкових робочих місць для працевлаштування безробітних осіб. Дотації визначаються у розмірі витрат на заробітну плату, прийнятих за направленням державної служби зайнятості осіб (але не вище за середній рівень у галузях національної економіки відповідної області) в розрахунку на рік.

У Порядку надання роботодавцю дотації на створення додаткових робочих місць для працевлаштування безробітних, затвердженого в Мінпраці України 10 січня 2001 року №1 і зареєстрованого в Мін’юсті України від 26 січня 2001 року №75/5266 (далі Порядок №1) зазначено, що дотація надається щомісяця протягом року в розмірі фактичних витрат на заробітну плату прийнятих за направленням державної служби зайнятості безробітних, що включають установлену їм тарифну ставку (посадовий оклад) доплатами за умови праці, але вище за середній рівень заробітної плати в галузях національної економіки відповідної області за минулий місяць.

Цим же Порядком №1 також встановлено, що надана дотація має бути повернена в повному обсязі з урахуванням індексації на рівень інфляції у разі, якщо трудовий договір з працівником буде розірвано у зв’язку із скороченням численності або штату працівників протягом двох років або невиконання роботодавцем законодавства про працю, умов колективного чи трудового договору.

Дотація не надається роботодавцям у випадках, коли:

1) вони на зареєстровані як платники внесків на загальнообов’язкове державне соціальне страхування на випадок безробіття;

2) мають заборгованість за страховими внесками;

3) до них застосовувалися фінансові санкції за недотримання Закону №1533 та Закону №803 протягом 12 місяців, що передували місяцю розгляду питання про надання дотації.

Існує два протилежних підходи до питання оподаткування податком на прибуток дотації на створення робочих місць: перший підхід - фіскальний, другий - на користь роботодавців. Звичайно, перший підхід для багатьох платників податку буде зрозумілішим і не завдасть клопоту й суперечках з податковими інспекторами.

Роботодавці згідно з пунктом 6.3 статтею 6 Інструкції №339 зобов’язані внести облік сплачених внесків до Фонду страхування на випадок безробіття, у тому числі - сплачених застрахованими особами.

Нараховані суми страхових роботодавців та застрахованих осіб перераховуються на відповідний рахунок Фонду. На цей рахунок перераховуються також суми фінансових санкцій та адміністративних стягнень, благодійні внески підприємств, організацій та фізичних осіб, інші надходження відповідно до законодавства України.

Нараховані та перераховані страхові внески роботодавців та застрахованих осіб обліковуються на рахунку 65 “Розрахунки за страхування”, субрахунок 653 “Розрахунки за страхуванням на випадок безробіття”.

Роботодавці - суб’єкти підприємницької діяльності відносять страхові внески на валові витрати.

2.3 Розрахунки за зборами на обов’язкове соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності

З першого квітня цього року введений державою новий вид загальнообов’язкового державного соціального страхування - від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності, що регламентується двома законодавчими актами: Законом України від 23 вересня 1999 року №1105-XIV “Про загальнообов’язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності” (далі - Закон про страхування) і Законом України від 22 лютого 2001 року №2272-III “Про страхові тарифи на загальнообов’язкове державне соціальне страхування від нещасного випадку спричинили втрату працездатності (далі - Закон про тарифи).

Платниками страхових внесків такого страхування згідно з Законом про страхування є тільки роботодавці. А працівники, будучи застрахованими від нещасного випадку, не несуть при цьому ніяких витрат (на відміну від інших видів загальнообов’язкового державного соціального страхування). Працівники вважаються застрахованими, а значить такими, що мають право на страхові виплати вже з 1 квітня, до того ж незалежно від того платять роботодавці страхові внески чи ні.

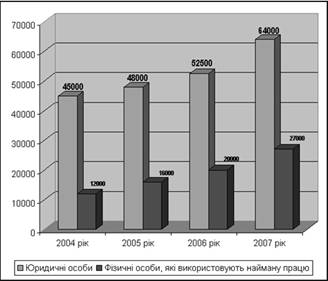

Роботодавці зобов’язані зареєструватися в Фонді соціального страхування від нещасних випадків та професійних захворювань (далі - Фонд). Така реєстрація провадиться:

- страхувальників - юридичних осіб - у десятиденний строк після одержання свідоцтва про державну реєстрацію суб’єкта підприємницької діяльності;

- страхувальників - фізичних осіб, які використовують найману працю, - у десятиденний строк після укладання трудового договору (контракту) з першим із найманих працівників.

Факт такої реєстрації страхувальника Фондом, засвідчується страховим свідоцтвом.

Крім обов’язкового страхування допускається ще добровільне (за наявністю письмової заяви). У цьому випадку страхувальниками (і одночасно застрахованими) можуть бути:

1) священнослужителі, церковнослужителі та особи, які працюють у релігійних організаціях на виборних посадах;

2) особи, які забезпечують себе роботою самостійно;

3) громадяни - суб’єкти підприємницької діяльності.

Розміри страхових внесків встановлені Законом про тарифи. Їх диференційовано за групами галузей економіки (видами робіт) залежно від класу професійного ризику виробництва, чим вищий цей ризик, тим більше розмір страхового внеску.

Усі галузі економіки (види робіт) розділе6о на 20 класів. Для кожного з них передбачено відповідний страховий тариф (від 0,84% до 13, 8%). Добровільно застрахована фізична особа має сплачувати внесок до Фонду в розмірі однієї мінімальної заробітної плати, а якщо така особа є інвалідом - у її половинному розмірі, встановленому на день сплати страхового внеску.

Для визначення класу професійного ризику роботодавця слід орієнтуватися на Класифікацію галузей економіки та видів робіт за професійним ризиком виробництва, затверджену постановою Кабінету Міністрів України від 13 вересня 2000 року № 1423 (далі Класифікація). Так, наприклад, банки і страхові компанії віднесено до першого класу, підприємництва торгівлі і громадського харчування - до сьомого підприємства, що займаються будівництвом, - до шістнадцятого.

Спочатку законодавці хотіли, щоб страхові внески у підприємств розрахувалися від річного фактичного обсягу реалізації продукції (робіт, послуг), за вирахуванням сум ПДВ і акцизного збору. Однак Законом про тарифи цей “суб’єкт оподаткування” змінено:

- тепер у всіх трьох видів відрахувань на загальнообов’язкове державне соціальне страхування абсолютно однаковий об’єкт для розрахунку страхових внесків роботодавців;

- фактичні витрати на оплату праці найманих працівників, що включають витрати на виплату основної та додаткової заробітної плати, на інші заохочувальні та компенсаційні витрати, у тому числі в натуральній формі, що визначено відповідно до Закону України “Про оплату праці”, які підлягають обкладанню прибутковим податком з громадян.

Як і решта страхових внесків, такі внески нараховуються в межах граничної суми заробітної плати (доходу), що становить 1600 гривень.

Слід також зазначити, що розмір страхового внеску залежить не тільки від класу професійного ризику підприємства, до якого його віднесено, але і від знижки до нього (за низький рівень травматизму, професійної захворюваності та належний стан охорони праці) чи надбавки (за високий рівень травматизму, професійної захворюваності та неналежний стан охорони праці). Розмір вказаних знижок чи надбавок не може перевищувати 50% страхового тарифу, встановленого для відповідної галузі економіки (виду робіт). Закон про страхування надає роботодавцям право брати участь у визначення йому знижок або надбавок.

Якщо на страхувальника протягом календарного року накладався штраф за порушення законодавства про охорону парці він втрачає право на знижку страхового тарифу, а у разі систематичних порушень підприємство може бути віднесено до іншого більше високого класу професійного ризику виробництва.

Платники страхових внесків одночасно із запитом коштів на оплату праці подають банкам платіжні доручення на перерахування страхових внесків до Фонду, без яких кошти на оплату праці не видаються.

Крім страхових внесків роботодавець зобов’язаний за рахунок своїх коштів, а точніше кажучи за рахунок коштів підприємства, установи, організації оплачувати перші п’ять днів непрацездатності, що виникла внаслідок страхового випадку в розмірі 100 відсотків середнього заробітку (оподаткованого доходу).

Внески платника податку на обов’язкове страхування життя або здоров’я працівників у випадках, передбачених законодавством, слід відносити на валові витрати. Туди само необхідно відносити суми допомоги по тимчасовій непрацездатності.

Законом про страхування органи Фонду наділені рядом повноважень. Вони, зокрема, мають право проводити в порядку, визначеному законодавством України планові та позапланові виїзні перевірки фінансово-господарської діяльності суб’єктів підприємницької діяльності щодо сплати та цільового використання ними збору на загальнообов’язкове державне соціальне страхування від нещасних випадків.

Страхувальник несе відповідальність за невиконання своїх обов’язків зі страхування від нещасного випадку, відповідно до законодавства.

Розглянемо дане питання на прикладі Товариства з обмеженою відповідальністю Підприємства торгівлі “Львів” (далі ТзОВ ПТ “Львів”), яке займається гуртовою та роздрібною торгівлею товарами народного споживання. При розрахунках за страхуванням ТзОВ ПТ “Львів” керується усіма вищезазначеними нормативними документами і є платником страхових внесків до Фонду соціального страхування з тимчасової втрати працездатності за реєстраційним номером 123 та Фонду загальнообов’язкового державного соціального страхування України на випадок безробіття за реєстраційним номером 408.

Базою для обкладання внесків на соціальне страхування є суми фактичних витрат на оплату праці найманих працівників, що підлягають обкладанню прибутковим податком з громадян та включають основу та додаткову заробітну плату, інші заохочувальні та компенсаційні виплати, в тому числі в натуральній формі, а також сума оплати праці кожного працівника. При розрахунку бази для нарахування страхових внесків, крім Закону України “Про оплату праці”, ТзОВ ПТ “Львів” також керується Інструкцією зі статистики заробітної плати, затвердженого Мінстатом України від 11 грудня №323 і зареєстрованого в Мін’юсті України 21 грудня №465/1001 (зі змінами та доповненнями), Декретом Кабінету Міністрів України від 26 грудня 1992 року №13-92 “Про прибутковий податок з громадян” (зі змінами та доповненнями), Інструкцією про прибутковий податок з громадян, затвердженого наказом ГДПІ України від 21 квітня 1993 року №12 (зі змінами та доповненнями).

Так, сума збору на випадок безробіття для підприємств - роботодавців збільшилась порівняно з 2000 роком, але загальний відсоток відрахування на соціальне страхування (з урахуванням збору на загальнообов’язкове соціальне страхування у зв’язку з тимчасовою втратою працездатності і виплатою обумовленими народженням і похованням) зменшився.

База для обчислення страхових внесків на підприємстві не перевищує максимальної величини фактичних витрат страхувальника на оплату праці найманих працівників. Так, як середньомісячний внесок в середньому спадає: обчислення суми страхових внесків (зборів) та їх сплата здійснюється щомісяця згідно з додатком 1 до постанови Кабінету Міністрів України від 7 березня 2001 року №225.

Загальна сума страхових внесків, що підлягає перерахуванню:

- до Фонду загальнообов’язкового державного соціального страхування на випадок безробіття (гр. 5 р. 19 + гр. 6 р. 19) = 11,08 + 46,70 = 57,78 гривні;

- до Фонду соціального страхування у зв’язку з тимчасовою втратою працездатності (гр. 7 р. 19 + гр. 8 р. 19) = 6,77 + 58,15 = 65,15 гривні;

- до Пенсійного фонду (гр. 9 р. 19 + гр. 10 р. 19) = 28,35 + 792 = 820,35 гривні.

Приклад обчислення суми страхових внесків (зборів) до соціальних фондів ТзОВ ПТ “Львів” за квітень 2001 року

Для нарахування заробітної плати, яка належить кожному працівникові розраховують заробіток за місяць і від цієї суми здійснюють необхідні відрахування. Розрахунок у ТзОВ ПТ “Львів” здійснюють у Розрахунково-платній відомості. У лівій частині цієї відомості записують суми нарахованих заробітних плат, премій та інших нарахувань, а в правій - утримання за їх видами і суми до видачі. Розрахунково-платіжну відомість складають щомісячно з групуванням прізвищ працюючих у розрізі категорій.

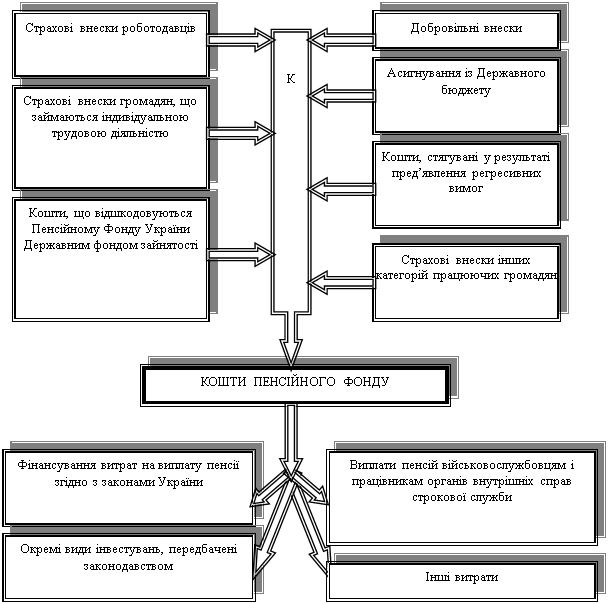

![]() - внески до фондів

- внески до фондів ![]() - виплати за рахунок фондів

- виплати за рахунок фондів

Нараховані суми страхових внесків роботодавець та із застрахованих осіб перераховуються на відповідні рахунки Фондів з розрахункового рахунку відкритого в Міському відділенні ощадного Банку 6319 та обліковуються на банківському рахунку 65 “Розрахунки за страхуванням”.

Наведемо відображення господарських операцій у ТзОВ ПТ “Львів” у квітні місяці.

№ Зміст запису Бухгалтерський обіг

п/п Дебет Кредит Сума, грн.

1 2 3 4 5

1 Нараховано заробітну плату працівникам 811 661 2475

2 Нараховано внески до пенсійного фонду 821 651 792

3 Нараховано внески соціального страхування 822 652 58,38

4 Нараховано збір на випадок безробіття 823 653 46,70

1)а. Нараховано із зарплати працівників внесків до пенсійного фонду (1%, 2%) 661 651 28,35

1)б. Нараховано із зарплати працівників внесків соціального страхування 661 652 6,77

1)в. Нараховано із зарплати працівників збір на випадок безробіття. 661 653 11,08

1)г. Виплата зарплати 661 301 1531,72

Похожие работы

... . Може самостійно здійснювати зовнішньоекономічну діяльність згідно з законодавством. 2.2 Порядок справляння внесків до пенсійного фонду на прикладі підприємства 2.2.1 Порядок здійснення нарахувань з заробітної плати внесків на загальнообов’язкове державне пенсійне страхування Обчислення страхових внесків здійснюється страхувальниками на підставі бухгалтерських та інших документів, відпові ...

... працездатності (гр. 7 р. 19 + гр. 8 р. 19) = 6,77 + 58,15 = 65,15 гривні; - до Пенсійного фонду (гр. 9 р. 19 + гр. 10 р. 19) = 28,35 + 792 = 820,35 гривні. 3.5 Шляхи вдосконалення обліку розрахунків з органами соціального страхування На сьогоднішній день дуже широко використовуються засоби обчислювальної техніки - це призвело до появи нових прийомів та методів організації обліку. Відмі ...

... оздоровчої, аматорської, спортивної, культурної, освітньої, наукової та благодійної діяльності. Соціальне страхування на добровільній основі у Фонді соціального страхування з тимчасової втрати працездатності України провадиться для громадян, які займаються підприємницькою діяльністю, заснованою на особистій власності та виключно їхній праці, а також адвокатів, які відповідно до Закону України ” ...

... знесу, документообігу, ведення архіву, обліку цінних паперів. 2. Аналіз функціонування існуючої інформаційно-керуючої системи управління виконавчої дирекції фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України в Дніпропетровській області 2.1 Загальна характеристика фонду соціального страхування від нещасних випадків на виробництві та професі ...

0 комментариев