Навигация

2. Аналіз балансу банку.

Баланс - це метод економічного групування і відображення коштів банку за складом, розміщенням та джерелами утворення, це основа фінансової звітності, яка відображає його активи, зобов'язання та власний капітал у грошовому виразі на певну дату.

У балансі здійснюється систематизація бухгалтерської інформації за попередньо визначеними правилами. Баланс є головним інструментом для вивчення діяльності банку.

Елементи, що безпосередньо пов'язані з оцінкою фінансового стану в балансовому звіті, визначають:

Активи - це ресурси, що контролюються установою банку в результаті попередніх подій і з яких передбачається отримання майбутньої економічної вигоди, що врешті призведе до потоку грошових коштів для установи.

Зобов'язання - це поточні обов'язки установи банку, що випливають із попередніх подій, виконання яких пов'язане з відпливом ресурсів (активів).

Капітал - залишкова частка в активах після відрахування всіх зобов'язань.

В основу побудови балансу банків покладено такі принципи:

■ Інформація в балансі відображається методом подвійного запису. Кожна банківська операція, що підлягає реєстрації в балансі, аналізується з

позиції бухгалтерської моделі облікової формули балансу:

Активи = Зобов'язання + Капітал;

■ Баланс банку може складатися як у розгорнутій формі, тобто за всією номенклатурою діючих рахунків, так і за скороченою формою - за статтями

балансу. Баланс, складений за скороченою формою, називається балансовим звітом;

■ Балансовий звіт та звіт про прибутки і збитки взаємопов'язані. Цей зв'язок може бути представлений в обліковій моделі:

Активи = Зобов'язання + Капітал + (Доходи - Витрати);

■ Банк повинен представляти балансовий звіт, у якому групуються активи і зобов'язання за їх характером і подається перелік у порядку їх відносної ліквідності;

■ Повне і чітке відображення стану всіх коштів і цінностей, зосереджених у комерційних банках за окремими видами (це забезпечує контроль за їх збереженням та цільовим використанням);

■ Одностороння форма складання балансу. Таблиця балансу складається з двох частин: перша - актив - характеризує стан (тобто залишки і розміщення коштів); друга - пасив – характеризує джерела цих же коштів і їх цільове призначення. Пасив включає зобов'язання та капітал. Різниця між доходами і витратами банку на певну дату показується в капіталі на статті «Фінансовий результат поточного року» і може впливати на капітал як позитивно, так і негативно. Правильно складений баланс має рівність сум статей активу і пасиву;

■ Відображення однорідних за економічною суттю операцій на одній і тій же статті балансу;

■ Щоденне складання балансу пов'язане з оперативністю обліку в комерційних банках. Забезпечення своєчасного щоденного складання

балансу досягається на даному етапі шляхом використання сучасних банківських технологій, комп'ютеризації.

Таким чином, у балансі банку відображені всі операції за звітний період (день, місяць, рік) та залишки на рахунках на відповідні дати. Залишки відображають фактичну наявність коштів банку, його матеріальних засобів, а також фінансові результати.

Облікова формула балансу - це одночасно як алгебраїчна, так і економічна моделі. Як алгебраїчна вона може бути представлена по-різному, наприклад: Активи - Зобов'язання = Капітал.

Як економічна модель вона символізує істину - те, що мені належить, за вирахуванням того, що я вам винен, становить мій капітал.

Отже, використання цього бухгалтерського рівняння дозволяє за загальними даними балансового звіту визначити платоспроможність банку. Різниця між банківськими активами і зобов'язаннями становить реальну величину власного капіталу банку. Банк є платоспроможний доти, доки величина його власного капіталу більша за нуль.

Кожна банківська операція, що підлягає реєстрації в балансі, аналізується з позиції його облікової формули.

Операція завжди відображається, як мінімум, двома змінами в бухгалтерському рівнянні, та після запису кожної операції повинна зберігатися рівність між правою і лівою частинами рівняння. Можна виділити чотири типи операцій (Табл. 1):

Таблиця 1. Правила реєстрації банківських операцій у балансі

| № пор. | Типи операцій | Актив | Пасив (зобов'язання і капітал) |

| 1. 2. 3. 4. | Прийнято готівкою початковий внесок на депозитний вклад (операція одночасно збільшує актив та пасив) Перераховано з рахунку клієнта за партію продукції постачальнику в інший банк (операція одночасно зменшує актив і пасивПерераховано НБУ за куплені облігації ВДП (операція змінює структуру активів) Перераховано з поточного рахунку клієнта на депозитний (операція змінює структуру пасивів) | + | + ± |

Похожие работы

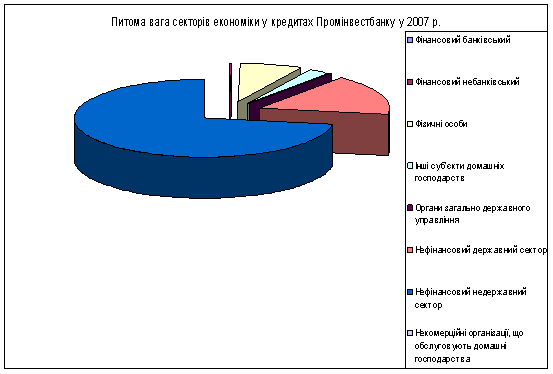

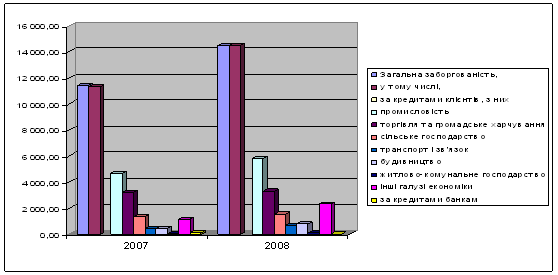

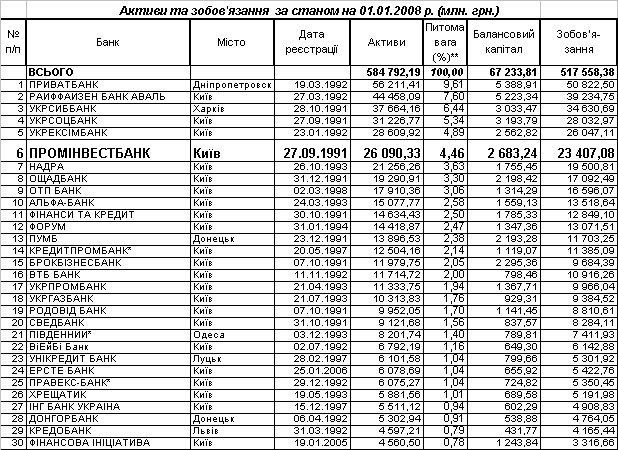

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

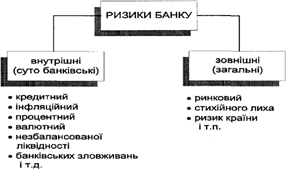

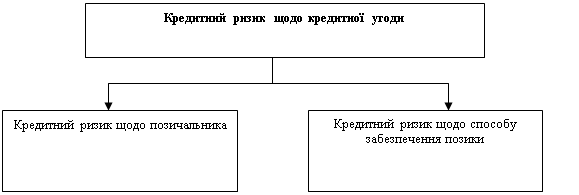

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

0 комментариев