Навигация

1.3.3. Расчеты чеками

ЧЕК —это ценная бумага, выполненная владельцем счета в банке на бланке установленного образца, содержащая поручение банку произвести по ее предъявлении платеж указанной суммы третьему лицу.

ДЕНЕЖНЫЕ ЧЕКИ применяются для выплаты держателю чека наличных денег в банке, например на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.

РАСЧЕТНЫЕ ЧЕКИ— это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения

чек передается плательщиком предприятию-получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

В настоящее время использование в платежном обороте Российской Федерации расчетных чеков регламентируется Положением о чеках от 1 марта 1992 г., Положением о безналичных расчетах в Российской Федерации от 1 июля 1992 г., а также поступающими дополнительными указаниями ЦБР. С июля 1992 г. в платежном обороте Российской Федерации находятся расчетные чеки единого образца с грифом «Россия». Эти чеки используются в расчетах только на территории Российской Федерации. Расчетные чеки с грифом «Россия» могут быть покрытыми и непокрытыми.

Покрытые расчетные чеки — чеки, средства по которым предварительно депонированы клиентом-чекодателем на отдельном банковском счете № 722 «Расчетные чеки», что обеспечивает гарантию платежа по данным чекам.

Непокрытые расчетные чеки — чеки, платежи по которым гарантируются банком. В этом случае банк гарантирует чекодателю при временном отсутствии средств на его счете оплату чеков за счет средств банка. Сумма гарантий банка, в пределах которой могут быть оплачены чеки, учитывается в банке-гаранте на внебалансовом счете № 9925 «Гарантии, поручительства, выданные банком».

В настоящее время согласно указаниям ЦБР предусматривается использование в расчетах только покрытых расчетных чеков.

Для получения расчетных чеков клиент обращается в обслуживающий его коммерческий банк с заявлением по установленной форме, где указываются количество чеков и сумма общей потребности в расчетах чеками. На основании этих данных определяется лимит одного чека, который должен быть проставлен на оборотной стороне каждого чека. Заявление на выдачу чеков подписывается руководителем предприятия, главным бухгалтером и заверяется печатью.

Одновременно с заявлением клиент представляет в банк платежное поручение на перечисление заявленной денежной суммы с его расчетного счета на счет № 722 «Расчетные чеки» и только после депонирования этих средств имеет право на получение чеков.

Кроме того, работник банка должен под расписку проинформировать клиента о правилах пользования чеками и предупредить об ответственности за утраченные или похищенные чеки. Убыток, произошедший в результате утраты или похищения чеков, несет сам чекодатель, если не будет доказано, что чек был оплачен по неосторожности или умыслу самого банка.

Вместе с чеками банк обязан выдать клиенту идентификационную карточку (чековая карточка). Она выдается в одном экземпляре независимо от количества чеков, и идентифицирует чекодателя по каждому выданному им чеку.

Лицевая сторона чековой карточки должна содержать следующие данные:

* наименование банка плательщика и его реквизиты;

* название «чековая карточка» и ее номер;

* наименование чекодателя;

* образец подписи чекодателя;

* номер лицевого счета чекодателя.

На оборотной стороне чековой карточки перечисляются условия, при которых банк гарантирует платеж по чекам:

* чек выписан на сумму, не превышающую лимит по нему;

* подпись чекодателя в чеке и чековой карточке идентична;

* номера счета чекодателя в чеке и карточке одинаковы;

* чек должен быть предъявлен в банк в течение 10 дней со дня его выписки;

* чек должен быть оплачен в полной сумме, на которую он выписан, без какой-либо комиссии.

Перечисленные условия подписываются ответственным работником банка и удостоверяются печатью последнего.

Если клиент использовал все расчетные чеки, чековая карточка должна быть возвращена в банк и подлежит уничтожению. Карточка может быть оставлена предприятию в том случае, если предприятие заявило новую потребность в чеках, лимит одного чека при этом не изменился.

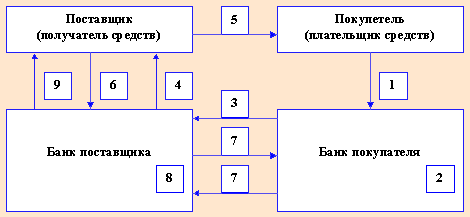

Документооборот при расчетах чеками сводится в целом к следующему. Чекодатель при приобретении товаров, работ, услуг выписывает расчетный чек, проставляя в нем следующие данные:

* сумму платежа (цифрами и прописью);

* наименование получателя платежа; место выписки чека;

* дату совершения платежа (при этом месяц указывается прописью).

Выписанный чек заверяется подписью чекодателя непосредственно в момент совершения оплаты (вручения чека получателю платежа).

Убыток, произошедший в результате неправильной проверки чека, несет само предприятие, принявшее чек: в оплату (поставщик). Представитель последнего расписывается на обороте чека и проставляет оттиск штампа. Далее поставщик как чекодержатель может предъявлять этот чек в свой банк для получения платежа. Срок предъявления чека в банк — 10 календарных дней (не считая дня выписки).

Чекодержатель сдает чеки в банк при реестре в 4 экземплярах, который должен содержать полную информацию о чеках: номера чеков, счетов чекодателя и чекодержателя, а также обслуживающих их банков, сумму чеков. Реестр заверяется подписями двух первых лиц чекодержателя и печатью.

Главные территориальные управления ЦБР возлагают проведение операций по расчетам чеками внутри города на какой-либо один РКЦ. В этом РКЦ каждому коммерческому банку открывается отдельный счет на балансовом счете № 821.

При расчетах чеками списание средств РКЦ с банка плательщика может производиться только при наличии у данного банка на счете № 821 достаточной суммы средств. Дебетовое сальдо по счетам РКЦ для проведения расчетов по чекам не допускается.

Похожие работы

... клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами (далее по тексту - основной договор). Действующие формы безналичных расчетов: 1. расчеты платежными поручениями; 2. расчеты по аккредитивам; 3. расчеты чеками; 4. расчеты по инкассо; Наиболее распространенной в современных условиях формой безналичных расчетов, являются расчеты ...

... и учреждения всех форм собственности, учреждения банков, на субъекты предпринимательской деятельности без создания юридического лица и на физических лиц, которые осуществляют безналичные расчеты в национальной валюте Украины. Организация безналичных расчетов базируется на определенных принципах (содержание принципов может меняться в зависимости от экономической ситуации). 2. Формы безналичных ...

... банка. И наконец, межбанковский клиринг, право на осуществление которого предоставляется специальной лицензией, выдаваемой Банком России небанковской кредитной организации (НКО) - Расчетной НКО. В самом общем виде систему финансовых расчетов Российской Федерации можно подразделить на логические составляющие: система валовых расчетов Банка России, в которую входят внутрирегиональные и ...

... новое банковское законодательство в соответствии с задачами современного этапа развития. В связи с этими фактами выбранная мной тема «Организация безналичных расчетов юридических лиц в коммерческом банке» видится весьма актуальной, особенно в существующих рыночных условиях. После августовского кризиса возникла по сути новая ситуация в банковском секторе страны, которая характеризовалась ...

0 комментариев